为什么说个人养老金适合新中产?

作者:

吴晓波频道

|

2024-12-30

点击图片▲立即了解

可以说,如果你月收入没有达到9000—12000元,即年收入达到9.6万—14.4万元,就无法享受到免税的优惠了。 我国个人所得税的起征点为每月5000元,截至2024年,我国个人所得税的纳税人数约为6512万人,占总人口的4.62%。 而能享受到个人养老金退税优惠的,收入还需要再多出4000元,占全国的比例更低,属于妥妥的新中产及以上。 而对于普通新中产来说,即使不拿个人养老金账户的钱去投资,25年下来,30万的本金,可以免税最高13万5000元,着实是一笔不小的优惠。

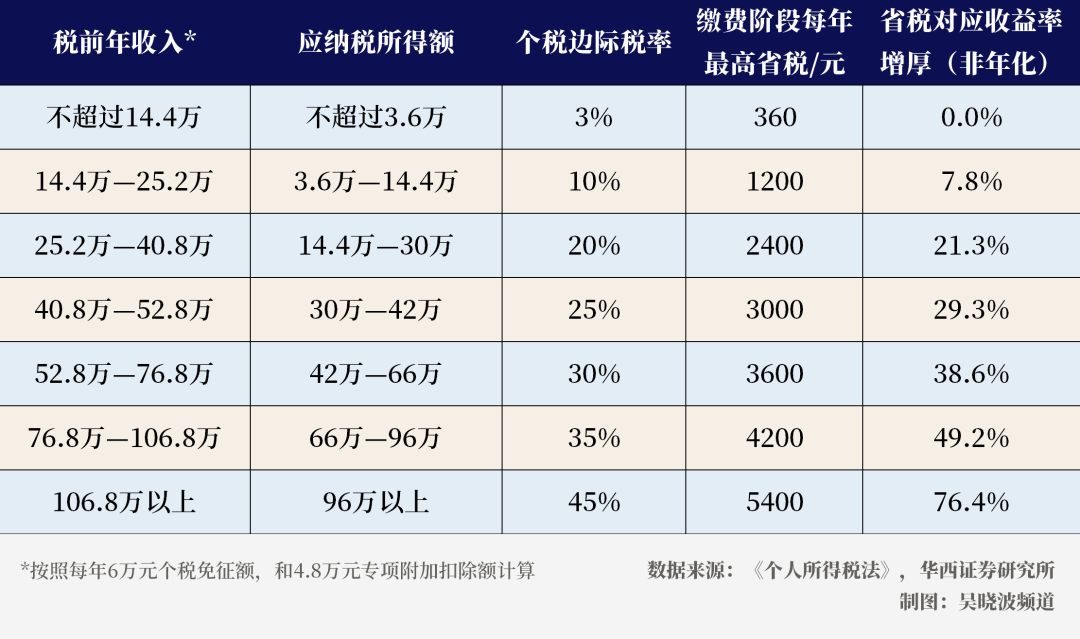

可以说,如果你月收入没有达到9000—12000元,即年收入达到9.6万—14.4万元,就无法享受到免税的优惠了。 我国个人所得税的起征点为每月5000元,截至2024年,我国个人所得税的纳税人数约为6512万人,占总人口的4.62%。 而能享受到个人养老金退税优惠的,收入还需要再多出4000元,占全国的比例更低,属于妥妥的新中产及以上。 而对于普通新中产来说,即使不拿个人养老金账户的钱去投资,25年下来,30万的本金,可以免税最高13万5000元,着实是一笔不小的优惠。

之所以需要建立三个支柱,是因为通胀的长期存在,各国政府往往在经济低潮期刺激经济(发债、印钞、降息),让养老金购买力下降,靠一个支柱很难保证退休后生活品质不下降。有经济能力、稳定收入,而且年龄不太大的人,都比较适合买。 截至2024年12月12日,我国个人养老金开户数突破了7000万人,其中北上广深四大一线城市都超过了400万人,一线城市占全国的四分之一。可见,大城市较高收入居民比较容易接受个人养老金。 目前来看,个人养老金制度存在的问题是,投资收益低。主要原因是,我们金融市场能提供的赚钱机会有限,最近两年股市、基金表现都比较一般。再加上大家收入降低,所以很多人只开户、未购买,或者很少买。 让资本市场、金融市场存在持续的赚钱效应,是发展个人养老金的关键。 国家建立个人养老金制度,有多个目的:第一,解决第一支柱保障能力不足的问题;第二,引导居民家庭资产配置向金融领域扩张,减少房地产投资;第三,让持续的增量资金支撑中国资本市场长期走牛,推动经济转型、融资方式转型。 所谓经济转型,就是“房地产+大基建”的模式到头了,未来要靠“科技创新+资本市场”;融资方式上,以前以间接融资(银行贷款)为绝对主渠道,未来将显著提升直接融资(债券、股票)的占比。从印钞票的时代,向印股票的时代转变。

之所以需要建立三个支柱,是因为通胀的长期存在,各国政府往往在经济低潮期刺激经济(发债、印钞、降息),让养老金购买力下降,靠一个支柱很难保证退休后生活品质不下降。有经济能力、稳定收入,而且年龄不太大的人,都比较适合买。 截至2024年12月12日,我国个人养老金开户数突破了7000万人,其中北上广深四大一线城市都超过了400万人,一线城市占全国的四分之一。可见,大城市较高收入居民比较容易接受个人养老金。 目前来看,个人养老金制度存在的问题是,投资收益低。主要原因是,我们金融市场能提供的赚钱机会有限,最近两年股市、基金表现都比较一般。再加上大家收入降低,所以很多人只开户、未购买,或者很少买。 让资本市场、金融市场存在持续的赚钱效应,是发展个人养老金的关键。 国家建立个人养老金制度,有多个目的:第一,解决第一支柱保障能力不足的问题;第二,引导居民家庭资产配置向金融领域扩张,减少房地产投资;第三,让持续的增量资金支撑中国资本市场长期走牛,推动经济转型、融资方式转型。 所谓经济转型,就是“房地产+大基建”的模式到头了,未来要靠“科技创新+资本市场”;融资方式上,以前以间接融资(银行贷款)为绝对主渠道,未来将显著提升直接融资(债券、股票)的占比。从印钞票的时代,向印股票的时代转变。

点击下图▼立即了解

点击下图▼立即了解

文 / 巴九灵(微信公众号:吴晓波频道)

就像一场倾盆大雨,灌溉了急需滋润的土地,我国养老保险体系的第三支柱被补上了。

就在前天,人社部等五部门联合印发《关于全面实施个人养老金制度的通知》(以下简称《通知》),明确个人养老金制度将于12月15日推广至全国。 一时间,各大机构媒体纷纷报道,各大社交媒体的热榜第一皆被该话题占据。没过多久,小巴就收到了关于保险推销人员的问询,问要不要购买个人养老金下的商业养老保险。 大家应该还记得,早在两年前,2022年11月25日时,个人养老金制度就已经正式启动了。当时是以试点形式,在北京、上海、广州、深圳共36个城市推行。

山东东营个人养老金先行实施宣传活动

针对个人养老金的全面推行,评论员郭施亮表示:“个人养老金作为我国养老保险体系的重要补充,将会提升我国整体养老金替代率水平。过去普通老百姓过度依赖基本养老保险,未来会形成‘基本养老保险+个人养老金’搭配的形式,这将提升养老金替代率,丰富产品多元化配置。” 热潮之下,许多人的疑问也涌上心头。 1. 个人养老金是什么? 2. 个人养老金的账该怎么算,到底该不该缴纳个人养老金? 3. 个人养老金该怎么领,可以领到什么时候? 不着急,这些问题一一来解答。

个人养老金是什么?

总结而言,个人养老金就是用来长期存款的个人账户。 这个账户的开办是自愿,非强制的。开办的流程也非常简单,可以到任何一家银行或是银行APP上,开办线上养老金账户。存进个人养老金账户的钱,想什么时候存就什么时候存,存多少都行,但每年最高总上限是存12000元。 只是作为一个存款账户,它的最大不同在于,账户里的钱,只能存不能取。想要取,只有等到退休时,或者丧失劳动能力、出国定居的时候。 有点像是小时候过年,小朋友交给爸妈手中的压岁钱——“等你长大了再给你。”不过交给爸妈手中的压岁钱或许不会再回来,但个人养老金是实打实不会被国家挪用的。 支取个人养老金时,可以选择一次性支取,也可以选择分次支取或者分月支取,取完即止。

离退休(职)人员养老金发放

个人养老金,和正常的存款账户也有很大的相似点。 虽然个人养老金无法随时支取使用,但是里面的钱既可以享受存款的利息,如一年活期或者3年、5年的定期存款,比普通的存款利息要高,也可以用来投资理财,比如商业养老保险、养老理财、养老基金。 而且相较两年前,这次个人养老金的全面推行,还将增加国债、特定养老储蓄、指数基金作为新的个人养老金可投资产品。 此前,国内可供选择的个人养老金投资产品有753只,包括460多只储蓄类产品、162只基金类产品、107只保险类产品,其中养老储蓄和个人养老金保险保本,其余产品均不保本,因此有近三成产品遭遇不同程度的亏损,重灾区集中在基金类产品。 这次增加了国债、特定养老储蓄、指数基金,有望改善个人养老金年缴存规模。 比如国债,以往难以个人购买,现在算是多了一个个人购买渠道;特定养老储蓄,存储年限比一般定期存款储蓄年限长,有5年、10年、15年和20年四档,利率也比大型银行五年期定期存款利率略高;指数基金则有门槛低、透明度高、无需实时盯盘的优势。 最重要的是,个人养老金可以享受税收优惠,且投资收益不用征收个人所得税,只有在个人养老金最终提取时缴纳3%的个人所得税。 这时,就会发现个人养老金制度的妙用,即普通人把个人养老金账户的钱用于投资时,比如用于购买基金、理财等产品,可以为资本市场提供更大的活水,最终推动资本市场进入长期牛市。 郭施亮表示:“个人养老金有利于引导更多资金参与到资本市场,为资本市场带来一定的增量资金补充,提升市场投资活力。” 不过对于普通人来说,该怎么算个人养老金的经济账呢?这可决定了许多人的辛苦钱到底该不该用来缴纳个人养老金。

市民办理银行业务

个人养老金更适合新中产人群?

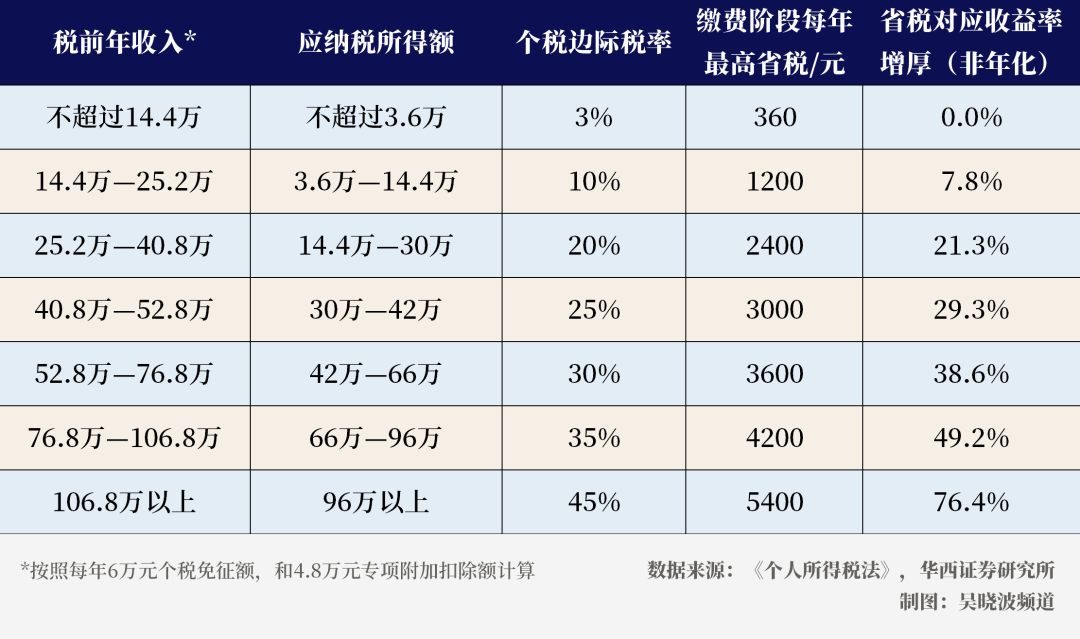

由于经济账的计算较为繁琐,因此小巴直接将结论先贴在前面——个人养老金更适合新中产人群,收入越多越适合缴纳。 为什么会有这个结论呢? 先要计算个人养老金的收益。 假如今年我35岁,60岁退休,每年我往个人养老金账户里满额缴纳12000元,共缴纳25年,总共缴纳了30万元,按照中国农业银行个人养老金账户中5年期存款利率1.95%计算复利,最后总共可支取本金加利息为389366元。 但假如我不存个人养老金账户,只存普通银行账户,那么同样的年数和缴纳方式下,按照中国农业银行普通账户中5年期存款利率1.55%计算复利,最后总共可支取本金加利息为368662元。 两种方式对比,个人养老金账户相比普通账户,存款利息多了20704元。 而这个数据,还是未计算个人养老金账户提取养老金时3%的个人所得税的,如果再减去领取金额的个人所得税11681元,那么到手的钱只比普通账户多了9023元。 这么来看,几十万元的本金被锁在银行账户里25年,最后的收益并没有比普通账户多出多少,个人养老金账户是不是就不值得缴纳了? 其实不然,个人养老金作为存款的收益虽然不多,但是它对新中产群体的吸引力更多在于免税上。 我国个人所得税的起征点为每月收入5000元,即年收入6万元。以上收入会递进式收取个人所得税。 而个人养老金每年缴纳的12000元,会算入个人所得税免征额,提取时才收取3%个人所得税,这意味着,收入越低,优惠越小;收入越高,享受的优惠力度越大。 比如小A月薪5000元,年收入6万,无需缴纳个税,但是当他每年存入12000元到个人养老金账户中,最后退休时提取,要缴纳3%的个人所得税,反而就是多交了360元。 再比如小B,月薪8万5,年收入102万,收入高于96万的部分要缴纳45%的个人所得税,但是当他每年存入12000元到个人养老金账户中,这原本得缴纳45%的个人所得税的12000元,就只用缴纳3%的个人所得税了,一减下来,就少交了5040元。 下面有个表格,可以清晰地看到缴纳个人养老金的收入群体,节省个税的多少程度。(至于为什么图表中最高省税是5400元而不是上面计算的5040元,是因为图表中算的是免征税额,计算时是按减去了提取时缴纳的3%税额来算的。) 可以说,如果你月收入没有达到9000—12000元,即年收入达到9.6万—14.4万元,就无法享受到免税的优惠了。 我国个人所得税的起征点为每月5000元,截至2024年,我国个人所得税的纳税人数约为6512万人,占总人口的4.62%。 而能享受到个人养老金退税优惠的,收入还需要再多出4000元,占全国的比例更低,属于妥妥的新中产及以上。 而对于普通新中产来说,即使不拿个人养老金账户的钱去投资,25年下来,30万的本金,可以免税最高13万5000元,着实是一笔不小的优惠。

可以说,如果你月收入没有达到9000—12000元,即年收入达到9.6万—14.4万元,就无法享受到免税的优惠了。 我国个人所得税的起征点为每月5000元,截至2024年,我国个人所得税的纳税人数约为6512万人,占总人口的4.62%。 而能享受到个人养老金退税优惠的,收入还需要再多出4000元,占全国的比例更低,属于妥妥的新中产及以上。 而对于普通新中产来说,即使不拿个人养老金账户的钱去投资,25年下来,30万的本金,可以免税最高13万5000元,着实是一笔不小的优惠。

大头有话说

之所以需要建立三个支柱,是因为通胀的长期存在,各国政府往往在经济低潮期刺激经济(发债、印钞、降息),让养老金购买力下降,靠一个支柱很难保证退休后生活品质不下降。有经济能力、稳定收入,而且年龄不太大的人,都比较适合买。 截至2024年12月12日,我国个人养老金开户数突破了7000万人,其中北上广深四大一线城市都超过了400万人,一线城市占全国的四分之一。可见,大城市较高收入居民比较容易接受个人养老金。 目前来看,个人养老金制度存在的问题是,投资收益低。主要原因是,我们金融市场能提供的赚钱机会有限,最近两年股市、基金表现都比较一般。再加上大家收入降低,所以很多人只开户、未购买,或者很少买。 让资本市场、金融市场存在持续的赚钱效应,是发展个人养老金的关键。 国家建立个人养老金制度,有多个目的:第一,解决第一支柱保障能力不足的问题;第二,引导居民家庭资产配置向金融领域扩张,减少房地产投资;第三,让持续的增量资金支撑中国资本市场长期走牛,推动经济转型、融资方式转型。 所谓经济转型,就是“房地产+大基建”的模式到头了,未来要靠“科技创新+资本市场”;融资方式上,以前以间接融资(银行贷款)为绝对主渠道,未来将显著提升直接融资(债券、股票)的占比。从印钞票的时代,向印股票的时代转变。

之所以需要建立三个支柱,是因为通胀的长期存在,各国政府往往在经济低潮期刺激经济(发债、印钞、降息),让养老金购买力下降,靠一个支柱很难保证退休后生活品质不下降。有经济能力、稳定收入,而且年龄不太大的人,都比较适合买。 截至2024年12月12日,我国个人养老金开户数突破了7000万人,其中北上广深四大一线城市都超过了400万人,一线城市占全国的四分之一。可见,大城市较高收入居民比较容易接受个人养老金。 目前来看,个人养老金制度存在的问题是,投资收益低。主要原因是,我们金融市场能提供的赚钱机会有限,最近两年股市、基金表现都比较一般。再加上大家收入降低,所以很多人只开户、未购买,或者很少买。 让资本市场、金融市场存在持续的赚钱效应,是发展个人养老金的关键。 国家建立个人养老金制度,有多个目的:第一,解决第一支柱保障能力不足的问题;第二,引导居民家庭资产配置向金融领域扩张,减少房地产投资;第三,让持续的增量资金支撑中国资本市场长期走牛,推动经济转型、融资方式转型。 所谓经济转型,就是“房地产+大基建”的模式到头了,未来要靠“科技创新+资本市场”;融资方式上,以前以间接融资(银行贷款)为绝对主渠道,未来将显著提升直接融资(债券、股票)的占比。从印钞票的时代,向印股票的时代转变。

本篇作者 | 梅浩宇 | 饶祖分 | 责任编辑 | 何梦飞

主编 | 何梦飞 | 图源 | VCG

点击下图▼立即了解

点击下图▼立即了解

用户评论

暂时没有评论