解锁股市成功:美国投资冠军Mark Minervini的交易策略

今天我们非常荣幸地请到了大家都非常熟悉的嘉宾——两次美国投资冠军Mark Minervini。Mark是Minervini Private Access的创始人,也推出了大师级交易者计划。他还著有多本优秀的基础书籍,书架上正好摆着几本。今天,我们将深入探讨如何应对市场修正,以及如何识别从修正中崛起的新领头羊。

主持人:Mark,首先非常感谢你今天的到来,我非常期待这次对话。

Mark:非常高兴能来到这里。

主持人:为了开个好头,我想先从基础问题开始。为什么对交易者来说,保持对市场趋势的敏感度非常重要?比如说,无论是上升趋势、下降趋势,还是修正初期或晚期,为什么交易者要始终关注市场动态?

Mark:你是说即便在市场修正时,什么时候该放松吗?是的,实际上这正是你需要卷起袖子开始深入研究的时间,看看哪些股票表现稳定,哪些板块有可能成为新的领头羊。正如我马上会展示的,这正是你未来可能获取杠杆的地方。因此,在市场修正期间,我通常会花更多时间进行筛选,寻找那些在修正期间表现优异的股票。

主持人:太棒了。我也问了一些Twitter上的用户,他们对你的问题主要集中在市场的整体健康状况上,尤其是你如何看待市场参与度的问题。你是否使用其他市场指标来辅助判断,例如市场广度指标、趋势指标等?

Mark:我总是在尝试衡量市场参与度,正如你提到的“市场宽度”。这就是市场有多强劲,以及表面之下有多少动能。此外,我还会关注这些参与度来自哪里。这也是我们很好的一个过渡,我将展示几张幻灯片,如果你一直在关注我推特上的内容,你会看到我讨论这些话题已经有一段时间了。

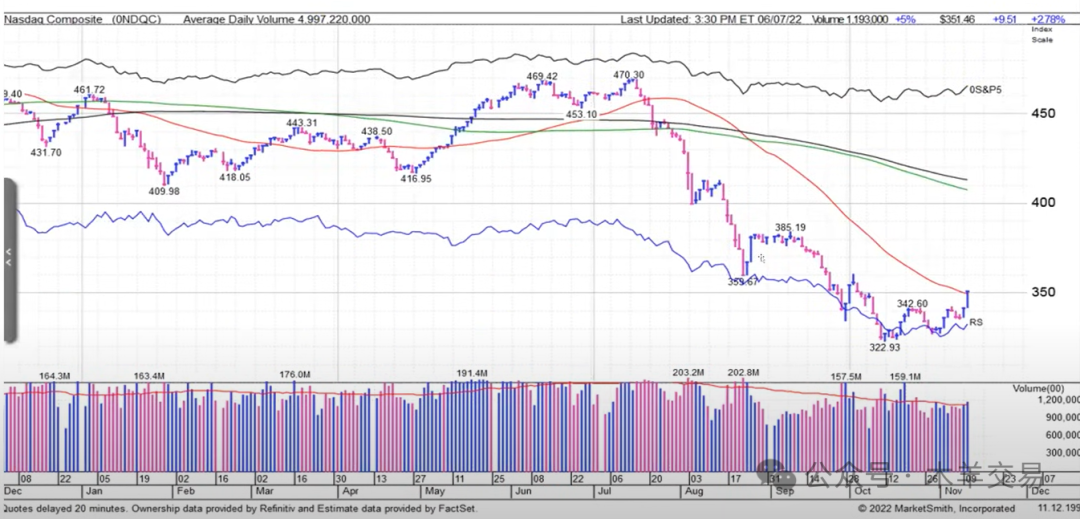

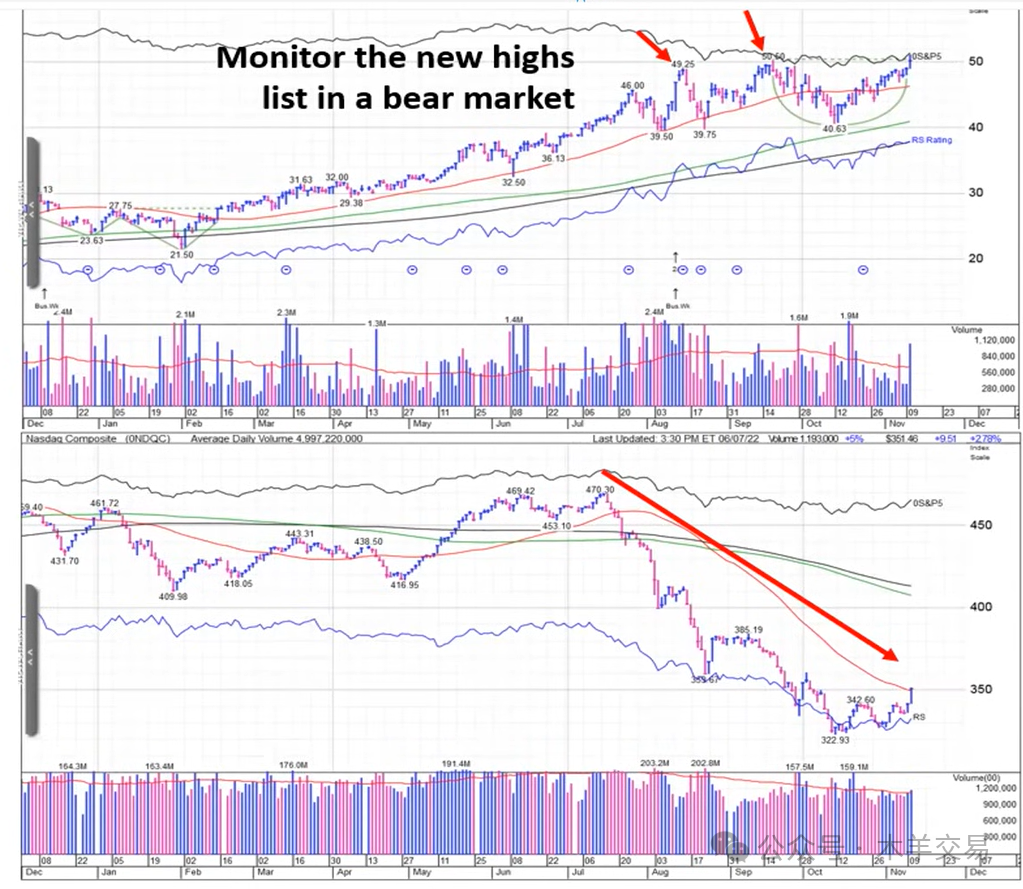

我们先回顾一下修正前的情况,当然我在2021年11月22日发出了一个卖出信号。发出这一信号的主要原因是因为出现了背离现象。这是股票价格与200日移动平均线之上的股票比例,这是纳斯达克综合指数。市场表面之下的情况是——我们最近刚看到类似的情景,当你看到如此明显的背离时,市场很难在没有经历修正的情况下存活下来。

当你看到市场中不到50%的股票位于其200日移动平均线上方时,特别是在股票比例进入30%的区间时,通常市场会出现修正。如果你处于长时间的牛市中,市场通常会进入熊市。你可以看到,当市场在创出新高时,股票比例却远低于200日移动平均线。这是我们最近经历的情况,市场从低点反弹,我们看到了一次不错的上涨,然而市场参与度却在逐渐减弱,股票比例下降到50%以下。

即便当时市场看起来似乎有所改善,股票比例上升至50%以上,但随后市场又开始修正,股票比例降至30%区间。这种情况意味着市场上涨时,参与度越来越弱。这种情况下,市场可能会回调至接近200日移动平均线的水平,与大多数已经跌破200日移动平均线的股票趋于一致。

我也在推特上提到过这一点,同时我还关注50日移动平均线,我会看股票在50日移动平均线和200日移动平均线之上的比例。这不是一个神奇的公式,但它可以告诉你市场指数的表现和市场参与度的差距。现在的情况非常特殊,S&P 500指数中仅有5只股票占据了总市值的约25%,纳斯达克指数的情况也类似。而仅20只股票占据了指数总市值的42%。因此,市场的大部分上涨其实是由极少数股票推动的,市场的广泛参与度非常低。

当你听到市场上有人开始称这些大盘科技股为“辉煌七剑客”时,那就说明这些股票的潜力已经被市场几乎完全榨干了。这让我联想到上世纪60年代和70年代的“漂亮50”股票,以及90年代的类似情况,比如高通、戴尔电脑、雅虎等。市场依赖少数股票上涨是不可持续的,市场需要更广泛的参与度。

主持人:那么,你是否建议交易者不仅仅关注S&P 500指数,还要去观察其他指数,比如罗素2000指数或者IWO指数?因为这些指数可以更好地反映中小型股票的表现,避免被大盘科技股主导。

Mark:是的,的确如此。你可以查看等权重的指数。我会关注标普400、罗素2000这些指数。这会帮助我们了解市场广度的表现,也能看出参与度来自哪里。如果你看IBD50(Investor's Business Daily的50只增长股票指数),你会发现它的相对强弱线还在创新低,这说明如果你是动量增长型投资者,现在的这些股票表现并不好。即便在那些权重较小的指数中,也没有看到广泛的市场参与度。再看得更广一点的话,中小盘股的表现简直是惨不忍睹。

我最近也向我的会员提到,Stan Weinstein(我的一位好友)谈到在罗素2000指数中出现了头肩顶形态。几周前我们确实跌破了颈线,市场从那时起一直在回落。

主持人:当你开始注意到市场变弱、领涨股开始下跌时,你会采取什么行动来应对市场的修正?你会缩小头寸,减少交易次数吗?你是如何应对市场修正的?

Mark:这个问题非常重要。很多人认为市场开始走弱时应该增加现金持有量,但实际上即便市场走弱,我也不会主动增持现金,除非我持有的股票表现不佳。因为当你处于修正中时,你不知道这是否只是市场的回调,而你的股票都能守住止损线。如果你的股票表现良好,就没有理由卖出。对我来说,个股的表现是我最好的指引。

当然,如果我看到市场的分布日增多,尤其是从7月见顶以来,市场几乎全是分布日。我们只看到两个累积日,而在四到六天后,这两个累积日也被分布日所取代,因此市场没有任何累积的迹象。现在我必须回过头来看看个股的表现。如果个股表现不佳,市场也出现分布,按照威廉·欧奈尔的分析法则,继续持有这些股票就不会太偏离轨道。而当市场累积时,你会看到跟随日出现,股票开始突破底部形态,市场开始新的上升趋势。这时只需简单跟随这些信号就可以了,不用被过多的市场指标所迷惑。

主持人:非常好。关于股票曲线控制的一个问题,你有没有设定过目标,尽量保持股价接近历史高点?我知道你经常强调在强势时卖出以保持新的高点,能分享一些在这方面的指导吗?

Mark:是的。如果你在股票上涨到你持有以来的最高点时卖出,比如说你买入一只股票后上涨了10%、15%或20%,你在这个高点卖出,那么你其实是卖在你的股本曲线最高点。这意味着在这只股票上,你几乎没有波动,也没有回撤。如果你能一直这样逐步卖出,你的投资曲线波动就会很小。但是如果你追求更大的涨幅,可能需要经历一些修正,这就会带来更大的波动。

经常会出现这种情况:股票成群结队地一起上涨。如果你持有多只股票且不在强势时卖出,追求更大的涨幅,那么这些股票可能会大幅回撤。回过头来看,你可能会感到后悔,觉得自己应该在涨幅25%时卖出,但现在只剩下5%的涨幅,甚至有些股票已经触发止损。所以问题的关键是,交易者往往没有明确自己的身份——是交易者还是投资者。

如果你仅仅是为了短期交易,那么你必须意识到自己可能会错过更大的涨幅。而如果你打算长期持有股票,则必须承受短期波动的代价。在这两种情况下,都会有一定的代价,但很多时候,交易者在股票上涨时犹豫不决,最终做了决定后股票又逆势而行,这时他们感到后悔,没有提前计划好,从而陷入情感波动,导致在交易中遇到很多麻烦。

主持人:从短线交易者的角度来看,你通常什么时候会卖出部分仓位?是在上涨一定百分比或者远离移动平均线时卖出吗?你是如何处理这些情况的?

Mark:首先,我会考虑自己承担了多大的风险。例如,如果我设了一个非常紧的止损,风险为2%,但这并不意味着我会在获利4%、6%或者8%时卖出。即便我的收益达到了4倍的风险,也不一定会卖出。我想尽可能以低风险进入,并获取最大的收益。但最终的关键在于,当股票看起来下行风险大于上行潜力时,就需要考虑卖出了。而这需要一定的经验和技巧。

在你具备这些经验之前,可能需要更简单的策略,比如当股票涨到一定比例时,至少卖出一部分。如果你通常承担5%、6%、7%甚至8%的风险,那么当你获利达到12%、15%或20%时,可以卖出一部分,这样你就可以为后续的下跌做好缓冲。如果股价回落并触发止损线,你也不会亏损。这是一种为初学者提供的较好方法。等你积累了更多经验,就能更好地判断出卖出的信号。

主持人:那么,对于刚才我们提到的市场修正期间可能有些股票尝试突破,但由于市场波动性较大,它们可能会被震荡出局。你提到不应该轻易将这些股票从你的观察名单中剔除,因为它们有潜力成为新的领涨股。那么在市场修正的不同阶段,你会关注哪些方面呢?

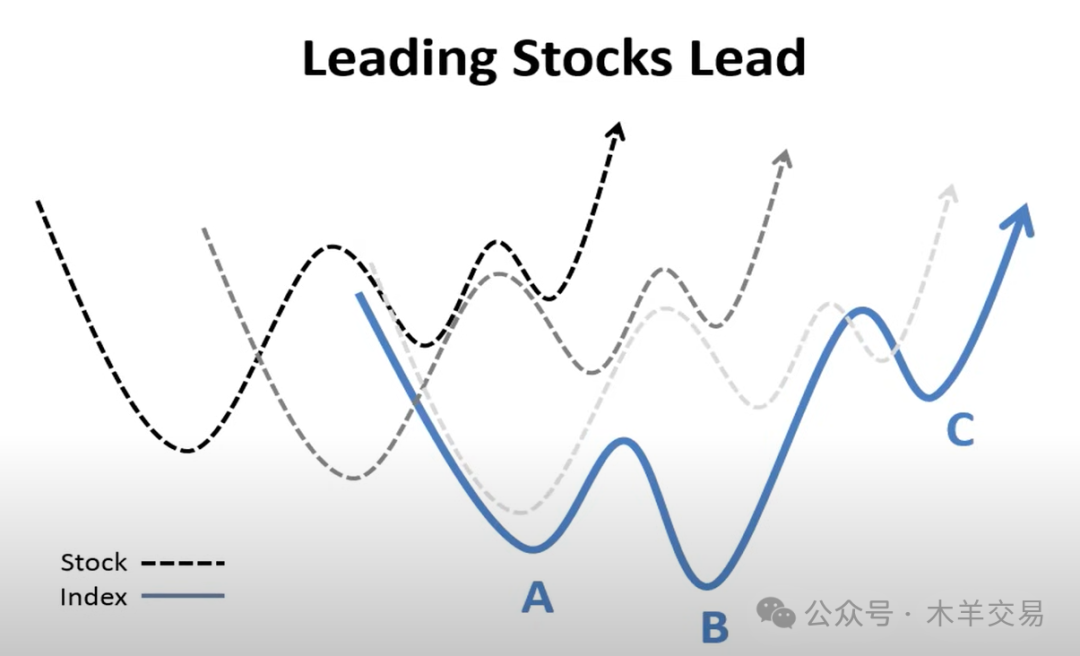

Mark:好的。那么有些概念经常被误解,因此我们会通过图表尽量解释清楚。当你处于市场修正或者熊市中时,有些股票会从底部形态中突破,试图走高。而在熊市的第一波下跌时,可能有一些股票出现上涨,但由于市场的参与度不够广泛,这些股票会迅速回落。波动性过大,投资者很容易被震荡出局。然而,这些股票并不应该被从你的观察名单中剔除,因为它们正试图进入新高区域。你需要密切关注这些股票。

修正期间,我会关注三个主要阶段。第一个阶段是预测性阶段,也就是在市场仍然处于修正期间,寻找那些尝试突破的股票。第二个阶段是从市场低点反弹后,出现跟随买盘时的阶段。这时,哪些股票从底部形态中突破、哪些股票率先达到新高是关键。第三个阶段是确认性阶段,也就是当市场完全筑底并开始走高时,这时更多的股票开始参与,市场变得更加广泛,突破变得更加明显。

接下来,我将向你展示一些例子,我们会从1990年一直讲到现在。我要展示的几乎每只股票都是我当时买入的,只有一只股票例外。比如,安进(Amgen)这只股票,它在1990年非常糟糕的熊市中表现非常好。那次熊市的下跌幅度可能达到25%到30%,所有人都在说世界末日要来了。实际上,我就是在1990年10月认识了斯坦·温斯坦的,那是在一次会议上我们见面的。那次会谈中我们讨论了四阶段市场趋势分析,当时我已经读过他的书。

当时我们从低点反弹,并出现了跟随日。而在那个时候,Amgen正从底部形态中走出,并且在市场整体远低于200日移动平均线和50日移动平均线的情况下,表现得非常强势。即便在市场大幅下跌时,Amgen几乎没有跌破50日线,并迅速回升,进入新高区域。于是我在此时买入了这只股票。最终,这只股票在接下来的大约一年至一年半的时间里上涨了约360%。

如果你看市场开始修正时的情况,可以看到Amgen曾多次尝试进入新高区域,而熊市的波动性则使得它稍微回撤。或许在这个过程中,你会感到震荡不定,但最后它表现得非常强势,形态变得紧凑,而当市场从低点反弹时,它成为了率先进入新高区域的股票之一。这正是威廉·欧奈尔的跟随日分析法所强调的——当市场出现跟随日时,如果有股票从底部形态中突破,就可以买入。当然,这有个前提条件,即你必须有适合买入的股票。

如果有跟随日,你不能随便买任何股票。你仍然需要选择那些形态紧凑、右侧走势强劲的股票。如果确实有这样的股票,不要担心这是熊市反弹,尽管媒体可能在散布“世界末日即将到来”的言论。你应该相信这些股票,去买一些仓位。也许你可以先投入5%、10%或15%的资金,建立一些初始仓位。如果这些仓位表现良好,随后你可以逐步增加持仓。比如,当Amgen突破进入新高区域时,我就在这个位置买入,而当时几乎所有人都在预言市场将会进入类似1970年代的长期熊市。

然而,市场上有大量股票正在从底部形态中突破,我开始大规模加仓,并在那一年取得了巨大的收益。

主持人:在我们继续之前,我有一个问题。当时Amgen是否属于某个特定的强势板块?领头板块对股票走势的影响大吗?

Mark:这是一个非常好的问题。是的,当时医药类股,尤其是生物医疗类股表现非常好,很多医疗产品相关的股票也非常强势。那时正值个人电脑的普及,相关行业也表现强劲。举例来说,除了戴尔电脑,像美国电源转换公司(American Power Conversion)这样的公司也做得不错,因为他们生产的产品(不间断电源)是与电脑紧密相关的。软件行业同样表现良好,比如微软。当时微软也正处于底部形态突破阶段,尽管现在大家对微软都很熟悉,但在当时,它只是一个中等市值的公司,知名度远不如现在。同样的,家得宝(Home Depot)当时也在底部突破,但那时很少有人知道这家公司。

还有一些小型公司,如T-Square Medical和Valad Medical Products,它们都是当时的热门股票。所以确实有一个强势板块的存在。然而,关键在于——这是我个人的经验教训——我刚开始交易时,总是尝试先形成一个市场观点,然后找出最强的板块,最后买入这些板块中的领先股票。结果,我总是错过了真正的领涨股,连续六年都没有赚到钱。

后来,我彻底改变了我的策略。我决定不再试图预测市场,也不再依赖板块的选择,而是让股票引领我。我会先找到那些表现最好的股票,当我开始看到某个板块中有许多股票同时表现良好时,我就知道这个板块很强。当多个板块表现良好时,我就知道市场整体很强势。结果,我开始准确地抓住市场的顶和底,像是拥有了水晶球一样,开始赚到很多钱,因为我专注于那些真正强势的个股。

主持人:完美!对于那些刚刚入门的投资者来说,你有什么建议或技巧来帮助他们识别市场中的领涨股,然后确定这些股票所属的强势板块呢?

Mark:最重要的建议是读好书。你应该读我的书,还有欧奈尔的书。实际上,你不需要读太多其他的书,我的书和欧奈尔的书内容高度一致。你可以通过学习这些书掌握98%我所做的事情。如果你想把学习提升到更高的层次,我们还提供大师级交易者计划。

你必须认真学习,并从那些已经实现了你想要达成目标的人那里学习。关键在于,无论你选择跟随谁,无论是我还是其他人,比如比尔·米勒的价值策略,你都要专注于一种风格和策略,并成为这方面的专家。因为你不可能做到所有事情。同时你也需要意识到,有时候你采用的策略可能不适合当前的市场状况,这时你需要进行其他工作,比如清理你的交易记录,做后期分析,或是继续读书学习。

主持人:完美。还有些观众对“渐进性加仓”这个概念非常感兴趣,能否简单举例说明你是如何快速加仓的,尤其是当初始交易成功时?因为你过去提到过,在市场修正时,人们往往减少仓位,但当市场重新走强时,他们却没有及时加回仓位。

Mark:是的,确实如此。这一点我和Mark Ritchie都感同身受。他是《Momentum Masters》的作者之一,现在已经和我一起工作了很多年。他是2010年第一届大师级交易者计划的参与者之一。他和我一样,一旦市场情况良好,我们就会迅速增加仓位。很多人对“渐进性加仓”有误解,认为必须慢慢地增加仓位。实际上,当交易不顺利时,当然不应该增加仓位,甚至应该减少仓位,但一旦交易开始顺利,试探性买入的几笔初始仓位表现良好,你就应该迅速加大仓位。

通常,我的初始仓位大约是我总账户的25%,无论是通过四五个5%的仓位,还是一两个较大的仓位,一旦这些仓位表现良好,我会迅速加仓至50%。我也会让持仓更加集中,可能会增加已经持有的股票的仓位,或者减少持仓的数量,转而持有两只较大的股票。如果这些仓位继续表现良好,我会快速增加到75%甚至100%的仓位,有时这个过程只需要几天或者一两周,有时可能会花一个月的时间。

主持人:这是一个非常有用的细节,许多人可能误解了在新的上升趋势开始时该如何加仓,认为要先卖掉初始仓位再进行操作。但实际上,你给出了非常有帮助的细节。接下来我们可以继续看一些例子吧?我们来看看FICO的情况。

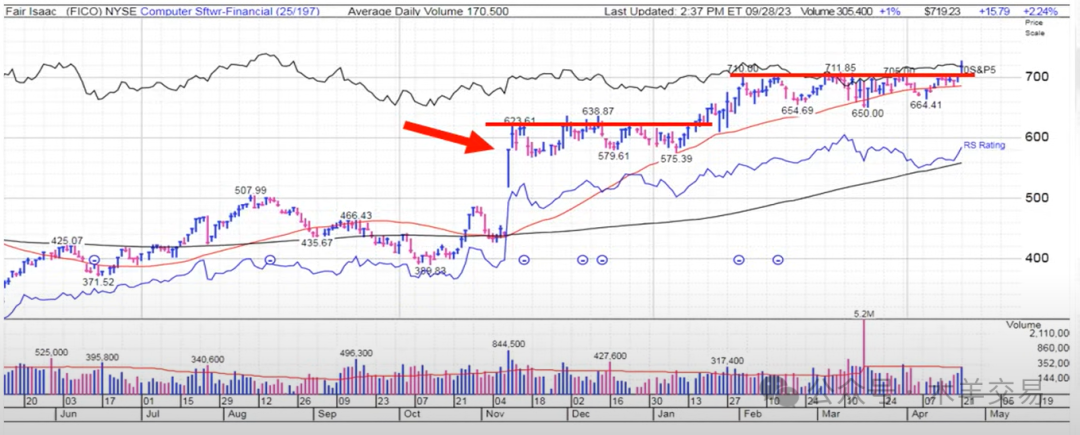

Mark:好的,让我们来看一下FICO(公平艾萨克公司)的例子。这只股票在经历了几次底部构筑之后,不论它们的买入点是否理想,我们都能看到它的表现如何优异。这个股票的波动性非常小,它一直保持在50日移动平均线以上。但你真正需要关注的是它从市场低点爆发的那一刻。这里是市场修正低点或熊市低点,我们可以看到FICO在这个位置迅速爆发。让我们切换到周线图,你可以看到它如何从低点反弹,RS(相对强弱)线也随之上扬。这是你应该关注的点,因为这是最早进入新高的股票之一,正是在市场修正低点迅速反弹的情况下。

随后它开始构筑新的底部,你可以从这些底部中找到买点。这些买点能够让你在较低的风险下入场,因为你已经有了某些证据,显示出市场中存在实际的买盘,并且趋势已经形成。

在市场修正中,你应该寻找的四五个关键点,我将在稍后总结。但首先,我们单独来看这些股票——那些最快进入新高的股票,那些从市场低点反弹并迅速进入新高的股票。甚至有时它们在市场尚未完全见底之前就已经率先回升,随后构筑底部。市场可能会进一步下探,而这些股票却仅仅回调到一个较高的低点,并且开始构筑新的基础。

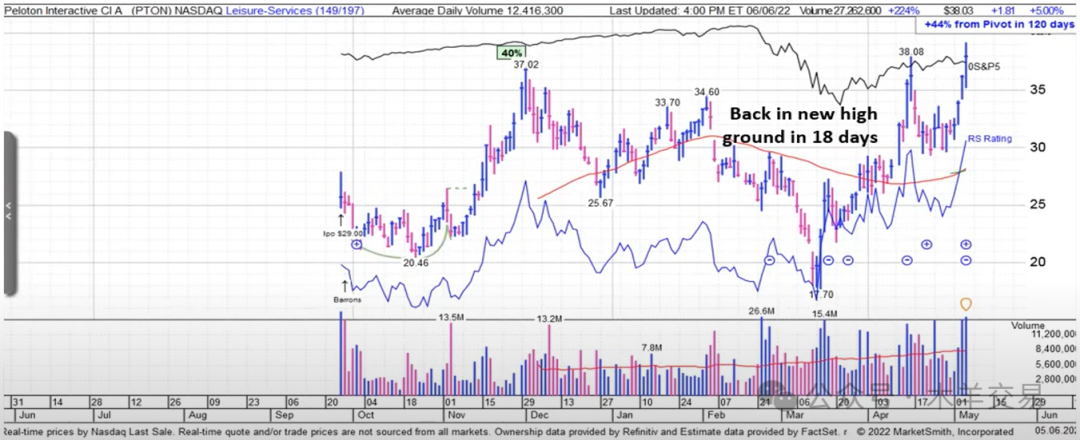

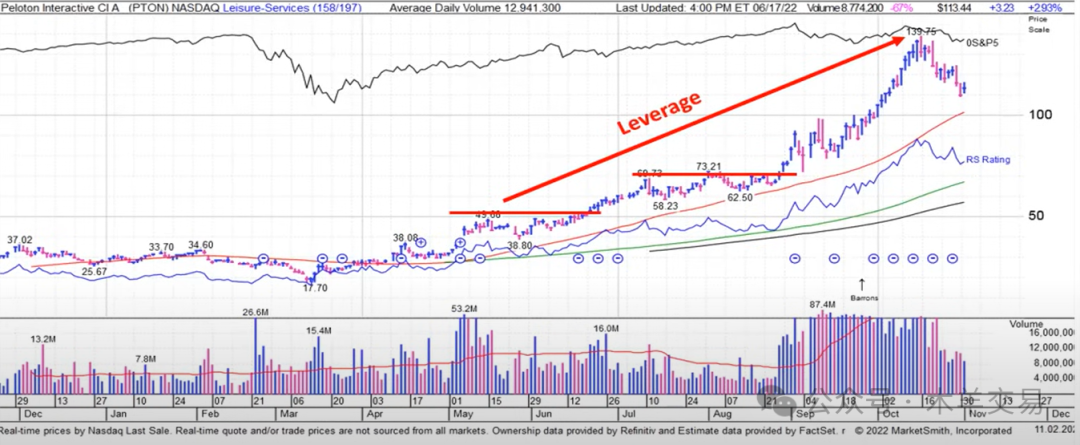

Peloton就是一个完美的例子。它从低点反弹,在经历了一段时间的修正活动后,只用了18天就迅速回到了新高。这就是为什么人们会谈论杠杆效应。

我个人几乎不使用杠杆,尽管在美国投资冠军赛中,因为所有人都在使用杠杆,就像进入了NFL赛场,你的对手都在使用增强剂,因此你也不得不使用一些手段来应对。因此,在那样的竞赛环境下,我是不得不使用杠杆以获取更高的回报。但在一般情况下,我不使用杠杆。多年前,我已经停止使用杠杆了。我获得杠杆效应的方法是持有那些领先的股票,这些股票能够在市场上涨时实现远超市场的涨幅。

当市场进入新的上升趋势或牛市时,我会进入那些不仅有能力在多年内实现大幅上涨的股票,甚至有时这些股票只需几周或一个月的时间就能上涨20%、30%甚至50%。通过这种方式,我可以快速实现复利增长。这就是我获得杠杆的方式——通过选择最好的股票

当然,一些表现较差的股票在市场低点反弹时可能会有较大的反弹,但预测这些反弹很难,因为它们往往是短期的,难以判断哪个低点才是真正的低点。而当你进行趋势跟踪时,你是在追随现有的趋势,这样你能更清楚地了解市场状况,并避免被突如其来的市场变动所打击。

当然,也有一些较差的股票可能会在低点反弹并有较大的涨幅,尤其是一些反弹强劲的股票。但预测这种情况非常困难,因为它们通常会在你没有预料到的情况下突然启动。你无法确定哪一个低点才是真正的低点。而通过趋势跟随的方式,你是在跟随一个已经形成的趋势,这使得你更容易理解市场的走势,不容易被突如其来的行情所迷惑。

我们来看一下思科(Cisco)的例子。这只股票当时我买入了,但遗憾的是我并没有持有它很长时间。事实上,思科上涨了大约70,000%到80,000%,而我却很快就卖出了。思科的表现与Peloton非常相似,甚至可以说思科的涨幅更为惊人。它在上市后的第10天,在经历了一个修正过程后,迅速进入新高。你可以看到这里,市场低点时思科进入了新高。正是这样的市场杠杆效应让它快速上涨。后来,它的股价又翻了一倍甚至更多。思科的这波上涨一直持续到2000年,而这家公司连续16个季度实现了三位数的盈利增长。你可以自己算一下,16个季度每个季度的盈利都翻倍,你从一个微型公司变成了财富500强公司。

你可以看到,这里是市场的低点,虽然图像有些压缩,但这个小圆圈标注的就是市场的低点。而你可以看到,Cisco在市场触及低点时已经进入了新高区域,成为最早进入新高区域的股票之一。一旦市场的抛售压力消散,它就会迅速上涨,因为这些股票下跌的唯一原因是市场整体的抛压太大,它们只是被“婴儿与脏水一起倒掉”了。

接下来再给大家展示几个例子。这是DocuSign的情况。这些其实是大师级交易者计划中的一些幻灯片内容,我给大家提前展示一些内容。DocuSign在修正之后仅用了10天就重新进入了新高区域。你可以看到它在市场跌破200日均线时表现得非常稳定,股价跌至200日均线后迅速反弹,仅用了10天时间就重新进入新高区域。这告诉你,这只股票有强烈的上涨欲望。果然,随后这只股票翻倍甚至翻了三倍,而此时市场的涨幅可能只有30%左右。

这就是我获取杠杆效应的方式。

主持人:对,看看这个RS线,它在市场修正期间几乎没有回落,显示出相对强度的持续性。你提到市场整体下跌时,某些股票仍然能够保持相对强劲,这表明它们很可能是领涨股。你能详细解释一下这个现象吗?

Mark:是的,这是个好点。我们再回到Amgen的例子。我刚才忘了提到这一点。你可以看到,当市场在修正时,Amgen的相对强弱线不断创下新高,即使股价没有大幅上涨,只要它保持横盘整理,相对强弱线依然会创新高,因为市场整体在下跌,而这只股票在跑赢大盘。

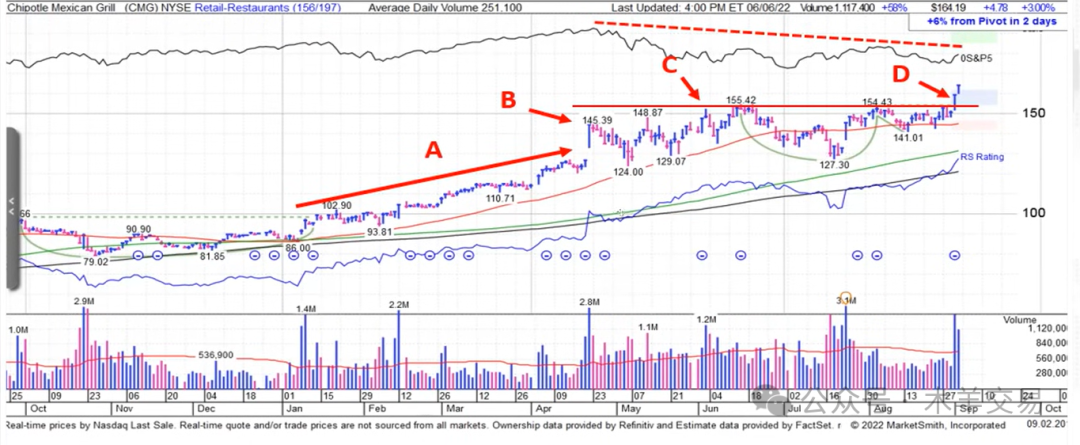

再来看另一个例子,这是我在Chipotle(墨西哥连锁快餐Chipotle Mexican Grill)的买入。情况与之前的类似,市场正在下跌,而这只股票则稳步上扬。你可以看到它的RS线不断创新高,虽然市场表现不佳,但这只股票却保持相对强劲。

主持人:那么,有些投资者在这种情况下可能会犯错误,提前放弃或者过早介入,对吗?

Mark:这是很多人会犯的一个错误,或者他们会因为市场波动而被震出去,最终放弃这些股票,或者过早买入,结果被套住。你会看到,这只股票正处于上涨趋势中,你满足了买入的标准。可能由于某些消息面的影响,比如财报公布,股票大幅上涨。但在随后的市场回调中,它开始构筑一个底部形态。你可能会觉得,“我听了Mark Minervini的建议,要买那些首先突破进入新高区域的股票。”没错,这时股票确实进入了新高区域。但通常情况下,股价会从一个短期底部形态中反弹,而市场继续疲软,股价再次回落,这时你需要给它更多时间。

如果市场非常疲软,股价可能会跌破前期低点,震出那些早早买入的投资者,但这并不意味着你应该把这只股票从观察名单中移除。只要它能保持坚挺,并继续构筑底部形态,而它曾是最早突破进入新高的股票之一,你就应该继续关注它,观察它的基本面和技术面。

在这里,股票走势逐渐成熟,形态也开始收紧,符合我标志性的VCP(波动收缩形态)。再看一下相对强弱线(RS线),它再度进入新高区域。这时,我就会在这里买入。你会发现,随后这只股票的涨幅达到了一倍,而市场同期的涨幅只有15%、20%或30%。

这正是我自上世纪80年代以来一直在用的策略,至今未变。我也不认为这种方法会有任何改变,除非我不再交易。而到那时,我相信我的学生和同事们会继续使用这个策略,未来几十年也会如此。

现在我快速总结一下,在市场整体处于低点时,你应该寻找哪些信号。首先,你要关注那些从高点回调幅度最小的股票,离新高越近越好。通常情况下,我喜欢那些离新高不超过25%的股票。它们可能在修正中回调了更多,但当我准备买入时,我不喜欢那些已经从高点回调了40%或50%的股票,因为这些股票上方有太多的抛压。

其次,关注那些正在构筑底部形态的股票。它们的走势应当紧凑,避免大幅波动。再者,寻找那些相对强弱线表现强劲的股票。即使市场在下跌,但这些股票的RS线依然向上突破,表明它们的表现优于大盘。最后,找出那些在市场刚刚从低点反弹时首先进入新高的股票,这些股票虽然可能一开始过于扩展,但你可以观察它们在上升过程中出现了几天的上涨、下跌对比的情况。这是David Ryan发明的ANTS(即12天中有15天以上上涨的现象)。你可以通过这种方式寻找后续的买入机会。

接下来是第四个要点,思科和Peloton都是最近的IPO,它们都在走完了初期的底部形态后,从修正中爆发出来。这些确实是很好的例子。现在我们有时间来回答一些问题,我知道你有很多问题。

支持人:是的,我问了一些问题,不过我们可以先退一步。你写了一整本关于心态的书,我觉得这是一个很好的话题。你认为是什么样的心理障碍阻碍了交易者发挥出他们的全部潜力,并成为他们想成为的那种成功交易者?

Mark:最大的障碍就是他们对自己是否能做到这一点的信念。当情况变得困难时,他们可能会开始想,“做得好的人是不是只是运气好?还是市场被操纵了?”或者他们认为那些成功者是特别的,而自己并没有他们那样的天赋。这类想法常常会出现。

事实上,交易是非常困难的,如果它不困难,所有人都可以成为富有的股票交易员。这个行业的失败率可能比几乎任何其他职业都要高,可能成为一名优秀的股票交易员比成为一名职业棒球选手还要难。

然而,这个职业的回报也是巨大的,上升的空间是无限的,因此它值得你花费时间。我很幸运,无论出于什么原因,我在非常年轻的时候就意识到这里有无限的上升潜力,而且没有任何偏见,任何人都可以做到。

这意味着你需要学习技能,掌握这些技能并坚持下去。我花了六年的时间都没有赚到钱,实际上在这六年中是亏损的,但我坚持了下来,并且继续使用同样的方法,最终精通它。我没有责怪市场,也没有找借口说“这个策略已经不再有效了”。

即使是现在,我已经连续20年通过这个策略赚了很多钱,甚至赚到了十亿美元,但仍然会有人说这个策略不再有效了,因为对他们来说,它不起作用。他们不知道如何正确地应用这个策略,所以他们认为这个策略失效了。

你看,如果你有一套坚实的原则和方法,那么关键不是策略本身,而是你如何使用它。就像枪一样,问题不在于枪,而在于使用它的人。很多时候是操作问题,而不是工具的问题。

我经常遇到这样的情况,我参与射击比赛,某些新手会抱怨说:“这肯定是枪的问题,不然我怎么会打不中呢?”然后我用他们的枪打,结果完全命中。枪本身并没有问题,而是他们在操作时出错了。

同样的道理,策略比你本身更有效。只要你有一个好的策略,关键在于你是否有足够的纪律去坚持它。所以,重要的是纪律和信心。我只是一个初中辍学生,起初只有几千美元,但我通过交易赚到了数千万美元,并且有了美好的生活。同时,我的学生遍布世界各地,他们也取得了同样的成功。所以如果我能做到,任何人都可以做到。

主持人:完美!最后一个问题,如果你能回到自己20岁的时候,你会给当时的自己什么建议?无论是关于交易,还是关于生活?

Mark:关于生活,我会告诉自己,如果你对某件事没有足够的热情,那么你可能永远不会在这件事上变得非常优秀。但有时候,人们对某件事充满热情,却被失败的压力压垮了,他们开始相信自己做不到,于是放弃了梦想。但事实上,如果你真的喜欢做某件事,而且它是你追求的目标,那么不要轻易放弃。

坚持下去是最重要的。太多人太容易放弃了,这是我看到的最普遍的问题。无论是交易还是生活,这条建议都适用。

主持人:我完全同意!在我采访过的所有优秀交易者中,包括你在内,他们的共同点就是对交易充满热情。正是这种热情让他们在学习和积累技能的那些年里坚持下来,并最终取得成功。

Mark:毫无疑问。我好几次尝试过离开交易,甚至还考虑过退休。我确实退休过一段时间,我的妻子非常希望我能退休。但我实在太热爱交易了,每次我都会回到这个行业,继续写书,继续交易,因为这是我的热情所在。

幸运的是,我能够将我的热情转化为事业,并且从中获得了回报。但正如我所说,任何人都可以做到这一点,只是需要时间。你必须对自己有耐心,给自己时间去学习和成长。

主持人:非常感谢你,Mark!与你对话总是令人愉快。

Mark:一直很愉快。保重!

问题:

为什么交易者需要关注市场周期和趋势?

如何利用市场广度指标判断市场健康状况?

Mark Minervini 认为哪些指标可以帮助识别潜在的领先股票?

"预测性"、"触底反弹" 和 "确认性" 这三个阶段在股票选择中分别指什么?

为什么在回调中关注 IPO 股票是一个好的策略?

渐进式建仓策略的目的是什么?如何实施?

Mark Minervini 如何利用 "杠杆" 提高收益?

他建议在何时部分或全部卖出股票?

交易者在心态方面常犯哪些错误?

Mark Minervini 对年轻交易者的建议是什么?

以下为答案和思考题:(答案与思考题均来自上文的内容)

暂时没有评论