爆雷了……

业内人士与大家聊投资方法、消息和故事。股市有风险,坚持正道慢慢积累。

近期A股通报处罚了一批财务造假的上市公司,如金通灵、*ST美尚、特发信息等。其中,金通灵四年间合计虚增收入超11亿、虚增利润超4亿;*ST美尚则被曝出长达九年财务造假,更是在证监会查询时直言不讳:“我们造假上市,所有东西都是假的。”

我们做投资讲究好公司、好价格,在寻找好公司的过程中首先应该回避业绩爆雷的公司,那么今天就来聊一聊容易出现业绩爆雷的公司都有什么特点。

第一,谨慎对待盈利能力、成长能力、运营能力明显异于同行的上市公司。

就像著名的做空公司香椽研究(Citron Research)常在研究报告中提起的一句话“too good to be true”,太好了,好得不像是真的。

其中的逻辑就是,在一个充分竞争的市场,长期来看,单个企业只能取得平均的利润率,除非这家企业有过硬的实力,如先进的技术、很深的“护城河”属性、垄断地位等,不然其财务真实性就值得怀疑。

四年前,瑞幸咖啡就因财务造假而创下在纳斯达克最快上市、退市的纪录。当时的瑞幸迫于投资人撤资的压力,在2019年三季度的报表中至少夸大了69%的销量,从而“实现”了单季度557.6%的收入增长。

反观同期行业龙头星巴克的表现,因为受到疫情冲击,其在中国门店的销量同比下降10%以上。

第二,当心货币资金很多,同时有息负债也很多(大存大贷)的公司。

这里以*ST美尚举例,其2017年年报显示公司有超7.5亿货币资金,但同时又有短期借款9.5亿。谁都知道用存款收入支付贷款利息不划算,中间很可能有问题。

通过观察衡量公司营运能力的“营业周期天数”可以发现,早在2017年,*ST美尚的回款周期便达到了惊人的462天!

Wind终端上另一个有趣的指标——Z值预警(通过分析企业一系列财务指标预测企业破产的可能性),也由2016年的“良好”变更为“不稳定”。

无独有偶,2015至2018年期间,康得新财报显示其银行存款总额为565.1亿元,其中存于北京银行余额332.28亿元,但却因无法偿还15亿的借款而引起债务纠纷,经查证,没有任何反转,康得新存于北京银行账户各年末的实际余额为0元。

所以真正现金流充裕的企业理应具备偿还负债的能力,大存大贷不仅意味着不合理的负债结构,同时也可能是为了掩盖公司的财务问题。

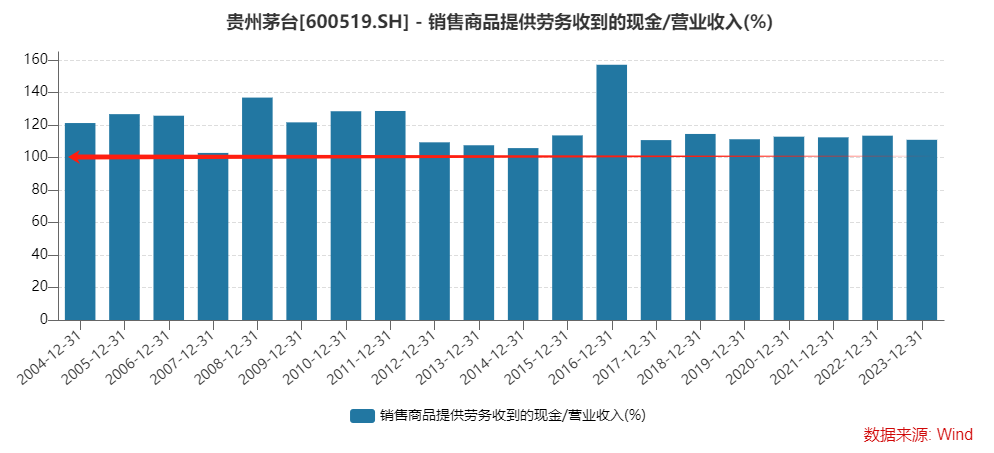

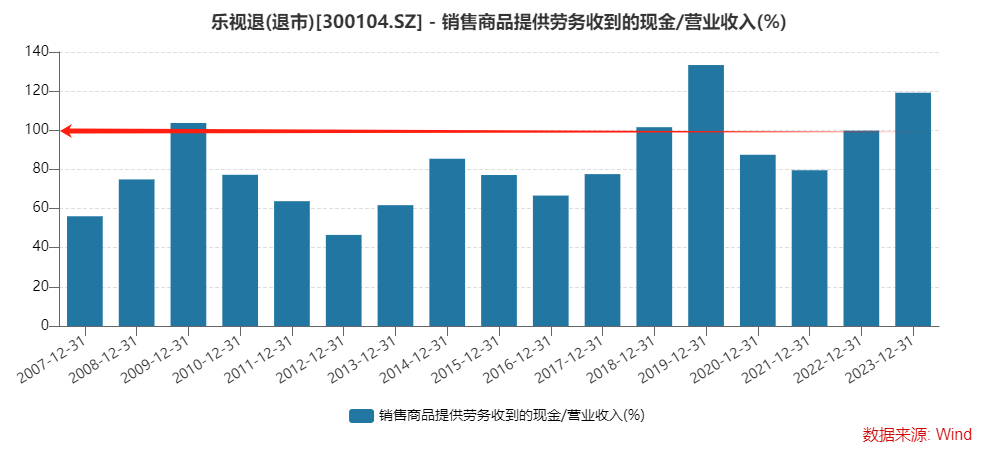

第三,关注“现金收入比”,警惕指标长期低于100%的公司。

现金收入比指的是公司销售商品收到的现金和营业收入之间的比值(收现比=销售商品、提供劳务收到的现金/营业收入),如果卖出了商品但没有完全收到现金,那么比值小于100%;

若一家公司的现金收入比长期低于100%(一般用三年维度衡量),意味着挂的账太多而难以回笼资金,需要规避。

下面两张图就很直观地展示了过去20年间,财务优等生茅台和财务差生乐视网现金收入比的区别。

第四,小心“商誉净资产比”超过50%的公司。

商誉是一家企业在并购过程中产生的,指的是所涉及的收购对价大于或小于被并购对象可辨认的对应净资产,俗称溢价或折价的那部分差价。

举个例子,A公司拥有一个亿资产,我花5个亿进行溢价收购,多出来的4个亿就形成了商誉;如果这部分溢价高得夸张,就可以合理怀疑其存在利益输送。

在财务报表中,商誉通常列示在“非流动资产”中,一般被收购的公司都会做出业绩承诺,在业绩承诺期过后,商誉不会自行消失,而是需要定期做减值测试来判断变现价值。

如果因为种种原因,被收购的企业无法实现承诺的业绩,就需要考虑上市公司资产减值的风险。多数上市公司商誉“爆雷”都是高溢价并购的后遗症,华谊兄弟就是典型案例。

2018年至2022年,华谊兄弟扣非归母净利润合计亏损超70亿元;截至2022年末,华谊兄弟对东阳美拉(冯小刚控股70%)、嘉利文化、华谊音乐分别累计计提商誉减值9.67亿元、0.34亿元、0.12亿元,合计累计计提商誉减值10.13亿元。

并购付出的成本太高,结果就是普通投资者买单——华谊兄弟的市值从最高点的接近900亿跌到了现在的55亿。

由于上市公司商誉的绝对金额都比较大,我们可以关注商誉净资产比率,即商誉占公司净资产的比例。一般来说商誉净资产比大于50%的公司就比较危险,因为公司超过一半的净资产是像品牌、客户关系这样无法量化的无形资产。

第五,两头在外的民企公司尽量别碰。

两头指的是公司的营收和资产都在海外,尤其是在发展中国家的。倒不是说这些公司的业绩一定会爆雷,但是拿着他们的股票总不是那么放心。

虽然随着国内经济的增速放缓,投资者偏好有出海业务的公司,但对于两头都在外的上市公司,我们很难弄清这些海外资产的真实情况,且信息披露也不透明,公司想要动用钞能力钻财务漏洞是比较容易的。

主营海外金属开采、冶炼的鹏欣资源就是典型的案例。鹏欣资源的境外资产占总资产的60%以上,并控股了一家海外的矿产公司(SMCO),早在2015年,鹏欣资源就因年报中多记营收、少记成本而受到证监会处罚。

第六,实际控制人股权质押、公司法律纠纷较多的不要碰。

据统计,在已有的财务造假公司案例中,“股东行为异常——股权质押或股权冻结”出现的频率最高,其次是“监管预警异常——法律纠纷风险”。

股权质押就是大股东因为缺钱,把自己的股份以一定折扣率抵押给券商或者银行。作为一家上市公司的大股东还这么缺钱就不太合理,大概率是质押后买楼买地,或是发展自己的“兴趣爱好”,可能会衍生出公司业务盲目多元化的隐患。

不仅如此,过高的股权质押比例还可能引起大股东丧失公司实际控制权的风险。

而不碰面临较多法律纠纷的公司就比较好理解了,这样的公司,管理层的法律意识可能比较淡薄、公司的内部控制可能存在问题,估值也会受到负面新闻的影响。

第七,特定行业的公司不要碰。

“农、林、牧、渔”的账目是出了名的混乱,例如我国的假账第一案蓝田股份、獐子岛“扇贝历险记”,都是典型的农业股造假。这些企业往往拥有树木、牲畜、海产品之类的生物资产。在审计环节中,很难验证对应的存货和资产。

这一次被曝的造假典型*ST美尚便是华东地区园林行业首家A股上市公司,上市发行价31.82元,后一路暴涨,最高炒到153元。而如今,截至5月7日收盘,这只曾经的百元大牛股股价已下跌到0.13元,市值仅剩0.9亿。

又或是像獐子岛,短短5年时间内,扇贝“跑路”三次、“饿死”一次,直到证监会借助北斗卫星导航系统才复原了公司的真实采捕海域,并据此认定獐子岛公司成本、营业外支出、利润等存在虚假。

第八,少碰非主营业务利润占比过高的公司。

财务造假最直接的方式就是虚增利润,想要多少利润就自己写,通过编造虚假合同,达到虚构业务、增加收入的目的。

据*ST美尚披露的行政处罚书显示,公司曾连续多年通过提前确认应收账款收回,虚记银行利息收入,虚增子公司收入等方式,虚增净利润共计3.54亿元。

我们都知道一个公司赚钱、上市肯定是通过主营业务,就像我们不会着重去分析茅台今年卖了几盒冰淇淋。

但在进行财务造假时,公司为了将毛利率稳定在一个相对正常的水平,需要先编造采购数据、生产记录等一系列虚假资料,再同步编造大量的成本支出予以匹配,想把账做平是不容易的。

相比主营业务的公开透明,其他业务收入更好操纵,因为不需要披露得很详细,所以如果一个公司的其他业务收入大幅增长,且没有合理的解释,就有造假的嫌疑。

第九,警惕董监高和审计师异常变动的公司。

上市公司,尤其是民企的高管基本都是最早一批跟着实控人打天下的,一般很少变动。核心人员流出意味着不稳定的组织架构,会带来一系列不确定性,例如公司未来战略方向是否会变更?新任职的高管是否可以快速熟悉公司的经营?

至于上市公司无故突然更换审计师事务所,也比较好理解。审计师是财务报表最后的“看门人”,更改审计师事务所可能是因为原来的三方审计公司不愿再对上市公司的财务报表出具“标准无保留意见”,其财报的健康程度就值得怀疑。

第十,小心关联交易占比高的公司。

关联交易是指上市公司或者其控股子公司与上市公司关联人之间进行的股票买进卖出、转移资产的行为。

比如,管理层可能会用高价购买或低价出售资产,人为夸大或缩小公司的业绩表现,从而编造利润情况。关联交易往往涉及到利益冲突,而受到损害的便是中小股东(散户),对于关联交易占比过高的公司(超过20%),我们需要审慎怀疑其业绩真实性。

第十一,少碰机构持股比例低、分析师研究报告少的公司。

随着国内资本市场的不断发展完善,现在的机构团队和卖方分析师团队可以说是汇聚了A股市场中最顶尖的投资研究资源,足以将A股的5400家上市公司研究个遍了,如果是这样一群聪明的脑袋、“聪明钱”都不愿关注的公司,大概率是质地不佳的。

暂时没有评论