管理费十年来首次出现负增长,降费潮蔓延至ETF

作者 | RAYYYY编辑 | 小白

作者 | RAYYYY编辑 | 小白临近五月,绝大多数公募基金2023年年报逐步披露完毕,基金管理人的管理费收入情况也随之揭晓。

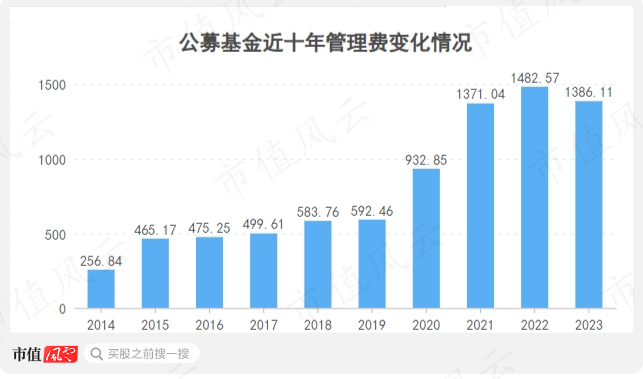

Choice数据显示,2023年公募基金共收取管理费用1386.1亿元,较上一年减少近百亿元,这也是行业近十年来增速出现减缓趋势后首次“缩水”。

(来源:Choice数据,市值风云制表)

(来源:Choice数据,市值风云制表)

目前,管理费超过50亿元的基金公司共有4家,数量较上年同期减少一半。其中,易方达基金的管理费收入终未能延续前一期百亿的收入,2023年管理费用收入为92.7亿,较2022年的101.5亿元下跌了8.6%。

排名第2至第4的是广发基金、华夏基金、富国基金,管理费收入分别达66.5亿元、59.7亿元、54.6亿元,表现均不如去年。

整体来看,公募基金管理费用收入陷入明显颓势,前二十名基金公司合计管理费较上年减少了74.16亿元。

(来源:Choice数据,市值风云制表)

(来源:Choice数据,市值风云制表)

赚钱效应不佳叠加监管力度,降费浪潮愈演愈烈(一)赚钱效应持续下降

赚钱效应不佳叠加监管力度,降费浪潮愈演愈烈(一)赚钱效应持续下降在管规模(在管基金资产净值)的下降是管理费减少的主要因素,而导致在管规模下降的原因有两个,一是净赎回,二是业绩下滑导致的资产净值缩水。

基金公司管理费缩水的情况与旗下产品业绩息息相关,在市场惨淡的行情下,赚钱效应相对有限,与股市相关的权益产品自然也难有亮眼表现。

以以上榜单的第一名易方达基金为例,2023年易方达基金管理费收入为92.7亿,同比下降8.7亿元,减少幅度为8.6%。

易方达基金明星基金经理张坤在管的基金主要有3只,即易方达优质企业三年持有混合(009342.OF)、易方达蓝筹精选混合(005827.OF)及易方达优质精选混合(QDII)(110011.OF),以上基金近一年收益跌幅均超20%。

(来源:市值风云APP)

(来源:市值风云APP)

Choice数据显示,易方达优质企业三年持有混合、易方达蓝筹精选混合及易方达优质精选混合(QDII)最新份额规模分别较去年年初减少22.9亿份、25.2亿份和0.8亿份,资产净值分别下降36.1亿元、159.2亿元和45.7亿元。

(来源:Choice数据,市值风云制表)

(来源:Choice数据,市值风云制表)

张坤基金的现状是目前市面上大多数偏股混合型及灵活配置型基金的缩影,以上两种类型基金收益这两年表现惨淡,规模缩水严重,进而严重影响到基金公司的管理费收入。

而偏偏主动权益基金又是基金公司中管理费的主要收入来源。

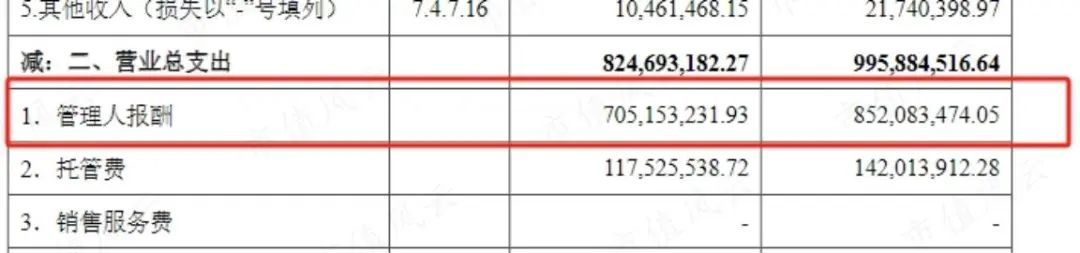

易方达蓝筹精选混合基金在2023年的业绩较差,但根据该年度的年报显示,该基金仍然凭借400亿左右的规模成功收取了7亿元的管理费。

(来源:Choice数据)

(来源:Choice数据)

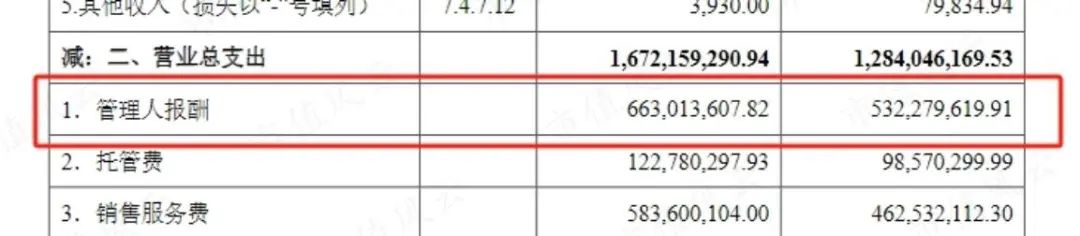

而同属易方达基金,规模高达2200亿的易方达易理财货币A(000359.OF)在2023年只收取了6.6亿元的管理费,还不如规模400亿元易方达蓝筹精选混合基金收益高。

(来源:Choice数据)

(来源:Choice数据)

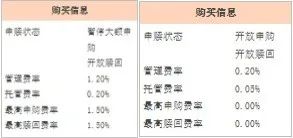

这也是管理费率的差异所致,主动权益型基金管理费率大多为1.2%,而货币基金管理费率为0.2%,对公募基金来说,卖出10亿元的货币基金,获得的收益还不如卖出2亿元的偏股混合型或灵活配置型基金。

(来源:Choice数据)

(来源:Choice数据)

然而因为投资者天然的趋利避害的特性,在市场普遍下行时更倾向于更加稳健的投资,从而形成基金公司越卖越亏、越亏越卖的恶性循环,只有让投资者真真切切赚到钱,才能形成投资者和基金公司双赢的局面。

(二)基金公司“卷费率”延续降费潮此外,管理费下降的一个重要原因便是管理费率的下调,去年下半年,大部分权益类基金都下调了管理费率,其中多数是将管理费率由1.5%下调至1.2%。

在公募基金降费改革和投资者水平提高的大背景下,许多投资者从关注基金的收益到关注费率的调整,提升了对管理费率的敏感度。

此外,在当前高度竞争的市场环境下,各个类型的基金也不得不加入“卷费率”模式,2024年以来,基金降费潮还在继续。

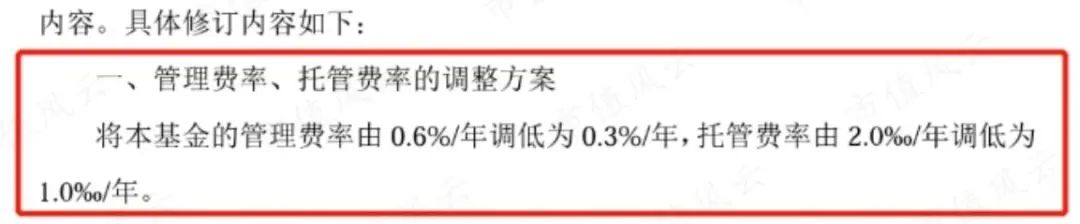

3月20日,融通基金发布公告,公司旗下融通债券基金降低管理费率及托管费率。自2024年3月21日起,融通债券基金管理费率由0.6%/年下调至0.3%/年;托管费率由2.0‰/年调低为1.0‰/年。

(来源:Choice数据)

(来源:Choice数据)

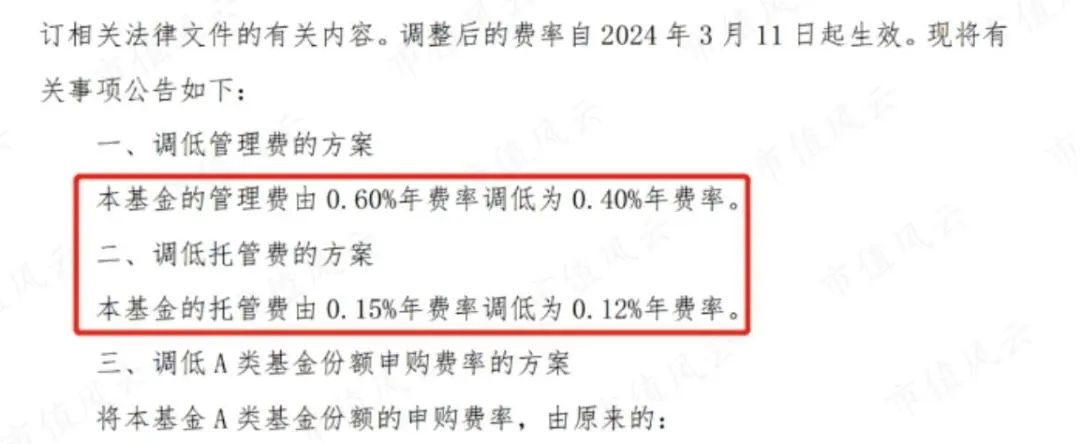

天弘招添利混合型发起式(011784.OF)也于3月11日发布公告称,为更好地满足投资者的理财需求,自3月11日起调低管理费、托管费及A类基金份额申购费率。

其中,管理费由0.60%年费率调低为0.40%年费率,托管费由0.15%年费率调低为0.12%年费率。

(来源:Choice数据)

(来源:Choice数据)

同时,也有权益类基金宣布降费。

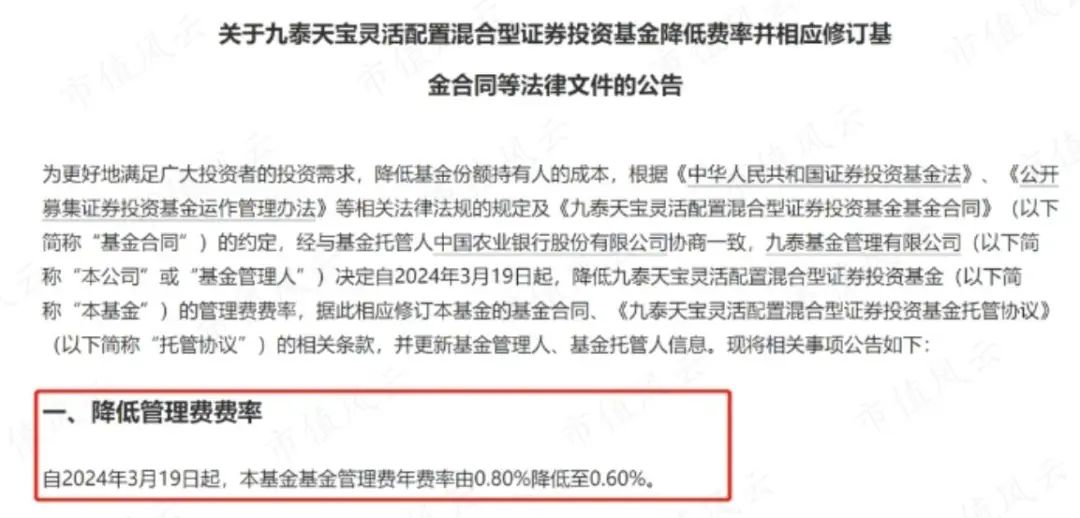

比如九泰天宝灵活配置混合3月19日发布公告称,为更好地满足广大投资者的投资需求,降低基金份额持有人的成本,即日起将基金管理费年费率由0.80%降低至0.60%。这一数值同样低于同类产品1.02%的平均水平。

(来源:Choice数据)

(来源:Choice数据)

除了债券产品和权益类产品,基金“降费潮”也扩散到其他领域,且有愈演愈烈的趋势。如南方基金宣布自2024年3月26日起,旗下南方沪深300ETF(159925.OF)管理费率调低至0.15%。

而南方基金在自家平台搞I份额,费用率达到全行业最低水平,更是反映这场存量用户争夺战愈演愈烈。

Choice数据统计,截至最新,管理费率在0.15%最低一档的股票型ETF产品数量已达到100只,占比超过一成。

“降费潮”蔓延至ETF

“降费潮”蔓延至ETF近年来,在主动权益基金整体收益不佳的背景下,以ETF为代表的被动投资迎来快速发展。Choice数据显示,截至最新,全市场ETF产品数量达935只,份额合计超1.9万亿份,资产净值合计达2.4万亿元。

(来源:Choice数据,市值风云制表)

(来源:Choice数据,市值风云制表)

ETF市场每月在份额上和资产净值上都实现了新的突破的背后,是大量资金转而涌向以ETF产品为代表的被动投资领域。在同质化竞争压力下,降低费率成为基金公司的竞争手段之一。

以跟踪中证500指数的ETF产品为例,目前已超过30只。对于投资者来说,同样都是跟踪中证500指数,这30只ETF业绩差别并不是非常明显,进而提高对于费率的敏感性。

同质化竞争压力下,比拼费率也成为各家公司竞争的手段之一。在业内人士看来,ETF降费无论是在国内还是海外都是大势所趋。

(来源:Choice数据,市值风云制表)

(来源:Choice数据,市值风云制表)

目前来看,近2万亿ETF市场中,ETF产品的管理费率大多为0.5%,部分费率高于0.5%的产品,主要是增强策略的ETF、QDII-ETF。

Choice数据显示,截至最新,全市场900余只上市ETF中,有112只基金管理费率为每年0.15%,占比达12.3%。

以易方达中证1000ETF(159633.OF)和华安上证科创板50ETF(588280.OF)为代表的宽基ETF下调费率之外,行业主题基金也开始下调费率。

比如去年年底华泰柏瑞基金宣布调低华泰柏瑞中证动漫游戏ETF(516770.OF)的管理费率和托管费率,将管理费年费率从0.5%调整为0.3%。

(来源:Choice数据,市值风云制表)

(来源:Choice数据,市值风云制表)

但是费率再低,天花板就在那儿了。

因此,低费率的产品固然更受价格敏感的投资者欢迎,但并不是基金规模扩张的决定性因素,与其在成本上做减法,不如在精细化管理上下功夫,创造超额收益更加实际。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

暂时没有评论