彭博中国固收指数月报 | 美联储最新会议显鸽派倾向,但官员对降息幅度预期降低

彭博中国固定

收益指数月报

2024年3月

彭博指数团队与彭博行业研究联合发布

彭博是全球首家将中国债券纳入全球主流指数的指数提供商。彭博中国固定收益指数系列作为衡量中国债券市场的旗舰指数,为全球投资者提供了清晰且独特视角和观察。

《彭博中国固定收益指数月报》由彭博指数团队和彭博行业研究分析师共同撰写,为您呈现月度指数回顾、短期宏观经济和债市展望。

3月关键洞察

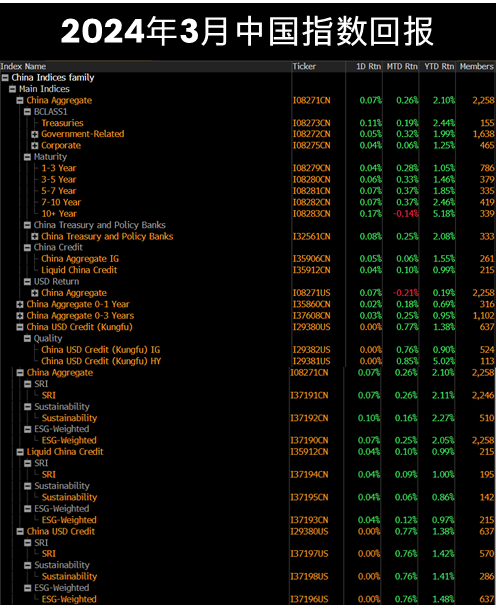

3月,彭博中国综合指数(衡量中国债券市场的旗舰指数)录得0.26%的正回报,年至今回报达2.1%。指数30天波动率在此期间有所下降。

除10年期以上外,所有期限指数均录得正回报。本月,1-3年期、3-5年期、5-7年期、7-10年期和10年期以上指数的回报分别为0.28%、0.33%、0.37%、0.37%和-0.14%。

扫码阅读本期全文,您可了解:

中国国债和政策性银行债指数

彭博中国高流动性信用债(LCC)指数

中资美元信用债(功夫债)指数

ESG加权中国综合指数和ESG加权中资美元信用债指数

彭博行业研究观点

美国的消费者价格指数(CPI)和生产者价格指数(PPI)高于预期,但这并未影响市场上涨,而降息预期有望在未来几周继续支撑美债上涨。尽管美联储最新会议结果被视为鸽派,但根据点阵图,许多美联储官员已降低对2024年降息幅度的预期。目前的情况比较异常,因为在过去30年中,当经济活动、就业和通胀都如此强劲时,美联储并没有降息。美联储出现鸽派倾向,要么是因为预期经济活动将会大幅萎缩,要么是因为存在其他原因。这些原因无疑将会引发市场质疑美联储的政策重心,并加剧亚洲新兴市场高评级美元债指数面临的市场波动,因为市场情绪在乐观与悲观之间摇摆不定。

对于美元投资者来说,由于美债收益率曲线倒挂,目前将日元和人民币敞口对冲回美元可能会带来更高的收益。自2021年以来,出于外汇对冲成本的考虑,部分投资者可能仍有兴趣持有中国国债。另一边,美国利率可能会保持在相对高的水平,因为美联储可能不会激进降息。话虽如此,以日本作为参考案例可以发现,仅凭外汇对冲因素可能尚不足以推动外资持仓份额上升。事实上,为消化日本国债供应,日本央行自身需要不断增持。

扫码阅读本期全文,您还将了解:

今年中美利差倒挂幅度呈现何种趋势?

亚洲新兴市场高收益美元债指数的主要影响因素是什么?

点击“阅读原文” ,让彭博为您演示终端更多内容。

暂时没有评论