豪赌天然气,咸鱼大翻身,抱上中海油,利润翻6倍!天壕能源:注意5亿商誉、4亿在建的减值压力

作者:

市值风云

|

01-23

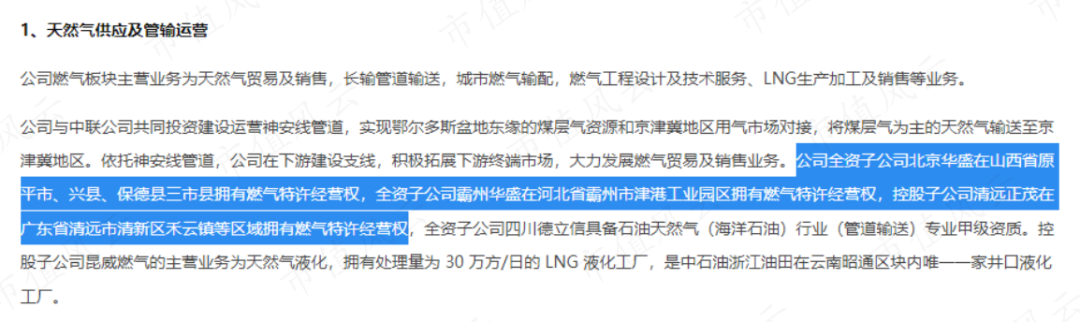

特许经营权是在下游售气的必要条件,同时也能够给予运营商在相关区域内的市场垄断地位,是天壕能源的核心资源之一。

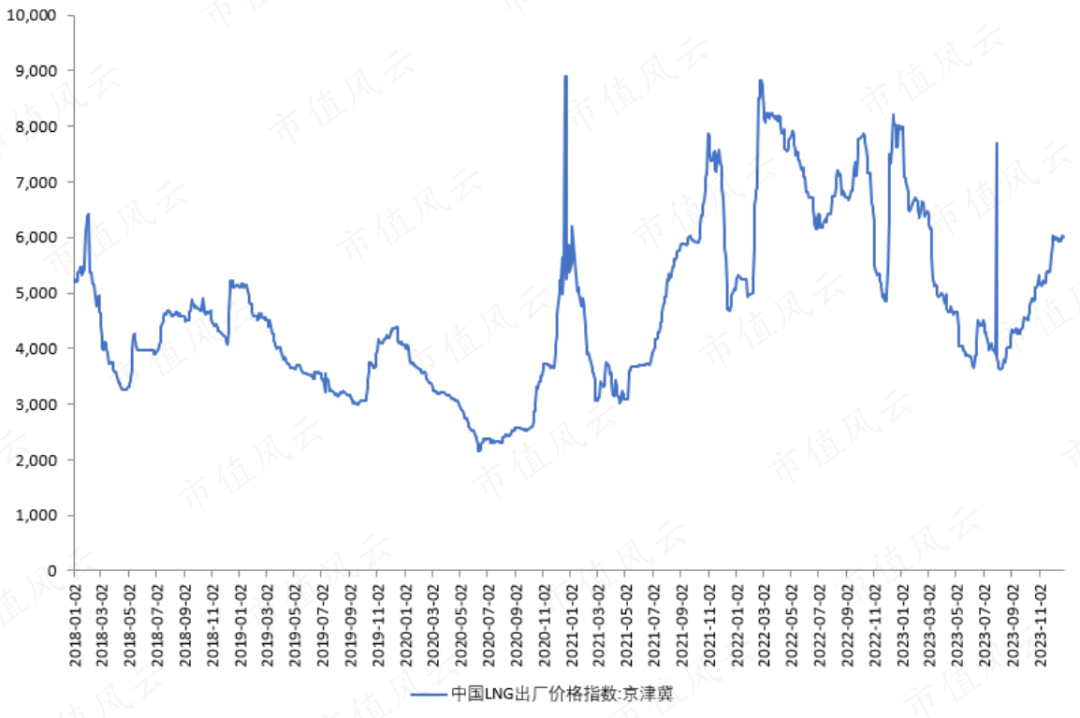

作者 | 萧瑟编辑 | 小白最近全国寒潮来临,不知大家所在地方温度变化如何,北京的最低温度来到了零下15摄氏度,风云君已经是瑟瑟发抖了。说到御寒,天然气是不得不提的一类能源,尤其是对于没有集中供暖的地方,燃气壁挂炉、燃气热水器都是御寒利器。早在2018年,风云君便分析过一家蹭着“基因编辑婴儿”概念、实际以天然气供应及管输运营业务为主的公司天壕环境(300332.SZ),彼时天壕环境的境况并不容乐观,存在着盈利能力下滑、商誉暴雷、现金流承压等诸多问题。

作者 | 萧瑟编辑 | 小白最近全国寒潮来临,不知大家所在地方温度变化如何,北京的最低温度来到了零下15摄氏度,风云君已经是瑟瑟发抖了。说到御寒,天然气是不得不提的一类能源,尤其是对于没有集中供暖的地方,燃气壁挂炉、燃气热水器都是御寒利器。早在2018年,风云君便分析过一家蹭着“基因编辑婴儿”概念、实际以天然气供应及管输运营业务为主的公司天壕环境(300332.SZ),彼时天壕环境的境况并不容乐观,存在着盈利能力下滑、商誉暴雷、现金流承压等诸多问题。

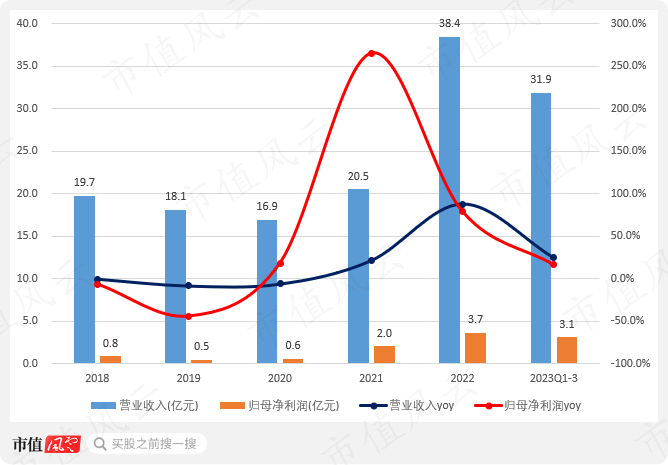

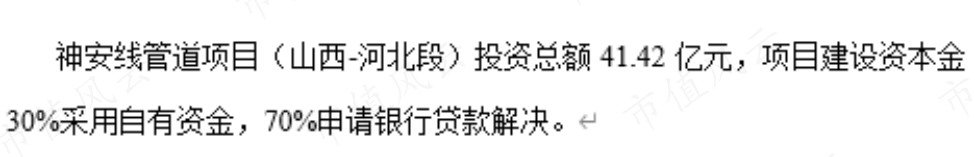

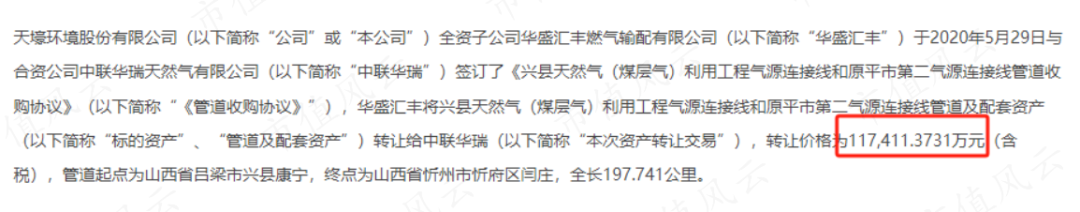

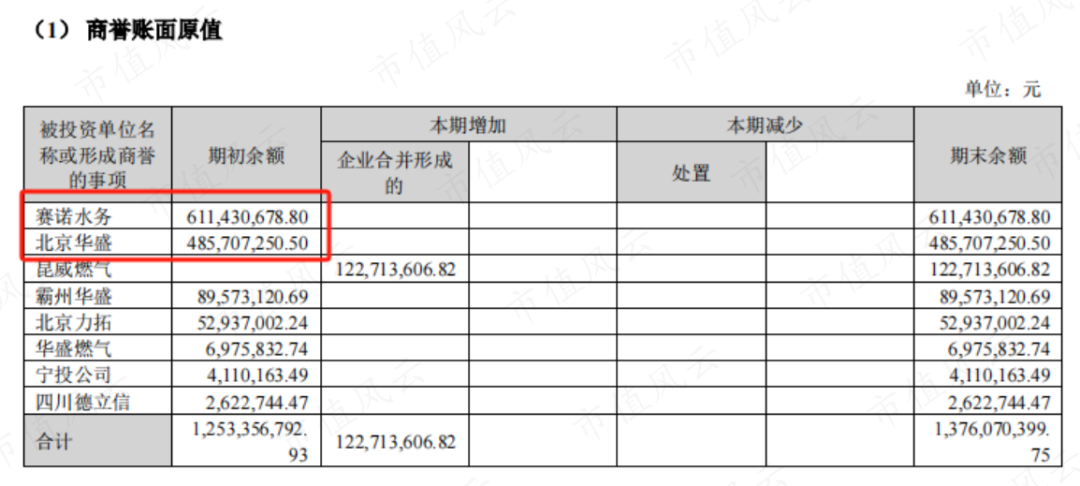

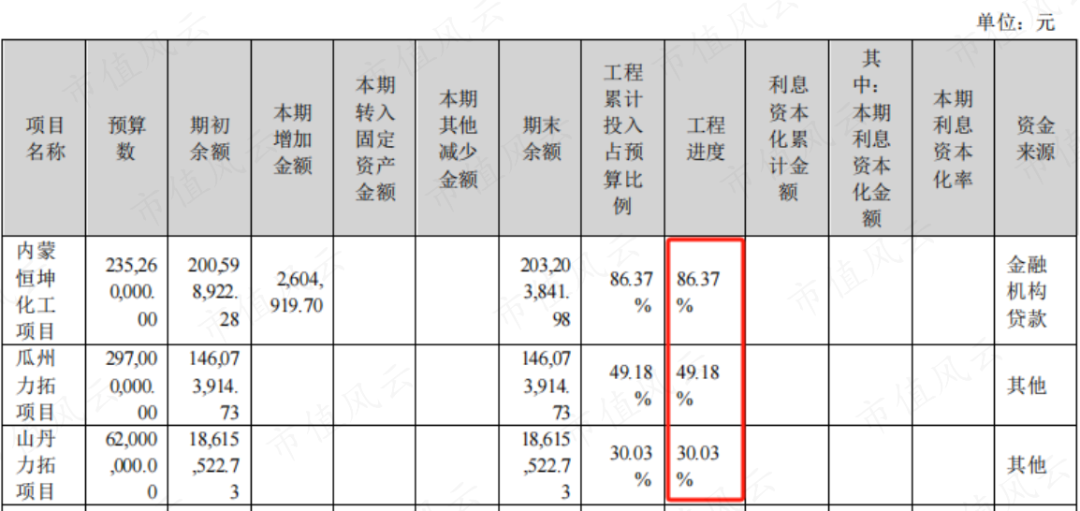

通过变卖资产、抱紧中海油大腿完成对神安线的投资,天壕能源上游气源这一经营痛点得到解决,进而带动业绩大幅提升。随着天然气业务的不断壮大,曾经“一体两翼”的战略格局也自动聚焦,一体蒸蒸日上的同时,两翼中也暴露出诸多风险。无论是日渐式微的赛诺水务相应的商誉暴雷风险,还是账上长期未完工余热发电项目的资产减值风险,都需要投资者高度警惕。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

通过变卖资产、抱紧中海油大腿完成对神安线的投资,天壕能源上游气源这一经营痛点得到解决,进而带动业绩大幅提升。随着天然气业务的不断壮大,曾经“一体两翼”的战略格局也自动聚焦,一体蒸蒸日上的同时,两翼中也暴露出诸多风险。无论是日渐式微的赛诺水务相应的商誉暴雷风险,还是账上长期未完工余热发电项目的资产减值风险,都需要投资者高度警惕。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

作者 | 萧瑟编辑 | 小白最近全国寒潮来临,不知大家所在地方温度变化如何,北京的最低温度来到了零下15摄氏度,风云君已经是瑟瑟发抖了。说到御寒,天然气是不得不提的一类能源,尤其是对于没有集中供暖的地方,燃气壁挂炉、燃气热水器都是御寒利器。早在2018年,风云君便分析过一家蹭着“基因编辑婴儿”概念、实际以天然气供应及管输运营业务为主的公司天壕环境(300332.SZ),彼时天壕环境的境况并不容乐观,存在着盈利能力下滑、商誉暴雷、现金流承压等诸多问题。

作者 | 萧瑟编辑 | 小白最近全国寒潮来临,不知大家所在地方温度变化如何,北京的最低温度来到了零下15摄氏度,风云君已经是瑟瑟发抖了。说到御寒,天然气是不得不提的一类能源,尤其是对于没有集中供暖的地方,燃气壁挂炉、燃气热水器都是御寒利器。早在2018年,风云君便分析过一家蹭着“基因编辑婴儿”概念、实际以天然气供应及管输运营业务为主的公司天壕环境(300332.SZ),彼时天壕环境的境况并不容乐观,存在着盈利能力下滑、商誉暴雷、现金流承压等诸多问题。

通过变卖资产、抱紧中海油大腿完成对神安线的投资,天壕能源上游气源这一经营痛点得到解决,进而带动业绩大幅提升。随着天然气业务的不断壮大,曾经“一体两翼”的战略格局也自动聚焦,一体蒸蒸日上的同时,两翼中也暴露出诸多风险。无论是日渐式微的赛诺水务相应的商誉暴雷风险,还是账上长期未完工余热发电项目的资产减值风险,都需要投资者高度警惕。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

通过变卖资产、抱紧中海油大腿完成对神安线的投资,天壕能源上游气源这一经营痛点得到解决,进而带动业绩大幅提升。随着天然气业务的不断壮大,曾经“一体两翼”的战略格局也自动聚焦,一体蒸蒸日上的同时,两翼中也暴露出诸多风险。无论是日渐式微的赛诺水务相应的商誉暴雷风险,还是账上长期未完工余热发电项目的资产减值风险,都需要投资者高度警惕。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论