去鱼多的地方捞鱼!医药板块暴跌2年,工银“医药女神”赵蓓是怎么做到年化16%的? | 基金人物志(三十一)

作者:

市值风云

|

2023-11-22

借上一轮医药东风,赵蓓成功出圈,但她的成功不全是行业的贝塔,自身的阿尔法不可忽略。

作者 | 破浪编辑 | 小白毋庸置疑,医药是个长坡厚雪的好赛道。但对普通投资者而言,这个行业专业门槛太高,光是一堆专业术语就经常让人云里雾里。这时候,专业基金经理的重要性就凸显了。市场上专注医药的基金经理不少,比如大伙耳熟能详的葛兰,鹏华基金的金笑非,还有工银瑞信基金的赵蓓。今年8月初,赵蓓放开了其管理规模最大的工银前沿医疗股票A(001717.OF,简称“前沿医疗”)的大额申购,引发市场高度关注。追溯到此前的“暂停大额申购(1w)”则是在2021年12月初,彼时前沿医疗净值处于历史相对高位。

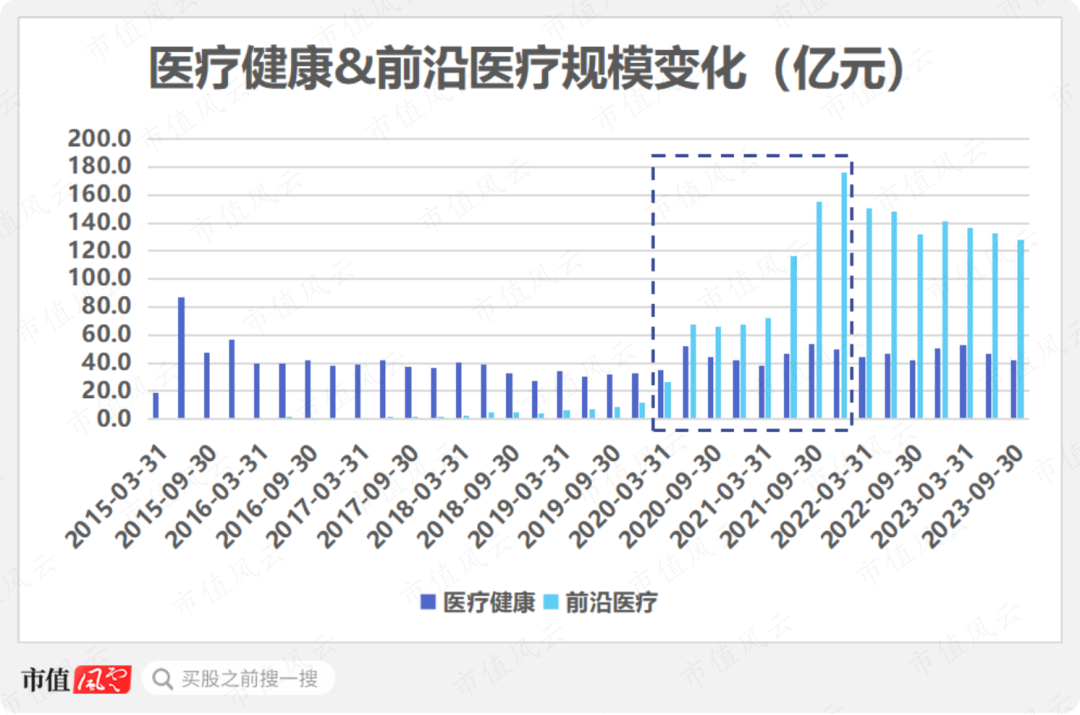

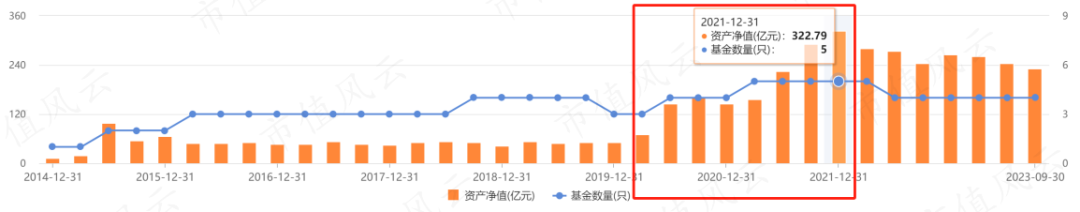

作者 | 破浪编辑 | 小白毋庸置疑,医药是个长坡厚雪的好赛道。但对普通投资者而言,这个行业专业门槛太高,光是一堆专业术语就经常让人云里雾里。这时候,专业基金经理的重要性就凸显了。市场上专注医药的基金经理不少,比如大伙耳熟能详的葛兰,鹏华基金的金笑非,还有工银瑞信基金的赵蓓。今年8月初,赵蓓放开了其管理规模最大的工银前沿医疗股票A(001717.OF,简称“前沿医疗”)的大额申购,引发市场高度关注。追溯到此前的“暂停大额申购(1w)”则是在2021年12月初,彼时前沿医疗净值处于历史相对高位。 问题暂且搁置一边,今天咱们先来唠唠这位医药女神——赵蓓。

问题暂且搁置一边,今天咱们先来唠唠这位医药女神——赵蓓。 注:如无特别说明,全文数据截止2023年10月27日。

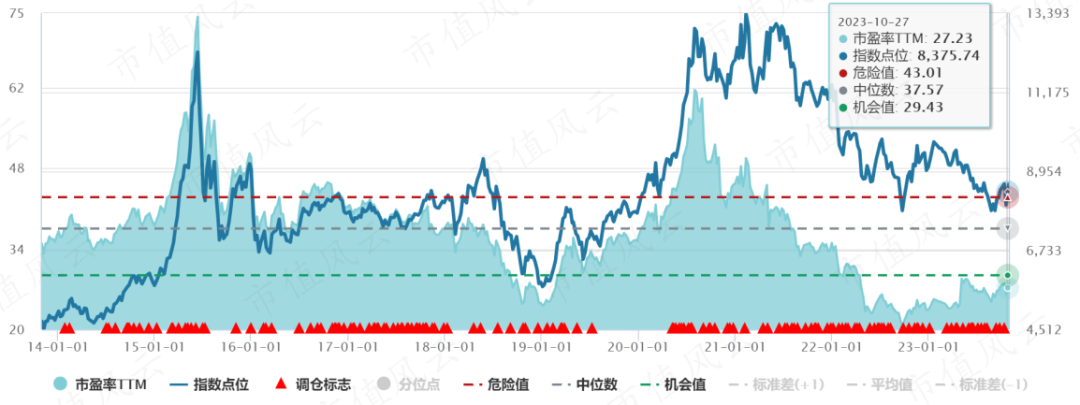

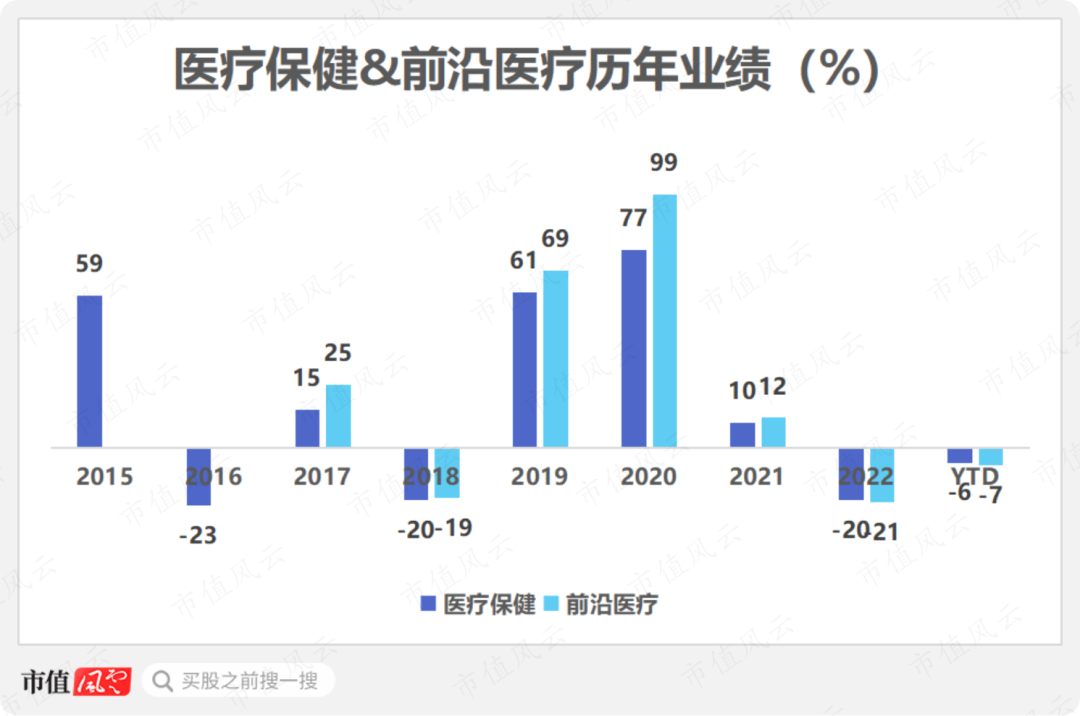

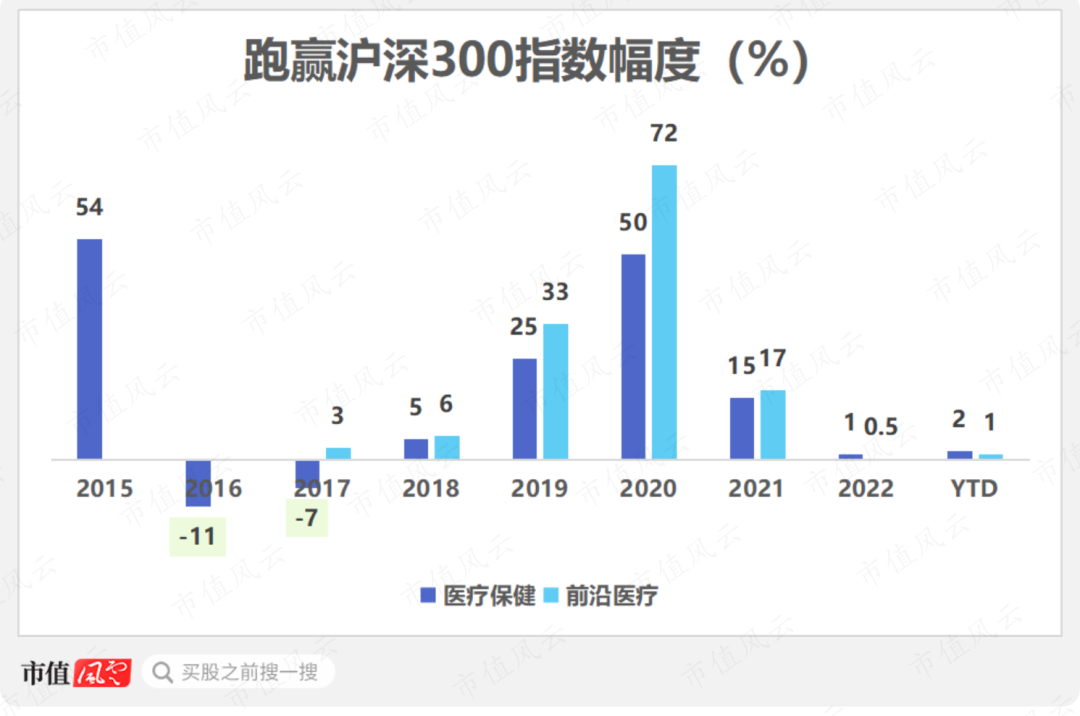

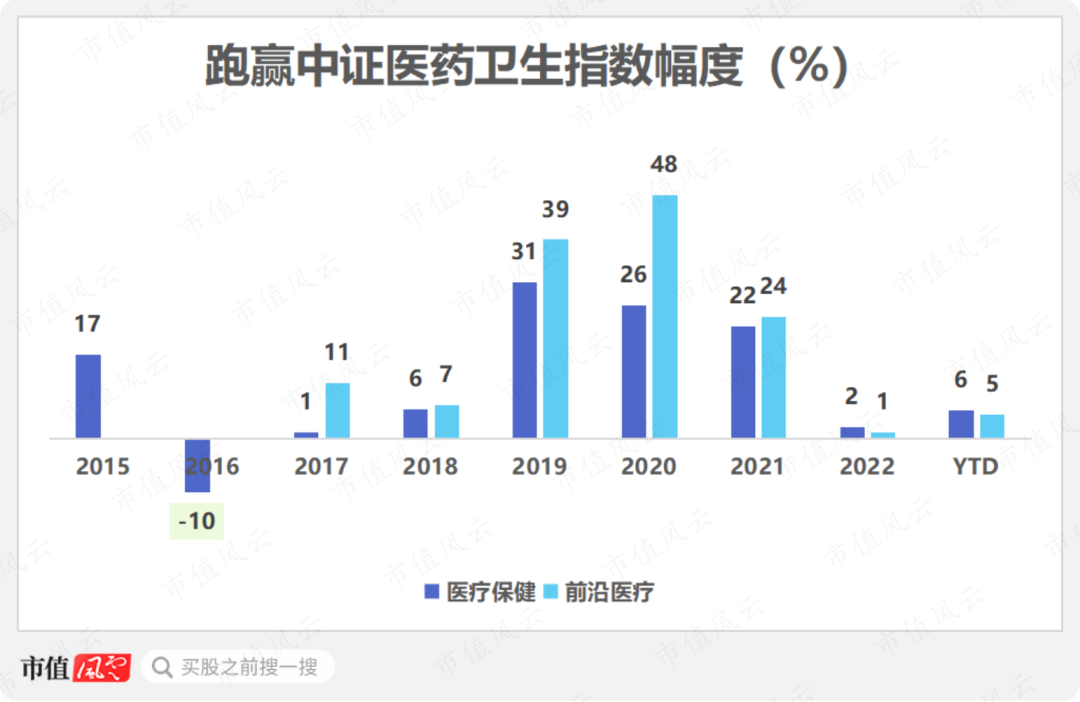

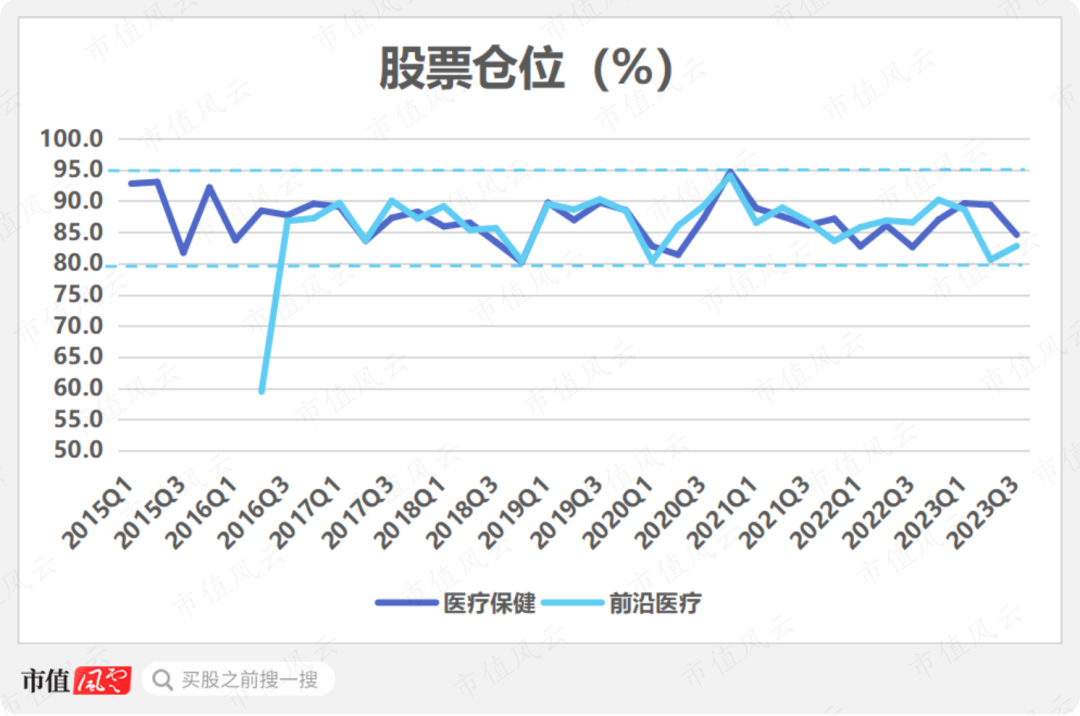

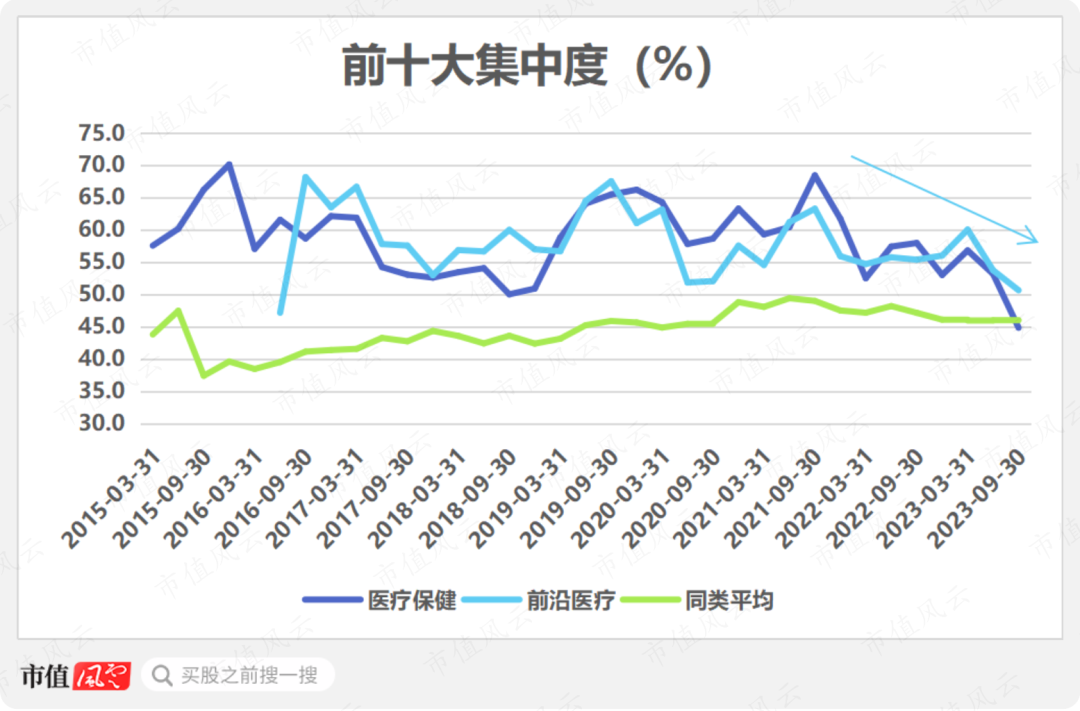

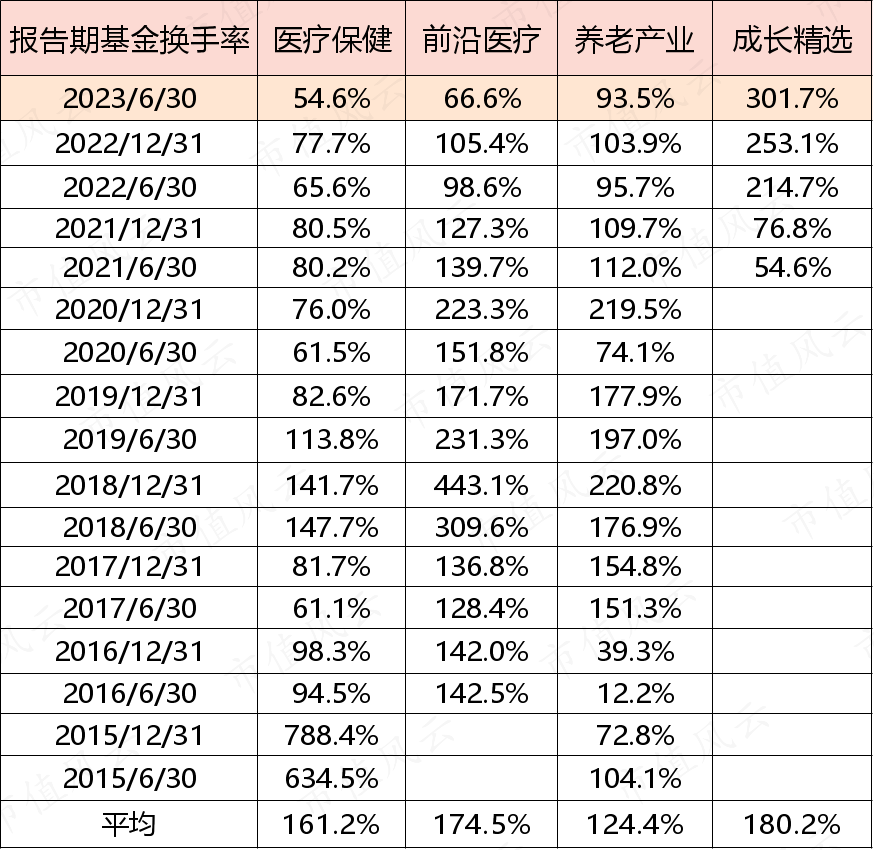

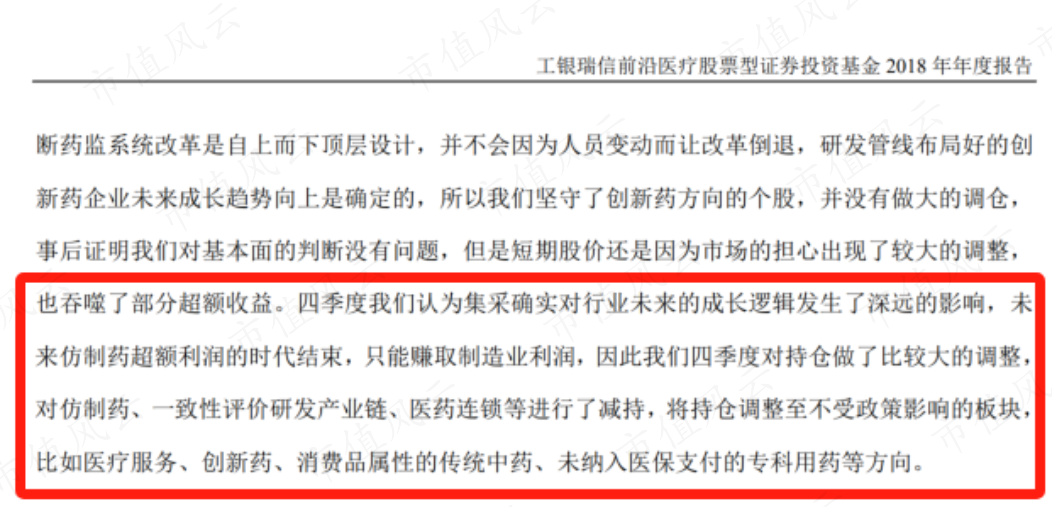

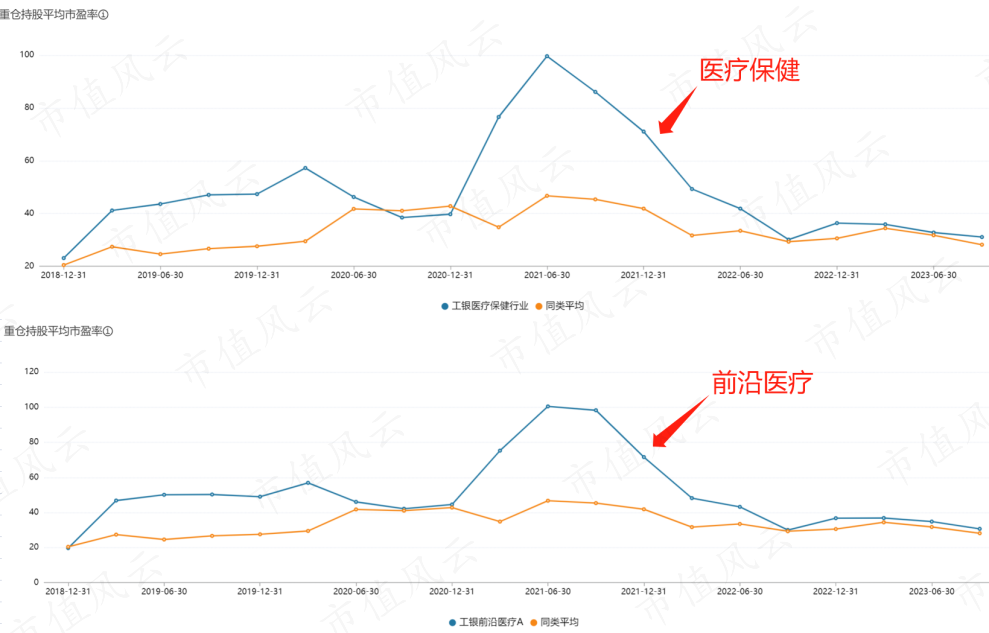

注:如无特别说明,全文数据截止2023年10月27日。 (来源:市值风云APP)据Choice数据显示,全市场目前名称带有“医药”、“医疗”的基金(包含主动型、被动型基金)一共有183只(不包含C份额)。据风云君统计,前沿医疗以及医疗保健在赵蓓的任职期间,累计收益均为同期产品第一,任职表现较为优秀。相对而言,前沿医疗历年表现更优,尤其是2020年跑赢了医疗保健22个百分点。可以看出,2019-2020年的医药牛市行情为赵蓓带来不少收益。

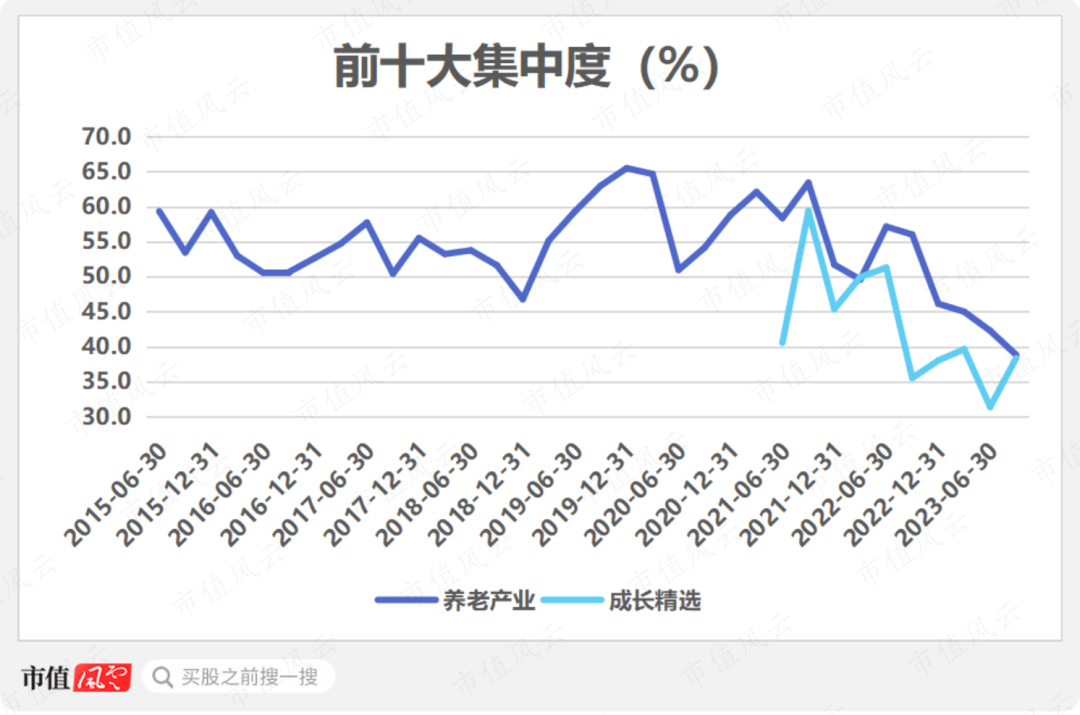

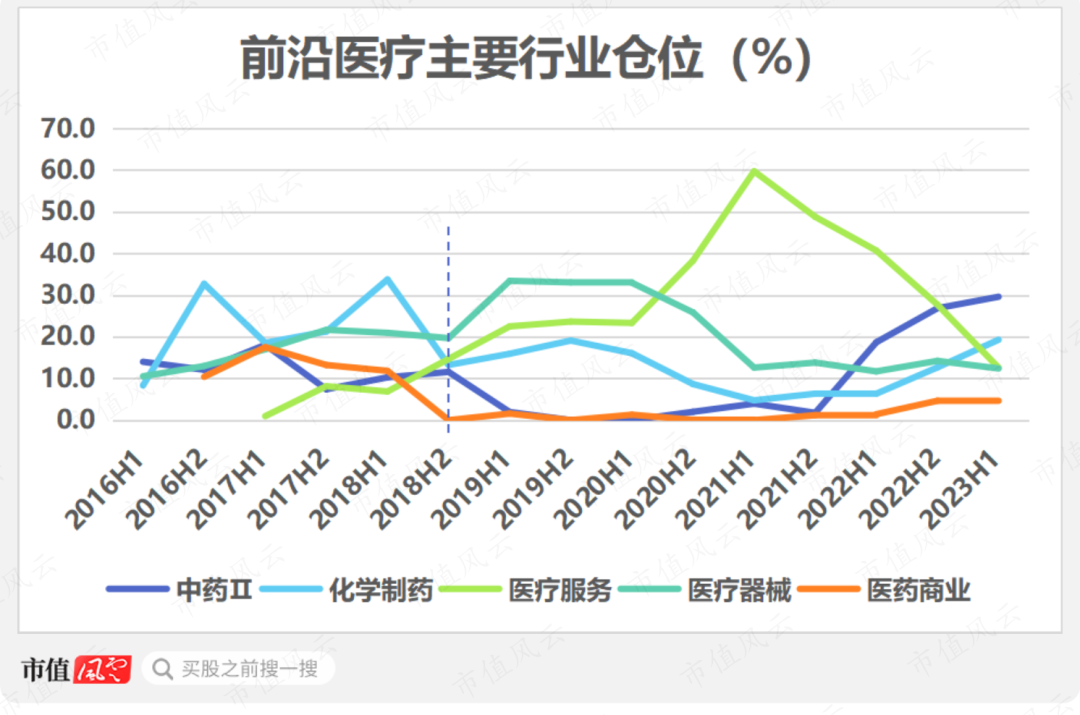

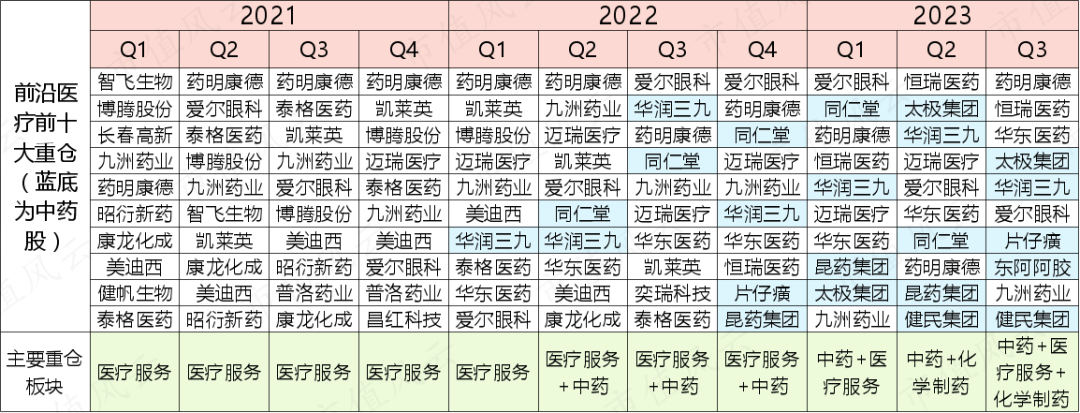

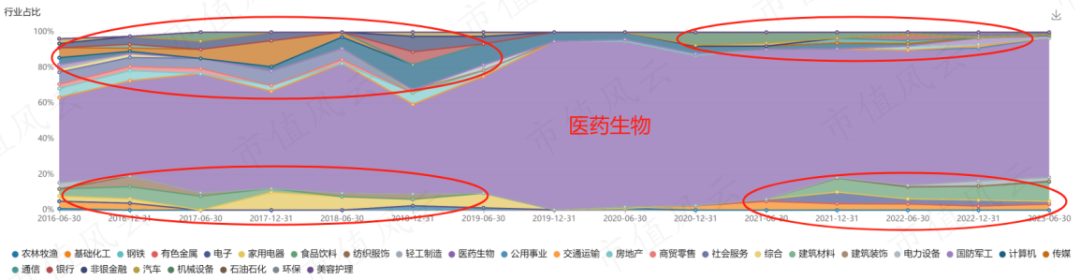

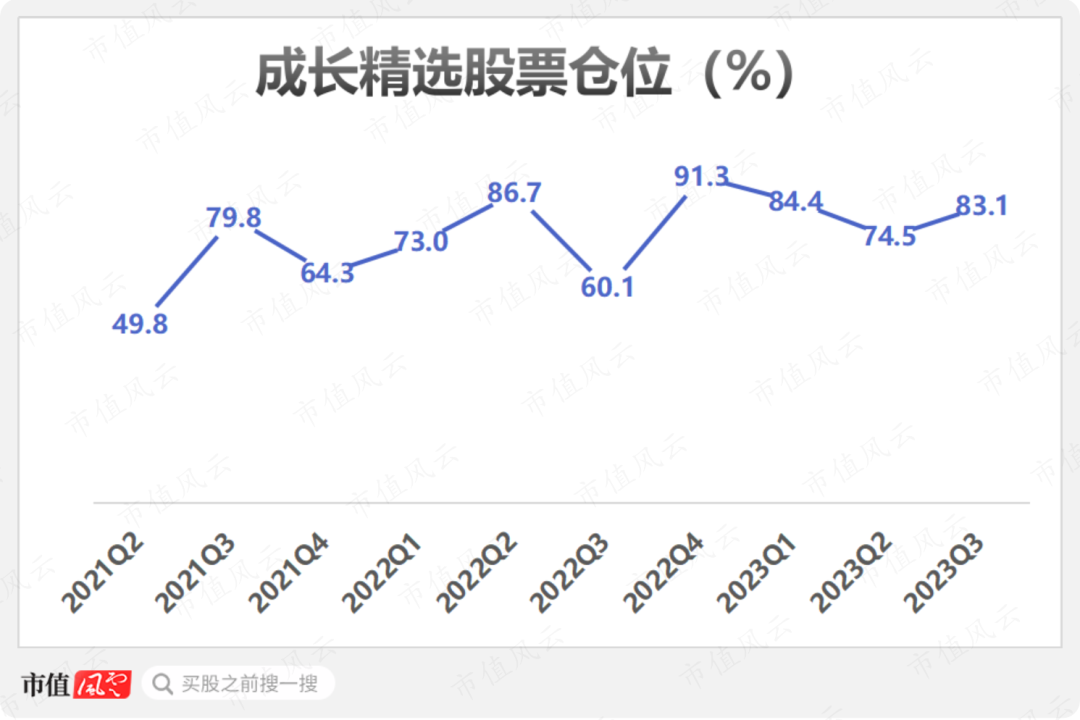

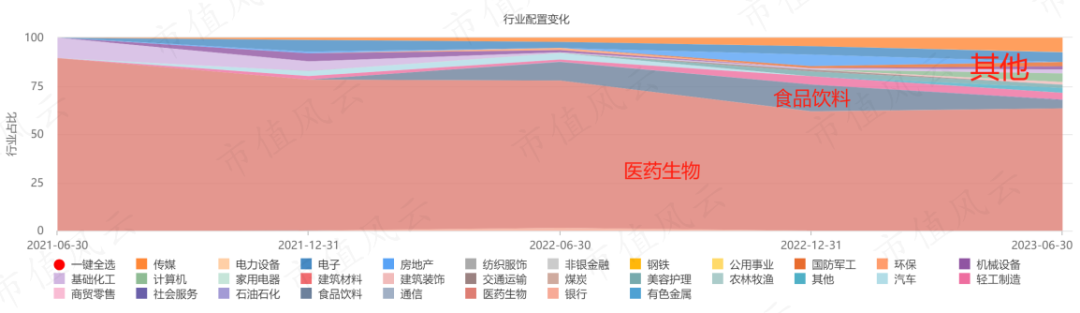

(来源:市值风云APP)据Choice数据显示,全市场目前名称带有“医药”、“医疗”的基金(包含主动型、被动型基金)一共有183只(不包含C份额)。据风云君统计,前沿医疗以及医疗保健在赵蓓的任职期间,累计收益均为同期产品第一,任职表现较为优秀。相对而言,前沿医疗历年表现更优,尤其是2020年跑赢了医疗保健22个百分点。可以看出,2019-2020年的医药牛市行情为赵蓓带来不少收益。 (来源:市值风云APP)成长精选的股票仓位中,早期有9成集中在医药生物板块,随后其它板块占比逐渐提升,截止今年6月底,还有6成在医药板块。

(来源:市值风云APP)成长精选的股票仓位中,早期有9成集中在医药生物板块,随后其它板块占比逐渐提升,截止今年6月底,还有6成在医药板块。 在自上而下的投资框架下,赵蓓最核心的理念是,挖掘具备高景气度的细分领域,重点配置鱼多的板块,然后选取符合产业发展趋势的公司,在有鱼的地方钓鱼。借上一轮医药东风,赵蓓成功出圈,但她的成功也不全是行业的贝塔,自身的阿尔法也不可忽略。她的擅长领域在医药,走成长风格,长期收益不错,整体上也能跑赢基准和大盘,但是她的回撤也不小。除了医药外,赵蓓依靠公司投研力量,逐渐将能力圈往全市场拓展,但从持仓特征和业绩表现来看,还有较长路要走。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

在自上而下的投资框架下,赵蓓最核心的理念是,挖掘具备高景气度的细分领域,重点配置鱼多的板块,然后选取符合产业发展趋势的公司,在有鱼的地方钓鱼。借上一轮医药东风,赵蓓成功出圈,但她的成功也不全是行业的贝塔,自身的阿尔法也不可忽略。她的擅长领域在医药,走成长风格,长期收益不错,整体上也能跑赢基准和大盘,但是她的回撤也不小。除了医药外,赵蓓依靠公司投研力量,逐渐将能力圈往全市场拓展,但从持仓特征和业绩表现来看,还有较长路要走。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

作者 | 破浪编辑 | 小白毋庸置疑,医药是个长坡厚雪的好赛道。但对普通投资者而言,这个行业专业门槛太高,光是一堆专业术语就经常让人云里雾里。这时候,专业基金经理的重要性就凸显了。市场上专注医药的基金经理不少,比如大伙耳熟能详的葛兰,鹏华基金的金笑非,还有工银瑞信基金的赵蓓。今年8月初,赵蓓放开了其管理规模最大的工银前沿医疗股票A(001717.OF,简称“前沿医疗”)的大额申购,引发市场高度关注。追溯到此前的“暂停大额申购(1w)”则是在2021年12月初,彼时前沿医疗净值处于历史相对高位。

作者 | 破浪编辑 | 小白毋庸置疑,医药是个长坡厚雪的好赛道。但对普通投资者而言,这个行业专业门槛太高,光是一堆专业术语就经常让人云里雾里。这时候,专业基金经理的重要性就凸显了。市场上专注医药的基金经理不少,比如大伙耳熟能详的葛兰,鹏华基金的金笑非,还有工银瑞信基金的赵蓓。今年8月初,赵蓓放开了其管理规模最大的工银前沿医疗股票A(001717.OF,简称“前沿医疗”)的大额申购,引发市场高度关注。追溯到此前的“暂停大额申购(1w)”则是在2021年12月初,彼时前沿医疗净值处于历史相对高位。

问题暂且搁置一边,今天咱们先来唠唠这位医药女神——赵蓓。

问题暂且搁置一边,今天咱们先来唠唠这位医药女神——赵蓓。 注:如无特别说明,全文数据截止2023年10月27日。

注:如无特别说明,全文数据截止2023年10月27日。

(来源:市值风云APP)据Choice数据显示,全市场目前名称带有“医药”、“医疗”的基金(包含主动型、被动型基金)一共有183只(不包含C份额)。据风云君统计,前沿医疗以及医疗保健在赵蓓的任职期间,累计收益均为同期产品第一,任职表现较为优秀。相对而言,前沿医疗历年表现更优,尤其是2020年跑赢了医疗保健22个百分点。可以看出,2019-2020年的医药牛市行情为赵蓓带来不少收益。

(来源:市值风云APP)据Choice数据显示,全市场目前名称带有“医药”、“医疗”的基金(包含主动型、被动型基金)一共有183只(不包含C份额)。据风云君统计,前沿医疗以及医疗保健在赵蓓的任职期间,累计收益均为同期产品第一,任职表现较为优秀。相对而言,前沿医疗历年表现更优,尤其是2020年跑赢了医疗保健22个百分点。可以看出,2019-2020年的医药牛市行情为赵蓓带来不少收益。

(来源:市值风云APP)成长精选的股票仓位中,早期有9成集中在医药生物板块,随后其它板块占比逐渐提升,截止今年6月底,还有6成在医药板块。

(来源:市值风云APP)成长精选的股票仓位中,早期有9成集中在医药生物板块,随后其它板块占比逐渐提升,截止今年6月底,还有6成在医药板块。

在自上而下的投资框架下,赵蓓最核心的理念是,挖掘具备高景气度的细分领域,重点配置鱼多的板块,然后选取符合产业发展趋势的公司,在有鱼的地方钓鱼。借上一轮医药东风,赵蓓成功出圈,但她的成功也不全是行业的贝塔,自身的阿尔法也不可忽略。她的擅长领域在医药,走成长风格,长期收益不错,整体上也能跑赢基准和大盘,但是她的回撤也不小。除了医药外,赵蓓依靠公司投研力量,逐渐将能力圈往全市场拓展,但从持仓特征和业绩表现来看,还有较长路要走。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

在自上而下的投资框架下,赵蓓最核心的理念是,挖掘具备高景气度的细分领域,重点配置鱼多的板块,然后选取符合产业发展趋势的公司,在有鱼的地方钓鱼。借上一轮医药东风,赵蓓成功出圈,但她的成功也不全是行业的贝塔,自身的阿尔法也不可忽略。她的擅长领域在医药,走成长风格,长期收益不错,整体上也能跑赢基准和大盘,但是她的回撤也不小。除了医药外,赵蓓依靠公司投研力量,逐渐将能力圈往全市场拓展,但从持仓特征和业绩表现来看,还有较长路要走。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论