熊市的破坏力很大 比你想的要大得多

牛市总会传出一种荒谬的神话:复合市场回报。这种神话其实是华尔街故意放出,目的是把散户手中的钱掏进自己的腰包。

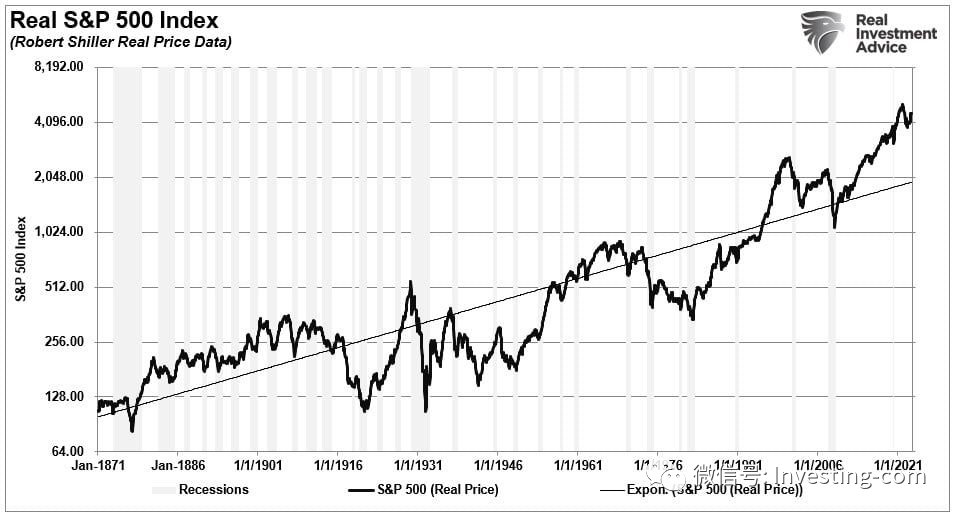

复合市场回报的神话建立在另一个神话——「市场总是上升的」基础上,根据这个基础,所以任何时候都是投资的好时机。投资顾问经常会向客户展示下面这张图,并宣称如果于120年前投资,年化回报率达10%。

(实际标普500指数)

(实际标普500指数)

长期来看,股票的资本升值回报率约为6%,名义股息回报率为4%,这的确是真的,然而由于同期平均通货膨胀率约为2.3%,因此实际年均回报率其实约为8%。

同时,这种论调有个显而易见的问题,投资者不会一投就是123年,除非成仙了,或者成魔了。

我们是凡人,所以时间至关重要。

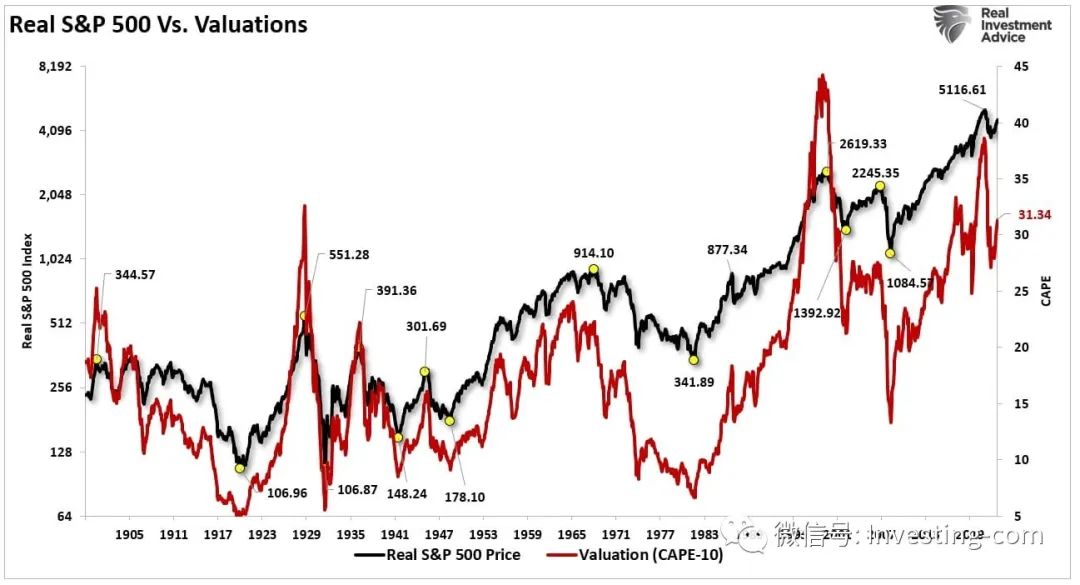

我们回过头来再看看上面这张图,并把估值加进去,重新审视市场的各个「周期」,你会发现,估值被高估后,市场将向下走,直到扭转了高估值的问题。

(实际标普500指数vs估值)

(实际标普500指数vs估值)

不幸的是,一个人于退休前他进行投资的时间是有限的。因此,在讨论「长线投资」时,我们不应该关注「长线」本身,而应该关注「时间」。

笔者在讲座时,总是会问同样的问题:

「你还有多久退休?」

结果往往差不多,大部分人表示还有约15年,然而投顾们常常讨论的30年或40年后的事情。

大部分投资者直到40多岁才真正开始为退休存钱,因为在他们大学毕业、找到工作、结婚生子并送孩子上大学时,可支配收入都没有达到顶峰,因此很难真正地为退休存到钱,并导致大多数人还需工作20至25年才能实现开启退休生活的投资目标。

此外,如下图显示,从市场的整个历史来看,某些期间的市场回报率接近零。

(标普500指数实际价格vs盈亏平衡周期)

(标普500指数实际价格vs盈亏平衡周期)

显而易见,「什么时候」开始投资,对投资回报非常重要。

这个结论也把我们引向了第二个市场神话「复合市场回报率」。

世界第八大奇迹爱因斯坦(Albert Einstein)曾说:

「复利是世界的第八大奇迹,知之者赚,不知者被赚。」

请注意,爱因斯坦说的是「利息」,而非「股市回报」。

财务顾问和媒体抓住这句话来推广股票市场的美元成本平均法。当然,这对那些为你持有的资产收取费用的人来说是有好处的。这里有一个很好的例子。

投资顾问、财务顾问和财经媒体会引用这句话来忽悠人们把钱投到股市,同时金融行业通过收取手续费获益,例如,Motley Fool指出:

「假设你于20年的时间里,每月投资500美元。累计下来,投资总额达12万美元,是一大笔钱了。如果期间的年均投资回报率是8%,尽管低于股市平均水平,最终仍将获得约27.5万美元。总体而言,收益是15.5万美元。而复利是实现这个目标的关键因素。」

但问题就在这里。复利和市场复利是两回事。

爱因斯坦是正确的。如果我买了一种支付利息的投资,比如债券或定期存单,我的钱会随着时间的推移而受益于复利。这是因为利息是固定的,到期还会偿还本金。

然而,如上所示,随着时间的推移,股票市场并没有提供固定的年回报率,相反回报率是可变的,随着时间的推移,这种变化会影响投资的最终回报。

下图显示了随着时间的推移,对股票市场的投资与8%的复合市场回报率的对比。

(实际回报与复合回报之间的差额)

(实际回报与复合回报之间的差额)

你可以看到,随着时间的推移,实际回报与平均或复合市场回报之间存在巨大差异。

这种差异完全是数学计算导致的。

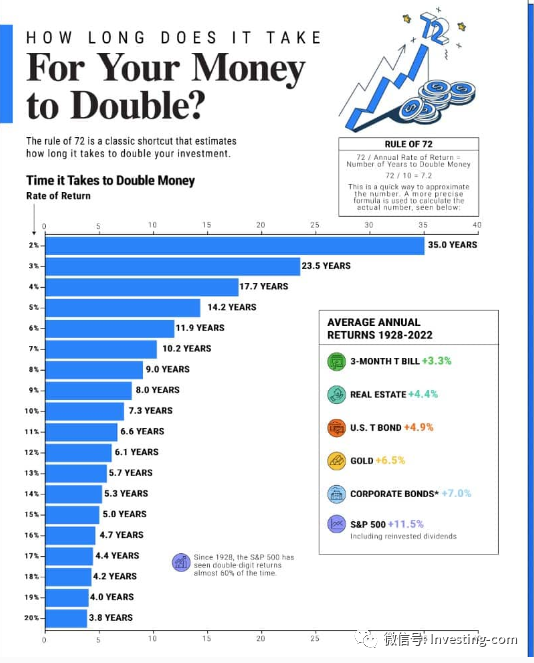

复合市场回报根本就不存在上周,Visual Capitalist制作了一张关于「72法则」的图表。72法则是一种经典的简化计算方法,用来计算让投资翻倍需要多长时间。方式很简单,只需设定一个希望的回报率,例如8%,然后除以72,那么可以算出投资翻倍所需时间是9年。

(让投资翻倍需要多久时间)

(让投资翻倍需要多久时间)

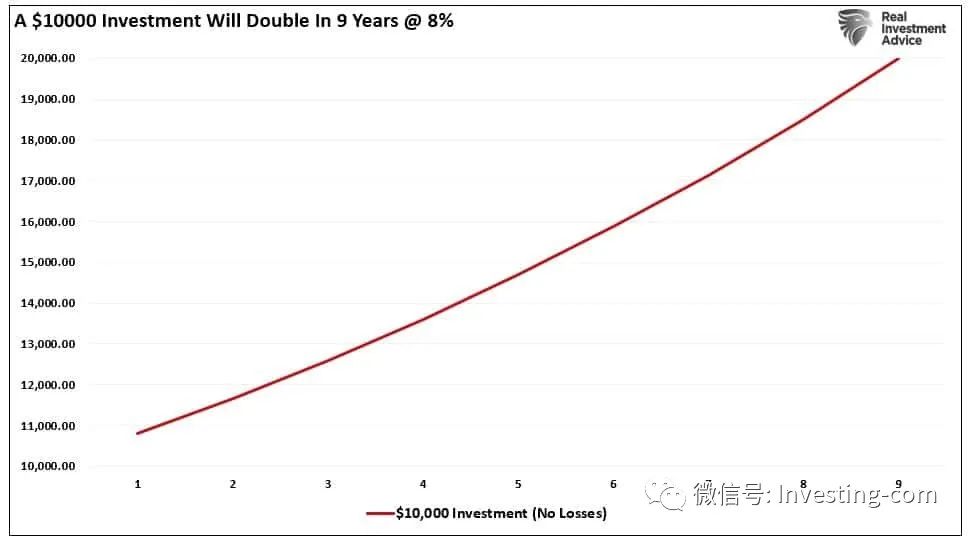

这是真的,如下所示。如果我们投资1万美元,假设年收益率为8%,那我们的投资将于9年内翻一番。

(10000美元、年均回报率为8%的投资)

(10000美元、年均回报率为8%的投资)

然而,当我们把负回报年纳入计算时,结果就明显不一样了。下表展示了发生一次熊市、两次熊市和一次市场崩盘(如互联网泡沫破裂或金融危机)对我们回报翻倍所需时间的影响。

(计入熊市情景的10000美元的投资)

投资界吹捧「买入并持有」的策略可以理解。这种策略很简单,同时投资界通过收取手续费赚钱,而且考虑到市场上升的频率高于下跌,因此人们很容易相信这种策略。

然而,复合市场回报根本不存在。

对于希望通过年化8%的回报率来弥补储蓄不足的投资者,市场下跌造成的伤害太大了,几乎不可能恢复。

理论上,投资者亏钱后,只要有足够的时间,本金就有可能涨回来。然而,关键是,人们无法挽回失去的「时间」。「时间」是非常有限的,也是投资者拥有的最宝贵的东西。

当前,由于市场估值高企,利率也处于高位,市场下挫和经济衰退的风险真实存在,有鉴于此,投资者应该认真考虑这对市场的未来回报和实现投资目标所需的时间意味着什么。

不管怎样,有一件事可以肯定。市场每年都会上升8%的假设并不可靠,也从来都不是一个可靠的投资理论。因为如果真是这样,那么所有投资者不都成了大富豪?

结语投资者把自己存下来的钱投入到有风险的领域时,需要了解在这个估值下所能获得的潜在回报,这点至关重要。同时,风险是个很重要的概念,因为风险意味着「亏损」。

投资者的投资组合风险越大,当市场逆转时,本金遭遇的亏损也越严重。

上述分析揭示了任何年龄段的投资者应考虑的重要事宜:

根据当前估值水平,投资者应向下调整对未来回报和提现率的预期。未来出现超额回报的可能性不大。你的预期寿命对未来的结果有巨大影响。投资者必须考虑税费的影响。投资配置必须仔细考虑未来的通胀预期。在不断下跌的市场,从投资组合中撤资会加速本金流失。在市场表现良好的时期,投资者应该制定存钱或积累资本的计划,以便在市场条件不利的时候避免割肉或卖出投资组合。投资者必须摒弃复合年均回报率预期,相反应当把当前估值水平的可变回报率纳入考虑。过去20年,出现了两轮凶猛的熊市,很多人因此被迫推迟退休。

「复合市场回报」的神话对于想透过储蓄和投资来为退休生活做准备的人是危险的。熊市的破坏力很大,比你想的要大得多。

***

编译 | 刘川

往

期

推

荐

今夜之后,美联储陷入两难?

股息收益率超过6%的稳健股票中,这4只尤其突出!

持续攀升的美债收益率 干不倒人们买美股的热情

美国债务问题终局:得靠另一场「大萧条」重置债务?

暂时没有评论