美国会重演1970年代的噩梦吗?

作者:

英为财情investing

|

2023-09-29

英为财情Investing.com - 热门美剧电视剧《70年代秀》(That 70s Show)从1998年播放至2006年,聚焦于70年代末威斯康星州(Wisconsin)生活的六位青少年。讽刺的是,饰演这些青少年的演员并非出生于70年代末,也从未经历过那个时期的生活。如今许多人无法想象一个没有互联网、有线电视、移动电话和社交媒体的生活。然而,今天,几乎50年过去了,很多金融评论员,也并非出生于那个时代,却认为通胀和美债收益率将重演「70年代秀」。我们可以理解,毕竟通胀和利率从历史低点上升激发了人们的担忧。正如James Bullard所说:「通胀是一个有害的问题,」这也是为什么美联储要迅速采取行动。CNN曾指出:「当美联储去年开始大力遏制通胀时,其目标是避免1970年代的痛苦经历重演,当时通胀失控,经济停滞不前。」目前,对「螺旋式通胀」的担忧仍是美联储现行货币政策决策中的主要关注点。这也推动很多经济学家回顾历史,用「70年代秀」时期作为衡量尺度,以此证明他们对通胀卷土重来的担忧。加州大学欧文分校的经济学教授Richardson,说,「时任美联储主席Arthur Burns于1972年至1974年期间大幅加息。然后,随着经济收缩,他改变了方针,开始降息。通胀后来又猛烈回升,迫使于1979年接任美联储主席,执掌货币政策大权的Paul Volcker出手。Paul Volcker成功压制了两位数的通胀——惟代价是提高借款成本到引发了1980年代初连续两次经济衰退,且失业率一度上升到超过10%。如果他们现在阻止不了通胀,以史为鉴,通胀不会停止,而且会变得更糟。」然而,这种认为Arthur Burns做错了而Paul Volcker做对了的看法可能过于简单了,原因是,今天的经济与「70年代秀」时期很不一样。现在与1970年代很不一样70年代,美联储深深陷于对抗通胀的战斗。布雷顿森林体系(Bretton Woods)结束,控制薪资/通胀失败,加上石油禁运,激发通胀飙升。这种飙升使市场在上升的利率压力下开始崩溃。持续的石油价格震荡,食品价格飞涨,薪资上升和预算压力导致那个十年结束时出现滞胀。最值得注意的是美联储的对抗通胀的斗争。当时的美联储与现在一样,透过提高利率来抑制外部因素引起的通胀压力。于70年代末,石油危机激发了通胀压力,因石油价格被传递到当时还以制造业为主的美国。而今天,因货币政策干预而产生的通胀是由供应受限下需求产生的。这点很关键。于「70年代秀」的时代,美国经济主要以制造业为基础,对经济增长带来了较大的乘数效应。而如今,这种情况已经改变,服务业构成了经济活动的主要部分。尽管服务业很重要,但它对经济活动的乘数效应非常低。

(美国经济构成)

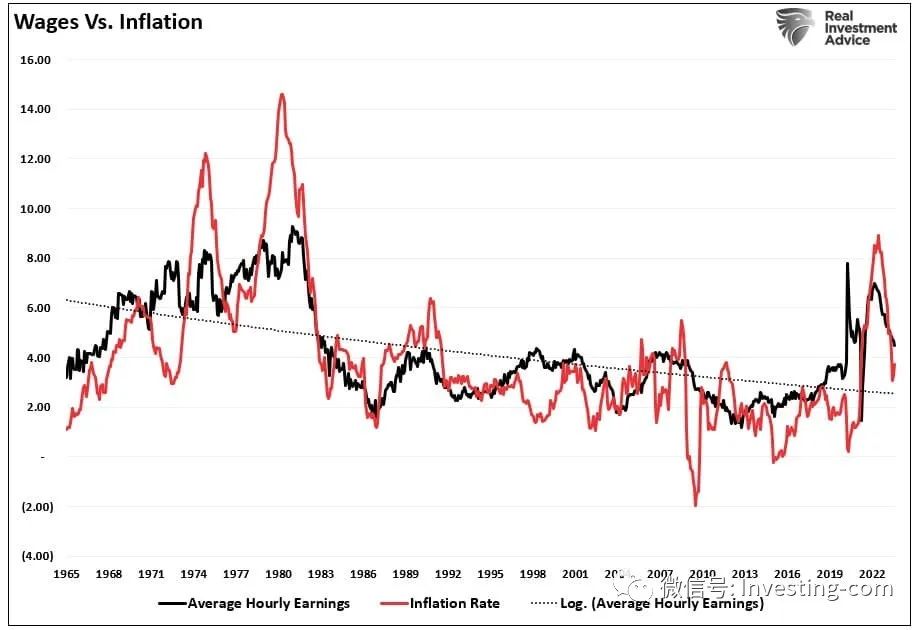

其中一个主要原因是,服务业对薪资增长的要求低于制造业。 (薪资vs通胀)

(薪资vs通胀)

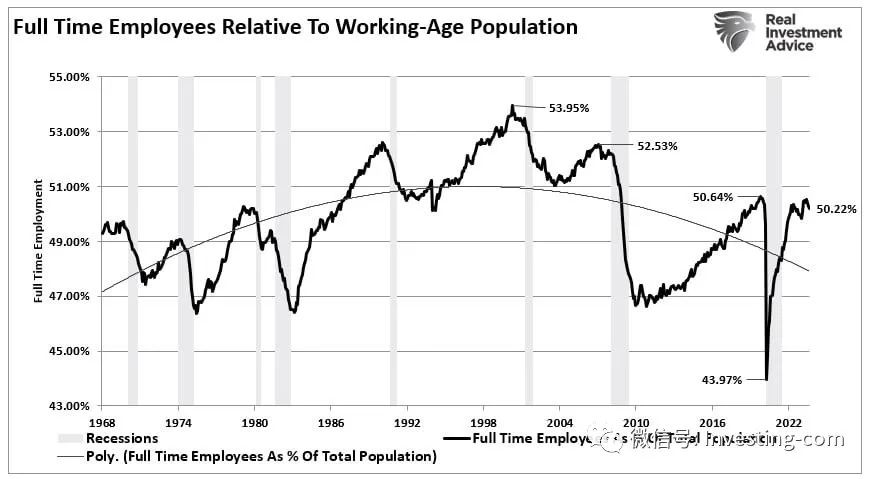

(全职劳动者占劳动人口比重)

(全职劳动者占劳动人口比重)

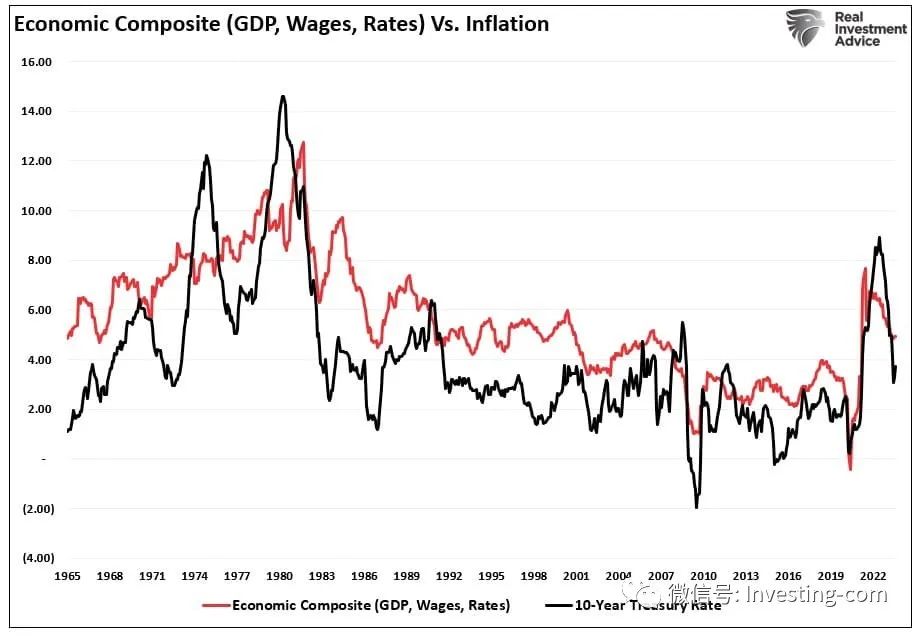

(薪资、利率和经济增长,1964年至今)

(薪资、利率和经济增长,1964年至今)

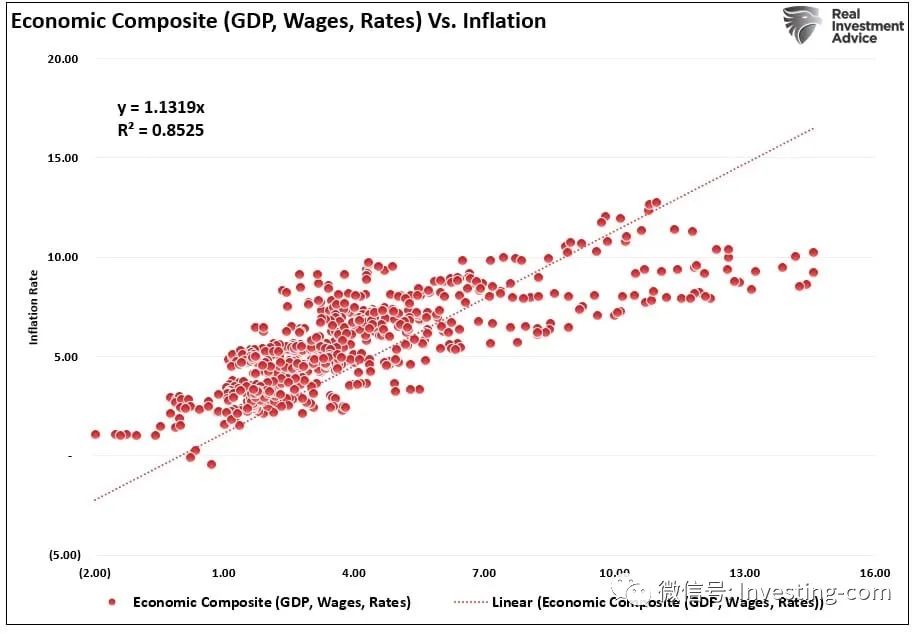

(经济构成vs通胀)

(经济构成vs通胀)

(债务vs收入)

(债务vs收入)

(消费开支差额)

(消费开支差额)

(平均经济增速与周期)

这是经济增长将继续保持低水平的主要原因之一,并表明我们将看到一个:更容易受到衰退困扰的经济;股市回报率较低;由于生活成本上升,惟薪资增长受到抑制,因此将面临滞胀环境。劳动力市场的结构性问题、人口结构变化以及来自生产力变化所产生的通货紧缩压力的影响,将会放大这些问题。尽管很多人认为美联储担心重演「70年代秀」时期的噩梦,然而我们的经济如果有这种实力重演这场噩梦,反而是是幸运的。美联储更大的担忧应该是,当利率上升的影响导致债务依赖型金融系统出现财务断裂时会发生什么。***编译 | 刘川往

期

推

荐

今夜之后,美联储陷入两难?

股息收益率超过6%的稳健股票中,这4只尤其突出!

持续攀升的美债收益率 干不倒人们买美股的热情

美国债务问题终局:得靠另一场「大萧条」重置债务?

用户评论

暂时没有评论