对不起,股市又让大家失望了

立即订阅▲收听音频

股市不再扮演“经济的晴雨表”很多年,那么它的另一个角色——“货币的晴雨表”,能否解释当下的疲态呢?

文 / 巴九灵(微信公众号:吴晓波频道)

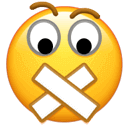

连着5月23日、5月24日哐哐跌了两天后,大家回头一望,留给A股的空间又不多了。

自2023年1月3日第一个交易日开始算,再跌3.74%,上证综指将回吐今年以来的所有涨幅。

这一天可能会来得很快,毕竟5月23日跌了1.52%,24日又跌了1.28%,以此推算……

不过,大家也不是这两天才觉得不对劲。

5月23日,隔壁躺了30多年的日本股市,日经225指数盘中创下近1990年来新高。一些分析师曾经形容日本股市是“被压上了铁棺材盖”,但看看下面这张图,这次棺材盖是真的被顶开来了。

与此同时,2023年以来,其他国家的股市也走得风生水起:

◎ 德国DAX指数,猛涨14.5%,逼近2021年前高;

◎ 美国纳斯达克指数,涨了20%,收复了一半2022年失去的“土地”;

◎ 英国富时100指数,涨幅不大只有5%,但已经逼近2018年的前高;

◎ 法国CAC40指数,涨了15%,已经创下新高;

◎ 印度孟买Sensex30也没怎么涨,但2022年的失地也快收回来了。

犹记得年初,分析师们一致认定中国经济将成为全球经济的领头羊,反复提醒人们小心美国经济的硬着陆,可从股市看,怎么只有A股(还有港股)做出了要“着陆”的动作呢?

这是我们今天提出的第一个问题。

当然,股市不再扮演“经济的晴雨表”很多年,那么它的另一个角色——“货币的晴雨表”,能否解释当下的疲态呢?

答案似乎也是不能,且事情变得更令人困惑。

宏观经济学家时常会用M2的增速来考量市场上的资金情况,兴证资管首席经济学家王德伦告诉小巴,它具备“中期”的指导意义。

*M2是广义货币供应量的简称,在现代货币体系中,货币创造一般由“央行-商业银行”双重体系完成,央行发行基础货币,再通过存款准备金率控制商业银行发放贷款,完成广义货币派生。除了贷款投放,货币创造渠道还包括购买外汇、购买债券、财政净支出等。任泽平团队认为近两年M2高增主要由信贷(70%)和财政支出(10%)派生。

然而,2023年一季度M2增速高达12.7%,GDP增速为4.5%,加上1%左右的CPI——“相比较之下,是‘放的水’很多(12.7%),但在出来的效果没那么大(4.5%)。”

关于要不要放水,我们昨天已经在《放水能解决当前的经济问题吗?》讨论过了,现在的问题在于,这多出来的钱去哪儿了呢?

照理说,钱多出来了,出口大致有这么几个方向——股市、楼市、债市、期货等。

但乍一看,这几个领域“脸上”都没什么气色。换言之,股市周围并非没有弹药,但弹药何时入库?也是个问题。

经济学家管清友老师给小巴打了个哑谜,他认为当下股市正在进入“密室逃脱模式”,供各位一起细品吧。

那么,在这样的背景下,A股到底会走向何方?这是我们的第三问。

再重复下,

▶▷ 第一,为何中国经济增速不错,但A股却跑输其他国家?

▶▷ 第二,市场上的流动性很充足,为什么没能到A股去?

▶▷ 第三,在这样的背景下,今年的A股还有哪些机会?

带着这三个问题,我们问了几位专家,他们分别作答,一起来看看吧。

01

A股为何跑输?

王德伦

兴证资管首席经济学家、总裁助理

首先,这件事要放在一个更长的周期去看。自从2020年疫情以来,中国其实是第一个恢复过来的国家。2020年,A股的偏股型基金平均回报率在40%—50%之间,而这还是建立在2019年大涨的基础上(2019年偏股型基金平均回报率30%左右),到了2021年,我们以上证综指的年线为例,实现了三连阳。 因此,等于是已经经历了三轮比较好的行情后,2022年的表现就会相对弱一些了,但三年叠加起来,再和其他国家做横向对比的话,其实表现就没那么差。 其次,A股2022年11月就已经先于其他国家上涨。2022年11月疫情防控政策优化以来,A股就开始一波明显的上涨,2022年11月—2023年4月上证指数上涨接近15%,而纳斯达克指数在2022年12月底是接近去年新低的,不同的起始点位导致投资者感觉2023年A股表现相对弱一些。

陈刚

东吴证券策略首席

从宏观数据看,市场预期今年二、三季度甚至全年的增速都会比较不错,但为什么这些没能在股票市场上体现出来呢?一方面,经济数据的好,是建立在去年低基数上,使得同比的增速看上去会很高;另一方面,当下的实质还是恢复性复苏,但有些数据依然表现不佳,比如作为驱动经济的关键因素的房地产投资增速还在-6%左右的水平,再加上一些影响风险偏好的因素存在,如近期部分地区城投债等,因此市场还是普遍信心不足。02

钱去哪儿了?

陈刚

东吴证券策略首席

关于M2和资产价格的背离,如果用单季度的GDP比上M2,可以得出一个“单位M2创造GDP的效率”这样一个指标,一季度M2的数据是12.7%,而GDP是4.5%,它们的比值,从历史上看,目前是处于一个比较低的位置。那么钱去哪儿了,我们的判断是当下M2释放出来的货币,主要存在银行体系中。有几个数据可以佐证:① 当下,十年期国债利率从年初的3%(最高)落到当下的2.7%左右。

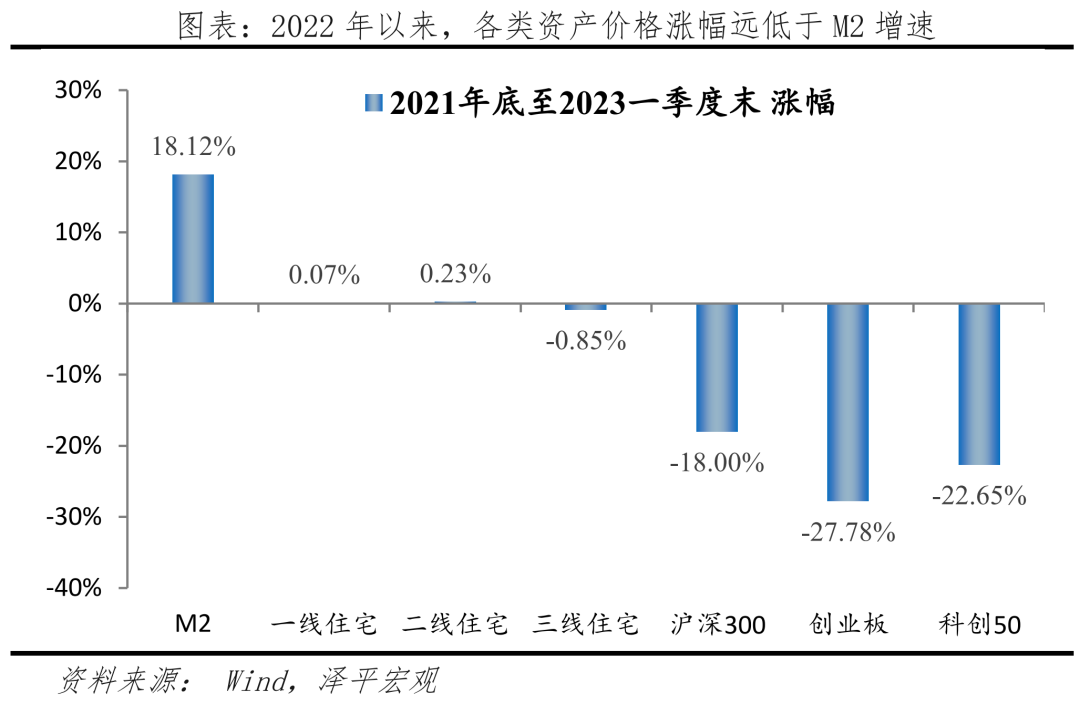

任泽平团队

2022年我国新增投放了28万亿M2,2023年一季度新投放了15万亿,但通胀数据低迷,消费、房地产呈现分化式复苏,部分人群对经济好转的感受不明显。一个重要问题是“钱”去哪儿了?根据费雪方程式MV=PQ,高增的货币或是流向实际产出Q,或是流向物价或资产价格P。当前,尽管货币供应放量,但产出、物价指数等反应较为平淡,同时房地产、股市等大类资产价格没有明显提升,或许要把目光投向货币流通速度V。

03

后市怎么看?

陈刚

东吴证券策略首席

我们整体对后市是偏乐观的。首先,当前股票市场跟经济呈现的情形类似的,即当下经济面临一个“流动性陷阱”,这意味着流动性比较宽松,但信心的传导需要时间。一季度的社会融资总额是比较高的,从历史上看,从社融的增长,到企业盈利的增长,大概需要两个季度的时间来传导。对应到股票市场也是如此,场外的流动性很宽松,居民存款也创了新高(有预防性储蓄),这些资金都还没有入场,但从A股当下整体的估值和风险溢价的水平出发,市场的性价比是很高的,因此具备买入的条件,可以说是万事俱备,只等东风的状态。另外,自去年10月市场见底以来,中证红利指数的涨幅是各种风格中间涨得最高的,原因在于,大家现在对于未来的增速预期下降,因此更偏好有稳定现金流的企业。在这个背景下,港股的优势就变大了,它的企业无论是分红比例还是股息率,都非常高,而且估值也偏低。

王德伦

兴证资管首席经济学家、总裁助理

我对后市的判断是“也有风雨更有晴”。整体上,市场是处于一个蓄势向上的态势,但为何说多风雨呢? ▶▷ 第一,当下进入美国加息周期的尾声,高利率下,金融市场的动荡还未平息,因此有很多不确定性; ▶▷ 第二,地缘政治的风险尚未消除,投资者会依然保持谨慎,风险偏好不会太高。 但为何是“更有晴”,原因在于,我们整个经济,短期,处于复苏中;中期看制造业周期,尤其是高端制造业,也是向上的;长期看技术周期,人工智能和数字经济的带动作用依然很强。 此外,在制度和政策呵护上,从全面注册制到引导企业注重质量、注重分红,制度上日益完善,这对市场也是一个很有利的因素。 后市选择上,今年从这个结构方向上来看,代表优质、高质量、分红好的上市公司,依然会是投资的重点。过去人们理解核心资产好的就是白酒或医药,但其实像建筑装饰、石油石化、家电中,都有不少好的标的,它们一个是估值比较低,增长稳定,前几年资金介入也比较少,都有一定的挖掘机会。

马红漫

财经评论员

今年A股的赚钱效应可能集中在两个方向:▶▷ 一是目前处于调整当中的前期的热门板块,如人工智能和中特估。由于这两个板块之前已经被过度炒作过,后续判断其能不能行的依据,就是相关板块到底能不能带来上市公司业绩的提振。从我一线调研的结果来讲,至少从人工智能角度来讲,有些公司它的业绩确实因为采用了新一代的人工智能技术,实现了降本增效和业绩提升,这些变化最终会在三季度的财报中有所体现。另外要注意的是,由于现在整个市场重新进入到相对比较弱的状态,这一轮的调整还没有结束,甚至还会有更加剧烈和深幅度的调整,因此不需要太过着急介入,可等一个彻底止跌后再考虑机会。▶▷ 二是我们现在认为相对偏低估,但是市场风险相对不是很大的板块,如消费、医药类,以及港股中的一些科技类品种。另一个判断后市的维度是资金。现在的A股市场可以很明确地说,没有明确的增量资金入场。一方面,近期因为人民币汇率的贬值,外资有一定的流出迹象,因此现在市场,到目前为止主流的资金是以这个趋势性投资的,或者说游资来带动公募基金为主。对于投资者来说,我觉得还是要紧盯两个重要的方向:▶▷ 第一,其实从4月底到现在,总体政策围绕着经济状况有一些空窗期,所以市场需要耐心等待更明朗的政策。▶▷ 第二,大家如果想参与市场的话,不要先考虑能不能赚钱,或者能不能赚大钱,主要还是考虑风险的防范,寻找相对有安全边际的品种进行建仓。如果是风险厌恶型的投资者,我觉得近期对股市暂时不参与还是比较好的。 本篇作者 | 和风月半 | 当值编辑 | 李梦清主编 | 何梦飞 | 图源 | VCG

本篇作者 | 和风月半 | 当值编辑 | 李梦清主编 | 何梦飞 | 图源 | VCG 5月凯恩斯营火热开营中读懂凯恩斯,寻求关于就业、经济增长的启示点击成为超级会员▼免费参加全年10期大师营

5月凯恩斯营火热开营中读懂凯恩斯,寻求关于就业、经济增长的启示点击成为超级会员▼免费参加全年10期大师营

暂时没有评论