2023年不得不关注的两只个股!InvestingPro助你在震荡市中选股

作者:

英为财情investing

|

2023-04-28

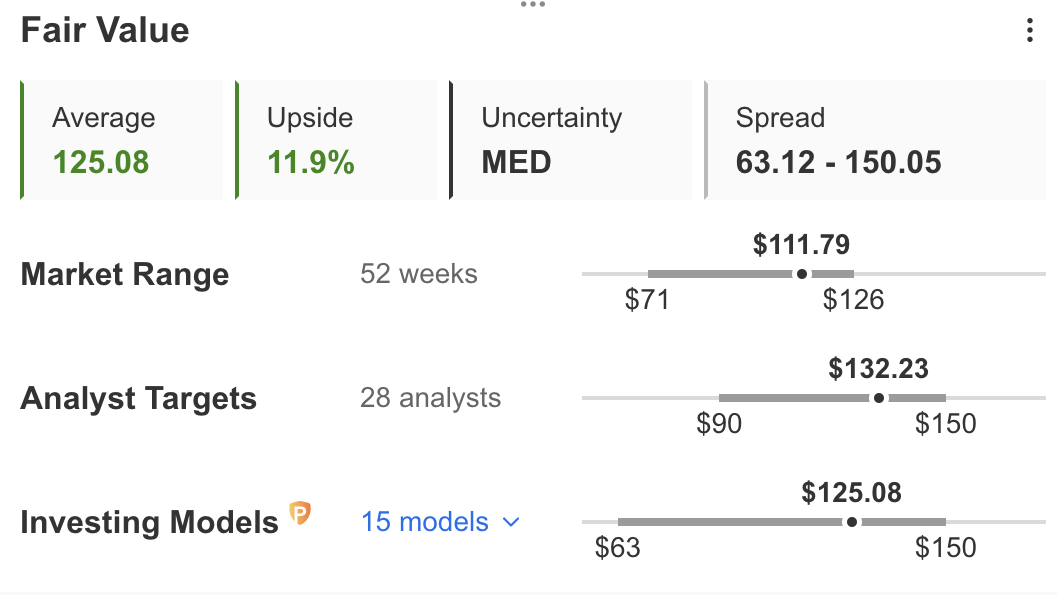

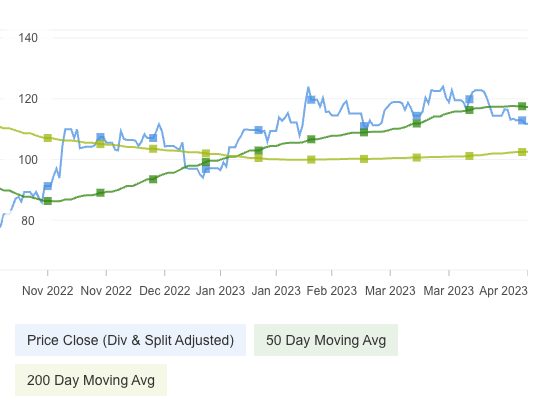

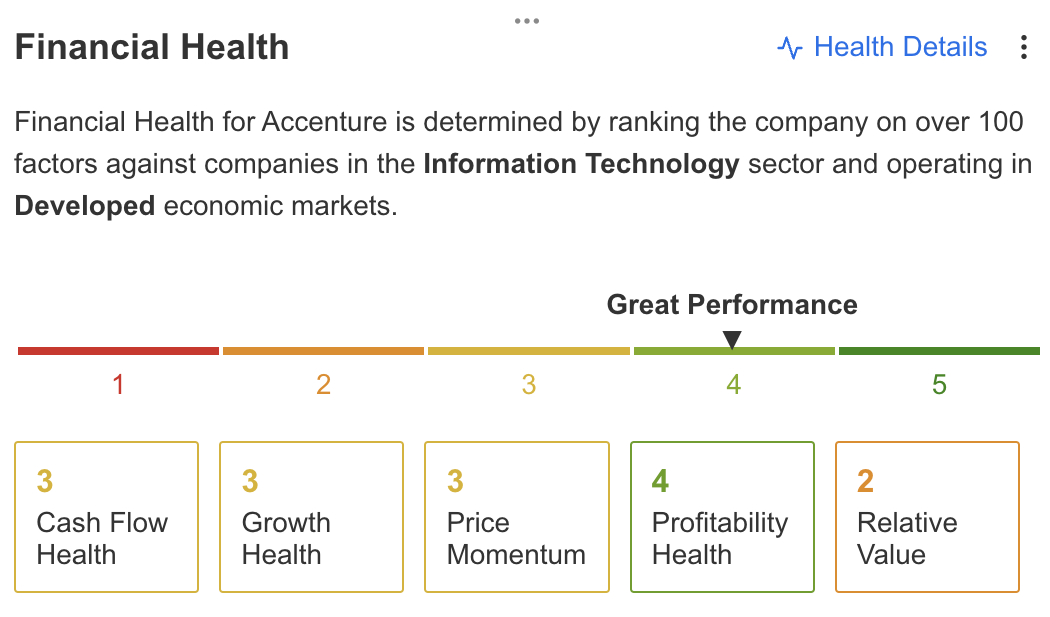

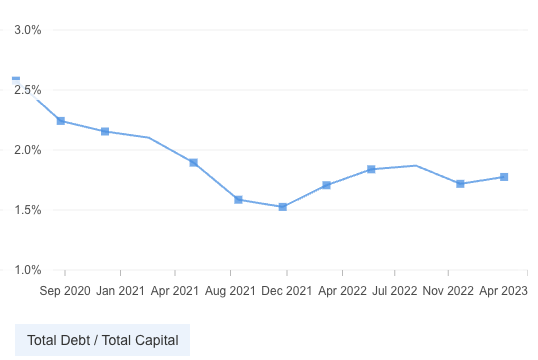

宏观经济风险居高不下,股指窄幅震动,短期波动性下滑;未来几个月投资者想要获益,就要精准选股;关注应用材料、埃森哲:财务状况良好,估值被低估,市场趋势积极。英为财情Investing.com - 华尔街目前预计,联储局下一次FOMC会议将是其这个阶段的最后一次加息。因此,投资者也在期待看到市场出现疫情后的上涨模式。不过,随着资本的成本趋于稳定,市场可能会迎来短期的波动性下降,这通常是对市场有利的。而且,眼下宏观经济风险太高,市场不太可能「义无反顾」地飙涨——这可能意味着,标普500指数或停留在十年来最窄的区间内运行。虽然,近期通胀和经济数据有所改善,但是我仍然认为,未来几个月,标普500指数将在4,300-4,400点处遭遇强劲阻力。不过,该指数的下行风险已有所改善。虽然财报季即将为我们提供有关美国企业现状的进一步线索,但只有非常负面的意外才有可能会让指数跌破3,700-3,800点的水平。事实上,考虑到华尔街的诸多分析师已经预期上市公司一季度的盈利会连续第二个季度出现负增长,因此如果总体情况哪怕只有一点好转,都反而会让股市在短期内保持稳定。不过仍然要注意的是,现在最值得关注的仍然是银行股,尤其是小型银行和地区性银行。尽管整体市场形势稳定,但一旦联储局的BTFP计划结束,债券市场波动性上升的滞后效应,仍然可能会成为一个问题。当然,积极的一面是,最近的数据表明,银行从BTFP接入的资金有所减少。无论如何,投资者仍然需要密切关注这个板块的情况。在上述的背景下,未来几个月,我们可以通过以下两种方法来尝试获益:A)积极交易指数(这个方式风险较大)。根据上文提到的强劲支撑位和阻力位,以及移动平均线,相应地在市场两侧进行交易。我建议这类投资者根据宏观风险评估,来做好头寸的对冲,也就是说,永远不要100%看涨,也不要100%看跌,相反,要把看涨和看跌的比例维持在9:1和6:4之间。B)精准选股(风险较小)。整体市场可能会维持在区间震荡,但是个股表现则不尽然。因此,希望获得更好收益的投资者,应该更密切关注个股公司的基本面,并据此作出投资决定。InvestingPro是目前市场上一个较好的工具,因为它可以为你提供投资所需的信息,从而帮助你作出更好的、更符合资金要求的投资决定,而这些决定可能会帮你的投资组合在未来几个月跑赢市场。在InvestingPro的帮助下,我筛选出了以下两只个股,它们很可能会成为2023年的市场赢家:1、应用材料(Applied Materials)半导体行业在去年35%的下跌之后(行业ETF SMH的跌幅),该行业今年出现了大幅反弹,年初至今已经累计上涨了25%。主要是因为科技股的全面复甦,投资者再次买入此前被不公平抛售的公司个股,而且随着中国市场的重启,全球深度衰退的预期也有所降低。在这种背景下,总部位于加州圣克拉拉的应用材料Applied Materials (NASDAQ:AMAT)是一个很好的选择。据InvestingPro的数据显示,这家为半导体公司提供制造设备、服务和软件的供应商,中期股价有望被推高。管理层一直在积极回购股票;现金流充足,可以支付股息;过去六个月股价大幅上涨。根据InvestingPro的数据,应用材料在财务健康方面的得分也很高。(AMAT财务健康评分来自InvestingPro)根据InvestingPro的量化模型,该公司通过半导体系统、应用全球服务、显示和邻近市场三个部门运营,其股价也被严重低估,未来12个月可能会上涨约12%,达到每股125.08美元的公允价值。

用户评论

暂时没有评论