中国复苏vs美国衰退:东升西降?

作者:

英为财情investing

|

2023-04-19

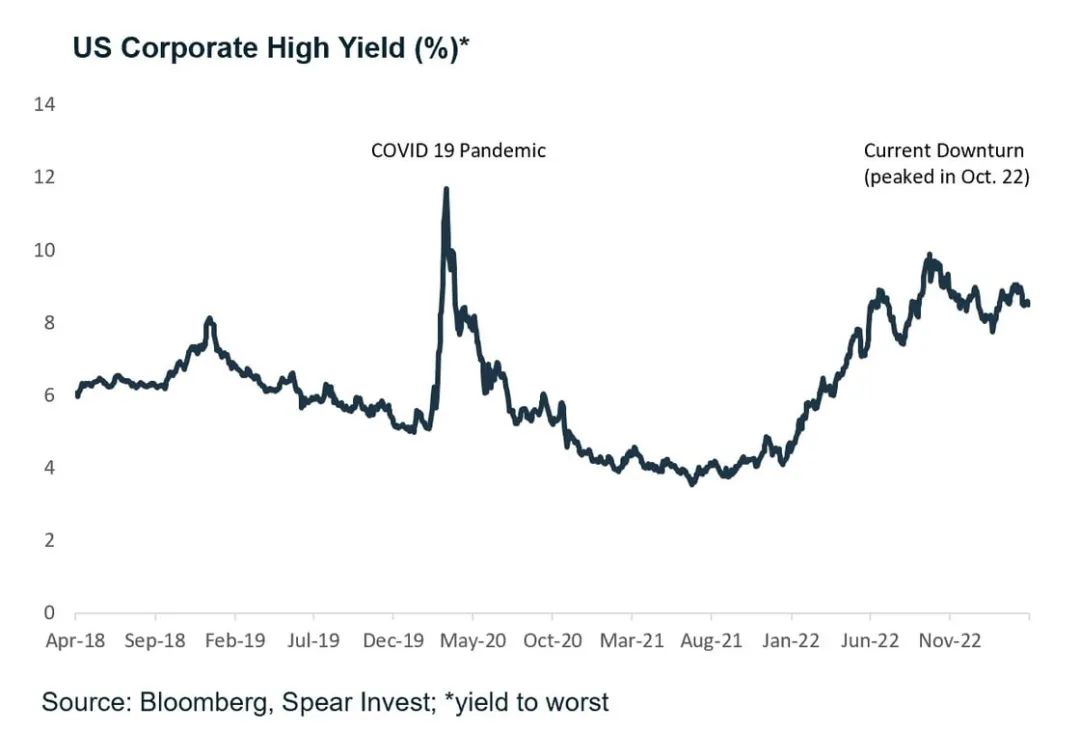

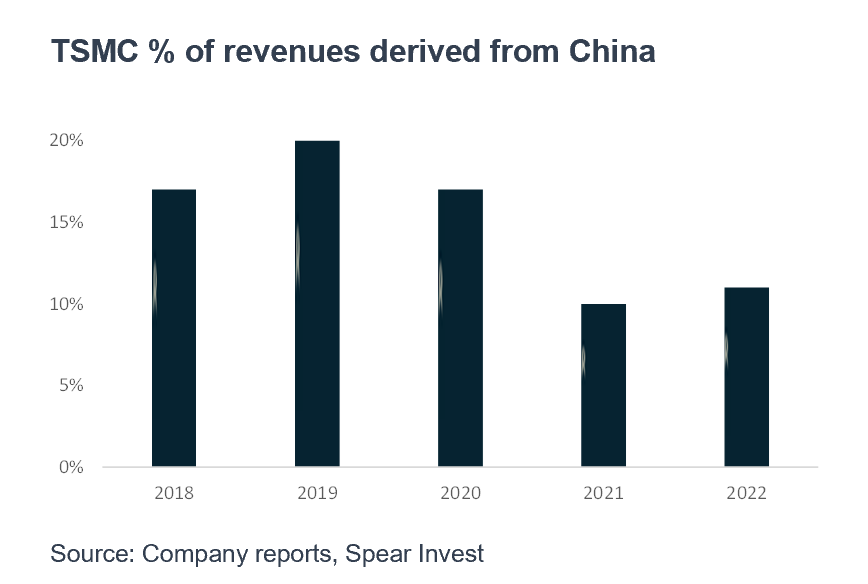

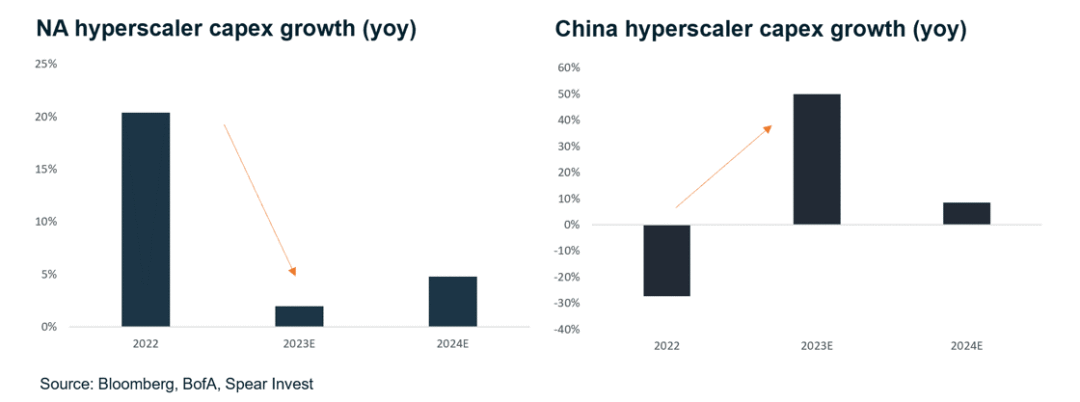

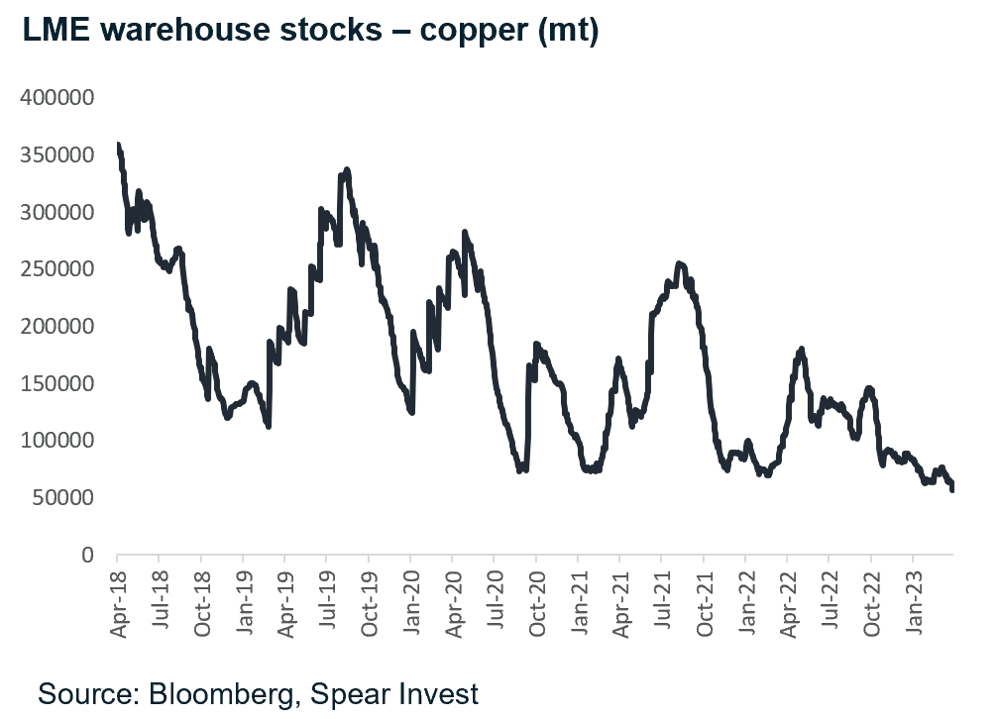

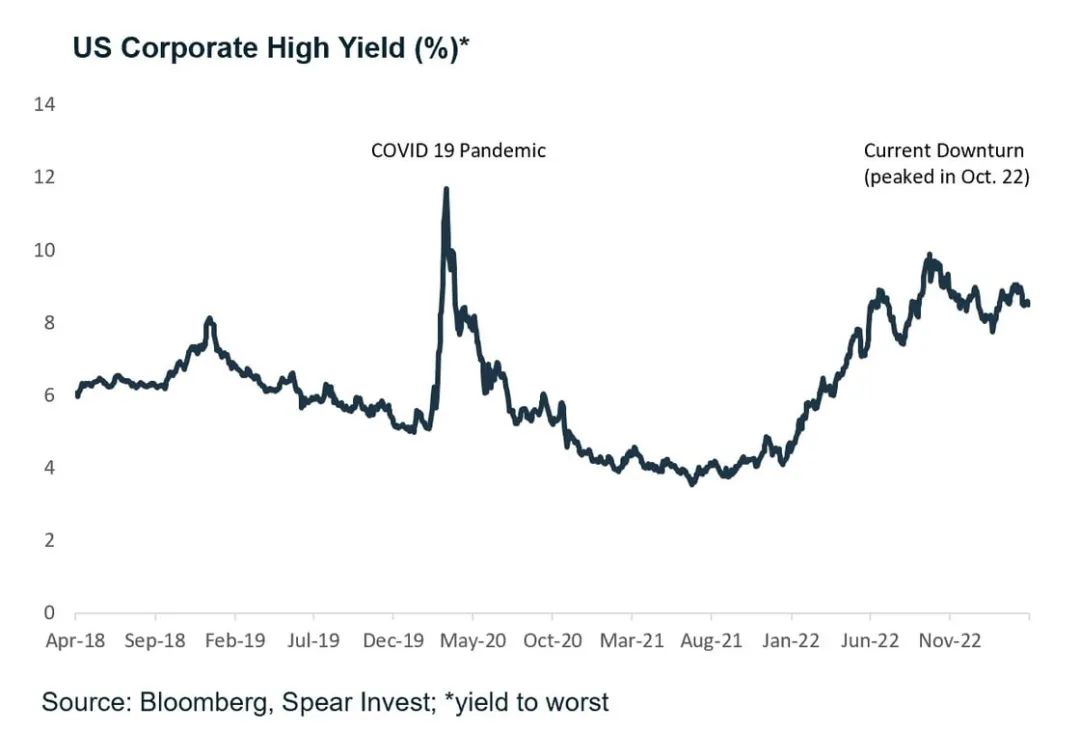

中国出手相救?中国大陆超大规模企业的资本支出变化;大宗商品(铜)将是下一个出现上涨的商品;我们被过度预期的美国经济衰退的真实看法——基于专业领域的数据。英为财情Investing.com - 最近一段时间以来,即将到来的美国经济衰退占据了各大媒体的头条,但是,这次的衰退可能与以往的衰退有很大不同。过去几周,我们采访了50多位华尔街的首席执行官和首席财务官,和他们的对话中,我们看到了一幅不同的画面——多家公司都认为,受到中国经济复苏的影响和推动,预期美国经济会出现意外的回升。中国超大规模企业的资本支出拐点出现我们在多家终端市场公司收集到的数据显示,中国的经济或出现超出最初预期的上行惊喜。在经历了两年多的需求低迷之后,中国目前处于低点。例如,我们看到台积电(NYSE:TSM)在中国大陆的销售额在其2022年的收入占比仅为%,低于2019年的20%。我们预计,在经济复甦的最近两年内,台积电公司里,来自大陆的需求在当前基础上可以轻松地翻一番。台积电是全球最大的半导体制造商,拥有高达57%的代工市场份额,因此,其财务数据,常常也被用作全球经济趋势的依据之一。 (美国企业高收益图表)(翻译:李善文)

(美国企业高收益图表)(翻译:李善文)

(美国企业高收益图表)(翻译:李善文)

(美国企业高收益图表)(翻译:李善文)

用户评论

暂时没有评论