在分布式光伏+工业节能持续耕耘,南网能源:高度依赖大股东,重资产模式特色鲜明

作者:

市值风云

|

2022-09-24

业绩稳健,竞争加剧,喜忧参半。

业绩稳健,竞争加剧,喜忧参半。

作者 | Los

编辑 | 小白与风云君介绍过的文山电力(600995.SH)和南网科技(688248.SH)类似,今日主角依旧是南方电网旗下新军,南网能源(003035.SZ)。公司2010年成立、2021年上市的,上市三个月就成为10倍股,1.66元/股的发行价最高冲刺到15.11元,备受市场追捧。随后股价持续回落,截至2022年9月1日收盘,为6.32元/股,较最高点时已跌去近60%,市场态度冷却。

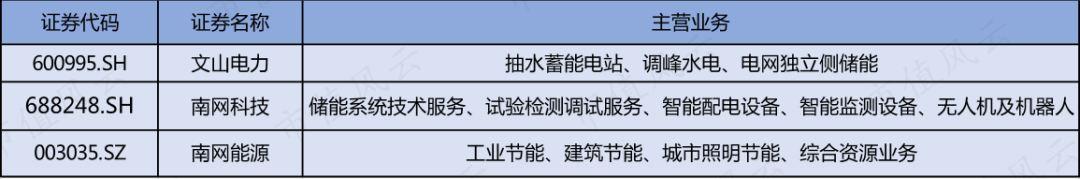

综合能源服务商,业绩稳健增长“南网系”的三家公司主营业务侧重点各不相同:文山电力亮点在抽水蓄能电站;南网科技专注于电化学储能技术服务和电网智能化设备;南网能源则是在节能服务和综合资源利用两大业务上发力。

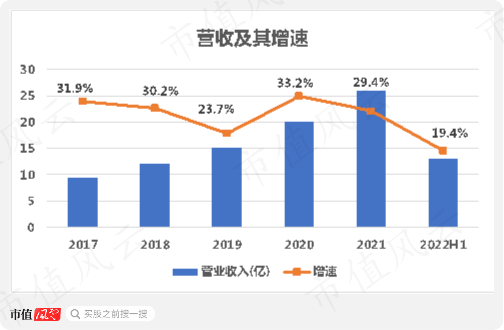

综合能源服务商,业绩稳健增长“南网系”的三家公司主营业务侧重点各不相同:文山电力亮点在抽水蓄能电站;南网科技专注于电化学储能技术服务和电网智能化设备;南网能源则是在节能服务和综合资源利用两大业务上发力。 南网能源目前是国内唯一一家同时拥有三大节能领域5A级证书的公司,节能业务主要分为工业、建筑、城市照明节能三大类,综合资源业务主要包括生物质综合利用和农光互补两大类。近几年南网能源业绩虽谈不上像南网科技那样的高增长,但也算稳健,2017-21年,公司营收从9.4亿提升至26亿,CAGR为28.9%。2022年上半年为13亿,同比增速为19.4%,有所放缓。

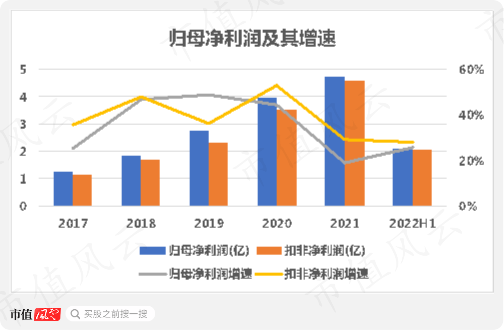

南网能源目前是国内唯一一家同时拥有三大节能领域5A级证书的公司,节能业务主要分为工业、建筑、城市照明节能三大类,综合资源业务主要包括生物质综合利用和农光互补两大类。近几年南网能源业绩虽谈不上像南网科技那样的高增长,但也算稳健,2017-21年,公司营收从9.4亿提升至26亿,CAGR为28.9%。2022年上半年为13亿,同比增速为19.4%,有所放缓。 公司2021年归母净利润为4.7亿,2017-21年CAGR为39%,高于营收增速。2022年上半年为2.1亿,同比增速为25.6%。

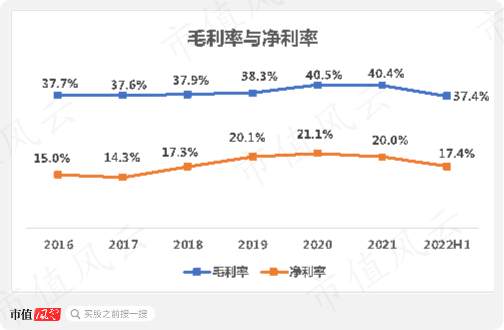

公司2021年归母净利润为4.7亿,2017-21年CAGR为39%,高于营收增速。2022年上半年为2.1亿,同比增速为25.6%。 南网能源的毛利率过去6年表现较为稳定,2022年上半年较去年底下滑3个百分点,达37.4%。净利率近三年维持在20%,水平较高。与招股书里披露的同行业公司中材节能(603126.SH)和聆达股份(300125.SZ)比,南网能源表现更出色,2022年上半年毛利率较前两者分别高出近20个和33个百分点。

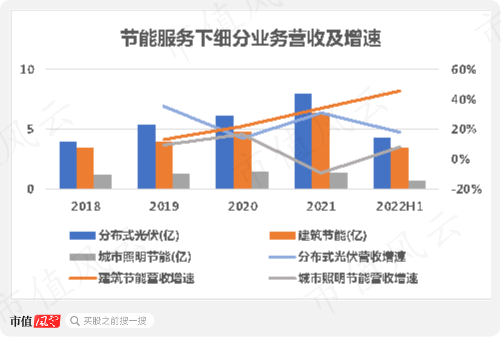

南网能源的毛利率过去6年表现较为稳定,2022年上半年较去年底下滑3个百分点,达37.4%。净利率近三年维持在20%,水平较高。与招股书里披露的同行业公司中材节能(603126.SH)和聆达股份(300125.SZ)比,南网能源表现更出色,2022年上半年毛利率较前两者分别高出近20个和33个百分点。 公司两大业务主线,节能服务2022年上半年为公司创收9.5亿,占总营收超7成,综合资源利用业务同期营收为3.2亿,占25%。

公司两大业务主线,节能服务2022年上半年为公司创收9.5亿,占总营收超7成,综合资源利用业务同期营收为3.2亿,占25%。

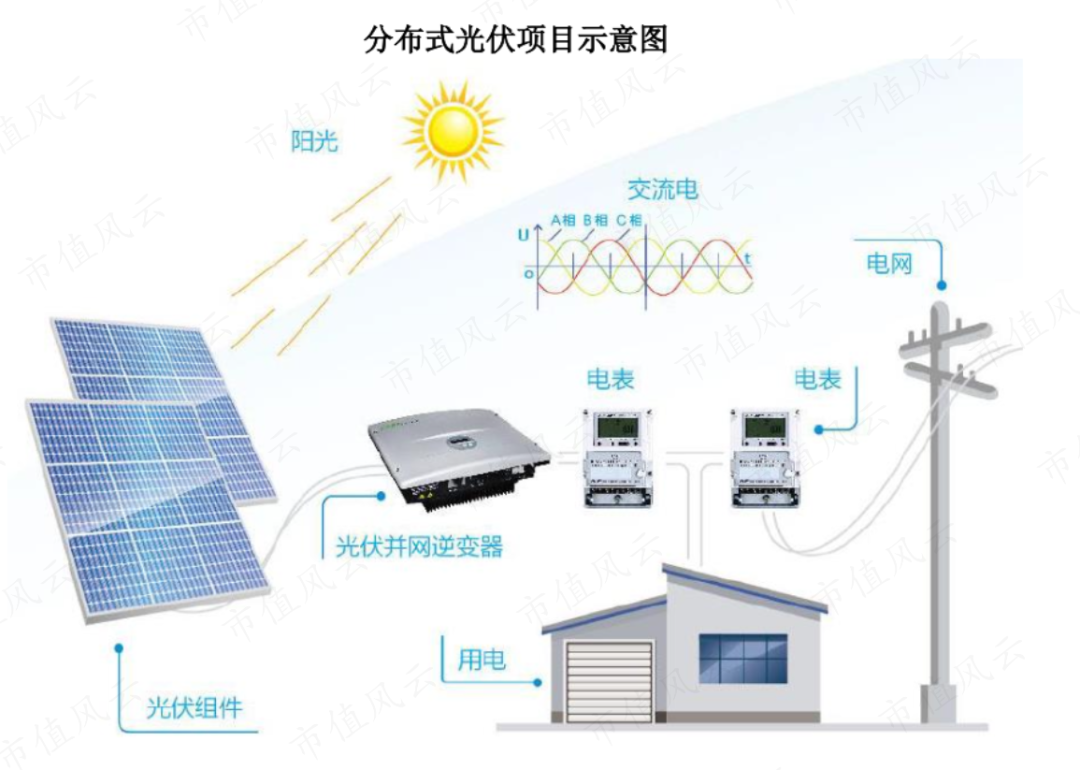

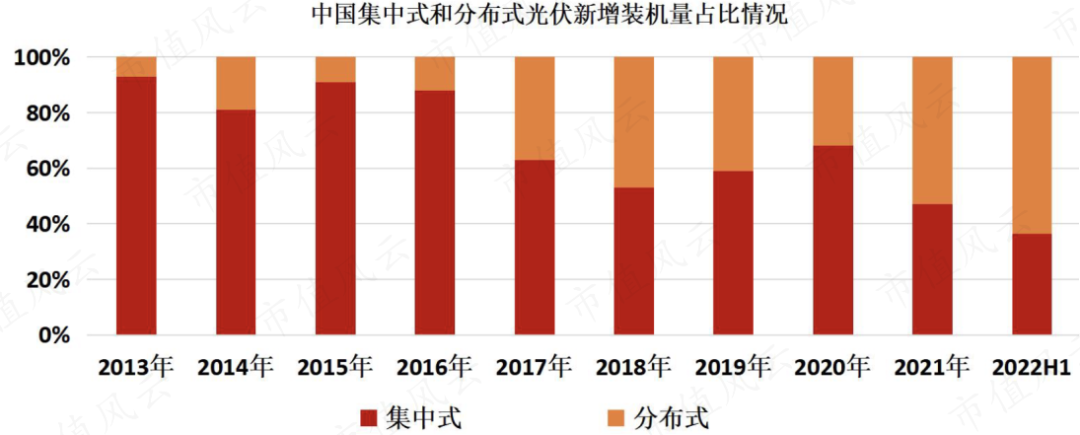

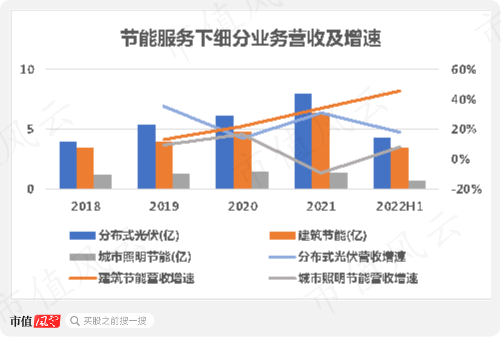

分布式光伏节能业务扛大旗公司的核心业务要看节能服务,节能服务的核心在于工业节能和建筑节能,再往下看分布式光伏节能是最大的亮点。《南方电网公司新兴业务“十四五”发展规划》中表示,要以南网能源为主体,打造全国分布式光伏规模最大的龙头企业。工业节能80%营收来自分布式光伏节能,该业务下公司主要以合同能源管理模式向客户提供系统的设计、投资建设、运营维护等服务,最终以折扣电价销售给工业企业,并将剩余电量销售给电网公司的方式获取节能收益。

分布式光伏节能业务扛大旗公司的核心业务要看节能服务,节能服务的核心在于工业节能和建筑节能,再往下看分布式光伏节能是最大的亮点。《南方电网公司新兴业务“十四五”发展规划》中表示,要以南网能源为主体,打造全国分布式光伏规模最大的龙头企业。工业节能80%营收来自分布式光伏节能,该业务下公司主要以合同能源管理模式向客户提供系统的设计、投资建设、运营维护等服务,最终以折扣电价销售给工业企业,并将剩余电量销售给电网公司的方式获取节能收益。

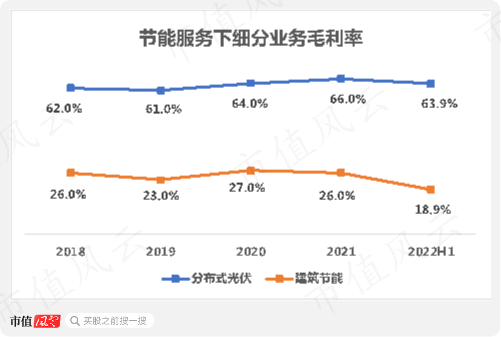

该业务盈利能力也较为优秀,2022年上半年为63.9%,远超公司综合毛利率26个百分点。

该业务盈利能力也较为优秀,2022年上半年为63.9%,远超公司综合毛利率26个百分点。 另外,公司自成立以来一直从事建筑节能业务,通过诊断办公楼、学校、商业综合体等高耗能建筑物的能耗情况,分析该建筑的用能需求,向客户提供节能改造、用能设施投资、运营维护等综合节能服务。

另外,公司自成立以来一直从事建筑节能业务,通过诊断办公楼、学校、商业综合体等高耗能建筑物的能耗情况,分析该建筑的用能需求,向客户提供节能改造、用能设施投资、运营维护等综合节能服务。

该业务毛利率2021年为26%,显著低于分布式光伏。相较于工业节能、建筑节能的服务期限短,各期分摊的折旧相对多,另外该业务运营期内电力成本支出较高。

该业务毛利率2021年为26%,显著低于分布式光伏。相较于工业节能、建筑节能的服务期限短,各期分摊的折旧相对多,另外该业务运营期内电力成本支出较高。 近几年虽然南网能源的节能业务发展势头不错,但身处多而弱、小而散的市场格局里,需要警惕。根据EMCA不完全统计,截至2021年底,全国节能服务公司达到8725家,同比增加23.8%。

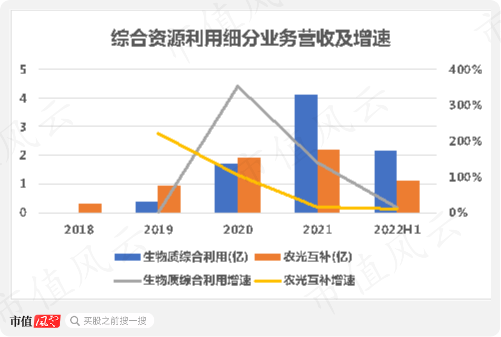

近几年虽然南网能源的节能业务发展势头不错,但身处多而弱、小而散的市场格局里,需要警惕。根据EMCA不完全统计,截至2021年底,全国节能服务公司达到8725家,同比增加23.8%。 生物质综合利用增速快,农光互补毛利高南网能源的第二大业务综合资源利用业务扎根于农村,主要分为农光互补和生物质综合利用两大块业务。其中,前者毛利率高,后者营收占比高。农光互补业务是在农用地、未利用地上搭建支架铺设光伏组件,并兼顾农业生产,提升土地综合利用率。2022年上半年,公司共投运9个项目、合计装机容量490MW。公司生物质综合利用业务2019年开始起步,该业务是将农林废弃物转换为电能或热能联供,合理循环利用生物质能。目前公司管理有4个项目,合计装机容量为115MW。生物质综合利用业务起步虽晚,但增速较快,2021年营收4.1亿,2019-21年复合增长率高达229%。农光互补业务营收占比不足10%,2022年上半年营收为1.1亿,同比增速为9%,水平较低。

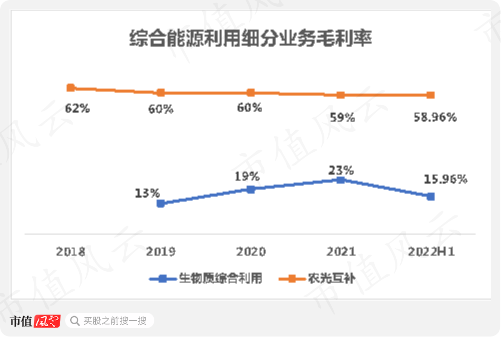

生物质综合利用增速快,农光互补毛利高南网能源的第二大业务综合资源利用业务扎根于农村,主要分为农光互补和生物质综合利用两大块业务。其中,前者毛利率高,后者营收占比高。农光互补业务是在农用地、未利用地上搭建支架铺设光伏组件,并兼顾农业生产,提升土地综合利用率。2022年上半年,公司共投运9个项目、合计装机容量490MW。公司生物质综合利用业务2019年开始起步,该业务是将农林废弃物转换为电能或热能联供,合理循环利用生物质能。目前公司管理有4个项目,合计装机容量为115MW。生物质综合利用业务起步虽晚,但增速较快,2021年营收4.1亿,2019-21年复合增长率高达229%。农光互补业务营收占比不足10%,2022年上半年营收为1.1亿,同比增速为9%,水平较低。 毛利率方面,生物质综合利用业务2022年上半年仅为15.9%,是公司几大业务里最低的,而农光互补项目毛利较高。

毛利率方面,生物质综合利用业务2022年上半年仅为15.9%,是公司几大业务里最低的,而农光互补项目毛利较高。

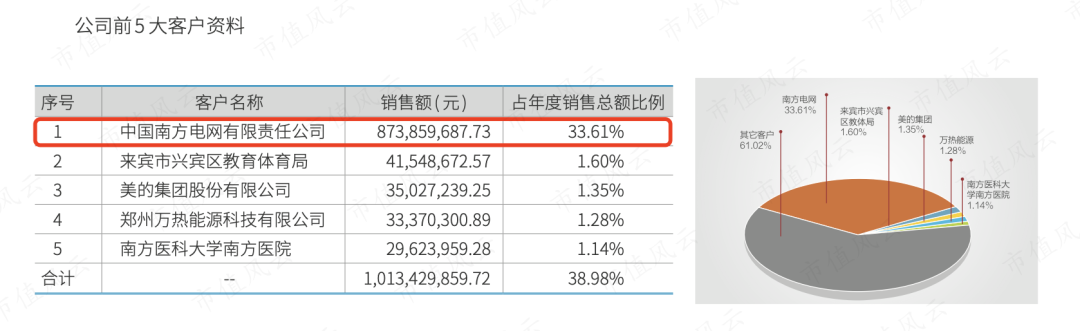

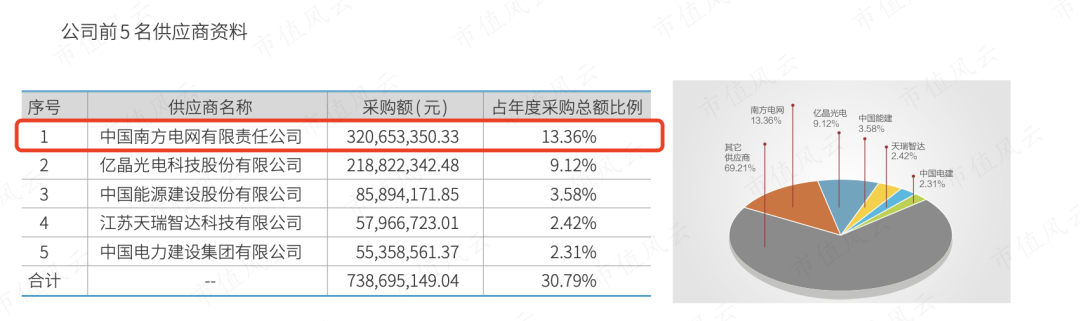

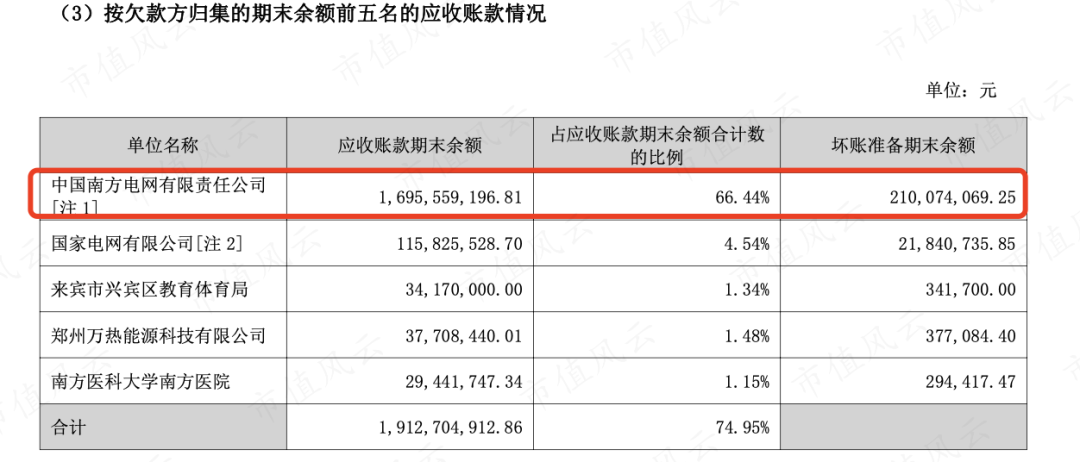

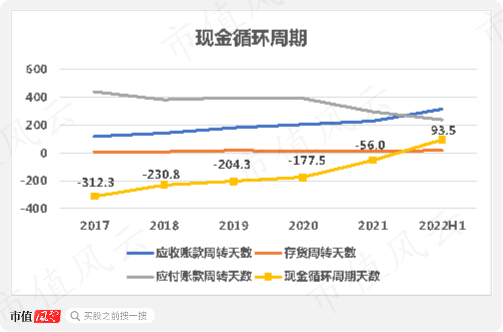

控股股东占据三个“第一大”截至2022年半年报,南方电网直接持有公司40.39%的股份,又通过绿色能源混改基金间接持有7.82%的股份,合计持有48.21%,是公司控股股东。同时南方电网占据公司三个“第一大”,第一大客户、第一大供应商和应收帐款期末余额客户名单的榜一,可见公司高度依赖背后的南网。近几年公司第一大客户均为南方电网,2021年公司向其销售8.7亿,占总销售额的33.6%。此外,美的集团、南网医科大学医院等也榜上有名。

控股股东占据三个“第一大”截至2022年半年报,南方电网直接持有公司40.39%的股份,又通过绿色能源混改基金间接持有7.82%的股份,合计持有48.21%,是公司控股股东。同时南方电网占据公司三个“第一大”,第一大客户、第一大供应商和应收帐款期末余额客户名单的榜一,可见公司高度依赖背后的南网。近几年公司第一大客户均为南方电网,2021年公司向其销售8.7亿,占总销售额的33.6%。此外,美的集团、南网医科大学医院等也榜上有名。

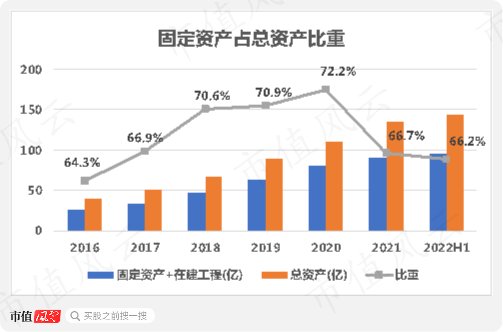

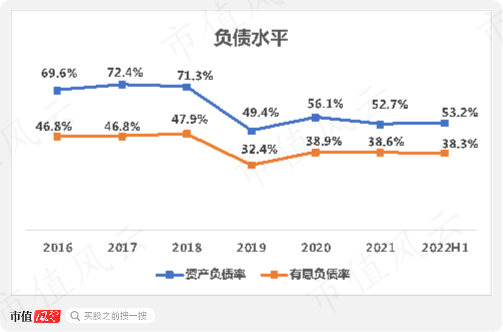

重资产模式特点是投资大、周期长、固定成本高,也就导致了公司的负债水平高以及自由现金流吃紧。近几年公司负债水平有改善,但2022年上半年仍为53.2%,同期有息负债率也高达38.3%。

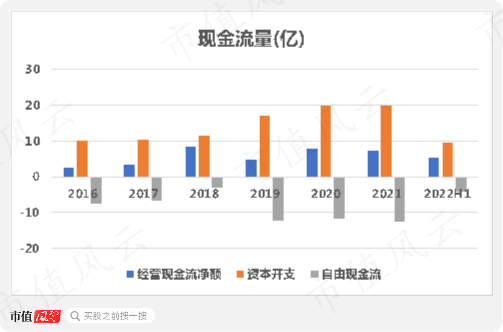

重资产模式特点是投资大、周期长、固定成本高,也就导致了公司的负债水平高以及自由现金流吃紧。近几年公司负债水平有改善,但2022年上半年仍为53.2%,同期有息负债率也高达38.3%。 2016-21年,公司自由现金流历年为负,其通过经营活动共产生了38.8亿现金流,支出97.2亿资本开支,最终自由现金流净流出约58.3亿。

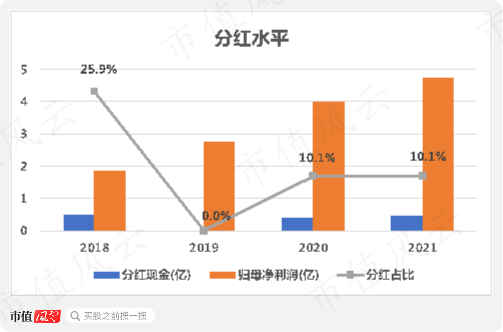

2016-21年,公司自由现金流历年为负,其通过经营活动共产生了38.8亿现金流,支出97.2亿资本开支,最终自由现金流净流出约58.3亿。 相较于兄弟公司文山电力与南网科技均超30%的分红比,南网能源就略显小气,2018-21年总计分红现金为1.35亿,同期归母净利润为13.3亿,分红比仅为10.1%。2021年公司分红4772万,同期归母净利润为4.7亿,分红水平也仅在10%。虽然公司业务模式的特性导致公司需要大量投资才能推动业绩增长,但兼顾股东回报也很重要。

相较于兄弟公司文山电力与南网科技均超30%的分红比,南网能源就略显小气,2018-21年总计分红现金为1.35亿,同期归母净利润为13.3亿,分红比仅为10.1%。2021年公司分红4772万,同期归母净利润为4.7亿,分红水平也仅在10%。虽然公司业务模式的特性导致公司需要大量投资才能推动业绩增长,但兼顾股东回报也很重要。

初上市的南网能源靠节能业务和综合资源利用两大业务,实现了业绩稳健增长。其中节能业务中工业节能是核心,不仅创收高,也在不断为公司增利,但行业尚未完全成熟,未来高增长是真,竞争激烈也是真。另外,建筑节能虽毛利低,但也实现了稳定增长。综合资源利用业务里生物质综合利用业务起步晚增速快,但毛利显著低于农光互补。公司属于重资产模式,高负债,现金流也比较紧张,分红情况也有待提高。“南网系”的三家公司,虽都背靠大树好乘凉,但南网能源的依赖程度算是极高的,后续能否经受住市场的检验并取得高于同行的增速,具有不确定性。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

初上市的南网能源靠节能业务和综合资源利用两大业务,实现了业绩稳健增长。其中节能业务中工业节能是核心,不仅创收高,也在不断为公司增利,但行业尚未完全成熟,未来高增长是真,竞争激烈也是真。另外,建筑节能虽毛利低,但也实现了稳定增长。综合资源利用业务里生物质综合利用业务起步晚增速快,但毛利显著低于农光互补。公司属于重资产模式,高负债,现金流也比较紧张,分红情况也有待提高。“南网系”的三家公司,虽都背靠大树好乘凉,但南网能源的依赖程度算是极高的,后续能否经受住市场的检验并取得高于同行的增速,具有不确定性。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论