全球外汇展望:美元多头当道

内容提要

文章指出,市场过多关注美元走弱因素,而对其他货币面临的日益严峻的挑战关注不足。文章认为,美联储加息远未完成,而全球增长势头在明显恶化,据此持续看涨美元。汇丰银行股市回调模型信号运用于风险货币汇率预测的模型也印证了这一观点。文章进一步给出几种交易策略的短期、长期表现展望。

一、看涨美元

(一)与美元多头为伍

美元牛市始于一年前,迄今仍无结束迹象。汇丰银行相信美元仍有更大升值空间,并上调美元汇率预测,尤其是美元对欧洲货币汇率的预测。近一年来,汇丰银行基于美联储鹰派和全球增长放缓,维持强势美元立场,但这并非市场共识。相反,市场普遍认为美元将持续走弱。市场给出看跌美元的诸多理由,但笔者认为这是误判。

以美国经济衰退风险及其对美元的影响为例。首先,美国经济放缓的速度很重要。从美国相较其他经济体更强劲的私人消费、零售销售趋势及美国经常账户赤字走扩等数据看,过去几个季度中,美国消费一直是全球经济的关键支持力量。

其次是老生常谈的,美国经济一旦降温,全球其他地方会更糟。赤字虽然是美元的风险因素,但这突显了美国的全球重要性。随着美联储政策收紧,若美国消费走软而无其他替代动能,全球增长或将面临进一步下行的风险。汇丰银行认为,这将导致美元走强而非走弱。

(二)切勿挑战美元多头

市场上还存在看跌美元的其他三种流行论断:(1)美联储加息已被充分纳入定价,美元多头头寸过高;(2)美元已被高估;(3)外资对美国股市的需求将急剧放缓。尽管有几分道理,但要注意其中重要的细节。

首先,短期资金确实在做多美元,但美联储暂停加息甚至降息并不总是意味着美元会走弱。如在2018年12月美联储上一轮紧缩周期结束并开始降息后,美元仍维持强势。关键的是,这在很大程度上取决于世界其他地区 正在发生什么,这是汇丰银行当前思维的核心。

再看估值,笔者同意美元已被高估。按某些测度指标,美元回到21世纪初的高估水平。然而,当前驱动美元偏离公允价值的因素与那时大有不同。21世纪初,美元走强是科技股泡沫中大量资本流入的结果。此外,其时美元高估持续了大约两年。货币高估可能警示最终会发生修正,但近期并无明确的修正信号。历史上美元强势周期的持续时间也凸显了这一点。当前趋势貌似持续了很长时间,但从历史长河中看却并非如此。

汇丰银行强调一个要点,美元近期高估更多是因欧洲货币走软,尽管影响程度或不及21世纪初。其时,欧元跌至历史低点(2000年8月的0.82),欧元区基本收支逆差在GDP中占比达12.5%,经常账户逆差在GDP中占比接近6%,净投资组合和FDI流出合计在GDP中占比达6.5%。今年迹象也并不乐观。受出口周期性放缓、俄乌战争导致进口成本上升,欧元区经常账户正在恶化。而情况还可能变得更糟。

(三)美元强势或引发问题?

尽管资金流动不利于欧元和其他货币对美元汇率,但市场普遍关注点在于美元强势可能引发什么问题。其中典型的例子是强势美元会显著影响企业收益,尤其是对美国医疗健康和科技类公司。这或许能解释为何外资投资于美国股市的需求放缓。

然而,尽管有外资流出会削弱美元的疑虑,但美元依旧强势。一个解释是外资对于美债的需求旺盛,从而形成强有力的抵消因素。

(四)结论:牢牢把握美元涨势

市场上存在美元必将走弱的固有思维:高头寸不利于美元、美元已被高估、美元强势对美国企业部门产生消极影响。汇丰银行理解所有这些观点,但这些都不足以改变我们的看法。事实上,我们更有底气相信美元还有更大上涨空间。市场过多关注美元走弱因素,而对不断增加的使其他货币走弱而美元相应走强的因素关注不足。全球增长放缓甚至下行风险正在加剧。一旦可能削弱全球增长前景,则美国增长前景疲软会使美元走弱这一假定将不再成立。其次,美元收益率优势仍支持美元强势,但其他货币已经大幅消化了加息预期。第三,由于通胀居高不下,美联储或不会急于降息,而加息对其他货币的影响可能弊大于利。综上所述,美元牛市周期尚未结束。

二、使用股市回调信号做汇率回测模拟

任何货币对的影响因素都瞬息万变:汇率有时由周期性因素占主导,有时则可能受政治因素等其他因素驱动。这可能对预测模型构成挑战,机器学习(ML)方法从历史数据中捕捉模式规律。如果汇率走势的驱动因素发生变化,则模型所依据的关系可能不再有效。

(一)汇丰银行如何应对

汇丰银行采用不同的方法,并不为特定货币对构建预测模型,而是使用久经考验的用于预测未来一个月全球股市(典型的风险资产)下跌可能性的机器学习模型为风险货币生成信号,适用于汇价主要由风险资产变化驱动的所有货币(逐险货币)。

模型对澳元、加元、英镑和挪威克朗预测能力良好,同时若使用G10逐险货币篮子做回测,前述信号对货币篮子同样非常有效。

(二)回调模型给出看跌G10逐险货币的信号

回调模型预测值越高,表明前景越负面,5月以来,模型深度看跌股市。两个最重要原因是宏观经济数据(多地经济活动数据差于预期)和商品价格(近期许多大宗商品出现大幅抛售)。这两个因素也是逐险货币的重要驱动因素。

(三)模型对逐险货币的意义

就股市回调模型与G10货币的关系开展实证研究发现,澳元、加元、英镑和挪威克朗与其有密切而稳定可靠的相关性,即股票回调的高概率(正如我们的 模型所显示的)更有可能伴随着这些货币的疲软。

原因在于前述货币均为典型的逐险货币,笔者近期研究(本刊第246期《货币汇率的驱动因素》)表明,前述货币的主要驱动因素是风险承担/风险规避(逐险/避险)(RORO)。该引文中,RORO也被确定为瑞典克朗和新西兰元的主要驱动因素,但这两种货 币与我们回调模型预测的关系不如其他逐险货币可靠。不过任何货币都能找到某个时间点特定的主导性汇率驱动因素。

相较单一货币对,采用货币篮子可以降低掩盖回调模型给出的RORO信号的其他特殊因素的影响,从而更清晰准确地反映RORO的作用。就相同权重的澳元、加元、英镑和挪威克朗多头头寸vs相同权重的美元、瑞士法郎和日元空头头寸使用回调模型信号实施G10风险货币篮子多空头寸转换策略,模拟其回测表现。结果表明,转换策略的累计回报相较逐险货 币篮中一个简单的只做多头寸的累计收益高得多。这意味着股票回调模型及时给出了何时作多空转换的信号。

长期以来,基于全球增长放缓和美联储货币政策在G10货币中最鹰派等认识,汇丰银行坚定看涨美元。而回调模型显示宏观前景恶化可能是未来推动股市疲软的关键因素。就此尽管许多逐险货币已触及年内迄今新低,但进一步超跌的风险似乎正在增加。

有的货币并未深度参与近期“避险”头寸调整(risk off)势头,或还有补跌空间。如据IMM数据,加元空头头寸新增有限,新西兰元和澳元空头头寸也不及几个月前。另一方面,鉴于日元的“避险”货币地位、低估值及美国利率上升势头走弱,日元可能开启涨势。

三、汇丰银行G10货币交易策略

(一)被动交易策略——定义

本文将汇丰银行对新兴市场货币作定期评估的简单交易规则运用于G10货币,这种做 法可与我们更主动的策略进行比较,激发交易思路。规则有五个:前两个基于利率,后三个基于价格,同时给出“基准”规则:

1. 套利:买入(卖出)三种收益率最高的发达市场货币,这三种货币的 3 个月存款利率要高于 (低于)美元。根据前一个交易日收盘时的收益率,每天进行再平衡。

2. 货币政策轨迹:买入(卖出)三种预测各自央行未来 12 个月加息幅度最大(最小)的发达 市场货币。隐含利率基于一年后的一个月远期掉期利率。仅考虑买入(卖出)隐含利率变动 高于(低于)美元的货币。根据前一个交易日收盘时的数据,每天进行再平衡。

3. 趋势:买入(卖出)5 日移动平均水平(相对美元)高于(低于)40 日移动平均水平的发达 市场货币(相对美元)。根据前一个交易日收盘时的移动平均水平,每天进行再平衡。

4. 反转:买入(卖出)前一季度(兑美元)表现最差(最好)的三种发达市场货币。根据前一 季度的外汇表现,在每个季度初进行再平衡。

5. 估值:买入(卖出)三种高估(低估)最严重的发达市场货币。估值是通过计算货币的实际 有效汇率相对 10 年移动平均水平的偏差获取,偏差超过-5%或+5%才分别会被认为是低估或 高估。根据前一个月最后一天的国际清算银行实际有效汇率数据,在每月初进行再平衡。

6. 基准:在同等权重的基础上,买入所有发达市场货币兑美元。

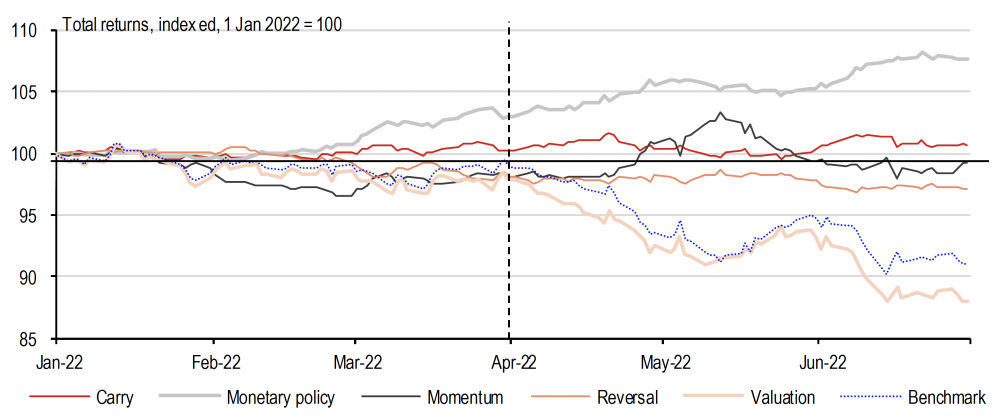

图1 各交易规则年初至今的总回报(即现货回报+利息回报)

数据来源:彭博资讯,汇丰银行

(二)2022 年上半年各交易规则表现

1. 大多数简单被动交易规则都优于基准规则,后者在2022年上半年收益为-8.7%,这反映了美元的绝对强势,所有G10货币对美元均走弱,表现最差的是日元。

2. 与观察一致,2022年在美元普遍升值背景下,因会根据收益率做调整,基于利率的规则表现得更好。而因美元强势,基于价格的规则出现负回报。

3. 表现最好的规则是货币政策轨迹规则,其次是套利交易规则,两个规则的回报率均为正:(1)货币政策轨迹规则总回报率为7.5%,收益主要来自卖出日元、瑞典克朗和瑞士法郎。相比之下,押注央行鹰派的规则效果不佳,仅买入澳元的策略收益为-3.8%。尽管隐含利率很高,但由于市场避险情绪,澳元表现不佳。(2)套利交易规则收益率为0.7%。与货币政策轨迹规则类似,套利交易规则通过出售融资货币(日元、欧元和瑞士法郎)获得大部分收益,相反,购买高收益货币的策略适得其反,仅购买新西兰元收益率为-8.7%。(3)一般来说,购买最鹰派央行的货币可能很诱人,但2022年上半年这一策略成了陷阱。尽管鹰派央行往往加息更多、更快,利差更高,但许多鹰派央行的货币往往高度风险偏好(risk-on),如澳元、新西兰元和加元。在避险情绪和美元走强背景下,这些货币遭受重创。

4. 三个基于价格的规则总回报均为负。但除估值规则外,其他基于价格的规则的损失相较基准规则都是相对可控的。(1)趋势规则在三者中表现最好(-1.0%)。2022年大部分时间里,趋势规则选择卖出其他货币、买入美元,因其依赖美元走强,故而表现更优。(2)反转规则表现也优于基准规则(-2.8%)。鉴于今年迄今有的货币单向下跌,故反转规则表现不及趋势规则,前者买入日元和瑞典克朗而遭受重大损失。(3)估值规则表现最差(-11.7%)。在美元走强背景下,市场可能误以为G10货币被低估从而买入G10货币,但美元持续走强意味着其他货币估值从未有机会修正。

四、交易策略表现展望

(一)2022年下半年展望

1. 基于看涨美元,汇丰银行认为基于利率的规则应该会继续跑赢基准。但下半年表现可能略有退步,尤其是货币政策轨迹规则的回报。(1)迄今为止的正确做法是持续卖出鸽派央行国家的货币,但其中许多央行已走向鹰派,只有日本央行仍然坚定地坚持宽松货币政策。(2)即使考虑购买更鹰派央行的货币,但市场目前对鹰派意外已不再敏感,除非意外足够大,即只有大幅且出乎意料的加息才会影响汇率,此时货币政策轨迹规则才能获利。(3)展望未来,央行加息面临越来越大的挑战。央行通过收紧货币政策来应对通胀上升,但已出现更多增长放缓的迹象。若增长指标进一步走软,不断恶化的增长通胀动 态可能会使央行难以继续以这种速度收紧货币政策。因此“货币政策轨迹”规则 可能会受到市场对央行失望情绪的影响。

2. 汇丰银行认为随着各国央行变得更加鹰派,据套利交易规则出售融资货币,回报可能下降。

3. 至于基于价格的规则,估值规则可能仍难获益,美元强势或将持续至年底,而G10货币将不得不在较长时间内被低估。(1)趋势规则的表现或不及反转规则,前者大部分收益来自于出售日元(8.7%)。但笔者认为日元当前走势无法持续到年底,相反,逐险和避险(risk-on和risk off)情绪可能渐次更迭,这可能会使趋势规则的信号混乱,获利更具挑战性。(2)另一方面,反转规则的表现可能相对较好。进入2022年第三季度,各国央行(尤其是美联储)加息将使风险情绪相对低迷,同时对经济衰退风险的担忧也随之而来。但如果通胀见顶,年底前预期可能转向,若果如此,反转规则或许能够得利于风险偏好的转向。

(二)长期启示

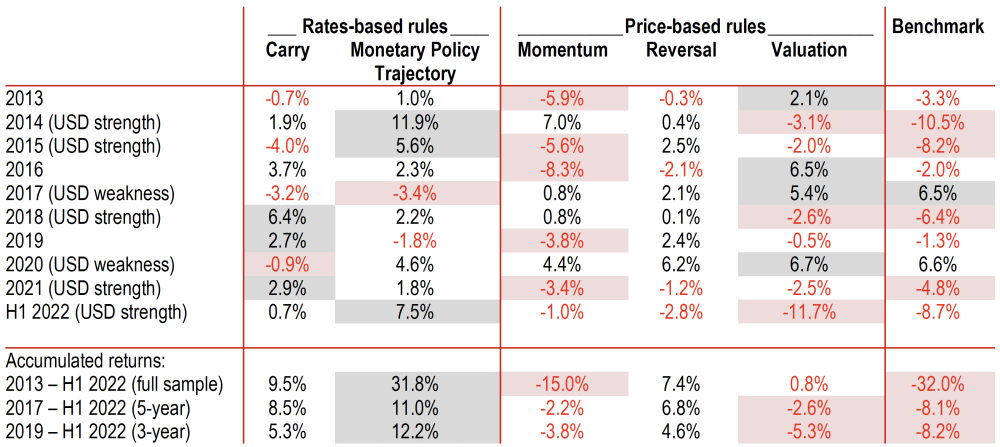

1. 2013年以来,汇丰银行所有的交易规则都超过了基准规则表现,后者是以相同权重做多所有发达市场货币做空美元,其欠佳表现证明了美元多年来的强势。

2. 货币政策轨迹规则无论在长期还是三五年短期里,都是表现最好的规则;但短期看(自2017年以来),该规则偶尔会招致重大损失,并不是最稳定的策略。

3. 反转规则和套利交易规则在长期和短期内都相当稳定,考虑到假设外汇市场的表现会在 各个季度发生变化是相当武断的,“反转”规则的稳定性让我们感到惊讶。另一方面,与反转规则相比,套利交易规则的收益波动更大。过去几年,套利交易规则偶尔会选择不做多任何货币,2018-2019年期间尤为明显。相反,该规则一直在做空日元、瑞士法郎、欧元和瑞典克朗等货币,并做多美元。但考虑到全球许多央行的鹰派立场,这种趋势可能不会持续。

4. 趋势规则是自2013年以来唯一产生负回报的交易规则,即使从2017年开始看,趋势规则仍然持续亏损,这主要是因为多年来的美元强势。

表1 所有规则的长期总回报(2013迄今,收益率)

注:对每个时间段,灰色阴影表示表现最好的规则,粉红色阴影表示表现最差的规则;若基准规则表现优于或差于所有规则,分别以灰色或粉红色标出。

数据来源:彭博资讯,汇丰银行END

作者:Paul Mackel,汇丰银行外汇研究全球主管;Mark McDonald,汇丰银行数据科学和分析主管

原文《全球外汇展望:美元多头当道》全文将刊载于中国外汇交易中心主办《中国货币市场》杂志2022.08总第250期。

更多阅读

◆我国债券信用评级膨胀:事实、成因及对策

◆我国存款利率市场化改革回顾与展望

◆浅析新巴塞尔协议对人民币债券回购业务的影响

扫码关注我们

暂时没有评论