经典“借鸡生蛋IPO”老套路再现!搞定大客户,七成是应收,华塑科技:先上市,再坏账?再减持割韭菜?

作者:

市值风云

|

2022-08-26

作者 | Los

编辑 | 小白历时一年闯关创业板的华塑科技,终于在2022年6月24日成功过会。回顾其上市之路,充满“坎坷”:不仅被证监会四轮问询,信披质量更是遭到市场广泛质疑。风云君和大家一起看看华塑科技背后的故事。 主营业务陷入两难窘境:产品结构单一、有替代风险华塑科技全称杭州华塑科技股份有限公司,成立于2005年12月,专注于电池安全管理领域,主营业务为集后备BMS、动力铅蓄电池BMS、储能锂能BMS等产品的研、产、销及售后技术服务为一体的电池安全管理和云平台提供商。BMS(Battery Management System),俗称电池管家,主要功能是智能化管理及维护各个电池单元,防止电池出现过充电和过放电,延长电池的使用寿命,监控电池的状态。

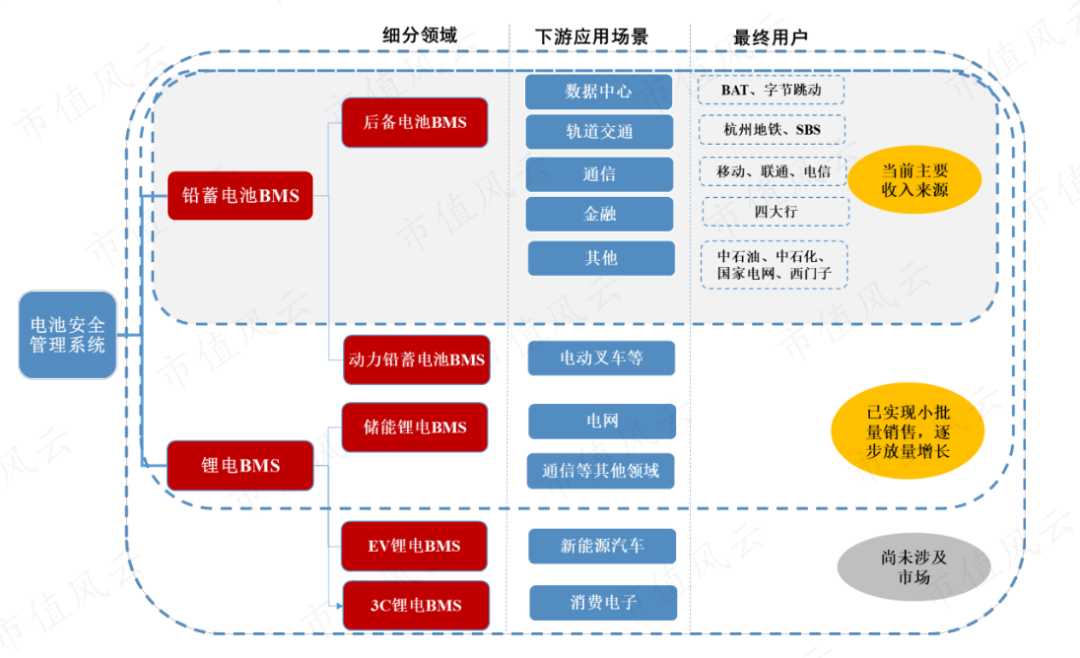

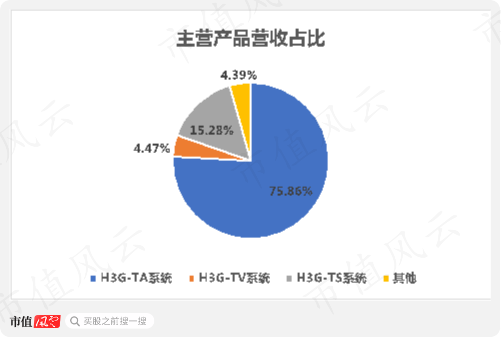

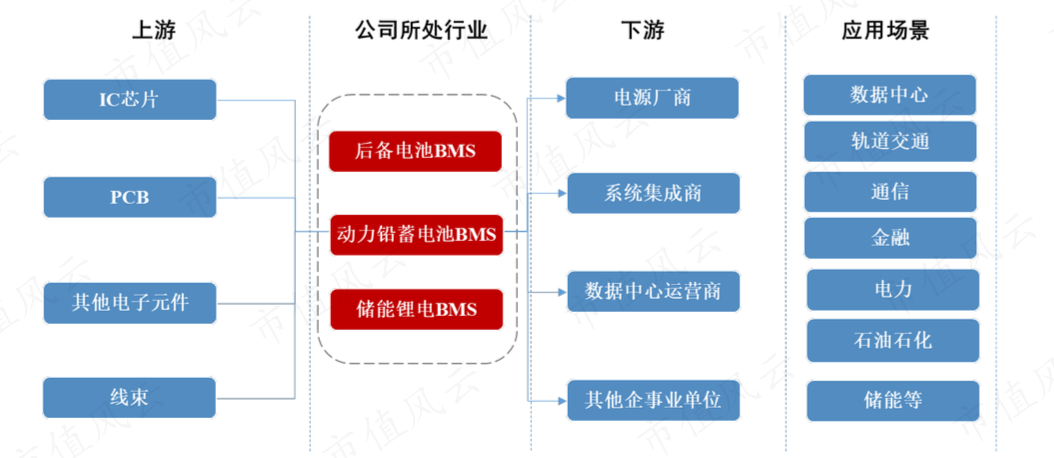

主营业务陷入两难窘境:产品结构单一、有替代风险华塑科技全称杭州华塑科技股份有限公司,成立于2005年12月,专注于电池安全管理领域,主营业务为集后备BMS、动力铅蓄电池BMS、储能锂能BMS等产品的研、产、销及售后技术服务为一体的电池安全管理和云平台提供商。BMS(Battery Management System),俗称电池管家,主要功能是智能化管理及维护各个电池单元,防止电池出现过充电和过放电,延长电池的使用寿命,监控电池的状态。 (来源:招股说明书)其中铅蓄电池BMS是公司创收的主力。它包括对失效电池进行预警的H3G-TA系统、对电池的电压和温度进行监测的H3G-TV系统,和较为高端的侧重性能监测的H3G-TS系统。2021年上述三大产品的营收占公司总销售额比重的95.6%,其中H3G-TA系统是公司的拳头产品,而锂电池BMS的营收占比较小,不足5%。

(来源:招股说明书)其中铅蓄电池BMS是公司创收的主力。它包括对失效电池进行预警的H3G-TA系统、对电池的电压和温度进行监测的H3G-TV系统,和较为高端的侧重性能监测的H3G-TS系统。2021年上述三大产品的营收占公司总销售额比重的95.6%,其中H3G-TA系统是公司的拳头产品,而锂电池BMS的营收占比较小,不足5%。 近三年公司对H3G-TA系统的依赖程度有所降低,逐渐向较高端的H3G-TV系统的营销发力,但锂电池BMS的营收比重低的情况基本保持不变。

近三年公司对H3G-TA系统的依赖程度有所降低,逐渐向较高端的H3G-TV系统的营销发力,但锂电池BMS的营收比重低的情况基本保持不变。 可以说,公司就是靠铅蓄电池吃饭。如果说这产品结构单一不是致命的,那更要命的是下游市场格局正发生变化:锂电池来势汹汹,铅蓄电池正是被替代的对象,公司赖以生存的市场份额正在萎缩。公司下游应用领域主要为数据中心、通信、轨道交通、金融、石油石化等。根据Frost&Sullivan发布的《全球数据中心锂电池分析报告》显示,2020年锂离子电池占全球数据中心电池份额的15%,预计到2025年上升至38.5%。不仅如此,用于铁塔的基站备用电池的铅酸电池,由于其使用寿命短、占地大、对机房承重高等问题也被锂电池逐步取代。公司近三年来自于通信领域的营收出现锐减,2021年对该领域营收为4706万元,占总营收的19.9%,较2019年下降17个百分点。

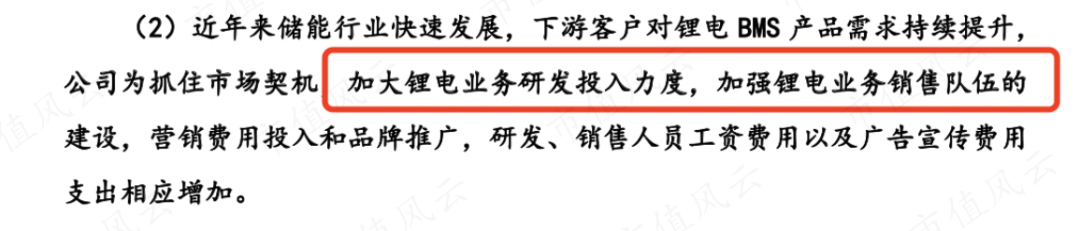

可以说,公司就是靠铅蓄电池吃饭。如果说这产品结构单一不是致命的,那更要命的是下游市场格局正发生变化:锂电池来势汹汹,铅蓄电池正是被替代的对象,公司赖以生存的市场份额正在萎缩。公司下游应用领域主要为数据中心、通信、轨道交通、金融、石油石化等。根据Frost&Sullivan发布的《全球数据中心锂电池分析报告》显示,2020年锂离子电池占全球数据中心电池份额的15%,预计到2025年上升至38.5%。不仅如此,用于铁塔的基站备用电池的铅酸电池,由于其使用寿命短、占地大、对机房承重高等问题也被锂电池逐步取代。公司近三年来自于通信领域的营收出现锐减,2021年对该领域营收为4706万元,占总营收的19.9%,较2019年下降17个百分点。 (来源:招股说明书)因此,公司目前主营业务陷入两难的境地:一方面,主营产品结构过于单一;另一方面,铅蓄电池逐渐被取代。若不及时转型,可能真的饭碗不保。对于上述问题,当然监管部门也发出了疑问,公司洋洋洒洒回复了几片儿纸,意思就是目前铅蓄电池仍具有广阔的应用领域,且锂电池取代的进程将是长期过程,而且公司在加大研发锂电池BMS项目。

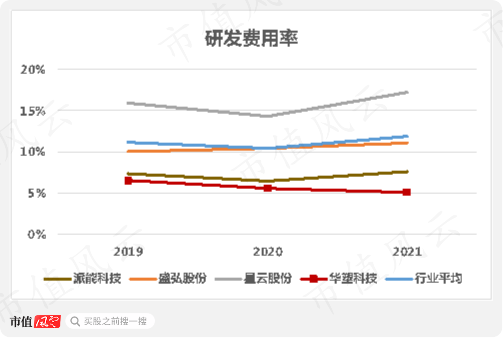

(来源:招股说明书)因此,公司目前主营业务陷入两难的境地:一方面,主营产品结构过于单一;另一方面,铅蓄电池逐渐被取代。若不及时转型,可能真的饭碗不保。对于上述问题,当然监管部门也发出了疑问,公司洋洋洒洒回复了几片儿纸,意思就是目前铅蓄电池仍具有广阔的应用领域,且锂电池取代的进程将是长期过程,而且公司在加大研发锂电池BMS项目。 (来源:招股说明书)但是财务数字是客观的:公司近期研发费用率不升反降,与可比公司相比更是处于垫底位置。2021年派能科技(688063.SH)、盛弘股份(300693.SZ)、星云股份(300648.SZ)的研发费用率分别为7.5%、11%和17.2%,均远高于公司5%的水平。

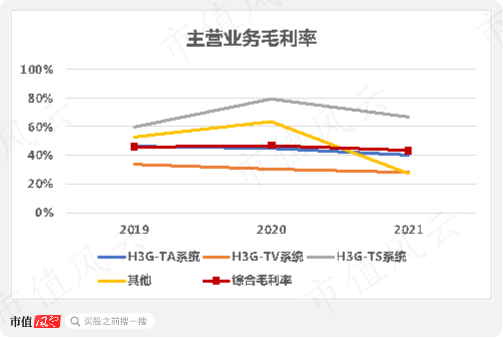

(来源:招股说明书)但是财务数字是客观的:公司近期研发费用率不升反降,与可比公司相比更是处于垫底位置。2021年派能科技(688063.SH)、盛弘股份(300693.SZ)、星云股份(300648.SZ)的研发费用率分别为7.5%、11%和17.2%,均远高于公司5%的水平。 再结合上述主营产品的毛利率看,除H3G-TS系统,其他主营产品近两年毛利率均呈下滑趋势。并且,包含锂电池BMS产品的其他类毛利率更是出现锐减,2021年仅为27%,较2019年减少25个百分点。对比星云股份,其2021年锂电池组BMS检测系统毛利率为72.6%,目前公司的锂电池BMS产品并没有优势。

再结合上述主营产品的毛利率看,除H3G-TS系统,其他主营产品近两年毛利率均呈下滑趋势。并且,包含锂电池BMS产品的其他类毛利率更是出现锐减,2021年仅为27%,较2019年减少25个百分点。对比星云股份,其2021年锂电池组BMS检测系统毛利率为72.6%,目前公司的锂电池BMS产品并没有优势。 公司主打产品在下游的数据中心、通信领域受到冲击,并且锂电池产品目前还较弱的情况下,公司接着在回复函中忽悠,称在当下热门领域新基建、东数西算领域也有布局。但当深交所进一步问询是否已取得订单时,公司瞬间戏精附体,化身太极高手,直接回答那是不可能的,又不吝笔墨高谈阔论自己具备较强客户资源优势,具备较强“东数西算”订单获取能力。

公司主打产品在下游的数据中心、通信领域受到冲击,并且锂电池产品目前还较弱的情况下,公司接着在回复函中忽悠,称在当下热门领域新基建、东数西算领域也有布局。但当深交所进一步问询是否已取得订单时,公司瞬间戏精附体,化身太极高手,直接回答那是不可能的,又不吝笔墨高谈阔论自己具备较强客户资源优势,具备较强“东数西算”订单获取能力。

成也大客户,败也大客户闯关创业板,根据《上市规则》规定的标准,要求拟上市的公司近两年净利润均为正,且累计净利润不低于5000万元。而华塑科技2018-19年的净利润分别为2436万和1621万,勉勉强强超4000万。

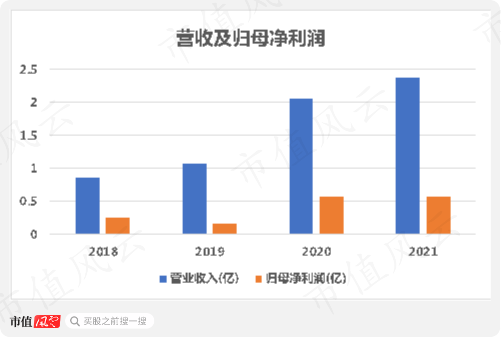

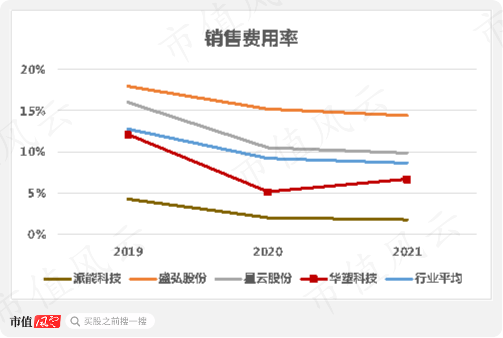

成也大客户,败也大客户闯关创业板,根据《上市规则》规定的标准,要求拟上市的公司近两年净利润均为正,且累计净利润不低于5000万元。而华塑科技2018-19年的净利润分别为2436万和1621万,勉勉强强超4000万。 但2020年公司业绩大爆发,营业收入同比增速为91.9%,突破2亿大关,归母净利润同比增速更是高达248.3%,突破5600万。2021年营收略有增长,归母净利润基本与2020年持平,成功达到上市红线要求。虽然业绩增长可观,但相较于同比公司,2021年派能科技营收超20亿,星云股份也超8亿的成绩比,华塑科技的2.3亿体量实在是没眼看,极其单薄。更为奇怪的是,华塑科技营收大幅增加,销售费用率却显著下滑,对比近三年可比公司,公司的销售费用率基本处于垫底的位置。

但2020年公司业绩大爆发,营业收入同比增速为91.9%,突破2亿大关,归母净利润同比增速更是高达248.3%,突破5600万。2021年营收略有增长,归母净利润基本与2020年持平,成功达到上市红线要求。虽然业绩增长可观,但相较于同比公司,2021年派能科技营收超20亿,星云股份也超8亿的成绩比,华塑科技的2.3亿体量实在是没眼看,极其单薄。更为奇怪的是,华塑科技营收大幅增加,销售费用率却显著下滑,对比近三年可比公司,公司的销售费用率基本处于垫底的位置。 不用高额的销售费,就能翻着倍创收?天下还有这好事?这是马路上白捡一个亲爹么?还别说,原因还真有点那味道:搞定大客户成为近两年公司业绩增长的制胜法宝。公司前五大客户集中度超过40%,只要维护好万国数据、维谛集团、力维智联、共济科技等,基本就解决了一半问题。

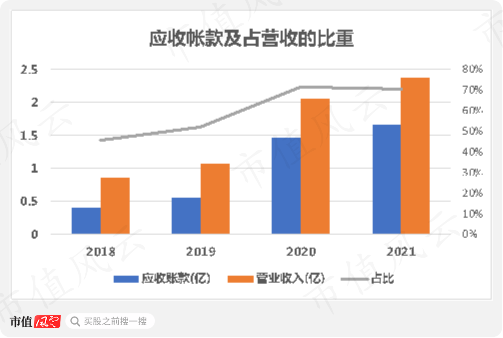

不用高额的销售费,就能翻着倍创收?天下还有这好事?这是马路上白捡一个亲爹么?还别说,原因还真有点那味道:搞定大客户成为近两年公司业绩增长的制胜法宝。公司前五大客户集中度超过40%,只要维护好万国数据、维谛集团、力维智联、共济科技等,基本就解决了一半问题。 (来源:第二轮回复函)但是,风云君需要郑重、严肃提醒大家一定要注意的是:公司搞定大客户的方法,包括了大幅延长账期!2018-21年公司营收总计6.3亿,其中应收账款总计4亿,占比高达64%。此外,近两年公司的营收超七成都是应收账款,且后者的增速远高于营收增速。

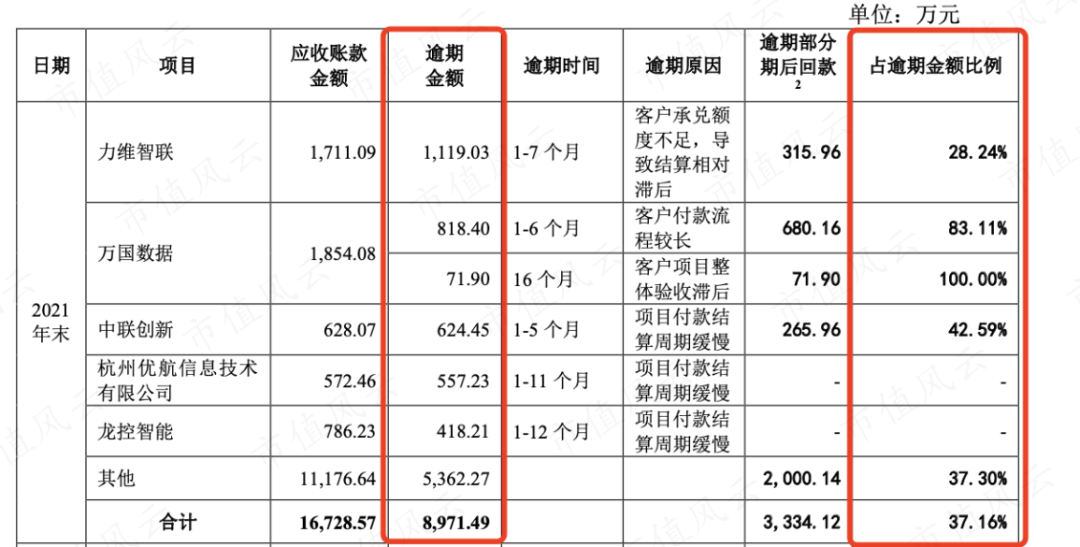

(来源:第二轮回复函)但是,风云君需要郑重、严肃提醒大家一定要注意的是:公司搞定大客户的方法,包括了大幅延长账期!2018-21年公司营收总计6.3亿,其中应收账款总计4亿,占比高达64%。此外,近两年公司的营收超七成都是应收账款,且后者的增速远高于营收增速。 不仅如此,公司还面临着逾期应收账款金额占比高的问题。2021年逾期应收账款金额已高达8971万,占比高达53.6%,其中大客户万国数据、力维智联、中联创新都有逾期情况。

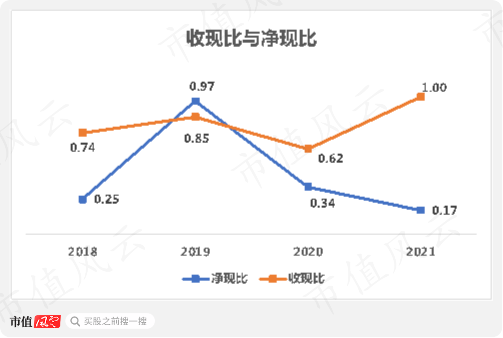

不仅如此,公司还面临着逾期应收账款金额占比高的问题。2021年逾期应收账款金额已高达8971万,占比高达53.6%,其中大客户万国数据、力维智联、中联创新都有逾期情况。 (来源:招股说明书)从公司净现比与收现比的数据看,2021年收现比有较大改善,但净现比则达到0.17的低位。这意味着,公司每赚到1块钱利润,装进兜里的只有0.17元,挣来的都是“纸面财富”。

(来源:招股说明书)从公司净现比与收现比的数据看,2021年收现比有较大改善,但净现比则达到0.17的低位。这意味着,公司每赚到1块钱利润,装进兜里的只有0.17元,挣来的都是“纸面财富”。 总体看,营收基本是靠应收账款堆出来的,并且存在较高的坏账风险,华塑科技的营收质量得打上大大的问号。关于“营收账款充业绩”的这个套路,风云君有一篇历史研报,可供诸位参考。对这个套路感兴趣想继续学习的朋友,也可以下载市值风云APP,搜索“应收账款”,一定会大有收获的哟~

总体看,营收基本是靠应收账款堆出来的,并且存在较高的坏账风险,华塑科技的营收质量得打上大大的问号。关于“营收账款充业绩”的这个套路,风云君有一篇历史研报,可供诸位参考。对这个套路感兴趣想继续学习的朋友,也可以下载市值风云APP,搜索“应收账款”,一定会大有收获的哟~

实控人认定存疑,关联交易惹关注2005年杨冬强和李明星二人萌生创业念头,但启动资金羞涩,便拉来杨冬强的堂兄杨典宣一起出资共同设立华塑有限。当时杨典宣占股34%,而其余两人分别占33%。曾经作为公司第一大股东,并且早期任职公司执行董事兼总经理的杨典宣,居然在此次公司闯关创业板时,被排除公司实控人之外,当然引发了深交所问询。公司解释在2008年后,杨典宣就卸任了执行董事兼总经理,而且并未参与公司实际运营。但事实上,2019年杨典宣仍为公司股权激励对象,并且从其担任员工持股平台的执行事务合伙人来讲,其地位就不容小觑。

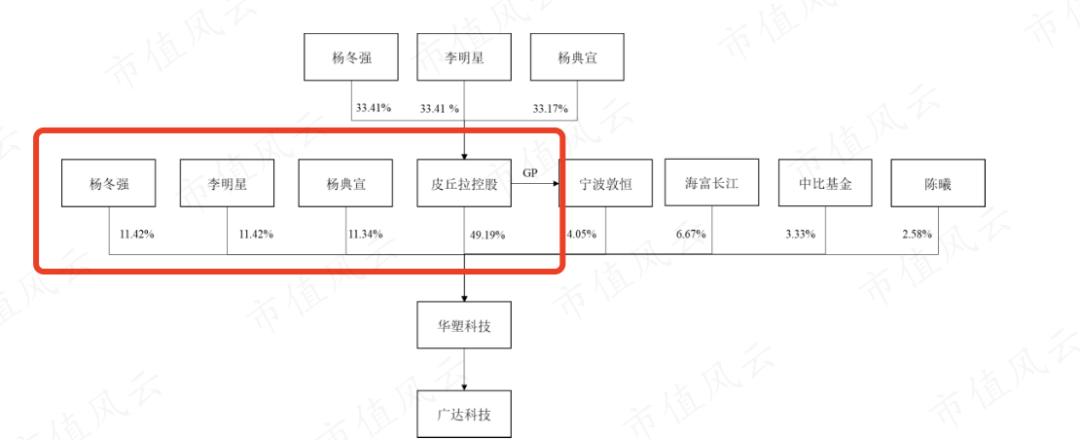

实控人认定存疑,关联交易惹关注2005年杨冬强和李明星二人萌生创业念头,但启动资金羞涩,便拉来杨冬强的堂兄杨典宣一起出资共同设立华塑有限。当时杨典宣占股34%,而其余两人分别占33%。曾经作为公司第一大股东,并且早期任职公司执行董事兼总经理的杨典宣,居然在此次公司闯关创业板时,被排除公司实控人之外,当然引发了深交所问询。公司解释在2008年后,杨典宣就卸任了执行董事兼总经理,而且并未参与公司实际运营。但事实上,2019年杨典宣仍为公司股权激励对象,并且从其担任员工持股平台的执行事务合伙人来讲,其地位就不容小觑。 目前杨冬强和李明星已签署一致行动人协议,二人为公司的最终实控人,分别直接持有公司11.42%的股份,二者又通过员工持股平台皮丘拉控股间接持有公司53.24%的表决权。最终,两位实控人合计控制公司76.08%的表决权。

目前杨冬强和李明星已签署一致行动人协议,二人为公司的最终实控人,分别直接持有公司11.42%的股份,二者又通过员工持股平台皮丘拉控股间接持有公司53.24%的表决权。最终,两位实控人合计控制公司76.08%的表决权。 (来源:招股说明书)暂且不说创始股东杨典宣被排除在外有何隐情,其女婿位列公司前五大采购商名单也惹关注。信翔电子2018年3月成立,其执行董事及总经理为赵肖峰,持有信翔电子70%的股份。自成立以来,信翔电子超90%的营收均来自于华塑科技。公司主要从信翔电子采购线束,2018-21年合计采购金额为2665万,占公司总成本的5.7%。

(来源:招股说明书)暂且不说创始股东杨典宣被排除在外有何隐情,其女婿位列公司前五大采购商名单也惹关注。信翔电子2018年3月成立,其执行董事及总经理为赵肖峰,持有信翔电子70%的股份。自成立以来,信翔电子超90%的营收均来自于华塑科技。公司主要从信翔电子采购线束,2018-21年合计采购金额为2665万,占公司总成本的5.7%。 (来源:招股说明书)现任公司副总经理的徐仁牛上任前,同样也和公司关系密切。徐仁牛岳母张晓峰持股100%的赛博联宇也曾为公司提供塑料外壳、五金配件等,2016-19年向公司销售988万元。2019年徐仁牛出任副总经理,这项关联交易才作罢,在此之前2016-18年,公司采购金额占赛博联宇营收的84.2%。

(来源:招股说明书)现任公司副总经理的徐仁牛上任前,同样也和公司关系密切。徐仁牛岳母张晓峰持股100%的赛博联宇也曾为公司提供塑料外壳、五金配件等,2016-19年向公司销售988万元。2019年徐仁牛出任副总经理,这项关联交易才作罢,在此之前2016-18年,公司采购金额占赛博联宇营收的84.2%。 呵,老套路了:先突击分红,再大笔募资从公司发展的现状看,向锂电池相关领域转型是大势所趋。但遗憾的是,在本次募投的项目中很少提及锂电池,仅在“拟投资2.1亿的电池安全监控产品开发及产业化建设项目”中找到了要加大力度向储能锂电BMS等布局。

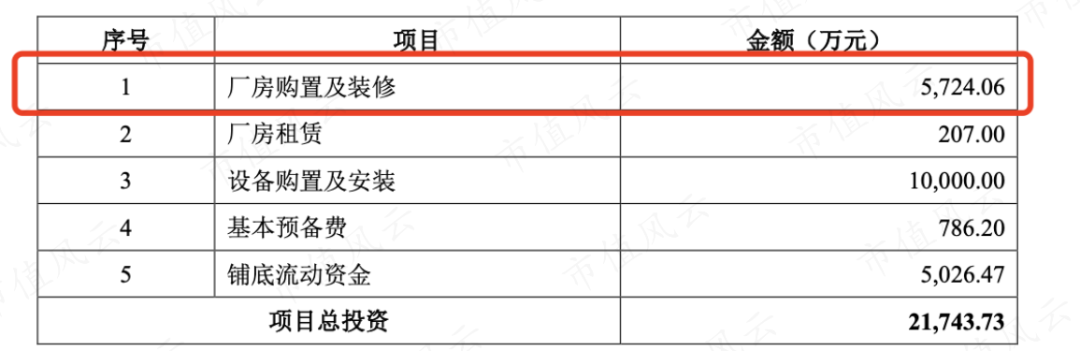

呵,老套路了:先突击分红,再大笔募资从公司发展的现状看,向锂电池相关领域转型是大势所趋。但遗憾的是,在本次募投的项目中很少提及锂电池,仅在“拟投资2.1亿的电池安全监控产品开发及产业化建设项目”中找到了要加大力度向储能锂电BMS等布局。 (来源:招股说明书)但公司仅提到项目需要三年,至于该项目投资多大比例给铅电池,多大比例倾向于锂电池布局,并未提及,就连项目达成后的收益率也没有给出。这是连纸上数字都懒得糊弄一下了吗?另外该项目还涉及到购置房产,根据招股说明书披露,将花费5724万购买浙江省杭州市莫干山路(上城科技工业基地)的3幢2-3层及2幢7-10层房产作为智能工厂。

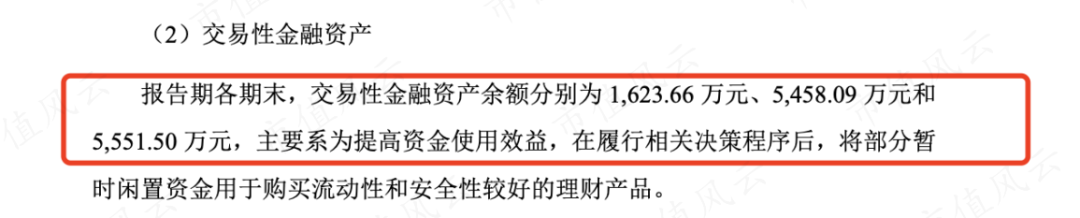

(来源:招股说明书)但公司仅提到项目需要三年,至于该项目投资多大比例给铅电池,多大比例倾向于锂电池布局,并未提及,就连项目达成后的收益率也没有给出。这是连纸上数字都懒得糊弄一下了吗?另外该项目还涉及到购置房产,根据招股说明书披露,将花费5724万购买浙江省杭州市莫干山路(上城科技工业基地)的3幢2-3层及2幢7-10层房产作为智能工厂。 (来源:招股说明书)也就是说,本次募资5700万用于购置房产、1.5亿用于补流,总计占募资资金的40%,而这部分基本上跟主营业务没啥关系。公司称补流部分用来优化负债结构,但其实公司的负债水平并不高,2021年其资产负债率为34%,较2019年已下降了15个百分点。不仅如此,相较于同比公司,2021年星云股份和盛弘股份的资产负债率都超过40%。再来看公司近几年的交易性金融资产余额,2020及2021年分别为5458万和5551万。此次5.2亿的募资额相当于2021年营收的2.1倍,且是同期公司总资产的1.5倍。公司一边大手笔伸手要钱,一边又大量购买金融产品,还是资本市场的钱好拿。

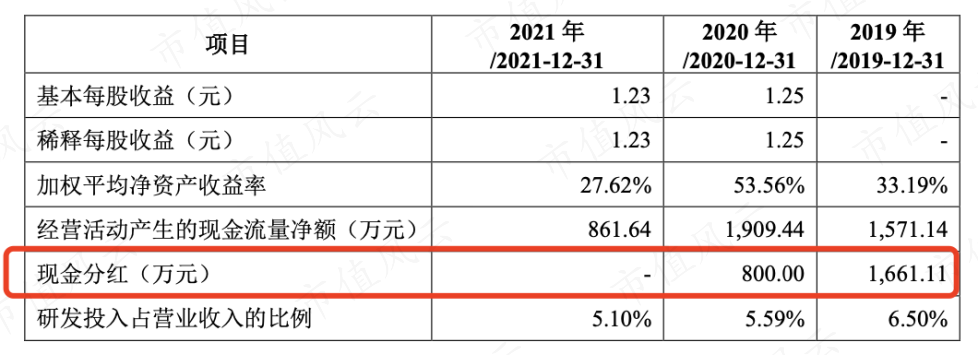

(来源:招股说明书)也就是说,本次募资5700万用于购置房产、1.5亿用于补流,总计占募资资金的40%,而这部分基本上跟主营业务没啥关系。公司称补流部分用来优化负债结构,但其实公司的负债水平并不高,2021年其资产负债率为34%,较2019年已下降了15个百分点。不仅如此,相较于同比公司,2021年星云股份和盛弘股份的资产负债率都超过40%。再来看公司近几年的交易性金融资产余额,2020及2021年分别为5458万和5551万。此次5.2亿的募资额相当于2021年营收的2.1倍,且是同期公司总资产的1.5倍。公司一边大手笔伸手要钱,一边又大量购买金融产品,还是资本市场的钱好拿。 (来源:招股说明书)此外,公司在2019年突击分红1661万元,超过同期归母净利润1621万元。

(来源:招股说明书)此外,公司在2019年突击分红1661万元,超过同期归母净利润1621万元。 (来源:招股说明书)

(来源:招股说明书) 华塑科技本次闯关创业板虽已过会,但其面临诸多问题。公司的主打产品结构单一并且正在面临被替代的巨大风险。而在公司新的募投项目中,对于锂电池的转型也不能抱有太多期望。上市前两年的业绩暴增,但与之对应的是应收账款陡增和坏账风险的增高,公司应考虑如何提高营收质量,否则经营可持续性将受到严重挑战。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

华塑科技本次闯关创业板虽已过会,但其面临诸多问题。公司的主打产品结构单一并且正在面临被替代的巨大风险。而在公司新的募投项目中,对于锂电池的转型也不能抱有太多期望。上市前两年的业绩暴增,但与之对应的是应收账款陡增和坏账风险的增高,公司应考虑如何提高营收质量,否则经营可持续性将受到严重挑战。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论