是?又不是?被“第三代半导体碳化硅”蹭出4涨停的宇环数控:盈亏同源苹果产业链,喜忧参半

作者:

市值风云

|

2022-08-25

作者 | 塔山

编辑 | 小白机床,又被称为工业母机,是中国高端制造突破的重点领域。2021年,我国机床行业已步入十年更新周期。与此同时,消费电子、新能源汽车、风电、航空航天、粉末冶金等新兴制造领域的发展对高端数控机床的需求不断增长,在机床更新和新兴赛道成长的驱动下,我国数控机床产业景气度有所提升。2020年以来金属切削机床产量大幅提升,今年七月以来,机床工具板块走势明显强于沪深300指数。更多内容详见市值风云APP。 (来源:据说很腻害的市值风云APP)最近市场中有一家数控机床企业引起了风云君的关注。

(来源:据说很腻害的市值风云APP)最近市场中有一家数控机床企业引起了风云君的关注。 (来源:网络)由于涉嫌迎合热点炒作配合减持,2022年8月15日深交所对宇环数控(002903.SZ)(下称公司)下发了关注函。此前在第三代半导体碳化硅等概念加持下,公司股价连拉四个涨停,被问询后,连续两天大幅回调,2022年8月17日以跌停价收盘,不过随后又连拉两个涨停,走势可谓跌宕起伏,欲火焚身。

(来源:网络)由于涉嫌迎合热点炒作配合减持,2022年8月15日深交所对宇环数控(002903.SZ)(下称公司)下发了关注函。此前在第三代半导体碳化硅等概念加持下,公司股价连拉四个涨停,被问询后,连续两天大幅回调,2022年8月17日以跌停价收盘,不过随后又连拉两个涨停,走势可谓跌宕起伏,欲火焚身。 (来源:市值风云APP,截至2022年8月22日)公司目前在市值风云实时吾股排名第2314名(2022年8月22日),那么质地究竟如何呢?

(来源:市值风云APP,截至2022年8月22日)公司目前在市值风云实时吾股排名第2314名(2022年8月22日),那么质地究竟如何呢? (来源:有点东西的市值风云APP)

(来源:有点东西的市值风云APP) 近两年增长明显,但盈利能力极不稳定,营收规模仍较小 公司产品主要包括数控磨床、数控研磨抛光机和智能装备系列,产品广泛应用于消费电子、汽车工业、新材料、仪器仪表、粉末冶金等行业领域。数控磨床主要分为:数控双端面磨床、数控凸轮轴磨床、数控气门磨床及其他磨床等。数控双端面磨床主要应用在消费电子和汽车工业领域,数控凸轮轴磨床、数控气门磨床主要应用在汽车工业领域。

近两年增长明显,但盈利能力极不稳定,营收规模仍较小 公司产品主要包括数控磨床、数控研磨抛光机和智能装备系列,产品广泛应用于消费电子、汽车工业、新材料、仪器仪表、粉末冶金等行业领域。数控磨床主要分为:数控双端面磨床、数控凸轮轴磨床、数控气门磨床及其他磨床等。数控双端面磨床主要应用在消费电子和汽车工业领域,数控凸轮轴磨床、数控气门磨床主要应用在汽车工业领域。 (来源:官网)数控研磨抛光机主要分为:3D磁流抛光机、数控双面研磨抛光机、数控单面研磨抛光机、数控多工位抛光机等,主要应用在消费电子、汽车、机器人等各工业领域。

(来源:官网)数控研磨抛光机主要分为:3D磁流抛光机、数控双面研磨抛光机、数控单面研磨抛光机、数控多工位抛光机等,主要应用在消费电子、汽车、机器人等各工业领域。 (来源:官网)整体上,汽车零部件领域,数控磨床应用较多,单价大概在60-400万元不等;消费电子领域,研磨抛光机应用较多,单价大概在20-80万不等。数控磨床、数控研磨抛光机贡献公司大部分营收。

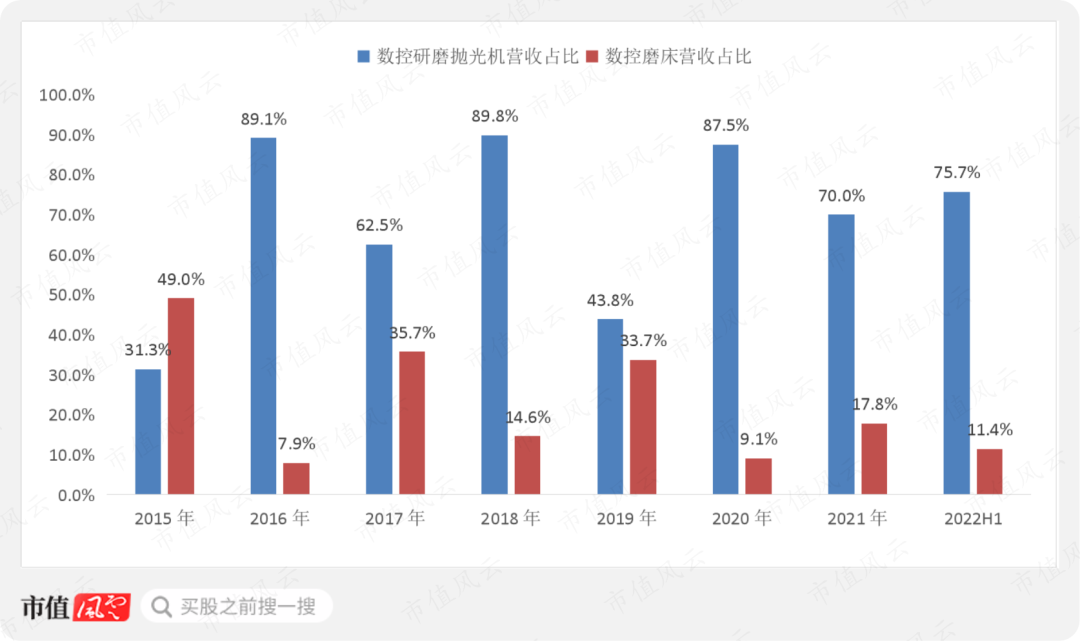

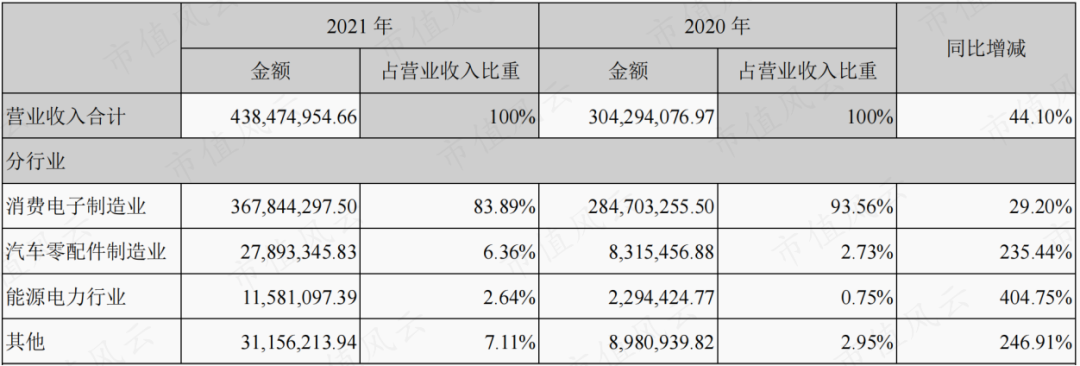

(来源:官网)整体上,汽车零部件领域,数控磨床应用较多,单价大概在60-400万元不等;消费电子领域,研磨抛光机应用较多,单价大概在20-80万不等。数控磨床、数控研磨抛光机贡献公司大部分营收。 近两年公司营收主要来自消费电子制造业,占比均在80%以上;其次是汽车零配件制造业,2021年营收占比为6.36%。

近两年公司营收主要来自消费电子制造业,占比均在80%以上;其次是汽车零配件制造业,2021年营收占比为6.36%。 (来源:2021年报)2019年是公司业绩的拐点,此后两年业绩增长明显,另外2021年出口创收0.93亿元,同比增长536.73%,境外营收占比为21.25%。

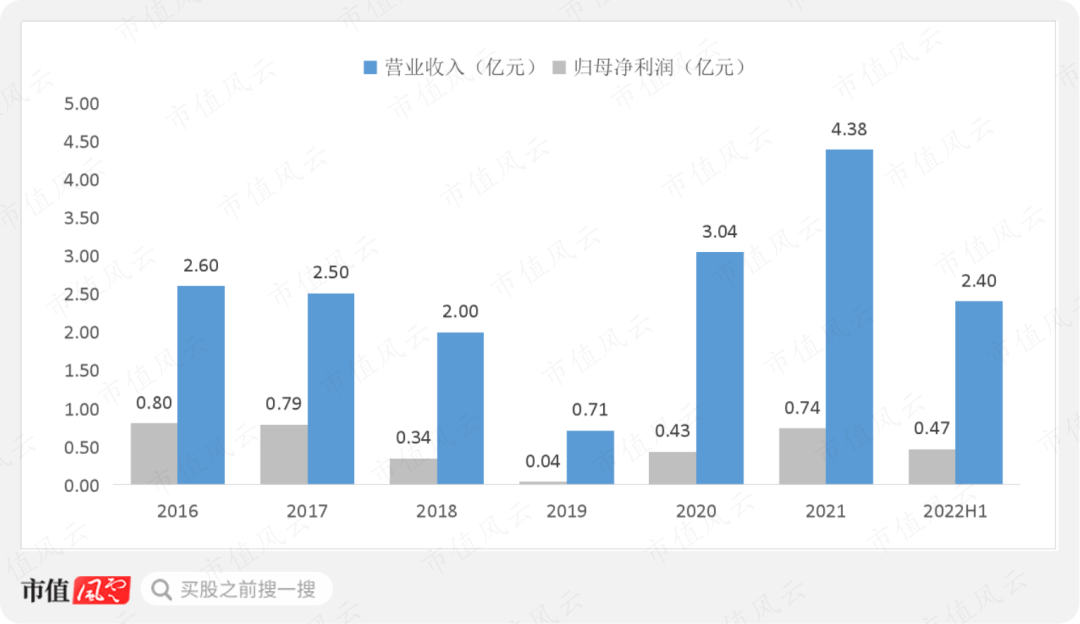

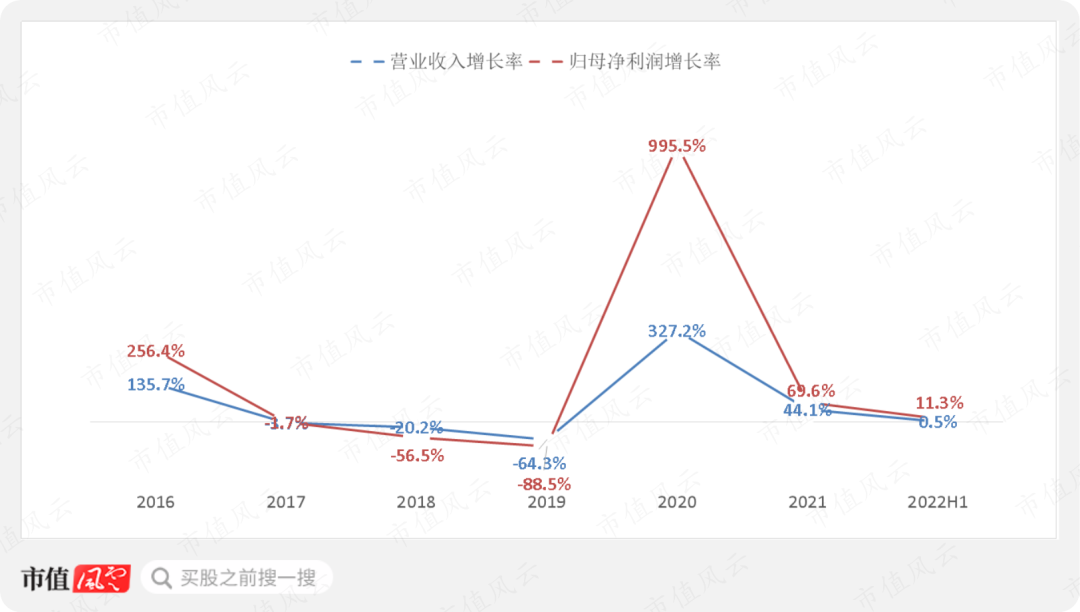

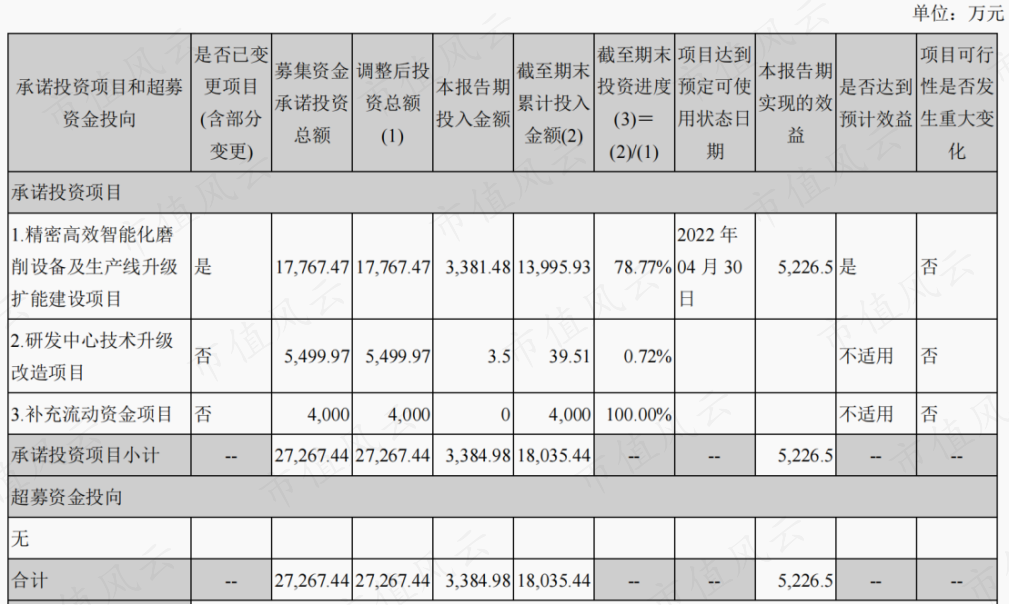

(来源:2021年报)2019年是公司业绩的拐点,此后两年业绩增长明显,另外2021年出口创收0.93亿元,同比增长536.73%,境外营收占比为21.25%。 从业绩增速来看,近两年均实现较快增长,2020年增速较为明显,2022年上半年营收基本与同期持平,归母净利润同比增长11.3%。近两年业绩增长的原因主要包括:(1)2020年成功获得客户捷普科技(成都)有限公司大单,数控多工位抛光机、高精度数控立式双端面磨床订单合同金额超3.68亿,全年产销量实现较大增长;(2)该型号数控多工位磨削抛光机毛利率相对较高,进而提高利润水平;(3)2021年在数控磨削设备应用领域新增来自能源电力行业、刀具行业等新行业的客户订单,海外出口大增,获得印度 TATA 千万订单,另外数控磨床业务同比增长182.1%,主要来自汽车零部件市场;(4)精密高效智能化磨削设备及生产线升级扩能建设项目全面建成投产,产能得到提升。

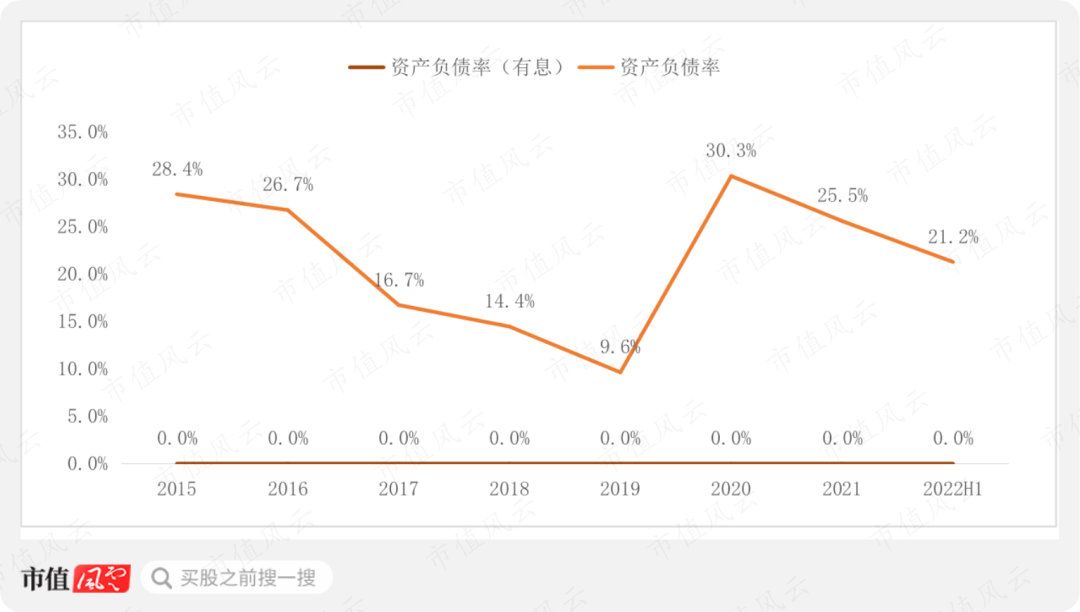

从业绩增速来看,近两年均实现较快增长,2020年增速较为明显,2022年上半年营收基本与同期持平,归母净利润同比增长11.3%。近两年业绩增长的原因主要包括:(1)2020年成功获得客户捷普科技(成都)有限公司大单,数控多工位抛光机、高精度数控立式双端面磨床订单合同金额超3.68亿,全年产销量实现较大增长;(2)该型号数控多工位磨削抛光机毛利率相对较高,进而提高利润水平;(3)2021年在数控磨削设备应用领域新增来自能源电力行业、刀具行业等新行业的客户订单,海外出口大增,获得印度 TATA 千万订单,另外数控磨床业务同比增长182.1%,主要来自汽车零部件市场;(4)精密高效智能化磨削设备及生产线升级扩能建设项目全面建成投产,产能得到提升。 近两年资产负债率较2019年有所提升,负债主要为应付票据及应付账款,无有息负债,财务方面较为谨慎。

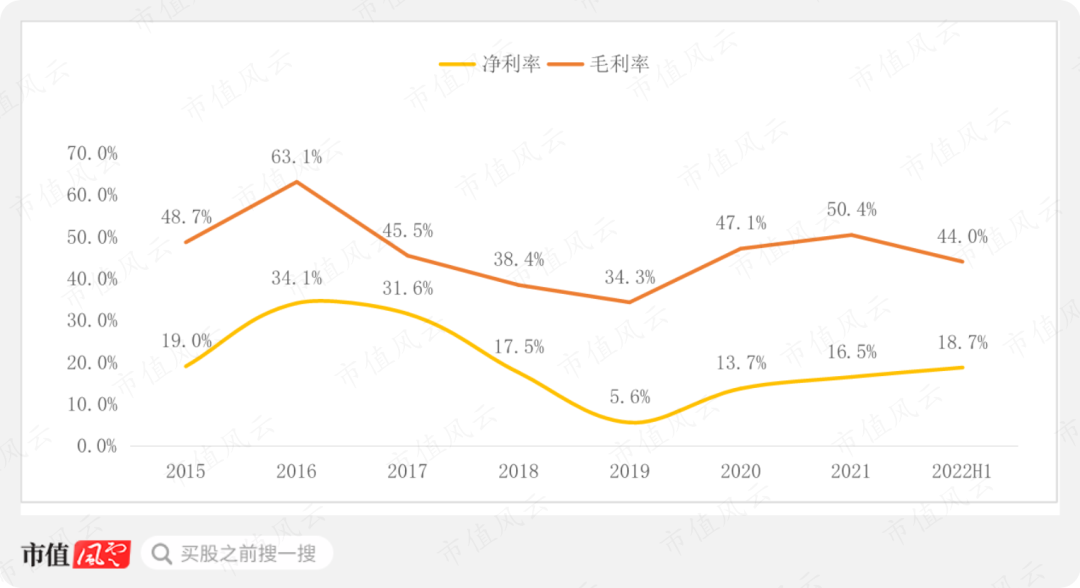

近两年资产负债率较2019年有所提升,负债主要为应付票据及应付账款,无有息负债,财务方面较为谨慎。 2016年至2019年,毛利率和净利率整体处于下行调整阶段,2019年触底反弹,近两年盈利能力提升明显,但整体上不够稳定。

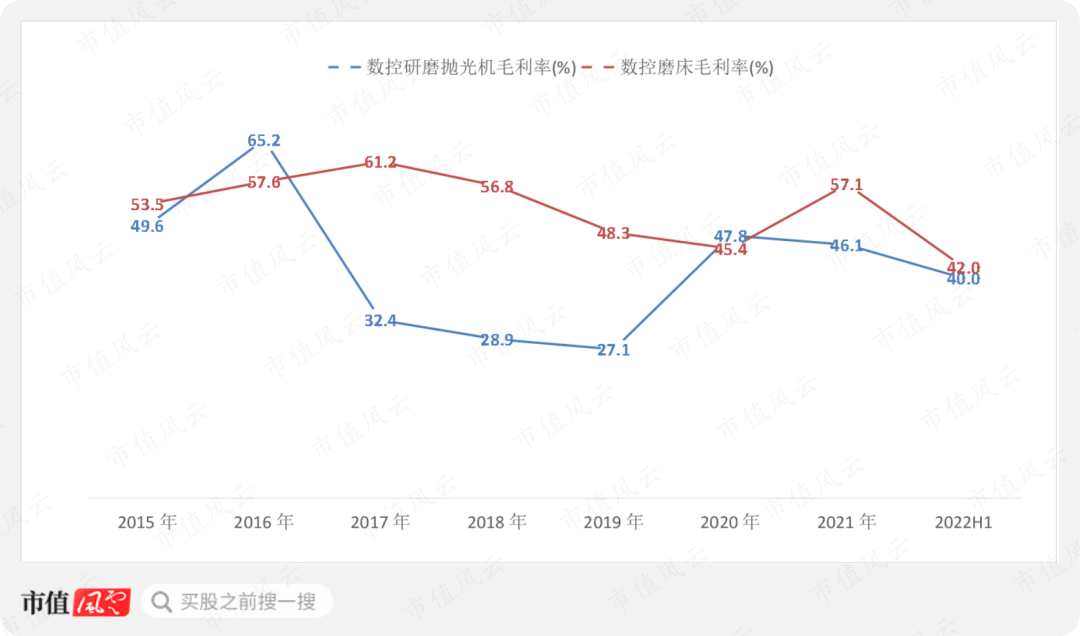

2016年至2019年,毛利率和净利率整体处于下行调整阶段,2019年触底反弹,近两年盈利能力提升明显,但整体上不够稳定。 结合核心产品毛利率来看,数控磨床单价较高,毛利率也相对更高;数控研磨抛光机毛利率波动较大,近几年最高毛利率达到65.2%,最低毛利率仅27.1%。

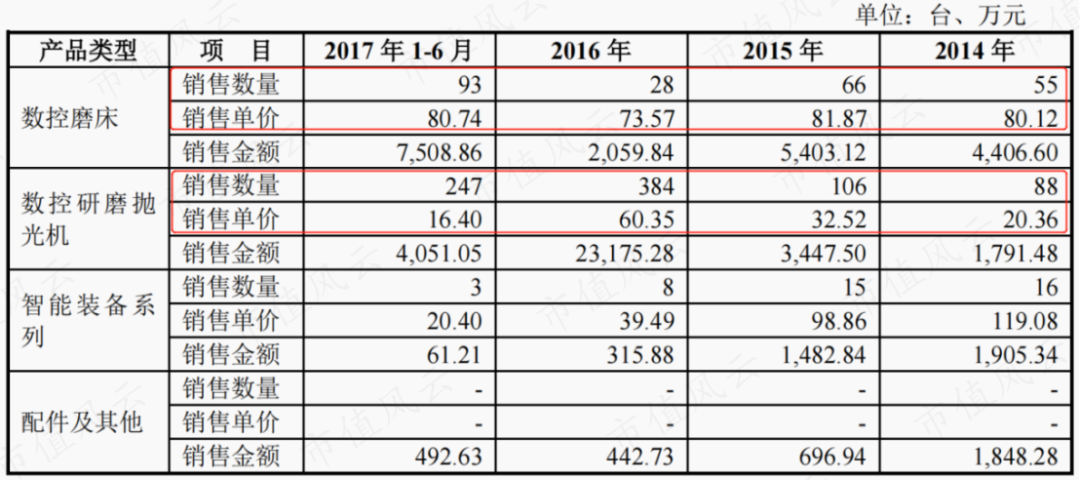

结合核心产品毛利率来看,数控磨床单价较高,毛利率也相对更高;数控研磨抛光机毛利率波动较大,近几年最高毛利率达到65.2%,最低毛利率仅27.1%。 毛利率不稳定主要是由于产品结构不稳定:(1)数控磨床的平均售价波动相对较小,但是销量不高;(2)研磨抛光机的平均售价波动较大,销量波动也较大。

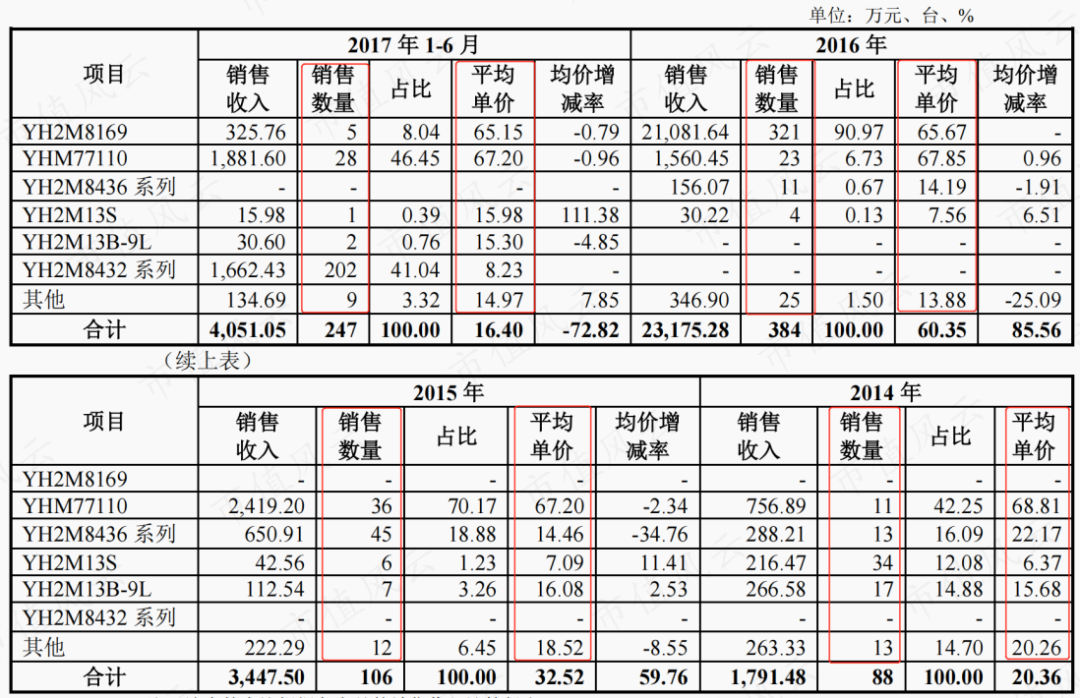

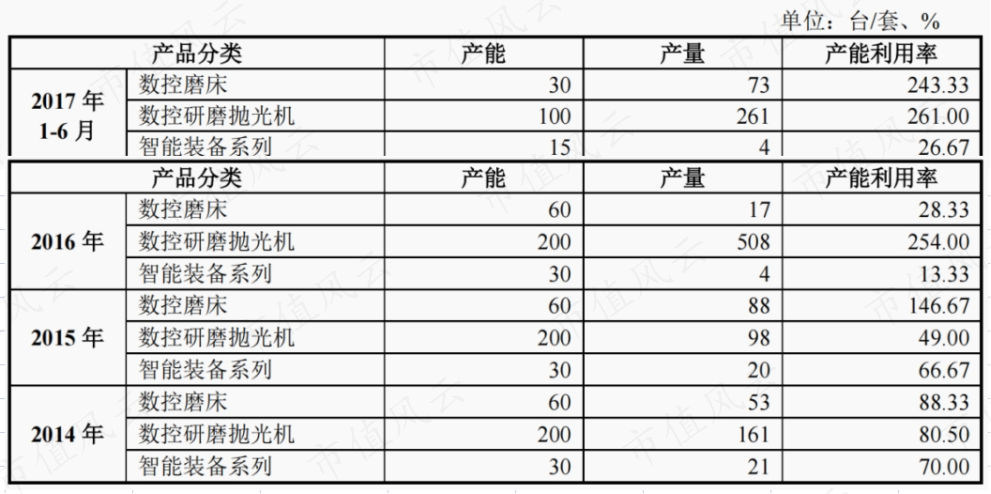

毛利率不稳定主要是由于产品结构不稳定:(1)数控磨床的平均售价波动相对较小,但是销量不高;(2)研磨抛光机的平均售价波动较大,销量波动也较大。 (来源:招股说明书)另外同类型但不同型号的产品销售价格差异较大、销量变化也较大,历史上数控研磨抛光机的销售结构如下所示。

(来源:招股说明书)另外同类型但不同型号的产品销售价格差异较大、销量变化也较大,历史上数控研磨抛光机的销售结构如下所示。 (来源:招股说明书)总体上看,单一型号产品的价格及销量情况对公司业绩影响较为明显,这也是造成其盈利能力不稳定的主要因素。(1)2016年,3D 磁流抛光机被捷普集团大量采购,当年营收增长135.7%;(2)2020年,新推向市场的数控多工位抛光机订单金额达到3.39亿元,当年营收增长327.2%。虽然盈利能力不稳定,但是对比上市同行,公司毛利率基本处在中上水平。

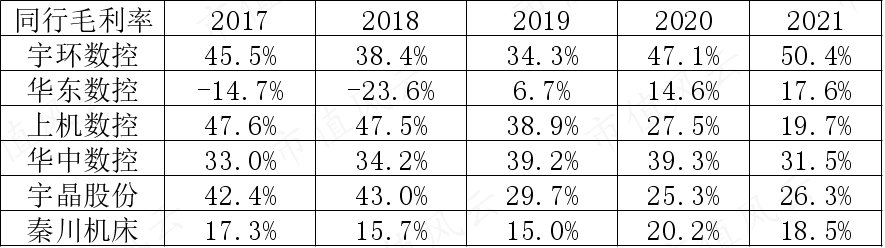

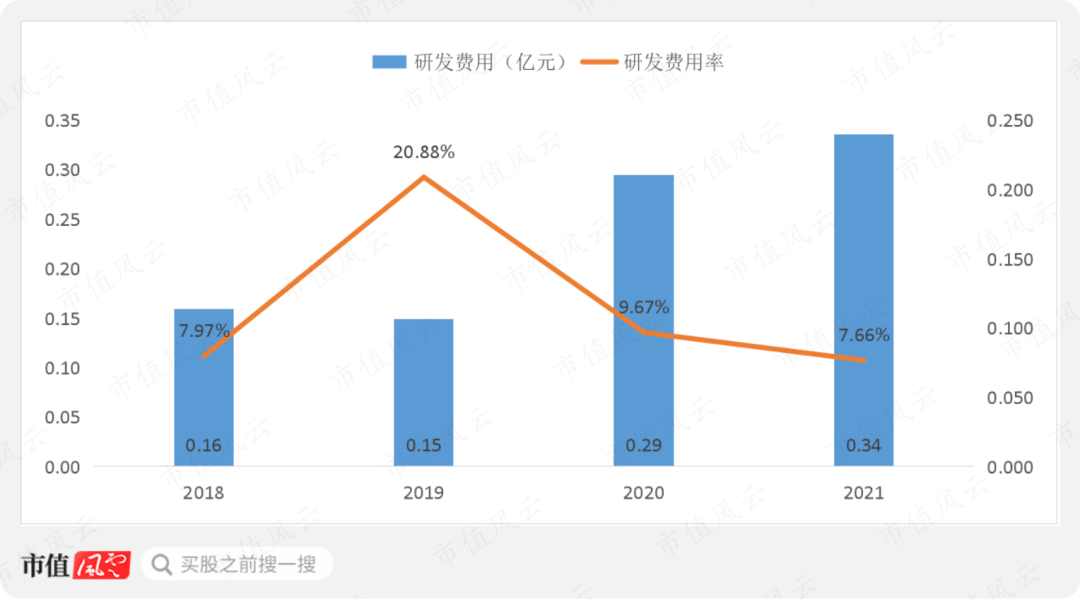

(来源:招股说明书)总体上看,单一型号产品的价格及销量情况对公司业绩影响较为明显,这也是造成其盈利能力不稳定的主要因素。(1)2016年,3D 磁流抛光机被捷普集团大量采购,当年营收增长135.7%;(2)2020年,新推向市场的数控多工位抛光机订单金额达到3.39亿元,当年营收增长327.2%。虽然盈利能力不稳定,但是对比上市同行,公司毛利率基本处在中上水平。 近几年研发费用率较高,但研发投入绝对值仍较低。

近几年研发费用率较高,但研发投入绝对值仍较低。

前五大客户变化背后:产能瓶颈公司近几年前五大客户及供应商均在年报中公开披露,这一点值得肯定。除2019年外,其余年份前五大客户主要为苹果公司(AAPL.NASDAQ,以下简称苹果)及其产业链企业,客户集中度较高,主要集中在消费电子行业。

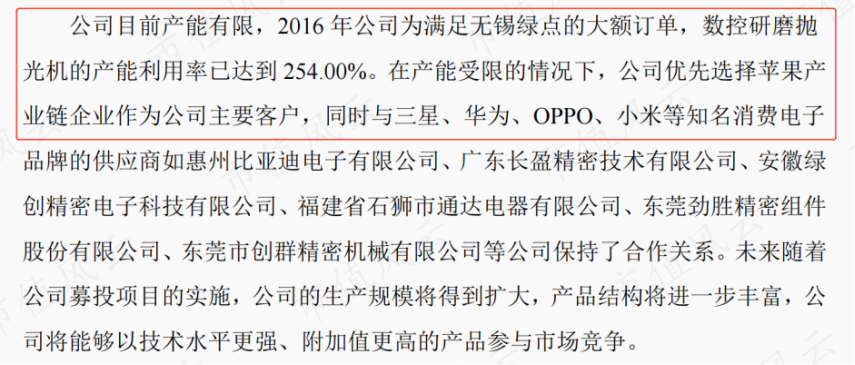

前五大客户变化背后:产能瓶颈公司近几年前五大客户及供应商均在年报中公开披露,这一点值得肯定。除2019年外,其余年份前五大客户主要为苹果公司(AAPL.NASDAQ,以下简称苹果)及其产业链企业,客户集中度较高,主要集中在消费电子行业。 (备注:此处苹果产业链包括代工厂,标识可能不全)其中,捷普集团和富士康均为苹果代工企业,惠州比亚迪电子有限公司、安徽绿创精密电子科技有限公司、福建省石狮市通达电器有限公司、东莞劲胜精密组件股份有限公司等企业为三星、华为、OPPO、VIVO、小米等知名消费电子品牌的供应商。苹果及其产业链公司营收占比较高的背后,产能受限是重要原因之一。2016年数控研磨抛光机销售额大幅度上升,而数控磨床等产品销售额均呈下降趋势,主要原因系公司与绿点科技(无锡)有限公司(捷普集团子公司)签订315台 YH2M8169 3D 磁流抛光机销售合同,无过多剩余产能进行其他类别产品的生产。

(备注:此处苹果产业链包括代工厂,标识可能不全)其中,捷普集团和富士康均为苹果代工企业,惠州比亚迪电子有限公司、安徽绿创精密电子科技有限公司、福建省石狮市通达电器有限公司、东莞劲胜精密组件股份有限公司等企业为三星、华为、OPPO、VIVO、小米等知名消费电子品牌的供应商。苹果及其产业链公司营收占比较高的背后,产能受限是重要原因之一。2016年数控研磨抛光机销售额大幅度上升,而数控磨床等产品销售额均呈下降趋势,主要原因系公司与绿点科技(无锡)有限公司(捷普集团子公司)签订315台 YH2M8169 3D 磁流抛光机销售合同,无过多剩余产能进行其他类别产品的生产。 (来源:招股说明书)2016年为满足无锡绿点的大额订单,数控研磨抛光机的产能利用率已达到254%,在产能受限的情况下,公司优先选择苹果产业链企业为其主要客户。募投项目完工前,公司具备年产60台数控磨床、200台数控研磨抛光机的产能,特殊情况下,数控研磨抛光机的产能可以提高到500多台。一旦订单大幅增长,产能就会明显不足,由于产能不足,就需要在行业之间切换,而公司选择优先供应苹果产业链企业,就会进一步加剧下游行业集中度以及客户集中度较高的局面。

(来源:招股说明书)2016年为满足无锡绿点的大额订单,数控研磨抛光机的产能利用率已达到254%,在产能受限的情况下,公司优先选择苹果产业链企业为其主要客户。募投项目完工前,公司具备年产60台数控磨床、200台数控研磨抛光机的产能,特殊情况下,数控研磨抛光机的产能可以提高到500多台。一旦订单大幅增长,产能就会明显不足,由于产能不足,就需要在行业之间切换,而公司选择优先供应苹果产业链企业,就会进一步加剧下游行业集中度以及客户集中度较高的局面。 (来源:招股说明书)2021年,首次公开发行募投项目—精密高效智能化磨削设备及生产线升级扩能建设项目全面完成建设并投产,实现营业收入3亿元,贡献净利润0.52亿元。根据募投方案,该项目实施后年新增智能化数控磨床系列产能90台、数控研磨抛光机系列产能530台,产能不足的问题有所缓解。

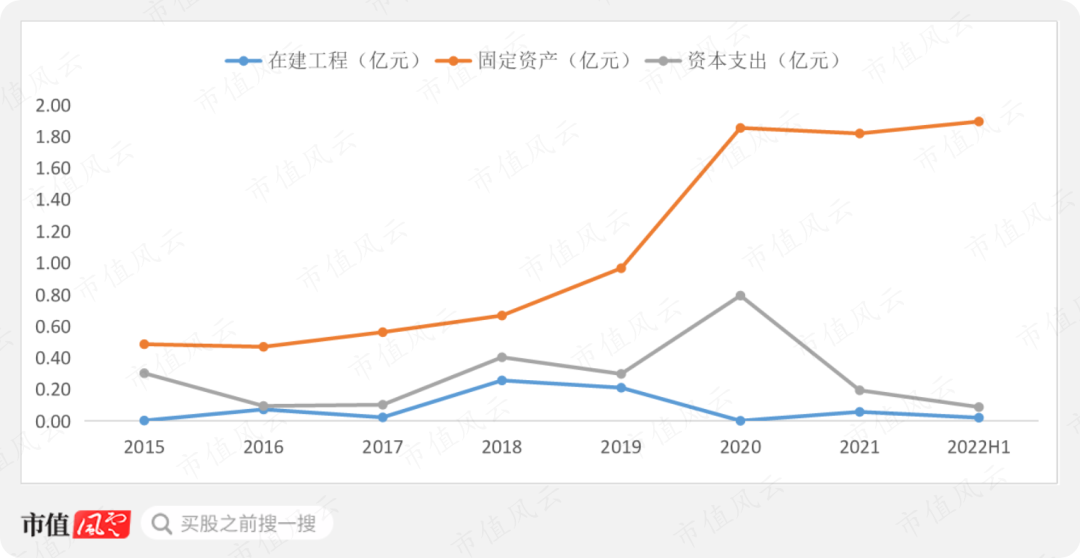

(来源:招股说明书)2021年,首次公开发行募投项目—精密高效智能化磨削设备及生产线升级扩能建设项目全面完成建设并投产,实现营业收入3亿元,贡献净利润0.52亿元。根据募投方案,该项目实施后年新增智能化数控磨床系列产能90台、数控研磨抛光机系列产能530台,产能不足的问题有所缓解。 (来源:2021年报)结合财务指标,近几年在建工程陆续转固,固定资产持续增加。

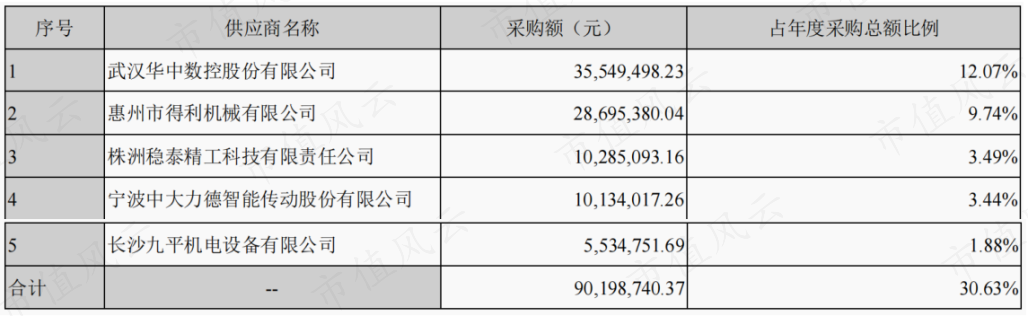

(来源:2021年报)结合财务指标,近几年在建工程陆续转固,固定资产持续增加。 值得关注的是,2021年前五大客户新增能源电力行业企业特变电工以及印度TATA,应用行业有所突破。另外,公司营收主要来自消费电子和汽车零部件行业,近两年新能源汽车行业较为景气,但2021年汽车零配件营收占比仅6.3%,2022年上半年,汽车零配件营收占比为8.44%,较去年同期增长298.02%,但总体营收占比仍然较低。上游方面,2021年前五名供应商合计采购金额占年度采购总额比例为30.63%,直接材料占营业成本比重为86.37%,但是不同产品区别较大,数控磨床占比为13.12%,数控研磨抛光机占比为66.02%。

值得关注的是,2021年前五大客户新增能源电力行业企业特变电工以及印度TATA,应用行业有所突破。另外,公司营收主要来自消费电子和汽车零部件行业,近两年新能源汽车行业较为景气,但2021年汽车零配件营收占比仅6.3%,2022年上半年,汽车零配件营收占比为8.44%,较去年同期增长298.02%,但总体营收占比仍然较低。上游方面,2021年前五名供应商合计采购金额占年度采购总额比例为30.63%,直接材料占营业成本比重为86.37%,但是不同产品区别较大,数控磨床占比为13.12%,数控研磨抛光机占比为66.02%。 (来源:2021年报)近两年华中数控(300161.SZ)成为公司第一大供应商,主要是由于数控系统国产化替代加速。机床产品零部件的国产化情况如下:(1)机械部件(铸件、钣金件):基本实现本地配套;(2)传动部件:电机减速机等全面采用国产件;(3)轴承方面:高端产品,一般采用进口轴承,中低端产品采用国产轴承;(4)控制部件:近两年来除了客户指定采用进口控制系统的情况外,基本都是采取国产控制系统。

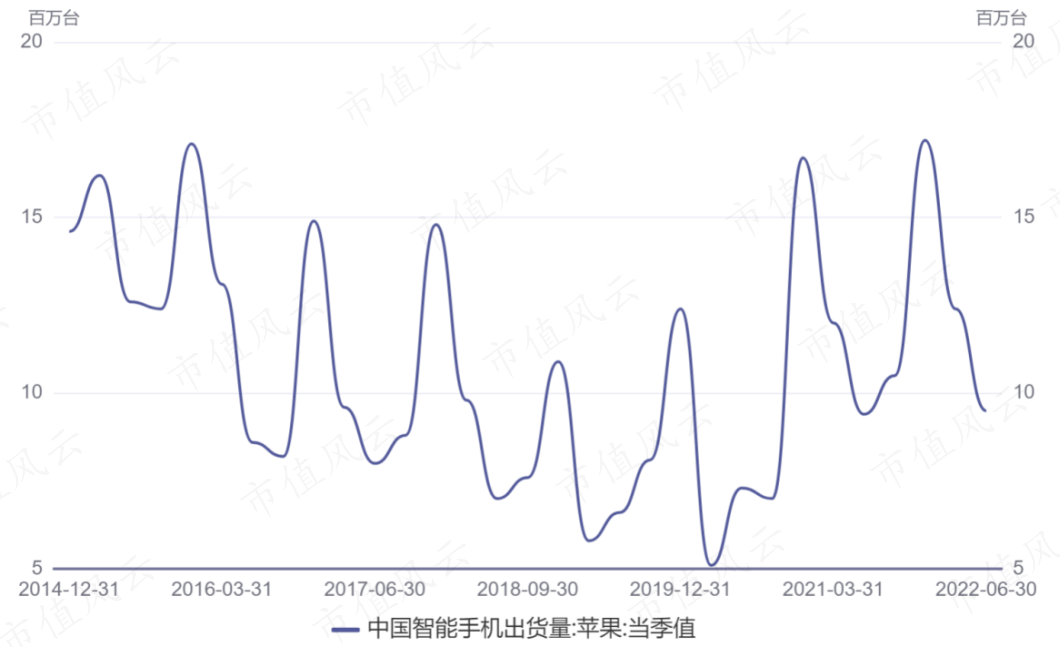

(来源:2021年报)近两年华中数控(300161.SZ)成为公司第一大供应商,主要是由于数控系统国产化替代加速。机床产品零部件的国产化情况如下:(1)机械部件(铸件、钣金件):基本实现本地配套;(2)传动部件:电机减速机等全面采用国产件;(3)轴承方面:高端产品,一般采用进口轴承,中低端产品采用国产轴承;(4)控制部件:近两年来除了客户指定采用进口控制系统的情况外,基本都是采取国产控制系统。 深度绑定苹果产业链,盈亏同源,喜忧参半自2010年开始为富士康提供精密磨削设备以来,公司与苹果及其产业链企业建立了长期的合作关系,几乎苹果的每一次迭代更新都会与其进行前期技术沟通。2016年,iPhone 7 上市,捷普集团(含下属公司无锡绿点)因生产 iPhone 7 采购了公司 YH2M8169 3D 磁流抛光机及配件,成为2016年第一大客户。2020年,iPhone 12上市,公司新研发的 YH2M8590 系列数控多工位抛光机,成功应用于iPhone 12 手机中框表面外观件的加工,被捷普科技(成都)有限公司大批量采购。对应的,2016年和2020年公司实现大幅增长,也就是说,公司的业绩与苹果新品上市关系密切。对比公司历年经营业绩和苹果手机出货量,两者基本保持一致。

深度绑定苹果产业链,盈亏同源,喜忧参半自2010年开始为富士康提供精密磨削设备以来,公司与苹果及其产业链企业建立了长期的合作关系,几乎苹果的每一次迭代更新都会与其进行前期技术沟通。2016年,iPhone 7 上市,捷普集团(含下属公司无锡绿点)因生产 iPhone 7 采购了公司 YH2M8169 3D 磁流抛光机及配件,成为2016年第一大客户。2020年,iPhone 12上市,公司新研发的 YH2M8590 系列数控多工位抛光机,成功应用于iPhone 12 手机中框表面外观件的加工,被捷普科技(成都)有限公司大批量采购。对应的,2016年和2020年公司实现大幅增长,也就是说,公司的业绩与苹果新品上市关系密切。对比公司历年经营业绩和苹果手机出货量,两者基本保持一致。 (来源:同花顺iFinD)一般机床的使用寿命大概在10年左右,但由于消费电子产品技术更新较快,导致消费周期缩短,公司产品在 3C 消费电子领域的使用周期一般是3-5 年,这也是公司有别于一般机床企业的特点。苹果在新品定型后、发布前这段较短的时间内,一般会大量生产备货,以满足新品上市后用户的购买需求。而苹果代工厂为争取苹果订单,就需要以最快的速度采购到满足新要求的加工设备,而升级改造原有设备的时间较长,因此只有专业设备厂商才能迅速满足苹果新产品对新加工设备的需求。同时,苹果产品的利润空间比一般消费电子类产品要大,因此公司主要客户对于设备采购成本相对没有那么敏感,相比较于价格而言,技术先进性、稳定性、加工精度和效率等更受重视。所以,公司背靠苹果及其产业链这棵大树,在苹果手机持续迭代的过程中,能够享受到苹果体系下相对较高的毛利率,以及爆款产品带来的设备爆发式增长。但是,深度绑定苹果及其产业链的弊端也很明显:(1)始终将苹果产业链供应放在最优先级,会严重影响其他下游行业发展;(2)汽车零部件作为公司另外一个主要应用行业,在近两年行业景气度较高阶段未能把握住机遇享受到行业红利,某种程度上就是过分依赖苹果产业链的体现;(3)业绩与消费电子行业关联度较高,一旦该行业景气度降低,将会直接影响到公司的业绩表现。最后,关于近期市场炒作的第三代半导体碳化硅加工设备,公司目前尚未形成批量订单,且在最新半年报中未有收入体现。

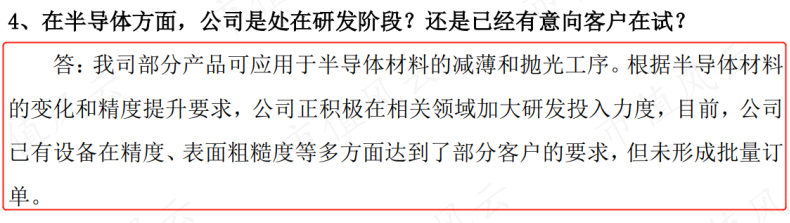

(来源:同花顺iFinD)一般机床的使用寿命大概在10年左右,但由于消费电子产品技术更新较快,导致消费周期缩短,公司产品在 3C 消费电子领域的使用周期一般是3-5 年,这也是公司有别于一般机床企业的特点。苹果在新品定型后、发布前这段较短的时间内,一般会大量生产备货,以满足新品上市后用户的购买需求。而苹果代工厂为争取苹果订单,就需要以最快的速度采购到满足新要求的加工设备,而升级改造原有设备的时间较长,因此只有专业设备厂商才能迅速满足苹果新产品对新加工设备的需求。同时,苹果产品的利润空间比一般消费电子类产品要大,因此公司主要客户对于设备采购成本相对没有那么敏感,相比较于价格而言,技术先进性、稳定性、加工精度和效率等更受重视。所以,公司背靠苹果及其产业链这棵大树,在苹果手机持续迭代的过程中,能够享受到苹果体系下相对较高的毛利率,以及爆款产品带来的设备爆发式增长。但是,深度绑定苹果及其产业链的弊端也很明显:(1)始终将苹果产业链供应放在最优先级,会严重影响其他下游行业发展;(2)汽车零部件作为公司另外一个主要应用行业,在近两年行业景气度较高阶段未能把握住机遇享受到行业红利,某种程度上就是过分依赖苹果产业链的体现;(3)业绩与消费电子行业关联度较高,一旦该行业景气度降低,将会直接影响到公司的业绩表现。最后,关于近期市场炒作的第三代半导体碳化硅加工设备,公司目前尚未形成批量订单,且在最新半年报中未有收入体现。 (来源:2022年7月28日投关活动记录)但该业务并非空穴来风,2021年公司年报中已经披露对相关业务的布局。

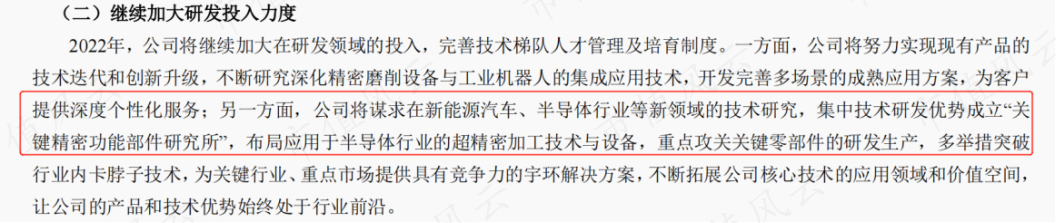

(来源:2022年7月28日投关活动记录)但该业务并非空穴来风,2021年公司年报中已经披露对相关业务的布局。 (来源:2021年报)另外值得关注的是,公司控股股东许世雄以及一致行动人许燕鸣近两年减持频率较高,且目前仍有减持计划正在进行中。

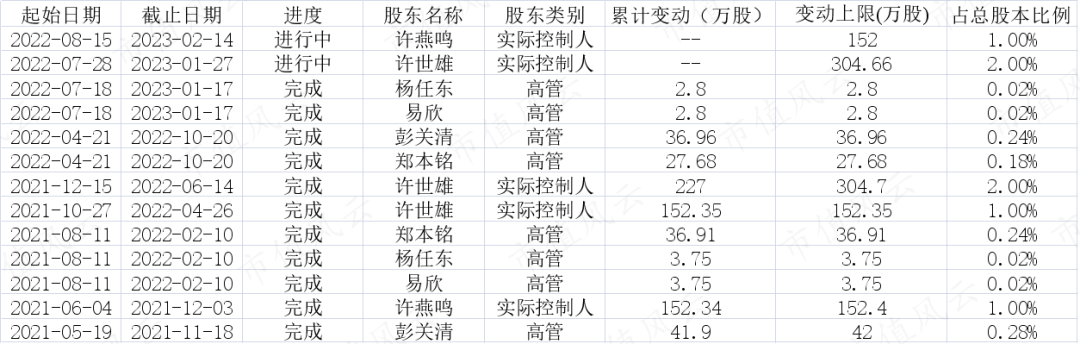

(来源:2021年报)另外值得关注的是,公司控股股东许世雄以及一致行动人许燕鸣近两年减持频率较高,且目前仍有减持计划正在进行中。

用户评论

暂时没有评论