所谓“分拆上市”,其实是同一资产两次上市!丘钛微:趁着风口,突击圈钱

作者:

市值风云

|

2022-07-25

港股割完A股割。

港股割完A股割。

作者 | 木鱼

编辑 | 小白暨《上市公司分拆所属子公司境内上市试点若干规定》之后,证监会今年又颁布了《上市公司分拆规则(试行)》,市场由此掀起了一轮分拆上市的热潮。至今,鹏鼎控股(002938.SZ)、生益电子(688183.SH)、歌尔股份(002241.SZ)、东山精密(002384.SZ)等上市公司,已完成了或正在筹划子公司的分拆上市。今天,风云君要聊的这家公司——昆山丘钛微电子科技股份有限公司(以下简称丘钛微),正在闯关创业板。根据招股书披露,这也是一起分拆上市案例。但对于这个表述,风云君倒是有些不同意见。 同一资产的第二次上市丘钛微的控股股东,为港交所上市公司丘钛科技(01478.HK),最终实控人为何宁宁。为方便分拆上市,何老板对丘钛科技进行了资产重组,完成后的控制结构如下:

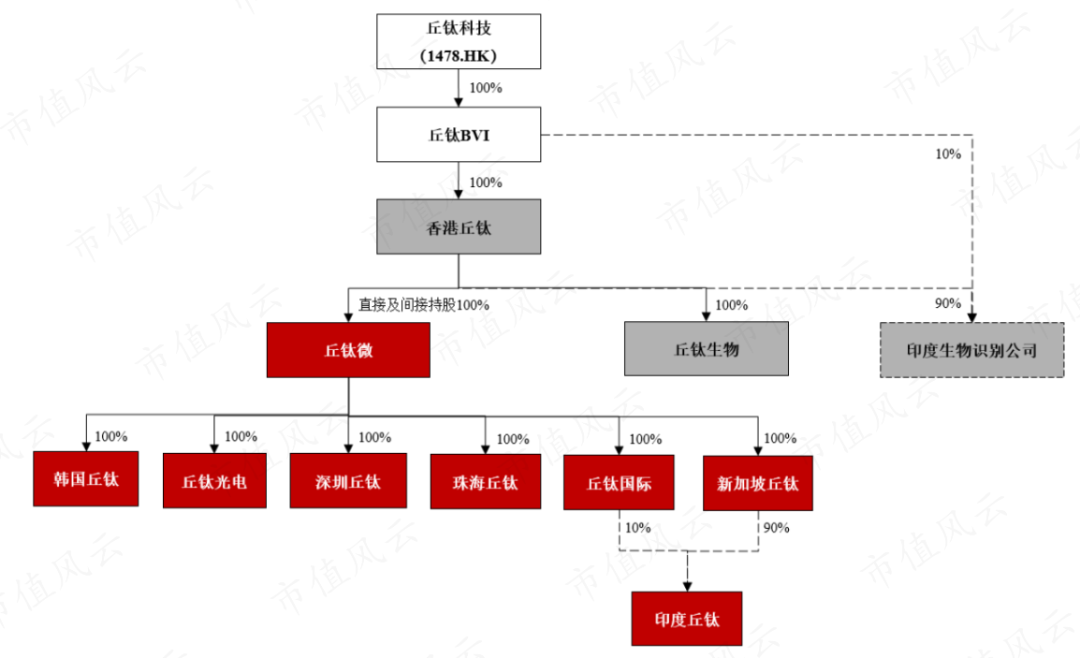

同一资产的第二次上市丘钛微的控股股东,为港交所上市公司丘钛科技(01478.HK),最终实控人为何宁宁。为方便分拆上市,何老板对丘钛科技进行了资产重组,完成后的控制结构如下: 目前,丘钛科技主要有两大业务板块,分别是摄像头模组、指纹识别模组,2021年收入占比分别为90.42%、8.98%。为了保证在港交所的上市,丘钛微选择将指纹识别模组剥离,并保留在丘钛科技体系内。因此,丘钛微目前的业务只有摄像头模组板块。风云君发现,丘钛科技起家时,业务只有摄像头模组板块,直到2016年才开始量产销售指纹识别模组产品。换句话说:2014年丘钛科技在港交所上市时,就是凭借的摄像头模组板块。如今,丘钛微又拿这部分业务跑来A股。表面上看是分拆上市,实际上呢?不就是同一款资产的第二次上市吗?

目前,丘钛科技主要有两大业务板块,分别是摄像头模组、指纹识别模组,2021年收入占比分别为90.42%、8.98%。为了保证在港交所的上市,丘钛微选择将指纹识别模组剥离,并保留在丘钛科技体系内。因此,丘钛微目前的业务只有摄像头模组板块。风云君发现,丘钛科技起家时,业务只有摄像头模组板块,直到2016年才开始量产销售指纹识别模组产品。换句话说:2014年丘钛科技在港交所上市时,就是凭借的摄像头模组板块。如今,丘钛微又拿这部分业务跑来A股。表面上看是分拆上市,实际上呢?不就是同一款资产的第二次上市吗?

先突击分红11亿,再募集补流5亿到这里,何老板可能觉得自己这么好的资产(已经上过市的同一块资产)都拿出和股民分享财富,自己不仅劳苦功高,而且非常伟大无私,所以更不能太亏待了自己,于是又想到了一招——现金分红。IPO企业上市前突击分红这件事,对于常年在百乐门代客泊车的风云君来说,实在算不上啥新鲜事,早见怪不怪,懒得说了。

先突击分红11亿,再募集补流5亿到这里,何老板可能觉得自己这么好的资产(已经上过市的同一块资产)都拿出和股民分享财富,自己不仅劳苦功高,而且非常伟大无私,所以更不能太亏待了自己,于是又想到了一招——现金分红。IPO企业上市前突击分红这件事,对于常年在百乐门代客泊车的风云君来说,实在算不上啥新鲜事,早见怪不怪,懒得说了。 不过,像丘钛微这样分拆上市竟还突击分红的,确实不多见。

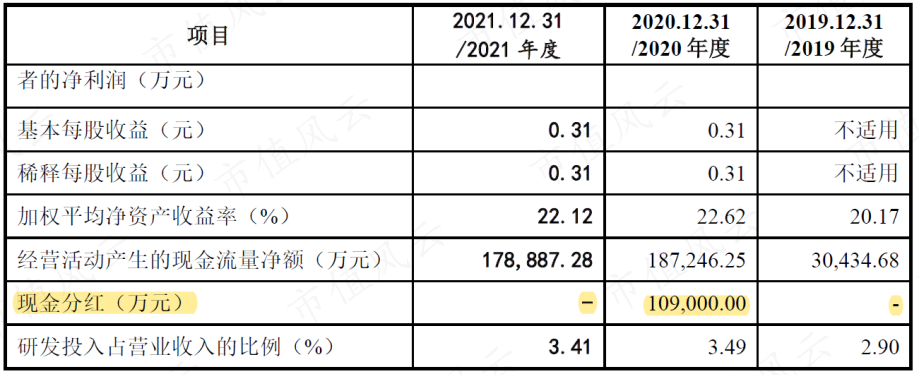

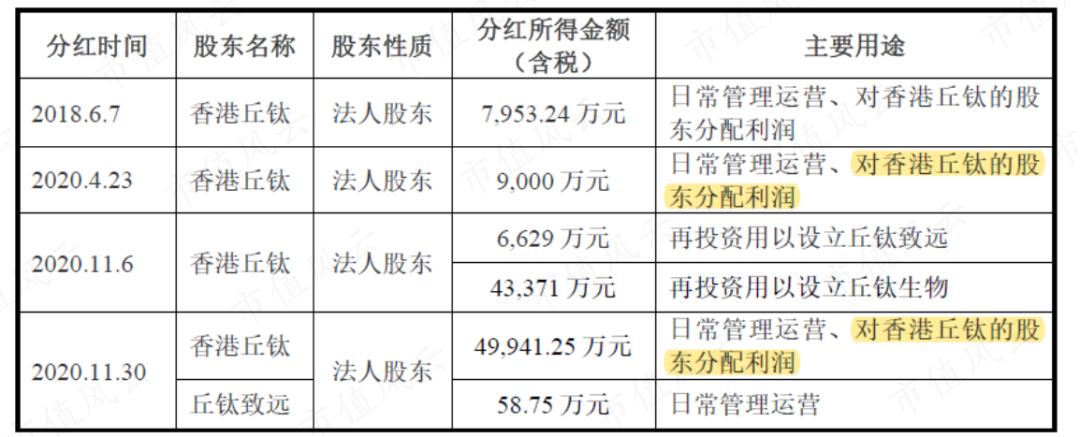

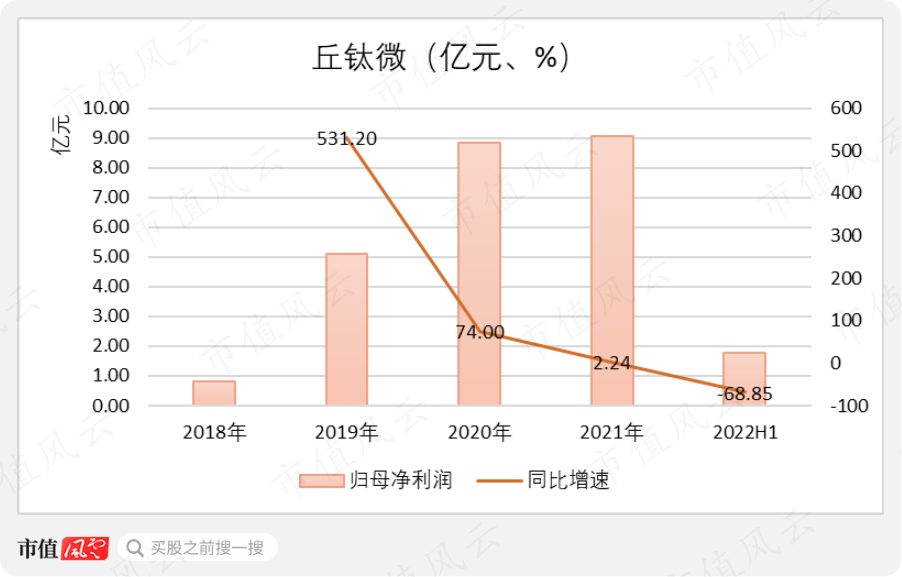

不过,像丘钛微这样分拆上市竟还突击分红的,确实不多见。 招股书显示,丘钛微在2020年现金分红10.90亿元,其当年的归母净利润只有8.86亿元,分红占比高达123%。另外,丘钛微上一次分红还是在2018年,金额只有7,953.24万元。而截至2019年末,丘钛微资产负债表上的未分配利润,也只有10.37亿元。总之不论怎么看,这10.90亿都像是上市前的突击大额分红。风云君不禁好奇,这么多钱都拿来干什么了呢?2020年,丘钛微竟然先后向控股股东香港丘钛实施了三次分红,用途大多为日常管理运营、或者再投资。

招股书显示,丘钛微在2020年现金分红10.90亿元,其当年的归母净利润只有8.86亿元,分红占比高达123%。另外,丘钛微上一次分红还是在2018年,金额只有7,953.24万元。而截至2019年末,丘钛微资产负债表上的未分配利润,也只有10.37亿元。总之不论怎么看,这10.90亿都像是上市前的突击大额分红。风云君不禁好奇,这么多钱都拿来干什么了呢?2020年,丘钛微竟然先后向控股股东香港丘钛实施了三次分红,用途大多为日常管理运营、或者再投资。 不过,风云君注意到其中一个十分特别的理由,即对香港丘钛的股东分配利润,涉及2020年4月、2020年11月两次分红,共计5.89亿元。

不过,风云君注意到其中一个十分特别的理由,即对香港丘钛的股东分配利润,涉及2020年4月、2020年11月两次分红,共计5.89亿元。 而香港丘钛最终的控股股东丘钛科技,可是一家港股上市公司。也就是说,这里说的股东,不仅包括何老板,还有来自港交所的广大韭菜们啊。风云君忍不住要拍桌子了,同样是韭菜,难道大A股的就只配当冤大头?

而香港丘钛最终的控股股东丘钛科技,可是一家港股上市公司。也就是说,这里说的股东,不仅包括何老板,还有来自港交所的广大韭菜们啊。风云君忍不住要拍桌子了,同样是韭菜,难道大A股的就只配当冤大头? 别急别急,A股的韭菜们请稍安勿躁,其实在何老板的算计之下,港股的韭菜们,其实也没拿多少。这就是何老板的一视同仁之处——反正都是割韭菜嘛,肯定要一碗水端平的。

别急别急,A股的韭菜们请稍安勿躁,其实在何老板的算计之下,港股的韭菜们,其实也没拿多少。这就是何老板的一视同仁之处——反正都是割韭菜嘛,肯定要一碗水端平的。 另外,丘钛科技自2014年上市以来,合计分红金额也只有3.5亿元,远不到5.89亿元。嗯,何老板着实不偏不倚,一碗水端平了,最起码在小气方面,对所有的韭菜们做到了一视同仁。

另外,丘钛科技自2014年上市以来,合计分红金额也只有3.5亿元,远不到5.89亿元。嗯,何老板着实不偏不倚,一碗水端平了,最起码在小气方面,对所有的韭菜们做到了一视同仁。 按照通常的剧本,接下来就是募资补流了。果然~

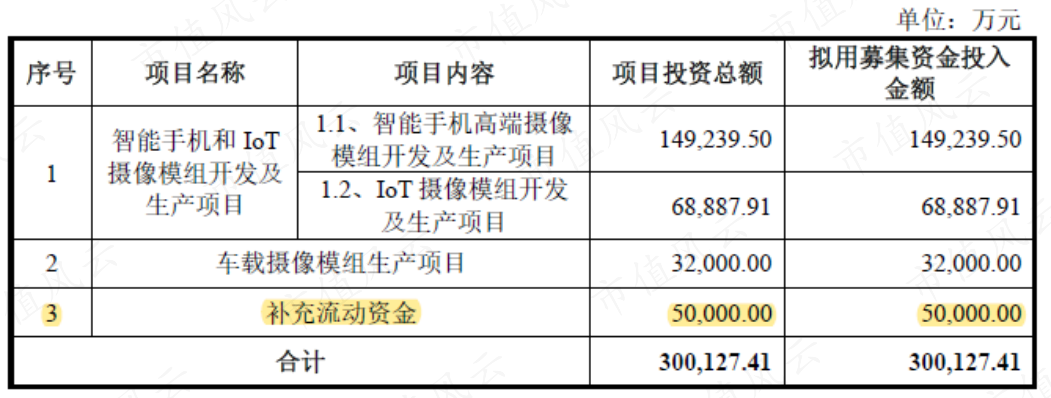

按照通常的剧本,接下来就是募资补流了。果然~ 看看看,公司的套路,在风云君眼里,早就是公开的秘密了。此次IPO,丘钛微打算募资30亿元,并打算拿出5个亿补充流动资金。不得不说,比起分红来,何老板伸手要钱的时候,那真的是非常霸气侧漏,气吞山河如虎,完全看不出一丝丝小家子气。

看看看,公司的套路,在风云君眼里,早就是公开的秘密了。此次IPO,丘钛微打算募资30亿元,并打算拿出5个亿补充流动资金。不得不说,比起分红来,何老板伸手要钱的时候,那真的是非常霸气侧漏,气吞山河如虎,完全看不出一丝丝小家子气。

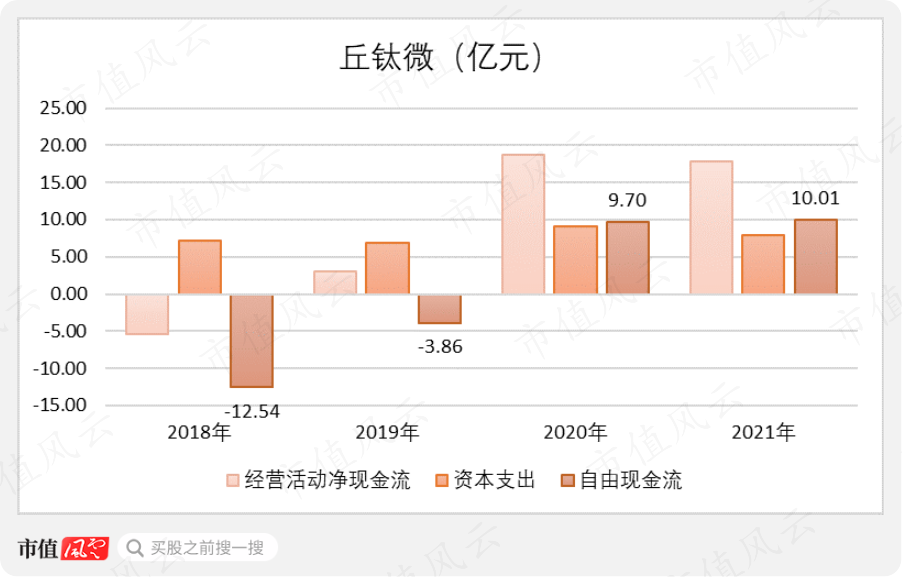

还没上市,业绩就变脸了但风云君发现,丘钛微压根也不缺钱啊。截至2021年末,丘钛微的账面上有近24亿元货币资金,占总资产的比重超1/5。而同期,丘钛微只有12个多亿的有息负债(全部为短期借款)。至于不缺钱的原因,是丘钛微最近两年确实赚到钱了。2019年之后,丘钛微的经营活动净现金流开始大有起色,2020年、2021年分别实现18.72亿元、17.89亿元。

还没上市,业绩就变脸了但风云君发现,丘钛微压根也不缺钱啊。截至2021年末,丘钛微的账面上有近24亿元货币资金,占总资产的比重超1/5。而同期,丘钛微只有12个多亿的有息负债(全部为短期借款)。至于不缺钱的原因,是丘钛微最近两年确实赚到钱了。2019年之后,丘钛微的经营活动净现金流开始大有起色,2020年、2021年分别实现18.72亿元、17.89亿元。 也因此,丘钛微的自由现金流也开始转正,2020年、2021年分别实现9.70亿元、10.01亿元。看到这里,老铁们发现哪里不妥了吗?丘钛微这是刚刚开始赚钱,甚至都眼见着就要实现财务自由了,不料老板另有所爱,还没焐热就被分走了。

也因此,丘钛微的自由现金流也开始转正,2020年、2021年分别实现9.70亿元、10.01亿元。看到这里,老铁们发现哪里不妥了吗?丘钛微这是刚刚开始赚钱,甚至都眼见着就要实现财务自由了,不料老板另有所爱,还没焐热就被分走了。 但说实话,财务自由还有点为时过早,因为丘钛微的业绩已经有了变脸迹象。

但说实话,财务自由还有点为时过早,因为丘钛微的业绩已经有了变脸迹象。

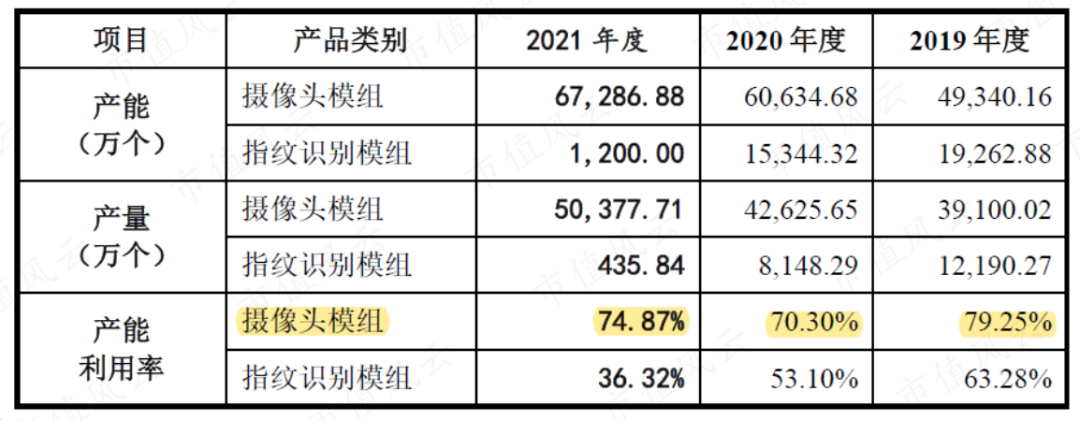

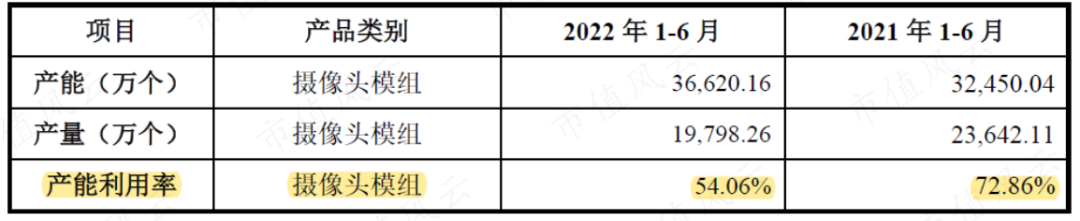

募资扩产,但现有产能未满产除了补充流动资金,丘钛微还打算拿近15个亿,投向“智能手机高端摄像模组开发及生产项目”。这一项目,主要是产能扩建,投产后将新增智能手机摄像头模组(1,300万像素模组等效)年产能3亿颗。2019-2021年,丘钛微摄像头模组的产能利用率分别为75.25%、70.30%、74.87%,整体并不高,且还有下降趋势。

募资扩产,但现有产能未满产除了补充流动资金,丘钛微还打算拿近15个亿,投向“智能手机高端摄像模组开发及生产项目”。这一项目,主要是产能扩建,投产后将新增智能手机摄像头模组(1,300万像素模组等效)年产能3亿颗。2019-2021年,丘钛微摄像头模组的产能利用率分别为75.25%、70.30%、74.87%,整体并不高,且还有下降趋势。 2022年业绩下滑之后,摄像头模组的产能利用率就更低了,1-6月只有54.06%,刚过一半。

2022年业绩下滑之后,摄像头模组的产能利用率就更低了,1-6月只有54.06%,刚过一半。 从这个角度来看,丘钛微并没有特别急迫的扩产需求。

从这个角度来看,丘钛微并没有特别急迫的扩产需求。

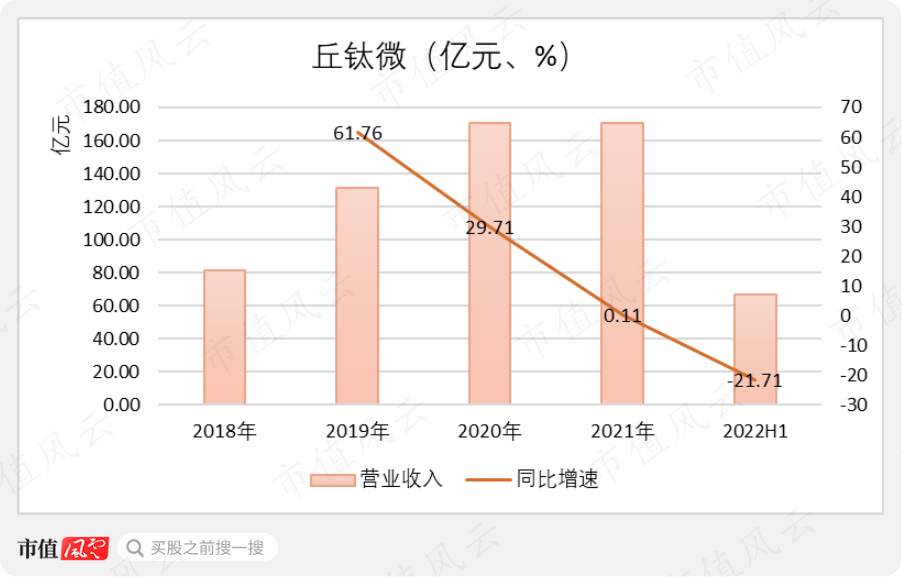

业务全球排第三,难掩代工本质尽管如此,丘钛微能够成功提交招股说明书并经历三轮问询,至少说明手里还是有两把刷子的。咱们继续往下看。 1 全球第三大智能手机摄像头模组企业风云君又从招股书摘录了几则描述:丘钛微是国内少数最先于摄像头模组制造中采用板上芯片封装(COB)、薄膜覆晶封装(COF)技术、板上塑封(MOB)及芯片塑封(MOC)技术,并且能够批量生产及销售200万至1.08亿像素超薄摄像头、双/多摄像头模组的企业之一;也是国内率先量产3D结构光模组和首家量产微云台摄像头模组的厂商。此外,丘钛微还具备高倍光变、3D Sensing、光学防抖等高端产品。2019年以来,多个摄像头逐渐成为智能手机的标配,全球手机摄像头模组的出货量也不断攀升,市场规模增速高达36.73%。借此,丘钛微实现了业绩的大幅增长。但2020年之后,新冠疫情导致全球经济放缓,智能手机出货量也随之下降,全球智能手机摄像头模组的市场规模增速降至8.22%,丘钛微的高增长也随即结束。市场地位上,丘钛微是全球第三大智能手机摄像头模组企业,并且还有上升趋势。

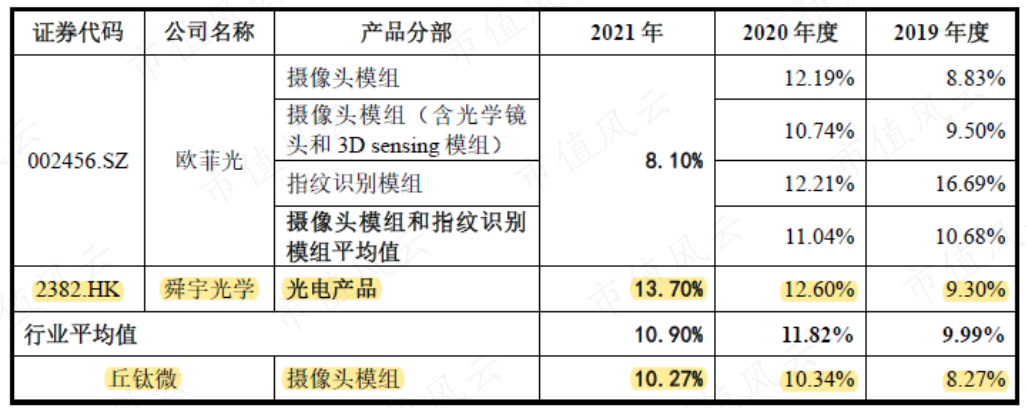

业务全球排第三,难掩代工本质尽管如此,丘钛微能够成功提交招股说明书并经历三轮问询,至少说明手里还是有两把刷子的。咱们继续往下看。 1 全球第三大智能手机摄像头模组企业风云君又从招股书摘录了几则描述:丘钛微是国内少数最先于摄像头模组制造中采用板上芯片封装(COB)、薄膜覆晶封装(COF)技术、板上塑封(MOB)及芯片塑封(MOC)技术,并且能够批量生产及销售200万至1.08亿像素超薄摄像头、双/多摄像头模组的企业之一;也是国内率先量产3D结构光模组和首家量产微云台摄像头模组的厂商。此外,丘钛微还具备高倍光变、3D Sensing、光学防抖等高端产品。2019年以来,多个摄像头逐渐成为智能手机的标配,全球手机摄像头模组的出货量也不断攀升,市场规模增速高达36.73%。借此,丘钛微实现了业绩的大幅增长。但2020年之后,新冠疫情导致全球经济放缓,智能手机出货量也随之下降,全球智能手机摄像头模组的市场规模增速降至8.22%,丘钛微的高增长也随即结束。市场地位上,丘钛微是全球第三大智能手机摄像头模组企业,并且还有上升趋势。 2021年,行业内前三大企业舜宇光学科技(02382.HK)、丘钛微、欧菲光(002456.SZ),相关产品营业收入分别为283亿元、169亿元、165亿元。可以看出,丘钛微摄像头模组的营收规模,已经微微超过了欧菲光。另外,丘钛微还在发展IoT和车载摄像头模组业务,基本是目前的技术前沿了。在这方面,丘钛微拓展了大疆、科沃斯、石头科技、字节跳动、吉利、小鹏、北汽新能源等客户,2021实现营业收入4.09亿元,但仍处于亏损状态。通过上面几句简单的文字描述、几组简单的数据,基本可以体会出,在摄像头模组领域,丘钛微的实力还是不小的。 2 毛利率仅10%但丘钛微也同样存在不少问题。虽然丘钛微的业务看起来十分的高大上,但利润空间并不大:2019-2021年,丘钛微摄像头模组的毛利率只有8.27%、10.34%、10.27%。造成这一结果的最大原因,无非就是上下游厂商的议价能力强。往上看,摄像头模组的上游产业链环节较多,特别是精密电子元件环节已积累了较多的价值量。以CMOS图像传感器芯片为例,在摄像头模组中的价值量超50%,占比最高。而其市场高度集中,主要来自日本、韩国、美国等地的厂商。往下看,模组封装作为摄像头模组价值链条上的最后一个环节,直接面向的是终端手机厂商,依然是高度集中的市场。总之,在上下游同时挤压下,丘钛微的利润空间自然寥寥无几。另外,丘钛微的产品销售和升级都有赖于终端手机厂商的销量和升级。进入2022年,手机市场并未推出新型高端产品,而疫情的反复又影响了智能手机,特别是高端机型的需求量。因此,手机摄像头模组封装的利润进一步被挤压。而上游芯片环节又存在产能紧张的问题,成本居高不下。两头受气,成为丘钛微2022年业绩下滑的原因之一。从这个角度来说,丘钛微虽然在摄像头模组封装方面积累了核心技术,但仍难掩其代工本质。

2021年,行业内前三大企业舜宇光学科技(02382.HK)、丘钛微、欧菲光(002456.SZ),相关产品营业收入分别为283亿元、169亿元、165亿元。可以看出,丘钛微摄像头模组的营收规模,已经微微超过了欧菲光。另外,丘钛微还在发展IoT和车载摄像头模组业务,基本是目前的技术前沿了。在这方面,丘钛微拓展了大疆、科沃斯、石头科技、字节跳动、吉利、小鹏、北汽新能源等客户,2021实现营业收入4.09亿元,但仍处于亏损状态。通过上面几句简单的文字描述、几组简单的数据,基本可以体会出,在摄像头模组领域,丘钛微的实力还是不小的。 2 毛利率仅10%但丘钛微也同样存在不少问题。虽然丘钛微的业务看起来十分的高大上,但利润空间并不大:2019-2021年,丘钛微摄像头模组的毛利率只有8.27%、10.34%、10.27%。造成这一结果的最大原因,无非就是上下游厂商的议价能力强。往上看,摄像头模组的上游产业链环节较多,特别是精密电子元件环节已积累了较多的价值量。以CMOS图像传感器芯片为例,在摄像头模组中的价值量超50%,占比最高。而其市场高度集中,主要来自日本、韩国、美国等地的厂商。往下看,模组封装作为摄像头模组价值链条上的最后一个环节,直接面向的是终端手机厂商,依然是高度集中的市场。总之,在上下游同时挤压下,丘钛微的利润空间自然寥寥无几。另外,丘钛微的产品销售和升级都有赖于终端手机厂商的销量和升级。进入2022年,手机市场并未推出新型高端产品,而疫情的反复又影响了智能手机,特别是高端机型的需求量。因此,手机摄像头模组封装的利润进一步被挤压。而上游芯片环节又存在产能紧张的问题,成本居高不下。两头受气,成为丘钛微2022年业绩下滑的原因之一。从这个角度来说,丘钛微虽然在摄像头模组封装方面积累了核心技术,但仍难掩其代工本质。 对此,还可以从其员工构成上体会一二。

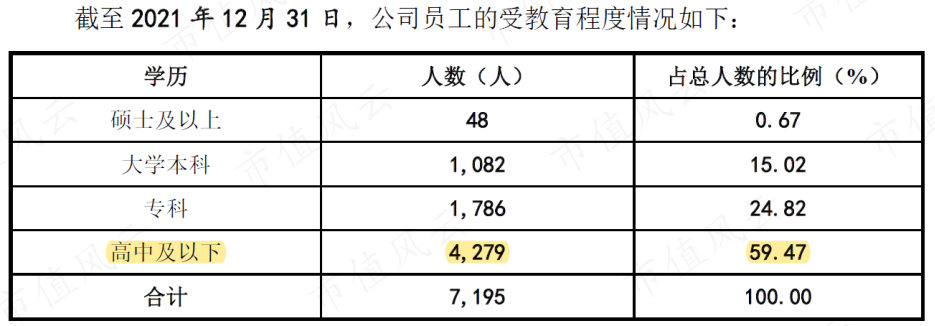

对此,还可以从其员工构成上体会一二。 截至2021年末,员工受教育程度为高中及以下的占比近六成。

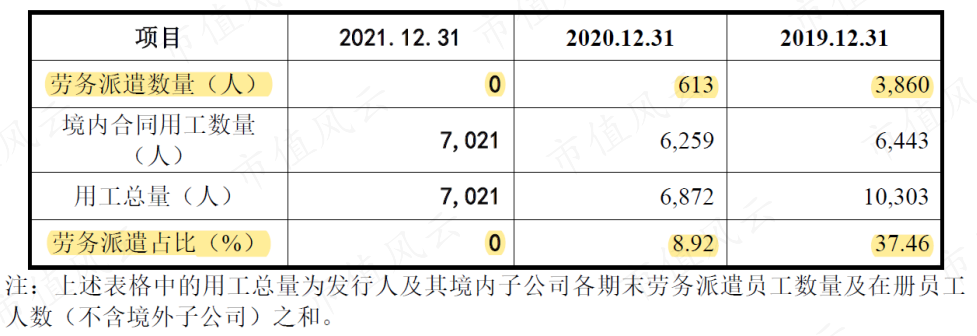

截至2021年末,员工受教育程度为高中及以下的占比近六成。 在实际生产时,为应对业务量的突增,丘钛微还会招聘劳务派遣用工,2019年高达3,860人,占比37.46%。一般来说,如果一项工作,劳务派遣用工能够在短时间内就上手,说明这项工作的技术含量并不会特别高。

在实际生产时,为应对业务量的突增,丘钛微还会招聘劳务派遣用工,2019年高达3,860人,占比37.46%。一般来说,如果一项工作,劳务派遣用工能够在短时间内就上手,说明这项工作的技术含量并不会特别高。 3 产品单一,客户集中度高对比同行业,丘钛微摄像头模组的毛利率虽然在2021年超过了欧菲光,但仍明显低于舜宇光学。

3 产品单一,客户集中度高对比同行业,丘钛微摄像头模组的毛利率虽然在2021年超过了欧菲光,但仍明显低于舜宇光学。 这主要是因为,舜宇光学已经开始向上游原材料深入,并已成功拓展至光学镜头。从这个角度来看,丘钛微仍主要从事摄像头模组封装业务,就略显单一了。

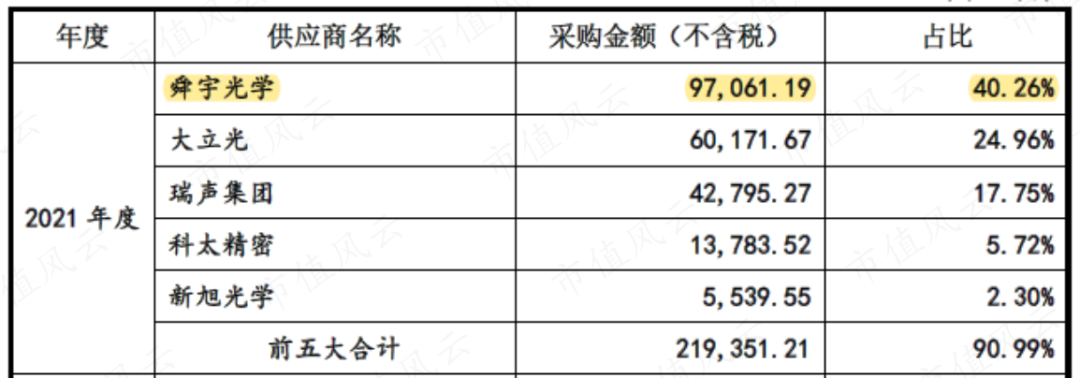

这主要是因为,舜宇光学已经开始向上游原材料深入,并已成功拓展至光学镜头。从这个角度来看,丘钛微仍主要从事摄像头模组封装业务,就略显单一了。 2021年,丘钛微向舜宇光学采购了9.71亿元的光学镜头,占同类原材料采购金额的40.26%。也因此,舜宇光学在2020年就成为了丘钛微的第五大供应商。最大的竞争对手成为重要的供应商,不知道丘钛微此时作何感想。

2021年,丘钛微向舜宇光学采购了9.71亿元的光学镜头,占同类原材料采购金额的40.26%。也因此,舜宇光学在2020年就成为了丘钛微的第五大供应商。最大的竞争对手成为重要的供应商,不知道丘钛微此时作何感想。 产品的单一,外加终端手机厂商的集中,使得丘钛微的客户集中度也相当高。

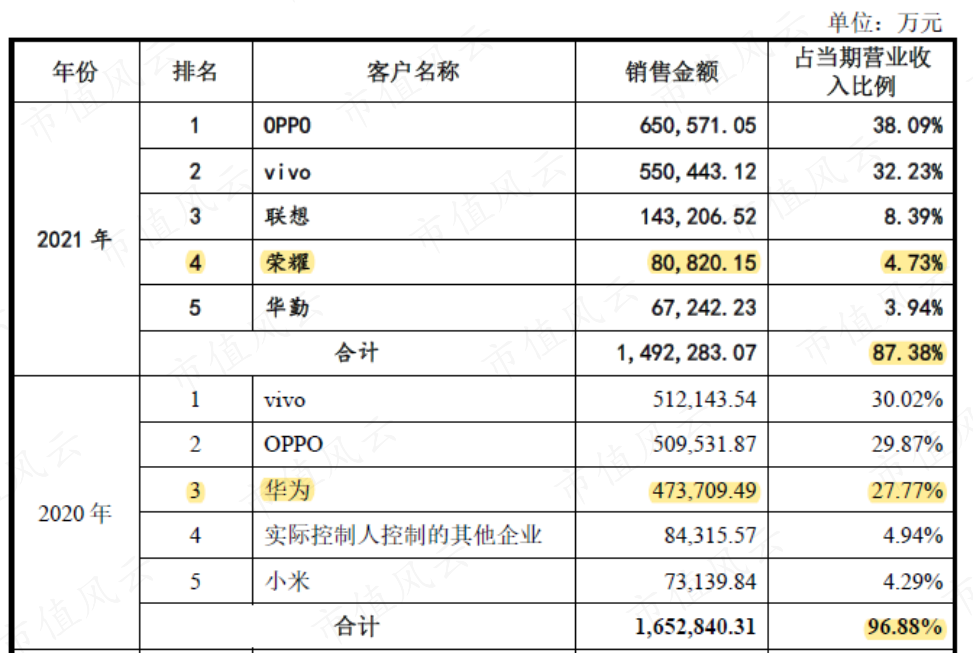

产品的单一,外加终端手机厂商的集中,使得丘钛微的客户集中度也相当高。 这其中的好消息是,丘钛微的产品已经获得了国内主流手机厂商认可。但问题也显而易见,即客户集中度过高导致的收入波动。华为出售手机业务后,对丘钛微的采购额,也从2020年的47.37亿元,下滑至2021年的8.08亿元(参考客户荣耀)。2021年,OPPO、vivo等手机厂商,为抢占华为的市场份额,加快推出高端智能手机。也因此,丘钛微丢失的这部分收入基本被OPPO、vivo两家厂商补齐。但是,其2021年收入增长基本停滞,这件事应该很难摆脱干系。到了2022年,负面影响就更加明显了。根据问询函回复,这一年,OPPO、vivo等手机商场推广节奏放缓,对摄像头模组的需求也回落,成为丘钛微业绩下滑另一个主要原因。

这其中的好消息是,丘钛微的产品已经获得了国内主流手机厂商认可。但问题也显而易见,即客户集中度过高导致的收入波动。华为出售手机业务后,对丘钛微的采购额,也从2020年的47.37亿元,下滑至2021年的8.08亿元(参考客户荣耀)。2021年,OPPO、vivo等手机厂商,为抢占华为的市场份额,加快推出高端智能手机。也因此,丘钛微丢失的这部分收入基本被OPPO、vivo两家厂商补齐。但是,其2021年收入增长基本停滞,这件事应该很难摆脱干系。到了2022年,负面影响就更加明显了。根据问询函回复,这一年,OPPO、vivo等手机商场推广节奏放缓,对摄像头模组的需求也回落,成为丘钛微业绩下滑另一个主要原因。 抛开别的不说,能够在一个行业做到全球第三,足以证明丘钛微的实力。但2019年以来,丘钛微的业绩爆发,很大程度上也是受益于下游手机摄像头配置升级带来的行业红利。2021年开始,高端手机升级进度放缓,丘钛微的业绩增长也随之停滞。其自身隐藏的诸多问题,也在2022年行业红利退去后,渐渐暴露。趁着潮水上涨,丘钛微一块资产两次上市,不但把业绩的钱挣了,还要在资本市场狠薅羊毛,真可谓把规则的漏洞拿捏得死死的。

抛开别的不说,能够在一个行业做到全球第三,足以证明丘钛微的实力。但2019年以来,丘钛微的业绩爆发,很大程度上也是受益于下游手机摄像头配置升级带来的行业红利。2021年开始,高端手机升级进度放缓,丘钛微的业绩增长也随之停滞。其自身隐藏的诸多问题,也在2022年行业红利退去后,渐渐暴露。趁着潮水上涨,丘钛微一块资产两次上市,不但把业绩的钱挣了,还要在资本市场狠薅羊毛,真可谓把规则的漏洞拿捏得死死的。 免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论