上市第一年分红超过募资额,20年分红3000亿,成本控制媲美欧美巨头,中国海油:长期股东回报典范

作者:

市值风云

|

2022-07-11

作者 | 小鑫

编辑 | 小白中国海油(600938.SH、00883.HK),全称中国海洋石油有限公司(以下简称中海油),母公司是中国海洋石油集团有限公司(简称中海油集团)——中国最大的海上油气生产商,知名的三桶油之一。在2021年世界500强排名中,中海油集团排名第92位,2020年营收833亿美元,净利润48亿美元。同年,中海油营收1554亿元(约合225亿美元),净利润250亿元(约合36亿美元),对母公司营收的贡献只有不到3成,对利润的贡献却高达75%。显然,中海油是中海油集团旗下的核心子公司。由于在A股刚上市不久,公司吾股排名较低,不过风云君研究完后发现,中海油可以说是稳健经营和长期股东回报的典范。 (为注册制服务的市值风云APP)

(为注册制服务的市值风云APP) 专注海上油气开采,业绩弹性更大三桶油中,中国石油(601857.SH、00857.HK)偏陆上油气开采和炼化,中国石化(600028.SH、00386.HK)偏炼化,中海油集团偏海上油气开采。由于我国众多的人口和巨大的消费能力,三桶油在按营收计的石油公司排名中常年位居前列。但是按照油气储量、产量、炼化能力、产品销售的综合排名中,除了中石油排名第3外,中石化和中海油分别只能排到第19位和第30位。

专注海上油气开采,业绩弹性更大三桶油中,中国石油(601857.SH、00857.HK)偏陆上油气开采和炼化,中国石化(600028.SH、00386.HK)偏炼化,中海油集团偏海上油气开采。由于我国众多的人口和巨大的消费能力,三桶油在按营收计的石油公司排名中常年位居前列。但是按照油气储量、产量、炼化能力、产品销售的综合排名中,除了中石油排名第3外,中石化和中海油分别只能排到第19位和第30位。 这与我国“多煤贫油少气”的能源结构有关。

这与我国“多煤贫油少气”的能源结构有关。 (来源:美国《石油情报周刊》)2011-2020年,中国的石油产量由2亿吨微降至1.9亿吨,表观消费量(产量加净进口量)却增长了64%至7.4亿吨,对外依存度升至73%。

(来源:美国《石油情报周刊》)2011-2020年,中国的石油产量由2亿吨微降至1.9亿吨,表观消费量(产量加净进口量)却增长了64%至7.4亿吨,对外依存度升至73%。 天然气的对外依存度相对低些,2020年为41%,不过同样呈现上升趋势。

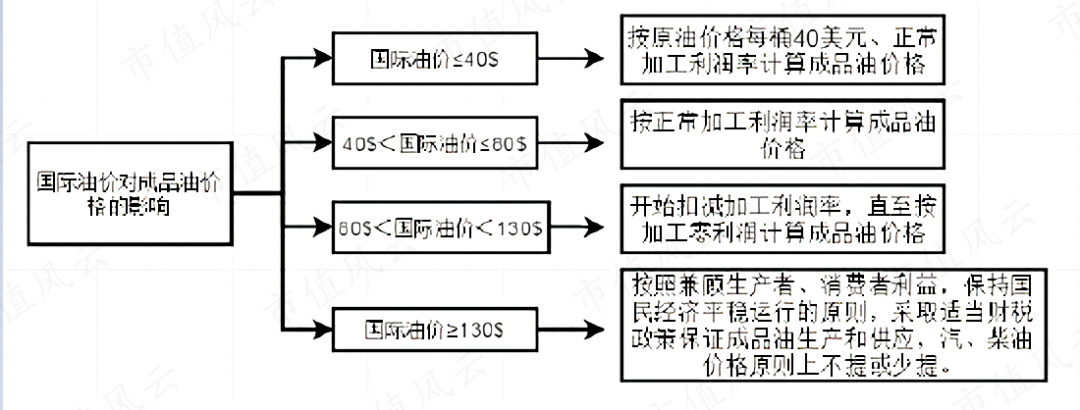

天然气的对外依存度相对低些,2020年为41%,不过同样呈现上升趋势。 对于三桶油来说,开采出来的油气不缺销路,但能源价格事关国计民生,定价并不是完全市场化的。相对而言,原油价格市场化程度高于天然气,盈利能力也更强。我国的原油价格实行市场调节价,即参考国际原油市场价格确定“基准价”,然后各油气公司在此基础上确定原油价格。国产海上天然气采用市场定价,国产陆上管道天然气和进入管网的进口天然气非居民价格在国家规定的基准门站价格浮动范围内确定,居民价格由政府定价。而对于下游的炼化业务来说,成品油价格受政策的制约更为明显。炼化行业在国际油价低于40美元时赚取超额利润,40-80美元赚取正常利润,80-130美元利润率逐渐降为0,130美元以上则需要财政补贴。

对于三桶油来说,开采出来的油气不缺销路,但能源价格事关国计民生,定价并不是完全市场化的。相对而言,原油价格市场化程度高于天然气,盈利能力也更强。我国的原油价格实行市场调节价,即参考国际原油市场价格确定“基准价”,然后各油气公司在此基础上确定原油价格。国产海上天然气采用市场定价,国产陆上管道天然气和进入管网的进口天然气非居民价格在国家规定的基准门站价格浮动范围内确定,居民价格由政府定价。而对于下游的炼化业务来说,成品油价格受政策的制约更为明显。炼化行业在国际油价低于40美元时赚取超额利润,40-80美元赚取正常利润,80-130美元利润率逐渐降为0,130美元以上则需要财政补贴。  (来源:新浪财经,《国际石油价格上破120美元关口,一文回顾我国成品油定价机制》)这导致三桶油在不同油价时的业绩表现差异较大。举一个例子:2016年是国际油价的低谷,布伦特原油均价只有45美元/桶,这一年中石油净利同比下降31%,中石化净利增长37%,中海油净利下降97%。而2018年的油价高点,布油均价达到72美元,中石油净利同比增长97%,中石化净利仅增长14%,中海油净利增长114%。由于炼化业务明显的增厚利润作用,中石油、中石化抵御油价波动风险的能力更强,这种一体化经营模式也为全球多数油气公司所采用,比如沙特阿美,埃克森美孚(XOM.US),雪佛龙(CVX.US),荷兰皇家壳牌(SHEL.N),英国石油(BP.US),道达尔(TTE.US)。当然,也有中海油、西方石油(OXY.US)、挪威石油公司(Equinor)这样专注于上游的公司,称为E&P(勘探和生产)公司。西方石油更是由于巴菲特的不断加仓而受到投资者的关注。

(来源:新浪财经,《国际石油价格上破120美元关口,一文回顾我国成品油定价机制》)这导致三桶油在不同油价时的业绩表现差异较大。举一个例子:2016年是国际油价的低谷,布伦特原油均价只有45美元/桶,这一年中石油净利同比下降31%,中石化净利增长37%,中海油净利下降97%。而2018年的油价高点,布油均价达到72美元,中石油净利同比增长97%,中石化净利仅增长14%,中海油净利增长114%。由于炼化业务明显的增厚利润作用,中石油、中石化抵御油价波动风险的能力更强,这种一体化经营模式也为全球多数油气公司所采用,比如沙特阿美,埃克森美孚(XOM.US),雪佛龙(CVX.US),荷兰皇家壳牌(SHEL.N),英国石油(BP.US),道达尔(TTE.US)。当然,也有中海油、西方石油(OXY.US)、挪威石油公司(Equinor)这样专注于上游的公司,称为E&P(勘探和生产)公司。西方石油更是由于巴菲特的不断加仓而受到投资者的关注。 (注册制时代炒股就用市值风云APP)相比于一体化公司,E&P的优势在于聚焦上游勘探开发,资本投入更为集中。

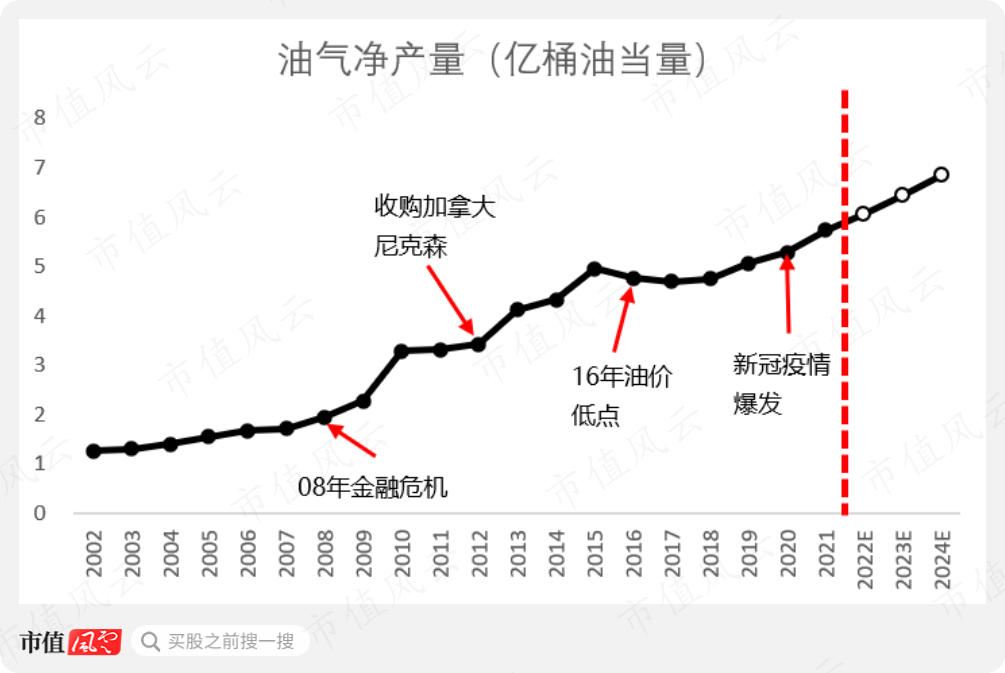

(注册制时代炒股就用市值风云APP)相比于一体化公司,E&P的优势在于聚焦上游勘探开发,资本投入更为集中。 20年油价震荡,油气净产量提升350%2021年,中海油营收2461亿元,同比增长58%;净利润703亿元,同比增长182%。今年一季度,这两项指标同比分别增长了74%、132%。中海油长期以来专注于提高净产量,2002-2021年油气净产量增加了350%至5.73亿桶油当量,公司预计未来3年产量还将不断提升,2024年可能达到6.8-6.9亿桶油当量。

20年油价震荡,油气净产量提升350%2021年,中海油营收2461亿元,同比增长58%;净利润703亿元,同比增长182%。今年一季度,这两项指标同比分别增长了74%、132%。中海油长期以来专注于提高净产量,2002-2021年油气净产量增加了350%至5.73亿桶油当量,公司预计未来3年产量还将不断提升,2024年可能达到6.8-6.9亿桶油当量。 (2022-2024年为公司预测数据)不过这一提升产量的过程也受到诸多因素的影响,比如2015-2017年的油价低迷期,产量是下降的。

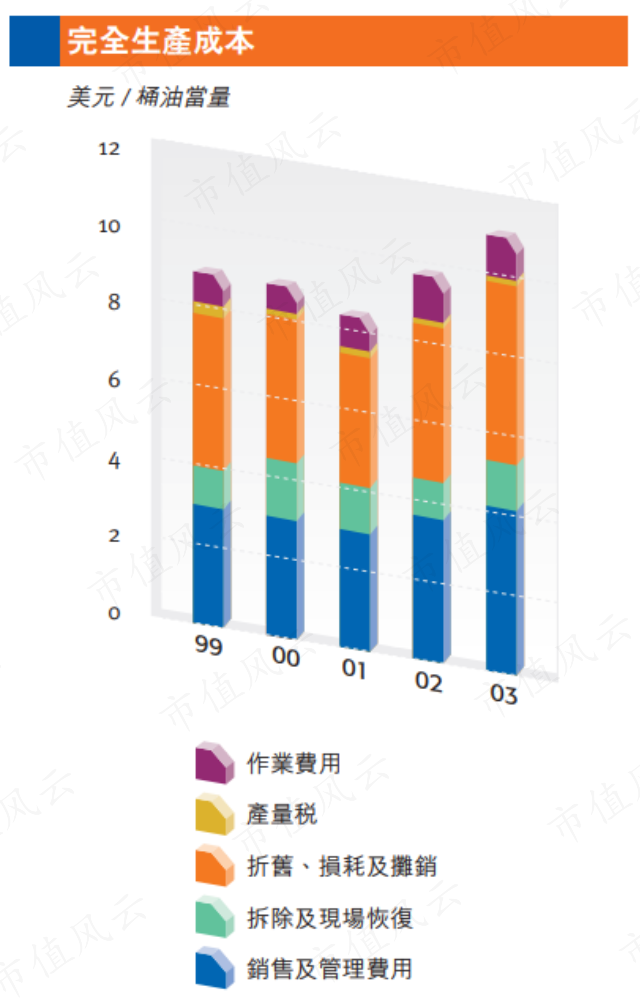

(2022-2024年为公司预测数据)不过这一提升产量的过程也受到诸多因素的影响,比如2015-2017年的油价低迷期,产量是下降的。 根据油价表现和公司的战略,中海油的发展可以分为3个阶段:2001-2007年的平稳发展期,2008-2013年的快速扩张期,和2014-2021年的控制成本期。1999-2003年,中海油的桶油完全生产成本在10美元左右,相当于83元人民币,这时候可以说是低油价、低成本。期间的2001年,中海油先后在纽交所和港交所上市。03年之后,中海油吃到了一波油价上涨的红利,但产量提升并不明显,即赚的多花的少。

根据油价表现和公司的战略,中海油的发展可以分为3个阶段:2001-2007年的平稳发展期,2008-2013年的快速扩张期,和2014-2021年的控制成本期。1999-2003年,中海油的桶油完全生产成本在10美元左右,相当于83元人民币,这时候可以说是低油价、低成本。期间的2001年,中海油先后在纽交所和港交所上市。03年之后,中海油吃到了一波油价上涨的红利,但产量提升并不明显,即赚的多花的少。 (来源:2003年年报)由于这一时期优秀的股东回报,中海油得到了投资者的高度认可。

(来源:2003年年报)由于这一时期优秀的股东回报,中海油得到了投资者的高度认可。 (2007年年报)2008年,金融危机的突然到来给全球经济发展蒙上阴影。中海油一方面要管理好风险,一方面要谋增长。在2010-2014年的高油价期间,中海油产量快速增长,其中2012年还收购了加拿大尼克森公司。2013年,公司桶油主要成本达到峰值的45美元,约274元。高油价、高成本的状况下,公司依然能赚钱,但也随时面临着风险。

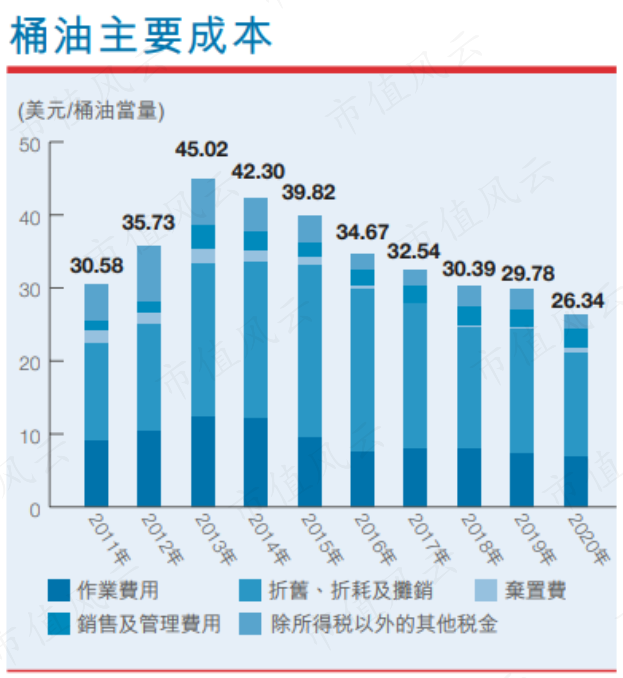

(2007年年报)2008年,金融危机的突然到来给全球经济发展蒙上阴影。中海油一方面要管理好风险,一方面要谋增长。在2010-2014年的高油价期间,中海油产量快速增长,其中2012年还收购了加拿大尼克森公司。2013年,公司桶油主要成本达到峰值的45美元,约274元。高油价、高成本的状况下,公司依然能赚钱,但也随时面临着风险。 从2015年开始,国际油价下跌明显,中海油持续开展“质量效益年”活动,加大对近海油田的开发,桶油主要成本逐渐降低,到2020年仅有26美元,相比2013年下降了41%。油气净产量在2014-2021年期间仅增长了32%,增速明显放缓。

从2015年开始,国际油价下跌明显,中海油持续开展“质量效益年”活动,加大对近海油田的开发,桶油主要成本逐渐降低,到2020年仅有26美元,相比2013年下降了41%。油气净产量在2014-2021年期间仅增长了32%,增速明显放缓。 (来源:2020年年报)

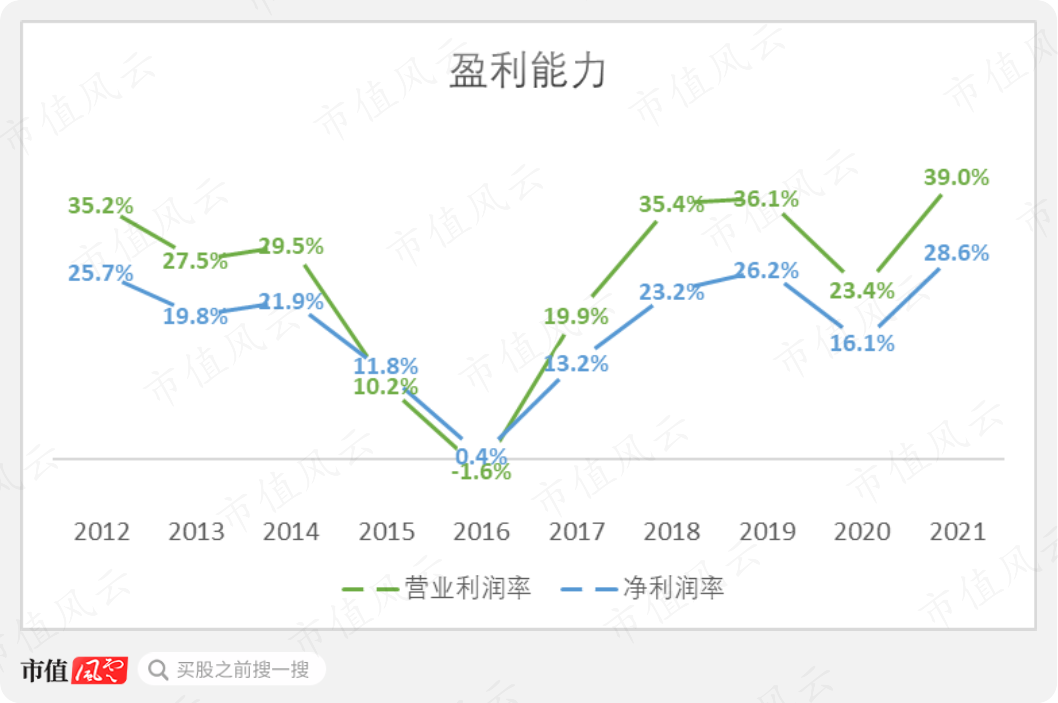

(来源:2020年年报) 成本控制达到领先水平在收入和成本端的相互挤压下,中海油盈利能力相对稳定,体现了公司强大的管理能力:除2015-2017年的油价低迷期外,公司近十年始终能保持20%左右的净利润率。

成本控制达到领先水平在收入和成本端的相互挤压下,中海油盈利能力相对稳定,体现了公司强大的管理能力:除2015-2017年的油价低迷期外,公司近十年始终能保持20%左右的净利润率。 其中2020年,布伦特原油均价43美元/桶,创下2015年以来的低位,欧美石油巨头基本上都处于亏损状态。中海油作为一家专注上游的公司,能够实现盈利显得非常可贵。

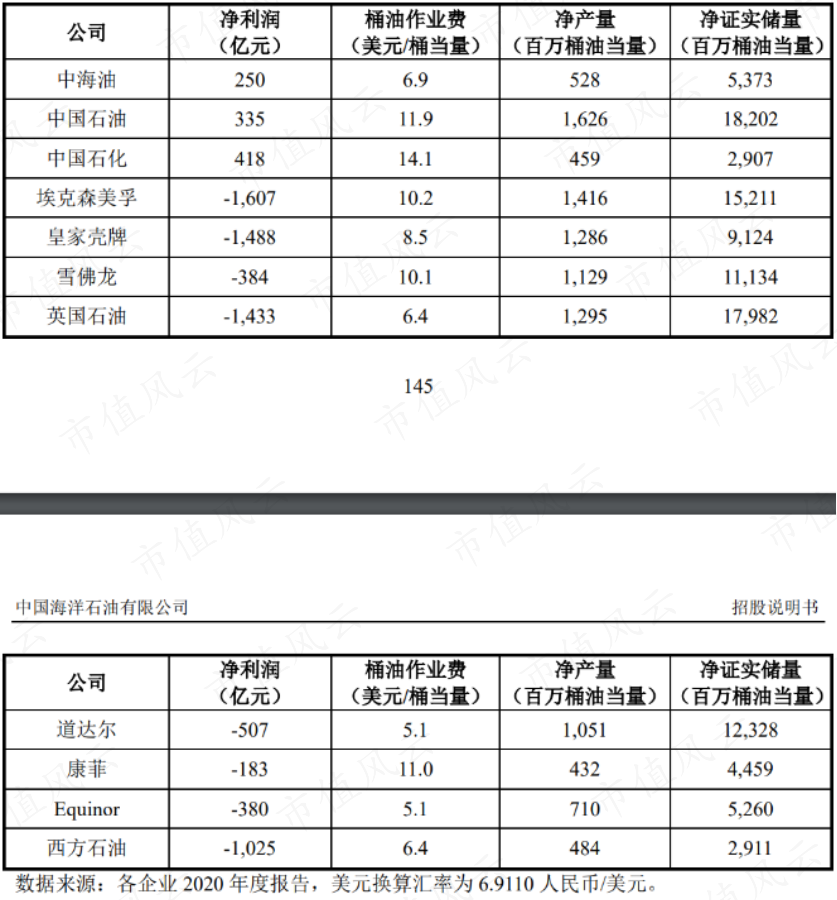

其中2020年,布伦特原油均价43美元/桶,创下2015年以来的低位,欧美石油巨头基本上都处于亏损状态。中海油作为一家专注上游的公司,能够实现盈利显得非常可贵。 中石油、中石化虽然净利润为正,但是扣非净利润均为负数,转正靠的是处置业务和投资带来的收益。

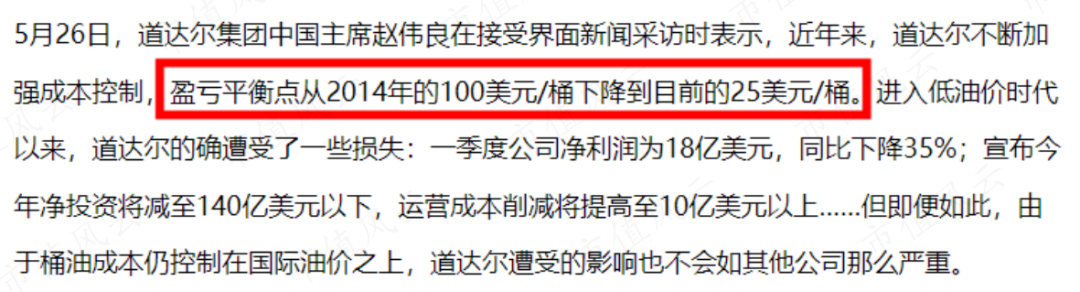

中石油、中石化虽然净利润为正,但是扣非净利润均为负数,转正靠的是处置业务和投资带来的收益。 (来源:中海油A股招股说明书)中海油实现盈利背后的原因是:成本控制已经达到领先水平。2020年,公司桶油主要成本为26美元/桶油当量,虽然与中东国家无法相比,但是已经接近道达尔这样全球广泛布局的公司。

(来源:中海油A股招股说明书)中海油实现盈利背后的原因是:成本控制已经达到领先水平。2020年,公司桶油主要成本为26美元/桶油当量,虽然与中东国家无法相比,但是已经接近道达尔这样全球广泛布局的公司。 (来源:石油圈,《细数│三桶油 成本哪家更低?》,2020.09.29)桶油主要成本包括作业费,折旧、折耗及摊销,除所得税外的其他税金,销售及管理费用等。其中,中海油的作业费仅有6.9美元/桶油当量,不仅低于中石油、中石化,还低于康菲石油(COP.US),仅高于西方石油和挪威石油公司。

(来源:石油圈,《细数│三桶油 成本哪家更低?》,2020.09.29)桶油主要成本包括作业费,折旧、折耗及摊销,除所得税外的其他税金,销售及管理费用等。其中,中海油的作业费仅有6.9美元/桶油当量,不仅低于中石油、中石化,还低于康菲石油(COP.US),仅高于西方石油和挪威石油公司。 (来源:中海油A股招股说明书)

(来源:中海油A股招股说明书) 跑赢整个行业,长期股东回报的典范在整个中国油气开采行业,中海油的盈利能力也是优秀的。2011-2020年,中国油气开采规模以上企业利润总额由4300亿降至257亿,最惨的2016年为亏损567亿。同时期,中海油利润总额由926亿降至349亿,2016年亏损53个亿,可以说跑赢了整个行业。

跑赢整个行业,长期股东回报的典范在整个中国油气开采行业,中海油的盈利能力也是优秀的。2011-2020年,中国油气开采规模以上企业利润总额由4300亿降至257亿,最惨的2016年为亏损567亿。同时期,中海油利润总额由926亿降至349亿,2016年亏损53个亿,可以说跑赢了整个行业。 2020年是中海油在香港上市的第20年。2001-2020年,公司累计分红3449亿港元,约合2947亿元人民币。

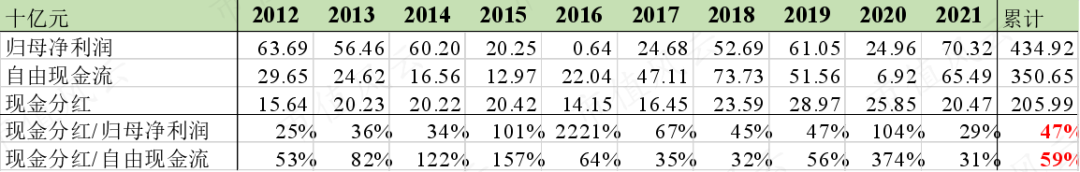

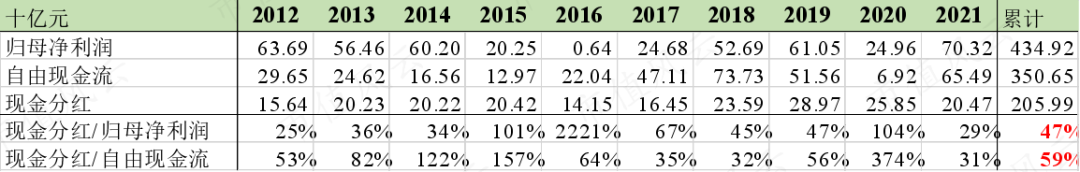

2020年是中海油在香港上市的第20年。2001-2020年,公司累计分红3449亿港元,约合2947亿元人民币。 (来源:2020年年报)近十年,公司累计分红2060亿元,占累计归母净利润的47%,占累计自由现金流的59%。

(来源:2020年年报)近十年,公司累计分红2060亿元,占累计归母净利润的47%,占累计自由现金流的59%。 (来源:历年年报,市值风云整理)7月8日,公司公告称将派发2021年度股息及特别股息合计480亿元,超过今年的A股IPO募资金额281亿,其中A股股息30亿元。公司还表示,未来三年股息支付率不低于40%。

(来源:历年年报,市值风云整理)7月8日,公司公告称将派发2021年度股息及特别股息合计480亿元,超过今年的A股IPO募资金额281亿,其中A股股息30亿元。公司还表示,未来三年股息支付率不低于40%。 中海油的资产负债率非常低,截至一季度末仅有37.4%。其母公司中海油集团2016年之后就没有在内地发行过任何债券。

中海油的资产负债率非常低,截至一季度末仅有37.4%。其母公司中海油集团2016年之后就没有在内地发行过任何债券。

中海油作为一家专注于上游的油气开采公司,既有其符合行业特性的一面,也有超越周期持续回报股东的一面。公司管理层在国际油价不同时期采取恰当的策略,保持了财务稳健和利润率的相对稳定。在风云君看来,这家公司堪称长期股东回报的典范。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

中海油作为一家专注于上游的油气开采公司,既有其符合行业特性的一面,也有超越周期持续回报股东的一面。公司管理层在国际油价不同时期采取恰当的策略,保持了财务稳健和利润率的相对稳定。在风云君看来,这家公司堪称长期股东回报的典范。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论