2022年上半年美股IPO承销排行榜

2022年上半年全球经济面临包括地缘冲突、供应链中断、劳动力市场吃紧、通胀居高不下、央行收紧政策以及疫情等一系列负面风险。美国标普500指数在过去的两个季度下跌约20%,创下自 1970 年以来的最大上半年跌幅。同期,以科技股为主的纳斯达克指数暴跌约 30%,基本上抹去了2021年的牛市涨幅。二级市场投资者变得更加谨慎,同时,公开市场对于2022年寻求流动性的公司的吸引力也明显下降。

Wind数据统计显示,以美国三大交易所统计的2022年上半年美股市场IPO募集事件共122起,同比减少78.63%,平均每月仅实现20起,去年同期平均每月的IPO项目数为95起;融资总金额为165亿美元,同比减少91.45%,其中,纳斯达克仍为主要的IPO市场,占据总募资额的78%。SPAC方面,2022年上半年美股SPAC上市数量共70起,融资总额119亿美元,这与2021年同期的358家上市、融资总额1,119亿美元相去甚远。此外,自美国监管部门收紧对中概股审查以来,中资企业赴美上市数量骤减,上半年中概股仅实现4家赴美上市项目。

从券商承销金额统计维度来看,Cantor Fitzgerald以15.33亿美元的承销金额位居榜首,高盛以13.98亿美元位居第二,老虎证券以11.38亿美元位列第三。IPO承销家数方面,EF Hutton和Joseph Gunnar均以担任了11家IPO的承销项目拔得头筹。

上半年美股IPO市场概览

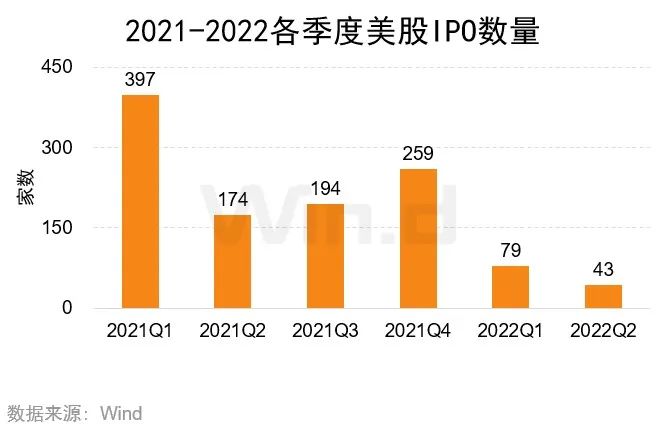

1.1IPO发行数量和规模趋势

由于美国通胀飙升、美联储加息和俄乌战争等因素带来的冲击,今年上半年整体IPO数量与规模呈断崖式减少,IPO数量累计122家,同比减少78.63%;IPO募集金额累计165亿美元,同比减少91.45%。二季度美股IPO项目数量仅43起,同期减少131起;募集金额42亿美元,较去年同期锐减92.24%,不及去年同期的10%。

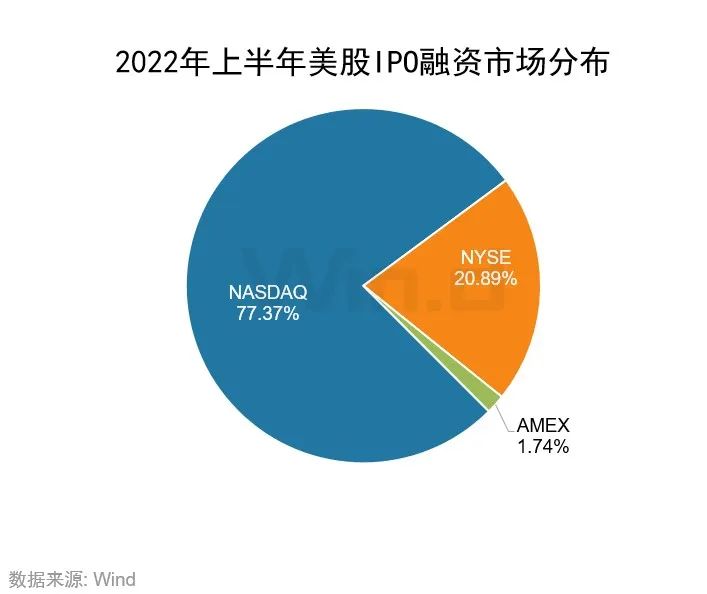

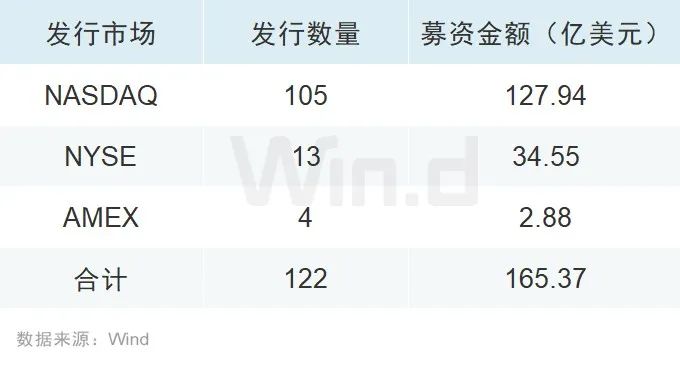

1.2IPO上市交易所分布

从市场分布来看,2022年上半年美股IPO融资金额和企业家数最多的依旧是纳斯达克,共105家企业主板上市,占美股IPO市场总规模的77.37%,募资规模总计为127.94亿美元。纽交所为融资规模第二大交易所,共实现13家IPO项目,募资额为34.55亿美元。美交所上半年仅发行4家IPO项目,募资约2.88亿美元。

1.3IPO上市主体行业分布

从主体行业维度看,IPO募资规模位居榜首的是多元金融行业,募集金额达130.05亿美元,占市场总规模的79%;其次为制药、生物科技与生命科学行业,募集金额11.68亿美元;第三为医疗保健设备与服务行业,募集金额8.16亿美元。

家数方面,位居榜首的依然是多元金融行业,共计达72家IPO项目,制药、生物科技与生命科学行业以13家位列第二,而其他行业的IPO项目数均在10以下。

1.4各行业IPO标杆项目

2022年上半年IPO融资高额项目主要集中于多元金融行业。另类资产管理公司TPG以约11亿美元规模位居第一,也是唯一一家高于10亿美元的IPO项目。Screaming Eagle Acquisition(SPAC上市)和医疗保健设备与服务行业的Bausch & Lomb分别以8.6亿美元和7.1亿美元位居第二和第三。此外,能源行业的Excelerate Energy和ProFrac,半导体与半导体生产设备行业的Credo Technology和制药、生物科技与生命科学的Amylyx Pharmaceuticals以及CinCor Pharma的融资金额也都超过2亿美元。

1.5融资金额区间统计

2022年上半年美股IPO融资金额在1亿美元及以下的数量共计66家,合计比例约为54%;融资规模在1-1.5亿美元区间的数量为17家,在1.5-2亿美元区间的为10家,2亿美元以上的为29家。

1.6IPO融资金额Top10

2022年上半年,IPO融资金额最高的公司是TPG,为11亿美元。Screaming Eagle Acquisition和Bausch & Lomb分别以8.63亿美元和7.12亿美元位列第二和第三。IPO前10名中无中概股公司,多元金融行业占据7席。

1.7SPAC IPO发行数量与融资规模

2022上半年SPAC上市企业共计70家,同比减少80.45%;募集资金为119亿美元,同比下降89.39%;二季度SPAC上市的公司共有16家,较去年同期减少44家;募集资金为19亿美元,同比下降85.75%。IPO融资金额排在前三的公司分别是Screaming Eagle Acquisition、Gores Holdings IX和GSR II Meteora Acquisition。

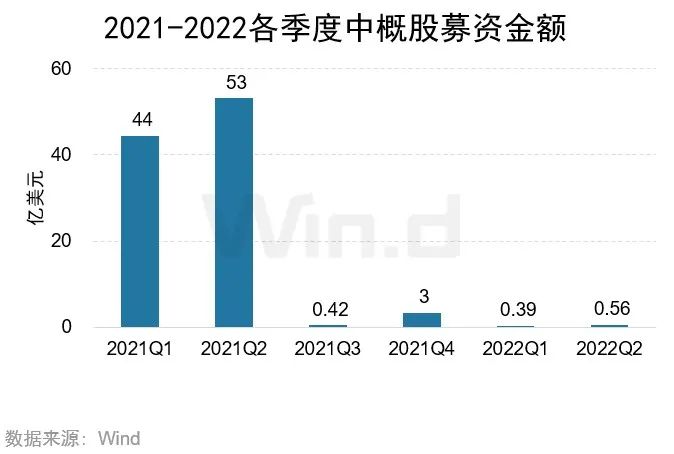

1.8中概股IPO发行数量与融资规模

2022年上半年仅有4家中国企业实现赴美上市,而去年同期为34家,依次是美华国际医疗、奥斯汀光电科技、中阳金融和金太阳教育。

机构篇

2.1IPO承销规模Top10

从IPO承销金额来看,Cantor Fitzgerald以15.33亿美元的总承销金额及6起的总承销数量位居承销榜榜首。高盛以13.98亿美元的承销金额位居第二,承销数量为6起。老虎证券以11.38亿美元的承销金额位居第三,承销数量为14起。前五名承销规模合计占比达38%。

2.2IPO承销数量Top10

从IPO承销数量来看,EF Hutton和Joseph Gunnar以牵头经办人的身份分别参与了17家IPO,并列第一,合计占上半年IPO总数的近28%。老虎证券和马克西姆分别以担任14家和10家IPO的牵头经办人位列第二和第三。

2.3热门行业IPO承销规模Top10

多元金融行业赛道中,Cantor Fitzgerald以15.33亿美元承销规模位列第一,老虎证券以11.38亿位列第二,高盛以10.48亿美元位居第三。

生物科技行业赛道中,SVB以2.30亿美元承销规模位列第一,Evercore以1.27亿位列第二,摩根士丹利以1.25亿美元位居第三。

发行中介篇

3.1IPO会计师排行榜Top10

麦楷博平以参与36家上市公司IPO位列会计师中的首位,位居第二和第三的分别是富德和Withum,以会计师身份参与的 IPO 数量分别为 10 家和 9家。

3.2IPO律师排行榜Top10

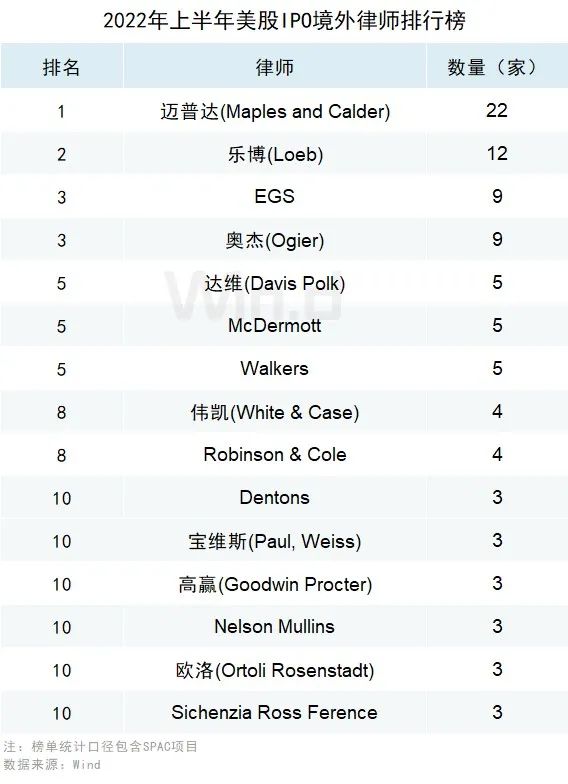

针对业务范围在中国境内的律师行,上半年参与IPO项目的仅有4家,分别为恒益律师事务所、大成律师事务所、金杜律师事务所和百宸律师事务所。针对业务范围在境外的律师排名,迈普达律师事务所以参与22家IPO位列第一,占上半年IPO总数量的18%;乐博律师事务所参与了12家,位列第二;Ellenoff Grossman & Schole和奥杰律师事务所均以参与9家位居第三。

注:

榜单中的募资总额数据均包含超额配售。

Wind用户在金融终端输入

USMO(美股专题统计)

美股一级市场募集情况实时更新

发行规模,行业分布等数据一应俱全

支持按各类维度检索美股IPO,增发等详细资料

暂时没有评论