中宠股份“劲敌”乖宝宠物冲刺创业板:国内宠物食品龙头争夺战

作者:

市值风云

|

2022-07-05

乖宝宠物的成长性、毛利率和营收结构,都优于中宠股份。

乖宝宠物的成长性、毛利率和营收结构,都优于中宠股份。

作者 | 扶苏

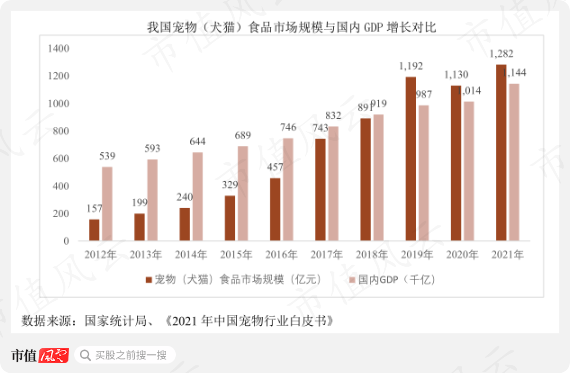

编辑 | 小白巴菲特有句投资名言:“人生就像滚雪球,最重要的事是发现很湿的雪和很长的山坡。”在风云君看来,国内宠物食品行业称得上是一条“长坡厚雪”的赛道。中国宠物行业白皮书显示,2012-2021年,我国宠物食品的市场规模从157亿元增长至1282亿元。除2020年受疫情影响外,2012年至今,国内宠物食品的市场规模在多数年份维持20%以上的同比增速,年均复合增长率(CAGR)达26.3%,远超全球平均水平的6.2%。

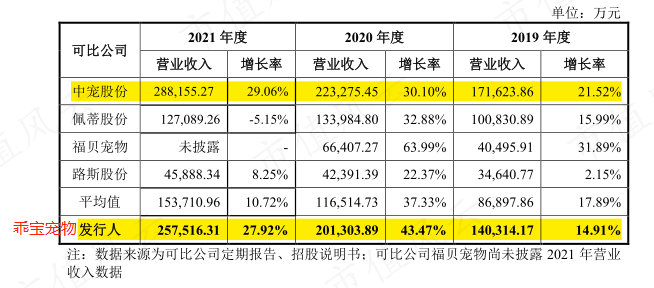

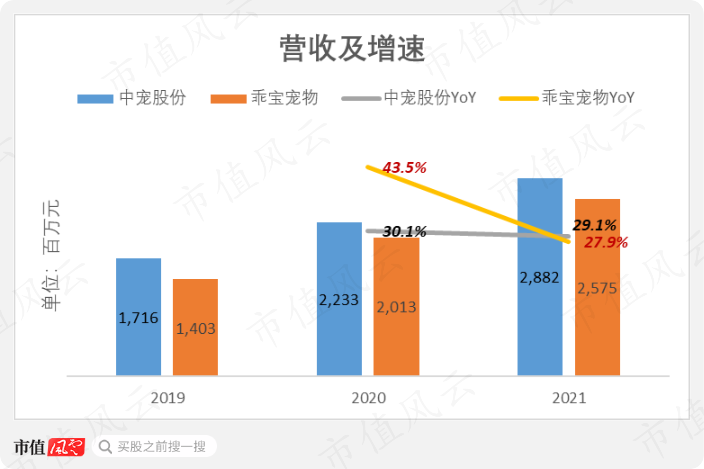

从营收规模来看,中宠股份和乖宝宠物是最大的两家,2021年营收分别为28.8亿元和25.8亿元。

从营收规模来看,中宠股份和乖宝宠物是最大的两家,2021年营收分别为28.8亿元和25.8亿元。

财务大比拼:乖宝宠物更胜一筹(一)乖宝宠物成长性更优,产品结构更均衡2021年,中宠股份和乖宝宠物的营收同比增速接近,两者分别为29.1%和27.9%。从近3年成长性来看,乖宝宠物则更优于中宠股份。2019-2021年,中宠股份和乖宝宠物营收的CAGR分别为29.6%和35.5%。

财务大比拼:乖宝宠物更胜一筹(一)乖宝宠物成长性更优,产品结构更均衡2021年,中宠股份和乖宝宠物的营收同比增速接近,两者分别为29.1%和27.9%。从近3年成长性来看,乖宝宠物则更优于中宠股份。2019-2021年,中宠股份和乖宝宠物营收的CAGR分别为29.6%和35.5%。 宠物食品主要包括宠物主粮、宠物零食和宠物保健品三大品类。中宠股份和乖宝宠物均已实现了全品类覆盖。

宠物食品主要包括宠物主粮、宠物零食和宠物保健品三大品类。中宠股份和乖宝宠物均已实现了全品类覆盖。

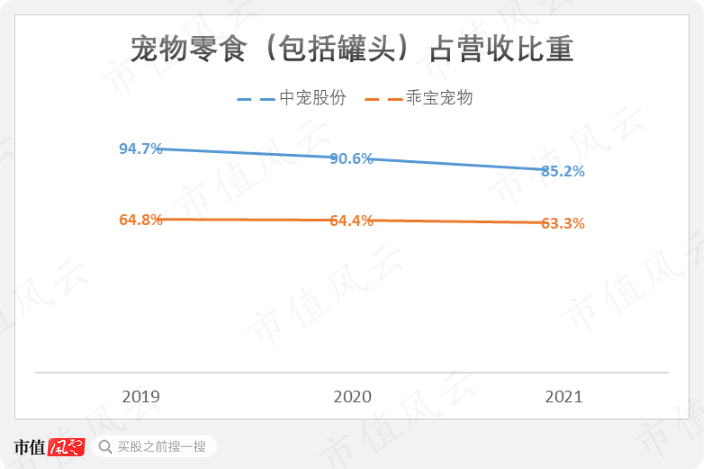

两家公司的产品均以宠物零食为主。

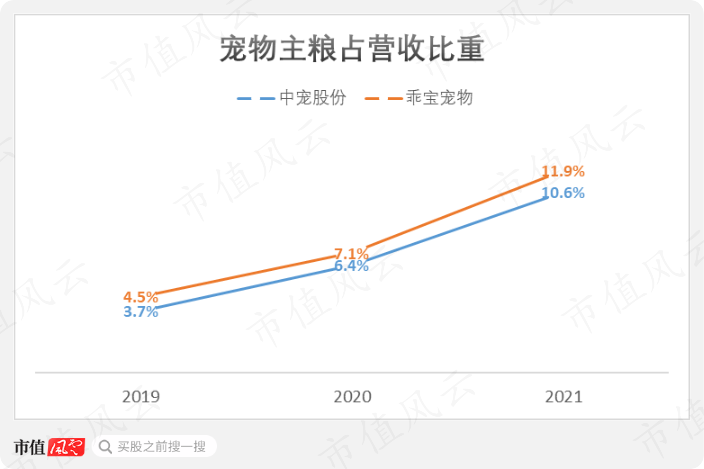

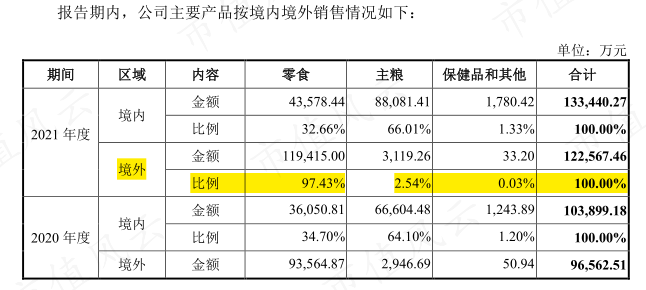

中宠股份的宠物零食(包括罐头)营收占比曾长期超过90%,近年来有所下降,2021年仍高达85.2%;2021年,乖宝宠物的宠物零食营收占比为63.3%。 同时,两家公司近年来均在推进发展宠物主粮。2021年,中宠股份和乖宝宠物的宠物主粮营收占比分别为11.9%和10.6%,较为接近。

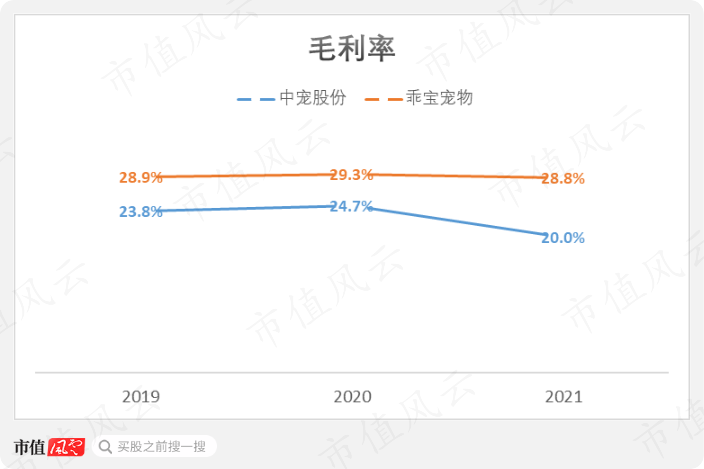

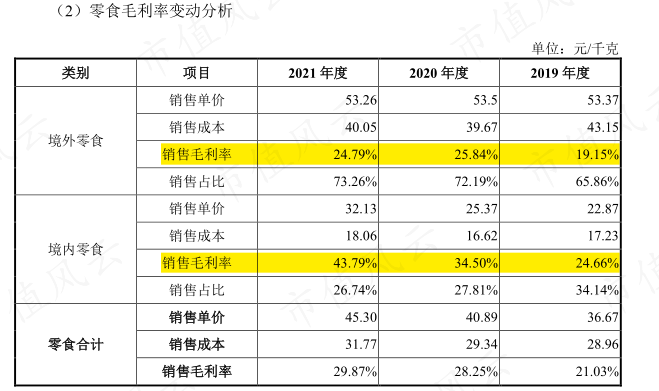

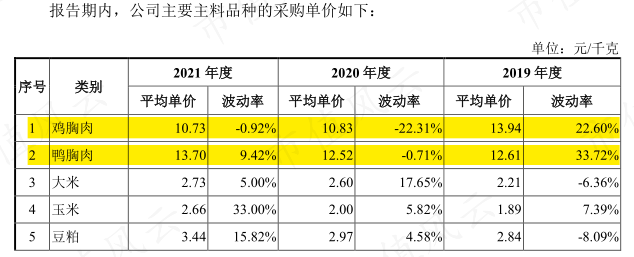

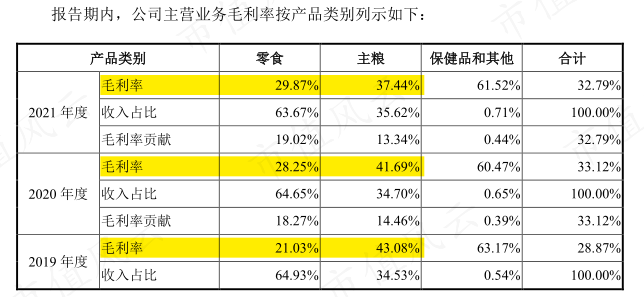

同时,两家公司近年来均在推进发展宠物主粮。2021年,中宠股份和乖宝宠物的宠物主粮营收占比分别为11.9%和10.6%,较为接近。 综上,乖宝宠物的产品结构更均衡。(二)持续盈利能力均仍待观察乖宝宠物的毛利率,比中宠股份更为稳定。2019-2020年,中宠股份毛利率要较乖宝宠物低约5个百分点。2021年,中宠股份的毛利率明显下滑,进一步拉大与乖宝宠物的差距,两者毛利率分别为20.0%和28.8%。

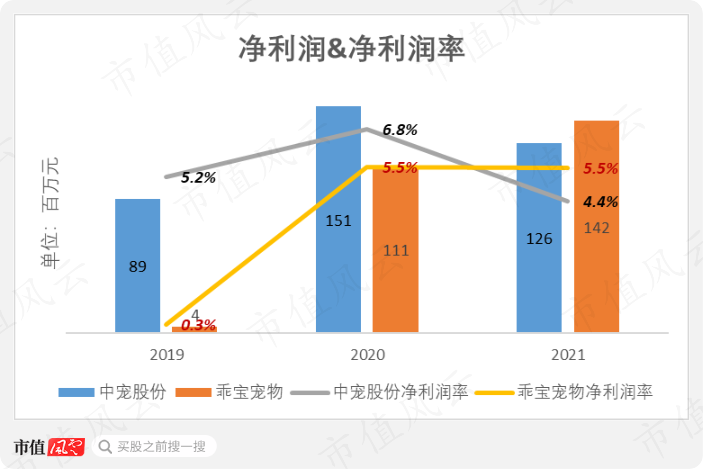

综上,乖宝宠物的产品结构更均衡。(二)持续盈利能力均仍待观察乖宝宠物的毛利率,比中宠股份更为稳定。2019-2020年,中宠股份毛利率要较乖宝宠物低约5个百分点。2021年,中宠股份的毛利率明显下滑,进一步拉大与乖宝宠物的差距,两者毛利率分别为20.0%和28.8%。 乖宝宠物的最新盈利规模也已超过中宠股份。2021年,中宠股份实现净利润1.3亿元,净利润率为4.4%;乖宝宠物实现净利润1.4亿元,净利润率为5.5%。两家公司的持续盈利能力都不算稳定,仍待观望。中宠股份的净利润率先经历了2020年的上升,然后在2021年明显下滑至三年的最低点。乖宝宠物2019年的净利润率低至0.3%,自2020年起大幅跳升,并于2021年暂时维持。

乖宝宠物的最新盈利规模也已超过中宠股份。2021年,中宠股份实现净利润1.3亿元,净利润率为4.4%;乖宝宠物实现净利润1.4亿元,净利润率为5.5%。两家公司的持续盈利能力都不算稳定,仍待观望。中宠股份的净利润率先经历了2020年的上升,然后在2021年明显下滑至三年的最低点。乖宝宠物2019年的净利润率低至0.3%,自2020年起大幅跳升,并于2021年暂时维持。

转型国内市场,是艰难但必须走的路(一)业务转型方面,乖宝宠物更领先中宠股份和乖宝宠物的发展历程相似,都是以OEM/ODM业务起家,即最初主要为欧美、日韩企业代加工宠物食品。近年来,两家公司都试图从OEM/ODM业务中转型,通过打造自主品牌的方式,发力国内市场。

转型国内市场,是艰难但必须走的路(一)业务转型方面,乖宝宠物更领先中宠股份和乖宝宠物的发展历程相似,都是以OEM/ODM业务起家,即最初主要为欧美、日韩企业代加工宠物食品。近年来,两家公司都试图从OEM/ODM业务中转型,通过打造自主品牌的方式,发力国内市场。

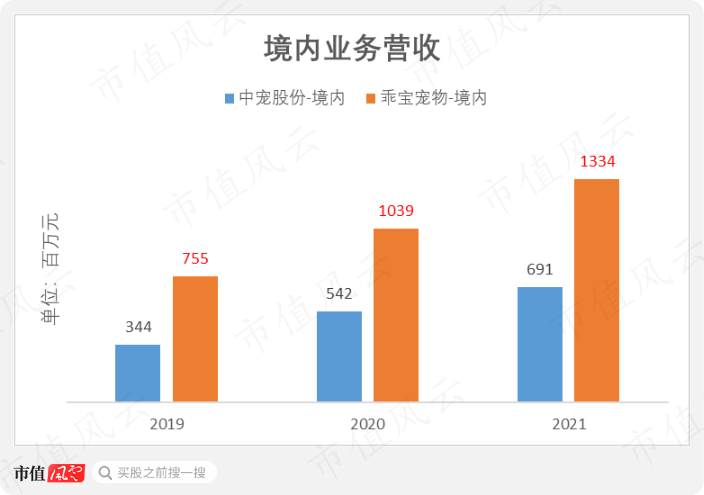

不过,中宠股份一直在国内市场努力追赶。2019-2021年,中宠股份境内营收的CAGR为41.7%,远高于境内市场的26.3%。(二)转型之路艰难但必要国内宠物食品厂商为何一定要转型?除了内需因素外,近年来外部环境的重大变化,也促使国内宠物食品厂商加快“回归”本土市场。2019年5月,美国宣布对从中国进口的宠物食品征收25%的关税,国内厂商的出口价格优势从此被削弱。同时,宠物食品加工是劳动密集型产业,全球范围内各厂商产品同质化程度较高。近年来,泰国、越南等新兴经济体凭借其低廉的人力成本,在宠物食品市场的竞争中获得价格优势,冲击了国内厂商的海外市场需求。更为重要的是,长期以来,国内宠物食品厂商为海外企业加工宠物食品,可谓是只能挣个辛苦钱。OEM/ODM业务的客户通常是海外大型零售商和知名宠物品牌运营商,比如沃尔玛(WMT.US)、斯马克(SJM.US)、品谱(SPB.N)等。以境外营收占比较高的中宠股份为例,2021年,其前五大客户的营收占比高达44.6%,其中最大客户的营收占比达24.9%。

不过,中宠股份一直在国内市场努力追赶。2019-2021年,中宠股份境内营收的CAGR为41.7%,远高于境内市场的26.3%。(二)转型之路艰难但必要国内宠物食品厂商为何一定要转型?除了内需因素外,近年来外部环境的重大变化,也促使国内宠物食品厂商加快“回归”本土市场。2019年5月,美国宣布对从中国进口的宠物食品征收25%的关税,国内厂商的出口价格优势从此被削弱。同时,宠物食品加工是劳动密集型产业,全球范围内各厂商产品同质化程度较高。近年来,泰国、越南等新兴经济体凭借其低廉的人力成本,在宠物食品市场的竞争中获得价格优势,冲击了国内厂商的海外市场需求。更为重要的是,长期以来,国内宠物食品厂商为海外企业加工宠物食品,可谓是只能挣个辛苦钱。OEM/ODM业务的客户通常是海外大型零售商和知名宠物品牌运营商,比如沃尔玛(WMT.US)、斯马克(SJM.US)、品谱(SPB.N)等。以境外营收占比较高的中宠股份为例,2021年,其前五大客户的营收占比高达44.6%,其中最大客户的营收占比达24.9%。

以乖宝宠物为例,其OEM/ODM业务的毛利率,长期要较自有品牌业务低出10个百分点以上。2021年,乖宝宠物自有品牌业务和OEM/ODM业务的毛利率分别为40.8%和24.2%。

以乖宝宠物为例,其OEM/ODM业务的毛利率,长期要较自有品牌业务低出10个百分点以上。2021年,乖宝宠物自有品牌业务和OEM/ODM业务的毛利率分别为40.8%和24.2%。

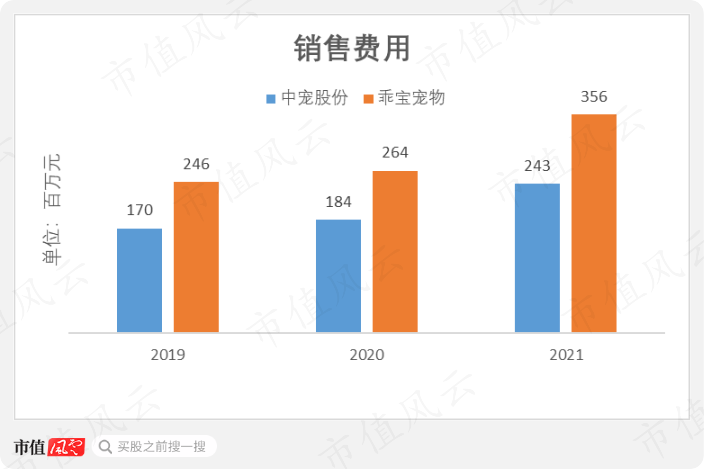

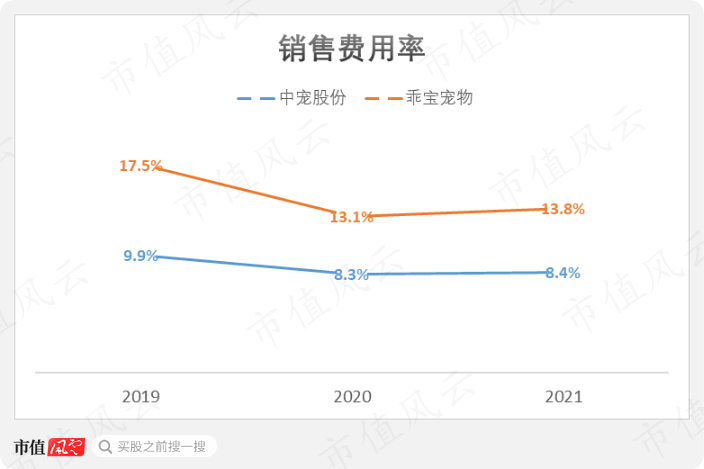

无论是绝对金额,还是占营收比重上,乖宝宠物的营销投入力度更大。2021年,乖宝宠物和中宠股份的销售费用率分别为13.8%和8.4%。

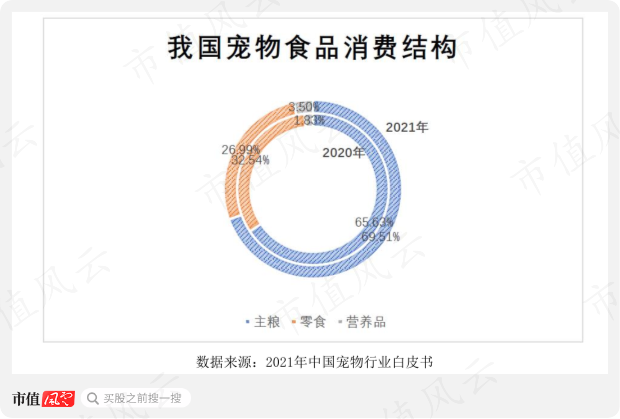

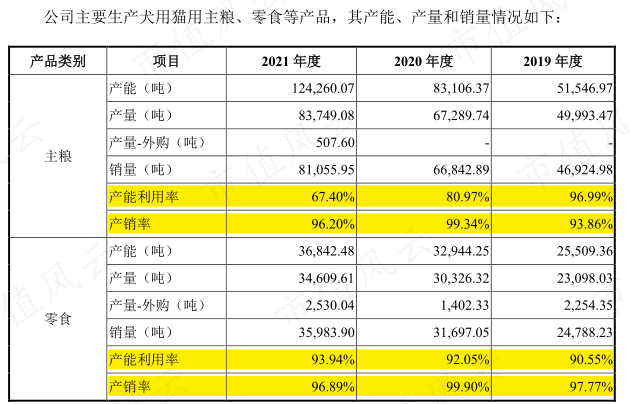

无论是绝对金额,还是占营收比重上,乖宝宠物的营销投入力度更大。2021年,乖宝宠物和中宠股份的销售费用率分别为13.8%和8.4%。 (二)宠物主粮有利于实现品牌溢价值得一提的是,在抢占国内市场的过程中,乖宝宠物把宠物主粮视为核心产品,而非长期以来更擅长的宠物零食。风云君认为,从这一层面来看,乖宝宠物体现出了更大的野心和前瞻性。从国内宠物食品市场消费结构上看,宠物主粮是最大类别。2021年,宠物主粮和宠物零食的市场规模分别为892亿元和346亿元。

(二)宠物主粮有利于实现品牌溢价值得一提的是,在抢占国内市场的过程中,乖宝宠物把宠物主粮视为核心产品,而非长期以来更擅长的宠物零食。风云君认为,从这一层面来看,乖宝宠物体现出了更大的野心和前瞻性。从国内宠物食品市场消费结构上看,宠物主粮是最大类别。2021年,宠物主粮和宠物零食的市场规模分别为892亿元和346亿元。

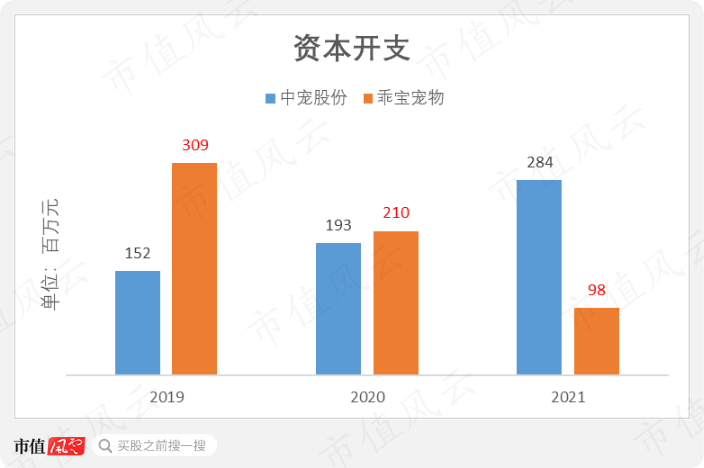

乖宝宠物产能扩张更激进两家公司近年来均仍处于不断扩大产能阶段。过去3年,中宠股份和乖宝宠物的累计资本开支分别为6.3亿元和6.2亿元。乖宝宠物的扩张更为激进,尤其是其营收规模仍长期小于中宠股份,但2019-2020年的资本开支却比中宠股份更高。

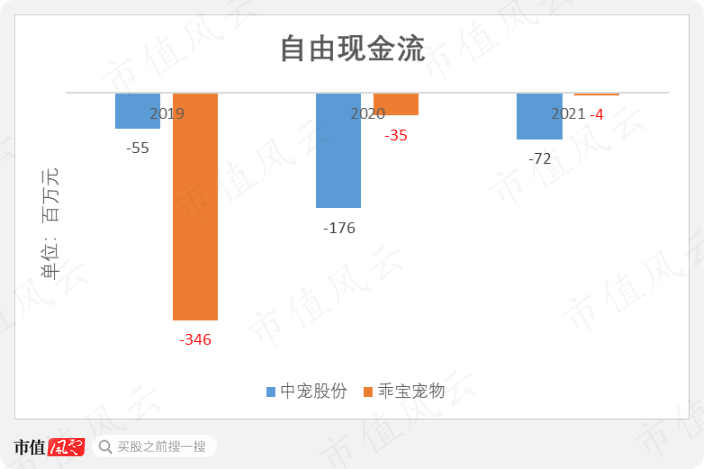

乖宝宠物产能扩张更激进两家公司近年来均仍处于不断扩大产能阶段。过去3年,中宠股份和乖宝宠物的累计资本开支分别为6.3亿元和6.2亿元。乖宝宠物的扩张更为激进,尤其是其营收规模仍长期小于中宠股份,但2019-2020年的资本开支却比中宠股份更高。 目前,两家公司均尚未能通过经营活动实现足够的“造血”,导致自由现金流长期为负。过去3年,中宠股份和乖宝宠物的累计自由现金流分别为-3.0亿元和-3.9亿元。

目前,两家公司均尚未能通过经营活动实现足够的“造血”,导致自由现金流长期为负。过去3年,中宠股份和乖宝宠物的累计自由现金流分别为-3.0亿元和-3.9亿元。 在这种情况下,通过上市募资来一次“大(lao)输(yi)血(bi)”,显然是不错的选择。

在这种情况下,通过上市募资来一次“大(lao)输(yi)血(bi)”,显然是不错的选择。 乖宝宠物拟募资的6亿元中,有3.7亿元计划用于“宠物食品生产基地扩产建设项目”,也就是继续增加产能。

乖宝宠物拟募资的6亿元中,有3.7亿元计划用于“宠物食品生产基地扩产建设项目”,也就是继续增加产能。

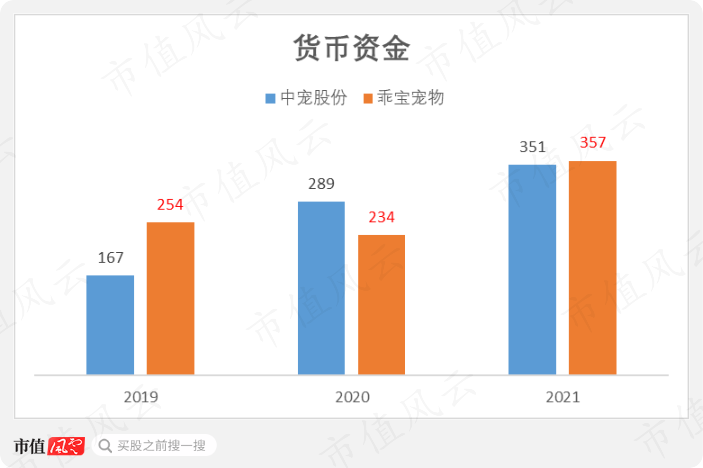

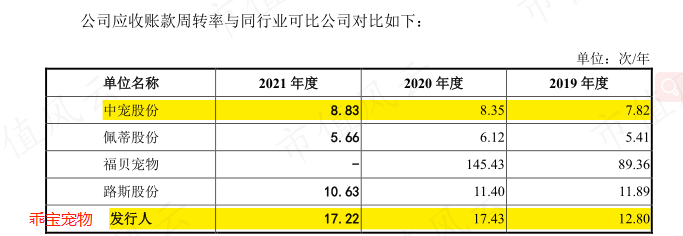

由于境内业务营收占比高,应收账款周转天数也短于拥有较多境外ODM/OEM赊账客户的中宠股份。2021年,中宠股份和乖宝宠物的应收账款周转天数分别为41天和21天。

由于境内业务营收占比高,应收账款周转天数也短于拥有较多境外ODM/OEM赊账客户的中宠股份。2021年,中宠股份和乖宝宠物的应收账款周转天数分别为41天和21天。

在A股宠物食品赛道上市或待上市企业中,乖宝宠物颇有看点,主要原因有二:

(1)OEM/ODM厂商向国内市场转型是行业趋势。从这点来看,乖宝宠物先发优势明显。(2)培育自主品牌是实现溢价的关键。乖宝宠物在国内主推中高端品牌“麦富迪”,能够集中营销资源投入单一品牌,短期内占领用户心智。在“国货替代”趋势兴起的今天,风云君期待在国内宠物食品领域,国产品牌的也能实现百花齐放、做大做强,而不再只从事低附加值环节,话语权被海外品牌占领。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论