势头回落,上半年中资企业IPO全景图

2022年上半年,中资企业全球IPO势头回落。Wind数据显示,海外上市的中资企业仅有1家,于一季度在纳斯达克市场完成招股上市,募集资金约2.50亿元(人民币,下同);港股方面,中资企业IPO的数量及募资规模,同比、环比均下滑。

在海外IPO受阻的情况下,A股IPO的情况总体令人满意,在行情相对较弱的情况下,IPO企业依旧能够募集到理想规模的资金。

01中资企业IPO全景

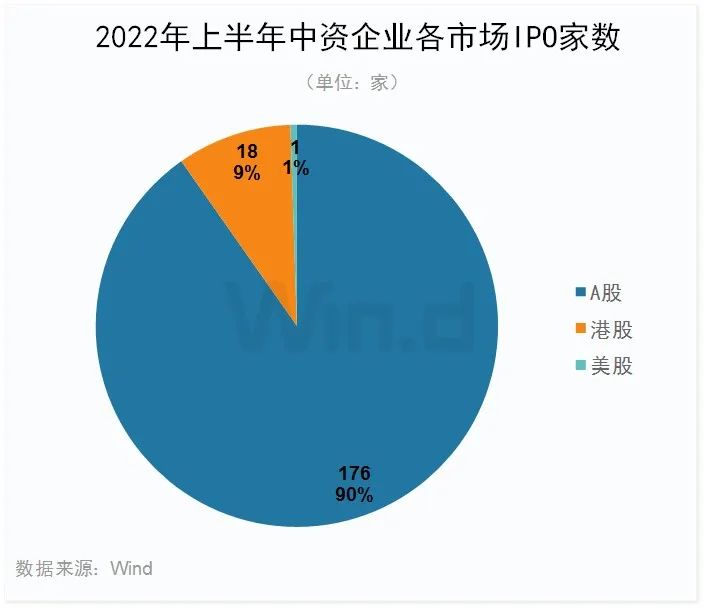

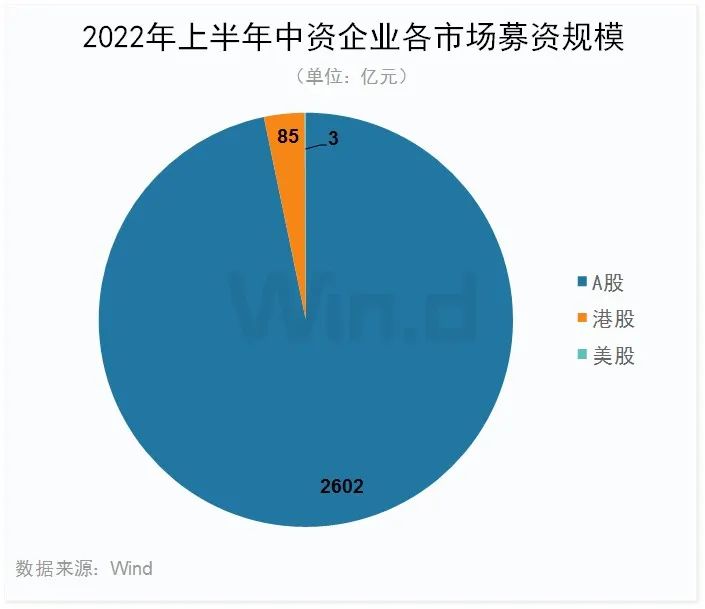

Wind数据显示,2022年上半年,中资企业全球市场IPO共195起(A股按网上发行日期,港股、美股按招股日期,下同),数量较2021年同期减少138起,较2021年下半年减少93起;首发募资规模合计约2689.24亿元,较2021年同期下滑45.13%,较2021年下半年下滑40.87%。

具体到各市场来看,A股市场首发上市176起,较2021年同期减少90起,较2021年下半年减少78起;香港市场18起,较2021年同期减少28起,较2021年下半年减少14起。

从IPO募集资金情况看,2022年上半年,A股市场中资企业首发募集资金2601.86亿元,较2021年同期增长19.00%,较2021年下半年下降33.00%;港股市场中资企业首发募集资金84.88亿元,较2021年同期下降95.70%,较2021年下半年下降86.77%。

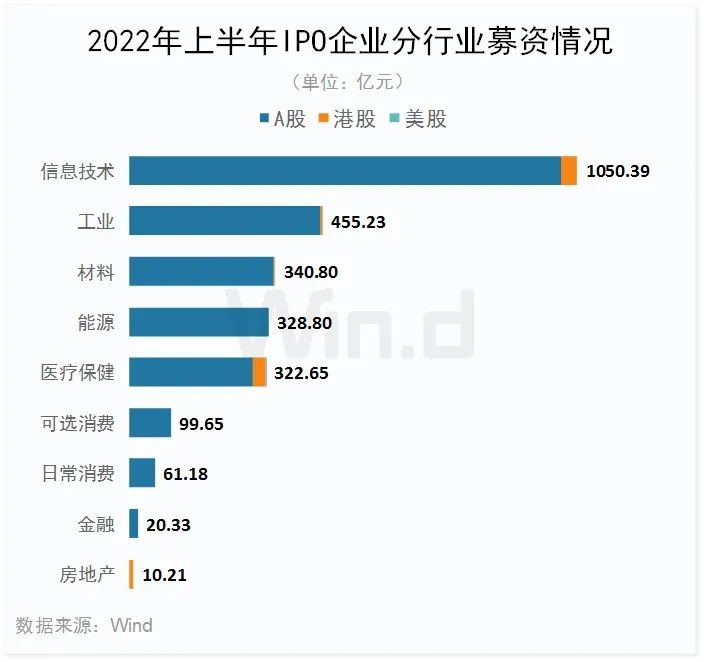

分行业来看(按Wind一级分类,下同),信息技术融资规模最高,达1050.39亿元;此外,工业、材料的融资规模位居二、三位,分别为455.23亿元、340.80亿元。

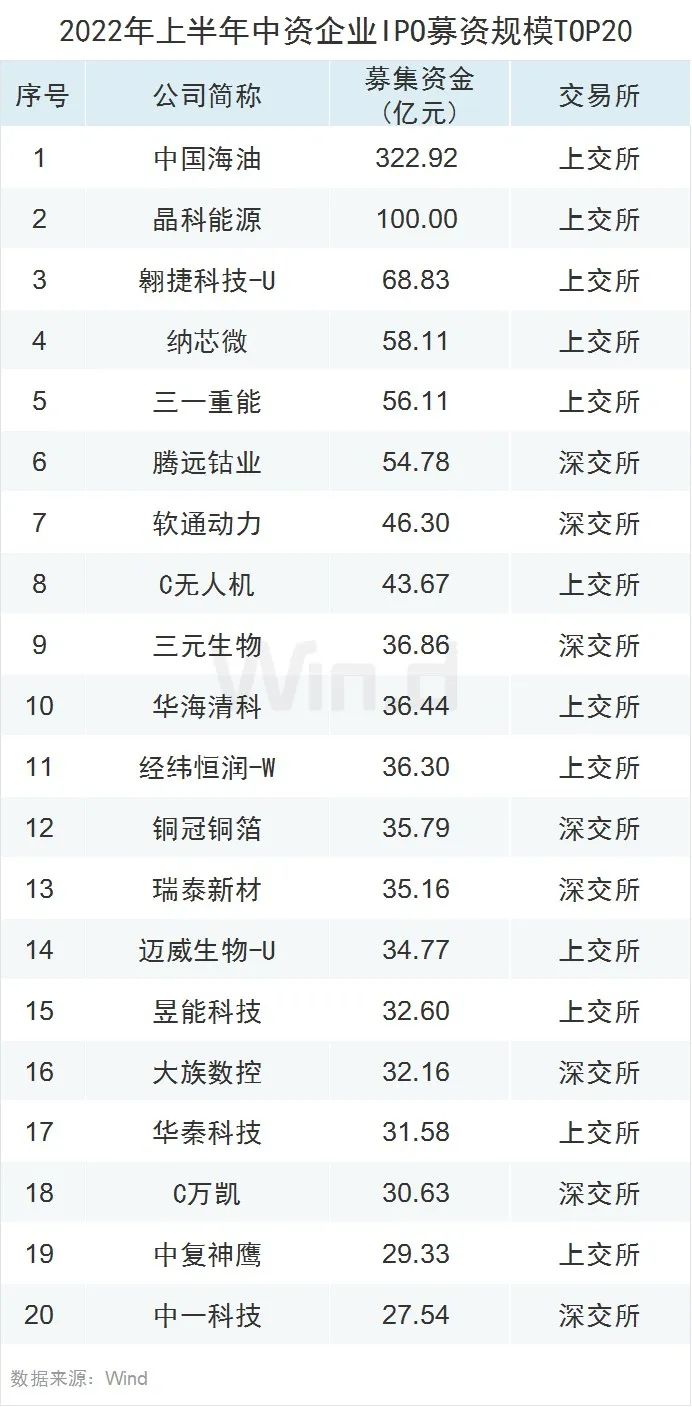

从各家企业募集资金情况看,A股市场上市企业募集资金依旧理想,港股市场上市企业募集资金未有进入前20。

截至6月30日收盘(美股为6月29日收盘),2022年上半年,中资IPO企业各市场总市值分别为:A股22583.75亿元;港股5417.61亿元;美股8.38亿元。

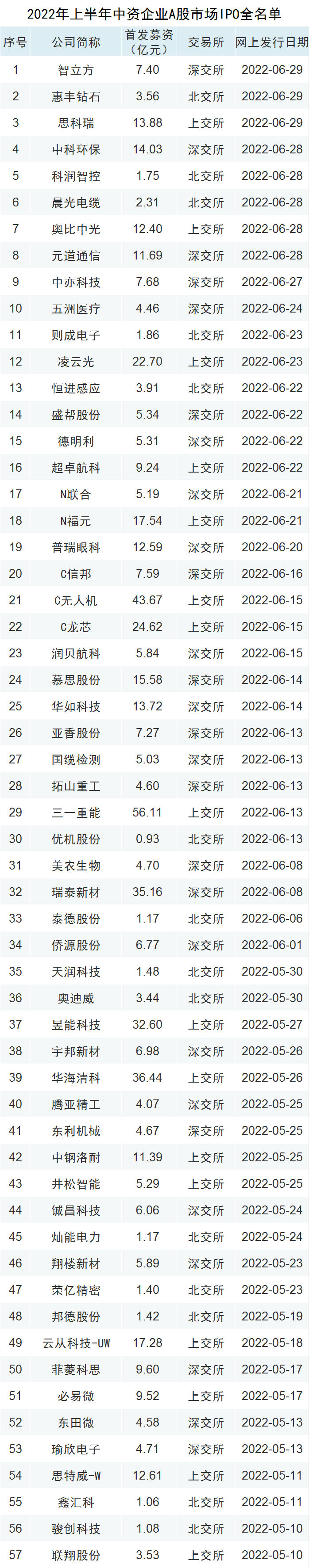

02中资企业A股IPO

2022年上半年,A股市场有176家中资企业募集资金2601.86亿元,上市企业数量虽然锐减,但募集资金的规模同比依然增长。

分交易所看,2022年上半年,上交所有68家企业IPO,深交所有85家企业IPO,北交所有23家企业IPO。

其中,上交所上市企业首发募集资金合计1543.35亿元;深交所上市企业首发募集资金合计1017.27亿元。此外,北交所上市企业首发募集资金41.24亿元。

从行业角度看,信息技术募集资金规模最高,达1012.49亿元;工业、材料、能源募集资金均超过了300亿元。

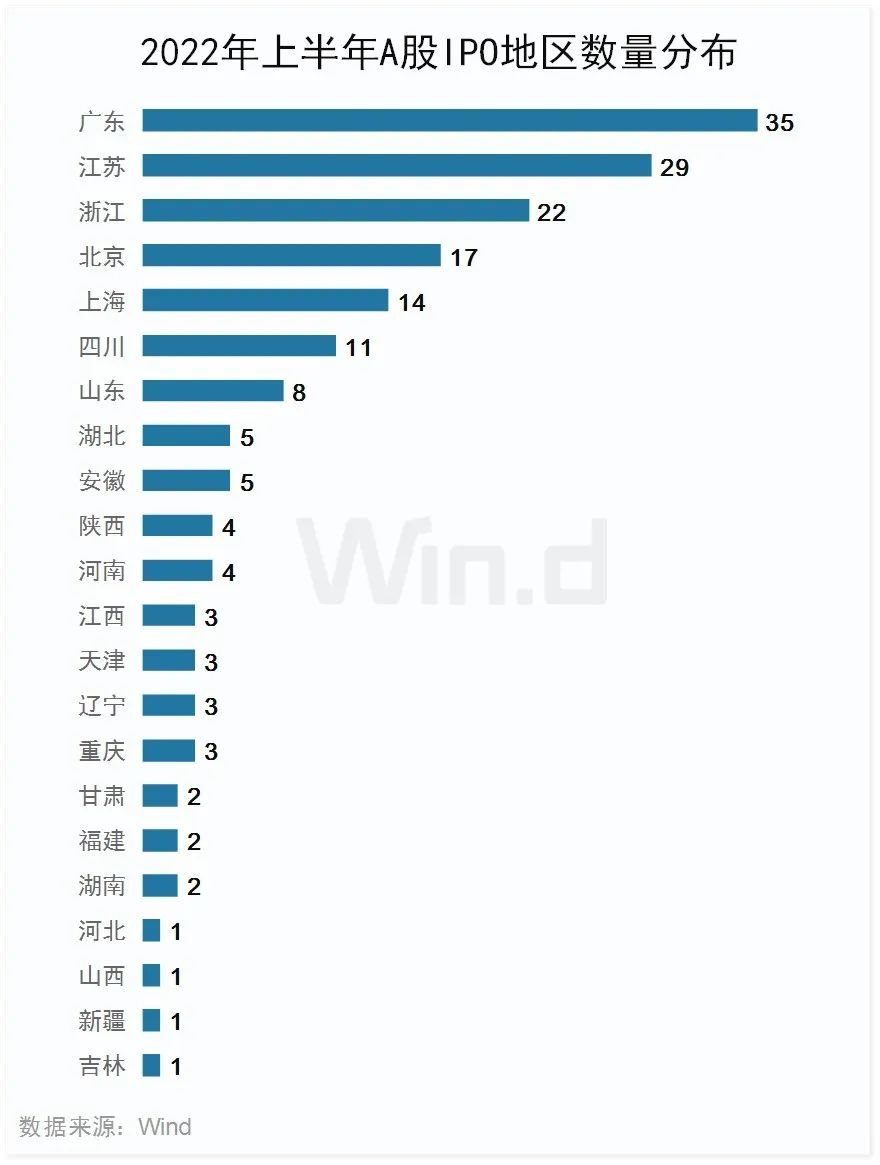

2022年上半年,A股市场上市企业以广东、江苏、浙江为主,均超过20家;其中,广东超过30家。

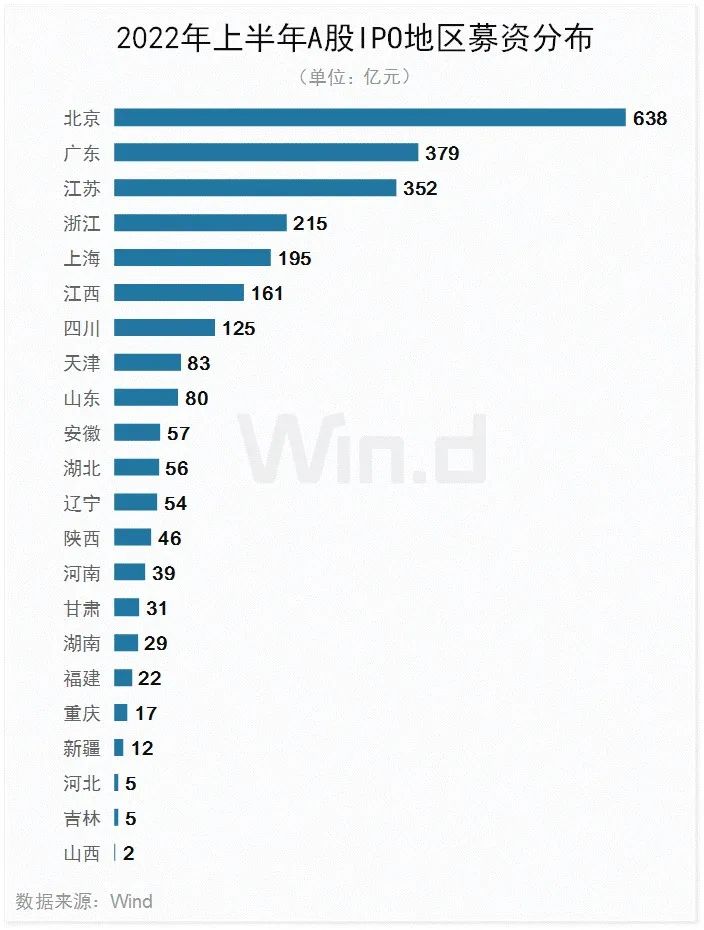

从各地企业IPO募集资金的情况看,北京企业首发募集资金规模较大,合计超600亿元;其次为广东、江苏,募集资金合计均在300亿元以上。

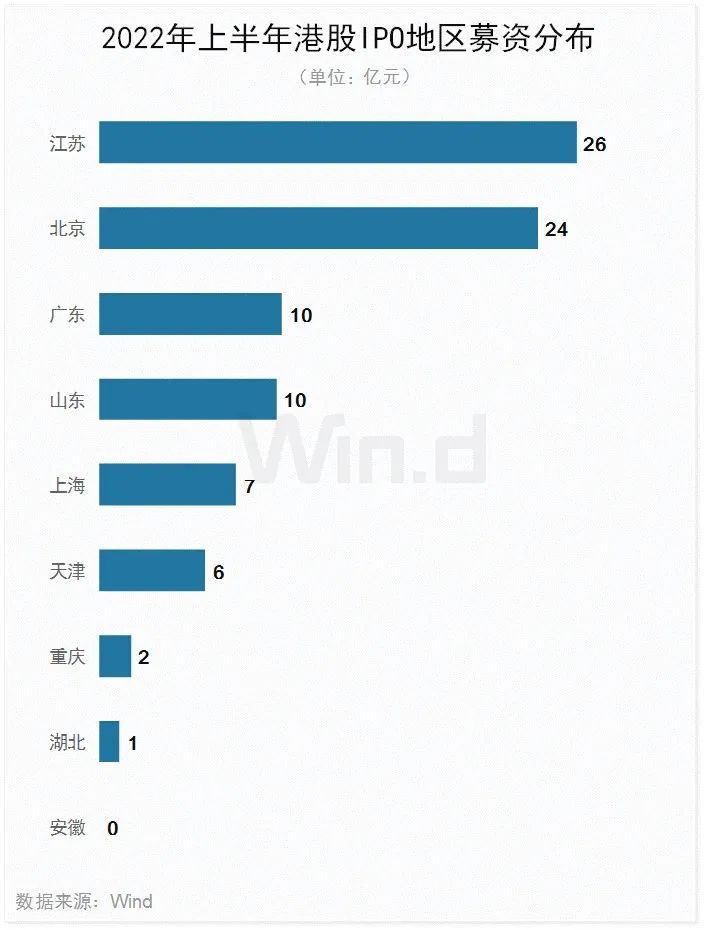

03中资企业港股IPO

中资企业赴港股上市节奏放缓。2022年上半年,中资企业香港市场首发上市18起,募集资金84.88亿元。

在港股市场IPO上市的中资企业,均在港交所主板登陆。

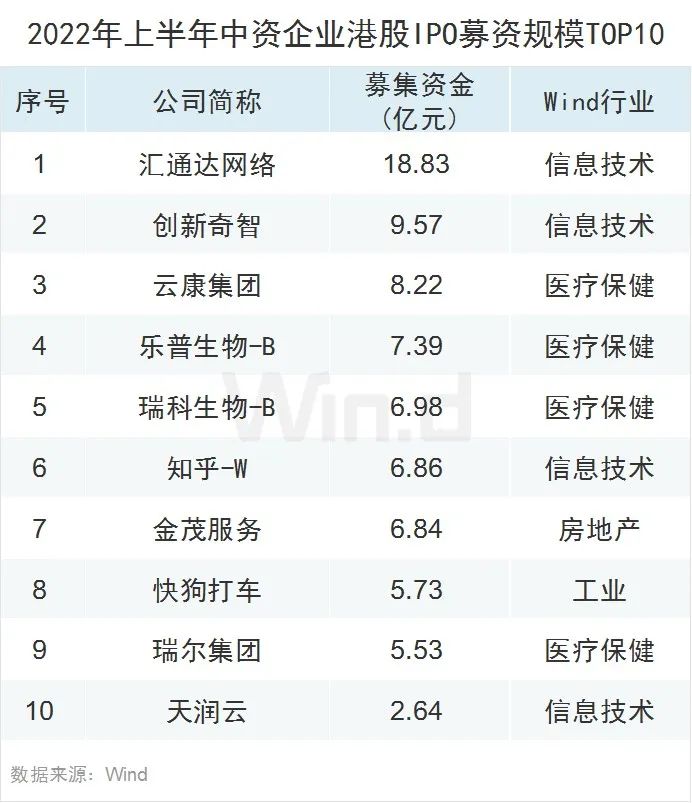

从登陆港交所的中资企业行业分布看,信息技术企业募集资金能力较强,4家企业合计募资37.90亿元;医疗保健企业居多,有5家,合计募资29.97亿元。

具体到单家企业来看,依然是信息技术企业募集资金规模居前。

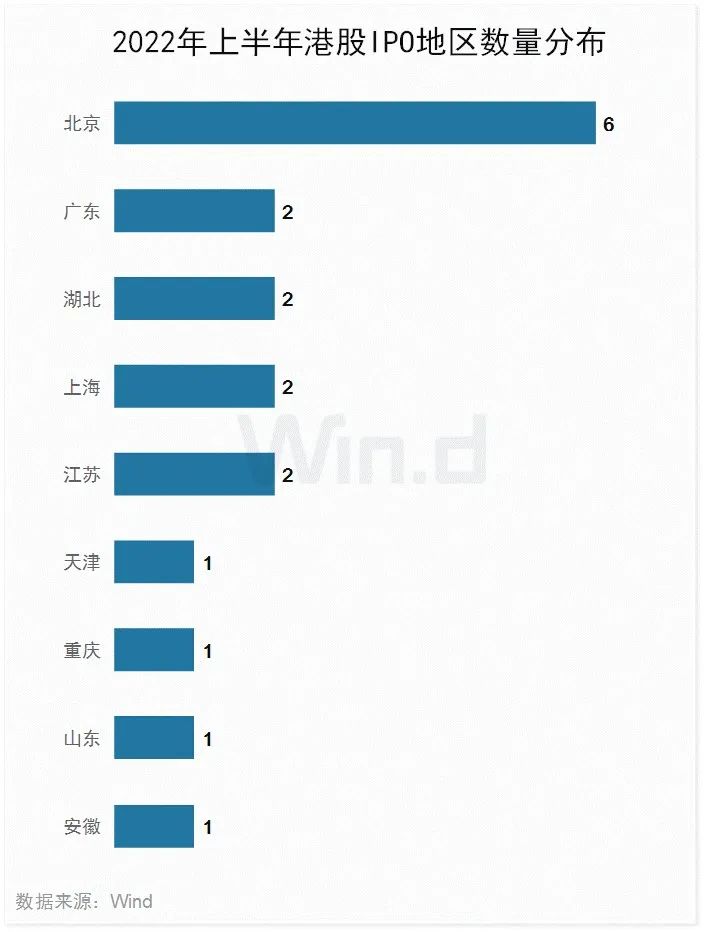

港股市场上市企业以北京地区居多,广东、江苏、上海、湖北四地各有2家。

附:2022年上半年中资企业IPO明细

Wind用户在金融终端输入

IPO(新股中心)快速跟踪IPO最新动态随时了解新股询价阶段、网上申购等信息一览历史新股上市涨幅情况及时捕捉未来同行业新股投资机会

暂时没有评论