芯片设计行业也内卷?冬奥会“冰立方”芯片设计商视芯科技:高精尖研发实力明显不足,薄利多销抢客户

作者:

市值风云

|

2022-07-03

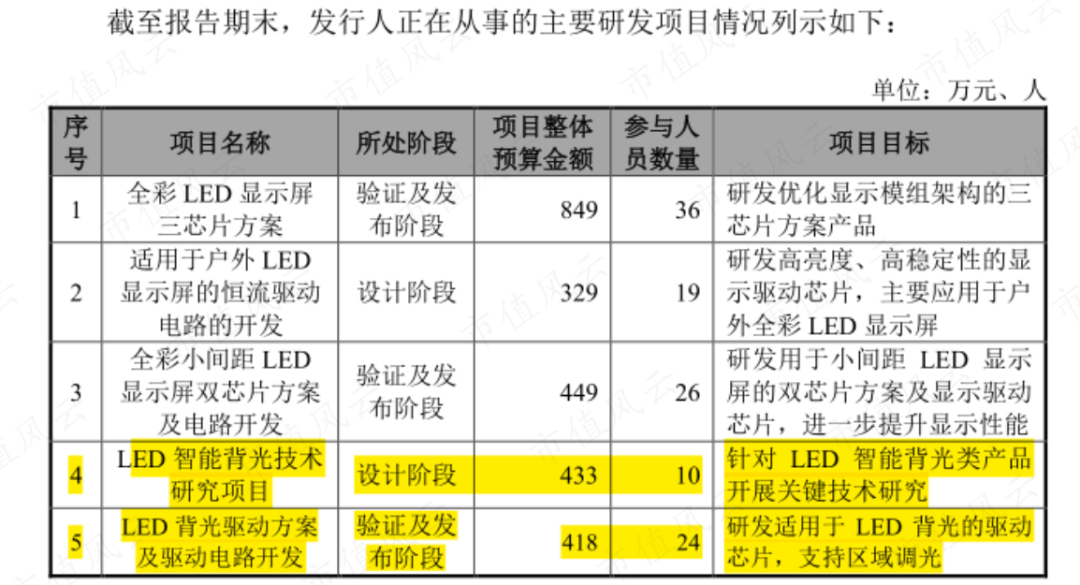

Mini LED预计将迎来放量增长,而公司相关产品尚未商业化。

Mini LED预计将迎来放量增长,而公司相关产品尚未商业化。

作者 | 扶苏

编辑 | 小白2022年北京冬奥会的开幕仪式上,美轮美奂的舞台效果令人深刻印象:环绕在“冰立方”场馆内的巨大LED显示屏上,冰雪五环缓缓而出、与冰面交相辉映,呈现出逼真的裸眼3D效果。 LED显示屏之所以能够呈现出不同的视觉效果,关键在于被称为“LED显示驱动芯片”的半导体器件,该芯片负责图像显示功能,驱动LED灯珠发光。“冰立方”的LED显示屏,采用的是杭州视芯科技股份有限公司(“视芯科技”、“公司”)研发的LED显示驱动芯片。近日,视芯科技的深交所创业板上市申请已获受理。

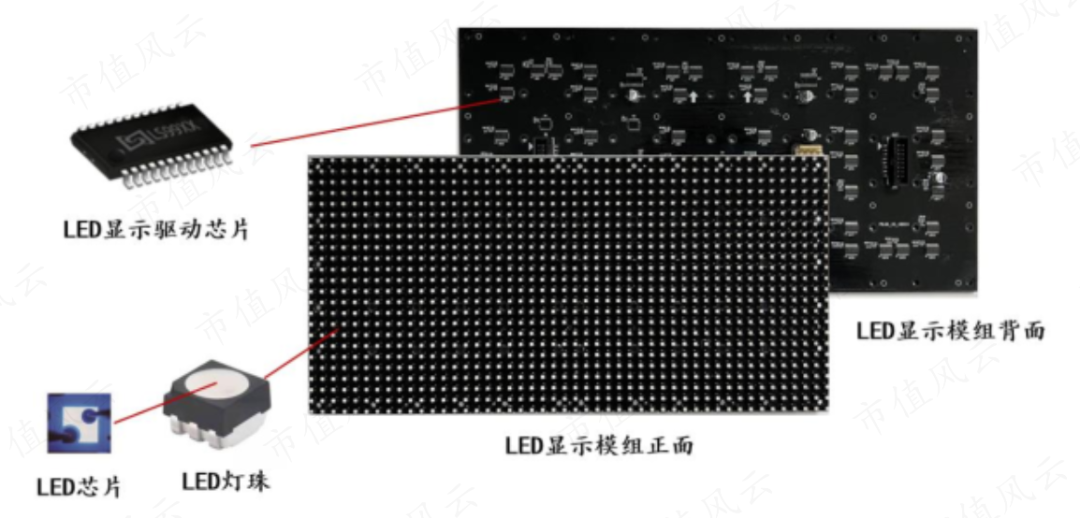

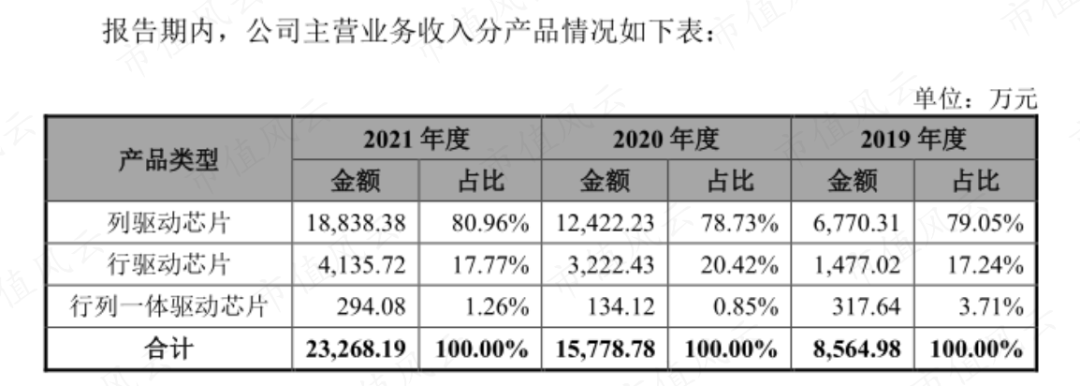

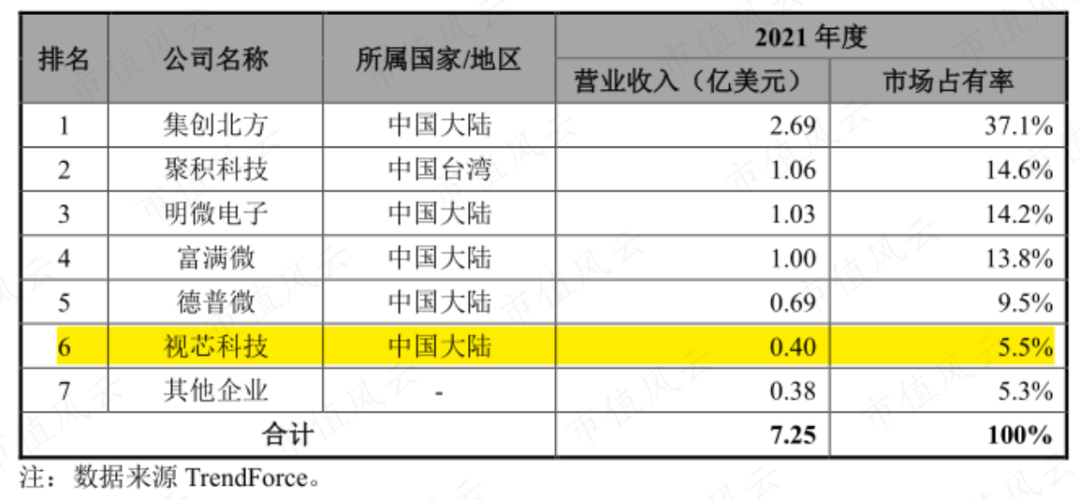

LED显示屏之所以能够呈现出不同的视觉效果,关键在于被称为“LED显示驱动芯片”的半导体器件,该芯片负责图像显示功能,驱动LED灯珠发光。“冰立方”的LED显示屏,采用的是杭州视芯科技股份有限公司(“视芯科技”、“公司”)研发的LED显示驱动芯片。近日,视芯科技的深交所创业板上市申请已获受理。 财务指标看着还不错芯片设计,一直被视为半导体产业链“皇冠上的明珠”。在近年来全球半导体产业转移并推动国内芯片行业发展的大趋势下,公司会是其中的一家“明珠企业”吗?(一)营收、扣非净利润持续增长一块LED显示屏通常由若干显示模组构成,其中的关键控制器件——LED显示驱动芯片,安装于显示模组的背面。LED显示驱动芯片的主要功能是通过高精度的电流,控制LED灯珠的发光亮度、色彩,实现文字、图像和视频的显示。

财务指标看着还不错芯片设计,一直被视为半导体产业链“皇冠上的明珠”。在近年来全球半导体产业转移并推动国内芯片行业发展的大趋势下,公司会是其中的一家“明珠企业”吗?(一)营收、扣非净利润持续增长一块LED显示屏通常由若干显示模组构成,其中的关键控制器件——LED显示驱动芯片,安装于显示模组的背面。LED显示驱动芯片的主要功能是通过高精度的电流,控制LED灯珠的发光亮度、色彩,实现文字、图像和视频的显示。

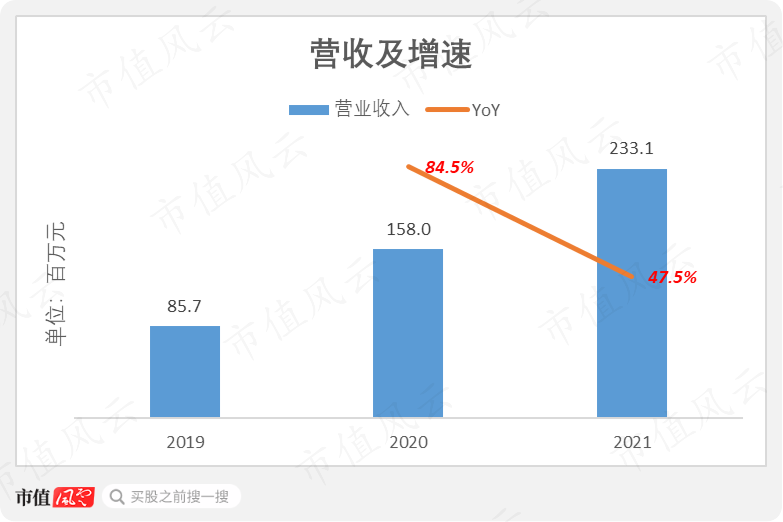

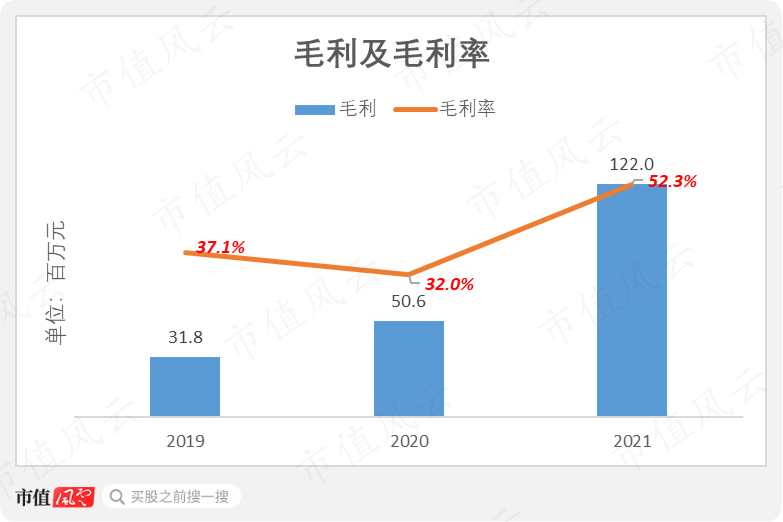

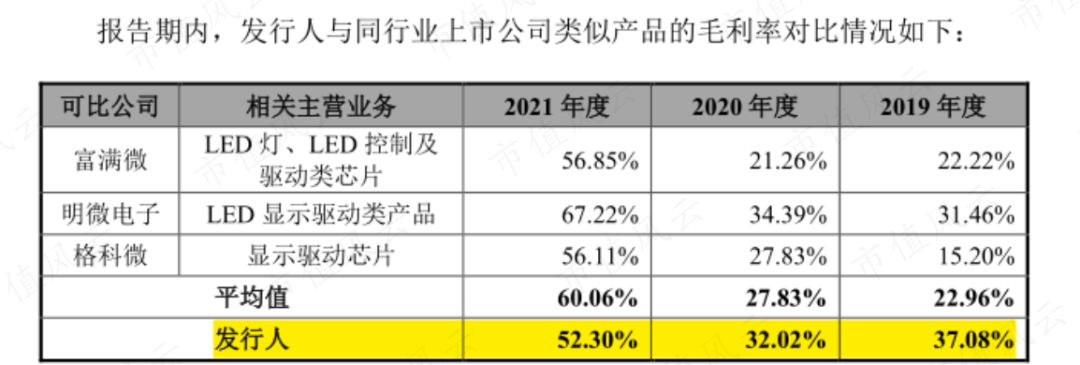

2021年,受益于疫情导致的全球供应链中断、下游市场供不应求,LED显示驱动芯片的市场价格普遍大幅上涨,公司毛利率也大幅提升至52.3%。

2021年,受益于疫情导致的全球供应链中断、下游市场供不应求,LED显示驱动芯片的市场价格普遍大幅上涨,公司毛利率也大幅提升至52.3%。 盈利方面,公司在2020年由于股份支付费用导致当年净亏损6760万元。2021年,公司实现净利润8490万元。从扣非净利润来看,公司则能够实现持续盈利,且盈利能力不断提升。扣非净利润率从2019年的20.8%提升至2021年的36.1%。

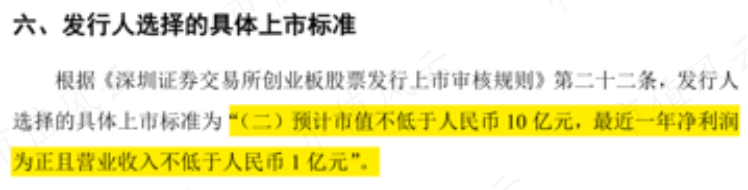

盈利方面,公司在2020年由于股份支付费用导致当年净亏损6760万元。2021年,公司实现净利润8490万元。从扣非净利润来看,公司则能够实现持续盈利,且盈利能力不断提升。扣非净利润率从2019年的20.8%提升至2021年的36.1%。 (二)与士兰微同一控股股东公司选择的深交所上市标准是“预计市值不低于人民币10亿元,最近一年净利润为正且营收入不低于人民币1亿元”。

(二)与士兰微同一控股股东公司选择的深交所上市标准是“预计市值不低于人民币10亿元,最近一年净利润为正且营收入不低于人民币1亿元”。

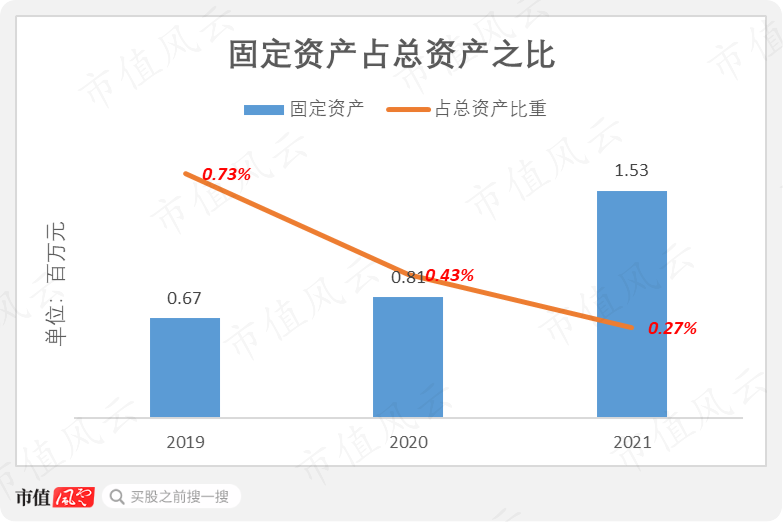

高精尖能力不足,在红海市场中内卷在很多人的印象里,芯片设计是“高精尖”的代名词。从员工构成来看,公司也呈现出“技术密集型”特征:截至2021年末,公司员工总数仅为66人,其中研发人员47名,占员工总数比例高达71%。以此计算,2021年,公司员工人均创收高达353万元。芯片设计行业的特征之一是技术升级和产品更新换代速度较快,原因是随着下游终端产品和应用的日益复杂和多元化,芯片设计难度快速提升。看过公司的招股书后,风云君觉得,公司“高精尖”的能力目前略显不足。(一)行业前沿技术掌握不足公司采用Fabless(“无厂半导体”)模式经营,即:以芯片设计与研发环节为业务核心,不直接从事芯片的生产和加工环节。从全球来看,Fabless是芯片设计行业的主流经营模式。其优势在于,芯片设计商通过将晶圆制造、封测等环节外包给第三方晶圆制造厂和封测厂,从而实现轻资产运营。截至2021年末,公司固定资产的账面价值仅为153万元,占总资产的百分比不足1%。

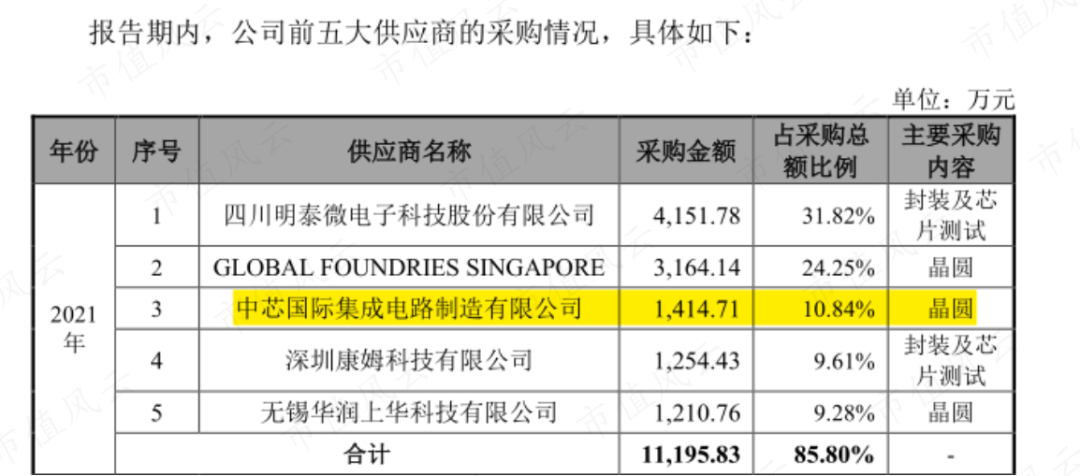

高精尖能力不足,在红海市场中内卷在很多人的印象里,芯片设计是“高精尖”的代名词。从员工构成来看,公司也呈现出“技术密集型”特征:截至2021年末,公司员工总数仅为66人,其中研发人员47名,占员工总数比例高达71%。以此计算,2021年,公司员工人均创收高达353万元。芯片设计行业的特征之一是技术升级和产品更新换代速度较快,原因是随着下游终端产品和应用的日益复杂和多元化,芯片设计难度快速提升。看过公司的招股书后,风云君觉得,公司“高精尖”的能力目前略显不足。(一)行业前沿技术掌握不足公司采用Fabless(“无厂半导体”)模式经营,即:以芯片设计与研发环节为业务核心,不直接从事芯片的生产和加工环节。从全球来看,Fabless是芯片设计行业的主流经营模式。其优势在于,芯片设计商通过将晶圆制造、封测等环节外包给第三方晶圆制造厂和封测厂,从而实现轻资产运营。截至2021年末,公司固定资产的账面价值仅为153万元,占总资产的百分比不足1%。 目前,公司的主要晶圆制造厂为中芯国际(688981.SH)、格罗方德(GFS.O)等,主要封装测试厂为明泰电子、康姆科技和华天科技(002185.SZ)等。公司的供应商较为集中,向前五大供应商的采购金额长期在85%以上。事实上,晶圆制造、封装和测试是标准工艺的制造环节。因此,公司的各家供应商之间可互相替代。比如,2019-2020年,中芯国际并未进入公司的前五大供应商名单,而在2021年一跃成为公司的第二大晶圆供应商,占公司当期采购额的10.8%。

目前,公司的主要晶圆制造厂为中芯国际(688981.SH)、格罗方德(GFS.O)等,主要封装测试厂为明泰电子、康姆科技和华天科技(002185.SZ)等。公司的供应商较为集中,向前五大供应商的采购金额长期在85%以上。事实上,晶圆制造、封装和测试是标准工艺的制造环节。因此,公司的各家供应商之间可互相替代。比如,2019-2020年,中芯国际并未进入公司的前五大供应商名单,而在2021年一跃成为公司的第二大晶圆供应商,占公司当期采购额的10.8%。

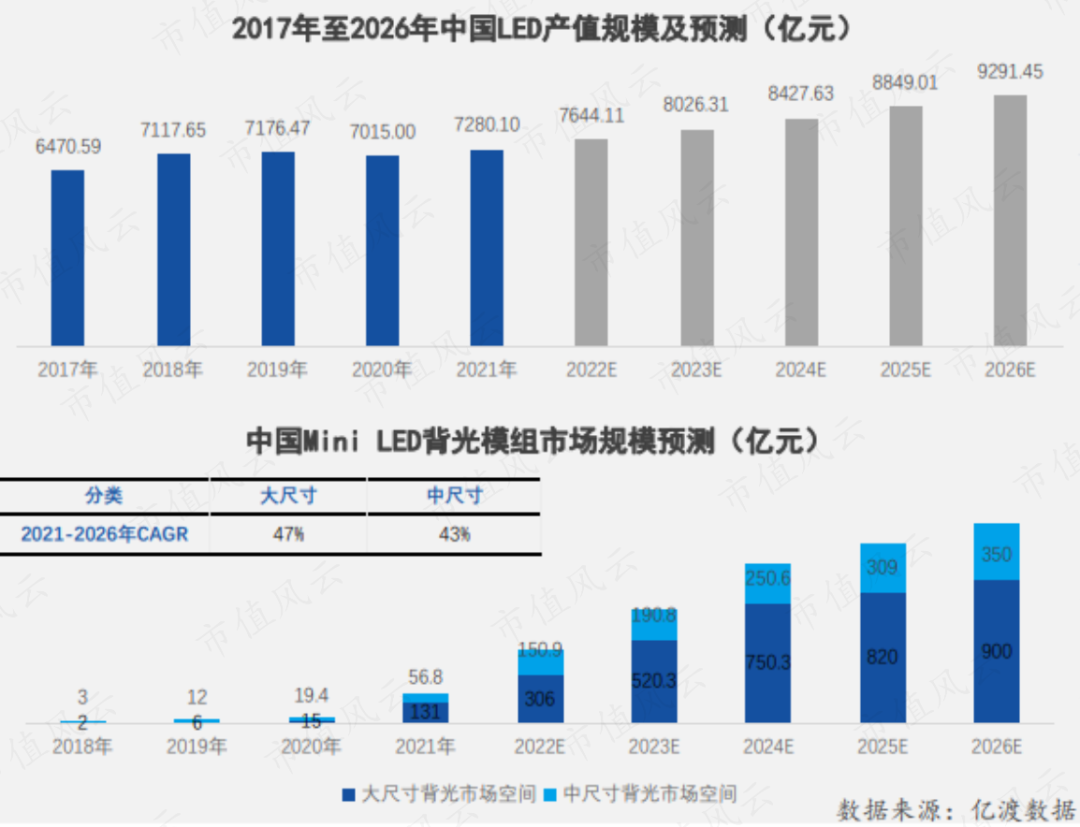

根据第三方数据,2021-2026年,预计国内LED显示屏市场规模将从7280亿元增长至9291亿元,期间CAGR仅为5%。同期,Mini LED显示屏市场规模预计从188亿元增长至1250亿元,期间CAGR高达46%。

根据第三方数据,2021-2026年,预计国内LED显示屏市场规模将从7280亿元增长至9291亿元,期间CAGR仅为5%。同期,Mini LED显示屏市场规模预计从188亿元增长至1250亿元,期间CAGR高达46%。

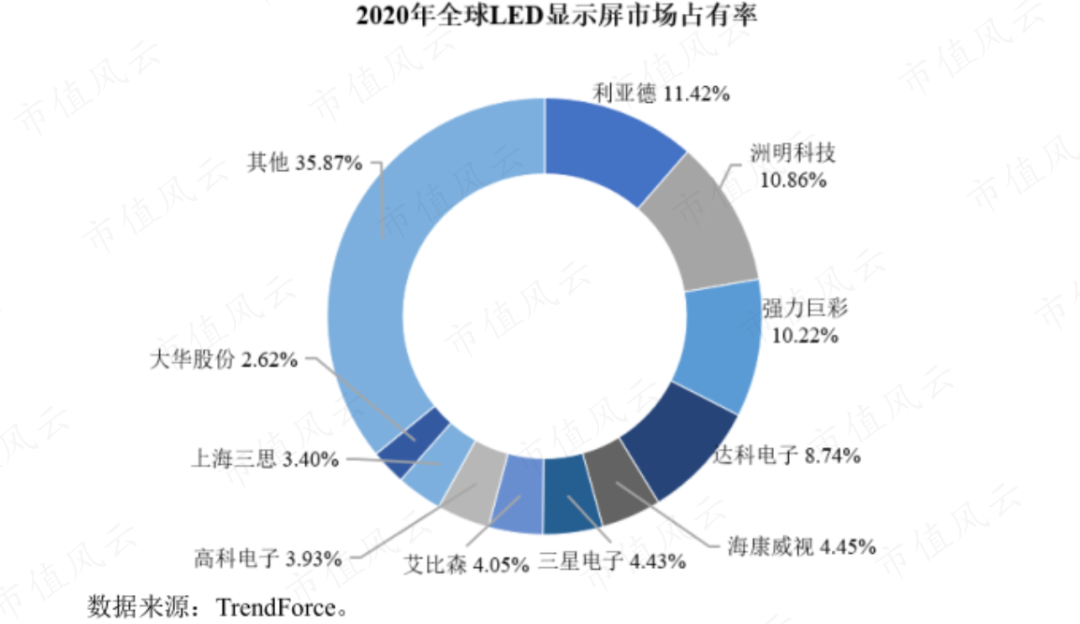

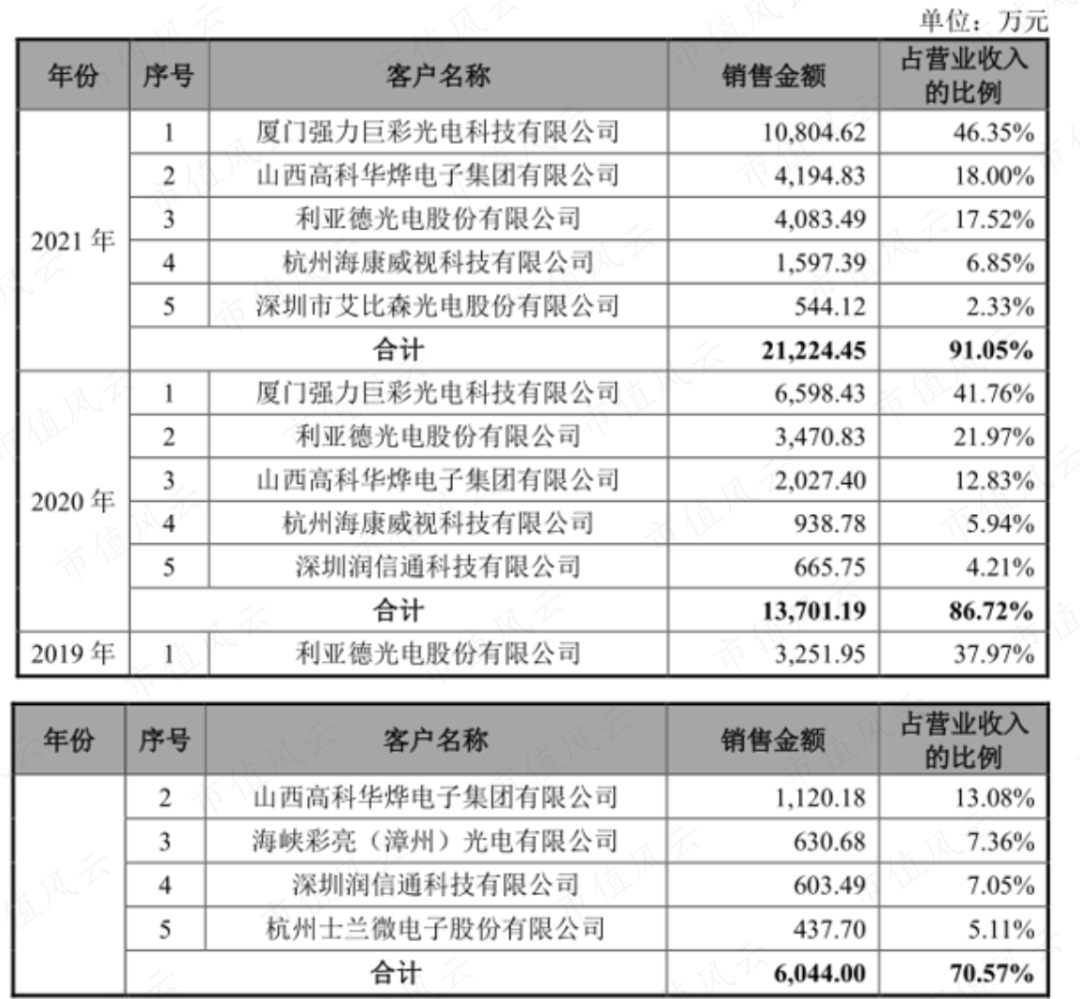

(三)对下游客户议价权较弱公司下游客户的集中度较高,且日益依赖。2019-2021年,公司前五大客户的营收贡献合计百分比从70.6%上升至91.1%。客户集中度高的原因在于,其下游行业市场,即LED 显示模组厂或显示屏厂的集中度也相对较高。根据TrendForce统计,2020年,全球前十大LED显示屏厂商占据了超过60%的市场份额。

(三)对下游客户议价权较弱公司下游客户的集中度较高,且日益依赖。2019-2021年,公司前五大客户的营收贡献合计百分比从70.6%上升至91.1%。客户集中度高的原因在于,其下游行业市场,即LED 显示模组厂或显示屏厂的集中度也相对较高。根据TrendForce统计,2020年,全球前十大LED显示屏厂商占据了超过60%的市场份额。

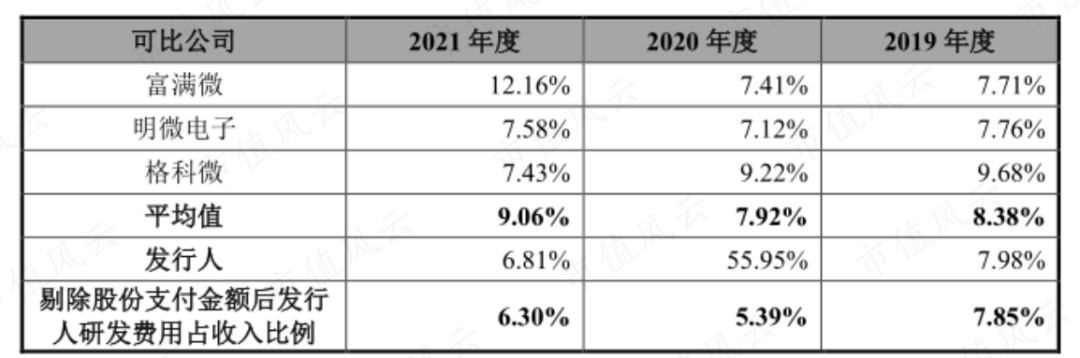

有心进军新领域,研发投入力度一般综上,紧跟LED行业发展趋势,研发出适用于Mini LED显示屏的LED智能背光驱动芯片,是公司的最佳出路。公司在招股书中也多处表示,近年来一直在努力推进LED智能背光驱动芯片的投产和商业化。公司预计,拟上市募集的8亿元资金中,有3.5亿元将用于“高端LED显示芯片研发及产业化项目”。

有心进军新领域,研发投入力度一般综上,紧跟LED行业发展趋势,研发出适用于Mini LED显示屏的LED智能背光驱动芯片,是公司的最佳出路。公司在招股书中也多处表示,近年来一直在努力推进LED智能背光驱动芯片的投产和商业化。公司预计,拟上市募集的8亿元资金中,有3.5亿元将用于“高端LED显示芯片研发及产业化项目”。

传统LED显示领域已经是一片红海市场,无论是上游的芯片设计商、还是下游的终端产品厂商,市场份额均高度集中。公司目前处境尴尬,作为市场份额较低的上游芯片设计商,公司面对下游大客户的议价权较弱,只能通过“薄利多销”的策略来抢占市场。疫情因素带来的半导体行业红利,显然无法长期持续。从长期来看,研发出Mini LED显示驱动芯片,是公司在红海中突围的最佳方向。但是,从招股书已有披露来看,公司目前还未能让投资者信心充足。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

传统LED显示领域已经是一片红海市场,无论是上游的芯片设计商、还是下游的终端产品厂商,市场份额均高度集中。公司目前处境尴尬,作为市场份额较低的上游芯片设计商,公司面对下游大客户的议价权较弱,只能通过“薄利多销”的策略来抢占市场。疫情因素带来的半导体行业红利,显然无法长期持续。从长期来看,研发出Mini LED显示驱动芯片,是公司在红海中突围的最佳方向。但是,从招股书已有披露来看,公司目前还未能让投资者信心充足。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论