“顶流”大动作!押注这只1600亿光伏巨头 广发基金经理刘格崧:光伏行业将进入高速成长阶段

“如果一个资产赚得比较多,也要想一想到底收益来自于行业红利还是自己的投资能力?”

——刘格崧

近日,千亿光伏龙头公司晶澳科技(002459)完成定增,在这笔近50亿的募资中,公募基金参投比例达56.1%,其中广发基金以67.22元/股的价格获配969.95万股股份,获配金额6.52亿元,为一众机构中出手最阔绰的。

而截至一季度末,广发基金旗下合计21只基金已合计买入晶澳科技1.13亿股,占流通A股比例14.84%。

值得关注的是,由明星基金经理刘格崧掌舵的5只基金均押注晶澳科技。

01

刘格崧坚定看好晶澳科技?

作为执掌超600亿资金的明星基金经理,刘格崧在投资上的一举一动都备受市场关注。

在今年3月底,刘格崧曾在一场直播中称,要珍惜这个点位的A股资产,这种波动历史上也有,但不是每个人都能把握住。目前更应该思考的是有哪些资产被“错杀”了。

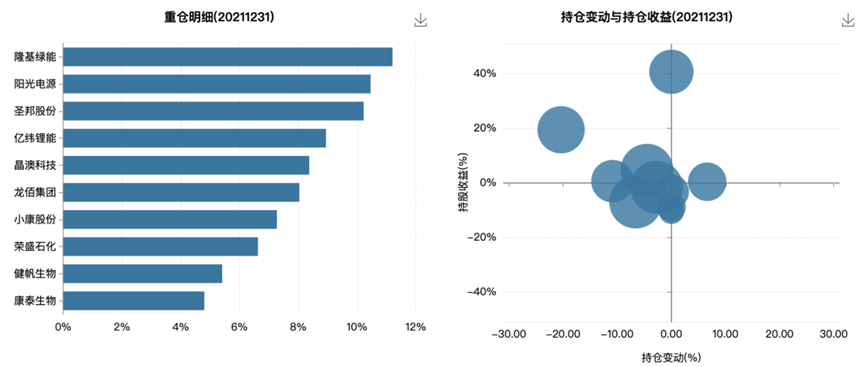

从刘格崧管理的主要基金最新一季报看,刘格崧所管理基金的配置方向以光伏、动力电池、化工新材料、芯片等制造业行业为主。

值得关注的是,截至一季度末,光伏龙头企业晶澳科技出现在刘格崧所管理的广发创新升级、广发双擎升级、广发多元新兴、广发科技先锋、广发行业严选三年持有5只基金的前十大重仓股中。

公开资料显示,晶澳科技立足于光伏产业链的垂直一体化模式,主营业务为硅片、太阳能电池及太阳能组件的研发、生产和销售,以及太阳能光伏电站的开发、建设、运营等。其中,太阳能电池组件是公司的核心产品。

2019年-2021年,公司分别实现营收211.55亿元、258.47亿元、413.02亿元;同期净利润分别为12.52亿元、15.07亿元、20.39亿元。

光大证券研报认为,晶澳科技作为一体化组件龙头,在硅料价格下行背景下单瓦盈利有望稳健提升,且新产品导入和应用场景开发有望进一步推动盈利能力提升。

以广发小盘成长为例,该基金2021年三季报显示,晶澳科技首度出现在其前十大重仓股名单中,为第九大重仓股,占该基金净值比5.04%。截至2021年底,晶澳科技一举跃居该基金第一大重仓股,占基金净值比升至8.76%。到了今年一季度末,晶澳科技仍为该基金第二大重仓股,占基金净值比较2021年末上升1.35个百分点。

同时,今年一季度,晶澳科技首度出现在广发科技先锋的前十大重仓股名单中,目前为该基金第五大重仓股。

此外,广发创新升级今年一季度大幅增持晶澳科技,截至一季度末,该基金持仓数量为1049.84万股,占该基金净值比8.74%,为第五大重仓股。

在重仓晶澳科技的同时,一季度刘格崧管理的基金对隆基绿能进行了一定的减仓操作。其中广发科技先锋相较于上期减持16.71%、广发双擎升级则相对上期减持15.79%。

初步看起来,刘格崧似乎对光伏行业个股青睐有加,且投资集中度较高,与其此前坚持的“中观”投资风格有所不同。

02

“顶流”基金经理

曾一人霸榜年度业绩前三位

回顾刘格崧的任职经历,可以发现,其基金经理之路顺风顺水。

刘格崧最早于2013年开始担任公募基金经理,有12年证券基金从业经验和近9年公募基金管理经验。

以他管理时间最长的广发小盘成长为例,该基金成立于2005年2月2日,最初是一只股票型基金,2017年3月变更为混合型基金,刘格崧于2017年6月19日接手并独立管理至今。

作为广发基金旗下第一只LOF基金,广发小盘成长早在2015年就实现了十年十倍的收益。在刘格崧接手该基金后,他的业绩表现也并未让外界失望。

从收益率的角度看,在刘格崧管理期间,该基金的总收益率一度超过200%,年化回报一度超过30%。但该基金并非其管理最突出的一只。

2019年,3800只主动权益基金收益排行榜前三名,被他一人包揽,刘格崧也因此一战成名,三只基金分别为广发双擎升级、广发创新升级和广发多元新兴,对应的年度收益率分别为121.69%、110.37%和106.58%。

截至目前,刘格崧管理的6只基金中,收益率最高的仍为广发双擎升级,年化回报接近40%。

从投资风格看,市场普遍认为刘格崧此前属于中观配置风格,主要从中观行业比较出发进行配置,但最终选股呈现较为明显的成长风格。

回顾其此前的持仓,2017年至2018年上半年左右,刘格崧的组合主要倾向于配置白酒、家电、消费电子,彼时市场正处于“白马蓝筹”行情。

2019年,刘格崧开始布局TMT板块和医药生物板块,以半导体为主、医药生物为辅。2020年,他的组合行业集中有所下降,组合覆盖的行业更为多元,行业集中度有所下降,组合里行业包括化工、医药、光伏、新能源等等。

彼时,市场对刘格崧的评价主要是,他的成长风格并不是市面上很多大规模基金偏好的极致大盘成长风格,他的持仓反而更偏向于中盘成长。

去年海通证券有分析认为,刘格崧的投资范围不局限于特定行业/赛道,相对来说是偏综合的选手,重仓行业随着产业趋势和资产的性价比而变化;从行业权重变化的时间趋势来看,行业的切换不是一蹴而就的,参与的主要是行业的中长期投资机会,较少进行短线操作。市值风格上,基金经理没有明显偏好,持股行为上,集中度高,换手率较低,抱团程度低。

03

投资集中度高

刘格崧不一样了?

但以投资成长风格成名的基金经理,都会遇到同样的“烦恼”:基金净值通常大幅波动,涨幅大,跌幅也大。

今年农历春节后,A股估值较高的科技、医药、半导体等基金抱团板块遭遇重创,刘格崧管理的基金也在短期内遭遇大跌。

2022年2月10日至4月26日,广发小盘成长下跌25.66%、广发创新升级跌25.24%、广发双擎升级跌26.82%、广发科技先锋跌27.99%、广发行业严选三年持有跌28.69%。

wind数据显示,刘格崧所管理的基金规模也由900多亿降至600多亿。

4月20日晚间,刘格崧率先披露了广发小盘成长的一季报,并表示,“对未来的资本市场并不悲观”、“从产业发展以及中长期投资的角度思考,当前A股市场具备投资价值的行业非常多,希望基金投资人能够保持耐心。”

从一季度主要持仓变化来看,刘格崧明显加大了对光伏行业的配置,投资集中度非常高。其持仓中的大盘中也在增多。

对此,刘格崧的解释为:“从企业盈利周期的角度看,以光伏行业为代表的中国比较优势制造业将会在三季度进入为期三年的确定性比较强的高速成长阶段,部分一体化龙头公司的新技术光伏电池陆续投产,产业链短板问题逐步化解,全球能源安全的诉求提升,这些都是未来行业高速成长的基础。”

04

从5G、医药切换到光伏、半导体

相较而言,2019年,他曾重仓配置科技,因为他认为该板块有机会;随后的2020年,当他发现有其他性价比更高的行业时,配置方向就由科技(成长)转向了周期(成长)。

刘格崧曾将这种投资策略称作是“做广泛而中性的研究,做集中而非中性的配置”,换句话来说就是,“做研究时,面向所有行业寻找机会,每个板块都会花精力看,做投资时,则根据自己的知识结构做行业比较,争取选4-5个行业进行重点配置。”

以广发双擎升级为例,近几年该基金前十大重仓股变动十分明显。

2019年底前十大重仓股主要集中在医药生物、电子行业、半导体;到了2020年底,该基金重点布局了新能源、光伏;至2021年底,加大了对于光伏、半导体行业的布局,前五大重仓股中四席为光伏及半导体行业企业。总体而言,其配置风格由5G、医药逐步向半导体、光伏演化。

从结果观察,刘格崧在核心行业的选股能力突出,其显著超配的重点行业,曾为产品贡献了突出的收益。同样以上述基金为例,基本上每一年都跑出了10倍股。

近期,伴随着上证指数时隔1个半月重返3200点,自4月27日低点以来,前期调整较多的光伏、半导体等赛道股迎来超跌反弹,带动相关重仓基金净值快速回血,带动一批权益基金业绩强劲反弹。刘格崧所管理的几只基金均回血超30%。

刘格崧认为,从性价比角度看,经过一季度的调整,很多行业的估值水平回到了2018年底的位置,从二季度开始或将迎来结构性行情,坚定看好高端制造业的观点不变。![]()

更多精彩视频就在全景财经视频号!

点击图片可直接阅读

更多精彩内容请关注全景财经微信公众号

暂时没有评论