交易导师孟德稳:年薪百万的期货交易员是如何炼成的?

年薪百万的交易员是如何炼成的?

有个人非常有发言权

他不仅自己做到

更在培养训练优秀交易员方面颇有心得

我们邀请到奇获投资的创始人孟德稳老师与大家分享了百万年薪的交易员是如何炼成的,以下内容共有四个部分:

一:“我”的交易成长史

二、交易者成长路上容易遇到的“坑”

三、解决问题的三个核心

四、促进交易员成长的一些外在条件

以下内容节选自期乐会“五月知音卡”会员线上活动文字实录

各位期乐会、赢乐网的的朋友们,大家晚上好,我是孟德稳。应期乐会的邀请,今晚我结合我的自身经历,和大家聊一聊交易员的成长路径这个话题。

我从2007年开始接触期货,到今年已经有15年的时间了。自己的经历算是比较幸运,但也并不是一帆风顺的,我接触的交易员很多,尤其是我还在带交易团队,也在带交易的学生,所以多多少少对这个话题有一些发言权,希望今天晚上的分享,能给大家带来一些启发。

第一部分:“我”的成长史

初入茅庐,开始专职交易

初入茅庐,开始专职交易

首先我想跟大家聊一聊自己的成长史。

我是1983年生人,在上海读的大学。当时学的是微电子,做集成电路,毕业之后就直接进了一个叫上海华红的集成电路企业,当时我们学校本科招了四个,我有幸是其中一个。待遇也很好,06年的时候一个月就有6000块钱工资。

我自己是一个比较求上进的人,大概培训了半年,我就跳槽到了“中芯国际”。

做股票的朋友应该都知道,“中芯国际”是中国IT制造业的一个扛把子,领军企业。在这又做了大概三四个月的时间,我大概能够看得到自己十年后会变成什么样子。虽然说这个行业也很好,对于当时的一个毕业生来说,收入也还是不错的。但是我经过艰难的抉择,还是转行了投入到金融行业。

金融行业对我来说吸引力还是很大的,我大学的时候开始买股票,因为大牛市,06年07年收获不错。我家是经商的,我爸平时给我的零花钱也不少。而且我还问他要了几万块钱去做股票,还赚了点钱。07年我接触了期货,受金融的影响还是挺大的,还是觉得做这个来钱快,所以当时也很冲动,辞掉了工作,开始进入金融行业。

路遇高手

进入金融行业后我也不是马上全职开始做交易,先是去了一家做股票的投资公司,学到了东西。06年07年的时候,整个市场鱼龙混杂,各种各样的割韭菜的办法都有,我也看到了很多,就跳出来。再加上08年的时候做股票被腰斩了,第一次感受到市场上的风险,所以就股票清仓了,全身心的投入期货。

之所以投身期货市场是因为期货有做空机制,而股票只能做多;但当时我对商品期货又不懂,我自己也没有那么冲动,就先去了一家期货公司南华期货做经纪人。那一天是2008年5月12号,这个日子很特殊,是汶川大地震爆发的那一天,所以记忆深刻。去了期货公司后发现只能学到怎么开发客户的问题,但是我的兴趣点在交易上,只是把一些基础的东西学了学,待了三个月就跳出来了。

这个时期在没有目标的时候,我自己做了一段时间交易,手法类似做一些波段,有时候隔夜,有时候不隔夜,很随意。后来听说在期货公司现场有很多高手,我想了很多办法,最后在银河期货找了一个现场的席位。这段经历对我以后的成长很关键,而我也确实碰到了高手。

其中有一个对我影响比较大的人,就是我现在的合伙人,姓徐,他是郑商所老一代的红马甲,后来跳出来做交易,主要做短线套利。短线套利原来在郑州能做很多品种,07年以后郑州的品种不好做,就来到上海,做上海的品种。

一年240多个交易日,就亏那么几天时间,我以前是根本不相信有这样的人存在的。所以碰到这样的高手的时候,把人家当成神看,我们就叫人家“提款机”,每天几万块钱,每周几十万往外提。让我看到了目标,我就主动去跟人家交流。

开始的时候你啥都不懂,人家肯定不愿意理你,慢慢熟悉了之后,有人愿意点拨你几句,后来影响之下,我也开始做短线炒单。

所以说,如果有一个厉害的人在你边上,点拨几句,你听进去,这是一个很珍贵的东西。最起码你看到了有人能通过这个改变自己的命运,你也就能够下定决心:我又不比别人差,为什么我不能做到呢?我自己摸不出来,我还不能学他的吗?

开始炒单:盘口&相关性

当时我做炒单,其实很简单,就是两个最关键的要素,一个是盘口,另外一个是相关性。

当时的炒单手都从郑州那边过来的,用默认设置,盘口是横着看的。所以到现在我们那一批老的交易员都不喜欢竖着看盘口,都喜欢横着看盘口,不像“文华财经”右上角那样还是个竖的盘口。 看盘口需要你长期的训练,对价格的变动、力度、速度、变化方向等,都慢慢的开始有感觉;脑子里就会下意识地去记一些关键的点位,甚至在脑子里自动就生成一些图形。我们就看盘口,那些杂乱的数字我们可以过滤掉,可以能够捕捉那些真正是我们的交易机会。

同时还要看相关性,当时的品种相关性非常的好,不像现在股指暴跌的时候商品有可能暴涨,那时候不存在这样的事情。领头的是三个品种,铜、橡胶股指。铜一涨,所有的有色都会跟着涨,所以你看着铜涨,做锌、做铝很容易。

如果到十点半,股指商品休市的时候,股指能涨上个二三十个点,那所有的品种都会齐哗哗高开。高开的时候你有技巧还能抢到单子,抢到单子立马就能够赚钱。

有些人很有天分的,就靠这个挣了不少钱。所以,那时候最重要的逻辑就是盘口相关性,这些东西经过我们不断地提炼,我觉得这个手法能复制,我们几个交易做的还不错的,就开始想组建交易团队。

开始批量复制、团队作战

2010年,我们开始做交易团队。我现在交易团队里的交易员,还有2010年就进我们团队的人。2009、2010年,包括2011年上半年,炒单都非常好做,赚钱也很快,我们交易员成才率也还不错。因为当时其实很简单,就是刚才说的:盘口和相关性。练到一定程度,就成了,不成,你就淘汰了

到了2011年的下半年出问题了。当时商品我记得很清楚,投机氛围很重,成交量很大。后来整个交易所都开始加手续费、加保证金,就像现在一样,各种手续费,一下子把市场的流动性给抽掉了。但是我们刹不住车,就使劲地在里边折腾,最后全亏成手续费了,吃了很大的亏。

吃了亏之后怎么办呢?我们一部分交易员还在商品里边,慢慢的去恢复找机会。因为外在的条件对于高频率的交易影响很大,所以一旦流动性缺失了,加上手续费贵了,就很难赚到钱了。因为一小波冲击,他没办法覆盖他的划点成本和手续费了。那你就做得越多,亏得越多了,后来就只有把频率降下来。

转战股指期货,迎来爆发

后来,我带着一部分人开始转战股指。事后看,这样做事非常的幸运。我之所以转股指,是因微我2008年投入期货,是希望能够找到一个做空的手段,而我最熟悉的其实还是大盘的指数,因为我大学加上毕业这两年我都已经盯了有四五年的大盘指数了。我对日内的大盘指数波动感觉很好,也总结出来的一些规律。慢慢的,我们就形成了一个炒股指的体系,它的逻辑来源跟商品是有不同的。

在股指上,我们基本上就是利用现货加上盘口去赌一根K线,基本上都是一分钟内截掉,如果波动大的话,可能一分钟能进出好几个回合。2012年到2014年,开始逐步的成熟、开始赚钱。但真正的爆发是2015年。

2015年,股指波动太大了。我记得当时我们一个团队,多的时候一天成交手数就有3万多张。所以后来股指暴跌的时候,我们也受到了监管的一定影响。因为确实我们成交量有些大,到最后到行情最大的七八月份,我们反而没做。但是也很感谢那段时间,基本上我们一些头部的交易员都在那时候财富有了一个跃升。我们当时就在想,这行情要再持续个半年一年,那我们后边可以不用干,就可以退休了。

但是,什么东西都不可能过了。当时也告诉了我一个道理,如果你赚钱赚得太容易,市场如果限制不了你,那么一定会有其他的力量限制你。

所以,这个世界互相制衡的。

股指期货交易受限,被迫转型

2015年的9月3号股指被限制了之后,我们被迫又去转战商品,但是在商品上也出了问题,为什么?因为在股指市场赚钱把我们自己的心给赚野了,所以在商品上去做的时候动辄就几百手地往里开,然后赚个两三万看不上,结果反而倒亏几万,每天都在做这种挣扎。为了缩小自己的预期,用了很长的时间,后来能把赚两三万看上眼了,市场的波幅又下来了,两三万也没有了。你又看不上这个几千块钱,等你适应了,几千块钱也没有了……

整个2016年2017年,我们在这里边挣扎了很长时间,包括我自己也是这样。在这个阶段,我一边梳理自己在商品上面的体系,一边把在股指上挣的钱也抽出来一部分,逐步地又投入到了股票上边。

在做炒单的时候,我自己知道炒单也不可能一直炒下去。非常的累,精神高度紧张,我们有些交易员那手指头都能粘连了。2015年的时候,我的肩上也动了一个小手术,因为整个肩长时间架在键盘上,手架在鼠标上,很紧张地保持着这个动作,所以整个右肩很疼,都举不起来了。所以这也都是职业病。而且还有一个职业病,整天精神那么紧张,还受电脑辐射这么严重,我们一个人都是四五个屏幕,两三台主机。一个交易室里边随便数一下这个三四十块屏幕,一二十台这个主机就在嗡嗡嗡嗡响,精神跟身心都都很疲惫。

所以后来在交易商品期货的时候,我就想到我要转型,因为炒单你不可能一直要炒下去,你年龄越来越大,反应也跟不上,体力也跟不上。

另外一个我做的准备就是在炒单的过程中,我不断在学习股票长线投资的知识,巴菲特的理念我早就已经接触并认可了,但是一直没有等到一个比较好的估值的位置。那么刚好15年股灾之后,有很多股票我觉得跌到了一个非常好的位置上,就开始逐步地把在股指期货上赚着钱开始买股票,这些年收获也还不错。

到现在为止,我大部分的资金还都是在股票上面。一部分资金在做这个期货。股票,当然没有期货这么稳定,因为它很受市场牛熊的影响。但是最起码我在这个期货上挣的钱可以有节奏的去买自己认为低估的股票。股票直到了18年才开始逐步的形成了比较稳定的日内波段的体系。整体来说,比较幸运,因为中间遇到一些贵人,但也并非是一帆风顺,中间也出过很多问题,但是大风险事件倒是没有。

总结:市场是不断进化的

我回顾整个这个自己的交易成长。给我最大的感觉就是交易体系进化是没有止境。

从最初我们炒单只看盘口,再到盘口加上相关性,再到盘口相关性要加上K线,再到盘口相关性加K线加多周期的K线,再加均线,再加形态,再加量,成交量,持仓量。整个体系逐步地在不断地增加新的条件,市场的成熟度也是越来越高,所以你必须要不断地进化。

或许你底层的逻辑变化不大,但是你的手段、你看待市场的视角、你的工具,都在不断地进化才行,你不能人家已经进化到这个现代了,你还再用冷兵器去跟别人去斗,这是不行的。

所以目前这个状态我还是比较满意的,做波段也没有那么累。有机会就做,没机会就等。其他的时间,我还要带团队,要开会,要做培训培养新人,整个状态我感觉还是比较适合自己的节奏和倾向的。

插播:

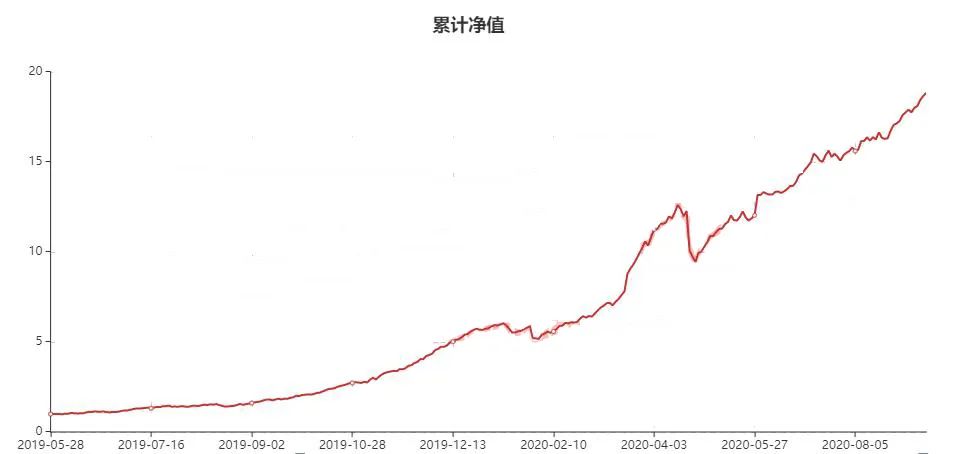

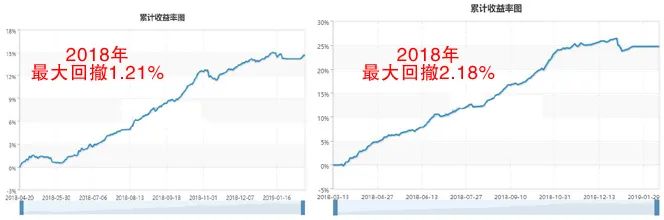

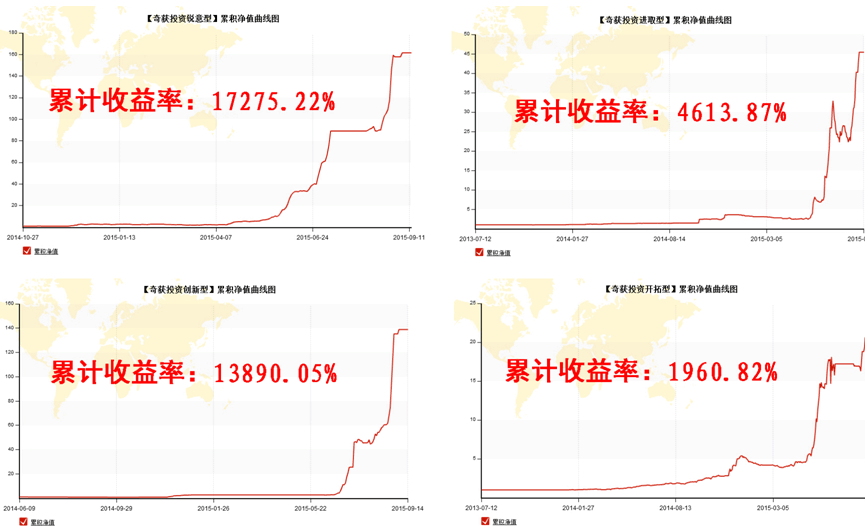

(以下资金曲线曲线来自近年来孟德稳团队部分业绩展示)

2022年:

大盈亏比账户展示:(3个月5倍收益)

高胜率账户展示:(16个月18倍收益)

2018年:

2017年:

2013-2016年:

第二部分:交易者容易遇到的那些“坑”

以上是我自己的一个交易成长史,那么接下来我们聊一聊,这么多年从我自己身上包括从很多其他人身上,看到的有哪些“坑”,希望大家能避免掉。

第一大坑:高估自己

第一大坑:高估自己

我相信大部分做期货的人都认为自己是天选之子,都认为自己能够战胜其他人。另一方面还自视清高。

我自己也是时常高估自己。但实际上你放低身段来做这件事情,绝对没有坏处。我最早出心理问题,就是因为太高看自己。这个市场给你直接反馈的结果跟你自己想要的结果差别太大了,引发了巨大的这个心理落差。后边想解决这个问题,也是把自己的姿态放下来,每天坐到电脑前边,最大的目标是今天别亏,你目标定低一点,你自然也容易实现,心态也不容易紊乱。所以千万别高估自己。在这个市场上都是聪明人,没有谁比谁傻。有的只是谁比谁更有纪律性,谁比谁更有风险的意识。

第二大“坑”:开始盈利后贸然全职

我自己就犯这样的一个错误,这个我自己知道,我不应该马上全职,我又去投资公司,又去期货公司,但是发现学不到东西之后又跳出来自己做。

其实介于想全职与不想全职中,默默的已经走上了全职这条路。但是这个阶段其实很难熬,现在回过头来觉得还不错。那么相对于我自己同时大学毕业的这些人,我的收入,比绝大部分人都强一些。但实际上这个过程中,冷暖自知。我虽然没有翻过大的跟头,那我自己最后边总结是因为第一我运气比较好,我性格上又相对比较保守没有那么冒进。而且08年在暴跌的时候让我后边的风险意识很强。但实际上这个过程也非常非常的难受。

我爱人是我高中同学,结婚前是丈母娘家都不敢说自己是做期货呗。最后憋了半天,说是做金融行业从事数字测算工作,说的云里雾里的,糊弄过去。很快说做期货的很可能被认为是不务正业,眼高手低,不踏实。包括我们结婚之后生了孩子,孩子都两岁了,我们还两地分居。因为我做的这个是一个非常不稳定的工作。我爱人是本地移动公司的一个中层,收入也很好,福利也很好。所以孩子长到两岁了,都还在我们老家,我一个人在上海打拼,爱人不愿意过来还是因为不稳定。到了2014年赚到了钱,换了大房子之后,孩子要上幼儿园,决定要让孩子来上海受教育,才最终下定决心让我爱人把工作辞了来这里做全职太太。

所以,全职做交易这条路是会有非常多的问题的。这个如果你没有一定盈利积累,千万不要贸然全职。哪怕你通过其他的生意挣了很多钱,也不要贸然丢掉其他的生意全职。市场还真不怕你有钱,怕你有经验有体系,你钱再多你还不够亏的。

所以说,你要想全职有几个条件:第一,通过交易挣到了钱,证明了这个钱也够你5到10年的生活费。这是个门槛。经济活动中最重要的是稳定的现金流。我现在自认为交易上能够自己养活一家人,甚至还能照顾别人,但是我依然还在做公司做团队,做项目,我在交易之外还有收入,这反过来让我交易更加的稳定。所以奉劝大家不要贸然地去离职。很多人最后坚持不下来,因为他没有足够的现金流了。

第三大“坑”:你的体系变来变去

你在初期的时候,你在寻找道路的时候变来变去可以理解,但是你要做足够长时间了,还在变来变去,还没有形成理出一个思路来,那就有问题了。一条路摸到一定程度,但没有得到一个足够的反馈。马上又变一种做法,再摸上个半年摸不到头,又变一种做法,最后亏得不傻。因为你四不像,行为和思维冲突。

还有一些坑就是有些人玩到最后心态失衡了,然后就觉得自己要赌一把。那等于把命运压给了随机,靠赌是赌不出来的,尤其是没有毫无根据的赌凭着感觉的赌。

其实大部分人被市场淘汰,大部分是败给时间和亏损。长时间没有正常反馈。要结婚啦,有父母给你的压力,老婆孩子要养,这个周围的人都说你不务正业,压力越来越大,心态越来越失衡,最终败给了时间。有些是亏损控制得很好,但是架不住刀子割肉。不是被腰斩的,而是被凌迟处死的。

这些都是坑。

第三部分:解决以上问题的三个核心

那怎么解决这些问题呢?或者说换句话说,你怎么才能够更高效地去成长呢?我觉得最核心的最值得大家马上要确定的就是这三个东西。

第一,要形成完善的固化内化的交易系统。完善是你从切入方向、止盈止损、资金管理到情绪管理,你都有对应的标准和依据。固化使你的底层框架已经固化下来了,不会再变化了。不是说一会我做顺势,一会我做震荡。

内化是什么意思?就是根据自己的性格,根据自己的风险偏好,真正变成了你适合你自己的东西。这世界上每个人都是一个不同的锁,你得找到开自己这把锁的钥匙,这就是内化,形成完善固化内化的交易系统。

第二,做了一段交易之后,你得好好的审视下自己,审视自己性格是什么样子,是急躁的还是是偏慢偏软的?是风险偏好是高的,有承受压力的还是风险偏好低,你认知了自己才好确定自己的交易级别和逻辑。

如果你是性格急躁的,不愿意承担风险的,你尽量就往小的交易级别上去,靠日内的也很好。如果你觉得你的承压能力很强,而且你觉得你自己的判断力整个逻辑认知都很强,你可以去隔夜甚至长线。但是你需要认知自己,确定好自己的交易机会,最忌一会做短,一会做长,确定不了交易级别,也最忌一会做赔率,一会做胜率,。逻辑摇摆当中,会被市场一口一口地吃过。

第三,要具备系统化的交易思维。我的“三率组合”大家都知道,低频率高赔率低胜率,这是波段或者长线交易的特征。低频率高频率高胜率,这是炒单的特征。

而我们现在更倾向于用低频率低赔率,然后更高的胜率,然后用小波段重仓去交易来获利。不见得我们这种做法就是最好的,但是你总得选一种。就怕你在当中摇摆,又想吃日内小短线,又想吃隔夜的大波段。像我现在是有隔夜的策略,也有这个日内的策略,但是我是分开账户的。而且隔夜的策略基本上我就是类似一种半程序化操作,不太会影响到我这个日内的策略。放到一个账户里,自己最后就乱掉了。

总之,你得形成系统,而且还得形成系统化交易的思维。系统化指的是你必须要有完善固化而且细化的交系的。都有从各个方向切入,执行,止损,资金管理都有明确的执行标准。同时系统化的思维还保要要你保持交易的一致性。只有保持了交易的一致性,你才能形成同样情况的大数,这个基础上才能展现出稳定的概率和赔率的优势。

这个一致性大概有三层的,单纯的含义,第一个,你开平仓得有一致性,你不能开仓是这样一个逻辑,平仓是另外一个逻辑。第二个,你周期要有一致性,别去做什么小转大。五分钟图做着做着转多了。你最好是同级别交易,简单有效,不要给自己增加难度。第三个一致性就指的是你每一笔交易之间得有一致性,而且这之间是没有关联的。

三个一致性你想衡量自己的系统有没有优势的时候,先问问自己,这三个一致性做到了吗?你系统有优势并且做到了一致性,一致性的优势就会带来富裕。在资金容量没有上限的时候,你的资金曲线会加速度的往上增长。

那么如何寻找并确定自己的交易体系呢?还是我刚才说的,你要依据你的风险偏好和性格,快慢,深刻的认知下自己。通过你自己风险偏好和信用快慢来确定你的交易级别。还有一种办法,你就找一个有经验的人,你让他看一看你的成交单子,大概人家也就知道你是个什么性格。大概他也就会给你一个比较中肯的建议。

那我们公司的培训当中,就有一个环节,针对每一个交易员,包括我们自己内部,针对每一个人都会根据他的风险偏好和性格,自我认知,加上我们老交易员对他的认知,给他确定一个他适合的级别以及他盈利的核心要素。

对胜率和赔率不能都双高,如果你长期做了很多交易的话,胜率和赔率是没办法双高的,高到一定程度,这两个就是跷跷板,你必须要选一个,你的交易级别,你的切入方法,你的这个止盈的方法都会随之而匹配性的去设计。

胜率的概念是什么?胜率的概念就是任何一次突破都可能是假突破。赔率就是任何一次符合我交易体系的机会,我都认为能展开大行情,宁为玉石不为瓦全,要么给我砍掉,要么赚钱了,给我回本平掉,要么就给我一个比较大的利润。就怕你做了几次赔率,又去做胜率,做胜率一跑,赔率的机会来了,也是在这摇摆当中,你就出了问题。

做胜率一般来说体系就简单,判断容易要求强制执行一致性交易。做赔率,就要求你思考得更深,因为你的赔率空间是必须要靠时间酝酿出来的,空间是要靠时间酝酿出来。当你持仓时间拉长了之后,你就必须要把你切入的逻辑挖得又深。就像大树它的根扎得很深很广,小草它就可以比较浅一样。如果一个大树只有小草的根,它根本没法立足于这个地面,一阵风就给它吹垮了。放到交易上,就是你的逻辑如果不够深,覆盖的优势时间如果不够长,你就很难拿出赔率的结果。换一句话说,当你的持仓超过了你的逻辑能够覆盖的优势时间的时候,你就把你的命运交给了随机。(期乐会官方微信公众号平台ID:qlhclub)

我们团队里做赔率和胜率的都有。那么做胜率它就可以做一个非常好看的资金曲线。因为一般做胜率都是偏短,一天交易次数多,一天交易次数多,它体系又有优势。那么一天的交易次数多了之后形成大数,它就足够体现出它体系的优势了。所以按日算它赚的钱天数多,赚的天数就多。做赔率的。这个他资金曲线就没有那么好,但是他比胜利有一个更好的地方就是什么呢?没那么累,而且容量大,做胜率的就不行,他的资金容量就有限,赚了钱还得往外取。

第四部分:促进交易员成长的一些条件

最后跟大家在这个分享一些其他的这个促进交易成长的一些条件。

我前面也说了有一个坑,就是时间成本和资金成本。很多人不是倒在单次的大亏上,而是倒在长时间没有正向反馈上,长时间不断地小亏,最后也亏得受不了。

想克服这个问题,除了我前面说的这些东西之外,最好的办法就是身边有个标杆,你像我们在团队里面的,是因为团队里有老手,老手已经能够从交易上赚到钱,有些还赚得不少。一个新手如果在他边上的话,那会受到感染。首先他就会有做交易这条路能做成这种念头。

第二个它有体系。你看别人都能够赚这么多钱,我自己转化成自己的,我一样能赚到这么多钱,这就是标杆带来的作用。如果说你身边都是一些不赚钱的人,最后你就会迷茫了,会怀疑到最后放弃。

千万不要闭门造车,要多交流。团队内的氛围就好在经常可以有人交流,那盘后可以交流,单笔交易可以交流,心理上可以交易,甚至其他的方面。当我们自己内部每周几次例会,每个人都要截取几个成功的案例和失败的案例,从交易的逻辑到自己的处理哪一个环节,其他人会提问题找毛病,给予你建议批评或者是鼓励。那么在这么不断输入的过程中,实际上自己就获得了最大的输入。

还有就是你得最好能够找到风控。这个市场上最不牢靠的就是本身,那是像我们这种十几年的老手,还会出一些自己控制不自己的控制不住自己的问题。现这个时候如果有人能够给你做好风控的话,它就很重要了。你可以搭班一起做,互为风控或者是有人专门做风控。像我们这种交易团队,我就是最大的风控。那我们知道风控最可贵的地方就在于你既得懂它又能管得住它。(期乐会官方微信公众号平台ID:qlhclub)

所以这个总的来说,大家还是需要不管从外在上还是内在上,给自己创造更多的条件,让自己的交易有所成长。有所成长。

最后,送大家16个字。资金为纲,谢绝暴力,平和心态,才能富足人生!

近期训练营安排:

↑点击查看详情

↑点击查看详情友情提示:以上观点仅做为学习交流使用,不构成任何投资建议。投资有风险,入市需谨慎!

暂时没有评论