后疫情时代钻石行业迎来全面修复,从贝恩的预测中能看到哪些投资机会?

作者:

市值风云

|

2022-04-22

作者 | 娃娃

编辑 | 小白在新冠疫情的影响下,钻石行业过去两年的行情波动不亚于坐过山车。经历了2020年的艰难形势,2021年,钻石产业链的每一个细分行业都在用亮眼的复苏成绩证明了自己的韧性。在这一年间,钻石行业为了吸引客户进行了大量技术投资来提高生产效率、开拓市场以及优化客户体验。行业在电子商务领域的发展也在加速,即使是小型的夫妻店也都添加了在线销售平台,来服务因疫情而不能亲自到店的客户。 (来源:李嘉琦直播间)另外,消费者们也做好了花钱的准备。经历了2020年大放水,欧美股市暴涨,各种经济刺激补助不停,大家的钱包都很鼓(风云君流下羡慕的泪水),迫不及待的想花掉一点来给心爱的人买一份有意义的礼物。多年以来通过有针对性的,精心策划的故事性营销活动,钻石在人们的心中已经被赋予了足够多的情感共鸣,因而是奢侈级礼品中的热门选项。

(来源:李嘉琦直播间)另外,消费者们也做好了花钱的准备。经历了2020年大放水,欧美股市暴涨,各种经济刺激补助不停,大家的钱包都很鼓(风云君流下羡慕的泪水),迫不及待的想花掉一点来给心爱的人买一份有意义的礼物。多年以来通过有针对性的,精心策划的故事性营销活动,钻石在人们的心中已经被赋予了足够多的情感共鸣,因而是奢侈级礼品中的热门选项。 针对钻石行业,风云君也对不少龙头公司进行过覆盖,感兴趣的大佬可以戳下面链接:

针对钻石行业,风云君也对不少龙头公司进行过覆盖,感兴趣的大佬可以戳下面链接: (来源:市值风云APP)随着钻石原石的销量增加,矿工们也加大马力提高了产量,同时加大了对库存的提取量以满足需求,这使得钻石原石库存降到了历史低点。而对抛光钻石的强劲需求引发的价格回暖也帮助产业链中游的企业实现了10年以来的最高利润率。可以说在过去的一年里钻石行业给了我们太多惊喜,那么行业的未来会是什么样子?连续十一年对钻石行业进行跟踪研究的贝恩咨询根据他们丰富的历史经验总结出了针对短期和中长期的两种不同发展可能性。

(来源:市值风云APP)随着钻石原石的销量增加,矿工们也加大马力提高了产量,同时加大了对库存的提取量以满足需求,这使得钻石原石库存降到了历史低点。而对抛光钻石的强劲需求引发的价格回暖也帮助产业链中游的企业实现了10年以来的最高利润率。可以说在过去的一年里钻石行业给了我们太多惊喜,那么行业的未来会是什么样子?连续十一年对钻石行业进行跟踪研究的贝恩咨询根据他们丰富的历史经验总结出了针对短期和中长期的两种不同发展可能性。

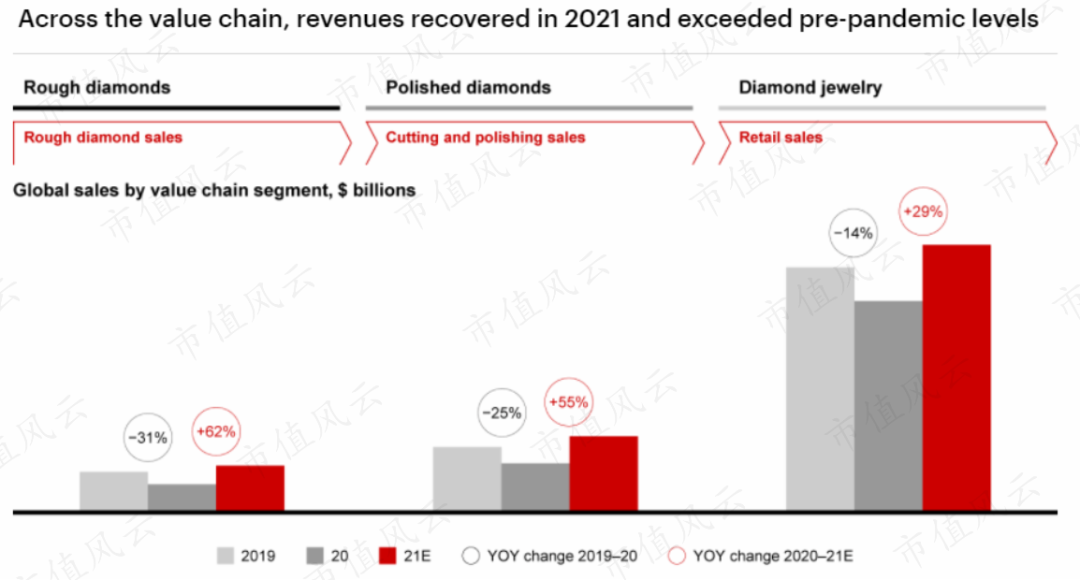

行业整体分析:销量和净利在恢复01 销量的恢复2020年,珠宝行业在疫情的打击下数据也不好看,成品类钻石的销售下降了14%,原矿钻石的销售也下降了31%。但很快,整个行业的销售在2021年就开始了超预期的反弹,并快速超过了2019年疫情爆发前的水平。

行业整体分析:销量和净利在恢复01 销量的恢复2020年,珠宝行业在疫情的打击下数据也不好看,成品类钻石的销售下降了14%,原矿钻石的销售也下降了31%。但很快,整个行业的销售在2021年就开始了超预期的反弹,并快速超过了2019年疫情爆发前的水平。钻石原石的销售较2020年增长了62%,较2019年增长13%;

半加工(切割及抛光)钻石较2020年增长了55%,较2019年增长16%;

珠宝成品钻石较2020年增长了29%,较2019年增长11%。

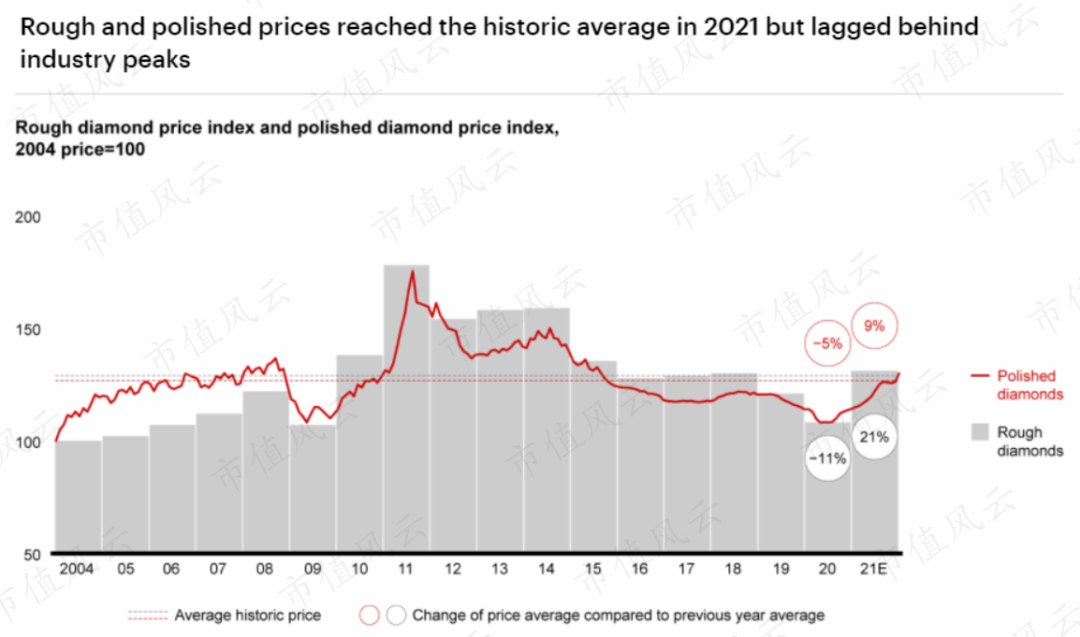

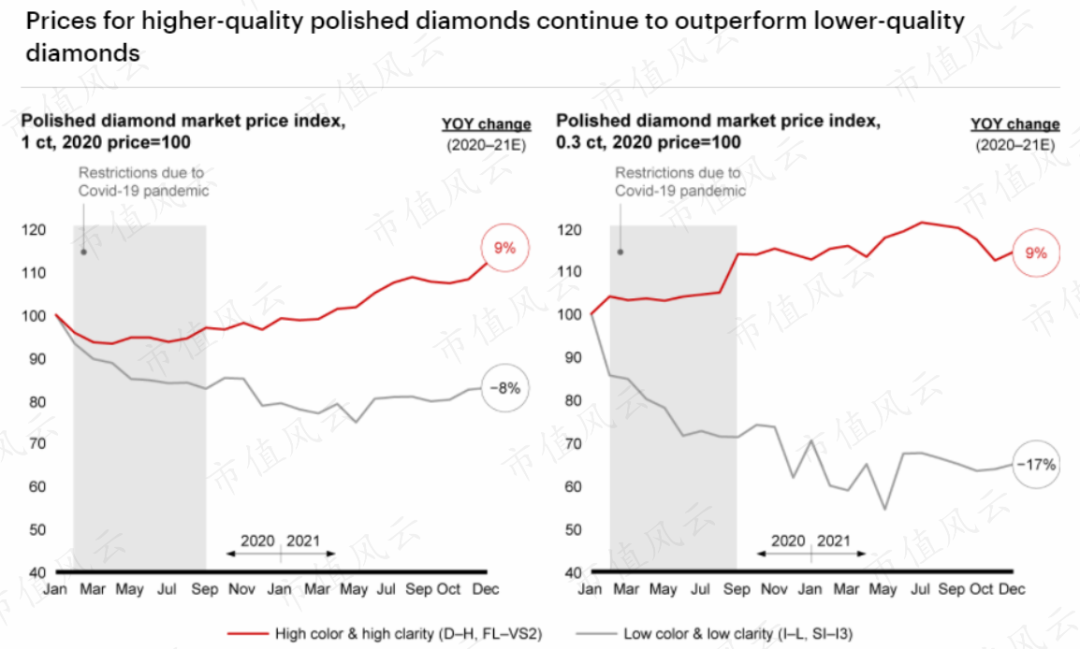

这一趋势与上一次经济大衰退之后的行业表现类似。在上一次,钻石行业也曾以两位数的增速在大衰退开始之后的12至18个月内保持快速增长。在印度,大量的半加工钻石玩家们(中游产业链聚集地)在2021年的上半年也恢复了生产,并因此开始大量购买钻石原矿,采购量较2020年相比增加了94%。这导致钻石原矿的价格在2019及2020年分别经历了7%及11%的下跌之后,在2021年上涨了21%。半加工钻石的价格也从前两年3%及5%的下跌中反弹至上升9%。

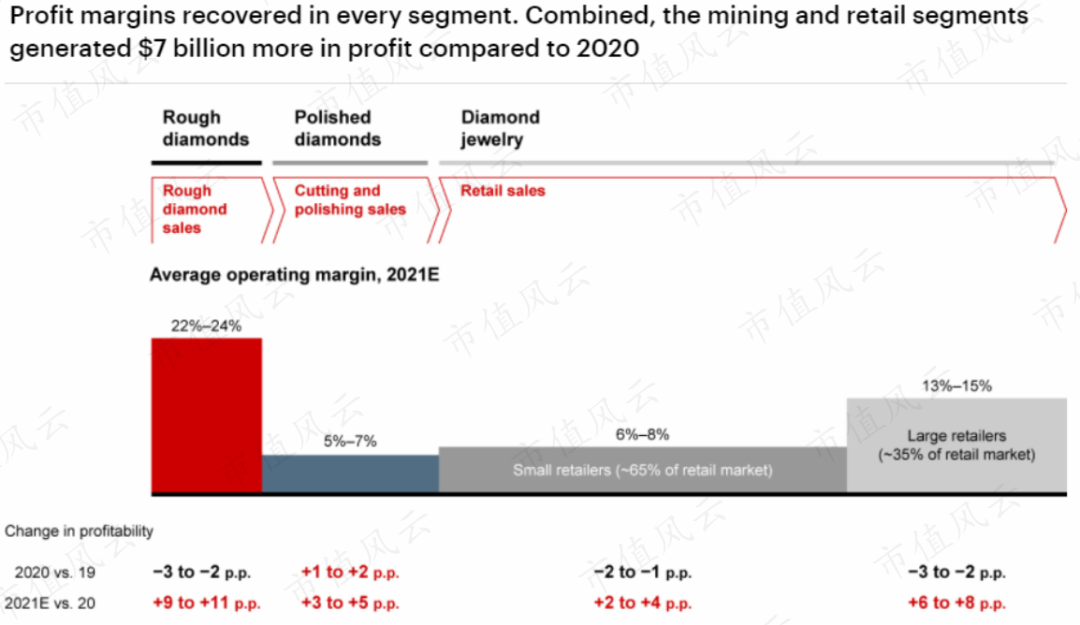

这一趋势与上一次经济大衰退之后的行业表现类似。在上一次,钻石行业也曾以两位数的增速在大衰退开始之后的12至18个月内保持快速增长。在印度,大量的半加工钻石玩家们(中游产业链聚集地)在2021年的上半年也恢复了生产,并因此开始大量购买钻石原矿,采购量较2020年相比增加了94%。这导致钻石原矿的价格在2019及2020年分别经历了7%及11%的下跌之后,在2021年上涨了21%。半加工钻石的价格也从前两年3%及5%的下跌中反弹至上升9%。 02 净利率的恢复从产业链的净利率上看,上游原矿的净利率增加了9~11个百分点,中游加工行业增加了3~5个百分点,下游零售行业也增长了2~8个百分点。可以说全行业的净利率基本都恢复到了2018-2019年疫情爆发前的水平。

02 净利率的恢复从产业链的净利率上看,上游原矿的净利率增加了9~11个百分点,中游加工行业增加了3~5个百分点,下游零售行业也增长了2~8个百分点。可以说全行业的净利率基本都恢复到了2018-2019年疫情爆发前的水平。 同时,由于市场条件的改善和营运效率的提升,与2020年相比,2021年采矿和零售部分的总利润合计增加了70亿美元。而线上销售的增长也更进一步加速了存货周,同时也降低了营运成本。

同时,由于市场条件的改善和营运效率的提升,与2020年相比,2021年采矿和零售部分的总利润合计增加了70亿美元。而线上销售的增长也更进一步加速了存货周,同时也降低了营运成本。 并且随着流动性的增加,中游企业的现金销售也多了起来。现金的快速提升又促使企业减少了对银行贷款的依赖,同时也可以有更多的利润用于投资业务。这样的良性循环反过来又使得Guggenhim Partners等金融机构对钻石这个行业的信心大大提升,不仅放松了融资条件,扩大了融资范围,还使得该行业在近年来首次远离了融资短缺。

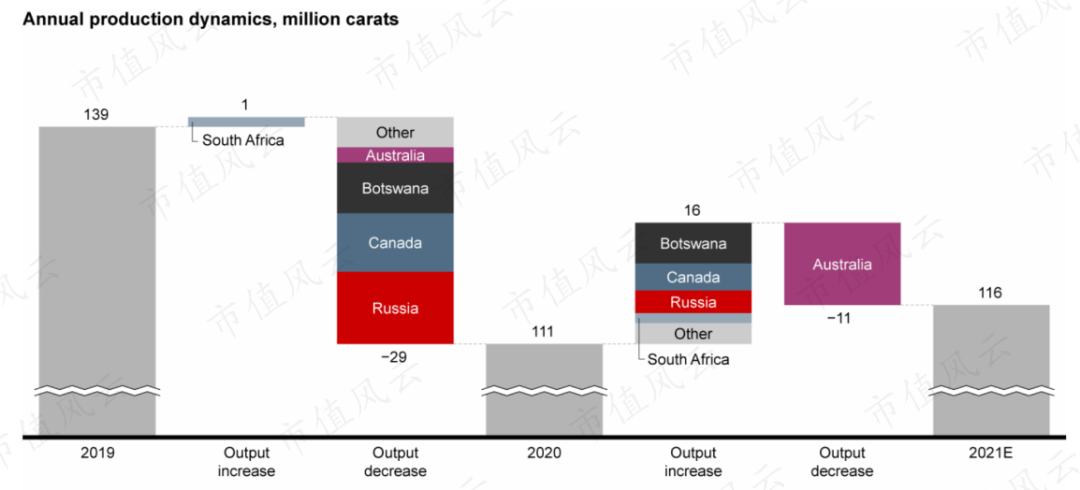

并且随着流动性的增加,中游企业的现金销售也多了起来。现金的快速提升又促使企业减少了对银行贷款的依赖,同时也可以有更多的利润用于投资业务。这样的良性循环反过来又使得Guggenhim Partners等金融机构对钻石这个行业的信心大大提升,不仅放松了融资条件,扩大了融资范围,还使得该行业在近年来首次远离了融资短缺。 行业纵向分析:原料上涨,零售反弹01 上游行业:钻石原矿价格或将继续上涨2021年钻石原石的净产量增加了5%,达到1.16亿克拉。其中大部分增长来自博兹瓦纳、加拿大、俄罗斯及南非。澳大利亚则是2021年全球唯一钻石产量下跌的国家。

行业纵向分析:原料上涨,零售反弹01 上游行业:钻石原矿价格或将继续上涨2021年钻石原石的净产量增加了5%,达到1.16亿克拉。其中大部分增长来自博兹瓦纳、加拿大、俄罗斯及南非。澳大利亚则是2021年全球唯一钻石产量下跌的国家。 其的产量下跌是因为在2020年末阿盖尔矿区的永久封闭导致。这座位于西澳大利亚州的钻石矿区在珠宝界享负盛名,全球有大约90%的红钻及粉钻都产自于这里。因此阿盖尔矿的关闭对珠宝界而言是一个巨大损失。

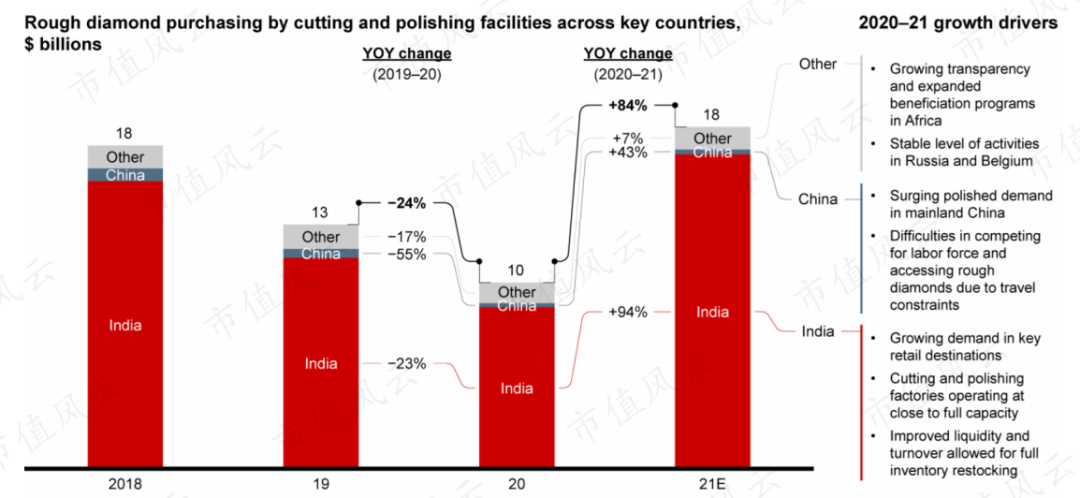

其的产量下跌是因为在2020年末阿盖尔矿区的永久封闭导致。这座位于西澳大利亚州的钻石矿区在珠宝界享负盛名,全球有大约90%的红钻及粉钻都产自于这里。因此阿盖尔矿的关闭对珠宝界而言是一个巨大损失。 贝恩预计,到了2022年,钻石原石产量将达到120多万克拉,不过由于新出现毒株奥密克戎的传播威力巨大,在未来5年内想要达到新冠疫情爆发前的产量水平还是不太可能。再加上目前尚未能找到新的钻石矿区,因此按照目前勘探资源预计,未来五年的产量增速可能维持在每年1%至2%的水平。在需求增长和矿产稀缺的双重因素作用下,钻石原石的价格或将进一步上涨。02 中游行业:寻求合作共赢的时代对于位于产业链中游的钻石原石的加工行业,印度和中国的市场份额占比都较大。其实中国复苏的程度非常好,2021年生产活动较2020年增长了43%,但由于疫情尚未完全控制,因此在旅行限制、劳动力短缺等因素的持续性影响下,生产活动依然是未能恢复到疫情爆发前的水平。并且因为上游钻石原石的涨价,导致制造成本被同时推高,中国的部分市场份额被劳动力价格更低廉的印度抢走。

贝恩预计,到了2022年,钻石原石产量将达到120多万克拉,不过由于新出现毒株奥密克戎的传播威力巨大,在未来5年内想要达到新冠疫情爆发前的产量水平还是不太可能。再加上目前尚未能找到新的钻石矿区,因此按照目前勘探资源预计,未来五年的产量增速可能维持在每年1%至2%的水平。在需求增长和矿产稀缺的双重因素作用下,钻石原石的价格或将进一步上涨。02 中游行业:寻求合作共赢的时代对于位于产业链中游的钻石原石的加工行业,印度和中国的市场份额占比都较大。其实中国复苏的程度非常好,2021年生产活动较2020年增长了43%,但由于疫情尚未完全控制,因此在旅行限制、劳动力短缺等因素的持续性影响下,生产活动依然是未能恢复到疫情爆发前的水平。并且因为上游钻石原石的涨价,导致制造成本被同时推高,中国的部分市场份额被劳动力价格更低廉的印度抢走。 在进入2021年之后,中游产业链的另一大趋势是整合。上游矿业巨头公司将开采出来的钻石原石直接分配给了最大的中游钻石制造商、综合大型零售商及特定品种的主要经销商。因此,并不产生附加价值的中间商及二、三线经销商在产业链中被移除了,相应的投机情绪也被大量减少,是个好趋势。另外,合伙关系在行业里也越来越受到欢迎。2021年,中游经销商Samir Gems和珠宝商Tache同意为位于南非纳米比亚的上游企业梅亚矿业提供资金。这对于双方而言无疑是一次共赢的合作,即上游企业获得了资金以进行矿业开采,中游企业也能以第一手价格优先购买开采出来的原石。下游的零售商们不甘落后,也在积极寻求与中游企业达成类似的合作关系,以获得特殊钻石的专有切割权。例如高端零售商LVMH(LVMHF.F)和中游企业英国著名珠宝品牌Graff Dimonds之前的合作。

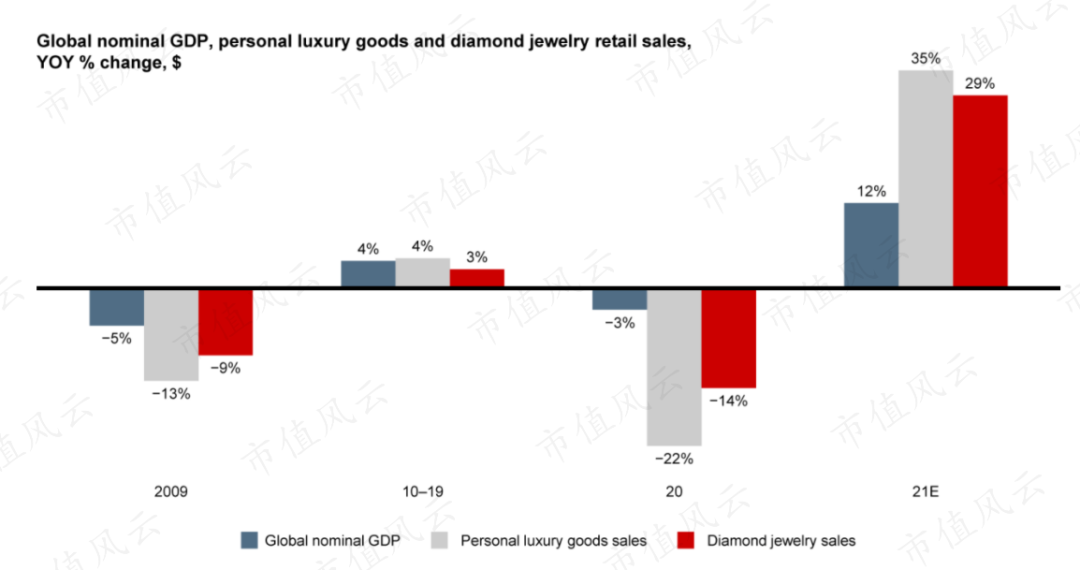

在进入2021年之后,中游产业链的另一大趋势是整合。上游矿业巨头公司将开采出来的钻石原石直接分配给了最大的中游钻石制造商、综合大型零售商及特定品种的主要经销商。因此,并不产生附加价值的中间商及二、三线经销商在产业链中被移除了,相应的投机情绪也被大量减少,是个好趋势。另外,合伙关系在行业里也越来越受到欢迎。2021年,中游经销商Samir Gems和珠宝商Tache同意为位于南非纳米比亚的上游企业梅亚矿业提供资金。这对于双方而言无疑是一次共赢的合作,即上游企业获得了资金以进行矿业开采,中游企业也能以第一手价格优先购买开采出来的原石。下游的零售商们不甘落后,也在积极寻求与中游企业达成类似的合作关系,以获得特殊钻石的专有切割权。例如高端零售商LVMH(LVMHF.F)和中游企业英国著名珠宝品牌Graff Dimonds之前的合作。 在2022年,贝恩预计中游企业的业绩将在很大程度上受到下游珠宝零售行业业绩的影响,其中钻石原矿的有限供应以及消费者的需求增长和对经济复苏的信心是否持续将是增长的关键。03 下游行业:珠宝钻石零售反弹2021年,个人奢侈品和钻石首饰市场也迎来了十年以来的最高增长,较上年增速分别达到35%和29%。

在2022年,贝恩预计中游企业的业绩将在很大程度上受到下游珠宝零售行业业绩的影响,其中钻石原矿的有限供应以及消费者的需求增长和对经济复苏的信心是否持续将是增长的关键。03 下游行业:珠宝钻石零售反弹2021年,个人奢侈品和钻石首饰市场也迎来了十年以来的最高增长,较上年增速分别达到35%和29%。 关于消费品及奢侈品的复苏,风云君也解读过贝恩的另一篇研究报告,感兴趣的大佬可以查看。

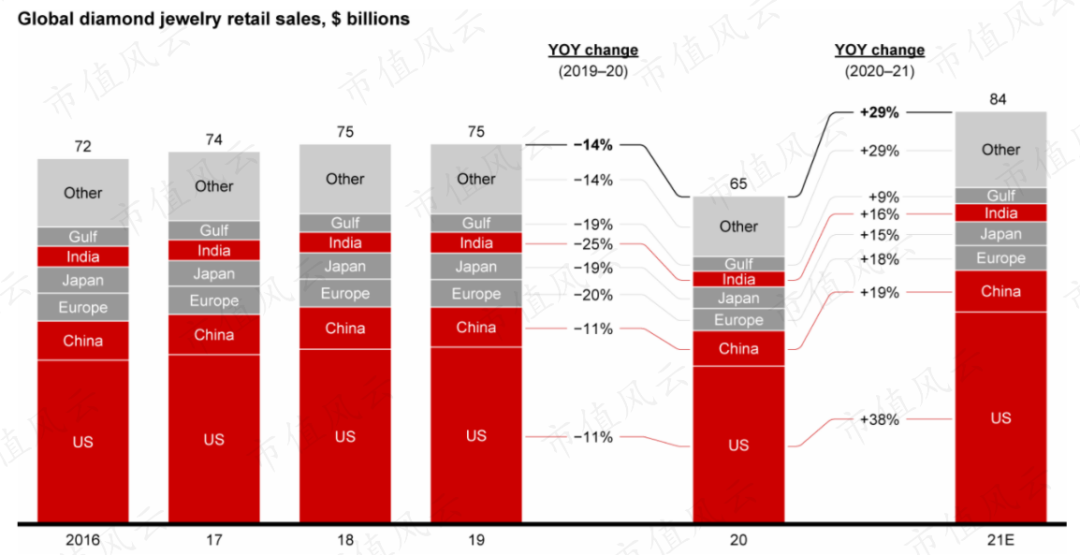

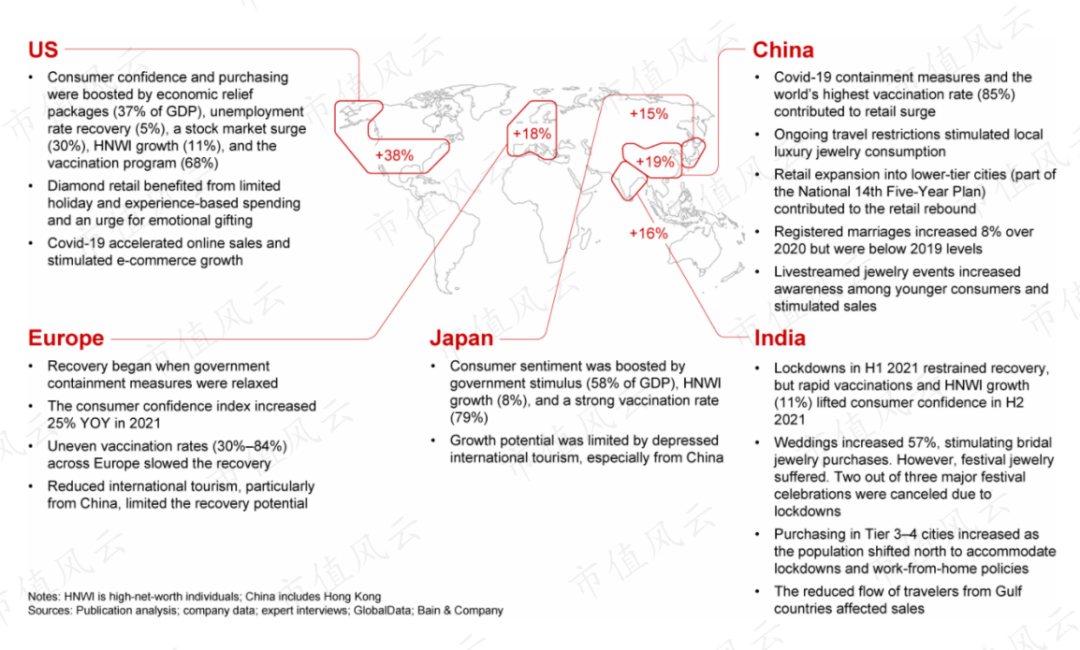

关于消费品及奢侈品的复苏,风云君也解读过贝恩的另一篇研究报告,感兴趣的大佬可以查看。 虽然变种病毒的传播在不断制造新的封锁以及抹杀消费者的乐观情绪,但钻石主要消费地区的疫苗接种率的大幅提升在很大程度上抵消了这一影响。从零售业数据看,美国表现最好,钻石珠宝销售额同比增长38%,较疫情爆发前的2019年也增长了23%。但除了疫苗接种,宏观层面的其他影响起到的促进作用也比较大,例如规模占GDP 37%的经济救助计划、失业率下降以及股市飙升30%等。

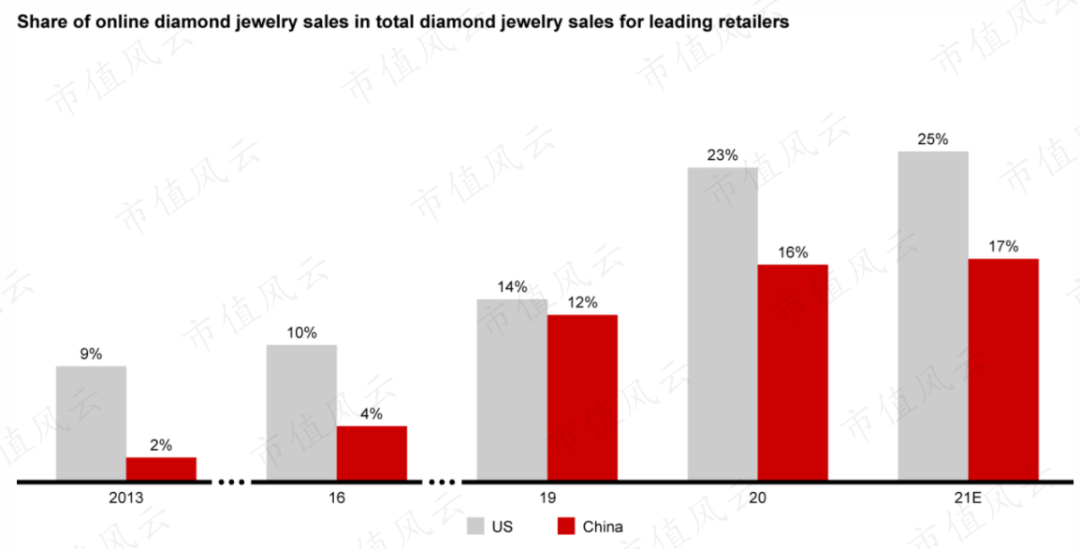

虽然变种病毒的传播在不断制造新的封锁以及抹杀消费者的乐观情绪,但钻石主要消费地区的疫苗接种率的大幅提升在很大程度上抵消了这一影响。从零售业数据看,美国表现最好,钻石珠宝销售额同比增长38%,较疫情爆发前的2019年也增长了23%。但除了疫苗接种,宏观层面的其他影响起到的促进作用也比较大,例如规模占GDP 37%的经济救助计划、失业率下降以及股市飙升30%等。 而在中国,2021年钻石首饰零售增速为19%,较2019年高出6%。其中85%的全球最高疫苗接种率是其成功的关键,为中国的国内消费释放了巨大空间。婚姻登记在2021年增长了8%就是好例子。另外中国发展迅速的线上零售也助力不少,微博(WB.US)、抖音甚至拼多多(PDD.US)上都入驻了不少钻石零售商。在2021年的直播销售中,有超过20%的收入来源于珠宝行业,发展势头非常强劲。但或许是由于基数问题,近年来中国电商的珠宝销售额增长幅度竟然低于美国,多少让风云君觉得有点不可思议。

而在中国,2021年钻石首饰零售增速为19%,较2019年高出6%。其中85%的全球最高疫苗接种率是其成功的关键,为中国的国内消费释放了巨大空间。婚姻登记在2021年增长了8%就是好例子。另外中国发展迅速的线上零售也助力不少,微博(WB.US)、抖音甚至拼多多(PDD.US)上都入驻了不少钻石零售商。在2021年的直播销售中,有超过20%的收入来源于珠宝行业,发展势头非常强劲。但或许是由于基数问题,近年来中国电商的珠宝销售额增长幅度竟然低于美国,多少让风云君觉得有点不可思议。 印度的零售额增速排名第三,2021年增长幅度为16%,但对比起2019年则仍低13%。主要是印度之前疫情严重,疫苗接种率低导致2021年上半年外国旅客大幅减少造成。但在下半年,随着疫苗接种率的逐渐提升也重整了印度消费者的信心,婚礼数量也同步增加了57%,一直被压抑的婚礼钻石需求得到了释放。

印度的零售额增速排名第三,2021年增长幅度为16%,但对比起2019年则仍低13%。主要是印度之前疫情严重,疫苗接种率低导致2021年上半年外国旅客大幅减少造成。但在下半年,随着疫苗接种率的逐渐提升也重整了印度消费者的信心,婚礼数量也同步增加了57%,一直被压抑的婚礼钻石需求得到了释放。 但在欧洲,钻石零售的恢复则比较不如人意,仅有部分地区能恢复到18%的增速。这跟欧洲国家差异巨大的疫苗接种率(从20%至84%不等)有较大关系,国际旅游的减少,尤其是来自中国的旅客减少也影响了当地经济的复苏。

但在欧洲,钻石零售的恢复则比较不如人意,仅有部分地区能恢复到18%的增速。这跟欧洲国家差异巨大的疫苗接种率(从20%至84%不等)有较大关系,国际旅游的减少,尤其是来自中国的旅客减少也影响了当地经济的复苏。 贝恩行业预测预计到了2022年上半年,钻石市场将继续保持强劲势头,所有细分行业也将会继续增长。但可能出现两种情况:短期调整和长期持续反弹。

贝恩行业预测预计到了2022年上半年,钻石市场将继续保持强劲势头,所有细分行业也将会继续增长。但可能出现两种情况:短期调整和长期持续反弹。 短期调整意味着从2022年底到2023年初,钻石珠宝需求可能会出现小幅回调,并在2024年逐渐恢复到疫情爆发前的水平,即重新回到衰退期间的历史增长率区间。对于长期持续反弹的情况,则预计美国和中国将得益于较高的疫苗接种率而可以继续保持增长势头,但其他地区则会恢复到疫情前水平。在这种情况下,预计钻石首饰的整体需求也将继续强劲,从而带动钻石抛光等中游产业的生产发展。而从目前行业的财务状况来看,整体情况比历史上的其他衰退期间要好得多,原石及半加工钻石的库存水平也是过去十年中最低、最健康的,因此贝恩认为持续增长的可能性高于短期调整。原文链接:https://www.bain.com/insights/a-brilliant-recovery-shapes-up-the-global-diamond-industry-2021-to-22/免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

短期调整意味着从2022年底到2023年初,钻石珠宝需求可能会出现小幅回调,并在2024年逐渐恢复到疫情爆发前的水平,即重新回到衰退期间的历史增长率区间。对于长期持续反弹的情况,则预计美国和中国将得益于较高的疫苗接种率而可以继续保持增长势头,但其他地区则会恢复到疫情前水平。在这种情况下,预计钻石首饰的整体需求也将继续强劲,从而带动钻石抛光等中游产业的生产发展。而从目前行业的财务状况来看,整体情况比历史上的其他衰退期间要好得多,原石及半加工钻石的库存水平也是过去十年中最低、最健康的,因此贝恩认为持续增长的可能性高于短期调整。原文链接:https://www.bain.com/insights/a-brilliant-recovery-shapes-up-the-global-diamond-industry-2021-to-22/免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论