谁说浓眉大眼的公司就不爱转型蹭概念?科达制造既当又立,业绩大增285%,大股东高位套现12亿

作者:

市值风云

|

2022-04-21

被现实狠狠上了一课,才知道专注主业方是人间正道。

被现实狠狠上了一课,才知道专注主业方是人间正道。

作者 | 木鱼

编辑 | 小白不知不觉,又到了新一年的年报季,各大上市公司2021年年报陆续现身。还是那句话:几家欢喜几家愁。有守候在一线主业、兢兢业业取得佳绩,终于可以昂首挺胸的;有赶上了风口、追上了热点、捡了大便宜,翻身屌丝把歌唱的;还有没追上、没赶上、没捡到,在一旁苟着生怕被发现的。说到中间迫不及待的这波,过去一年,风云君印象最深的当然是那些“锂先锋”们啊。

这不,风云君又蹲到了一位新朋友——科达制造(600499.SH),于2002年上市,目前处于无实控人状态。

这不,风云君又蹲到了一位新朋友——科达制造(600499.SH),于2002年上市,目前处于无实控人状态。 业绩涨,股价涨,大股东要跑啦! 1 2021年利润增长285%2022年3月31日,科达制造早早的就发布了2021年年报,实现了业绩大涨:营业收入97.97亿元,同比增长了34.24%;归母净利润10.06亿元,同比增长了284.60%。从数字上来看,这份成绩单确实值得拿出来炫耀炫耀。年报显示,科达制造的业绩增长,主要来自主营的陶瓷机械装备业务,收入同比增长了48.50%,为82.40亿元,毛利率也增长了1.25个百分点。 2 第一大股东高位减持套现近12亿元但风云君觉得,科达制造似乎更希望大家关注其另一项仅有4.32亿元收入的业务,名为“锂电材料”。毕竟规模大不大不重要,重要的是这能让科达制造搭上了热门概念“得锂不饶人”啊。

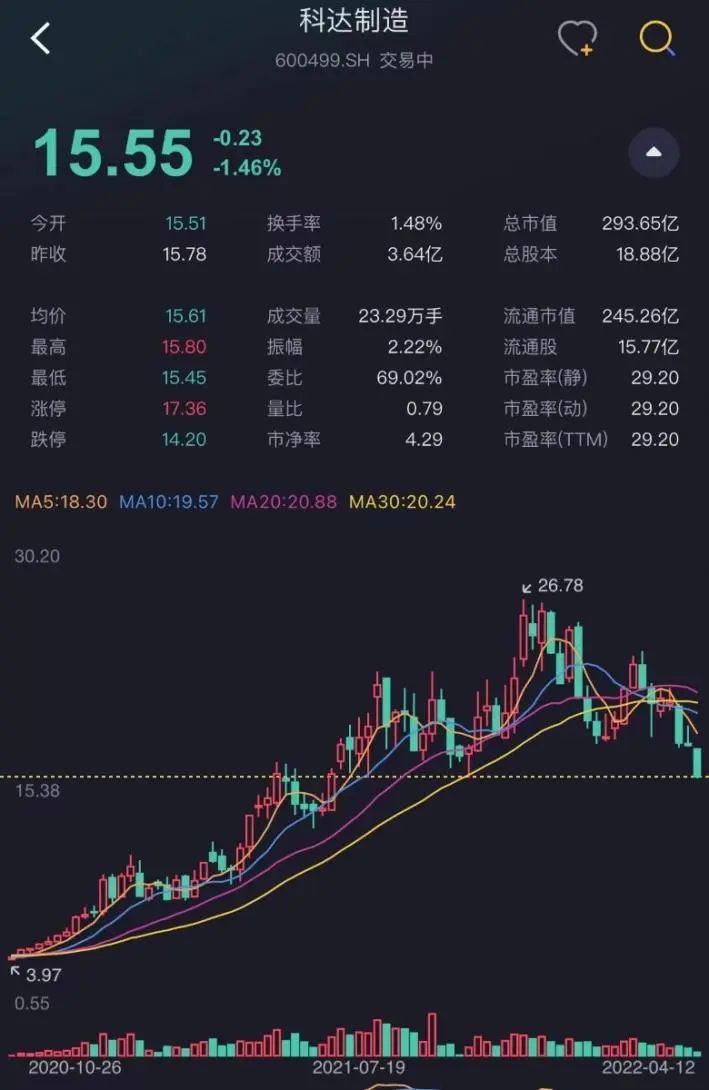

业绩涨,股价涨,大股东要跑啦! 1 2021年利润增长285%2022年3月31日,科达制造早早的就发布了2021年年报,实现了业绩大涨:营业收入97.97亿元,同比增长了34.24%;归母净利润10.06亿元,同比增长了284.60%。从数字上来看,这份成绩单确实值得拿出来炫耀炫耀。年报显示,科达制造的业绩增长,主要来自主营的陶瓷机械装备业务,收入同比增长了48.50%,为82.40亿元,毛利率也增长了1.25个百分点。 2 第一大股东高位减持套现近12亿元但风云君觉得,科达制造似乎更希望大家关注其另一项仅有4.32亿元收入的业务,名为“锂电材料”。毕竟规模大不大不重要,重要的是这能让科达制造搭上了热门概念“得锂不饶人”啊。 不难想象,科达制造2021年的股价肯定也是涨的不错的。若有老铁仍心存疑虑也不要紧,现在可以手动切换至咱们市值风云APP的行情栏目亲自确认,方便极了。

不难想象,科达制造2021年的股价肯定也是涨的不错的。若有老铁仍心存疑虑也不要紧,现在可以手动切换至咱们市值风云APP的行情栏目亲自确认,方便极了。 (数据来源:人见人爱的市值风云APP)见此涨势,风云君长期百乐门代客泊车训练出来的职业敏感性马上就出来了:顺手切换到资讯栏目浏览了一番,果然公告里正躺着许多份减持公告。

(数据来源:人见人爱的市值风云APP)见此涨势,风云君长期百乐门代客泊车训练出来的职业敏感性马上就出来了:顺手切换到资讯栏目浏览了一番,果然公告里正躺着许多份减持公告。 (数据来源:花见花开的市值风云APP)走进一看,股东减持也是姿势各异,有股份冻结被动减持的新华联,还有连续减持忘记窗口期的高管周鹏。

(数据来源:花见花开的市值风云APP)走进一看,股东减持也是姿势各异,有股份冻结被动减持的新华联,还有连续减持忘记窗口期的高管周鹏。 不过,风云君最感兴趣的,还是其第一大股东梁桐灿的减持动作。2021年8月23日-11月18日期间,梁桐灿通过大宗交易连续减持了5,570万股,金额合计11.72亿元,减持价格大都在20元/股附近。而这期间,最高股价也就26.78元。说是高位减持,也着实不为过。这位梁桐灿,还是宏宇集团的实控人,但对于上市公司来说是一位新人,2011年进入股东名单,后于2018年增持5%成为第四大股东,2020年参与定增成为第一大股东。也就是说,在此之前,梁桐灿是一路增持上市公司股份。手欠的风云君在这里做了个统计:之前的增持,梁桐灿大约花费了18.34亿元;再一算,梁桐灿只减持了手中不到30%的股份,就已经套现了11.72亿元。这简直就是赚翻了。最后,风云君还发现,在2020年底、2021年初,梁桐灿曾从上市公司的第四大股东、董事长边程手中接手了3370万股,均价4.42元-7.40元不等。恐怕,边董事长看到盆钵体满的老梁,要哭晕在厕所了吧。果然,上市公司从来不辜负风云君的多管闲事。

不过,风云君最感兴趣的,还是其第一大股东梁桐灿的减持动作。2021年8月23日-11月18日期间,梁桐灿通过大宗交易连续减持了5,570万股,金额合计11.72亿元,减持价格大都在20元/股附近。而这期间,最高股价也就26.78元。说是高位减持,也着实不为过。这位梁桐灿,还是宏宇集团的实控人,但对于上市公司来说是一位新人,2011年进入股东名单,后于2018年增持5%成为第四大股东,2020年参与定增成为第一大股东。也就是说,在此之前,梁桐灿是一路增持上市公司股份。手欠的风云君在这里做了个统计:之前的增持,梁桐灿大约花费了18.34亿元;再一算,梁桐灿只减持了手中不到30%的股份,就已经套现了11.72亿元。这简直就是赚翻了。最后,风云君还发现,在2020年底、2021年初,梁桐灿曾从上市公司的第四大股东、董事长边程手中接手了3370万股,均价4.42元-7.40元不等。恐怕,边董事长看到盆钵体满的老梁,要哭晕在厕所了吧。果然,上市公司从来不辜负风云君的多管闲事。

科达机电时代那么,这难道又是一家套路公司?不信谣不传谣的风云君要说,出乎意料和意料之中都有。上市公司曾两次更名,最开始名为“科达机电”,后更名“科达洁能”,最后在2020年7月改为现在的“科达制造”。风云君干脆就沿着这条线,带大家从“科达机电”开始看起。 1 陶瓷机械界小有名气科达制造的前身为顺德陶机,成立于1996年。从名字就可以看出,科达制造是靠陶瓷机械起家的。这么说吧,科达制造曾靠自主研发多次填补国内机械行业的空白,例如:中国第一台陶瓷磨边机、第一台刮平定厚机、第一条瓷质砖抛光线、第一条釉面抛光线、第一台3,200吨全自动液压压砖机等等。即使到了现在,科达制造仍是国内唯一一家能够提供整厂整线建陶设备的制造企业。总之,人家在建筑陶瓷也算小有名气。 2 并购最大的竞争对手上市之后,科达制造继续发展自己的主业。其中最具里程碑的一件事,是2011年收购恒力泰。这是科达制造在国内陶机行业一个强有力、且唯一的竞争对手,这次并购成为国内陶瓷装备领域最大的一笔资产重组,也让科达制造进一步巩固了自己的龙头地位。在当时,恒力泰的拿手产品是其研发制造的液压自动压砖机,并且在海外市场也有一定的名气。在2018年,恒力泰还成功生产了36,000吨压机,是全球传统模框压制成型式最大吨位压机。 3 拓展海外小有成就此外,借助恒力泰在海外市场的名气,科达制造开始向外拓展。好听点说,这是第二件具有里程碑意义的决定。2015年开始,科达制造在非洲推出“合资建厂+整线销售”的模式,在肯尼亚、加纳、坦桑尼亚、塞内加尔、赞比亚5国合资建设并运营陶瓷厂。这一经营模式在最近显现出了不小的优势。根据公告,疫情爆发后,非洲地区的陶瓷进口受限,本土的部分陶瓷厂停产,但当地的需求又持续增加。科达制造借助当地公司的优势,抢占市场。特别是2021年,完成新增建筑陶瓷生产线的投产后获得不少市场份额,成为业绩增长的重要原因之一。非洲之外,其建材机械产品还会销往东南亚、欧洲等地。 4 也曾遭遇挫折同时,科达制造也在向建材装备行业拓展,但发展的并不顺利。2008年,科达制造成功研制了墙材成型装备墙材压机,进入墙材机械市场。为加快这一业务的发展,其在2012年收购了新铭丰,主要产品为加气混凝土装备机械。借此,科达制造已经成功配齐了新型墙材机械装备中,两种最重要的机械装备。并购新铭丰一共花费了3.10亿元,同时确认了1.89亿元的商誉,可见其增值率也是不低的。

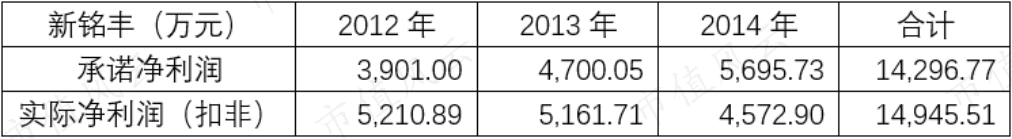

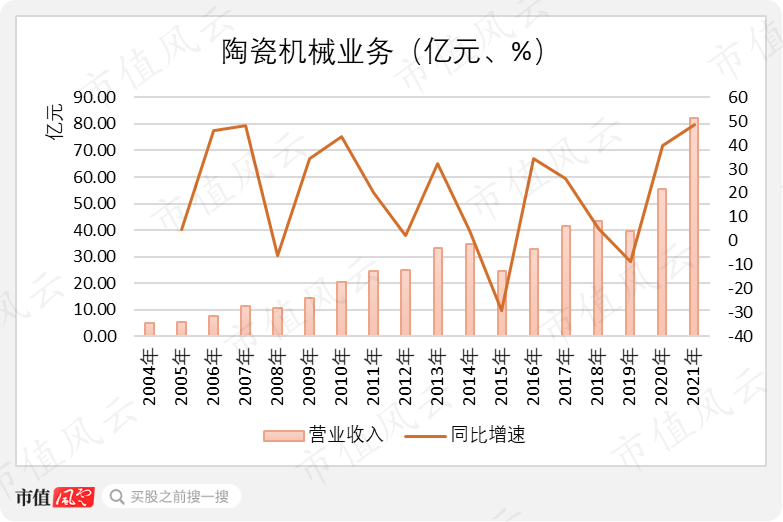

科达机电时代那么,这难道又是一家套路公司?不信谣不传谣的风云君要说,出乎意料和意料之中都有。上市公司曾两次更名,最开始名为“科达机电”,后更名“科达洁能”,最后在2020年7月改为现在的“科达制造”。风云君干脆就沿着这条线,带大家从“科达机电”开始看起。 1 陶瓷机械界小有名气科达制造的前身为顺德陶机,成立于1996年。从名字就可以看出,科达制造是靠陶瓷机械起家的。这么说吧,科达制造曾靠自主研发多次填补国内机械行业的空白,例如:中国第一台陶瓷磨边机、第一台刮平定厚机、第一条瓷质砖抛光线、第一条釉面抛光线、第一台3,200吨全自动液压压砖机等等。即使到了现在,科达制造仍是国内唯一一家能够提供整厂整线建陶设备的制造企业。总之,人家在建筑陶瓷也算小有名气。 2 并购最大的竞争对手上市之后,科达制造继续发展自己的主业。其中最具里程碑的一件事,是2011年收购恒力泰。这是科达制造在国内陶机行业一个强有力、且唯一的竞争对手,这次并购成为国内陶瓷装备领域最大的一笔资产重组,也让科达制造进一步巩固了自己的龙头地位。在当时,恒力泰的拿手产品是其研发制造的液压自动压砖机,并且在海外市场也有一定的名气。在2018年,恒力泰还成功生产了36,000吨压机,是全球传统模框压制成型式最大吨位压机。 3 拓展海外小有成就此外,借助恒力泰在海外市场的名气,科达制造开始向外拓展。好听点说,这是第二件具有里程碑意义的决定。2015年开始,科达制造在非洲推出“合资建厂+整线销售”的模式,在肯尼亚、加纳、坦桑尼亚、塞内加尔、赞比亚5国合资建设并运营陶瓷厂。这一经营模式在最近显现出了不小的优势。根据公告,疫情爆发后,非洲地区的陶瓷进口受限,本土的部分陶瓷厂停产,但当地的需求又持续增加。科达制造借助当地公司的优势,抢占市场。特别是2021年,完成新增建筑陶瓷生产线的投产后获得不少市场份额,成为业绩增长的重要原因之一。非洲之外,其建材机械产品还会销往东南亚、欧洲等地。 4 也曾遭遇挫折同时,科达制造也在向建材装备行业拓展,但发展的并不顺利。2008年,科达制造成功研制了墙材成型装备墙材压机,进入墙材机械市场。为加快这一业务的发展,其在2012年收购了新铭丰,主要产品为加气混凝土装备机械。借此,科达制造已经成功配齐了新型墙材机械装备中,两种最重要的机械装备。并购新铭丰一共花费了3.10亿元,同时确认了1.89亿元的商誉,可见其增值率也是不低的。 作为回报,新铭丰的原股东也做出了业绩承诺。从最后的结果来看,新铭丰顺利完成了业绩承诺。但从过程来看,新铭丰的业绩在持续下滑。狡猾的是,上市公司自2015年开始,便不再披露新铭丰的业绩。但从那一年确认的0.65亿元的商誉减值也可以推测出,新铭丰的业绩大概率并不好看。 5 业绩波动增长,2021年大增说完故事,咱们再来看看陶瓷机械业务的业绩表现。按照年报中的表述,科达制造的陶瓷机械业务亚洲第一、全球第二,是有实力的。不过,从行业属性来看,陶瓷机械行业对下游建筑陶瓷制造业具有一定依赖性,与房地产、城镇化、新农村建设等息息相关,属于明显的周期性行业。

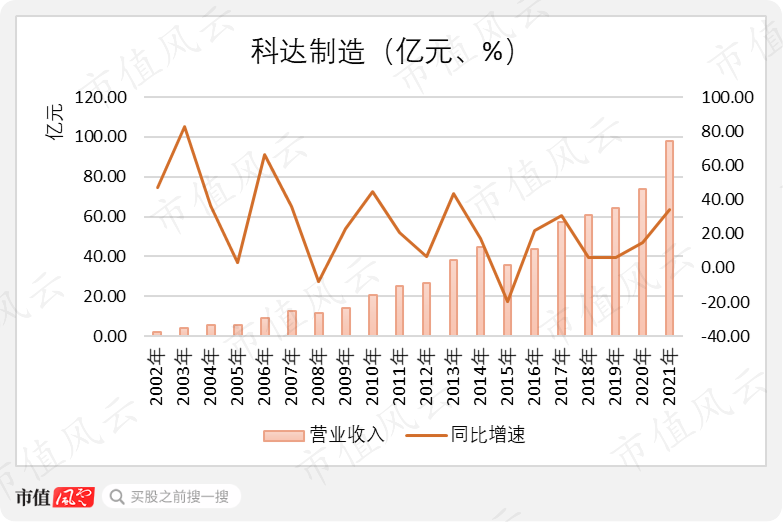

作为回报,新铭丰的原股东也做出了业绩承诺。从最后的结果来看,新铭丰顺利完成了业绩承诺。但从过程来看,新铭丰的业绩在持续下滑。狡猾的是,上市公司自2015年开始,便不再披露新铭丰的业绩。但从那一年确认的0.65亿元的商誉减值也可以推测出,新铭丰的业绩大概率并不好看。 5 业绩波动增长,2021年大增说完故事,咱们再来看看陶瓷机械业务的业绩表现。按照年报中的表述,科达制造的陶瓷机械业务亚洲第一、全球第二,是有实力的。不过,从行业属性来看,陶瓷机械行业对下游建筑陶瓷制造业具有一定依赖性,与房地产、城镇化、新农村建设等息息相关,属于明显的周期性行业。 而科达制造的陶瓷机械业务,也跟随大环境起起落落。好消息是,整体还是增长的。特别是2017年以来,面临原材料涨价、行业竞争加剧、环保监管增强等不利,科达制造的业绩增长离不开海外,特别是非洲市场的拓展。

而科达制造的陶瓷机械业务,也跟随大环境起起落落。好消息是,整体还是增长的。特别是2017年以来,面临原材料涨价、行业竞争加剧、环保监管增强等不利,科达制造的业绩增长离不开海外,特别是非洲市场的拓展。 进入科达洁能时代,惨败!说到这里,对于科达制造本身来说,还是好消息居多的。但从下文开始,风向就要变了。2014年,上市公司进入科达洁能时代,而噩梦早就已经开始了。面对行业的起伏波动,科达制造也开始探索新业务,2007年开始建设研发基地,宣布进入清洁煤气化领域。此后,科达制造在这一业务上,主要做了四件事:一是清洁煤气化系统关键技术在2009年取得突破,投资成立安徽洁能(全称:安徽科达洁能股份有限公司),主要产品为清洁燃煤制气设备;二是2010年成立沈阳洁能(全称:沈阳科达洁能燃气有限公司),开展清洁能源服务;三是2013年收购东大泰隆(后更名为科达东大国际工程有限公司)100%股权,拓展至冶金行业,从事工程设计与总承包;四是2015年收购江苏科行(全称:江苏科行环保科技有限公司)72%股权,从事末端烟气治理设备业务。咱们一一来看。 1 沈阳洁能从未盈利沈阳洁能是在2013年正式投入运营的,之后一直处于亏损状态。至于原因,上市公司也罗列了许多,比如:传统煤气切换至相对价格较高的洁净煤气的意愿不高,东北气候严寒影响户外作业,当地工业园区竞争加剧等等。说来说去,就是不从自身找原因。但这些客观因素,不应该在做投资尽调时候,就应该考虑到吗?

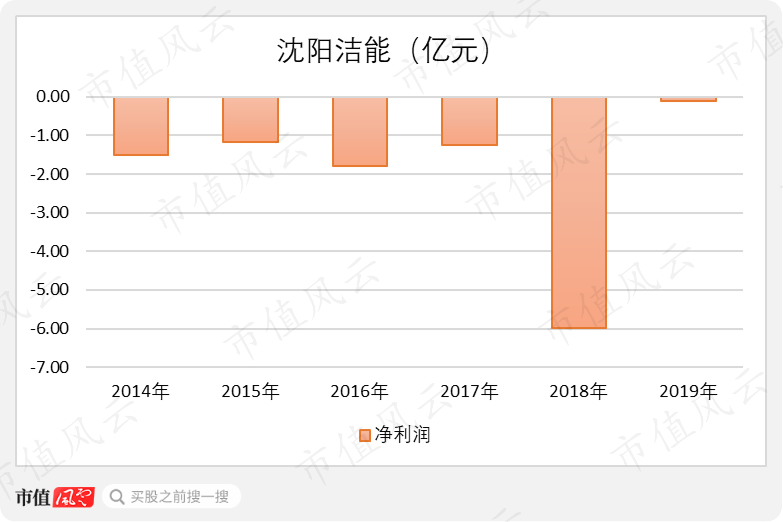

进入科达洁能时代,惨败!说到这里,对于科达制造本身来说,还是好消息居多的。但从下文开始,风向就要变了。2014年,上市公司进入科达洁能时代,而噩梦早就已经开始了。面对行业的起伏波动,科达制造也开始探索新业务,2007年开始建设研发基地,宣布进入清洁煤气化领域。此后,科达制造在这一业务上,主要做了四件事:一是清洁煤气化系统关键技术在2009年取得突破,投资成立安徽洁能(全称:安徽科达洁能股份有限公司),主要产品为清洁燃煤制气设备;二是2010年成立沈阳洁能(全称:沈阳科达洁能燃气有限公司),开展清洁能源服务;三是2013年收购东大泰隆(后更名为科达东大国际工程有限公司)100%股权,拓展至冶金行业,从事工程设计与总承包;四是2015年收购江苏科行(全称:江苏科行环保科技有限公司)72%股权,从事末端烟气治理设备业务。咱们一一来看。 1 沈阳洁能从未盈利沈阳洁能是在2013年正式投入运营的,之后一直处于亏损状态。至于原因,上市公司也罗列了许多,比如:传统煤气切换至相对价格较高的洁净煤气的意愿不高,东北气候严寒影响户外作业,当地工业园区竞争加剧等等。说来说去,就是不从自身找原因。但这些客观因素,不应该在做投资尽调时候,就应该考虑到吗? 到2018年,沈阳洁能直接停止经营了。因此,上市公司对相关的固定资产计提了5.4亿元的减值准备。总之,从可得到的数据来看,2014-2019年期间,沈阳洁能合计亏损金额高达11.81亿元,更不用提那些看不见的沉没成本了。 2 东大泰隆老戏码,一过承诺期就变脸再来看东大泰隆。2014年1月,东大泰隆的净资产只有6,235.19万元,评估值为3.31亿元,增值率为430.76%,也因此产生了2.33亿元的商誉。东大泰隆的原股东承诺,2013-2015年度净利润不低于12,104.18万元(扣非后),实际实现12,420.85万元,顺利完成了业绩。说实话,完成率并不高。

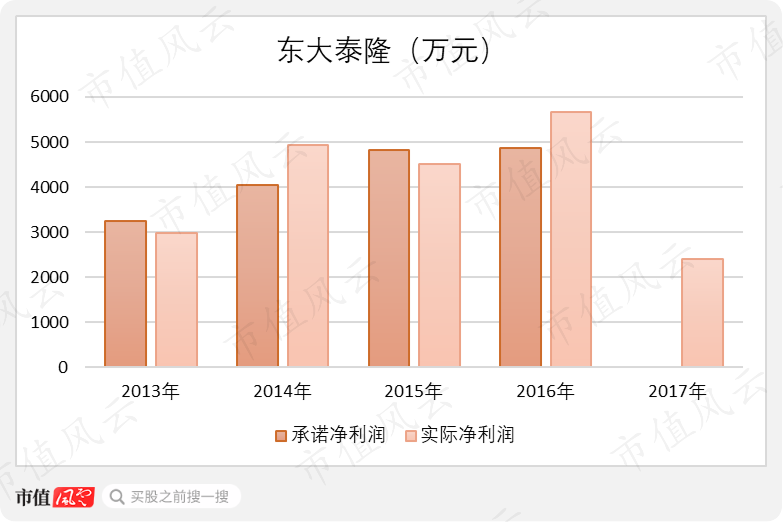

到2018年,沈阳洁能直接停止经营了。因此,上市公司对相关的固定资产计提了5.4亿元的减值准备。总之,从可得到的数据来看,2014-2019年期间,沈阳洁能合计亏损金额高达11.81亿元,更不用提那些看不见的沉没成本了。 2 东大泰隆老戏码,一过承诺期就变脸再来看东大泰隆。2014年1月,东大泰隆的净资产只有6,235.19万元,评估值为3.31亿元,增值率为430.76%,也因此产生了2.33亿元的商誉。东大泰隆的原股东承诺,2013-2015年度净利润不低于12,104.18万元(扣非后),实际实现12,420.85万元,顺利完成了业绩。说实话,完成率并不高。 果然,东大泰隆又上演了风云君再熟悉不过的戏码:承诺期一结束,业绩就变脸了。2017年,东大泰隆实现净利润2,409.04万元,直接腰斩。变脸之后剧情自然是资产减值了。2018年,东大泰隆的商誉减值1.58亿元。 3 高价收购江苏科行,结局还是商誉减值2018年,一同计提减值的还有江苏科行的全部商誉,金额为7,559.68万元。上市公司在2015年收购江苏科行72%股权时,花费了1.80亿元。金额看似不多,但有意思的是,并购时,双方还基于江苏科行未来的盈利能力,将1.82亿元的估值,进一步提高至2.50亿元。但一看结局,风云君真忍不住要位上市公司的眼光“点赞”。

果然,东大泰隆又上演了风云君再熟悉不过的戏码:承诺期一结束,业绩就变脸了。2017年,东大泰隆实现净利润2,409.04万元,直接腰斩。变脸之后剧情自然是资产减值了。2018年,东大泰隆的商誉减值1.58亿元。 3 高价收购江苏科行,结局还是商誉减值2018年,一同计提减值的还有江苏科行的全部商誉,金额为7,559.68万元。上市公司在2015年收购江苏科行72%股权时,花费了1.80亿元。金额看似不多,但有意思的是,并购时,双方还基于江苏科行未来的盈利能力,将1.82亿元的估值,进一步提高至2.50亿元。但一看结局,风云君真忍不住要位上市公司的眼光“点赞”。 4 高溢价收购安徽科达股权放在最后说的安徽科达,算是相对成功的,但也只能说是相对。这是科达制造自主研发的一项技术,主要为下游企业提供清洁煤气化装备以及相关服务,提高煤炭的综合利用效率,比较符合如今的环保之风。但风云君要特别说的,是在2016年的一笔交易。这一年,科达制造手中持有安徽科达68.44%股权,并计划通过发行股份再收购剩余的31.44%股权。当时,安徽科达的净资产5.13亿元,评估值25.54亿元,增值率379.44%。不论是绝对值还是相对率,都不低。后来因为股价大跌,便改为现金收购,价格由8.06亿元降至3.79亿元,收购比例改为27.96%。虽然价格降了不少,但鉴于当时的股市行情,再考虑多则三年、少则一年的限售期,到手的现金也是香得很。而安徽科达的剩余股东共190多名,大多为任职于上市公司或其他下属子公司的员工,更有高管及亲属。

4 高溢价收购安徽科达股权放在最后说的安徽科达,算是相对成功的,但也只能说是相对。这是科达制造自主研发的一项技术,主要为下游企业提供清洁煤气化装备以及相关服务,提高煤炭的综合利用效率,比较符合如今的环保之风。但风云君要特别说的,是在2016年的一笔交易。这一年,科达制造手中持有安徽科达68.44%股权,并计划通过发行股份再收购剩余的31.44%股权。当时,安徽科达的净资产5.13亿元,评估值25.54亿元,增值率379.44%。不论是绝对值还是相对率,都不低。后来因为股价大跌,便改为现金收购,价格由8.06亿元降至3.79亿元,收购比例改为27.96%。虽然价格降了不少,但鉴于当时的股市行情,再考虑多则三年、少则一年的限售期,到手的现金也是香得很。而安徽科达的剩余股东共190多名,大多为任职于上市公司或其他下属子公司的员工,更有高管及亲属。

那么,安徽科达的质地如何?然而,上市公司却从未在年报中单独披露安徽科达的业绩,不知是真的不重要,还是不敢。

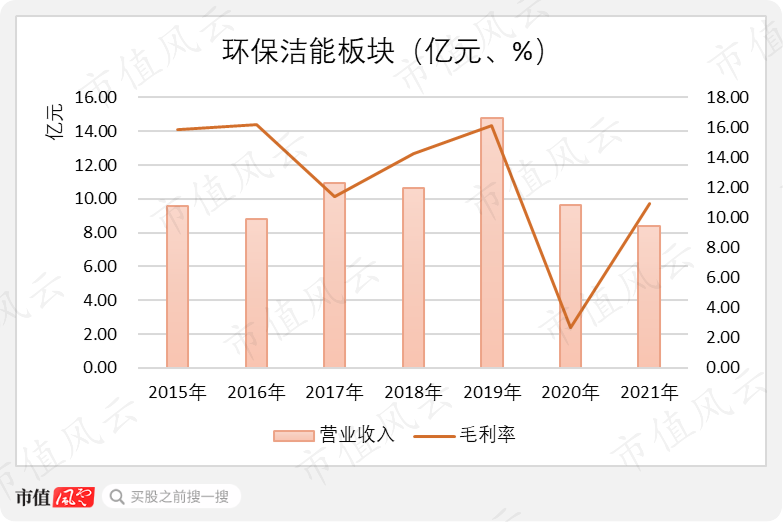

那么,安徽科达的质地如何?然而,上市公司却从未在年报中单独披露安徽科达的业绩,不知是真的不重要,还是不敢。 从整个环保洁能板块来看,收入规模与陶瓷机械业务相比还是有很大差距的,大约只有其1/4。2016年之后,这一板块只在2019年风光了一年,随后便发生了收入和毛利率的大幅下滑。2021年,毛利率有所改善,收入依旧没有起色。对此,上市公司解释说:因为公司决定收缩环保洁能业务,回归主业。换句话说,如果安徽科达的业绩表现稍微有点不错,上市公司还会这么说吗?回过头看,当初选择拿钱退出的安徽科达的高管们,有没有占上市公司的便宜呢?

从整个环保洁能板块来看,收入规模与陶瓷机械业务相比还是有很大差距的,大约只有其1/4。2016年之后,这一板块只在2019年风光了一年,随后便发生了收入和毛利率的大幅下滑。2021年,毛利率有所改善,收入依旧没有起色。对此,上市公司解释说:因为公司决定收缩环保洁能业务,回归主业。换句话说,如果安徽科达的业绩表现稍微有点不错,上市公司还会这么说吗?回过头看,当初选择拿钱退出的安徽科达的高管们,有没有占上市公司的便宜呢? 进入科达制造时代,搭上锂资源科达制造名义上是回归主业,但实际却仍在寻找新的转型,即新能源,这也是其2021年业绩和股价双走高的重要原因。其实,科达制造最早是在2015年进入新能源行业的,当年收购了漳州石墨100%股权,增加了锂电池负极材料业务。2016年,眼看着新能源汽车越来越热,科达制造正式将锂业务纳入重点,并筹划定增募资。最终,科达制造募集到11.86亿元,并计划拿出4.77亿元,建设“年产2万吨锂电池系列负极材料项目”。后来,这一项目的投资规模大幅缩水至2.00亿元,还因为技术路线问题未能按时建成投产。再后来,科达制造又选择不再披露,不知是不是就此不了了之。2017年,科达制造还投资了蓝科锂业,2021年贡献了4.44亿元投资收益。但是,蓝科锂业目前只是一家参股公司,并未纳入其合并报表。而2021年,科达制造自身的锂业务就又有意思了,实现营业收入4.32亿元,同比下滑了0.56%。风云君看到这就想说,2021年人尽皆知的大好行情下,随便拿出一家有锂业务的上市公司,就是业绩大涨。而科达制造的相关收入竟还略有下滑,实在是不容易啊。

进入科达制造时代,搭上锂资源科达制造名义上是回归主业,但实际却仍在寻找新的转型,即新能源,这也是其2021年业绩和股价双走高的重要原因。其实,科达制造最早是在2015年进入新能源行业的,当年收购了漳州石墨100%股权,增加了锂电池负极材料业务。2016年,眼看着新能源汽车越来越热,科达制造正式将锂业务纳入重点,并筹划定增募资。最终,科达制造募集到11.86亿元,并计划拿出4.77亿元,建设“年产2万吨锂电池系列负极材料项目”。后来,这一项目的投资规模大幅缩水至2.00亿元,还因为技术路线问题未能按时建成投产。再后来,科达制造又选择不再披露,不知是不是就此不了了之。2017年,科达制造还投资了蓝科锂业,2021年贡献了4.44亿元投资收益。但是,蓝科锂业目前只是一家参股公司,并未纳入其合并报表。而2021年,科达制造自身的锂业务就又有意思了,实现营业收入4.32亿元,同比下滑了0.56%。风云君看到这就想说,2021年人尽皆知的大好行情下,随便拿出一家有锂业务的上市公司,就是业绩大涨。而科达制造的相关收入竟还略有下滑,实在是不容易啊。

转型后遗症一通折腾之后,科达制造在2019年决定重新聚焦主业,确定了建材机械、锂电材料两大主业。但走错路总是要付出代价的,科达制造的转型也留下了许多后遗症。

转型后遗症一通折腾之后,科达制造在2019年决定重新聚焦主业,确定了建材机械、锂电材料两大主业。但走错路总是要付出代价的,科达制造的转型也留下了许多后遗症。 收入上尚看不出太大的问题,2021年实现97.97亿元。

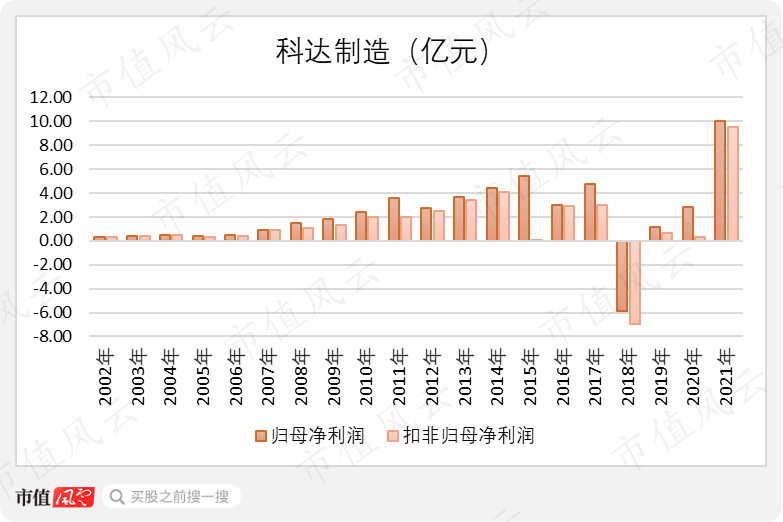

收入上尚看不出太大的问题,2021年实现97.97亿元。 根据上文的资产减值,风云君也能大概猜到,其利润不会好看。没错,特别是在2018年,沈阳洁能、东大泰隆、江苏科行三项资产的减值,直接让其归母净利润亏损了5.89亿元。直到2020年,科达制造的业绩都没能完全恢复。2021年,在陶瓷机械业务的拉动下,业绩才开始要走向正轨,归母净利润、扣非归母净利润分别为10.06亿元、9.52亿元。

根据上文的资产减值,风云君也能大概猜到,其利润不会好看。没错,特别是在2018年,沈阳洁能、东大泰隆、江苏科行三项资产的减值,直接让其归母净利润亏损了5.89亿元。直到2020年,科达制造的业绩都没能完全恢复。2021年,在陶瓷机械业务的拉动下,业绩才开始要走向正轨,归母净利润、扣非归母净利润分别为10.06亿元、9.52亿元。 科达制造自2002年上市以来的经营发展,主要有三条路线,分别是:沿着主业陶瓷建筑向外延伸,跨行业进入环保洁能、新能源行业。目前来看,陶瓷建筑业务的拓展是成功居多,而疫情期间的业绩增长,也主要是多亏了这一板块。环保洁能基本是全线溃败,确实带来不小的创伤,也基本处于被放弃的阶段。科达制造似乎还不舍得放弃新能源,而在高景气时都没能实现收入增长的锂业务,热度过去后会如何,咱就不拆穿了。事实再一次证明,对于大多数公司来说,想要通过外延并购快速进入一个陌生的行业,成功率是多么的低。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

科达制造自2002年上市以来的经营发展,主要有三条路线,分别是:沿着主业陶瓷建筑向外延伸,跨行业进入环保洁能、新能源行业。目前来看,陶瓷建筑业务的拓展是成功居多,而疫情期间的业绩增长,也主要是多亏了这一板块。环保洁能基本是全线溃败,确实带来不小的创伤,也基本处于被放弃的阶段。科达制造似乎还不舍得放弃新能源,而在高景气时都没能实现收入增长的锂业务,热度过去后会如何,咱就不拆穿了。事实再一次证明,对于大多数公司来说,想要通过外延并购快速进入一个陌生的行业,成功率是多么的低。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论