SPAC挤爆港交所,李宁、胡祖六等人现身!以Aquila为例,一文看懂何为SPAC上市

作者:

市值风云

|

2022-04-12

传统IPO是先有公司,再去找钱(壳),而SPAC则是先有钱(壳),再去找公司。

传统IPO是先有公司,再去找钱(壳),而SPAC则是先有钱(壳),再去找公司。

作者 | 罗兰

编辑 | 小白 卫哲、李宁纷纷布局,SPAC挤爆香港交易所最近一种新型的、有别于传统IPO的上市方式正在香港开始流行,即SPAC。目前,多家SPAC已经向香港交易所递表,准备登陆香港资本市场。港交所都快被挤爆了。在这些SPAC发起人里面,出现了众多资本巨鳄。既有像中国招商银行、中国农业银行之类的超大型金融机构。又有知名的私募股权资本和产业资本,比如春华资本,泰格医药。甚至还有一些知名的个体企业家、投资人也参与了进来。比如阿里巴巴前CEO卫哲、李宁公司的老板李宁、前香港金管局总裁陈德霖、渣打银行前大中华区主席曾璟璇。

卫哲、李宁纷纷布局,SPAC挤爆香港交易所最近一种新型的、有别于传统IPO的上市方式正在香港开始流行,即SPAC。目前,多家SPAC已经向香港交易所递表,准备登陆香港资本市场。港交所都快被挤爆了。在这些SPAC发起人里面,出现了众多资本巨鳄。既有像中国招商银行、中国农业银行之类的超大型金融机构。又有知名的私募股权资本和产业资本,比如春华资本,泰格医药。甚至还有一些知名的个体企业家、投资人也参与了进来。比如阿里巴巴前CEO卫哲、李宁公司的老板李宁、前香港金管局总裁陈德霖、渣打银行前大中华区主席曾璟璇。 (来源:证券时报网)

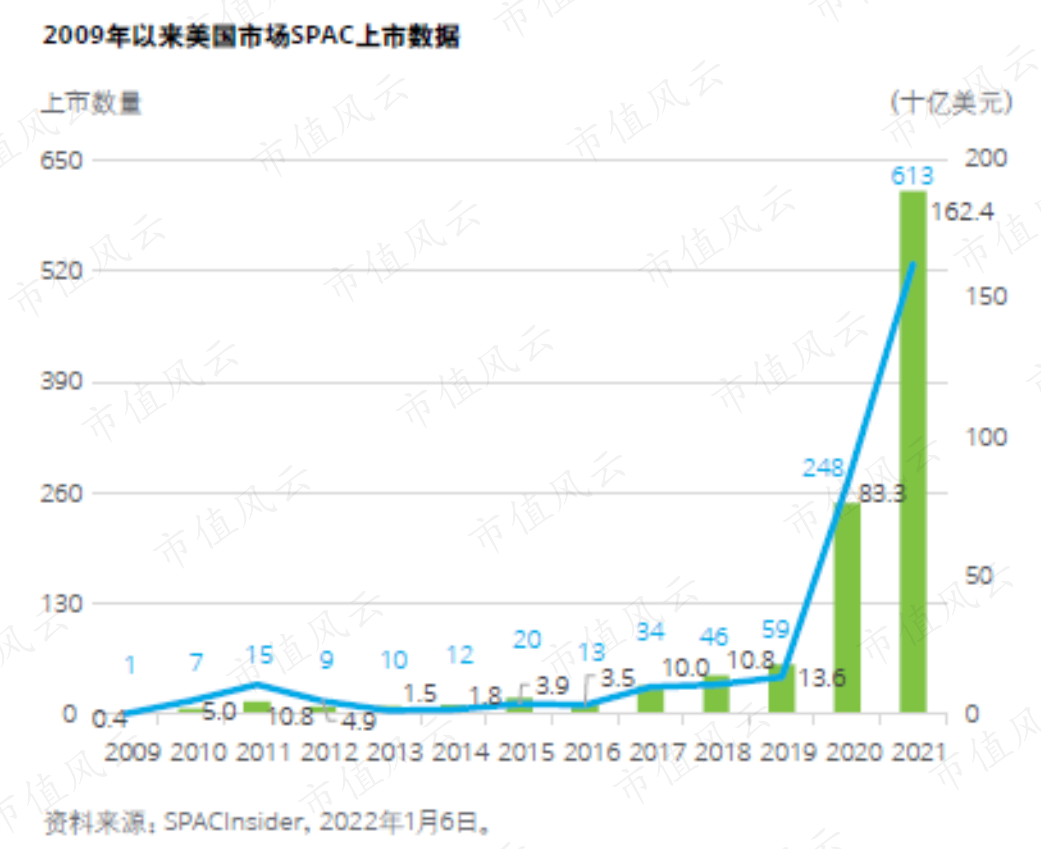

(来源:证券时报网) 异军突起!SPAC已占美股IPO总融资额的一半SPAC最早起源于20世纪90年代的美国。刚开始的时候,SPAC这种上市模式还没有流行开来。进入2014年以后,SPAC逐渐为资本市场所接受,甚至成了主流上市模式。根据SPACInsider数据,美国市场的SPAC上市数量从2014年的12个猛增到2021年的613个。SPAC的总融资金额,也从2014年的18亿美元,一路狂涨到2021年的1624亿美元。

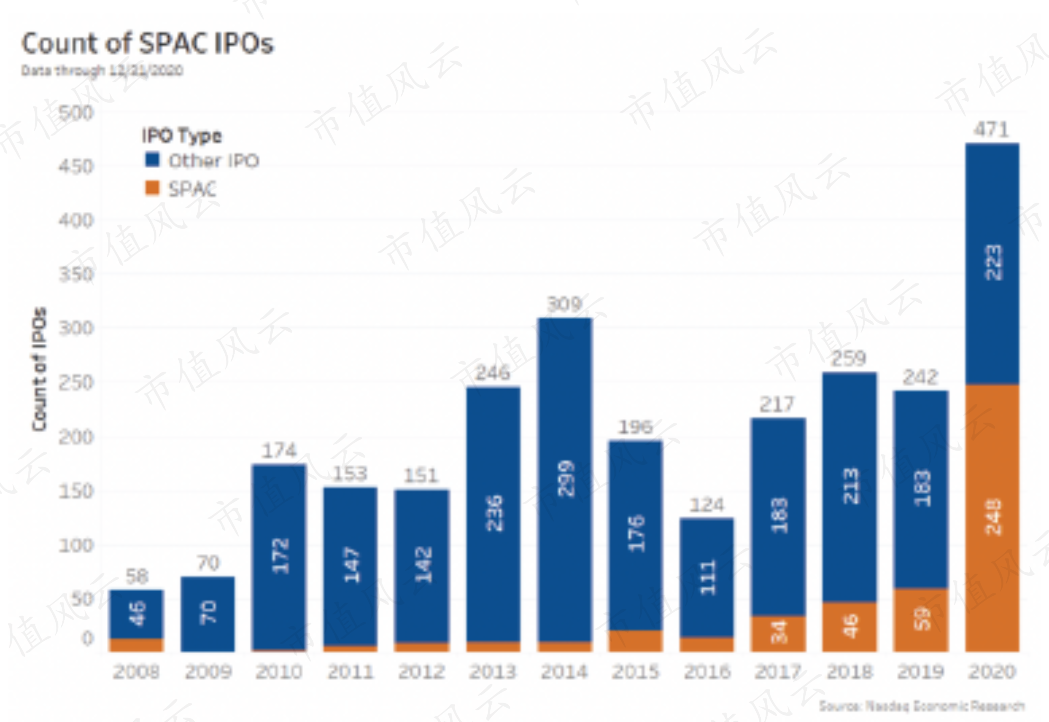

异军突起!SPAC已占美股IPO总融资额的一半SPAC最早起源于20世纪90年代的美国。刚开始的时候,SPAC这种上市模式还没有流行开来。进入2014年以后,SPAC逐渐为资本市场所接受,甚至成了主流上市模式。根据SPACInsider数据,美国市场的SPAC上市数量从2014年的12个猛增到2021年的613个。SPAC的总融资金额,也从2014年的18亿美元,一路狂涨到2021年的1624亿美元。 Nasdaq Economic Research数据显示,2020年美股IPO数量为471个,其中SPAC的IPO数量有248个,占当年美股IPO数量的52.7%。当年SPAC的融资额高达833亿美元,占同期美股IPO融资额的53.5%。无论是融资额,还是上市数量,SPAC已经成为美国资本市场主流的IPO模式。

Nasdaq Economic Research数据显示,2020年美股IPO数量为471个,其中SPAC的IPO数量有248个,占当年美股IPO数量的52.7%。当年SPAC的融资额高达833亿美元,占同期美股IPO融资额的53.5%。无论是融资额,还是上市数量,SPAC已经成为美国资本市场主流的IPO模式。

传统IPO是公司找钱,SPAC是钱找公司看到SPAC在美国越来越火,中国香港也坐不住了。香港联交所于2021年9月发布咨询文件,开始征询关于建立香港SPAC上市制度的意见。2021年12月17日,该咨询总结对外公布,香港SPAC上市制度将于2022年1月1日起正式生效。那么,到底什么是SPAC上市模式呢?SPAC,英文全称为Special Purpose Acquisition Company,直译过来就是特殊目的收购公司。SPAC由一个或者几个发起人联合成立,其目的就是为了用来收购那些有发展前景的非上市公司,从而让后者成功上市。为了说清楚SPAC上市的流程,就以风云君为例。比方说,风云君是一个长期从事互联网投资的专业人士。现在,风云君作为发起人,成立了一家SPAC。然后让SPAC直接在交易所IPO。大家信任风云君的专业投资能力,认为风云君能够找出最好的投资标的。因此,纷纷出资认购SPAC的股权。这样,SPAC就在公开市场融到了一大笔钱。现在风云君要做的,就是拿着SPAC上市融到的钱,去找一个不错的非上市公司。找了半天,风云君发现一家名叫“字节躺平”的公司,看起来还不错。

传统IPO是公司找钱,SPAC是钱找公司看到SPAC在美国越来越火,中国香港也坐不住了。香港联交所于2021年9月发布咨询文件,开始征询关于建立香港SPAC上市制度的意见。2021年12月17日,该咨询总结对外公布,香港SPAC上市制度将于2022年1月1日起正式生效。那么,到底什么是SPAC上市模式呢?SPAC,英文全称为Special Purpose Acquisition Company,直译过来就是特殊目的收购公司。SPAC由一个或者几个发起人联合成立,其目的就是为了用来收购那些有发展前景的非上市公司,从而让后者成功上市。为了说清楚SPAC上市的流程,就以风云君为例。比方说,风云君是一个长期从事互联网投资的专业人士。现在,风云君作为发起人,成立了一家SPAC。然后让SPAC直接在交易所IPO。大家信任风云君的专业投资能力,认为风云君能够找出最好的投资标的。因此,纷纷出资认购SPAC的股权。这样,SPAC就在公开市场融到了一大笔钱。现在风云君要做的,就是拿着SPAC上市融到的钱,去找一个不错的非上市公司。找了半天,风云君发现一家名叫“字节躺平”的公司,看起来还不错。 风云君与“字节躺平”聊了聊,双方一拍即合,随即展开并购交易。SPAC和“字节躺平”进行合并重组,然后得到一家新的挂牌上市的继承公司。“字节躺平”的主要业务和资产,全部注入到这个继承公司中。这个继承公司就成为“字节躺平”的上市主体。至于风云君以及SPAC的其他原股东们,则摇身一变,成了“字节躺平”的股东。有人说,这不是和传统的反向并购、借壳上市一样吗?当然不一样了。SPAC是一个非常干净的壳。账面上只有现金(主要来自IPO),没有任何业务。一般而言,“卖壳”的上市公司,往往经营不善、股价低迷、可能有负债或纠纷。买壳的话,可能还要支付一笔不菲的“壳价”。而SPAC则不存在这个问题。而且,两者的过程是完全相反的。传统IPO是,先有公司,再去找钱(壳),而SPAC则是,先有钱(壳),再去找公司。

风云君与“字节躺平”聊了聊,双方一拍即合,随即展开并购交易。SPAC和“字节躺平”进行合并重组,然后得到一家新的挂牌上市的继承公司。“字节躺平”的主要业务和资产,全部注入到这个继承公司中。这个继承公司就成为“字节躺平”的上市主体。至于风云君以及SPAC的其他原股东们,则摇身一变,成了“字节躺平”的股东。有人说,这不是和传统的反向并购、借壳上市一样吗?当然不一样了。SPAC是一个非常干净的壳。账面上只有现金(主要来自IPO),没有任何业务。一般而言,“卖壳”的上市公司,往往经营不善、股价低迷、可能有负债或纠纷。买壳的话,可能还要支付一笔不菲的“壳价”。而SPAC则不存在这个问题。而且,两者的过程是完全相反的。传统IPO是,先有公司,再去找钱(壳),而SPAC则是,先有钱(壳),再去找公司。 首个SPAC登陆香港,发起人及管理团队均出自招商银行

首个SPAC登陆香港,发起人及管理团队均出自招商银行3月18日,香港首家SPAC公司Aquila Acquisition Corporation(以下简称“Aquila”)(07836.HK)正式在港交所主板挂牌上市。

招股书显示,Aquila是一家注册成立于开曼群岛的公司。公司目前专注的并购方向是亚洲,尤其是中国的新经济领域。比如新能源、生命科学、先进制造等。

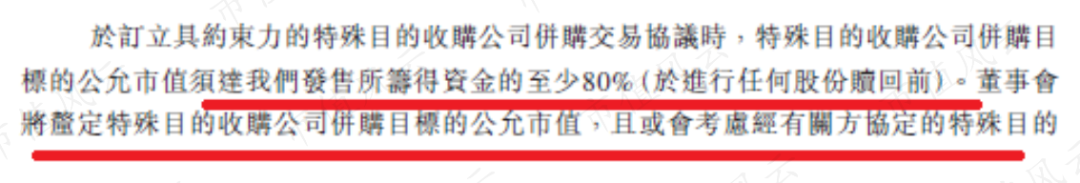

招股书显示,Aquila是一家注册成立于开曼群岛的公司。公司目前专注的并购方向是亚洲,尤其是中国的新经济领域。比如新能源、生命科学、先进制造等。 (Aquila招股说明书)根据规定,收购的目标公司的市值必须要达到Aquila此次筹资额度的80%。

(Aquila招股说明书)根据规定,收购的目标公司的市值必须要达到Aquila此次筹资额度的80%。 (Aquila招股说明书)通常情况下,SPAC上市的时候,没有具体的投资或者并购计划。只是告诉大家,一个大致的收购方向。因此,投资者选择SPAC的决定性因素,是SPAC的发起人及其管理团队。发起人和管理团队如果有较强的投资能力,有广泛的行业资源。就可以抓到一只不错的标的公司,就能为SPAC的投资者带来丰厚的投资回报。招股书显示,Aquila的发起人有两类,一类是机构,一类是个人发起人。机构是指招银国际资产管理,个人发起人则包括蒋榕烽、凌尧、乐迪、吴骞这4人。这4人目前均为招银国际的雇员。

(Aquila招股说明书)通常情况下,SPAC上市的时候,没有具体的投资或者并购计划。只是告诉大家,一个大致的收购方向。因此,投资者选择SPAC的决定性因素,是SPAC的发起人及其管理团队。发起人和管理团队如果有较强的投资能力,有广泛的行业资源。就可以抓到一只不错的标的公司,就能为SPAC的投资者带来丰厚的投资回报。招股书显示,Aquila的发起人有两类,一类是机构,一类是个人发起人。机构是指招银国际资产管理,个人发起人则包括蒋榕烽、凌尧、乐迪、吴骞这4人。这4人目前均为招银国际的雇员。 (Aquila招股说明书)招银国际资产管理是招银国际的全资子公司,而招银国际,又是招商银行的全资子公司。也就是说,Aquila的发起人及管理团队,均来自招商银行体系。根据公司介绍,招银国际成立于2014年,已经投资过150多家公司。之前成功的投资案例,包括宁德时代和美团点评。前文已经说了,SPAC就是一个没业务的现金壳,Aquila的招股说明书也非常简短,财务报表也没有。值得注意的是,Aquila必须在上市后2年内公布建议的并购交易,并在上市后3年内完成交易。如果不能在规定期限内完成收购任务,则IPO筹集的资金将返还给投资者。

(Aquila招股说明书)招银国际资产管理是招银国际的全资子公司,而招银国际,又是招商银行的全资子公司。也就是说,Aquila的发起人及管理团队,均来自招商银行体系。根据公司介绍,招银国际成立于2014年,已经投资过150多家公司。之前成功的投资案例,包括宁德时代和美团点评。前文已经说了,SPAC就是一个没业务的现金壳,Aquila的招股说明书也非常简短,财务报表也没有。值得注意的是,Aquila必须在上市后2年内公布建议的并购交易,并在上市后3年内完成交易。如果不能在规定期限内完成收购任务,则IPO筹集的资金将返还给投资者。 (Aquila招股说明书)免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

(Aquila招股说明书)免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论