韩庚、王一博背后“造明星的工厂”:乐华娱乐,与阿里系越绑越深,潜藏6亿巨额强赎风险

作者:

市值风云

|

2022-03-28

现金流良好,称得上是一头现金奶牛;赶在阿里入股前、IPO上市前两次突击分红的做派,难免有些吃相难看。

现金流良好,称得上是一头现金奶牛;赶在阿里入股前、IPO上市前两次突击分红的做派,难免有些吃相难看。

作者 | 扶苏

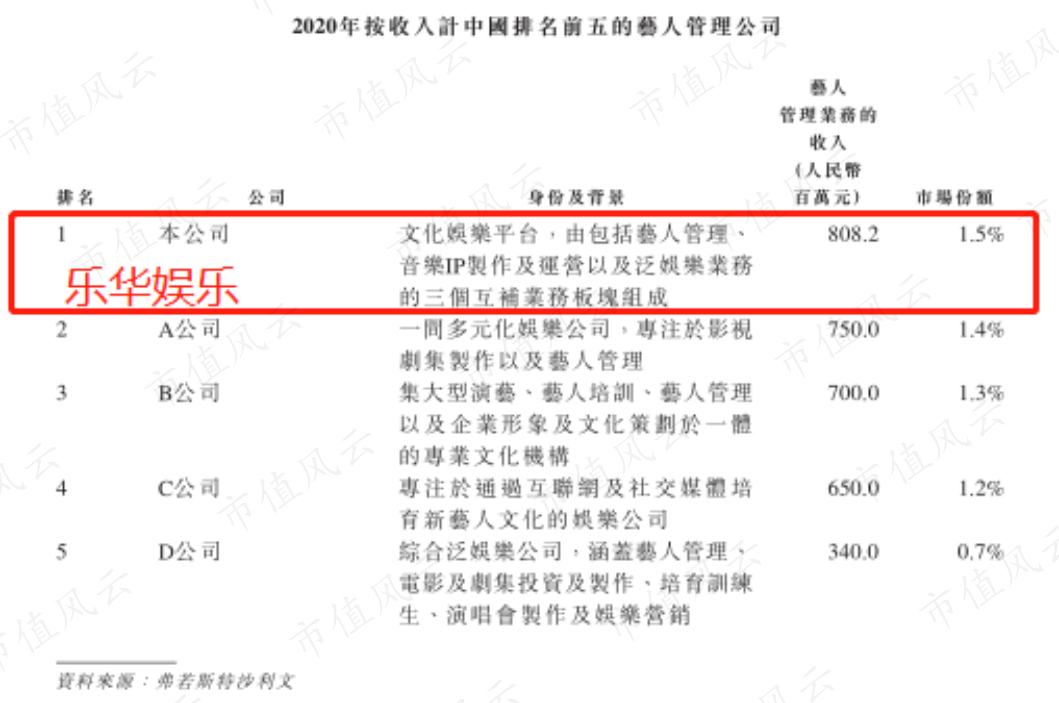

编辑 | 小白 通过“训练生体系”高度控制艺人近日,乐华娱乐集团(“公司”)向港交所递交招股书。根据弗若斯特沙利文,以2020年的艺人管理收入计算,公司是国内最大的艺人管理公司。

通过“训练生体系”高度控制艺人近日,乐华娱乐集团(“公司”)向港交所递交招股书。根据弗若斯特沙利文,以2020年的艺人管理收入计算,公司是国内最大的艺人管理公司。 (来源:公司招股书)所谓“艺人管理”,即公司与艺人签约并安排其参加代言、出演电影、剧集和综艺节目等,然后根据合同约定的百分比与艺人分享获得的收入。据披露,公司目前共有58名签约艺人,知名度较高的包括韩庚、王一博、孟美岐、范丞丞和黄明昊等。

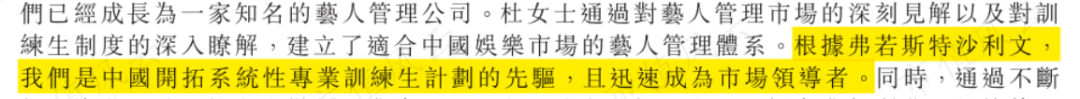

(来源:公司招股书)所谓“艺人管理”,即公司与艺人签约并安排其参加代言、出演电影、剧集和综艺节目等,然后根据合同约定的百分比与艺人分享获得的收入。据披露,公司目前共有58名签约艺人,知名度较高的包括韩庚、王一博、孟美岐、范丞丞和黄明昊等。 (艺人吴宣仪、孟美岐)公司有一套被称为“乐华模式”的“训练生体系”。现有的58名签约艺人中,有46名来自公司的“训练生计划”,即由公司培养出道。除签约艺人外,公司目前还有80名处于训练阶段的训练生。这些训练生在经过通常为期3年的声乐、舞蹈、表演、形体及外语等方面专业培训后,有机会成为正式艺人。实际上,这种选拔、培养艺人的机制,在亚洲娱乐市场、尤其是日韩市场相当常见。在娱乐产业成熟的日韩,许多知名的大型娱乐经纪公司,比如韩国的SM娱乐、星船娱乐,以及日本的杰尼斯事务所等,长期进行大量的“训练生项目”。在国内,乐华娱乐则是最早从海外引入这种模式的先驱。

(艺人吴宣仪、孟美岐)公司有一套被称为“乐华模式”的“训练生体系”。现有的58名签约艺人中,有46名来自公司的“训练生计划”,即由公司培养出道。除签约艺人外,公司目前还有80名处于训练阶段的训练生。这些训练生在经过通常为期3年的声乐、舞蹈、表演、形体及外语等方面专业培训后,有机会成为正式艺人。实际上,这种选拔、培养艺人的机制,在亚洲娱乐市场、尤其是日韩市场相当常见。在娱乐产业成熟的日韩,许多知名的大型娱乐经纪公司,比如韩国的SM娱乐、星船娱乐,以及日本的杰尼斯事务所等,长期进行大量的“训练生项目”。在国内,乐华娱乐则是最早从海外引入这种模式的先驱。 (来源:公司招股书)在风云君看来,这种艺人培养运营模式形成的原因,在于成名艺人的稀缺性,公司因此希望拥有对艺人的高度控制权。根据弗若斯特沙利文,中国成名艺人人数甚少,而成名艺人的收入占行业收入的大部分。而在“训练生体系”下,艺人管理公司在训练生阶段,便能够对尚未出道的艺人及其未来的潜在收入实现高度控制。据招股书披露,训练生需要先与公司签订3年的训练生合同;如后续被选中出道,则需在出道之前,再与公司签订长达5-15年的独家艺人管理合同。公司虽然会为训练生提供训练期间的所有开支,包括培训课程、住宿、差旅费等,但当训练生成为签约艺人后,这些开支将从艺人未来获得的收入中扣除。此外,如果公司在训练期内认定训练生不合格,有权单方面终止训练生合同。然而,对于拒绝出道成为签约艺人的训练生,公司则有权向其索赔。

(来源:公司招股书)在风云君看来,这种艺人培养运营模式形成的原因,在于成名艺人的稀缺性,公司因此希望拥有对艺人的高度控制权。根据弗若斯特沙利文,中国成名艺人人数甚少,而成名艺人的收入占行业收入的大部分。而在“训练生体系”下,艺人管理公司在训练生阶段,便能够对尚未出道的艺人及其未来的潜在收入实现高度控制。据招股书披露,训练生需要先与公司签订3年的训练生合同;如后续被选中出道,则需在出道之前,再与公司签订长达5-15年的独家艺人管理合同。公司虽然会为训练生提供训练期间的所有开支,包括培训课程、住宿、差旅费等,但当训练生成为签约艺人后,这些开支将从艺人未来获得的收入中扣除。此外,如果公司在训练期内认定训练生不合格,有权单方面终止训练生合同。然而,对于拒绝出道成为签约艺人的训练生,公司则有权向其索赔。 公司现有知名度较高的签约艺人中,除韩庚外,均为通过公司训练生项目出道前、签订了独家艺人管理合同的训练生。

公司现有知名度较高的签约艺人中,除韩庚外,均为通过公司训练生项目出道前、签订了独家艺人管理合同的训练生。 (公司部分知名签约艺人,来源:公司招股书)此外,风云君注意到,有不少媒体报道认为,公司面临知名艺人合同即将到期的业绩风险。

(公司部分知名签约艺人,来源:公司招股书)此外,风云君注意到,有不少媒体报道认为,公司面临知名艺人合同即将到期的业绩风险。 (来源:网络公开资料)但风云君需要指出,这种担忧实际上为时尚早。以关注度极高的艺人王一博为例。

(来源:网络公开资料)但风云君需要指出,这种担忧实际上为时尚早。以关注度极高的艺人王一博为例。 (知名艺人王一博)王一博此前通过公司训练生项目出道,与公司签订的首份艺人管理合同将于2024年10月到期。据公司披露,其与训练生首次签订的艺人管理合同,通常会包含期满自动续约的条款,续约期间一般在1-5年。

(知名艺人王一博)王一博此前通过公司训练生项目出道,与公司签订的首份艺人管理合同将于2024年10月到期。据公司披露,其与训练生首次签订的艺人管理合同,通常会包含期满自动续约的条款,续约期间一般在1-5年。 (来源:公司招股书)公司知名度较高的其他艺人,包括孟美岐、范丞丞、吴宣仪、程潇等,目前同样处于首份艺人管理合同的签约期限内,受自动续约条款的保护。公司还披露称,其与旗下签约艺人均无艺人管理合同纠纷。因此,风云君推断,公司与旗下知名度较高的艺人在未来三年内仍处于较为稳定的合作期。

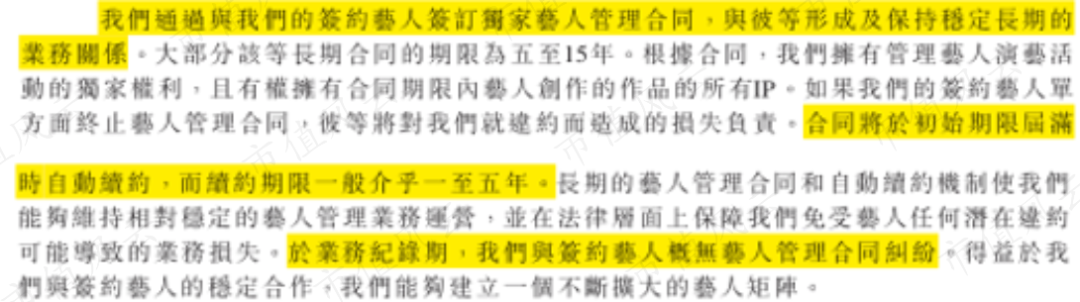

(来源:公司招股书)公司知名度较高的其他艺人,包括孟美岐、范丞丞、吴宣仪、程潇等,目前同样处于首份艺人管理合同的签约期限内,受自动续约条款的保护。公司还披露称,其与旗下签约艺人均无艺人管理合同纠纷。因此,风云君推断,公司与旗下知名度较高的艺人在未来三年内仍处于较为稳定的合作期。 阿里影业是第二大股东,也是最大客户(一)签约艺人是供应商,而非员工公司营业收入从2019年的6.3亿元增长至2021年的12.9亿元,期间年均复合增长率(CAGR)达到43%。

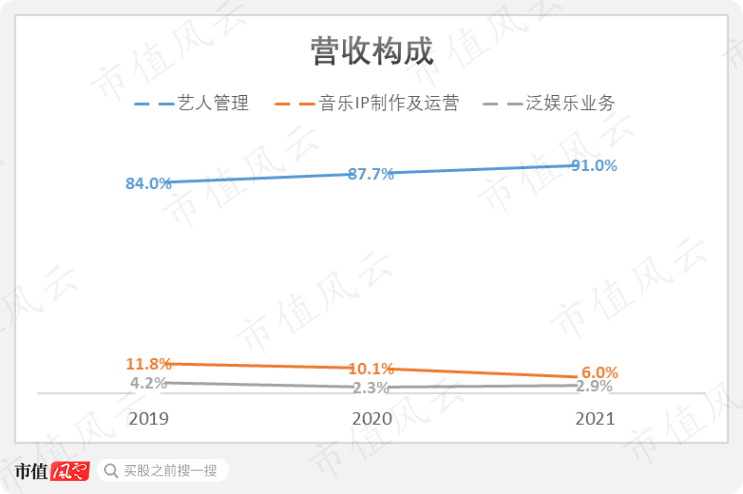

阿里影业是第二大股东,也是最大客户(一)签约艺人是供应商,而非员工公司营业收入从2019年的6.3亿元增长至2021年的12.9亿元,期间年均复合增长率(CAGR)达到43%。 (数据来源:东方财富Choice)艺人管理是公司的核心业务,2021年的营收为11.8亿元。该业务的营收占比逐年提升,从2019年的84%上升至2021年的91%。公司还开展了音乐IP制作及运营业务,以及泛娱乐业务,但营收贡献仍较低,2021年分别为6%和3%。

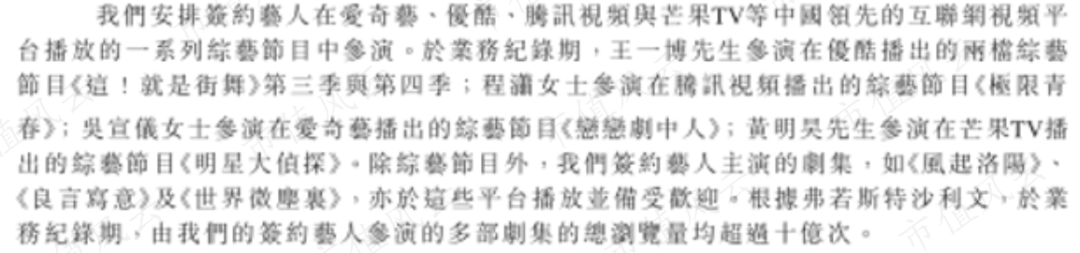

(数据来源:东方财富Choice)艺人管理是公司的核心业务,2021年的营收为11.8亿元。该业务的营收占比逐年提升,从2019年的84%上升至2021年的91%。公司还开展了音乐IP制作及运营业务,以及泛娱乐业务,但营收贡献仍较低,2021年分别为6%和3%。 (数据来源:东方财富Choice)艺人管理业务的营收来自公司安排旗下签约艺人参与商业活动、出演综艺节目、剧集和电影,从而向客户收取的服务费。这些客户主要是国内外品牌、媒体平台、内容制作商和广告代理商。举个栗子,公司的签约艺人参演了爱奇艺、优酷、腾讯视频和芒果TV等多个互联网视频平台制作的一系列综艺节目,这些媒体平台即公司的客户之一。

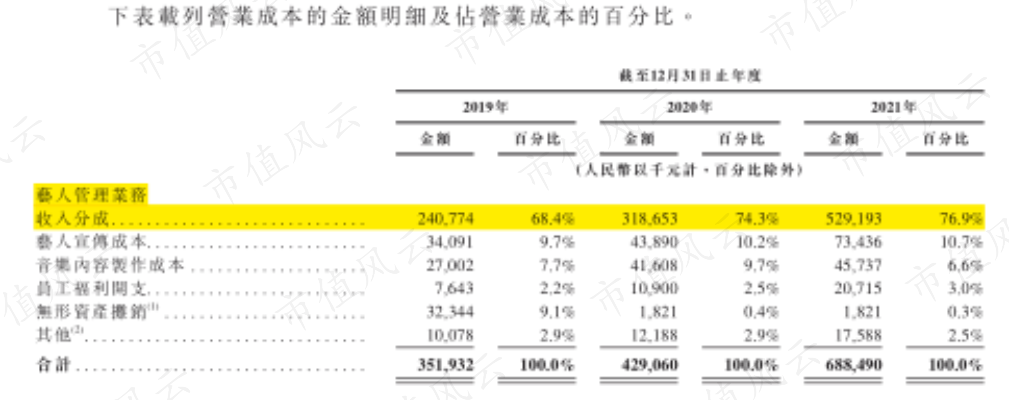

(数据来源:东方财富Choice)艺人管理业务的营收来自公司安排旗下签约艺人参与商业活动、出演综艺节目、剧集和电影,从而向客户收取的服务费。这些客户主要是国内外品牌、媒体平台、内容制作商和广告代理商。举个栗子,公司的签约艺人参演了爱奇艺、优酷、腾讯视频和芒果TV等多个互联网视频平台制作的一系列综艺节目,这些媒体平台即公司的客户之一。 (来源:公司招股书)签约艺人并非是公司的员工,而是供应商。公司从客户处收到服务费后,还需按照与艺人签订的合同进行分成,这是公司营业成本的主要构成,直接影响毛利率。2021年,公司整体毛利率为46.6%,较2020年下滑6.9个百分点。

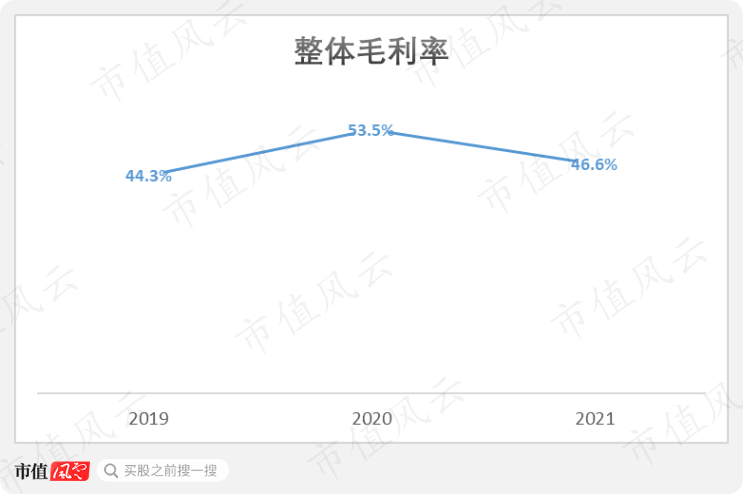

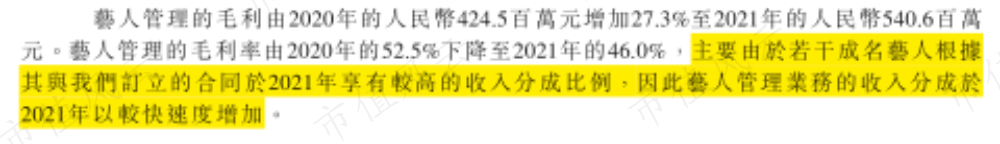

(来源:公司招股书)签约艺人并非是公司的员工,而是供应商。公司从客户处收到服务费后,还需按照与艺人签订的合同进行分成,这是公司营业成本的主要构成,直接影响毛利率。2021年,公司整体毛利率为46.6%,较2020年下滑6.9个百分点。 (数据来源:东方财富Choice)据披露,2021年毛利率下滑的原因,主要由于根据签订的合同,部分艺人在当年获得了较高的收入分成比例。

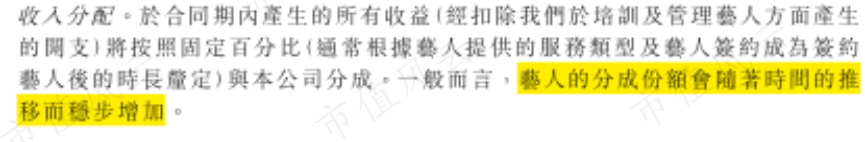

(数据来源:东方财富Choice)据披露,2021年毛利率下滑的原因,主要由于根据签订的合同,部分艺人在当年获得了较高的收入分成比例。 (来源:公司招股书)一般来说,艺人与公司签订的合同通常规定,随着时间的推移,艺人的收入分成比例会越来越高。

(来源:公司招股书)一般来说,艺人与公司签订的合同通常规定,随着时间的推移,艺人的收入分成比例会越来越高。 (来源:公司招股书)艺人收入分成占公司营业成本的比重近年来不断上升,从2019年的68%上升至2021年的77%。

(来源:公司招股书)艺人收入分成占公司营业成本的比重近年来不断上升,从2019年的68%上升至2021年的77%。 (来源:公司招股书)因此,现有签约艺人组合的管理,对公司成本控制而言很重要。风云君上文已经提到过,目前公司多数知名艺人仍处于首份签订合同的合约期内,且受自动续约条款的保护。但从长期来看,未来3-5年后,当现有艺人自动续约期期满后,公司能否与其再次续约,以及约定有利的收入分成比例,届时将是公司与艺人之间的重要“博弈”。

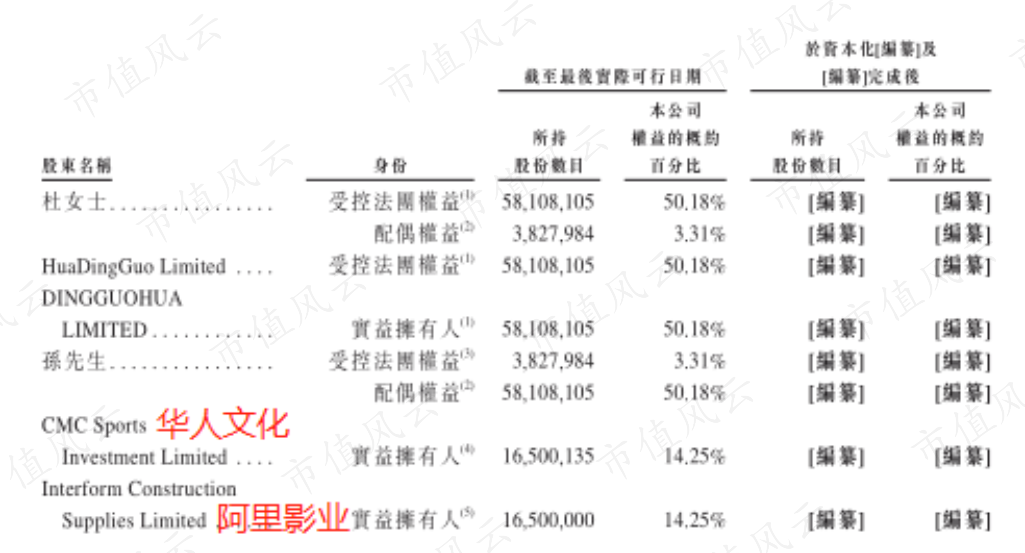

(来源:公司招股书)因此,现有签约艺人组合的管理,对公司成本控制而言很重要。风云君上文已经提到过,目前公司多数知名艺人仍处于首份签订合同的合约期内,且受自动续约条款的保护。但从长期来看,未来3-5年后,当现有艺人自动续约期期满后,公司能否与其再次续约,以及约定有利的收入分成比例,届时将是公司与艺人之间的重要“博弈”。 (二)阿里影业营收贡献逐年提升,主要来自优酷公司与签约艺人之间本质上是相互依赖关系。艺人知名度的提升,有利于获得更多的商业代言,以及参演电影、综艺节目和剧集的机会,从而为公司贡献更多的收入;而公司对艺人的作用在于,为他们增加公众曝光率,促成艺人与媒体平台、内容制作商和时尚品牌的合作。因此,艺人管理公司的核心竞争力除了签约艺人的知名度和市场影响力外,还在于公司本身整合娱乐行业内多种渠道资源的能力。为了获得行业资源的支持,公司引入了多个股东。公司创始人杜华及其配偶孙一丁合计持有公司53.5%的股份,是最大股东兼实际控制人。

(二)阿里影业营收贡献逐年提升,主要来自优酷公司与签约艺人之间本质上是相互依赖关系。艺人知名度的提升,有利于获得更多的商业代言,以及参演电影、综艺节目和剧集的机会,从而为公司贡献更多的收入;而公司对艺人的作用在于,为他们增加公众曝光率,促成艺人与媒体平台、内容制作商和时尚品牌的合作。因此,艺人管理公司的核心竞争力除了签约艺人的知名度和市场影响力外,还在于公司本身整合娱乐行业内多种渠道资源的能力。为了获得行业资源的支持,公司引入了多个股东。公司创始人杜华及其配偶孙一丁合计持有公司53.5%的股份,是最大股东兼实际控制人。 (来源:公司招股书)持股10%以上的股东还包括华人文化和阿里影业(01060.HK),均为国内知名的娱乐传媒公司。其中,阿里影业为阿里巴巴(09988.HK、BABA.N)的并表子公司。阿里影业同时也是公司前五大客户中的唯一关联方,且近年来营收贡献度逐年提升。2021年,阿里影业跃升为公司第一大客户,贡献了7.4%的营收;同期,前五大客户合计贡献了23.4%的营收。

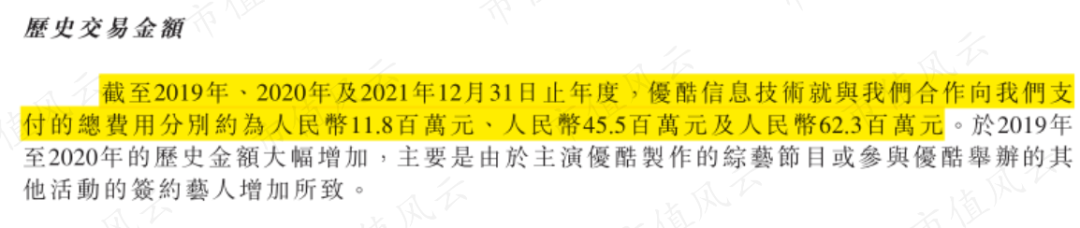

(来源:公司招股书)持股10%以上的股东还包括华人文化和阿里影业(01060.HK),均为国内知名的娱乐传媒公司。其中,阿里影业为阿里巴巴(09988.HK、BABA.N)的并表子公司。阿里影业同时也是公司前五大客户中的唯一关联方,且近年来营收贡献度逐年提升。2021年,阿里影业跃升为公司第一大客户,贡献了7.4%的营收;同期,前五大客户合计贡献了23.4%的营收。 (数据来源:公司招股书)公司与阿里影业的合作主要基于互联网视频平台优酷。据披露,优酷近年来对公司的营收贡献不断提升,主要是由于公司艺人参与了更多优酷制作的综艺节目。

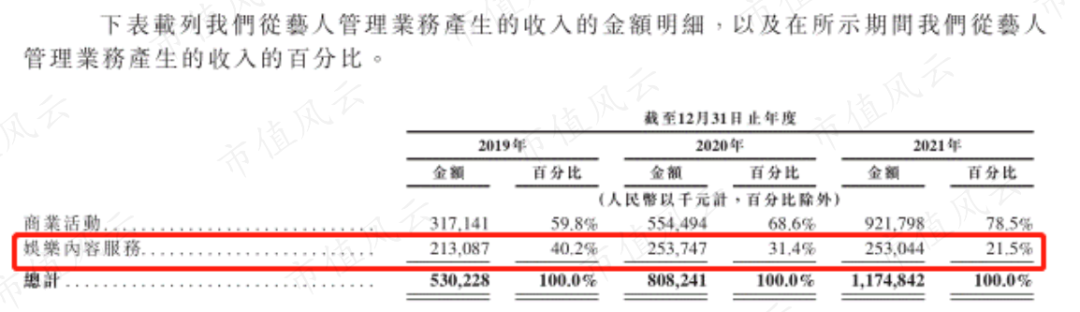

(数据来源:公司招股书)公司与阿里影业的合作主要基于互联网视频平台优酷。据披露,优酷近年来对公司的营收贡献不断提升,主要是由于公司艺人参与了更多优酷制作的综艺节目。 (来源:公司招股书)艺人出演综艺节目、电影和剧集的收入属于娱乐内容服务收入,与之相对的是商业活动收入,后者来自艺人参加的代言、商业宣传和商业表演。公司的艺人管理业务中,以商业活动收入为主,且占比逐年提升,2021年达79%。

(来源:公司招股书)艺人出演综艺节目、电影和剧集的收入属于娱乐内容服务收入,与之相对的是商业活动收入,后者来自艺人参加的代言、商业宣传和商业表演。公司的艺人管理业务中,以商业活动收入为主,且占比逐年提升,2021年达79%。 (来源:公司招股书)需要指出的是,与优酷合作给公司艺人带来的有利影响,远不止财务报表反映出的收入贡献。实际上,艺人参演综艺节目、电影和剧集,才是其获得公众关注度和提升市场知名度的关键,是吸引品牌方和广告商、从而通过商业活动变现的基础。优酷每年生产大量的自制内容。对于公司来说,引入了阿里影业这个股东,意味着给旗下艺人带来了强大的行业资源和流量支持。

(来源:公司招股书)需要指出的是,与优酷合作给公司艺人带来的有利影响,远不止财务报表反映出的收入贡献。实际上,艺人参演综艺节目、电影和剧集,才是其获得公众关注度和提升市场知名度的关键,是吸引品牌方和广告商、从而通过商业活动变现的基础。优酷每年生产大量的自制内容。对于公司来说,引入了阿里影业这个股东,意味着给旗下艺人带来了强大的行业资源和流量支持。

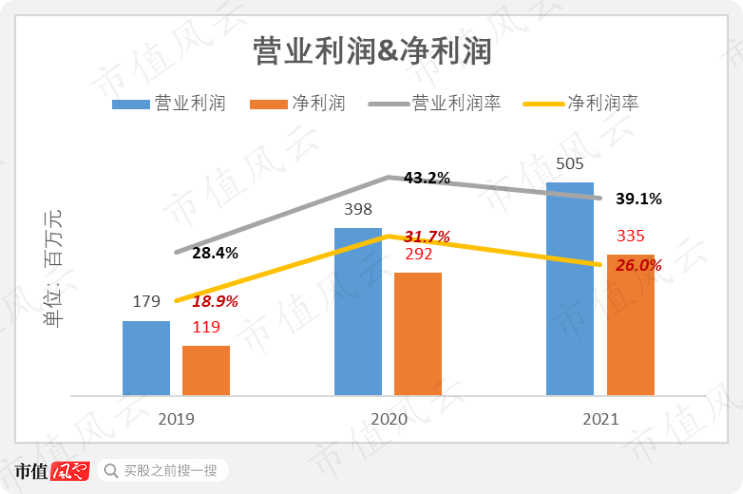

不可忽视的6亿元赎回负债风险(一)上市前突击分红4亿元公司的盈利能力同样亮眼。2019-2021年,公司的营业利润和净利润均逐年攀升。2021年,公司营业利润和净利润分别为5.1亿元和3.4亿元,营业利润率和净利润率分别为39.1%和26.0%。

不可忽视的6亿元赎回负债风险(一)上市前突击分红4亿元公司的盈利能力同样亮眼。2019-2021年,公司的营业利润和净利润均逐年攀升。2021年,公司营业利润和净利润分别为5.1亿元和3.4亿元,营业利润率和净利润率分别为39.1%和26.0%。 (数据来源:东方财富Choice)公司的现金流状况也相当良好,每年均能实现净流入的经营活动现金流,2021年为5.1亿元。

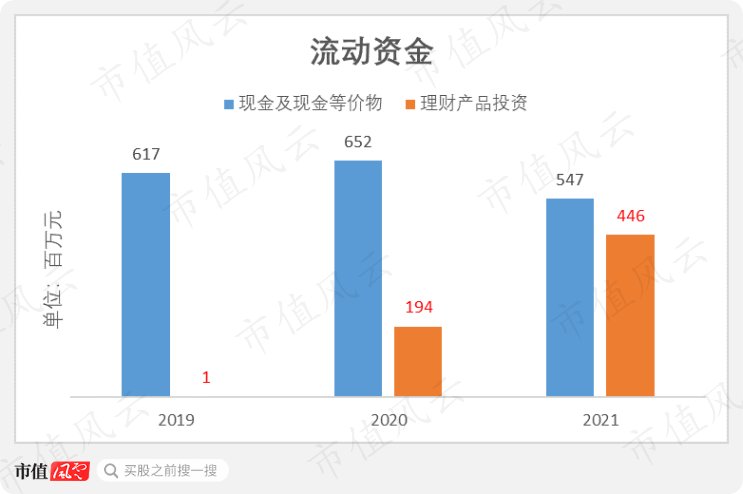

(数据来源:东方财富Choice)公司的现金流状况也相当良好,每年均能实现净流入的经营活动现金流,2021年为5.1亿元。 (数据来源:东方财富Choice)截至2021年末,公司账面上的流动资金高达10亿元,其中包括5.5亿元的现金及现金等价物,以及4.5亿元的理财产品投资。

(数据来源:东方财富Choice)截至2021年末,公司账面上的流动资金高达10亿元,其中包括5.5亿元的现金及现金等价物,以及4.5亿元的理财产品投资。 (数据来源:东方财富Choice)作为一家“现金奶牛”企业,且上市在即,公司之前赚来的钱自然是要用于回(chī)馈(gān)股(mǒ)东(jìng)。

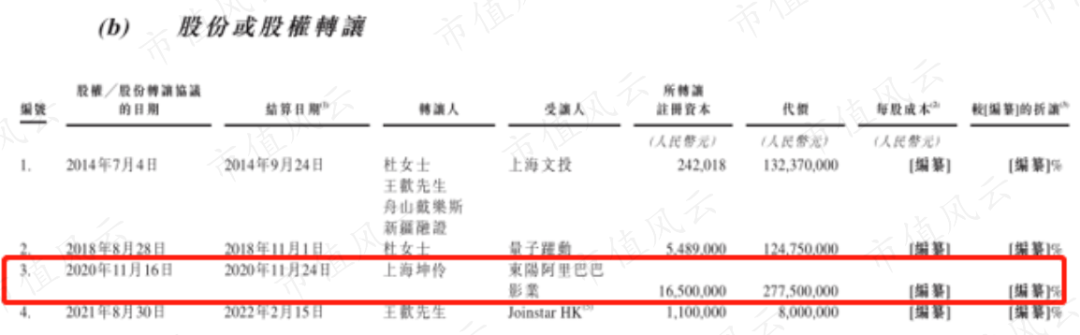

(数据来源:东方财富Choice)作为一家“现金奶牛”企业,且上市在即,公司之前赚来的钱自然是要用于回(chī)馈(gān)股(mǒ)东(jìng)。 据披露,公司派发过两次股息,累计分红6亿元。有趣的是,公司两次选择分红的时点都相当“巧妙”。第一次是2020年10月宣布派发股息2亿元,刚好赶在大股东阿里影业入股的前一个月。

据披露,公司派发过两次股息,累计分红6亿元。有趣的是,公司两次选择分红的时点都相当“巧妙”。第一次是2020年10月宣布派发股息2亿元,刚好赶在大股东阿里影业入股的前一个月。 (来源:公司招股书)第二次是2022年3月,宣布派发股息4亿元,赶在公司递交招股书之前。最近一次分红规模相当之大,已经超过了2021年全年的净利润!(二)赎回负债触发条款或与业绩有关还值得注意的是,公司账面上有一笔高达6.1亿元的赎回负债,其中1.2亿元将于2022年内到期。

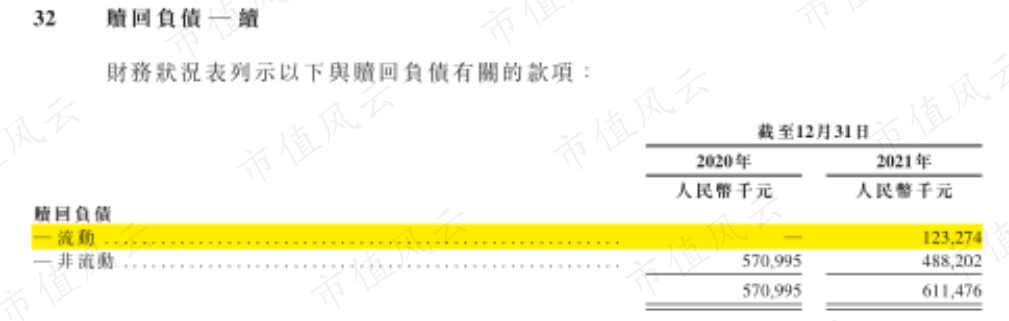

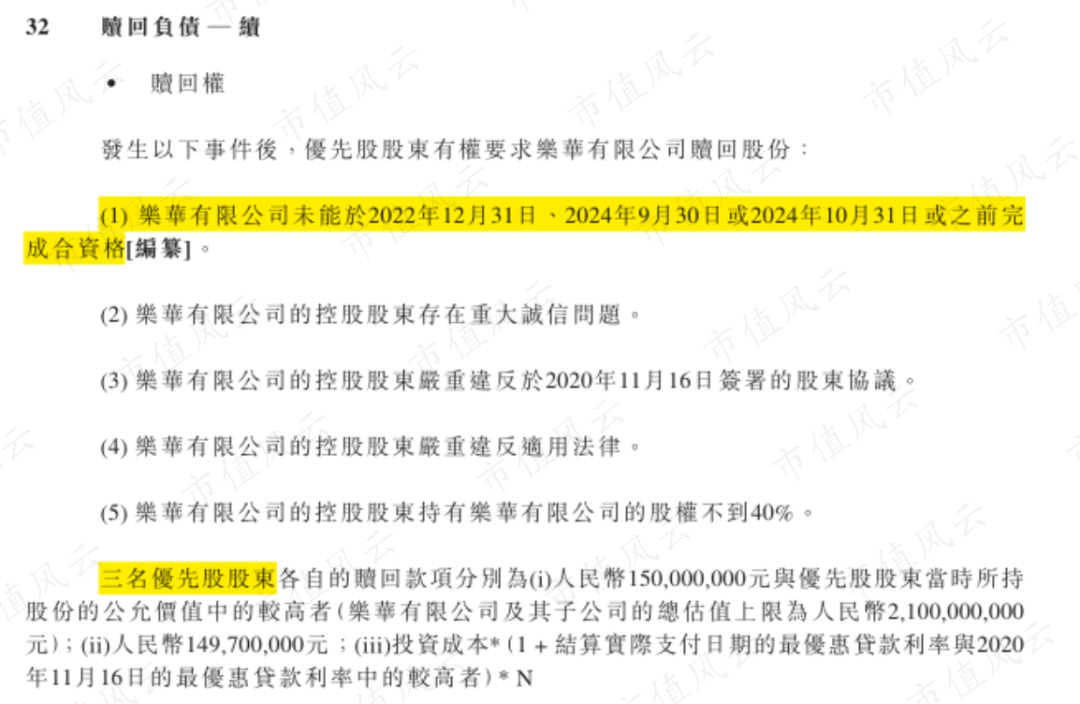

(来源:公司招股书)第二次是2022年3月,宣布派发股息4亿元,赶在公司递交招股书之前。最近一次分红规模相当之大,已经超过了2021年全年的净利润!(二)赎回负债触发条款或与业绩有关还值得注意的是,公司账面上有一笔高达6.1亿元的赎回负债,其中1.2亿元将于2022年内到期。 (来源:公司招股书)这笔赎回负债来自公司2020年11月与三名优先股股东签订的股东协议。从时间点来看,阿里影业很有可能是拥有赎回权的股东之一。据披露,触发赎回的情况包括公司未能在2022年12月31日、2024年9月30日或2024年10月31日之前达成某些目标。公司未披露具体的赎回触发条款,但基于资本市场惯例,触发赎回的情况或许与公司业绩或上市相关。

(来源:公司招股书)这笔赎回负债来自公司2020年11月与三名优先股股东签订的股东协议。从时间点来看,阿里影业很有可能是拥有赎回权的股东之一。据披露,触发赎回的情况包括公司未能在2022年12月31日、2024年9月30日或2024年10月31日之前达成某些目标。公司未披露具体的赎回触发条款,但基于资本市场惯例,触发赎回的情况或许与公司业绩或上市相关。 (来源:公司招股书)

(来源:公司招股书) 从招股书来看,乐华娱乐的财务业绩的确相当亮眼。第二大股东阿里影业目前是公司的最大客户,且近年来营收贡献度不断提升。而阿里影业对公司的作用,远不止于营收贡献,更在于其能够为艺人带来的行业资源支持,尤其是优酷平台起到的巨大流量池作用。不过,阿里影业的“大腿”也不是好抱的。公司账面上有着高达6亿元的赎回负债,有可能因业绩或其他条件未达标而触发赎回。目前,公司的现金流良好,称得上是一头“现金奶牛”,但赶在上市前突击分红的做派,难免显得“吃相难看”。当然,更重要的,如果王一博大红大紫的时候还不赶紧上市变现,往后还有谁能撑得起公司的门脸呢?股(jiu)民(cai),Are you OK?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

从招股书来看,乐华娱乐的财务业绩的确相当亮眼。第二大股东阿里影业目前是公司的最大客户,且近年来营收贡献度不断提升。而阿里影业对公司的作用,远不止于营收贡献,更在于其能够为艺人带来的行业资源支持,尤其是优酷平台起到的巨大流量池作用。不过,阿里影业的“大腿”也不是好抱的。公司账面上有着高达6亿元的赎回负债,有可能因业绩或其他条件未达标而触发赎回。目前,公司的现金流良好,称得上是一头“现金奶牛”,但赶在上市前突击分红的做派,难免显得“吃相难看”。当然,更重要的,如果王一博大红大紫的时候还不赶紧上市变现,往后还有谁能撑得起公司的门脸呢?股(jiu)民(cai),Are you OK?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论