超发的货币进了谁的“口袋”

我们经常会听到这样的说法,就是“货币超发”。并认为超发的货币在稀释我们手里的金钱,导致购买力在下降。以前10元就能买一碗面,现在要20块钱了,就是因为钱印多了,不值钱了。

今天我就围绕这个问题,来阐述下我的观点

一.货币怎么产生的

基础货币,也称货币基数(Monetary Base)、强力货币,因其具有使货币供应总量成倍放大或收缩的能力,又被称为高能货币(High-poweredMoney),是指流通于银行体系之外被社会公众持有的现金与商业银行体系持有的存款准备金(包括法定存款准备金和超额准备金)的总和。它是中央银行发行的债务凭证,表现为商业银行的存款准备金(R)和公众持有的通货(C)。在国际货币基金组织的报告中,基础货币被称为Reserve Money,包括央行的货币发行(M)与央行担保的银行债务(存款准备金,R)。基础货币是整个商业银行体系借以创造存款货币的基础,是整个商业银行体系的存款得以倍数扩张的源泉。

货币的定义限制范围:由央行基于政府信用来垄断发行的货币。基于这一点就可以知道一些虚拟币不属于货币,只是具有部分货币属性的数字资产,在某些国家地区可以用于支付,只是作为一种代币,不是基于政府信用的法定货币,不具备广泛接受性和无限法偿力。

M0:流通中的现金;

M1:M0+企业活期存款+机关团体部队存款+农村存款+个人持有的信用卡类存款;

M2:M1+城乡居民储蓄存款+企业存款中具有定期性质的存款+外币存款+信托类存款;

M3:M2+金融债券+商业票据+大额可转让存单等。

M4:M4=M3+其它短期流动资产。

“中央银行-商业银行”二级体系,构成了现代信用货币供应和回笼的基本架构

一是人民币现金由中国人民银行独家发行,并通过商业银行对社会投放;二是全社会所有单位和个人的存款账户,均被强制性要求开设在银行体系,要么是开设在中国人民银行(主要是财政部门和金融机构),要么是开设在商业银行(各类单位和个人)。

基于以上几点:货币分为两种存在形式一种现金,一种存款,这两种分别是怎样产生的

现金:中国人民银行负责印制,人行会通过与商业银行进行相关交易,从货币发行库中提取相关金额和面值的现金支付给银行,再由银行与社会公众进行相关交易,最终实现对外投放、进入流通

存款:这里涉及到复式记账的概念(点击了解)

个人A和企业B向商业银行申请贷款,商业银行通过复式记账,在资产端生成贷款,。企业和个人,用于生产和消费,对应的商贩C和工人D收到款项和工资,存放在银行账户中生成存款。

银行甲资产负债表

资产

负债

项目

金额

项目

金额

个人A贷款

10000

企业B贷款

30000

商贩C存款

20000

工人D存款

20000

资产总计

40000

负债总计

40000

明确两点:

1.央行印刷纸币,且只与商业银行和金融机构做交换,且采用的是单项入账的方式(例如:商业银行把部分超额准备金兑换为现金资产,负债端没有变化),不与非金融企业和个人直接交换

2.所有居民存款,都是通过商业银行凭空记账,生成的贷款,再通过工作,消费等方式交换生成存款

二、超发的概念哪里来的?

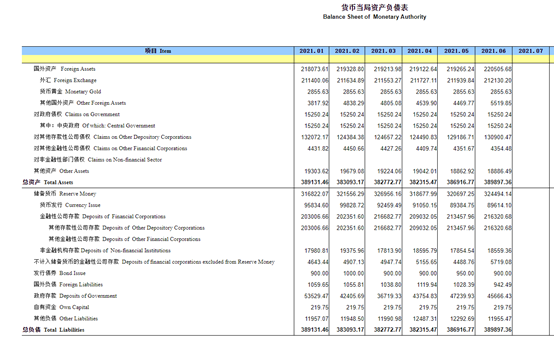

货币供应量1-6月(图片来自中国人民银行)

7月末,广义货币(M2)余额230.22万亿元,同比增长8.3%,增速分别比上月末和上年同期低0.3个和2.4个百分点;狭义货币(M1)余额62.04万亿元,同比增长4.9%,增速分别比上月末和上年同期低0.6个和2个百分点;流通中货币(M0)余额8.47万亿元,同比增长6.1%。当月净投放现金371亿元。

从图中可以看到M0 的数量占比很低,说明量化宽松的钱,肯定不是靠印现金印出来的。

前美联储主席伯南克开玩笑说“开着直升飞机撒钱”,这个说法只是一个比方,现实中是不可能实现的。

一个是印出来的现金货币的量很少

二个是中国人民银行印出来纸币不会直接流通出来,只和商业银行交换

三是分配方式不对,不可能随机分配,谁拳头大,抢的多,谁拿得多。

所以先排除“货币超发”是央行印钱太多了,这个说法。

许多人都是看到M2的增加,简单直接地得出了货币超发的概念。

2000年我国M2是12万亿元,如今是231万亿元。看到如此巨大的增量和增幅,很多人会直观的感受“超发货币”。

不过这种直观的感受,有时候是一种误解。根据上文的表述,商业银行的信贷是一种市场行为,是企业,居民有需求之后,才会有贷款,进而增加了M2,所以M2的增加并不是央行所为,央行只是通过调节基础货币,让商业银行,具备了放贷的能力。

很大一部分是房产贷款,说明贷款购房者就是“超发货币”的一份子。

M2的增长是贷款增长所致,而贷款的增长,是需要的增长为先决条件。

针对M2的增长,被认为是货币超发的结论是不成立。

三、基础货币的投放机制:

基础货币包括商业银行存入中央银行的存款准备金(包括法定准备金和超额准备金)与社会公众所持有的现金之和

投放目的:保持流动性合理充裕 。综合运用 降准 、 中期借贷便利、公开

市场操作等多种货币 政策 工具, 灵活 精准 开展 流动性调节, 维护市场

预期稳定引导 货币市场利率平稳运行 优化金融机构资金结构。

建设现代中央银行制度, 健全 现代货币政策框架, 完善货币供应调控机制,管好

货币总闸门,保持流动性合理充裕, 保持货币供应量和社会融资规模

增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定

投放方式:一是直接发行通货;二是变动黄金、外汇储备;三是实行货币政策。

从图中可以看到基础货币投放总量38万亿(图片来自中国人民银行)

对于基础货币的投放原则:基于结构性流动性短缺框架来思考这个问题

央行的优势地位是靠准备金需求和中长期供给存在缺口来确立的。市场始终需要央行的短期准备金供给来满足自身的准备金需求,央行一直处于贷方地位。如何正确理解央行的货币政策操作| 兼论结构性流动性短缺框架,查看文章请点击

商业银行为满足监管要求,根据自身需求来向央行申请贷款或者同业借款来充实资本金。商业银行是需求方,而央行是贷款方,也说明了也是通过市场化的供需关系来提供基础货币的。

增加基础货币供应,不是央行单方面的行为,即使央行单方面有意增加基础货币供应,只是提升了,商业银行的贷款能力,如果不能提升市场贷款需求,也不能实现M2增加!最终还是要看贷款端需求。欧美08年之后的量化宽松并没有导致通货膨胀就是一个佐证。具体可以通过上篇文章了解,查看请点击

可见,“货币超发”这个说法,对于基础货币同样也不成立。

印现金,基础货币,M2都不是真正的“货币超发”,那么增加的M2是怎么来的,又到哪里去了呢?

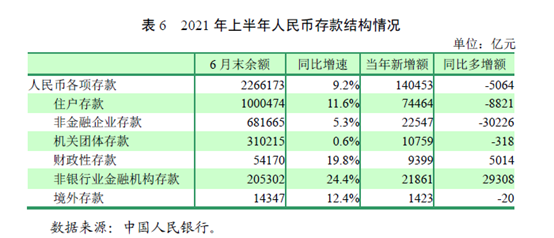

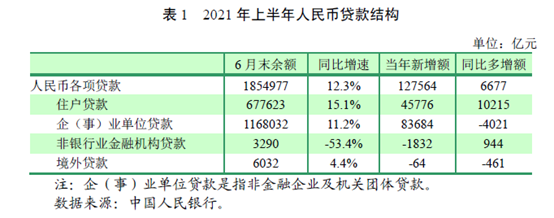

(图片来自中国人民银行)

图中可以发现,住户贷款和企事业单位贷款是M2增长贡献的主要构成,是居民购房,工资收入,消费的主要来源,所以“货币超发”是老百姓自己的需求力量带来的M2增加,最后再流入到老百姓自己的“口袋”里了。

总结:理解货币,就要对现代的信用货币信贷体制有所了解。很多概念,是方便传播的,和实际的含义却有着很大的区别。只有深刻的理解,才能厘清其本意。

附例:

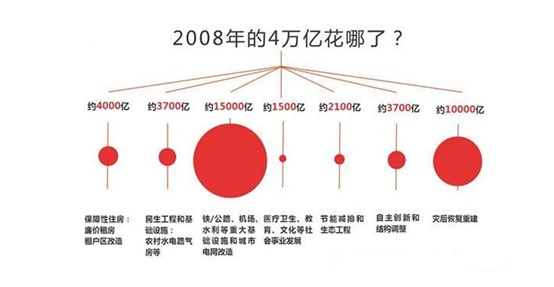

2009年5月21日,发改委有关负责人解释了4万亿元新增投资的资金来源情况。在4万亿元投资中,新增中央投资共11800亿元,占总投资规模的29.5%,主要来自中央预算内投资、中央政府性基金、中央财政其他公共投资,以及中央财政灾后恢复重建基金;其他投资28200亿元,占总投资规模的70.5%,主要来自地方财政预算、中央财政代发地方政府债券、政策性贷款、企业(公司)债券和中期票据、银行贷款以及吸引民间投资等。

主要投资方向是,基础设施和民生工程。直接和间接受惠的是普罗大众,并不是小部分人。

参与项目投资施工的公司企业,以及围绕这些公司提供配套服务的公司企业,都是直接受益人。这些项目的落地,提升了生活和效率,受益的就是每一个人。

大家通过资金来源可以看到,所谓的4万亿资金,并不是人民银行开足马力大量的印钞。而是通过中央自有资金加上发行债券等吸纳民间资本。这应该和我们通常说的超发货币的含义还是有所不同的。

附:

中国人民银行公开市场业务债券交易主要包括回购交易、现券交易和发行中央银行票据。其中回购交易分为正回购和逆回购两种,正回购为中国人民银行向一级交易商卖出有价证券,并约定在未来特定日期买回有价证券的交易行为,正回购为央行从市场收回流动性的操作,正回购到期则为央行向市场投放流动性的操作;逆回购为中国人民银行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为,逆回购为央行向市场上投放流动性的操作,逆回购到期则为央行从市场收回流动性的操作。现券交易分为现券买断和现券卖断两种,前者为央行直接从二级市场买入债券,一次性地投放基础货币;后者为央行直接卖出持有债券,一次性地回笼基础货币。中央银行票据即中国人民银行发行的短期债券,央行通过发行央行票据可以回笼基础货币,央行票据到期则体现为投放基础货币。

结束

如有交易问题,欢迎留言,有问必答

推广:悟空交易系统系列课程,为交易者构建一个属于自己的交易系统,为交易问题提供可落地执行的解决方案。

推广:全球市场策略分析报告、投资咨询、自营交易,为全球金融从业者、投资者提供专业的宏观经济及金融市场的分析与研究

数汇财经公众号:

致力于通过全面和多层次的解读金融产业,搭建金融产业链信息和资源对接的桥梁

商务合作,问题交流,欢迎添加微信

扫一扫:加我个人微信交流

点击“再看”,随时可再见!

暂时没有评论