“猪周期”下半场:这6家公司密集融资超百亿,谁能摘得业绩弹性桂冠?| 风云主题

作者 | 常山

作者 | 常山

流程编辑 | 小白

“对于投资者而言,除了关注养殖周期、猪瘟疫情、养殖成本等影响业绩变动的因素外,对相关企业而言,或许业绩弹性才是下一阶段的亮点。

”2020年猪肉价格一路上涨,养猪企业都赚翻了(除了把猪活活饿死的那家;下载市值风云App,搜索“雏鹰农牧”),利润增速那是嗖嗖的!

此前风云君分享的研报已经完整覆盖了牧原股份、天邦股份、温氏股份、新希望等大型企业,今天再以行业横评的形式,分享另外几家规模较小的“后起之秀”。

第一部分、相关公司简介

一、唐人神:饲料起家,顺带养猪

(一)基本情况

唐人神(002567.SZ)从饲料生产起家,前身为1988年成立的株洲饲料厂,2011年在深交所上市。

实际控制人为陶一山,控股股东为唐人神控股公司,2020年11月10日大生行饲料有限公司将其所持有的9811万股(占披时总股本的10.2%)对应表决权委托给唐人神控股,二者成为一致行动人。

该公司自2015年开始加大生猪养殖,2017年以4.58亿元收购养殖规模达15万头的龙华农牧90%股权,同时配套融资3.29亿元建设两个年生产24万头的养殖基地。

公司目前已经形成了饲料、生猪种猪、肉品加工等为一体的生猪产业链业务结构,已达到商品饲料超500万吨以及生猪出栏200万头的产能。

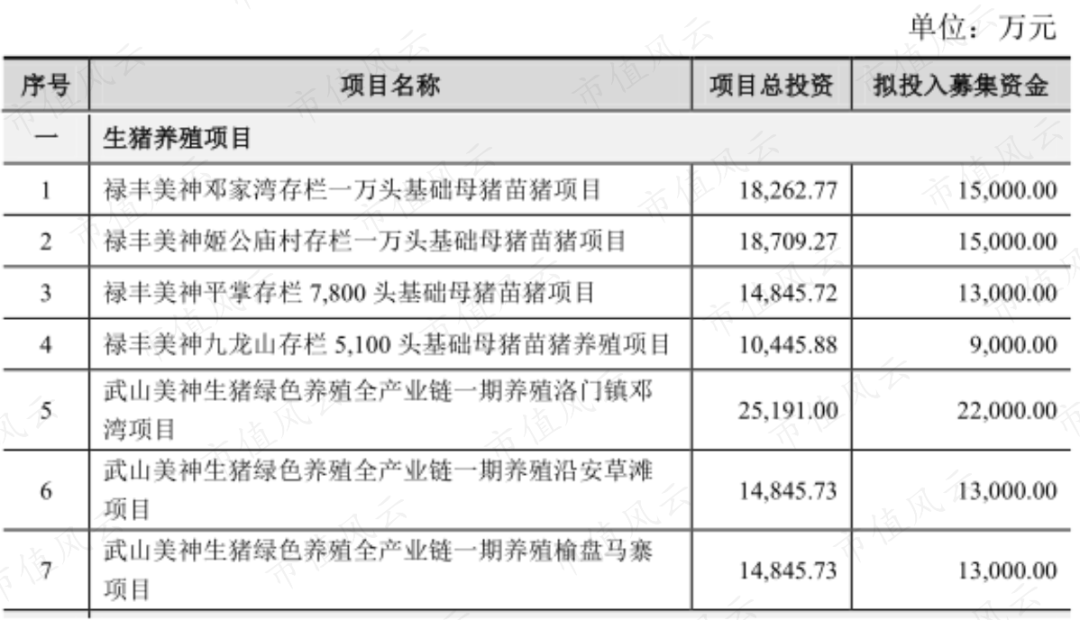

2020年11月23日非公开发行股份募资15.5亿元方案获证监会核准,其中8.7亿元用于生猪养殖项目。如下:

上述7个项目达产后,至少新增3.3万头基础母猪。

2020年报披露,将重点在湖南省、广东省、海南省、江浙区域布局生猪产能,加快湖南省300万头、广东、广西省、海南省300万头、其他区域400万头的土地储备、投资建设工作,争取5年内实现生猪出栏1000万头的目标。

预计2021年投资40亿元左右用于生猪产能建设,计划龙华农牧2021年新增产能130万头。

最近两年,唐人神在市值风云吾股大数据的评分排名很稳定,至于未来产能释放能否实现业绩的大爆发,还有待观察。

(来源:市值风云APP)

(来源:市值风云APP)

(二)收入构成

整体看,2014年以来唐人神的收入规模整体呈现增长态势,2020年达185亿元。

从收入构成看,饲料销售收入占绝对比重,2020年达490万吨,销售收入153.5亿元。

同期,生猪出栏102.44万头,销售收入创记录达24.5亿元。该业务在2020年之前收入虽呈逐年增加,但规模不算大。

从销售毛利率看,收入占比最高的饲料业务毛利率最低,2014年以来均没超过10%,最近两年受玉米、豆粕等主要原材料价格的上涨而出现小幅下降,2020年将至7.1%。

生猪业务的毛利率经历了一轮明显的周期,2018年不到3%,但2020年大幅反弹至51%,超过2015年的水平。

兽药的收入规模最小,但毛利率却非常高,一度接近60%,2020年仍有43%。

肉品的毛利率较稳定,2016年以来保持在12%至16%之间。

二、天康生物:募资20亿扩建养猪产能

(一)基本情况

天康生物是一家集兽用生物制品与动物疫病防治、生猪育种与养殖、饲料产销、生猪屠宰加工配售为一体的农牧类公司。2006年12月26日在深交所上市。

新疆生产建设兵团国有资产经营有限责任公司(以下简称国资经营公司)为公司的控股股东和实际控制人,截止2021年一季度末,直接持有26.4%的股权。

截止2020年底,天康生物具备饲料240万吨、生猪200万头以上的产能,当期,生产饲料193万吨,销售191万吨,生猪出栏134.5万头。

2017年12月公开发行了1000万张可转换公司债券,募集资金10亿元,其中计划投入3.5亿元用于制药工业园二期工程,另计划投入5.86亿元分别在新疆、河南建设生猪养殖基地。

截止2020年底,所募投的三个项目均已变更。

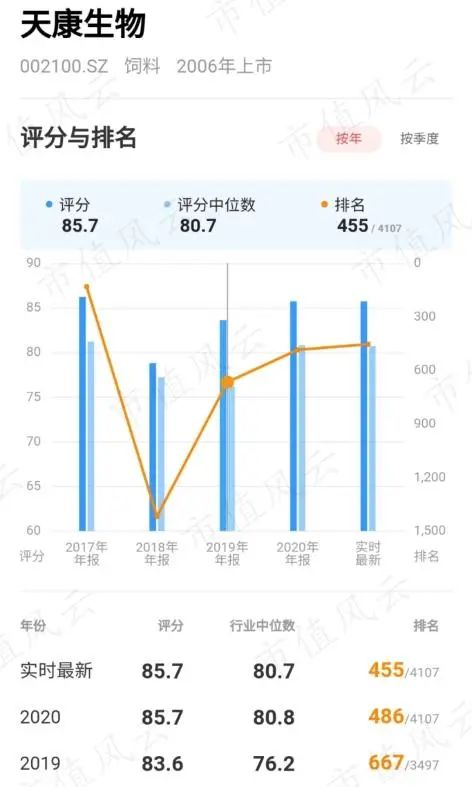

业绩稳步提升使得天康生物的评分排名有所上升。

(来源:市值风云APP)

(来源:市值风云APP)

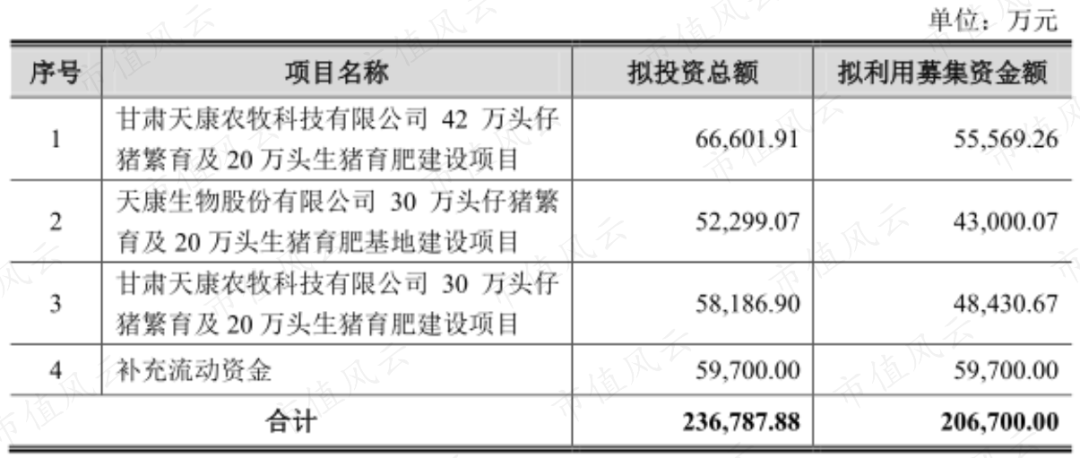

2021年5月28日,天康生物拟非公开发行不超过3.23亿股、募集20.67亿元的方案获证监会核准,其中17.7亿元用于建设3个生猪养殖基地,实现102万投仔猪繁育和60万头生猪育肥,项目建设期均为2年。

(二)收入构成

整体看,天康生物的收入保持增长,2018年至2020年增长非常快。

公司具体业务较多,其中饲料是第一大业务,2020年收入增长至42.15亿元;同期,生猪养殖跃升至第二大业务,达24.41亿元;玉米代收储收入接近20亿元;兽用药品收入保持增长态势,达8.5亿元。

从销售毛利率看,兽用生物药品的毛利率最高,在60%上下,2020年达65%;饲料业务的毛利率最近几年稳定在14%上下;生猪养殖的毛利率在经历的2018年低点后快速反弹,2019年达54%的2014年以来的最高水平。

三、金新农:好年成,却被子公司拖了腿

(一)基本情况

金新农(002548.SZ)成立于1999年11月6日,2011年2月18日在深交所挂牌上市。目前主营业务包括全系猪用饲料研产销、种猪繁育、动保兽药、互联网通信技术等。

截止2021年一季度末,金新农的控股股东广州湾区金农投资合伙企业(有限合伙)持有上市公司36.28%股权。上市公司无实际控制人。

2020年末,金新农的饲料产能主要分布在东北(黑龙江、吉林和辽宁)、华中(河南、湖北、湖南)、华东(安徽、福建、浙江)及华南(广东)等12个生产基地。2020年饲料销售62.98万吨(包括内部销售17.28万吨)。

生猪养殖模式以“自繁自养”为主、“公司+农户”的放养模式为辅。正在运营的养殖公司生猪产能约为180万头,在建或正在筹建的生猪产能约为360万头。2020年累计销售生猪80.36万头(含前10个月托管生猪销售4.37万头),累计销售收入21.5亿元。

控股子公司华扬药业主要是以研发、生产、销售兽药及生物制品为主,用于禽畜及水产养殖行业。

全资子公司盈华讯方主要业务向数字娱乐和数字文化型互联网站点提供小额计费服务。2015年被上市公司以5.25亿元收购80%股权,2018年10月以1.2亿元收购余下20%股权。该公司2020年业绩出现大幅下滑,导致对其计提商誉减值2.09亿元。

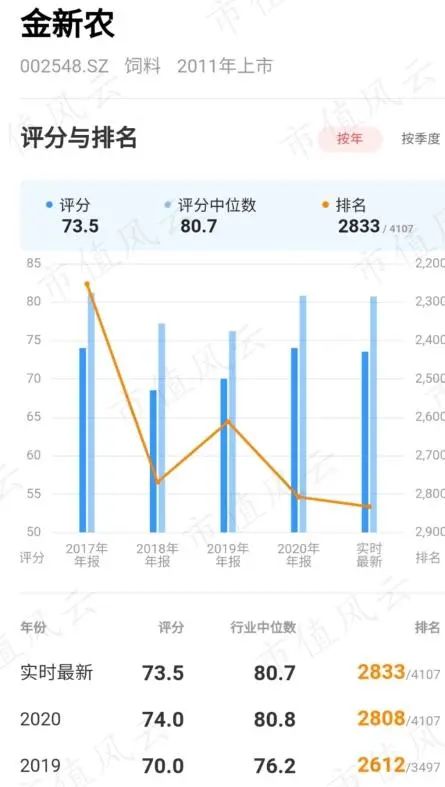

在好年成里,金新农在市值风云吾股大数据的评分排名却往后倒了200名,其中原因知道了吧?

(来源:市值风云APP)

(来源:市值风云APP)

原有主业饲料+生猪养殖挺好的牌,结果被跨界并购给整劈叉了。

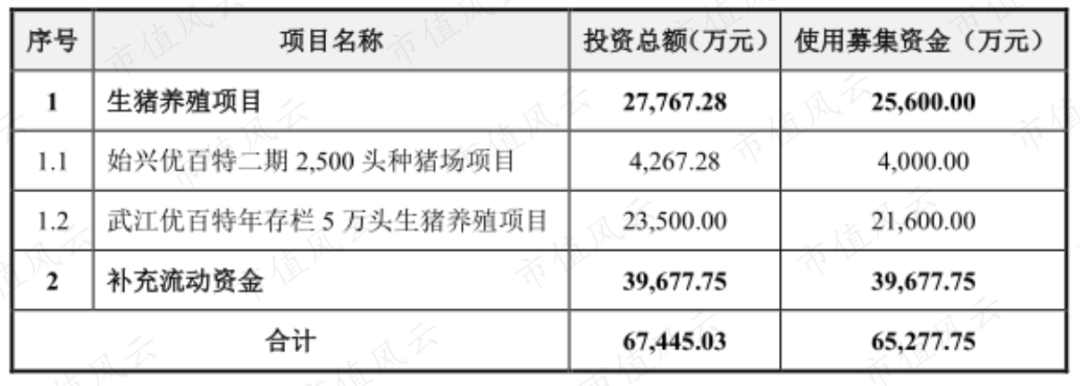

2020年10月10日非公开发行不超过1.28亿股拟募资6.53亿元获证监会核准,其中,2.56亿元用于2500头种猪养殖和年存栏5万头生猪养殖项目。

此外,金新农还有3亿元的非公开发行公司债券未实施。

(二)收入构成

整体看,2014-2019年金新农的收入呈现“A”字变化特征,2014-2017年逐年增长,而2018年、2019年逐年下降,2020年因猪肉价格暴涨使得该公司营业收入大幅增加。

2014年至2019年,饲料是金新农的第一大业务,2020年生猪养殖收入超过饲料业务收入,跃升为第一大业务。

动保产品收入自2017年以来保持在1亿元上下,较稳定;电信增值业务收入在2020年大幅下降。

从销售毛利率看,金新农的饲料业务毛利率较稳定,保持在12%至16%之间;生猪业务的毛利率波动非常大,2020年为最近5年最高水平,达37.9%。

电信增值服务的毛利率最高,但收入最高较小。

金新农的饲料收入规模呈下降趋势,但毛利率水平较稳定。

生猪的产能和收入保持增长趋势,受“猪周期”影响,毛利率变动非常大。

四、新五丰:生猪出栏量同比下降超3成

(一)基本情况

新五丰(600975.SH)成立于2001年6月,自成立以来一直从事供港澳活大猪业务,是内地口岸公司中主要的活猪出口商之一,全国主要活体储备和湖南主要冻肉储备商。

湖南省粮油食品进出口集团(以下简称粮油集团)为新五丰的控股股东,持有30.95%股权。湖南省国资委为实际控制人。

上游原料采购、饲料生产、种猪育种,到终端生猪养殖及下游屠宰加工、肉品商超、冷冻猪肉制品、冷链物流等集于一体的生猪全产业链。需要注意的是,目前新五丰没有兽药生产业务。新五丰的生猪饲养包括自养模式和“公司+适当规模小农场”代养模式两种。

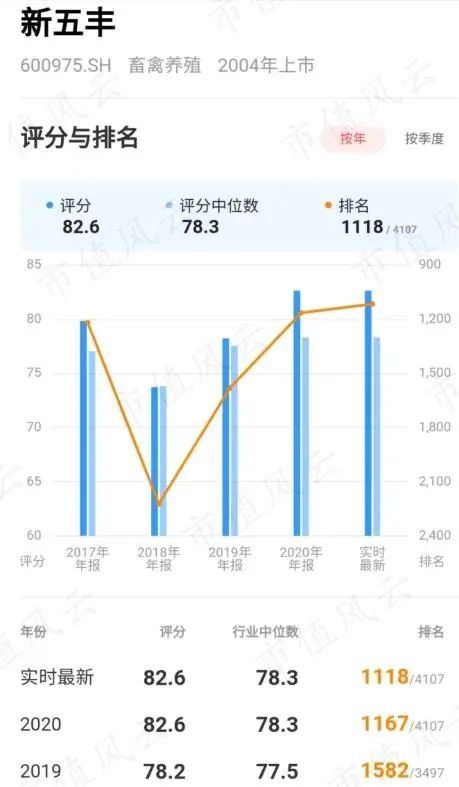

市值风云吾股大数据最新的评分排名显示新五丰上升至1118名,主要原因还是得益于业绩提升。

(来源:市值风云APP)

(来源:市值风云APP)

2020年生猪生产量32.90万头,其中,以活猪销售31.02万头,以肉品销售1.88万头。生猪销售量32.69万头,其中,自有活猪销售31.02万头,外购活猪贸易销售1.67万头。

必须要提的是,该公司2020年生猪出栏量较2019年的48.84万头下降33%。

2021年5月28日发布定增方案修改稿,拟向现代农业集团、粮油集团等四家机构合计发行1.52亿股,募资10.3亿元;其中5.1亿元用于建设存栏4.32万头母猪场,另外5.2亿元补充流动资金。

2020年报披露,截止2020年末,新五丰租赁的饲料厂项目已正式投产,增加产能6万吨/年。

预计2021年能交付投产的租赁母猪场10余个,预计新增母猪产能规模近10万头,新增生猪产能200万头以上;2021年预计交付育肥场40余个,投产后预计新增年出栏肥猪产能近80万头。

(二)收入构成

新五丰的收入构成主要包括饲料产销、生猪、屠宰冷藏、鲜肉销售、冻肉销售以及原料贸易等。

与前三家公司不同的是,新五丰的饲料业务规模非常小,2020年收入不到2000万元。

此外,新五丰较前三家公司多的业务是屠宰冷藏、鲜肉销售、冻肉制品以及原料贸易,整体看,更偏向终端需求。

生猪业务为新五丰的第一大业务,并且保持较快增长,2020年较2015年翻了一倍。从生猪销售地区看分为出口、内销,前者主要销往港澳地区,2020年达1.72亿元,占生猪销售额的13%,后者集中在湖南、广东两省,为11.55亿元,占生猪销售额的87%。

原料贸易主要包括玉米临储粮购销,自2016年以来保持较快增长。

从销售毛利率看,饲料业务自2017年呈现下降趋势,2020年在10%;新五丰的生猪出口业务毛利率多数年份高于内销毛利率,2020年生猪出口达33%,而内销仅在27%。

新五丰在屠宰冷藏和原料贸易两项业务的毛利率长期非常低,2020年分别为1.2%、0.7%;鲜肉销售毛利率2017年至2020年逐年下降,冻肉制品的毛利率变动较大。

五、东瑞股份:毛利率远优于同行?

(一)基本情况

东瑞股份(001201.SZ)成立于2002年3月,2021年4月28日上市。

采用“自育自繁自养一体化养殖”的经营模式,形成集饲料生产、生猪育种、种猪扩繁、商品猪饲养、屠宰加工于一体的生猪产业,是内地供港活大猪前三大供应商之一和粤港澳大湾区“菜篮子”生产基地。

该公司的控股股东和实控人均为袁建康,其直接持有上市公司20.17%股权。此外,控股、参股的东莞市东晖实业、东莞市安夏实业分别为第二、三大股东,持有上市公司股权依次是12.34%、6.88%。

2021年4月招股说明书披露,IPO募集资金20亿元(扣除保荐与承销等费用后净额为18.1亿元),其中9.85亿元用于生猪养殖基地新建和扩建,8亿元用于补充流动资金,2508万元用于饲料公司扩建。

若募投项目全建成达产后新增生猪产能80.12万头,新增饲料生产能力10万吨。

截止2020年底,上市公司的生猪产能为42.01万头,产量37.3万头,产能利用率为88.78%;饲料产能15万吨,产量12.32万吨,产能利用率为82.13%

(二)收入构成

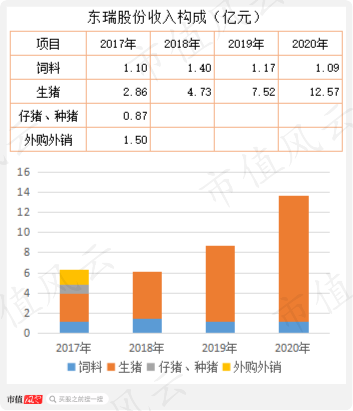

公司的主营业务是饲料产销和生猪养殖两大块。

2017年以来,东瑞股份的饲料产能均没有增加,使得该业务收入维持在1.1亿元上下。生猪养殖的产能和产量都有所增加,叠加2020年猪肉价格大涨,使得生猪业务收入大幅增长。

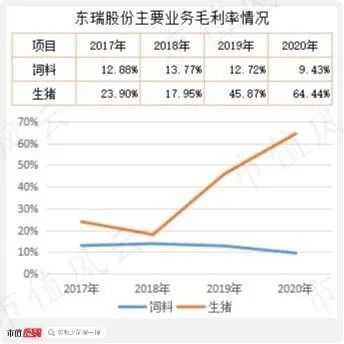

东瑞股份的饲料毛利率在2020年小幅降至9.4%,生猪业务毛利率增长至64.4%。

值得注意的是,2018年是生猪养殖的行业低点,上文提到的5家公司毛利率基本在10%以内,但该公司仍有近18%的毛利率,这很异常啊。

同是供港生猪的新五丰在2018年的毛利率为8.4%,因此,这个明显优于同行的毛利率值得怀疑。

六、巨星农牧:预告出栏量大增

(一)基本情况

巨星农牧(603477.SH)曾用名为振静股份,2017年12月上市,原主营业务为皮革产品。2020年7月以18.2亿元收购巨星农牧有限责任公司(以下简称巨星有限)获证监会核准。

重组方案披露,被收购时巨星农牧在四川省内已建成11个标准化种猪场,其中下属都江堰猪场被农业部评为国家核心生猪育种场,同时有2个20万套土肉鸡种鸡场已经建成投产。此外,在四川、重庆、云南等地拥有多个饲料生产基地,产能超90万吨/年。

重组完成后,巨星农牧2020年实现生猪销售量31.50万头。得益于猪肉价格大涨,该公司全年扣非净利润5.89亿元,是当期业绩承诺数1.58亿元的3.7倍。

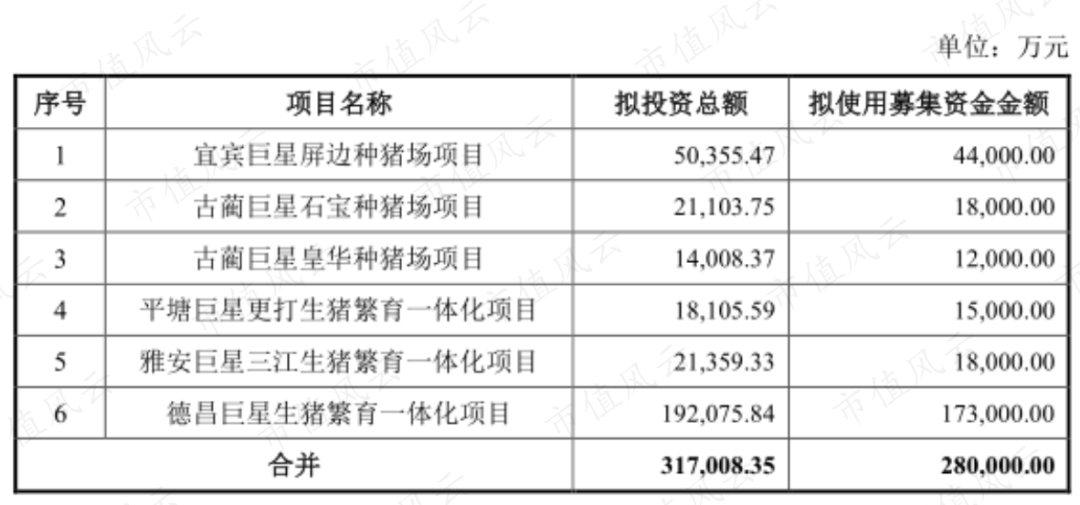

2021年3月13日非公开发行不超过1.4亿股拟募资28亿元方案获准并拿到批文,募集资金全部用于生猪养殖场建设。

上述6个募投项目达产后可新增存栏母猪饲养规模8.64万头,新增年出栏生猪约220万头。

2020年度报告披露,巨星有限生产饲料产量为17万吨;在建猪场叙永后山猪场等8个养殖场相继投产,共计新增设计母猪饲养规模4.5万头,年产仔猪数量可增加超过100万头。此外,还有规划待建项目母猪饲养规模5.08万头,年出栏生猪约130万头。

待建及上述募投项目全部达产后可实现生猪年出栏规模超过500万头。生猪养殖发展计划显示力争2021年实现年出栏生猪120万头,2022年实现年出栏生猪超过300万头(2020年度报告)。

从本文6家上市公司披露的产能规划来看,巨星农牧的产能增加幅度是最大的。

(二)收入构成

上市公司原油皮革业务逐年下滑,2020年收购巨星有限后,生猪养殖成为第一大业务,接近6.7亿元。

此外,饲料业务贡献了2.1亿元,与上述几家公司饲料业务收入大于生猪业务收入有着明显不同。

从毛利率看,原有皮革业务的毛利率逐年下滑。受“猪周期”影响,巨星农牧的生猪业务销售毛利率增长非常快,2020年达58%;饲料毛利率相对稳定,2020年15%;商品鸡在2020年出现亏损,营业收入为0.86亿元,但运营成本为1.01亿元,导致毛利率为-17%。

(注:2018年至2019年生猪、饲料、商品鸡的销售毛利率来自上市公司发布的重大资产重组方案)

第二部分 产能及产量情况对比

饲料是生猪养殖的主要原材料,目前,养殖企业普遍自建饲料基地,除了自用还可以对外销售。

6家公司中唐人神的饲料产能最大,其次是天康生物,金新农排第三,巨星农牧排第四,新五丰的饲料产能最少。

根据这6家上市公司的2020年度报告和招股说明书数据,2021年,唐人神、天康生物、金新农的销售量将分别达到560万吨、240万吨、100万吨。

随着养殖企业的加快扩大产能,相关公司从产能及产量排序或在较短时期内发生明显变化。

2020年的生猪出栏量由高到低依次是天康生物、唐人神、金新农、东瑞股份、新五丰、巨星农牧。

但从各家公司的2020年度报告的展望来看,2021年的产能及产量排序或将有较大的变化,其中,唐人神新增130万头生猪产能,天康生物预计达到200万头,金新农出栏量较2020年翻一倍达150万头,新五丰也有200万头的新增产能,东瑞股份暂无新增产能。

从产能弹性看,巨星农牧最大,若真如其年报所言,那么,2021年的出栏量是2020年的31.5万头的4倍,达120万头。

(注:①新五丰为2021年1-3月的产量数据,②③巨星农牧为2020年7-12月数据,上表数据综合上市公司年报与日常公告、机构调研信息、上市公司官网数据)

从近期融资情况看,6家企业合计募资(含暂未获批的新五丰)达101亿元。其中,除东瑞股份外的5家公司均为定增融资:

融资规模最高的是巨星农牧,达28亿元,主要用于存栏母猪8.64万头、年出栏生猪220万头等项目;

其次是天康生物,融资20.7亿元,主要用于102万头仔猪和60万头生猪育肥场地建设;

唐人神定增募集15.5亿元排第三,主要用于基础母猪苗猪项目建设;

新五丰于2021年5月28日发布定增修改稿,拟募集10.3亿元,其中5.1亿元用于存栏4.32万头母猪场项目,该融资方案暂未获得证监会核准;

金新农的2020年度定增方案于当年10月10日获批,募资6.5亿元,其中2.56亿元用于存栏5万头生猪养殖和2500头种猪场养殖项目。

第三部分 相关数据比较

本部分财务数据的比较主要针对生猪养殖企业的特点展开,其中包括生猪养殖收入及生猪出栏量、生猪销售毛利率、在建工程及占比等。

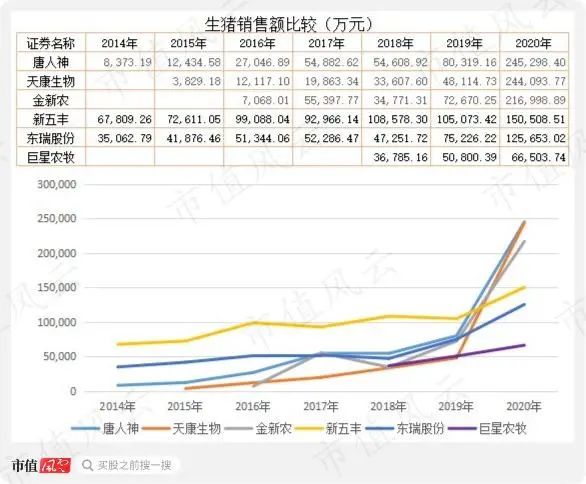

一、生猪销售额比较

6家公司在2020年的生猪销售额排名出现了明显的变化:

唐人神以24.53亿元排第一,而在此之前是新五丰排第一;

天康生物的销售额也出现爆发式增长,从2019年的4.8亿元增长到2020年的24.4亿元,增长近4倍;

同期,收入出现大幅增长的还有金新农和东瑞股份,前者增长近2倍,后者增长近70%。

(注:上图表中巨星农牧2020年生猪销售额为2020年7-12月的销售数据)

随着养殖企业产能的扩张,2021年的生猪出栏量排名会出现明显变动。

生猪出栏量见下图:

(注:东瑞股份的数据为产量(来自招股说明书),巨星农牧2020年的数据为2020年7-12月)

6家公司中,2020年生猪出栏量在100万头以上的有唐人神和天康生物,比较有意思的是天康生物比唐人神的出栏量多32万头,但前者的生猪销售收入却少1200多万元。

这主要是与二者生猪养殖地域及覆盖区域有关:天康生物养殖基地集中在新疆地区,而唐人神集中湖南、广东、江浙等经济较发达地区,市场需求更大,销售单价更高。

新五丰是6家公司中唯一一家在2020年出栏量下降的公司。

(一)生猪销售毛利率比较

6家生猪销售毛利率都呈现有规律的周期性特征:2016年毛利率较高,2018年毛利率阶段低位,2019年、2020年反弹,并且在2020年毛利率创历史记录。

2017年,唐人神、金新农、东瑞股份的毛利率在23%上下,天康生物高于前三者,达38%,新五丰的较低,为14%;

2018年是行业低估,猪肉价格较低,天康生物、金新农、巨星农牧的毛利率在8%上下,唐人神、新五丰在3%上下,东瑞股份高的有点离谱,近18%,其与新五丰均为港澳生猪市场供应商,同期,二者的毛利率相差非常大。

2019年,生猪养殖行业进入景区周期,养殖企业的毛利率走高,天康生物、金新农、巨星农牧、唐人神等在30%上下,新五丰偏低,为13%,东瑞股份偏高,超45%。

2020年,猪肉价格达历史最高水平,唐人神、天康生物、巨星农牧的毛利率均超过50%,东瑞股份达64%,金新农、新五丰分别为38%、28%。

长期看,唐人神、天康生物、金新农、巨星农牧等4家公司的生猪销售毛利率比较接近,但新五丰的毛利率偏低,东瑞股份的毛利率偏高。

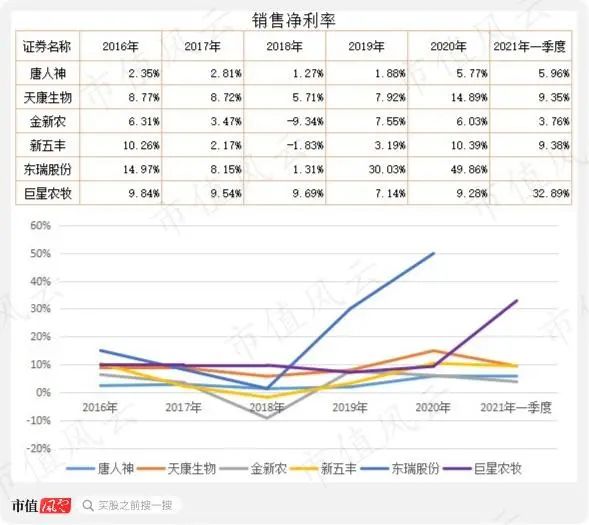

(二)上市公司销售净利率比较

销售净利率是利润率主要指标,直接反应企业的盈利情况。

整体看,除巨星农牧外的5家公司都呈现一定周期特征:2018年行业低迷,销售净利率很低,甚至为负值;2019年、2020年进入景气周期,该指标得以修复。

从上市公司销售净利率看,6家公司分化非常大,2020年,天康生物、新五丰均超过10%,巨星农牧9.3%,金新农、唐人神公司较低,在6%左右。

2021年一季度,出现分化,巨星农牧大幅上升至33%,天康生物与新五丰继续保持一致,在9%只有,唐人神维持不变,金新农3.8%。

(注:上市公司巨星农牧在2016至2019年的主营业务不是生猪养殖)

值得注意的是,东瑞股份的销售净利率在2019年、2020年大幅偏离同行业公司,需继续观察。

二、非流动资产情况

养殖企业非流动资产中的固定资产、在建工程、生产性生物资产等指标,是产能及产能扩张情况、生产资料重要判断维度。

(一)固定资产

从固定资产看,截至2021年一季度末:

天康生物的固定资产最多,而大幅增加的集中在2019年,主要原因是包括购置(9.05亿元)、在建工程转入(6.26亿元)以及企业合并增加(2.64亿元)等;

其次是唐人神,呈现稳步增长的特征,其中在2020年增加7亿元,增幅较大,主要是6.6亿元的在建工程转入;

排名第三的巨星农牧,其中5.6亿元来自企业合并,2.6亿元来自在建工程转入。

(注:上图表中的固定资产不含使用权资产数据)

金新农的固定资产增加集中在2019年和2020年,2021年一季度却出现较大幅度减少主要原因是转入“使用权资产”科目下,是指承租人可在租赁期内使用租赁资产的权利。换言之,上图表中的金新农、新五丰的使用权资产规模较大,说明着两家公司采用租赁场地的方式来扩大养殖规模。

6家公司中固定资产规模较小的是新五丰和东瑞股份,巧合的是两家都是供港澳的生猪养殖企业。其中新五丰的固定资产最近五年无明显变动,但其新增使用权资产8.4亿元,是固定资产的1.6倍;东瑞股份上市募资后,正处于扩产阶段,固定资产在未来两三年将不断增加。

(二)在建工程

养殖企业扩大产能需要建设养殖基地,而建设中的产能建设计入“在建工程”科目下,因此,从该指标可侧面判断相关企业的产能扩张情况。

6家公司中:

唐人神的建筑工程规模规模最大,尤其是2020年,达11.5亿元,今年一季度继续增长至14.65亿元,说明该公司扩张速度很快;

天康生物、金新农的在建工程都是从2018年开始增加,2020年变动不大;

新五丰的在建工程规模较小,2020年底不到9千万元;

东瑞股份在2020年底建筑工程较2019年增加了一倍,但规模相对较小;

巨星农牧在2020年增幅最大,今年一季度继续增长,但规模相对较小。

(三)生产性生物资产

生产性生物资产是指为产出农产品、提供劳务或出租等目的而持有的生物资产,包括经济林、产(种)畜和役畜等。

对本文的生猪养殖企业而言,该类资产主要是指用于繁殖仔猪的种猪。

该资产规模的大小也能在一定程度反映养殖企业的产能及成本控制(外购仔猪成本较高)情况。

从2020年末看,唐人神、金新农、天康生物三家公司的生产性生物资产非常接近,其次是巨星农牧,新五丰和东瑞股份最少。

而到了今年一季度,6家公司则出现了分化:唐人神集中增加,金新农、天康生物在小幅减少,巨星农牧和新五丰在增加。

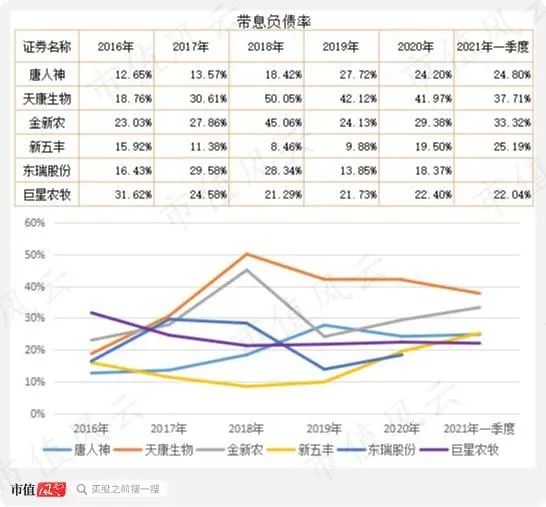

三、负债情况

从上方的分析不难看出,受去年高景气度刺激,绝大部分生猪养殖企业都在积极扩产能,股权与债权相结合的方式能最大程度筹集资金,因此,分析企业的负债情况能更清晰地知晓相关企业的杠杆率情况和债务融资的空间。

从资产负债率看,截止2021年一季度末,天康生物、金新农、新五丰三家公司均超55%,仍有加杠杆的空间,但不大;唐人神、巨星农牧分别为42%、40%,仍有较大的加杠杆空间;东瑞股份IPO融资后,负债率应该较2020年末更低。

新五丰、金新农的杠杆率一季度增加较明显,唐人神、巨星农牧变化不大,天康生物小幅下降。

再看结合带息负债率来看。天康生物最高,近38%,其次是金新农,为33%,较低的是唐人神、新五丰、巨星农牧。

结合上文的资产负债率看,唐人神和巨星农牧仍有很大的加杠杆空间。

结尾

整体看下来,生猪养殖企业都在积极建设场地、扩张产能,未来两三年或将是产能集中释放期。

但在非洲猪瘟疫苗未出现之前,生猪养殖风险仍存较大。

对于投资者而言,除了关注养殖周期、猪瘟疫情、养殖成本等影响业绩变动的因素外,对相关企业而言,或许业绩弹性才是下一阶段的亮点。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng562933暂时没有评论