全球风险资产大溃败 美元风暴到哪了?

美元强势雄起,全球风险资产集体溃败!

道指本周跌幅达7.32%,已经实现5连阴,创下近4个月来最大单周跌幅。周五,标普500指数当中大约有90%的蓝筹股走低,其中包括一些美国大银行和石油巨头。

不仅是股票,全球风险资产也出现溃败,尤其是黄金、白银、铜等大宗商品更是大幅下跌。

COMEX 8月黄金期货收跌0.3%,报1769.00美元/盎司,创七周收盘新低,本周累跌约6.0%,创2020年3月份以来最大单周跌幅。

究其原因,直接导火索就是,市场预期美联储即将结束超级宽松政策,美元指数走强:

2021年6月17日,美联储6月议息会议维持基准利率和QE购买量不变。虽然此次会议联储并未释放任何实质收紧的信号(包括Taper和加息都暂未提上日程),但在表述上偏向鹰派,正常化预期渐起。

此次会议没有释放任何此前市场担心的Taper信号,鲍威尔在会后新闻发布会上提到Taper的触发条件与之前并无区别,并强调还需要看到更多数据以及会提前与市场沟通。

从这次会议的表述来看,相比于3月的会议已经有很大的转变,会后鲍威尔也提到对于通胀可能持续更久且水平更高的担忧,包括点阵图、经济预测等都反映了目前美联储已经开始为之后的货币正常化做准备。

在美联储假期预期强化之下,美元指数强势反弹,由90.472涨至周五的92.3,连续突破91、92关口,本周累计涨幅2%。

美元反弹确实是一切风险的来源,2021年6月15日,央行旗下机关报——《金融时报》发布一篇醒目的评论:

警惕美元反弹风险 下半年人民币汇率易贬难升”。

在美元走强的影响之下,大宗商品等一系列风险资产价格全线溃败。

所以,接下来的问题是:美联储抢夺全球市场主逻辑,全球即将开启risk-off模式么?

01

我们首先看美联储的行动:

是心动,幡没动。

本次美联储的鹰派是“形式大于实质”,即:对于遥远的2023年底,给出了加息两次的鹰派预期,但对于市场最为关心的今年下半年如何缩减购债规模,却语焉不详。

更关键的是,美联储给出的这种遥远的加息时间表,很有可能在今年下半年的议息会议上再度发生变化。

所以,当下引起市场扰动的因素,都是市场自己吓自己。

美联储之所以给出这种点阵图,一个很重要的原因就是,美国4-5月短期高通胀,近期美国国内对于通胀的政治压力与舆论压力越来越大。

比如:近期共和党将通胀称为是对美国中产阶层的剥削,并将其作为明年中期选举中攻击拜登经济政策最重要的议题反复炒作。

故事要继续讲好。但是,真正影响美联储决策,还有美国劳动参与率。

具体到鲍威尔,如何做出加息决策呢?

1、有一个关键变量,平均通胀水平。

以前是通胀,现在是平均通胀,具体多少年的通胀水平呢?这个得看鲍威尔如何做模型了。

不公布具体多少年的平均值有个好处就是,方便美联储调整模型。根据最后的决策,找到合适的N年平均值。

2、另一个关键变量是,劳动参与率。

核心经济究竟恢复的啥样,GDP增速数据,PMI数据,甚至大宗商品数据等等,都相当“表面”。

美国这次准备大搞特搞,不把经济彻底搞好,是不会收手的。所以,美联储需要关注最大的短板,劳动参与率。

而且这也是当下美国经济最大的问题所在。

咋一看,美国宏观经济数据挺好的,但是就业数据还是一塌糊涂,因为疫情政府补贴的多了,大家都不工作了。

现在的情况就是,美国人拿着政府补贴的钱,自己不就业,不去搞生产,就坐在家里从中国买(进口)商品。

对美国来说,这种模式肯定不行嘛,这很脆弱啊。美国经济要想真正好转,不仅要让美国人消费,还得让美国人去工作,去生产啊。

所以,美国劳动参与率上去了,美国经济才算真正好起来。

所以,我们距离美联储加息,中间还有几个阶段:流动性高峰-讨论削减QE-真正削减QE-加息-流动性拐点确认。

也就是说,美联储还没有真正下狠手。

02

美元指数的上限?

美联储不下狠手,不意味着流动性没有微观变化。

虽然美元流动性没有确认,但是在具体的实践中,美国的一些操作也确实会影响短期流动性。

先看一下美国国内的资金面:

1、美国政府部门快速缩表带动实体部门融资需求下降。

数据显示2月底美国国债余额增速高达19.2%,5月底已经下降至9.5%,6月底有望进一步下降至7%附近,政府部门在美国实体部门债务中所占的比重接近一半;

2、财政存款减少对应基础货币投放。

数据显示,2月底美国财政存款高达1.4万亿美元,6月中已下降至不足8000亿。

这说明什么?无论美联储何时开始缩减QE,美国资金面最为宽松的时候已经过去。

我们再从另一个角度看美元指数:

根据中泰证券的分析,如果将20世纪80年代以来美元指数走势按照美国总统的任期进行划分,有一个规律是:共和党政府执政时期,美元指数中枢多数趋于回落,而民主党政府执政时期,美元指数中枢常有所上移。

这或与两党执政思路差别有关,民主党政府为拉拢团结国际盟友,势必需要加强美国信用,进而有意愿维持美元币值坚挺。

所以,结论就很清晰了,下半年来看,美元指数和美债收益率有望随时开展上行攻势,人民币贬值和资金流出压力将随之增加,从而对国内资产,特别是风险资产形成负面冲击。

问题是,这一次真的会引起残暴的腥风血雨么?

可能会。但是从美元大周期看,这个持续时间比较短。这也意味着,留给大家抄底美国资产的机会窗口期很短。

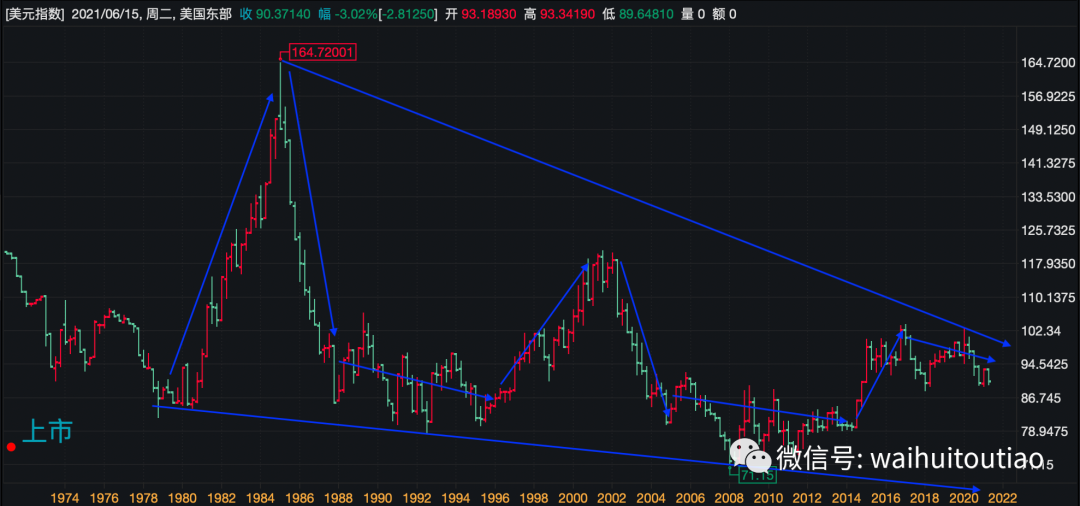

从前两轮长周期的经验来看,美元指数走势呈现出三个特点:

(1)上行周期短,下行周期长。前两轮长周期的持续时间大致都在15年左右,其中上行周期大约占到三分之一,即五年左右,而下行周期则长达十年左右。

(2)上行周期中,美元指数表现较为稳定,持续走高;而在下行周期中,更容易出现反复,呈现震荡波动。

(3)尽管有周期性的大升大降,但从趋势线来看,美元指数整体上是向下移动的。上行冲击的最高点一次比一次低,而向下触探的最低点的一次比一次有所突破。

价格涵盖一切信息,比如美元信誉,美国债务,美国综合国力,竞争对手实力等等。

这种美元走势意味着什么?

下一次美元指数上行的空间非常有限,现在美元指数90,上行空间只剩下10%-20%。

美元长期溃败大势所趋,所有的向上反弹都只是“暂时”的。这次疫情期间,美国释放出的天量流动性,尚未完全反应到美元上,逻辑上美元下探的位置会低于前值。

虽然这次美联储跟以往一样吹风,要讨论削减QE,讨论加息,但是只要释放的美元没有回收,底色就还在。现在,距离美元真正的大风暴,还有一段距离,无非是前面的骚动而已。

关注外汇头条,加微信whtt11,一起见证时代!

暂时没有评论