18亿债权豁免、24亿债务抵偿,海康威视龚虹嘉入场:“烂”到退市边缘的天翔环境,对A股“割”舍不下

作者 | 春晓

作者 | 春晓

流程编辑 | 小白

“通过18亿债权豁免、24亿债务抵偿、引进重整投资人等方式,公司从原本要退市变为准备恢复上市,结果临门一脚,券商没给出保荐书。

”5月17日,天翔环境(300362.SZ)公告深交所不予受理公司恢复上市的申请,并可能被终止上市。

天翔环境是市值风云的老朋友了,早在2018年,风云君就在《面对身陷债务逾期困境的天翔环境,大股东选择了掏空上市公司资金》、《业务停滞、高管跑光、被立案调查:天翔环境及大股东触犯的几条“底线”》中,发现了天翔环境控股股东占用巨额资金,给上市公司掏了个大窟窿。感兴趣的朋友可以下载市值风云App,搜索“天翔环境”。

2019年5月14日,天翔环境公告收到了证监会的《行政处罚事先告知书》,上市公司未及时披露实控人占用非经性资金,属于信披违法违规,上市公司、实控人及相关董事均受到了行政处罚。勿谓市值风云言而不预啊。

两年过去,天翔环境怎么样了呢?

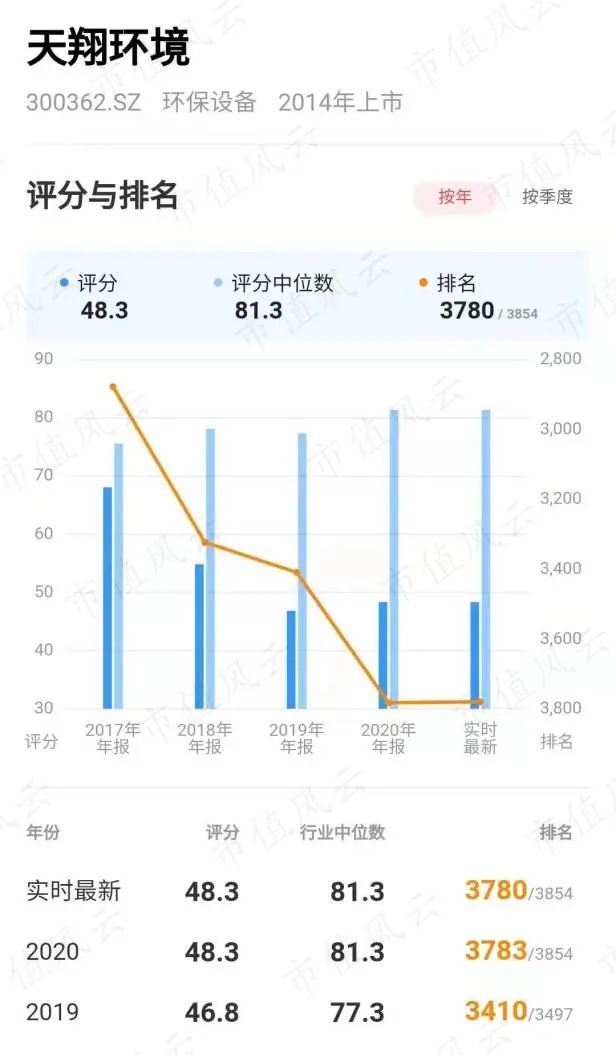

风云君也不打算卖关子了。天翔环境在市值风云APP中的吾股排名常年垫底,且每况愈下,来看看公司最近这两年都发生了哪些糟心事吧。

(来源:吾股大数据)

(来源:吾股大数据)

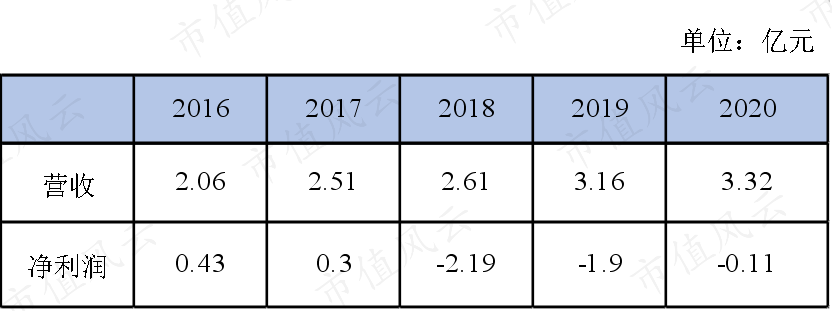

一、连续两年非标,净资产-18亿,掏空殆尽

2018年,天翔环境因资金链断裂、控股股东非经营性资金占用,而陷入债务困境,结果债权人向法院提交了重整申请,天翔环境的主要资产、账户均被查封冻结。当年,信永中和对天翔环境出具了无法表示意见的审计报告。

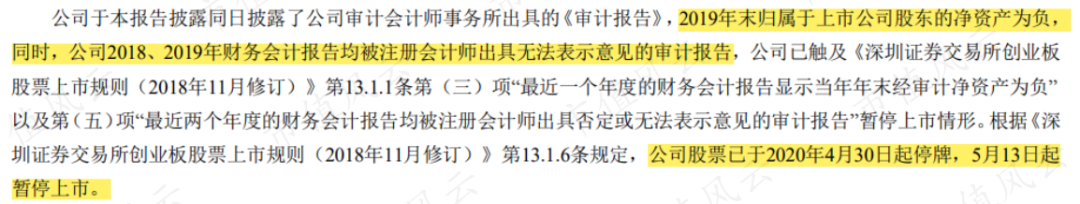

2019年,天翔环境的整体情况继续恶化,资不抵债,净资产为-18.33亿,并继续被出具无法表示意见的审计报告。

因此,2020年4月30日,天翔环境股票停牌,5月13日起暂停上市。

所以说,2020年,对于天翔环境来说是关键的一年。如果2020年,天翔环境或继续亏损、或资不抵债、或被出具非标审计报告,都有可能被退市。

神奇的事情发生了,天翔环境不仅没有“踩雷”,甚至还打算恢复上市!公司是如何机智避雷的呢?恢复上市成功了吗?老铁们接着看。

二、啥正经事没干!咦,问题都没了

1、变更债权用途,净资产神奇转正

正如上文所说,2018年,天翔环境因大股东非经营性资金占用,陷入债务危机。为化解此危机,自2019年起,天翔环境纷纷与债权人签订《债务抵偿协议》。

不过,这一协议无法解决上市公司净资产-18亿的难题,依然不满足恢复上市的条件。

于是,便有了下面的神操作。

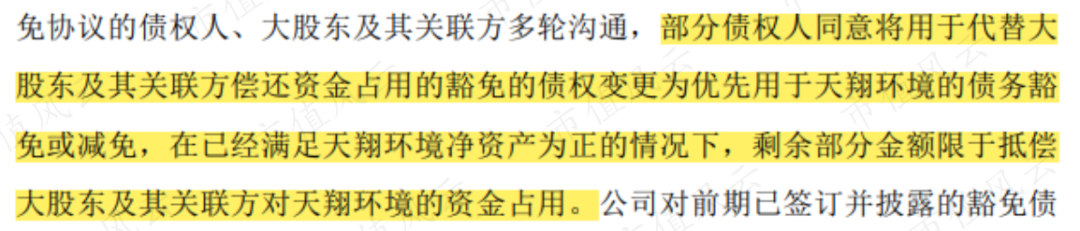

2021年4月30日,天翔环境公告变更债权用途,将10.83亿债务抵偿直接变为债权豁免,同时新增债权豁免7.7亿,合计获得债权豁免18.53亿,该部分债权人以金融机构为主。

天翔环境将债务减免形成的利得18.53亿计入资本公积。

如此一番操作,2020年底,天翔环境的净资产惊人地由上年-18.33亿转正为0.59亿!

2、24亿债务抵偿,解决资金占用问题

那么问题来了,债权人为何会同意豁免债权18亿?

上市公司的解释是:一旦公司进入破产清算,债权人的受偿率远低于重整程序中剩余债权的受偿比例,对于债权人来说得不偿失。

原来,为天翔环境提供债权豁免的21家债权人,并不是豁免了全部债权,剩余的债权继续以债务重整的方式来解决。

同时,债权人将获得现金、以股抵债新增股票、以及每100元普通债权分得100元应收款项。

另外,天翔环境得到18亿债权豁免之后,仍有40亿债务待清偿,远远超过需要债务抵偿的24亿。

这样一来,如果天翔环境恢复上市,一方面,债权人可以通过减持股票获利;另一方面,上市公司将应收款项用来抵债,化解了巨额资金占用的困境,可谓一举两得。

至此,通过债务抵偿,大股东资金占用的问题也得到了解决。

一招债权豁免加债务抵偿,便解决了上市公司净资产为负、大股东巨额资金占用两大难题。不过,转念一想,其实,上市公司实质上什么也没做,更像是一场债权人的自救行动。

正在风云君感叹其手法高明、一箭双雕时,发现其实是一箭三雕。

3、净利润扭亏为盈:转回坏账2.43亿,协议停息

2021年4月28日、29日,天翔环境向170家债权人寄出债权转让通知书,合计转让应收款24.29亿。

也因此,天翔环境认为,从2020年底起到未来4个月内,24亿应收款项的预期信用损失为零,转回了2019年计提的坏账准备2.43亿。

另外,由于上市公司与部分债权人签订了停息协议, 2020年,天翔环境仅发生财务费用0.14亿,相当于2019年1.25亿财务费用的零头都不到。

因此,2020年,上市公司的净利润扭亏为盈,由-19.49亿上升至0.54亿。

(2018、2019年数据为差错更正后数据)

(2018、2019年数据为差错更正后数据)

三、换了所后拿到无保留意见报告,董事长、董秘、财总纷纷离职

随着各项业绩纷纷转正,2020年,事务所对天翔环境出具了带强调事项段无保留意见的审计报告。报告强调,上市公司重整计划尚在执行,持续经营仍存在重大不确定性。

虽然有强调事项段,但是天翔环境终于拿到了无保留意见的审计报告。

而且,2020年天翔环境换所了呦。

换所理由也十分充分,即信永中和被法院指定为天翔环境的管理人,考虑到事务所的独立性,双方协商信永中和不再担任天翔环境的年报审计机构。

除了换所,2020年,天翔环境的管理层也有较大的变动。

2020年1月8日,天翔环境的实控人邓亲华辞去董事长的职务,儿子邓翔也辞去总经理职务。

然而,搞笑的是,邓亲华、邓翔的辞职,却收到了深交所的监管函,理由是没有及时辞职,太拖拉了。

2021年3月,邓亲华质押的2,940万股直接用于抵偿债务,其持股比例下降至23.7%。

而且,2020年2月28日,公司公告邓亲华被纳入失信被执行人名单,并被限制消费、限制出境。

实控人做到这个份上都是自己作的。

除了董事长被迫离职,天翔环境的董事也纷纷被迫离职。

2021年5月29日,公司公告董秘、财总、副总辞职,原因竟是公司未及时支付限制性股票回购款,使得个人大额债务到期未清偿;同时,由于他们无偿为公司增信,公司逾期未偿还贷款被纳入限制高消费名单。

四、龚虹嘉救场,再来割一把韭菜?

随着净资产转正,净利润扭亏为盈,拿到了无保留意见的审计报告,此时的天翔环境恢复上市几乎是万事俱备,此时如果能引入点投资金,缓解偿债压力,就更有底气了。

于是,2021年4月29日晚间,天翔环境公告与图中的乙、丙、丁方签署重整投资协议,约定投资方拟按1.49元/股、合计不超过7亿元现金,认购公司资本公积转增股票中的约4.64亿股,占公司转增后总股本的29.9%。

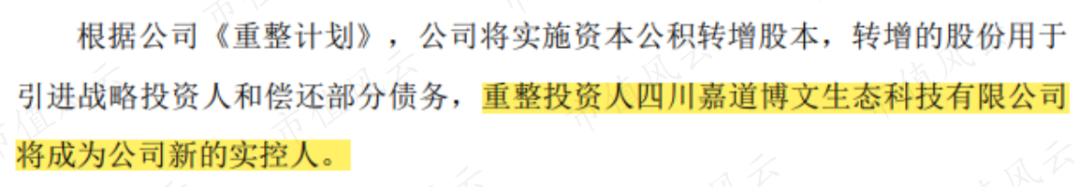

其中,四川嘉道博文生态科技有限公司(简称“嘉道博文”)拟出资不超过4.67亿元,是主要重整投资人。

嘉道博文的实控人为龚虹嘉、陈春梅夫妇,其中龚虹嘉为海康威视第二大股东,凭借投资海康威视获得近万倍收益一举成名。

认购完成后,嘉道博文或将成为公司新的实控人。

4月29日当天,天翔环境收到了第一期3亿元重整投资款。而且,投资方承诺,剩余4亿投资款不晚于2021年6月30日支付给天翔环境。

看到另一家投资方时,风云君发现了有意思的事。

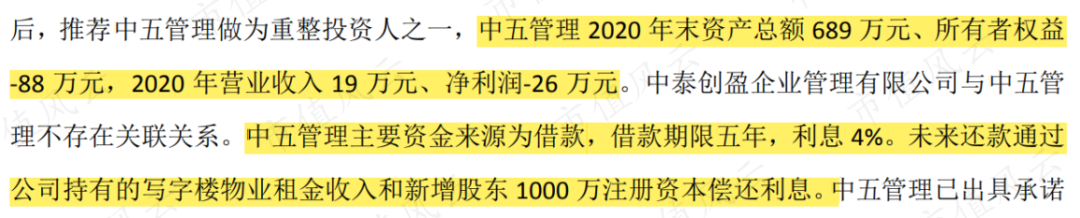

北京中五管理咨询有限公司(简称“中五管理”),承诺向天翔环境投资5,000万元。

然而,中五管理的实际情况却很狼狈。首先,中五管理的注册资本仅为50万元,看着规模就不大。其次,2020年末,中五管理资不抵债,营收仅为19万,净利润为-26万。

这样一家自顾不暇的公司,哪来的闲钱给天翔环境投资呢?还是5,000万?

经过深交所的问询,原来中五管理用来的5,000万是借来的!自己还亏损呢,还要借钱给天翔环境投资,这样的朋友风云君也想多交几个。

五、拟恢复上市,券商没给出保荐书

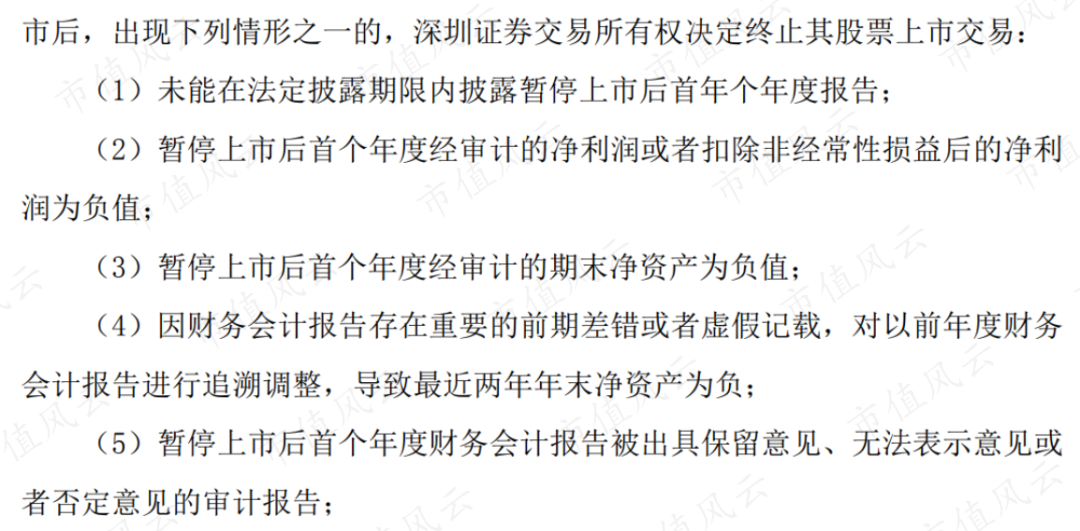

至此,天翔环境完美地避开了每一个可能退市的雷,然而,就在距离恢复上市只差临门一脚时,却因一个意想不到的原因,甚至可能被终止上市。

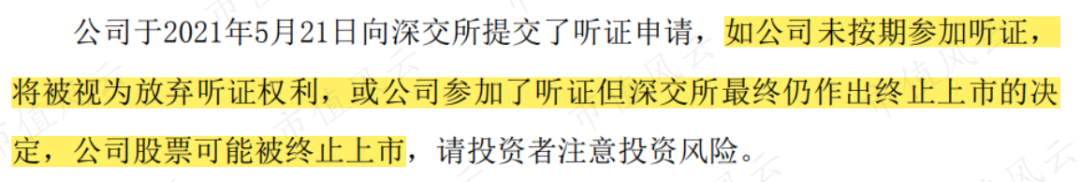

2021年5月13日,被暂停上市一年后,随着2020年业绩转正,天翔环境急不可耐地向深交所提出恢复上市的申请。

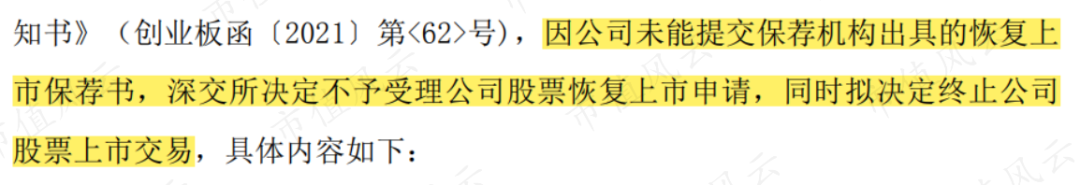

5天后,上市公司居然收到了深交所不予受理恢复上市的申请,而且被告知可能被终止退市。

原因竟是:天翔环境未能按时提交恢复上市保荐书,不满足恢复上市的条件,因此深交所不予受理,还可能被终止上市。

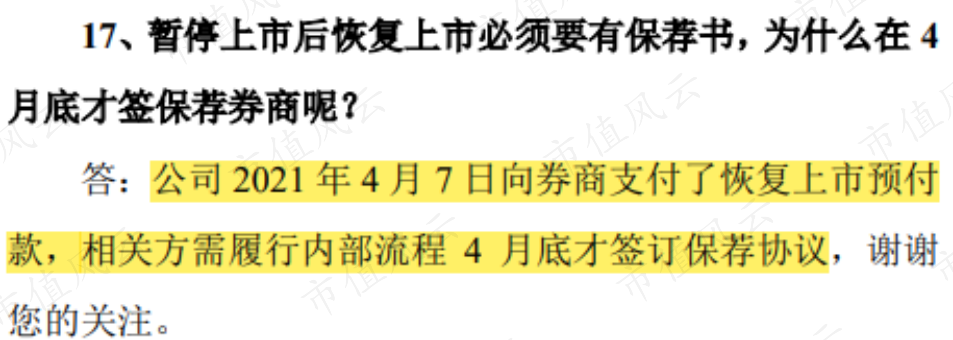

天翔环境在业绩说明会上回复,公司聘请太平洋证券作为恢复上市的保荐机构,由于时间紧、任务重,因此未能按时出具保荐书。

不过,按照《创业板股票上市规则》,被暂停上市的企业,如果未能在首个年度报告披露后的五个交易日内提出恢复上市申请,则可能被终止上市。

想必天翔环境应该了解这个规则,如今却未能按时出具保荐书,难道真的是没有提前准备?

所以,保荐书未能按时出具,究竟是保荐机构来不及还是不想呢?

2021年5月21日,天翔环境公告向深交所提交了听证申请,不过仍有被终止上市的可能。

六、就这业绩,恢复上市以后干啥呢

到目前为止,天翔环境的财务报表成功营造出一种“好转”的感觉。然而,实际上,公司的主营业务已经岌岌可危。

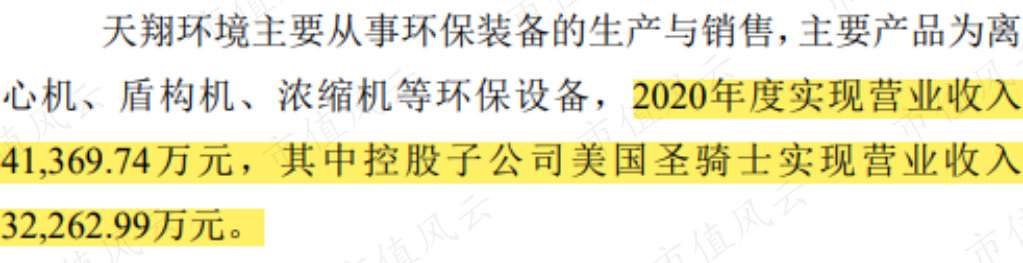

2020年,天翔环境营收为4.14亿,与去年持平。

其中,子公司美国圣骑士贡献了3.23亿,占总营收的78%。

关于美国圣骑士,风云君也在上篇文章中也提到过。

2016年,天翔环境定增10亿,取得成都圣骑士100%股权,间接取得美国圣骑士80%股权、圣骑士房地产100%股权。

另外,风云君发现,成都圣骑士的业绩质量很低,收购两年后就发生业绩变脸,2018-2020年已连续亏损了三年。

因此,天翔环境收购成都圣骑士形成的3.56亿商誉,在2018-2019年期间,已经全额计提商誉减值准备。

也就是说,2020年,天翔环境80%的营收来自于商誉爆雷且持续亏损的境外公司,未来令人堪忧。

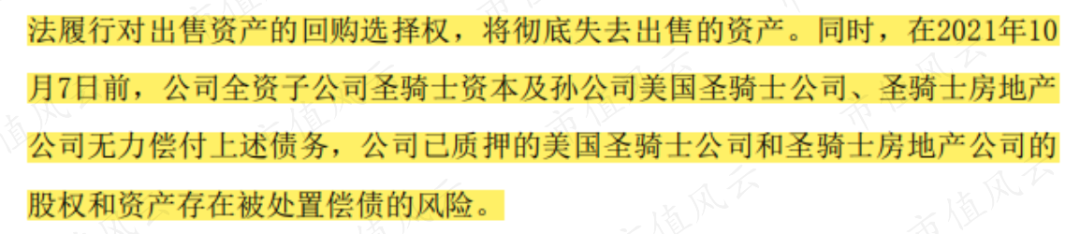

除此之外,美国圣骑士、圣骑士资产的股权和资产已被抵押。

天翔环境约定,自2019年7月30日起,3年内分期等额支付圣骑士公司剩余20%股权收购款1,560万美元及相应年化5%利息,并以美国圣骑士、圣骑士房地产的股权和资产进行抵押融资。

结果,天翔环境由于债务压力,未能如期支付股权收购款,后来与被收购方达成协议,在2021年10月7日之前,美国圣骑士应支付20%股权收购款及利息,否则美国圣骑士、圣骑士房地产的股权和资产有被处置的风险。

鉴于公司目前的状况,届时能否按期支付股权收购款,恐怕也不好说。

总结

2020年5月至今,天翔环境因资不抵债且连续两年被出具无法表示意见审计报告,而被暂停上市一年有余。

2020年报出具前夕,天翔环境通过18亿债权豁免、24亿债务抵偿、引进重整投资人等方式,实现了将净资产转正、扭亏为盈,并获得无保留意见审计报告,从原本可能退市变为准备恢复上市。

不过,这一切更像是一场债权人自救,或者说只是会计上数字游戏,上市公司的基本面并没有任何质的改变。

天翔环境以百米冲刺的速度想恢复上市,不料,却在终点前摔了一跤——因为保荐书没提交,而被深交所不予受理恢复上市,甚至有被终止上市的可能。

退一步讲,这种主业无望的公司,即使恢复上市,又能带给投资者什么呢?

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng562933暂时没有评论