靠山山倒、靠人人跑“傍大户”失败案例大盘点:业绩暴跌不要怕,再融资也是赚钱好门道!

作者 | 常山

作者 | 常山

流程编辑 | 小白

“本以为大树底下好乘凉,未曾想大树底下寸草不生。

”2021年一季度A股绝大部分企业盈利都大幅增长,当然,也有不增反降、甚至是由盈转亏的,今天分享的4家刚上市不久业绩下滑的公司。

其中,傍大客户的两家公司出现逆势亏损,而另外两家公司的供应商为巨头公司,但赚钱也不容易。

一、宝明科技:业绩暴跌没关系,再融资也是赚钱好门道啊

宝明科技(002992.SZ)成立于2006年08月10日,2020年8月3日登陆深交所。

果然,这又是一家彻彻底底的“上市综合症患者”——凡是熟读市值风云三百篇的老读者都知道,A股有很多上市公司,上市就是终点,就是企业家精神的坟墓,“一上市业绩就稀里哗啦下跌综合症”,然后跨界,折腾,卖壳,走人——2020年,宝明科技上市后的首个年度报告即宣告盈利大幅下滑,净利润同比下滑78%,扣非净利润同比下滑93%;而在2021年的一季度则直接亏损,达3367万元。

这业绩下滑的速度,手刹、脚刹、脸刹一起上都刹不住啊。

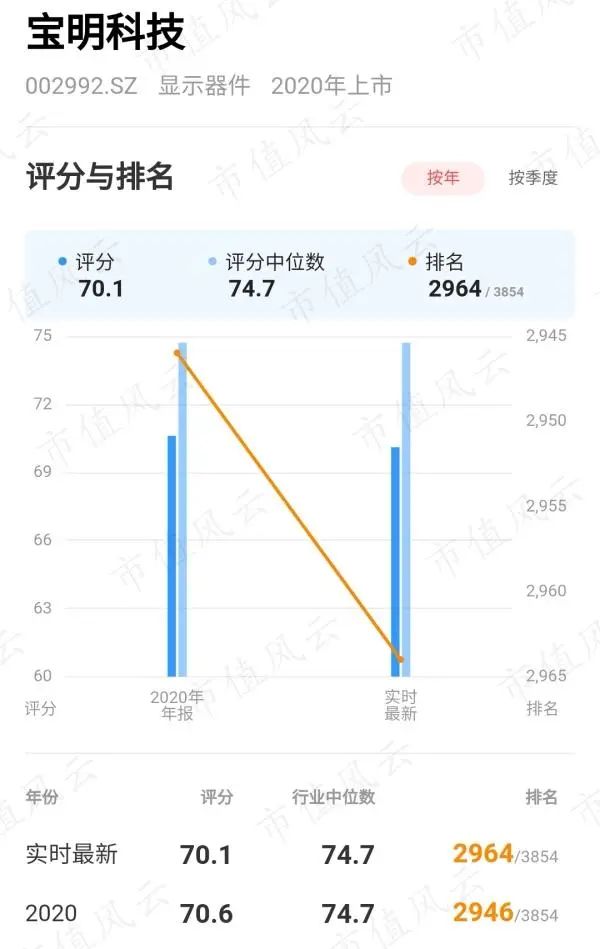

而这业绩跟其在市值风云APP吾股大数据的评分和排名是匹配的。

(来源:市值风云APP)

(来源:市值风云APP)

(一)基本情况介绍

从持股结构看,宝明科技是典型的家族企业。

实际控制人为李军,直接持有上市公司11.89%股权;李军控制的宝明投资持有上市公司30.7%股权,为控股股东。此外,其控制的汇利投资持有近477万股(占上市公司的3.45%股权)。

李云龙、李方正均系李军的兄弟,前者直接持有上市公司524万股(占上市公司的3.8%股权),后者控制的惠明投资持有上市公司323万股(占上市公司的2.34%股权)。

截止2020年底,李军及其一致行动人合计持有上市公司约56%股权。

宝明科技主营业务为LED背光源的研发生产、销售以及电容式触摸屏主要工序深加工,主要客户包括深天马A(000050.SZ)及关联公司、TCL科技(000100.SZ)、京东方A(000725.SZ)、东山精密(002384.SZ)、深超光电、信利、德普特等。

数据显示,公司对前五大客户依存度非常高,靠大客户过活:2017年至2020年,宝明科技对前五大客户的销售额分别为11.05亿元、12.70亿元、17.97亿元、12.79亿元,占年度销售总额的96.82%、92.20%、97.78%以及92.78%。

主营业务之一的LED背光源产品的竞争对手是隆利科技(300752.SZ)、美蓓亚、联创光电(600363.SH)等;而电容式触摸屏工序加工业务的主要竞争对手是长信科技(300088.SZ)、沃格光电(603773.SH)、凯盛科技(600552.SH)、和鑫光电等。

(二)财务简析

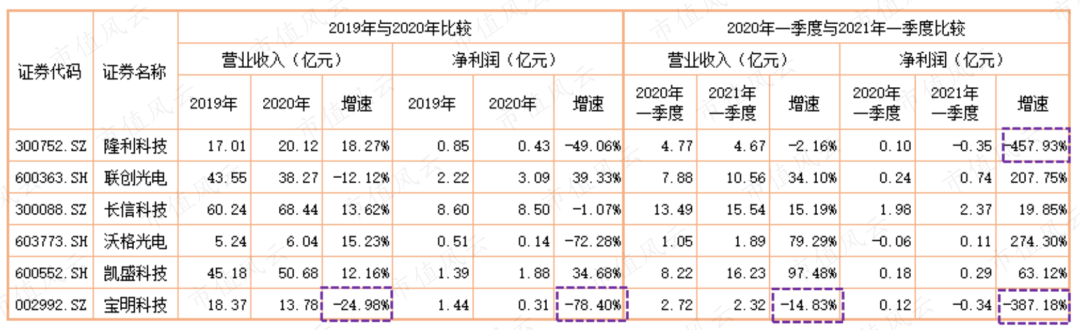

2020年,与竞争对手相比,只有宝明科技营业收入和净利润出现双下降。

同期,联创光电、凯盛科技的营业收入和净利润均保持正增长;隆利科技、长信科技、沃格光电的营业收入保持增长,但净利润出现不同程度的下滑。

2021年一季度,宝明科技营业收入“逆势”下降,净利润则是大幅下降。

营业收入和净利润对比见下表:

2021年一季度,竞争对手基本都是正增长,宝明科技似乎是在逆势亏损。

接下来对宝明科技的应收账款、存货、经营性现金流进行分析。

1、应收账款

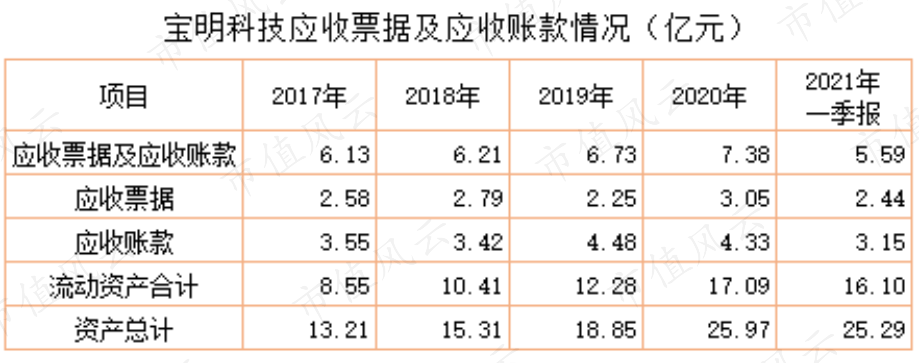

上市之初,宝明科技存在的问题之一就是应收票据及应收账款占比较高。

2017年应收票据及应收账款为6.13亿元,占流动资产8.55亿元的72%,占总资产13.21亿元的46%。

通常,对于像宝明科技这样被大客户“盘剥”的中小企业而言,应收账款的变动与营业收入的变动保持同向,即营收增长带动应收账款的增长,而营业收入的下降则导致应收账款的下降。

但是,宝明科技在2020年营业收入同比下降25%,但应收账款去逆势增长10%。见下表:

营业收入下降、应收账款(含应收票据)增长,说明宝明科技在2020年回款能力下降。

至少,这不是个好迹象。

2、存货

2020年,宝明科技不仅应收账款(含应收票据)在增加,存货也在增加。

存货期末账面价值为1.38亿元,同比增长27.43%。其中,库存商品期末账面价值为4765万元,占存货的比例为34.5%。

宝明科技的招股说明书披露,其生产模式主要为“以销定产”。但是数据显示,主要产品之一的显示器件在2020年销售量为9096.6万片,同比下降21%;库存量达558.6万片,同比增加32%。

销售量下降两成,库存量增加三成多,这与“以销定产”生产模式不符哦!

这其中是产品滞销还是其他原因呢?

2017年至2019年,宝明科技的存货计提比例较大的跌价准备,分别为21.7%、19.6%、13.2%,而到2020年计提比例却大幅降至6.2%。

众所周知,跌价准备计提高低将直接影响当期利润,是利润调节在重要方式。宝明科技在上市之前计提较高比例的跌价准备,而上市后存货的跌价准备计提比例随即出现大幅降低。

至于宝明科技存在调节利润的可能。

各位老板,你们觉得呢?

营业收入下降、应收账款与存货都在增加,直接导致的结果就是经营性现金流净额下降。2020年末,宝明科技的经营性现金流净额为流出8518万元。

虽然业绩下滑,但,分红是必须滴!

2021年5月11日,上市公司股东大会通过2020年度权益分派方案,每10股派发现金红利3.7元(含税),共计派发现金红利人民币5105万元。其中,将有超过2600万元由上市公司实控人李军及其一致行动人分走。

而在此之前的3月2日,宝明科技刚发布了定增方案,拟发行不超过4139万股募集15亿元,用于中尺寸背光源建设项目、液晶面板玻璃深加工项目等。

李老板左手分红,右手募资,打得两手好算盘。

二、威奥股份:业绩不行,玩起了“外延式并购”

威奥股份(605001.SH)成立于2007年10月08日,主营业务为轨道交通车辆配套产品。

公司踩上了我国高铁的快速发展的风口,最近几年收入规模均在16亿元上下。

2020年5月22日登陆上交所,公开发行7556万股,募集资金总额12.2亿元,主要用于轨道交通车辆配套装备(青岛)建设、轨道交通车辆配套装备(唐山)建设以及研发中心建设等项目。

上市后的首个年度财报交出的答卷有点意外:营收下降28%、净利润同比下滑30%,扣非净利润大降76%。

2021年一季度延续颓势,直接净利润亏损6744万元。

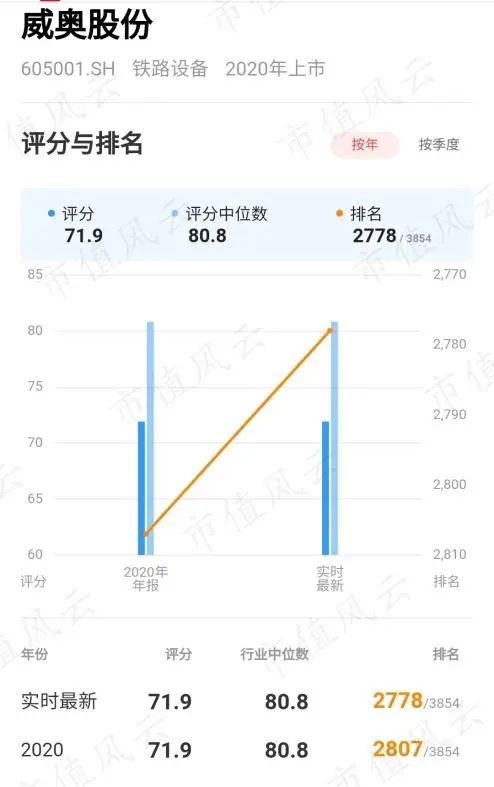

与宝明科技一样,威奥股份在市值风云APP吾股大数据上的评分也是比较靠后的并且都是低于评分中位数。

(来源:市值风云APP)

(来源:市值风云APP)

(一)基本情况介绍

截止2021年一季度末,孙汉本、宿青燕夫妇及两人之子孙继龙合计持有威奥股份的39.08%股权,为实际控制人;其中,宿青燕直接持24.91%股权,为控股股东。

威奥股份主要产品包括内装产品、卫生间系统、金属结构件、模块化产品和车外结构件等五大类,是高速列车配套产品供应商之一。

主要客户包括中国中车(601766.SH)、西门子、庞巴迪、阿尔斯通、CAF等国内外知名轨道交通车辆制造商等。

2017年至2020年,威奥股份对前五大客户的销售额分别为11亿元、14.5亿元、15.4亿元、9.0亿元,占年度销售总额的95.3%、95.8%、95.8%以及75%。

威奥股份第一大客户是中国中车,2017年至2019年对后者的销售额占比分别为66%、77%、75%。这就意味着,如果威奥股份来自中国中车的销售额减少,那么,情况将很糟糕。

而事实是,这种情况正在发生。

2020年5月上市,仅仅半年后的11月20日就宣布以6.3亿元对外并购。

上市公司及关联方青岛金丰亨股权投资企业(有限合伙)分别收购成都畅通宏远科技股份有限公司(以下简称成都畅通)95%、5%股权,交易价格合计6.3亿元。

公开显示,成都畅通成立于2001年1月27日,注册资本6000万元,经营范围包括机车车辆配件、机车电子及网络控制设备、列车尾部安全防护装置及附属设备等。

被收购时的净资产为1.1亿元,交易价格为6.3亿元,溢价471%。该交易为上市公司“贡献”了4.67亿元的商誉。

2020年上半年营业收入、净利润分别为2458万元、-381万元。

成都畅通原股东承诺,2021年起的连续三个会计年度净利润累计为1.65亿元,其中2021年至2023年净利润不低于人民币4100万元、5800万元、6600万元。

从资金来源看,2020年上市公司短期借款新增7千万、长期借款增加2.2亿元,再加上IPO募集的2.5亿元(补充流动资金名目)够支付收购成都畅通的交易款。

(二)财务简析

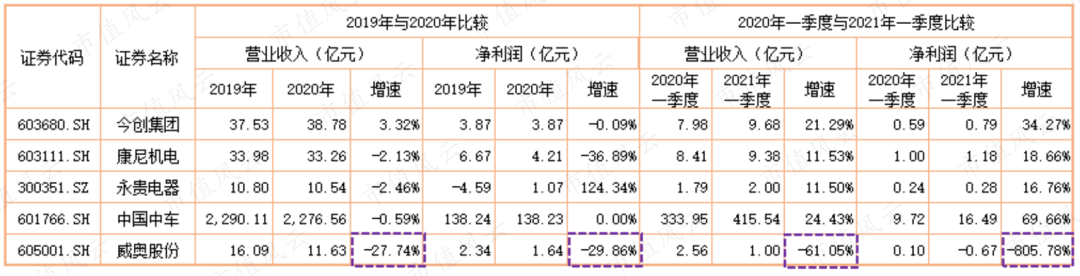

竞争对手今创集团(603680.SH)、康尼机电(603111.SH)、永贵电器(300351.SZ)等在今年一季度均保持不同程度的增长。

显然,威奥股份的业绩亏损,发生在行业景气周期的大背景下。

2020年,对威奥股份经营有着决定性影响的中国中车营业收入2277亿元,同比下降仅0.6%,净利润几无变化;作为轨道交通车辆零部件供应商的三家A股上市公司,只有尼康机电在2020年出现净利润大幅下降,而威奥股份营业收入和净利润均出现近30%的下降。

2021年一季度,中国中车在营业收入和净利润双双出现增长,这意味着其加大对供应商的采购,同期,今创集团、尼康机电、永贵电器三家公司的营业收入和净利润均出现不同程度的增长。

与下游供应商、同行业竞争对手正好相反,威奥股份出现断崖式下降,营业收入下降61%,利润由盈转亏。

五家公司2019年与2020年、2020年一季度与2021年一季度营业收入和净利润对比见下表:

1、应收账款

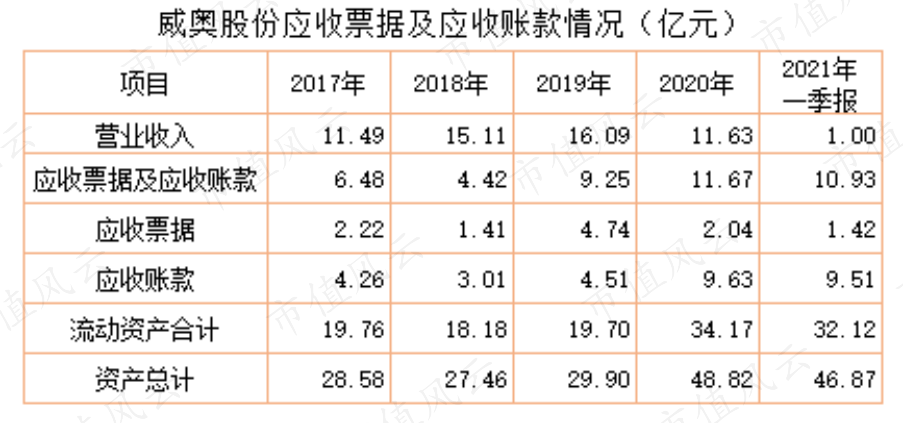

上市前,威奥股份的应收账款(含应收票据,下文也是如此)占流动资产比重较高,尤其是2019年,达9.25亿元,占流动资产19.7亿元的47%。

IPO融资12亿元后,使得其流动资产大幅增加,应收账款占比明显下降。

威奥股份与上文提到的宝明科技的客户均是执行大客户战略,对前五大客户、甚至是对前一大客户的依存度非常高,由此引发的其中一个问题就是受到大客户的“盘剥”,使得应收票据及应收账款持续增长。

需要注意的是,威奥股份在上市前一年,即2019年应收账款出现大幅增加,同比增幅达110%;2020年在营业收入下降28%的情况下,应收账款(含应收票据,下文也是如此)却增加26%。

显然,上市公司把货卖了,拿回来的更多是白条。

应收账款的快速增加必然导致计提坏账准备的增加,2020年计提了1512万元的坏账准备(信用减值),据此测算的坏账计提比例(算术平均)为1.5%。

有意思的是,威奥股份在上市前后,坏账计提准备用的计提比例似乎不同,2019年末应收账款为9.25亿元,而仅计提了131万元的坏账准备,据此测算的坏账计提比例(算术平均)为0.19%。

2020年与2019年在坏账计提比例相差近8倍。

这其中是什么原因呢?

往往这个时候,某些资深大侠一定会秉持“皇帝不急公公急”的态度跳出来为上市公司找各种原因。

2、存货的窘境

威奥股份的存货规模较大,2018年、2019年、2020年存货账面价值分别为8.02亿元、6.75亿元、7.42亿元,占流动资产的比例分别为44%、34%、22%。

2020年上市后存货占流动资产比重虽明显下降,但绝对值并没有下降。上市公司的解释称,其产品的产销以及结算周期较长导致存货维持高位。

而从存货的分类看,原材料变化不大,在产品减少明显。此外,发出商品减少明显,这意味着上市公司可确认收入在减少。

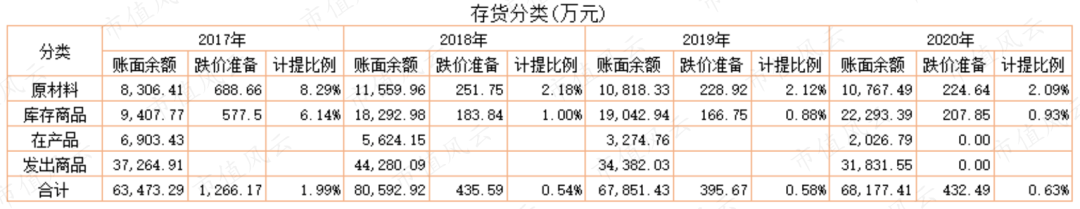

(注:上表合计数还包括委托加工物资、合同履约成本等,2020年的存货不含合同资产)

需特别注意的是,其库存商品在明显增加,系主动备货所致还是产品滞销呢?

于细节处见真章。

来看一个基本逻辑,通常而言,上市公司为下游客户主动备货的话,会收到相应的预付款,计入预收款项科目上。

预收款项与存货(主要是原材料库存商品、在产品等)保持同步增长,那么,这大概率系以销定产的主动备货所致。

而如果预收款项不增反降,但库存商品却在不断增加,这很可能就不是上市公司的主动备货,而是产品滞销。

非常不巧的是,威奥股份是后一种情况:库存商品在增加,而预收款项却持续减少。

结合对该公司应收账款和存货的分析,不难发现其经营情况不容乐观,经营性现金流更是持续流出。

2019年中报至2020年一季度,经营性现金流持续流出。

整体看,该公司急切收购成都畅通似乎就说得通了——寄希望于外延并购拯救业绩。

三、天地在线:预付款之殇

前面分享的两家公司特征之一是客户为大公司,接下来看看供应商为大平台的两家公司。

天地在线(002995.SZ)是互联网综合营销服务企业,即通过互联网媒体平台,为客户提供广告投放服务。

2020年营业收入32.7亿元,同比增长37%,净利润1.05亿元,同比增长5%;2021年一季度营业收入9.8亿元,同比增长85%,净利润1025万元,同比增长42%。

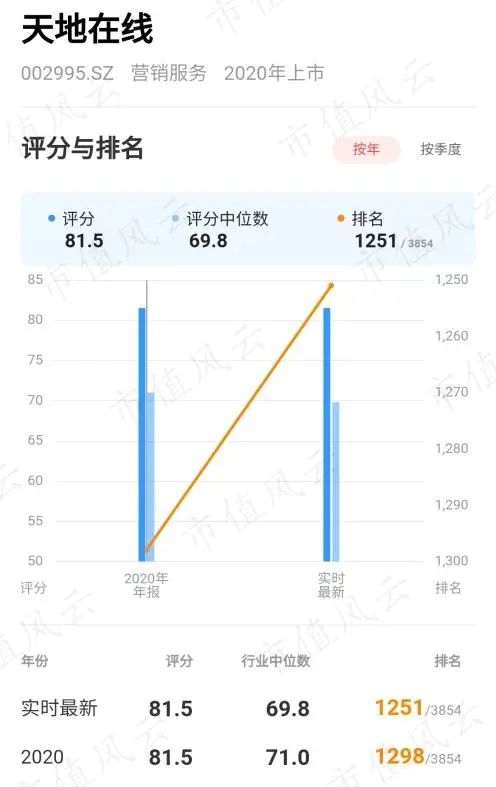

从业绩增长角度看,天地在线是本文4家公司中增速最高的公司,市值风云吾股大数据的评分和排名也反映出该公司的业绩情况,其评分高于中位数12分。

(来源:市值风云APP)

(来源:市值风云APP)

该公司所处行业特征为下游供应商为寡头垄断(大供应商),作为连接广告投放客户与广告平台之间的营销服务公司,其发展空间既受上下游的影响,又受同行业激烈竞争。

招股说明书披露,2016年以来前五大供应商主要是腾讯及其关联子公司、三六零(601360.SH)、今日头条、爱奇艺、搜狐及其关联子公司等。

而该公司主要竞争对手包括深圳市力玛网络科技有限公司(ST联建(300269.SZ)的控股子公司)、北京派瑞威行互联技术有限公司(浙文互联系全资子公司)、省广集团(002400.SZ)、利欧股份(002131.SZ)等。

分析该公司的资产结构发现,其突出特征之一就是预付款项金额及占比较高。

1、预付款项

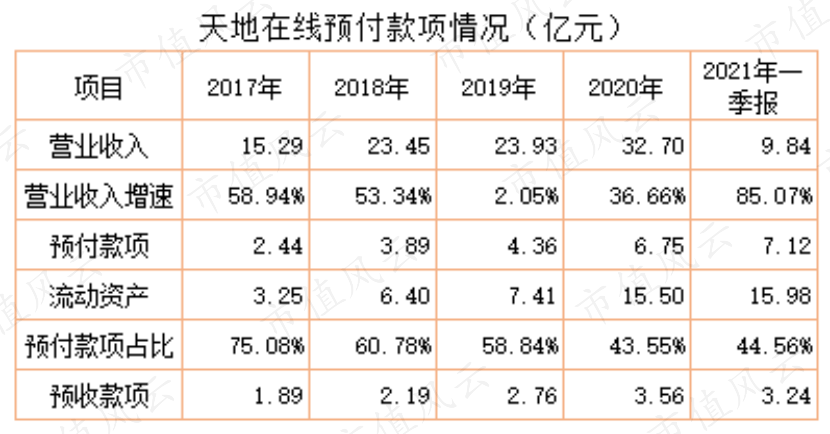

2017年以来,其预付款项逐年增加,2020年末达6.75亿元,今年一季度增加至7.12亿元,占流动资产比重为45%。

预付款项虽视为经营性资产,但被供应商无偿占用,体现出企业对供应商议价能力弱。

虽然天地在线的预付款项随着营业收入的增长而增长比较合理,但需要注意的是,预付款项与预收款项差额在扩大,2021年一季度末二者差额接近4亿元,意味着天地在线需要垫付更多的资金。

此外,一季度预收款项并没有跟随营业收入和预付款项的增长而增长。这是由给予客户更长账期导致的。还是另有原因,或许半年报时就会有答案哟。

结合经营性现金流看,2020年底,该公司经营性现金流由净流入转为净流出,为1219万元,今年一季度末净流出增加至6899万元。

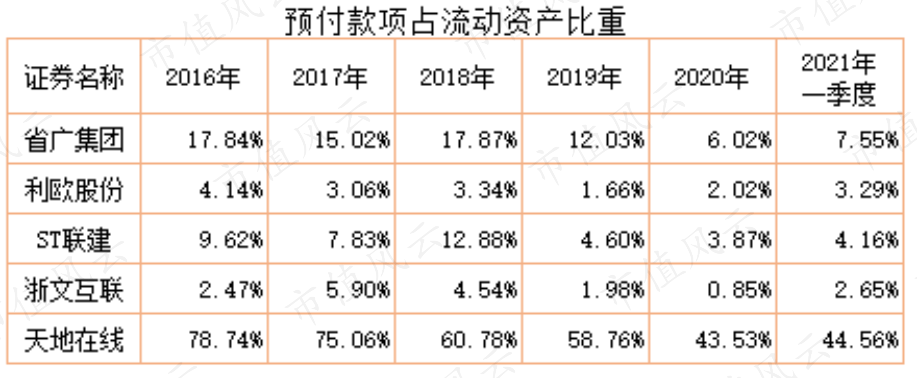

与同行业相比,天地在线的预付款项较高,尤其是2021年一季度,营收规模在百亿以上的上港集团、利欧股份、浙文互联等的预付款项均低于天地在线。

与同行业相比,天地在线的预付款占流动资产的比重最高,均在45%以上。

2、盈利能力下降

天地在线2021年一季度营业收入同比增加85%,但是营业成本增幅高于前者,达90%。这显然又是干了增收不增利的活。

从销售毛利率看,天地在线与同行业中的省广集团、利欧股份、浙文互联等都呈现逐年下降趋势,但该公司下降更快,尤其2021年一季度仅3.98%。

销售毛利率大幅下降直接导致其扣非净利润下滑,2021年扣非净利润仅仅460万元,同比下降35%。

整体来看,天地在线的盈利情况不乐观。

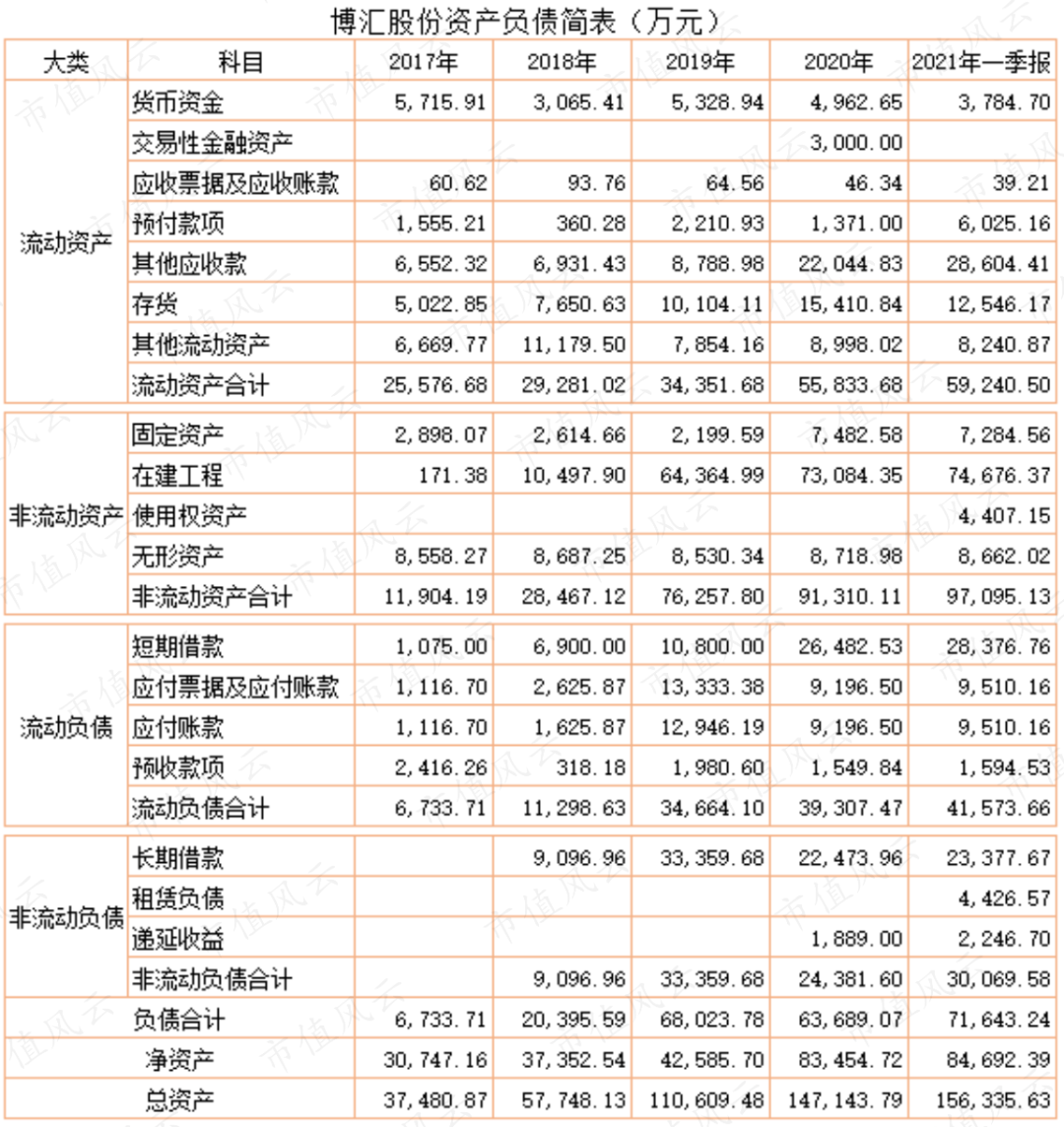

四、博汇股份:不上市咋还钱啊

博汇股份(300839.SZ)从事燃料油的深加工,产品包括芳烃系列产品和轻质燃料等。

核心供应商是中石化及其子公司、中海油及其子公司、中石油及其子公司等,前五大供应商采购额占总采购额的85%以上。

为让更多投资者分享其发展成果,自2017年6月连续4次提交招股说明书,并成功于2020年06月30日在深交所上市。

截止2021年一季度末,宁波市文魁控股集团有限公司(以下简称文魁控股)持有上市公司的52%股权,为控股股东;金碧华、夏亚萍夫妇持有文魁控股100%股权,系上市公司实际控制人。

2020年营业收入9.7亿元,同比增长18%,净利润却下降24%,为5800万元;2021年一季度盈利继续下滑,净利润1237万元,同比下降33%。

该公司在市值风云APP吾股大数据上的评分排名在2300+后,评分+排名就足以准确且直观地点出该公司目前的经营情况。

(来源:市值风云APP)

(来源:市值风云APP)

招股说明书披露,该公司成立于2005年10月,但产能自2016年3月才开始释放。

风云君非常好奇,这公司前10年干啥去了?

自2018年开始持续举债扩产,目前正处于产能扩张期。因此,在财务报表的突出问题就是缺钱,2020年上市融资3.8亿元,随即投入到在建工程上。

具体表现,2018年年底固定资产仅2614万元,在建工程由年初的171万元飚增加至1.05亿元。同期,短期借款新增近6000万元,长期借款新增9000万元。

2019年在建工程增加至6.4亿元,流动负债由年初的1.13亿元增加至年末的3.47亿元,其中短期借款再增加4000万元;非流动负债新增2.4亿元,全部来自长期借款;资产负债率由年初的35%激增至62%。

资产负债率如此之高,摆明就是冲着上市找投资者接盘去的啊。

从这个角度看,博汇股份迫切进行上市融资,就有了新的答案。

2020年末,流动资产增加至5.58亿元,非流动负债增至9.1亿元,其中固定资产增加2.5倍至7500万元,在建工程继续增加,达9.1亿元。

负债端,短期借款再增加1.6亿元,达2.65亿元,长期借款由年初3.3亿元降至2.2亿元。

带息债务快速增长,必然导致财务费用的增加。

1、神奇的固定资产

颇为神奇的是博汇股份的固定资产,2017年至2019年从2900万元逐年减少(折旧)至2200万元,但是产量却大幅增加,2017年至2019年耗用的燃料油分别为17.37万吨、21.30万吨、27.96万吨,而所生产出的产量分别为16.80万吨、21.51万吨、27.82万吨。

令人匪夷所思的是,2017年至2019年固定资产账面价值逐年减少,但耗用原材料及对应的产品产品却逐年大幅增加;其中,2018年、2019年产品产量增速分别为28%、29%,增速非常稳定嘛!

各位一起来算一笔账:2019年上市公司的产品年产量为27.82万吨,而根据2020年5月的招股说明书披露,设备原值为5228万元,加上744万元的房屋建筑物,合计6000万元左右。

也就是说,上市公司在2019年产量28万吨的项目,原投资6000万元左右。而招股说明书披露IPO募资项目60万吨/年环保芳烃油项目投资却高达7.3亿元。

根据上市公司披露信息,其新增的40万吨产能是2016年3月。

新旧两个项目比较,新项目产能比就项目增加50%,但投资额却增加11倍。

这其中是什么原因呢?

2、其他应收款

在流动资产中,博汇股份的其他应收款(消费税退税)占比最高,2021年一季度末达2.86亿元,占流动资产比重的48%,超过应收账款、存货的占比,已是影响上市公司资产负债表和现金流量表主要的科目之一。

消费税退税是博汇股份盈利的主要原因,2017年至2019年度,收到的消费税退金额分别为2.16亿元、2.63亿元、3.02亿元,是当期营业利润的2.18倍、2.6倍、3.55倍。

如果消费税退税滞后,上市公司未能在当期拿到该资金或只拿到部分资金,那么,余下部分就计入其他应收款科目上。

不幸的是,博汇股份2020年申报的巨额消费税退税迟迟没有到账,由此,宁波国税局成了上市公司主要的欠款方(2020年为第一大欠款方)。

结尾

本文提及的4家公司中:

宝明科技和威奥股份都是走的大客户策略,因客户的议价能力强,导致上市公司存在不同程度的被“盘剥”情况,宝明科技在2020年营收下降,但应收账款和存货都在增加;

威奥股份则是在同行业向好的情况下逆势下滑,应收账款增加,存货则是被动增长——为应对业绩颓势,而急切开启并购之旅;

天地在线和博汇股份都是大供应商模式,天地在线预付款金额和占比非常大,并且盈利能力下降明显;

而博汇股份正处于产能扩张期,资金需求非常大,“缺钱”成为新常态,股权和债权融资或许不能停,而消费税退税则是影响其盈利情况的关键。

文章最后,告诉各位一个更为便捷、更有效的辨别上市公司好坏的方法:戳下方二维码安装市值风云APP后,搜索相关公司的年度评分情况,凡评分排名靠后或排名突然大幅下降的公司,可直接PASS。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng562933暂时没有评论