照妖镜 | 热景生物轰出6个20cm!利益面前,规则算逑?达晨系基金违规清仓减持

作者 | 春晓

作者 | 春晓

流程编辑 | 小白

“从整个违规减持过程来看,这三支基金更像是故意违规:因为违规的代价不过就是不疼不痒的“监管”,而如果按照规定及时披露,则可能会造成股价下跌,真金白银地影响套现金额啊。

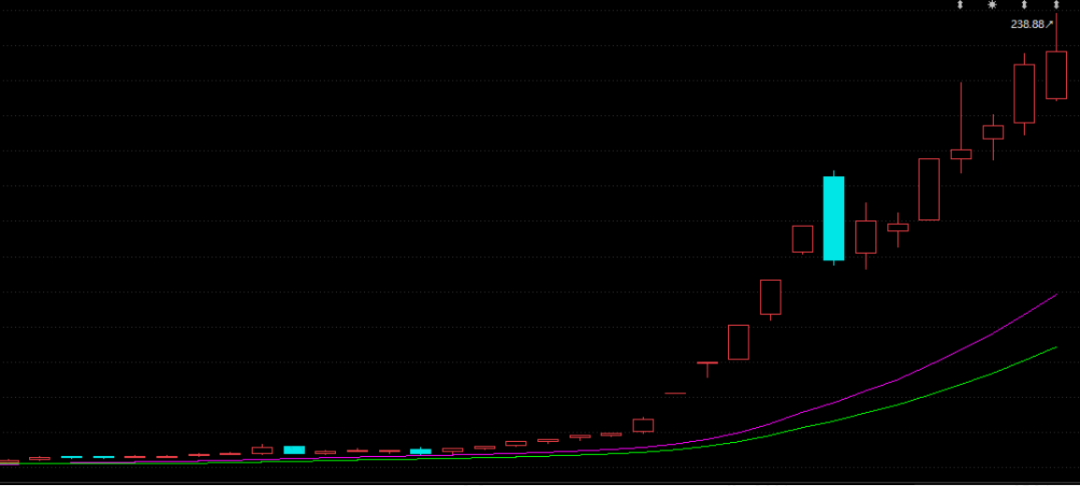

”热景生物(688068.SH)的股价又双叒叕涨了。

4月13日至4月28日,热景生物股价累计上涨210.17%,期间收获6个涨停板。

注意,每个涨停可是20cm哦。

过火的股价引起了监管层的注意,然而4月29日停牌自查后,4月30日复牌仍上涨至225.5元/股。

是什么原因让热景生物的股价连连上涨?

风云君带你一探究竟。

一、一季度业绩反超过去五年总和!受益于新冠检测试剂盒

热景生物于2019年9月30日在科创板上市,主营体外诊断试剂及仪器的研发、生产与销售。

关于体外诊断行业,老铁们能想到的上市公司,例如:新产业(300832.SZ)、安图生物(603658.SH)、华大基因(300676.SZ)、科华生物(002022.SZ)等等,风云君几乎都深入地研究了一遍,欢迎自行在市值风云APP搜索。

热景生物股价接二连三上涨的原因,关注上市公司的老铁想必也了解一二。

4月13日,热景生物发布了2021年第一季度业绩预告,优秀的业绩是引起股价上涨的直接原因。

有多优秀呢?

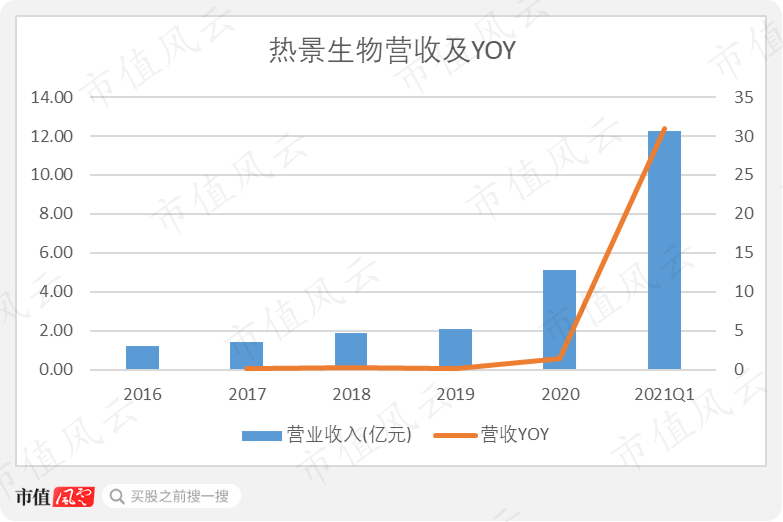

2021年第一季度,热景生物营收达12.28亿,而过去5年的营收累计才不过11.75亿。

一个季度的业绩,超过去五年总和!一季度营收同比上年上升3,099.15%!

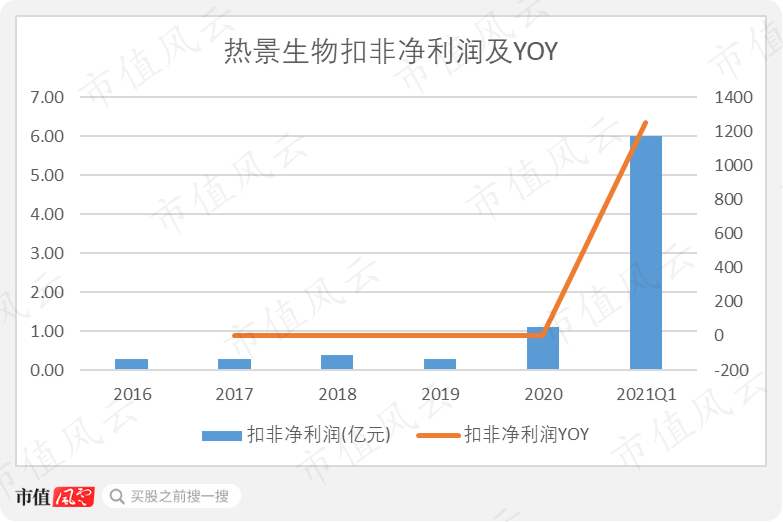

扣非净利润表现也同样亮眼,仅第一季度扣非净利润就达到6个亿,同比增加124,996.44%。

对,你没读错,就是1249倍!

这个增长率是不是很吓人?当然,这和去年一季度的利润很低也有关,去年一季度上市公司扣非净利润只有48万。

拉长来看,这个数据也很优秀,一个季度的利润远远超过2016-2020年累计扣非净利润的总和2.31亿。

除了业绩上涨,这波销售也给热景生物带来了真金白银的流入。截至2021年一季报,热景生物账上货币资金为8.26亿,同时,还有5.44亿交易性金融资产,是用闲置资金购买的大额存单。妥妥的穷得只剩下钱了。

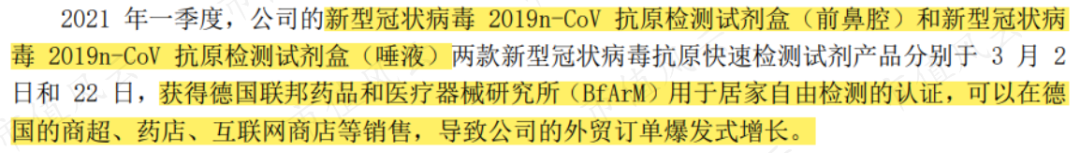

2021年一季度爆发式的业绩增长,主要由于热景生物的两款新冠病毒抗原检测试剂盒(用于前鼻腔、唾液),获得了德国联邦药品和医疗器械研究所(BfArM)的认证,可以在德国销售,使得外贸订单爆发式增长。

不过,热景生物也提到,两款产品认证的有效期为三个月,即分别在2021年6月2日和6月20日这两款检测试剂盒的认证到期,存在到期无法延续的风险。

目前来看,热景生物的业绩爆发与疫情直接相关,但能否继续在国外取得认证,上市公司也不知道。

二、核心产品技术并非自主研发,擅长成果产业化

简单介绍下热景生物的主营产品与业务模式。

热景生物主营体外诊断试剂及仪器的研发、生产与销售,主要产品为体外诊断试剂及仪器,主要应用于肝癌肝炎、心脑血管疾病、炎症感染等临床医学领域和生物安全、食品安全、疾控应急等公共安全领域。

按照检测方法分类,公司目前产品以免疫诊断为主。

与大部分体外诊断行业的企业相似,热景生物的体外诊断仪器为封闭式检测系统,即仪器和试剂一一对应,因此,公司会先向客户免费投放诊断仪器,后续通过销售配套使用的诊断试剂,来收回利润。

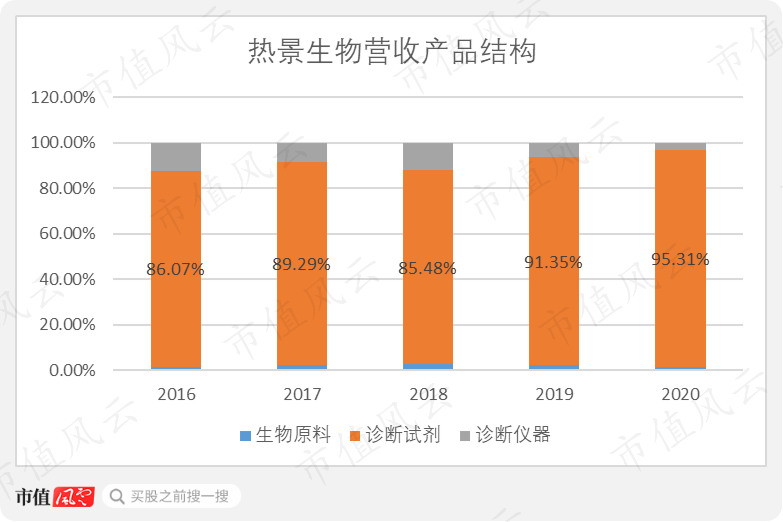

因此,热景生物的营收产品结构,以销售诊断试剂为主,销售诊断仪器营收占比较小。

这也是体外诊断行业公司的特点之一。

1、核心技术并非自主研发

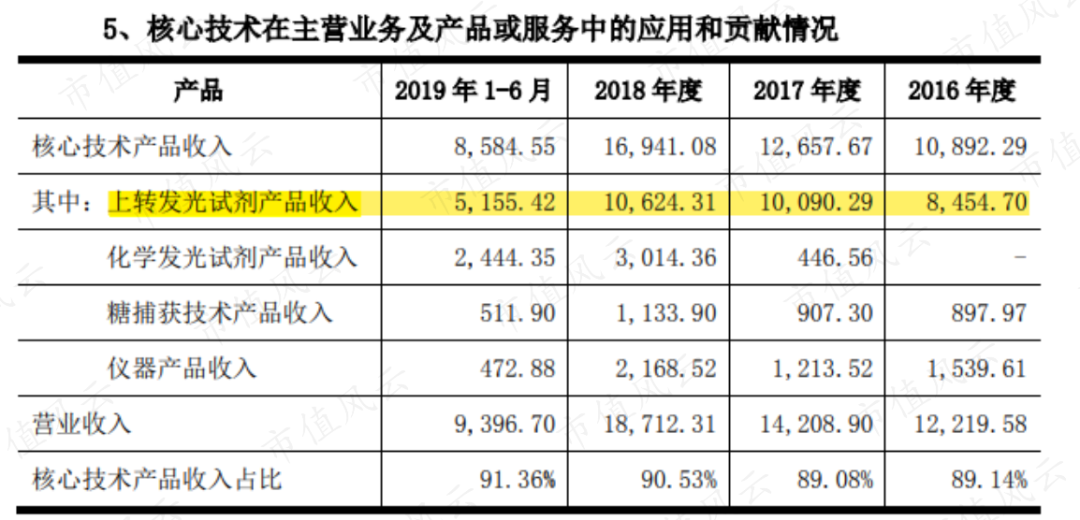

其中,上转发光试剂作为核心技术产品,2016-2019年1-6月,带来的营收分别占总营收的69.19%、71.01%、56.78%、54.86%。之后年报未再披露该细分数据。

(来源:招股说明书)

(来源:招股说明书)

同时,热景生物强调,上转发光技术荣获2015年国家技术发明二等奖,是目前国内少有获得此奖项的免疫诊断方法学。

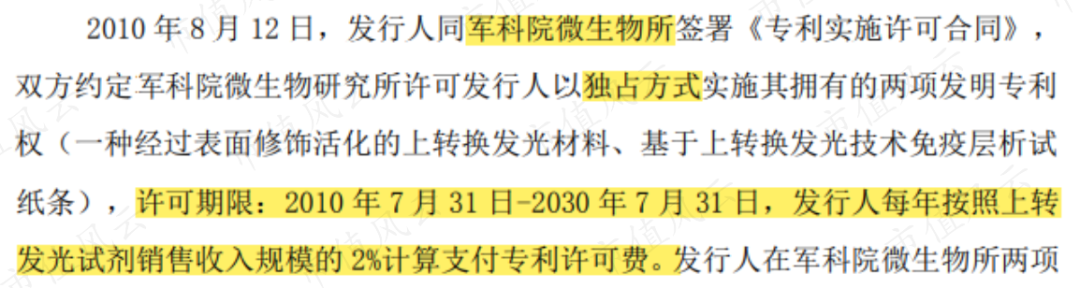

不过,风云君发现,这项成为公司收入主要来源的技术,并非自主研发,而是与军科院微生物所约定,可在规定时间内独占使用,并按照上转发光试剂销售收入的2%支付专利许可费。

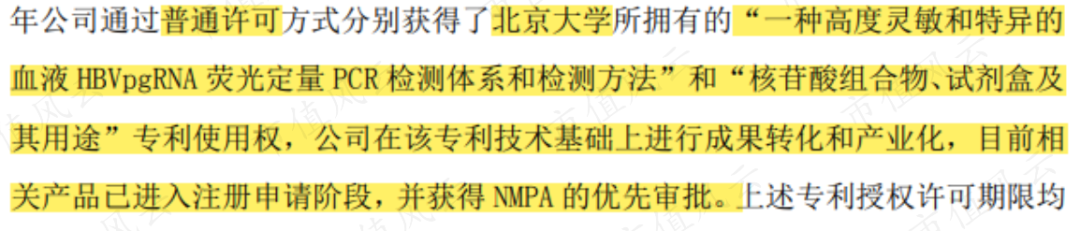

同样,2016、2017年公司以普通许可的方式获得了北京大学的两项专利,目前相关产品处于注册申请阶段。

主要产品的核心技术并非自主研发,热景生物的研发能力确实不过硬。

相比之下,同行业的新产业,早在2008年就成为国内第一家推出全自动化学发光免疫分析仪的公司,打破了国外四大巨头的垄断,具有独立自主的知识产权。

(市值风云APP)

(市值风云APP)

而且,风云君发现热景生物的上转发光技术,其技术含量并不是很高。

2、更擅长成果转化和产业化

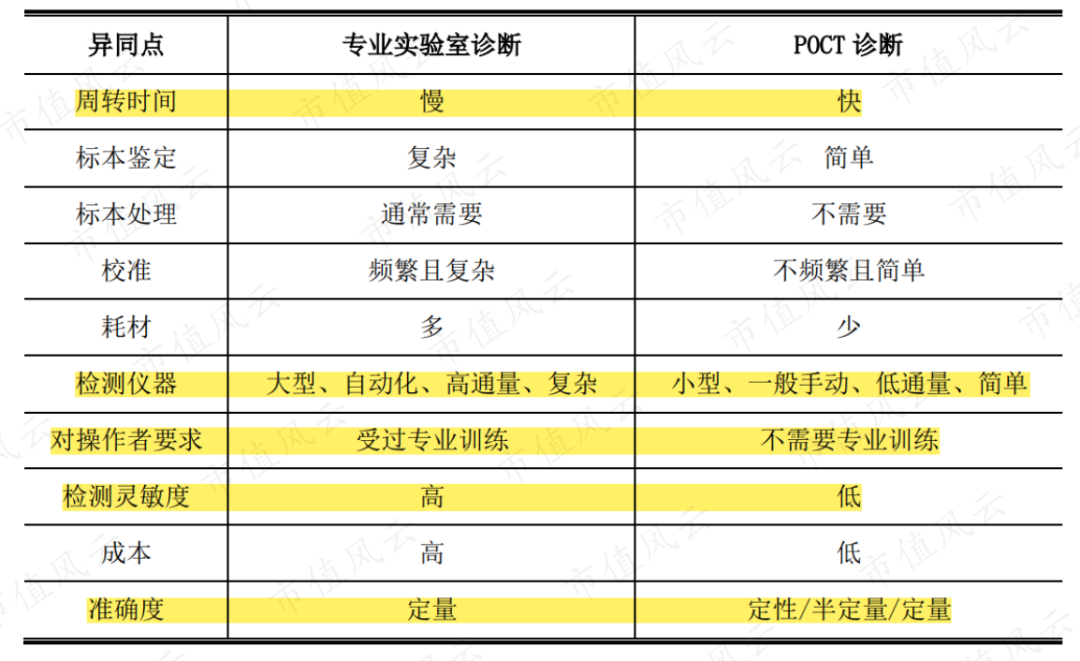

体外诊断按照检测环境及条件的不同,可分为专业实验室诊断、POCT诊断。

在免疫诊断中,放射免疫、酶联免疫以及化学发光属于专业实验室诊断领域。胶体金、荧光免疫、免疫比浊、时间分辨荧光免疫以及上转发光法则属于POCT领域。

将两种诊断方式进行对比,POCT诊断虽然具备周转时间快、样本鉴定简单等优点,但是,也存在检测灵敏度低、准确度不完全是定量等缺点。

(来源:招股说明书)

(来源:招股说明书)

因此,可以看出,POCT诊断在专业性方面不如专业实验室诊断,更适用于临床以外的多种采样现场。

目前,体外诊断行业市场份额最大的是免疫诊断领域,而在免疫诊断领域,化学发光技术是引领免疫诊断市场快速增长的主要动力。其中,磁微粒化学发光技术,是目前免疫诊断的国际主流先进技术。

同行业新产业、安图生物在化学发光技术领域取得了不错的成绩。2019年上半年,热景生物的化学发光技术形成收入0.24亿(后续年报未再披露),在国内诊断市场,尚未占据一席之地。

综合来看,热景生物主打的上转发光技术,无论是自主研发能力还是技术先进性上,并非处在行业前沿。

不过,热景生物更擅于在专利技术的基础上,进行成果转化和产业化。

热景生物的四项核心技术包括:上转发光技术、糖捕获技术、磁微粒化学发光技术、基因重组及单克隆抗体技术。其中,除了糖捕获技术初步实现产业化外,其余技术均已实现产业化。

三、与行业龙头尚有较大差距

虽然,热景生物一季度业绩亮眼,但是,在体外诊断行业中,无论是在营收规模,还是研发投入上,热景生物都还是个小弟角色。

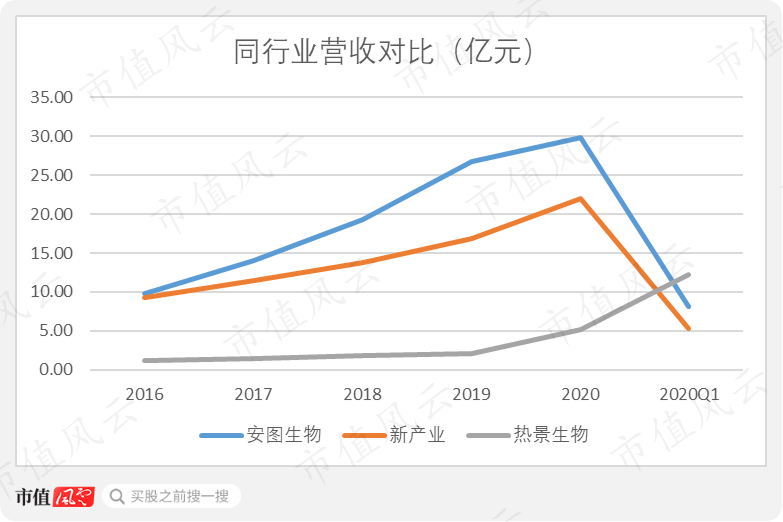

同样以免疫诊断业务为主,2020年以前,热景生物和安图生物、新产业相比,营收规模远不是一个量级。

1、毛利率处于中游水平

不过,2021年一季度,由于国外疫情的发展,热景生物外贸订单激增,营收达到12.28亿,超过安图生物的8.17亿和新产业的5.32亿。

客观来说,疫情带动了热景生物营收的高速增长,它的同行也都是疫情受益股。不过,业绩能否持续增长,更多取决于新冠检测试剂之外其他业务的后劲。

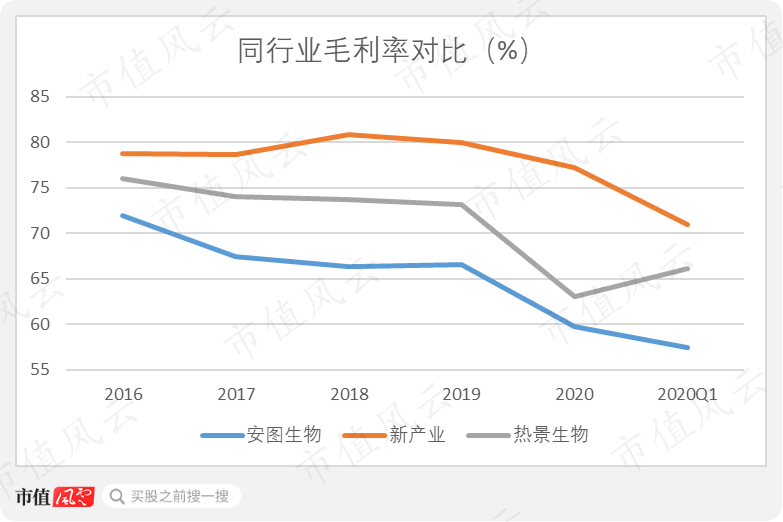

高毛利率是体外诊断行业的另一特点。新产业的毛利率在同行业中算是最高,安图生物的毛利率略低,主要由于高额的研发投入。2020年安图生物毛利率下滑,主要是试剂类产品的毛利率下降了6.38个百分点。

热景生物毛利率处于中游水平,2020年毛利率较去年下降了10个百分点,主要是因为新冠抗原快速检测试剂销售额较高,但毛利率较低,拉低了整体毛利率。

与药品行业相比,体外诊断行业产品,具有研发周期短的特点。因此,上市公司需要不断加大研发投入,提高自主研发能力。

2、研发投入还需加大

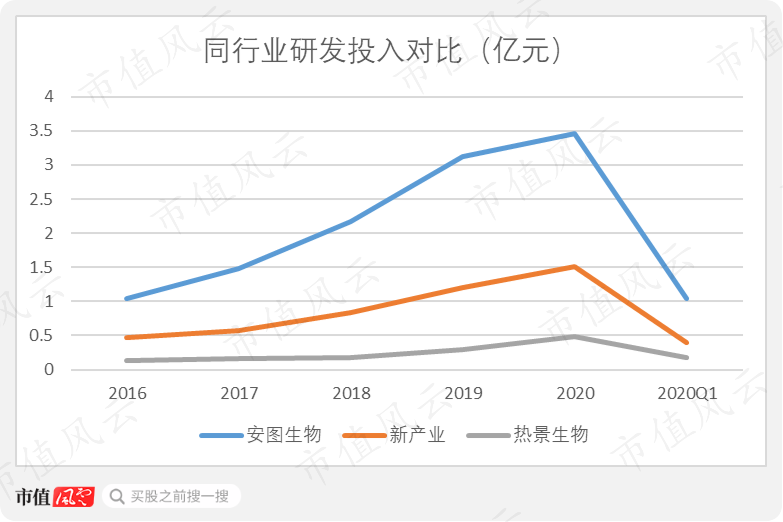

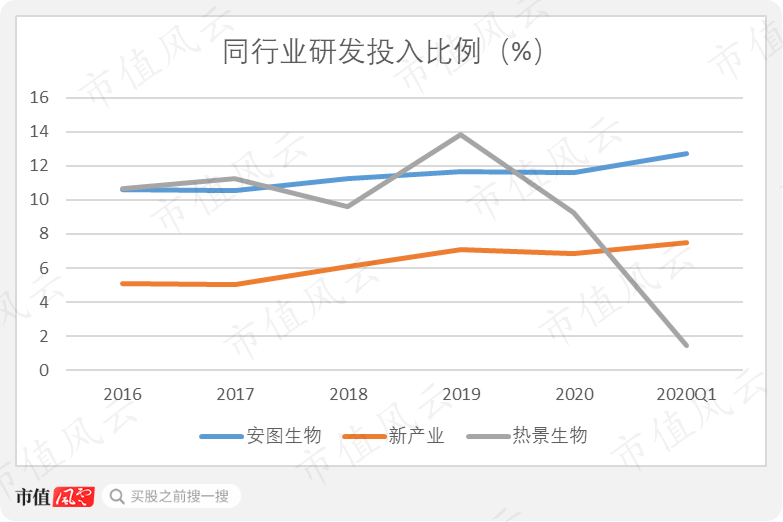

安图生物作为行业龙头,研发投入金额是体外诊断行业中最高的,并拥有技术先进的自动化流水线业务。

新产业的研发投入低于安图生物,但其化学发光技术在国内也拥有一席之地。

2016-2021年第一季度,热景生物的研发投入为0.13亿、0.16亿、0.18亿、0.29亿、0.48亿、0.18亿,远低于同行业龙头企业。

研发投入绝对值低,和公司营收规模小直接相关。

从相对值来看,热景生物的研发投入是与自身营收规模相匹配的,与安图生物相当。2020年一季报,热景生物研发投入比例为1.44%,远低于同期水平,和营收激增造成分母过大有关。

以前受限收入规模没有资本搞研发,现在一下子挣出这么多钱,热景生物会怎么花呢?

另外,在封闭式检测系统下,公司会先向客户免费投放诊断仪器,后续通过销售配套使用的诊断试剂,来收回利润。

所以,只有安装了仪器,才会有后续配套试剂的销售。因此,封闭式系统下,装机量决定了企业日后的发展潜力。

截至2019年上半年,热景生物投放于终端仪器的数量为3,581台,此后年报未再披露该数据。同行业,新产业2020年的终端装机量超过16,000台,热景生物与之差距较大。

四、先款后货,应收小且现金流不错

由于体外诊断行业公司,基本都专注研发和生产。因此,热景生物的销售模式以经销为主,直销为辅。

同时,热景生物的试剂与仪器销售主要采用“先款后货”的结算模式,而且,经销商最终对应的客户以医院、卫生所为主。

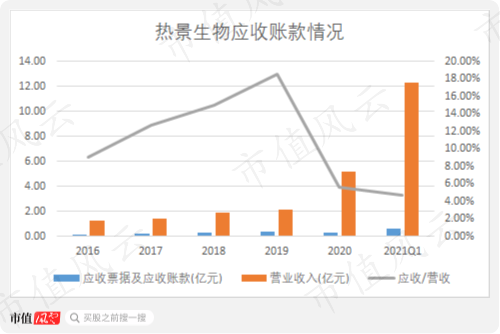

因此,热景生物账上应收账款金额不大,收回风险低。同时,还会因预收货款,产生部分合同负债。

2021年一季度,热景生物拥有12.28亿营收,同时,应收账款(包括应收票据)为0.58亿,仅占营收的4.72%。

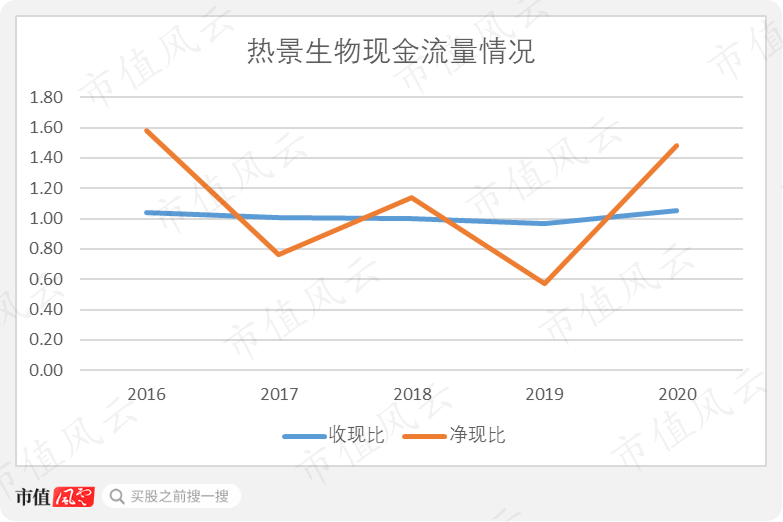

同样,如此的结算模式,会使热景生物有着不错的收现比、净现比。由于货款大部分是预收账款,热景生物的收现比常年大于1。

净利润的现金转化能力也较强,其中,2017年、2019年净现比波动的主要原因是应收账款、存货的增加,占用了现金流。2020年,热景生物净现比为1.48。

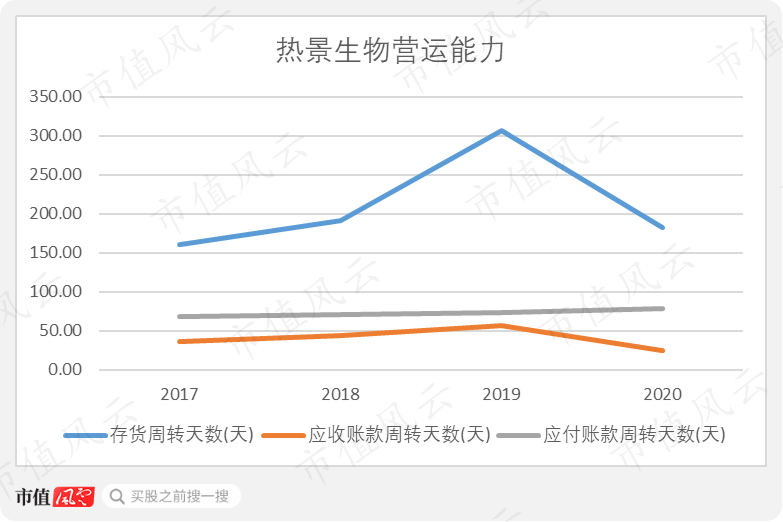

受益于2020年第四季度国外疫情局势,2020年,热景生物的存货周转天数由307天下降至182天,减少了四个月的存货周转时间。

同时,2020年应收账款周转天数的下降、应付账款周转天数的上升,均为热景生物现金流的周转,争取了一定的时间。

五、为避免影响套现,私募基金减持选择“不要脸”

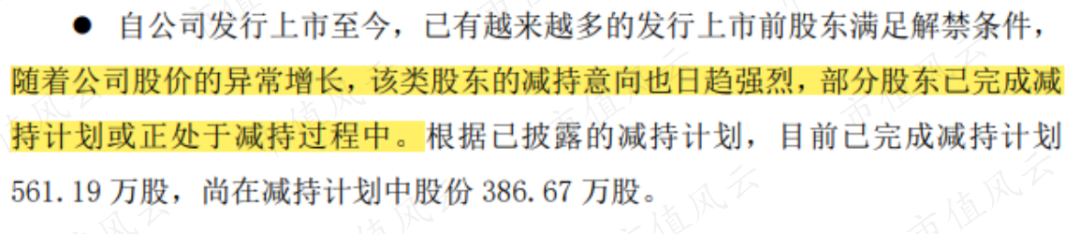

随着热景生物股价的持续上涨,解禁期满的股东纷纷减持套现。

而且,减持的意向日趋强烈!

其中,也有股东因减持太嗨,而收到了上交所的监管函。

深圳市达晨创泰股权投资企业(有限合伙)(简称“达晨创泰”)、深圳市达晨创恒股权投资企业(有限合伙)(简称“达晨创恒”)、深圳市达晨创瑞股权投资企业(有限合伙)(简称“达晨创瑞”),这三家私募基金,在2014年便成为了热景生物的股东,并构成一致行动人。

然而,达晨创泰、达晨创恒、达晨创瑞在解禁期满后,自2020年11月至2021年4月,合计减持594.22万股,共套现3.1亿。这三家私募基金对热景生物的持股比例由12.35%下降至2.79%,不再是持股5%以上的股东。

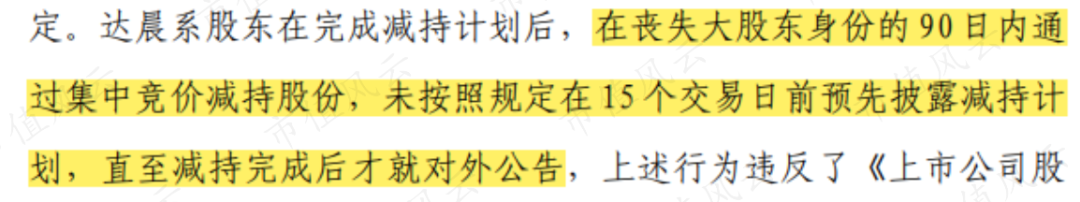

而且,这三家私募基金在减持过程中,因违反减持规则,直至减持完成后才披露,收到了上交所的监管函。

从整个减持过程来看,这些基金更像是故意违规,因为违规的代价不过是监管,而如实及时的披露,可能会造成股价下跌,影响套现金额。

截至目前,实控人林长青持股23.55%,董事周锌持股9.48%,北京同程热景投资管理合伙企业(有限合伙)(简称“同程热景”)作为员工持股平台,持股6.01%。

其中,董事周锌也在解禁期满后,合计减持套现2,065万元。

总结

热景生物于2019年9月在科创板上市,主营体外诊断试剂及仪器的研发、生产与销售。主要产品为体外诊断试剂及仪器,以免疫诊断为主。

2021年3月,热景生物生产的两款新冠病毒抗原检测试剂盒,获得了德国联邦药品和医疗器械研究所的认证,使得外贸订单爆发式增长,2021年一季度的业绩超过去五年的合计。与此同时,股价也是节节攀升。

然而,在国内体外诊断行业中,热景生物与行业龙头仍有较大差距。值得注意的是,核心产品的技术并非自主研发,热景生物更擅长的是将专利技术转化为产业化的产品。

在未来的经营中,如何提高自主研发能力,提高仪器装机量,增强应对“市场波动”的抗风险能力,是热景生物需要去做的。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng562933暂时没有评论