现券期货小幅回调,资金面略收敛,供给压力暂有限|债市综述

// 债市综述 //

4月22日,政策乐观预期稍退,现券期货小幅走弱。国债期货小幅收跌,银行间主要利率债收益率小幅上行1bp左右;适逢税期走款高峰资金面一度收敛,不过随后供给改善资金面仍属平衡。交易员称,央行公开市场操作仍定力十足,百亿逆回购操作岿然不动,此前对于政策的乐观预期也稍有修正,现券期货小幅调整。

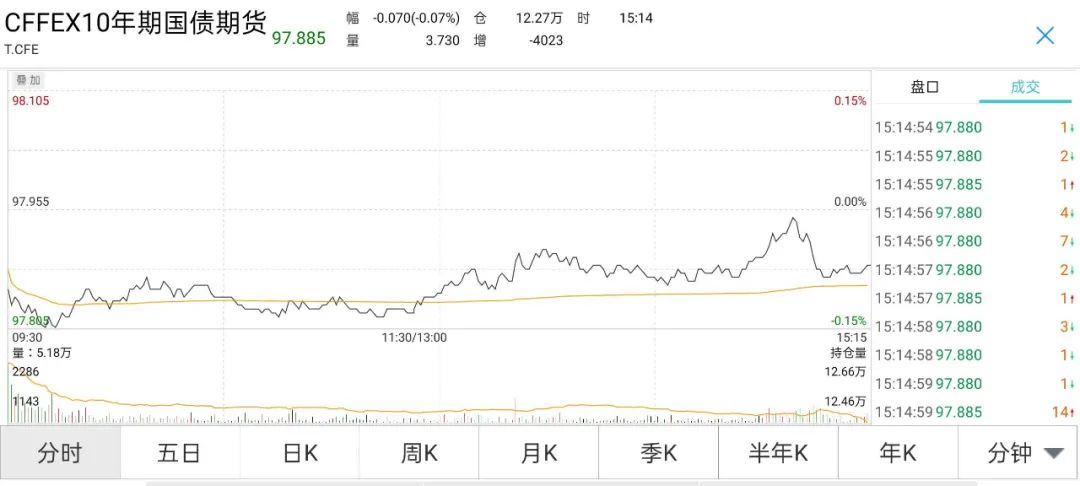

周四,国债期货小幅收跌,10年期主力合约跌0.07%,5年期主力合约跌0.03%,2年期主力合约跌0.01%。A股在周一放量大涨后,近三个交易日延续缩量窄震态势;截至收盘,上证指数跌0.23%;深证成指涨0.41%,创业板指涨0.77%,万得全A涨0.14%。

上海一位券商交易员表示,4月税期对资金面扰动力度明显低于预期,这也是央行流动性调控四平八稳的主要原因,短期稳健的政策基调仍不会改变。债市在近期强势后有望暂时重归平衡。

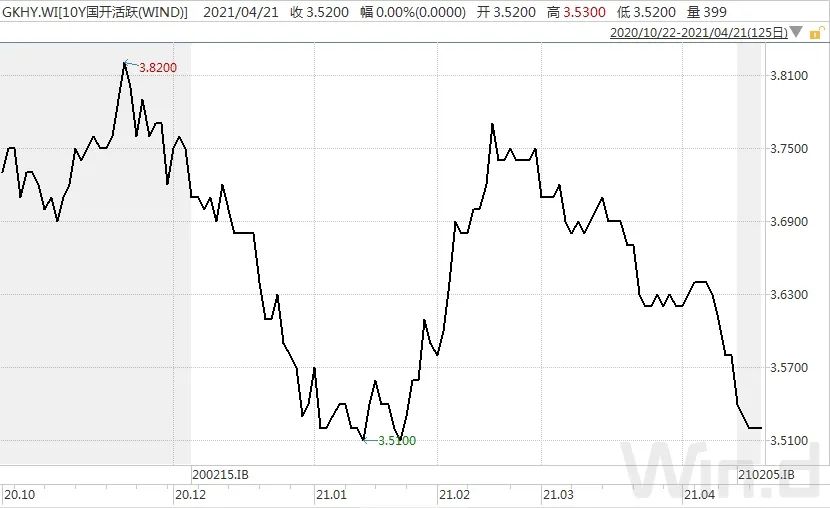

银行间主要利率债收益率小幅上行1bp左右,10年期国开活跃券210205收益率上行1.4bp报3.5320%,10年期国债活跃券200016收益率上行0.79bp报3.1550%。交易员称,受资金面与国债期货影响,现券收益率先上后下,尾盘再次小幅上行。全天来看,隔夜资金全天有所趋紧,7天依旧宽松,各期限活跃券上行0.5-1.5bp,短端表现依旧好于长端。

一级市场方面,周四招标的进出口行债和国开行债中标收益率均低于中债估值。据交易员透露,进出口行3个月、5年、10年期金融债中标收益率分别为1.8941%、3.2233%、3.5415%,投标倍数分别为9.2、4.14、3.28。国开行3个月、3年、10年期金融债中标收益率分别为1.9467%、2.9343%、3.4743%,投标倍数分别为7.34、4.71、4.12。

信用债行情整体稳定,波动幅度有所收窄。“20云能投MTN001”、“大连万达MTN004”均跌超6%,“14京国资”、“11泛海02”、“16云南水利MTN001”跌超3%,“12联想债”跌近3%;“16安顺国资债”涨近10%,“20华兴银行永续债01”涨超4%,“PR沪建债”涨超3%。

北京一位基金公司交易员表示,近期信用债整体走势尚可,尤其是最近煤炭债好点了,价格起来一些,这两天山西不是正开会呢么,大家都派人去了,这就是个羊群效应,大家一起买,啥问题都解决了,慢慢扭转吧。

4月21日,“金融机构进晋入企调研活动”拉开帷幕,160余家金融机构组团入晋。山西方面相关负责人都表示,将确保山西省属企业债券不出现一笔违约;山西煤企债券异动只是暂时现象,是市场信息不对称导致的非理性行为,不能把其他地区的个别表现当做煤炭行业的整体趋势。

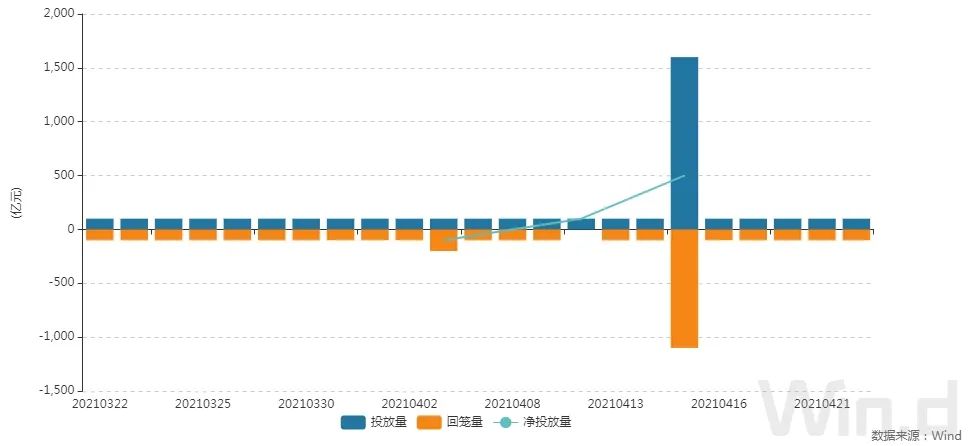

尽管适逢税期走款高峰资金面一度收敛,不过随后供给改善资金面仍属平衡。隔夜质押式回购加权利率上行逾24bp报在2.11%附近,升破2%关口,7天期小幅上行4.5bp报在2.12%附近。交易员表示,周四早间资金面一度仍收敛,央行亦定力十足,不过随后供给改善,即便机构认为央行驰援概率降低,但市场预期尚稳。

华东地区一位银行交易员称,资金面仍属平衡,地方债缴款及税期虽添扰动,但目前压力仍有限;税期走款后两天也将接近尾声,月末财政投放预计也有一定规模,央行不进行投放的定力估计也是有缘由的,预计资金面整体不会有太大压力。

江海证券认为,资金面的边际变化可能是影响短期市场震荡幅度的重要因素。短期来看,目前央行继续100亿逆回购反应了市场仍旧平衡宽松,后续关注公开市场操作是否有所调整;中期来看,市场对于国内经济走势的判断没有发生变化,而国外经济预期随着疫情的爆发,修复顺序与不确定性在发生变化,基于欠配需求下的债市支撑力量仍旧强劲。

// 债市要闻 //

1、沪深交易所发布公司债券发行上市审核重点关注事项

上交所发布《上交所公司债券发行上市审核规则适用指引第3号——审核重点关注事项》,主要关注公司债券发行人四方面的重点事项:一是组织机构与公司治理;二是财务信息披露;三是特定类型发行人,重点关注发行人是否属于“母弱子强”的投资控股型发行人等情形;四是中介机构履职尽责,重点关注中介机构对相关事项的核查工作以及执业质量评价记录情况。

深交所发布《深圳证券交易所公司债券发行上市审核业务指引第1号——公司债券审核重点关注事项》,细化对公司债券审核重点关注事项的信息披露要求和核查要求。一是明确发行人公司治理信息披露要求;二是细化发行人财务信息披露要求;三是强化对偿债能力偏弱的发行人的准入监管;四是压实中介机构责任,关注中介机构执业质量。

2、中证协:研究制定可转债负面清单

中证协发布《中国证券业协会专业委员会2021年工作要点》,其中提到研究制定可转债负面清单,加强对市场秩序的规范;配合推进区域性股权市场创新试点,提供意见和建议,督促实施落地。

3、“山西信评大会”:确保山西省属企业债券不出现一笔违约

据21世纪经济报道,山西国资运营公司、山西省金融办联合举办金融机构进晋入企调研活动。山西方面相关负责人都表示,将确保山西省属企业债券不出现一笔违约;山西煤企债券异动只是暂时现象,是市场信息不对称导致的非理性行为,不能把其他地区的个别表现当做煤炭行业的整体趋势。

4、中诚信国际将“18康美MTN003”债项信用等级由CC调降至C

中诚信国际公告称,鉴于“18康美MTN003”未能按期足额偿付本息,已构成实质性违约。中诚信国际决定维持康美药业主体信用等级为C,将“18康美MTN003”的债项信用等级由CC调降至C,并撤出可能降级的观察名单。

5、隆鑫控股新增逾期债务本金合计33.49亿元

隆鑫控股有限公司公告称,因某企业长期拖欠巨额款项不还,以及受国家金融政策变化影响,无法获得新增贷款,公司资金状况紧张,导致公司部分债务出现逾期,新增逾期债务本金合计334,897.40万元。

// 资金市场 //

公开市场操作:

央行公告称,为维护银行体系流动性合理充裕,4月22日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%。Wind数据显示,当日100亿元逆回购到期。

资金面(CP):

尽管适逢税期走款高峰资金面一度收敛,不过随后供给改善资金面仍属平衡。隔夜质押式回购加权利率上行逾24bp报在2.11%附近,升破2%关口,7天期小幅上行4.5bp报在2.12%附近。交易员表示,周四早间资金面一度仍收敛,央行亦定力十足,不过随后供给改善,即便机构认为央行驰援概率降低,但市场预期尚稳。

// 利率债市场 //

利率债成交走势(TBCN):

最活跃利率债成交统计(BBQ):

10年国债连续活跃行情(GZHY):

10年国开连续活跃行情(GKHY):

T2106日内走势(TF):

// 信用债市场 //

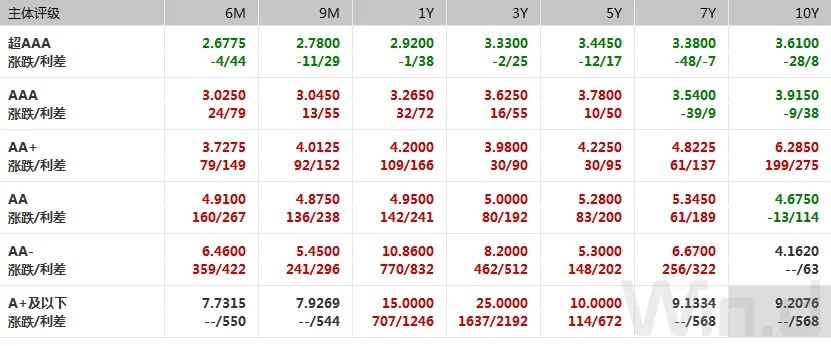

信用债成交基准统计(CBCN):

信用债成交活跃统计(BBQ):

信用债成交偏离监控(BBQ):

// 同业存单 //

同业存单发行(NCD):

同业存单成交(NCD):

同业存单成交偏离监控:

// 债券发行 //

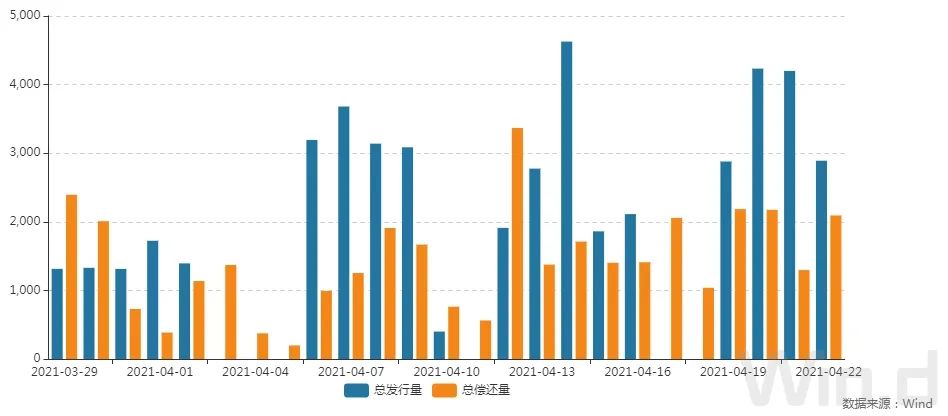

4月22日,债券市场共发行249只债券,总发行量2890.55亿元,172只债券到期,45只债券提前兑付,3只债券回售,无债券赎回,总偿还量2092.35亿元,当日净融资额为798.20亿元。

从发债类型看,4月22日,债券市场共发行地方政府债5只,同业存单128只,金融债13只,企业债3只,公司债23只,中期票据33只,短期融资券34只,资产支持证券10只。

建行-万得银行间债券发行指数(CCBM):

// 招标情况 //

1、国开行3个月、3年、10年期金融债中标收益率分别为1.9467%、2.9343%、3.4743%,投标倍数分别为7.34、4.71、4.12。

2、进出口行3个月、5年、10年期金融债中标收益率分别为1.8941%、3.2233%、3.5415%,投标倍数分别为9.2、4.14、3.28。

// 银行间债券市场交易结算日报 //

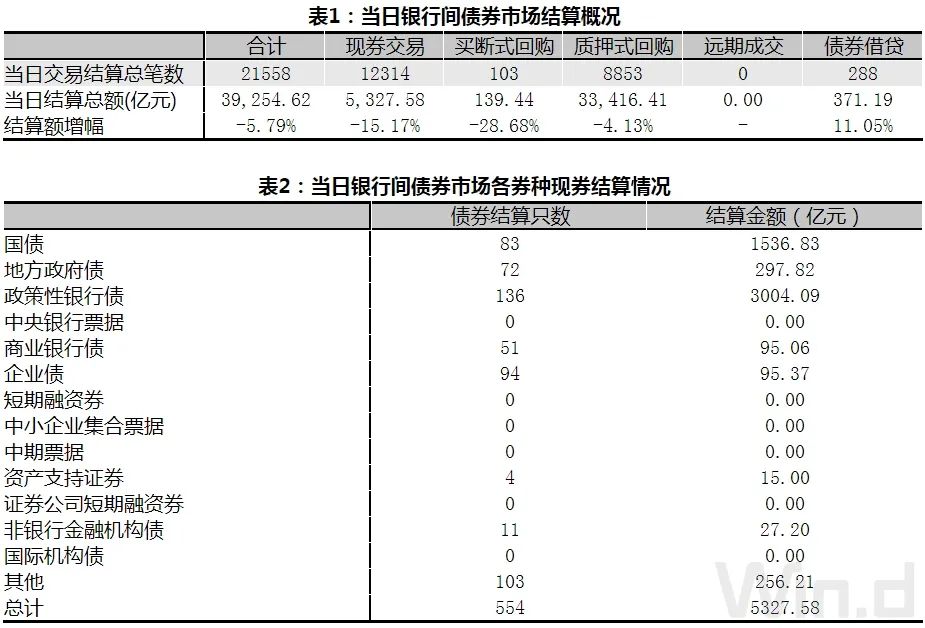

4月22日(周四),全国银行间债券市场结算总量为39,254.62亿元,较上日下降5.79%,交易结算总笔数为21558笔。其中,质押式回购33,416.41亿元,买断式回购139.44亿元,现券交易5,327.58亿元,债券借贷371.19亿元。银行间债券市场回购利率整体上行,其中,1天回购利率上行24.6bp至2.138%。

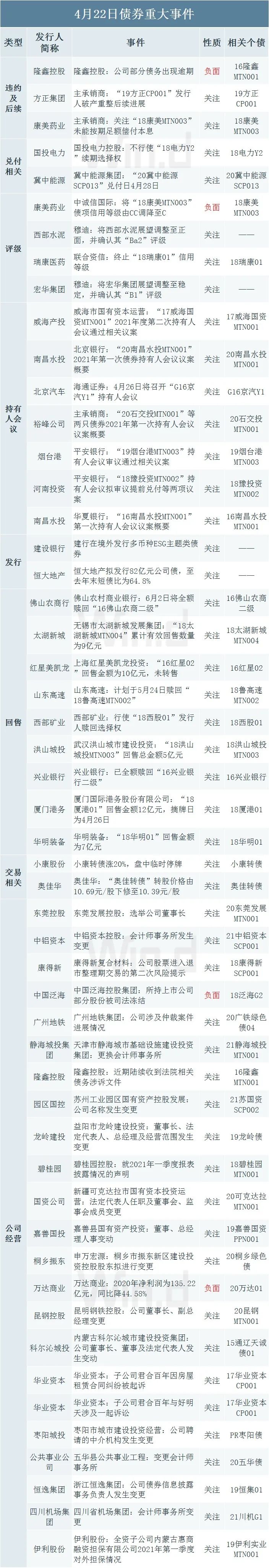

// 债券重大事件 //

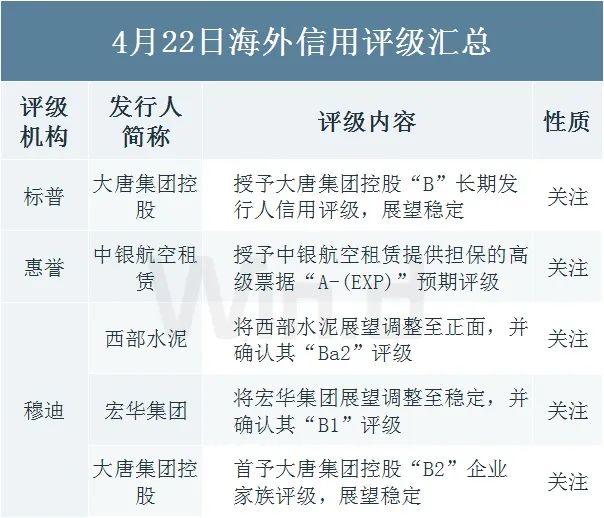

// 海外信用评级汇总 //

Wind用户在金融终端输入

FRM&ERM(风险监控)

匠心打造全球风险事件数据标准

365天实时监控全网风险资讯

解析海量风险指标,输出多种风险模型

轻松实现多维度风险监控和风险穿透

暂时没有评论