人工智能大佬吴恩达,Coursera,60亿美金:全球最大线上学习平台之一,总资产的七成都是钱

作者 | 小鑫

作者 | 小鑫

流程编辑 | 小白

“与知乎一样付费率都很低,但却从中转化了更多用户来为企业业务和学位业务买单。

”Coursera(COUR.N),是一个很多朋友熟悉的名字。

前几年AlphaGo击败李世石,人工智能特别火的时候,很多人都涌到这个平台上学习人工智能大佬吴恩达的课程,风云君也曾是其中一员。

(最终棋局)

(最终棋局)

虽然风云君的这门课程并没有完成,不过还是从中收获了很多东西。印象最深的是课程中有很多机器学习的现成代码,自己拿来跑一下还是有很多新的认知。

(来源:Coursera)

(来源:Coursera)

当然,Coursera这个平台上还有其他一些很好的课程,风云君也只是粗粗浏览过。

直到今年,Coursera宣布在纽交所上市了,市值也达到了60亿美金。

风云君略感意外之余,更好奇的是这个公司的收入来自哪里?真得会有很多人付费吗?

一、全球最大的线上学习平台之一

Coursera成立于2012年。

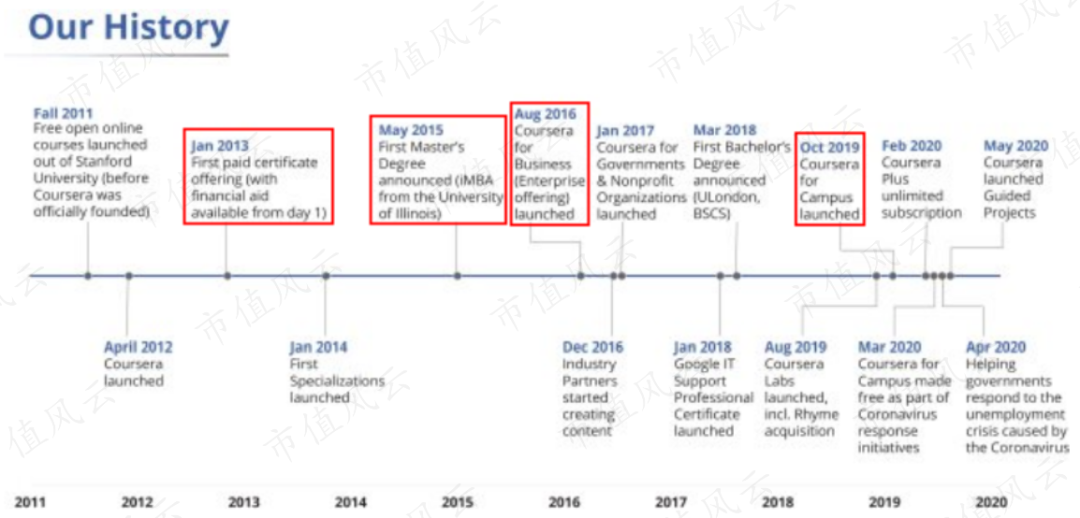

从业务发展角度看,Coursera有4个重要的节点,分别是:

2013年1月,推出第一门付费证书课程,这意味着公司不再是用爱发电了;

2015年5月,由伊利诺伊大学iMBA提供的第一门硕士文凭课程推出,公司新增了平台业务;

2016年8月,企业版Coursera推出,开始增加企业客户,随后又推出了面向政府和NGO的版本;

2019年10月,校园版Coursera推出,次年又赶上新冠疫情爆发。

目前,Coursera与全球超过200个大学和企业合作生产内容,其客户则包括了7700万学员(learner),超过2000个企业版客户,超过300个政府和政府机构客户,超过4000个校园版客户。

Coursera已经成为全球最大的线上学习平台之一。

(来源:招股书,市值风云整理)

(来源:招股书,市值风云整理)

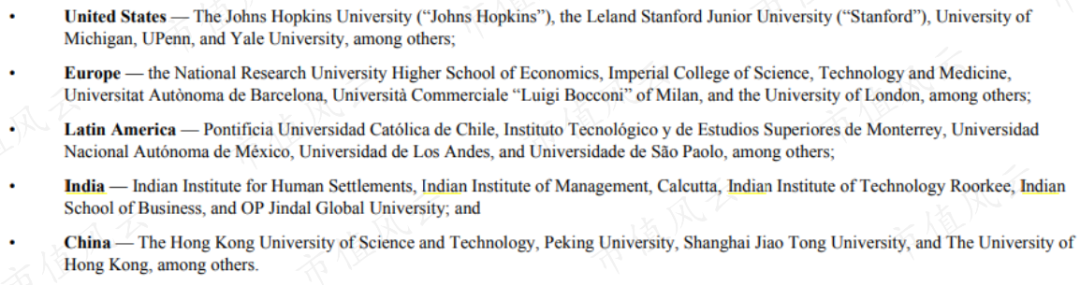

Coursera上的内容生产者包括了世界各地的知名大学,比如美国的约翰霍普金斯大学、斯坦福大学,中国也有不少大学在其中,比如港科大、北大。

除了大学外,Coursera的内容提供商还包括包括亚马逊AWS(AMZN.O)、Autodesk(ADSK.O)、高盛基金会、谷歌(GOOG.O)、IBM(IBM.N)等企业。

![]()

按照课程的时长,Coursera平台上的课程分为2小时的指导项目(guided project)、4-6周的课程、3-6个月的专业课、3-12个月的证书(Certificates)、超过2年的学位。

随着时长变长,课程的收费也越来越贵,最便宜的指导项目仅需10美元,最贵的学位需要45000美元(密歇根大学的公共卫生硕士学位)。

二、增长依赖新业务

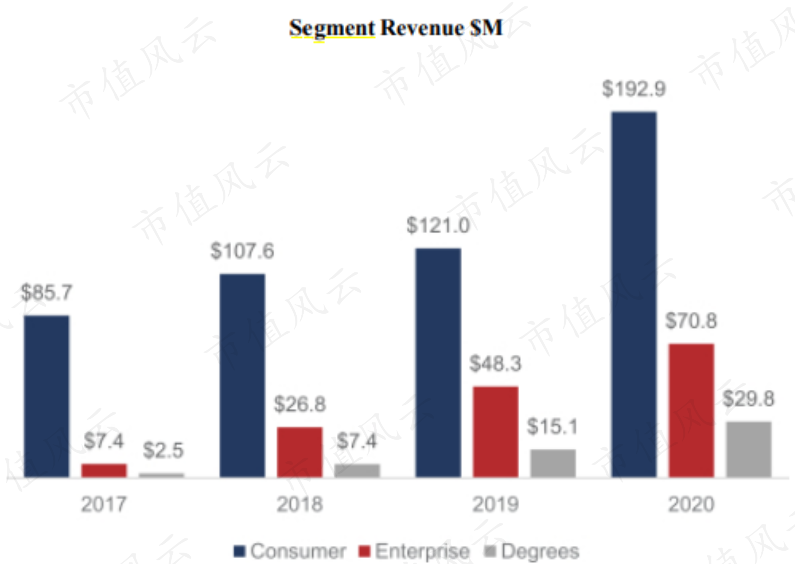

根据客户类型的不同,Coursera的收入分为3种:来自消费者的收入,来自企业的收入,学位收入。

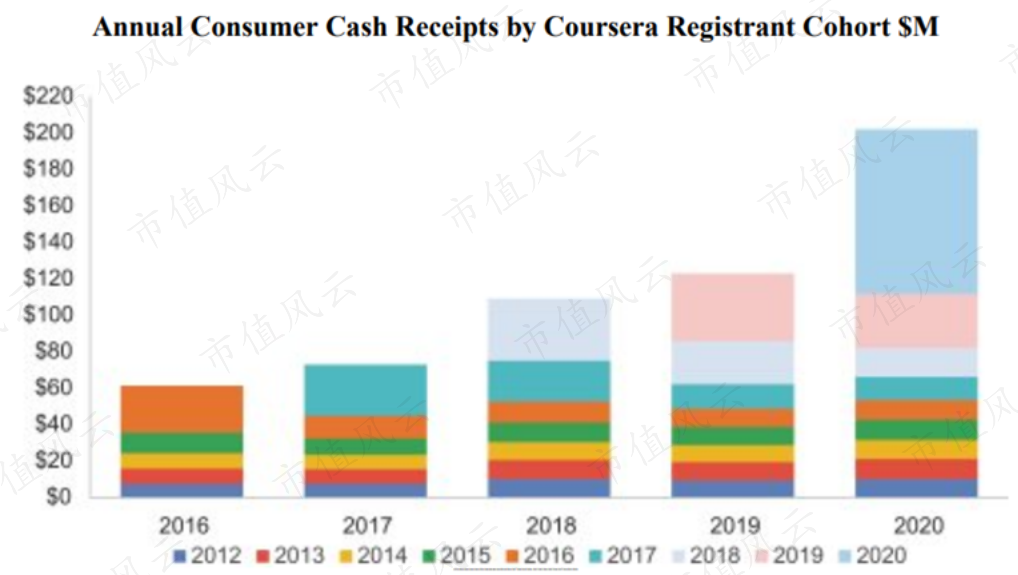

2020年,三种类型的收入分别为1.93亿美元、7080万美元、2980万美元,比例大致为6.6:2.4:1。

2017-2020年,消费者业务的CAGR为31.1%,企业业务的CAGR为112.1%、学位业务的CAGR为127.2%。

最近的2020年,受疫情影响消费者业务收入大幅增长了59.4%,远超此前几年的增速,企业业务和学位业务趋势上没有太大变化。

企业业务和学位业务是Coursera增长最快的业务,也是公司竭力开拓的业务。

其中,企业业务收入包含了前面提到的Coursera企业版、政府版、校园版的收入。这项业务相当于是把线上课程打包卖给企业、政府、学校。

学位业务则相当于把整门大学课程搬到线上,学员需要注册、上课、考试,从而获得相应学位,Coursera只从学费中收取一部分佣金。

因此,学位业务也可以看作是平台业务。

2020年,Coursera的总收入为2.94亿美元,2017-2019年的CAGR为45.3%。Coursera很少进行收购。

三、企业用户留存率高

下面来看不同业务的增长逻辑。

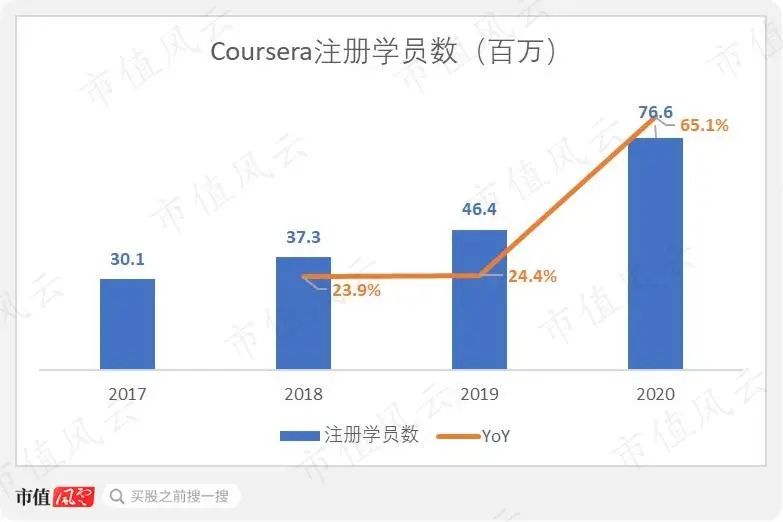

Coursera消费者业务的增长主要看注册学员数和付费率。

截至2020年末,注册学员数为7660万,同比增长了65.1%,远高于此前两年不到25%的增速,主要原因就是去年的疫情。

截至去年底,付费学员数为360万,付费比例仅为4.7%,比2019年末还降低了0.3个百分点。

这个付费比例让风云君不禁想到知乎(ZH.N)3.4%的月度付费比例。来Coursera上课的大部分都是像风云君这样白嫖的用户,这样公司怎么能赚到钱呢?

更不用说Coursera有大量的用户来自印度、墨西哥、巴西这样的第三世界国家,即使是10美元最便宜的课程对很多人来说也是不小的负担。

这时候就要依仗企业用户了。

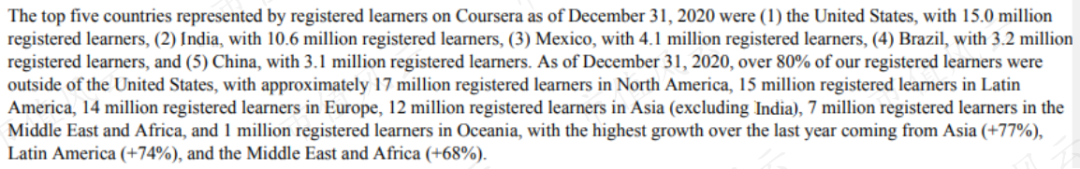

截至去年底,付费企业用户数为387家,同比增长了61%,公司没有披露2019年之前的付费企业用户数量。

企业用户数量虽然少,不过留存率非常好。用年化经常性收入(annual recurring revenue)计算出的留存率,在2019和2020年分别达到106%、114%。

可以理解成,2019年付过钱的企业用户,在2020年付费的年化后金额是2019年的1.14倍。之所以要年化是因为企业用户一般按月或者按季度付费,年化可以剔除部分用户在2019、2020年付费月份数不同的影响。

留存率大于1,则是因为2020年的合同价格变高了。

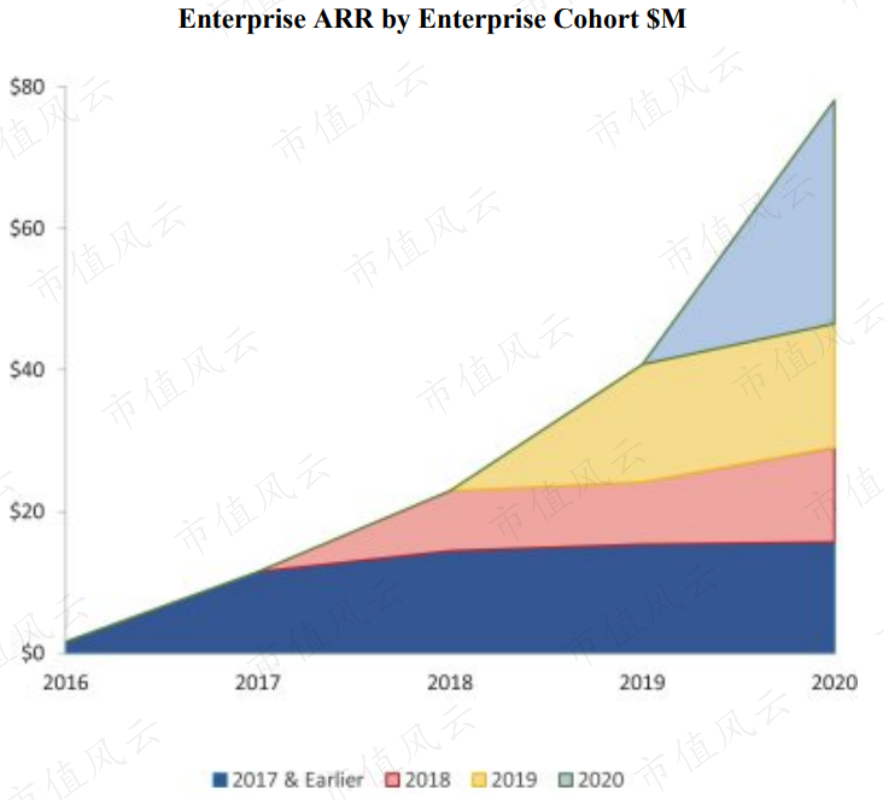

相比之下,消费者用户的付费金额则是在注册的前两年快速衰减,随后保持相对稳定。

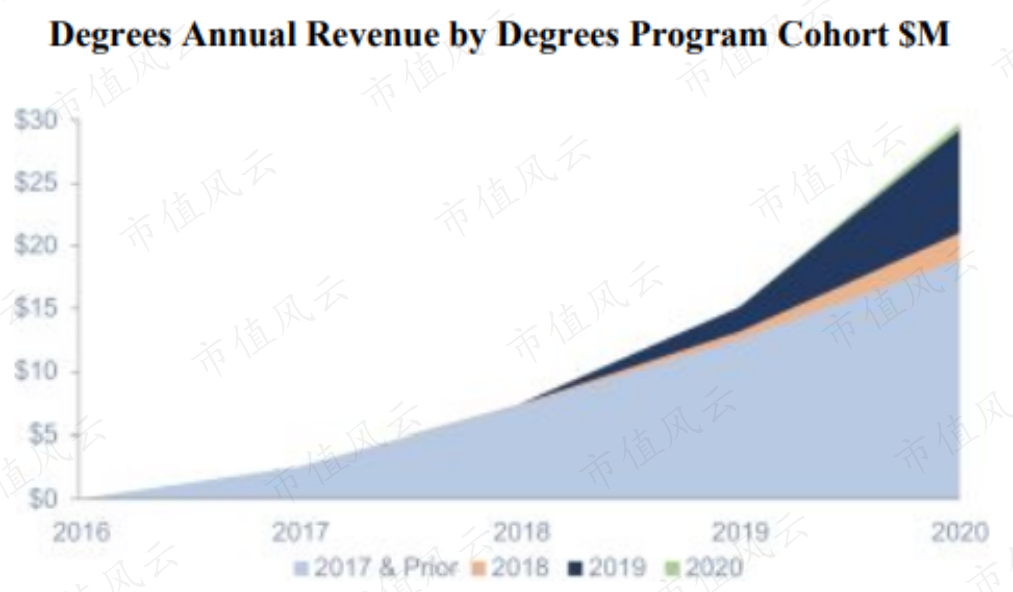

另外,截至去年底学位业务学员数为11900个。2019、2020年新入学的学员数分别为4800名、8000名,同比增速达到67%。

Coursera的学位业务有一个特点是,收入确认有很大的滞后性,往往需要数年才能确认完全部收入。

比如说,2019年入学学员产生的收入在2020年出现了大幅增加,同理2020年入学学员的收入目前还没有完全体现出来。

四、盈利能力逐渐改善

下面来看看公司的盈利能力。

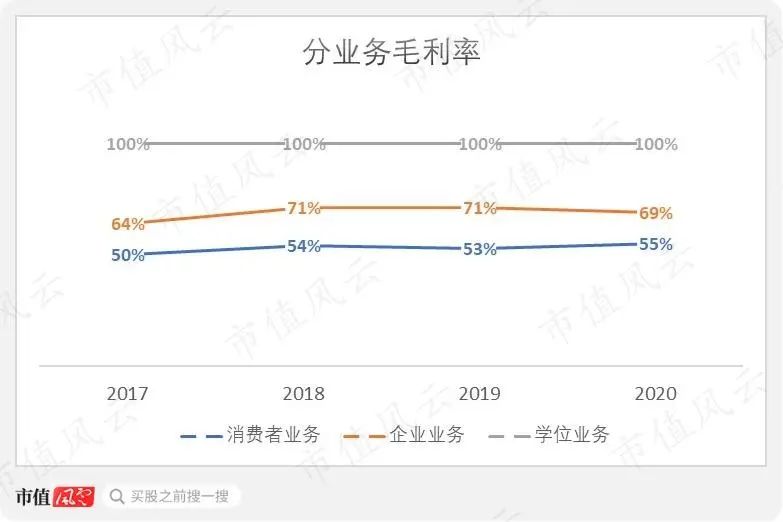

分业务看,消费者业务的毛利率最低,为55%,企业业务和学位业务的毛利率分别为69%、100%。

学位业务的毛利率之所以是100%,是因为Coursera在其中只承担一个平台的角色,按学费的一定百分比赚取佣金。消费者业务和企业业务则是将课程费用中的一定比例支付给内容生产者作为成本。

另外,分业务的成本中不包含公司平台运营的成本。

受消费者业务毛利率逐渐提高以及另外两项高毛利业务快速增长的带动,Coursera的毛利率应该也是不断提高的。不过,公司只公布了最近两年的毛利率数据,分别为51%、53%。

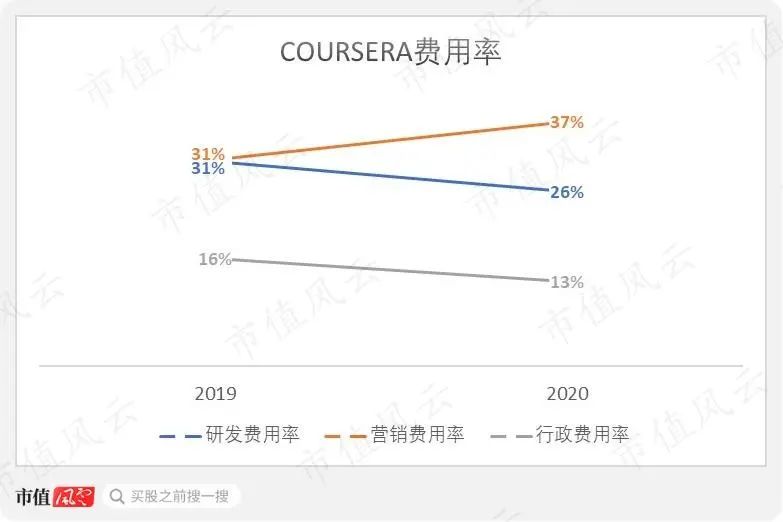

费用当中,营销费用率高达37%,同比提高6个百分点,这是在去年疫情有利于线上教育的状况下支出的,说明公司有意地加大了营销力度。

研发和管理费用率分别为26%、13%,随着规模扩大有所下降。

最近四年,公司的盈利能力持续改善。2020年,经调整EBITDA利润率和净利润率分别为-14%、-23%。EBITDA的调整项为股权激励和与股权激励相关的个人所得税。

五、行业整体受营销驱动,Coursera销售费用率显著低于同行

公司在在线教育领域的竞争对手有2U(TWOU.O)、edX、FutureLearn Limited等,在企业培训领域的竞争对手有A Cloud Guru、微软(MSFT.O)旗下LinkedIn的LinkedIn Learning services、刚退市的Pluralsight(PS.O)。

这里面有财务数据可以对比的就是2U和Pluralsight。

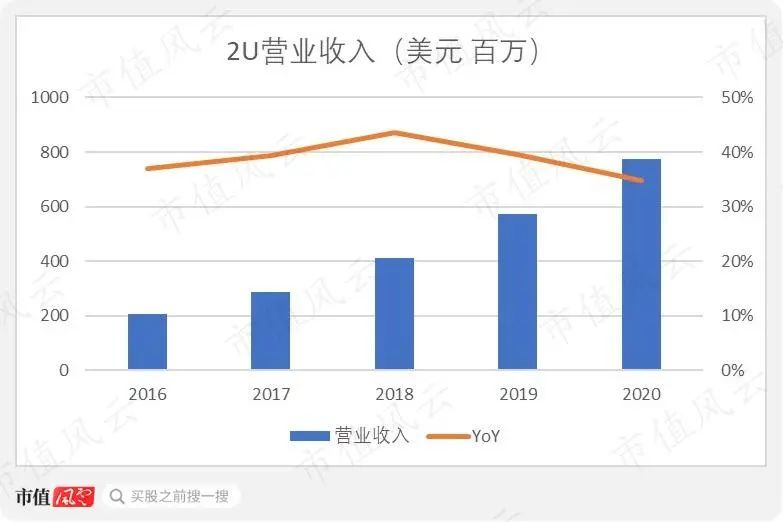

2U是一家帮助大学和非营利性学院进行数字化转型的公司。

2020年,2U的收入为7.75亿美元,是三家公司中最大的,最近五年的增速在40%上下,看上去还不错。

2U的业务分为两部分:学位业务、另类凭证业务(Alternative Credential)。学位业务与Coursera类似,另类凭证业务则是使用大学的品牌提供短期课程和新手营(boot camp)。

2016年至今,2U的学位业务增速不断下滑,2020年仅增长了16.7%。

另类凭证业务是2017年收购来的业务,2018年增速高达289.0%,但是次年增速立马下滑到31.2%。2019年,2U又收购了Trilogy,才使得另类凭证收入整体增长了148.3%。2020年,这一业务增速又下滑到82.8%。

由于2U的业务以学位业务为主,学位业务没有内容成本只有平台维护成本,其毛利率也要更高。2020年2U的毛利率为69.8%,近年来有所下降,不过仍然高于Coursera的53%。

2018年,2U的营业利润率为-11.3%,也比Coursera要好,不过2U在收购了Trilogy之后盈利能力再次变差,2020年仅为-23.1%。

另外,2U的客户集中度也比较高,前五大客户占总收入的很大一部分。

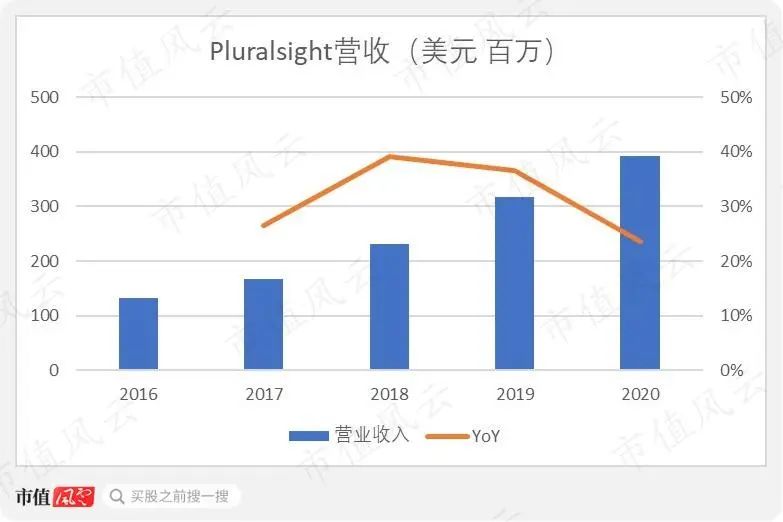

再来看Pluralsight。Pluralsight是一个基于云的职业技能培训平台,客户主要是企业用户。今年4月,Pluralsight被投资机构Vista Equity Partners私有化收购。

2020年,Pluralsight的收入为3.92亿美元,高于Coursera的2.94亿美元。最近几年,Pluralsight的增速在20%-40%的区间波动,其中2020年为23.7%。

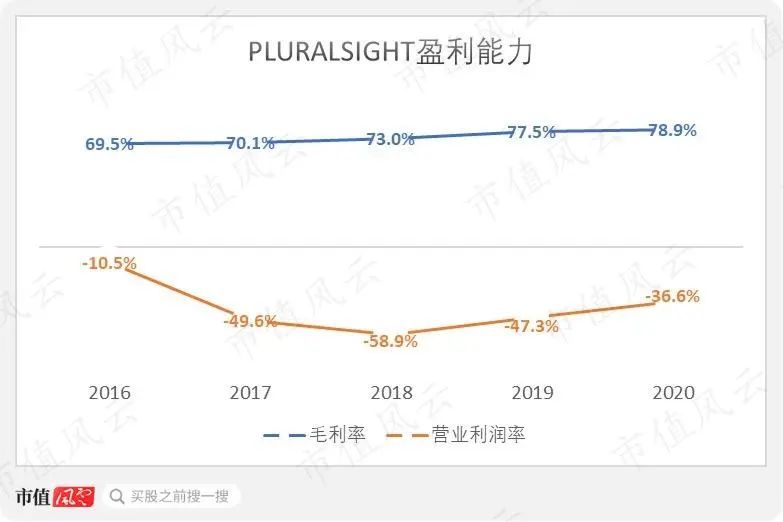

2020年,Pluralsight的毛利率为78.9%,近年来不断提高;营业利润率为-36.6%,盈利能力不如Coursera。

这主要是因为Pluralsight的营销费用率远高于Coursera,2020年达到60.8%,而Coursera仅为36.5%。而Pluralsight的营销费用率在2017到2020年的走势与营收增速的走势基本一致,可以说业绩很大程度上是销售驱动的。

2U的营销费用率也很高,2020年达到50.4%。

2U在维持如此高销售费用率的同时,还要不断收购以维持增长,可以说营销和获客是在线教育行业的主要难题。

而获客恰好可以说是Coursera的优势,公司非常擅长把价值低但数量庞大的消费者业务用户转化为企业用户和学位用户。

2019和2020年,分别有59%、50%的学位业务新用户都是此前Coursera平台的注册用户。

2020年,超过30%的新增企业客户是从消费者业务用户中挖掘出来的。

![]()

综合来看,Coursera由于其庞大的消费者业务规模,毛利率不如竞争对手;但是另一方面,C端用户转化为B端和学位业务用户又帮助其节省了不少营销费用;Coursera相比2U和Pluralsight仍然是最接近盈利的那一家。

六、总资产近7成都是钱

截至2020年底,Coursera账上的现金及现金等价物有7988万美元,短期投资有2.05亿美元,合计占到总资产的68%。

同时公司没有任何借款,最近两年末的资产负债率分别为38%、42%。

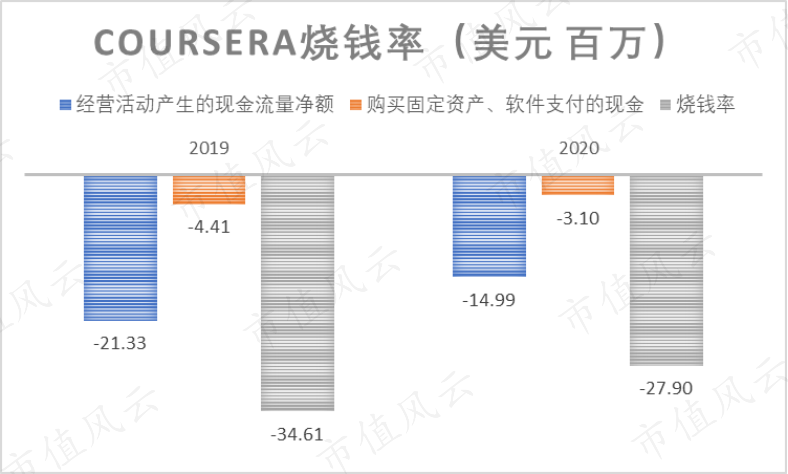

Coursera目前的经营活动净现金流仍然为负,2020年净流出1499万美元,剔除有价证券买卖的烧钱率为-2790万美元。

在这种情况下,公司就必须进行融资。最近2年,公司通过发行可赎回可转换优先股分别募集了1.05亿、1.30亿美元,是主要的融资方式。

今年3月,公司IPO募集了5.2亿美元,按2019和2020年的平均烧钱率还足够使用非常久。

七、创始人吴恩达持股7%

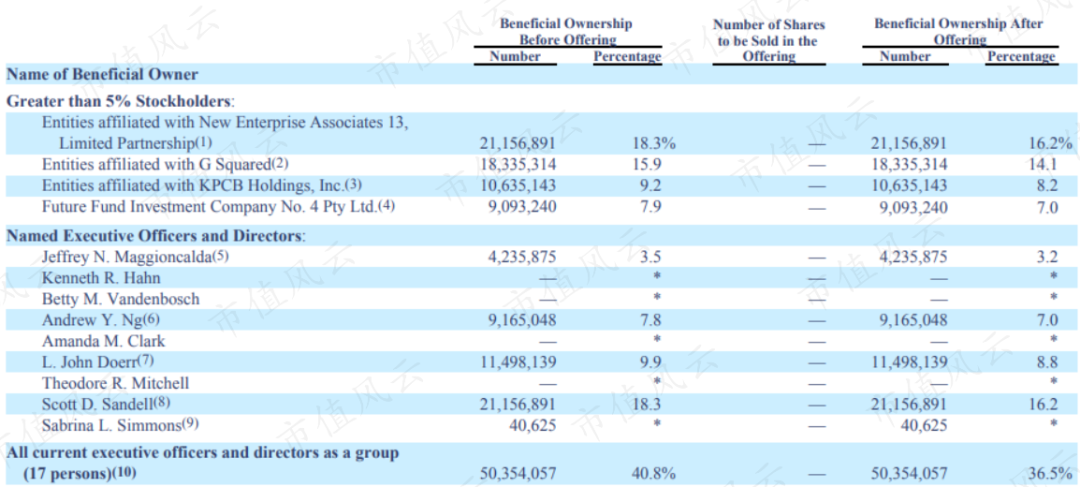

Coursera的股票是同股同权,其多数股权都被管理层和大型投资机构持有。

IPO过后,高管当中的L. John Doerr和Scott D. Sandell分别持股8.8%、16.2%,不过这两人都是投资机构在管理层中的代表,相应股份的投票权由投资机构的管理层分享。

创始人和董事会主席吴恩达持股7.0%,公司CEO Jeffrey N. Maggioncalda持股3.2%。

公司高管合计持股36.5%。

另外,与G Squared相关的实体持股14.1%,Future Fund Investment Company No. 4 Pty Ltd.持股7.0%。持股5%以上的机构股东合计持有45.5%的股份。

结语

Coursera是全球最大的线上学习平台之一,注册学员近7700万。

不过付费的比例很低,只有4.7%。

公司近年来在大力开拓企业用户和学位业务用户,两者的毛利率更高,因而公司的毛利率也在不断提高。

另外由于很多企业和学位业务用户是从消费者业务转化而来,所以Coursera的营销费用率比起同行要更低,公司整体也更接近盈利。

受2020疫情影响和营销费用率提高,公司的消费者业务大幅增长了近60%,其他两项业务趋势上变化不大。

另外,学位业务新入学人数在2020年大幅增长了近70%。由于学位业务收入确认的滞后性,这一影响会在今明两年逐渐体现出来。

企业用户则是最稳的,最近两年的年化经常性收入留存率都高于100%。

暂时没有评论