上声电子:四年净利仅剩30% 研发低产能又“空置” 三角股权难解丨IPO黄金眼

历时四年发展,归母净利润反缩水近7成的上声电子,即将登陆科创板,寻求资本助力。

作为国内前装市场汽车声学产品方案供应商的上声电子,于2021年3月29日在科创板启动招股环节。公司计划募集4.47亿元资金,其中2.47亿元用于扩产扬声器项目,1.49亿元用于扩产汽车电子项目,剩余5000万元用于补充流动资金项目。公司将于4月1日进入询价路演阶段。

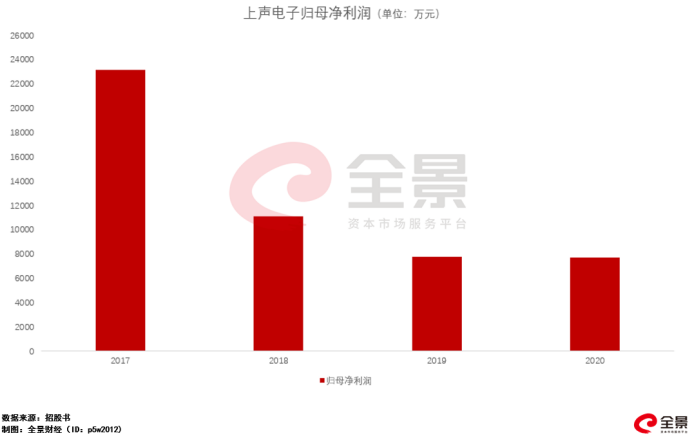

不过值得注意的是,公司自数据可查的2017年起,业绩就在不断下滑过程中,2020年7553元归母净利润规模,相比2017年的2.32亿元仅剩3成,当前公司毛利率和市占率仍呈现一定程度的下跌态势。

而且,想要上市募资扩产的上声电子,其产能利用率其实不断在下滑,再加上公司三角形态的股权机构,更让公司没能有明确的实际控制人。如此背景下,单纯的资本加持,真能给公司带来改变吗?

净利四年缩水七成 上声业绩惨淡

营收规模连年下滑,利润规模更是断崖式下跌,上声电子已至天花板?

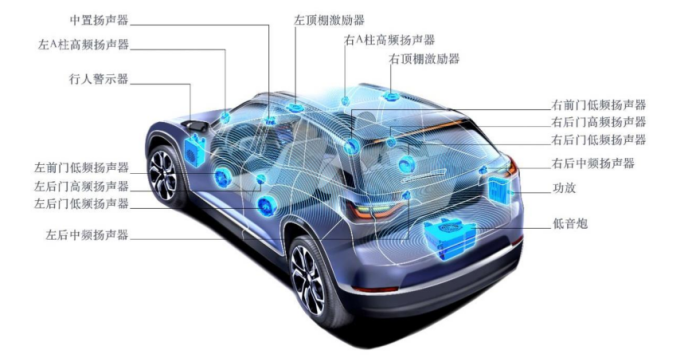

招股资料显示,公司是汽车声学产品方案供应商,已拥有声学产品、系统方案及相关算法的研发设计能力,产品主要涵盖车载扬声器系统、车载功放及AVAS,能够为客户提供全面的产品解决方案。

不过目前车载扬声器几乎贡献了公司所有营收,2017-2019年及2020年上半年,车载扬声器营收占总比重分别达到99.56%、97.94%、97.64%和96.29%。

图/招股书

财务数据显示,公司于2017-2020年,分别实现营业收入12.21亿元、12.38亿元、11.95亿元和10.88亿元,自2018年小幅同比上涨1.4%后,于2019年、2020年连续录得-3.54%、-8.92%的同比下跌。

归母净利润方面,公司2017-2020年分别实现2.32亿元、1.11亿元、7758.6万元和7552.5万元,归母净利润规模自2018年遭遇腰斩之后,2019年再度缩水30%,时至2020年,上声归母净利润规模仅剩2017年的3成左右。

虽然2020年归母净利润下跌幅度看似有所减小,但是如果刨除汇兑损失等非经营性因素,其扣非归母净利润的同比下跌幅度依旧多达17.92%。

业绩频频下跌背后,公司表示主要是受全球经济增速放缓及汽车行业周期性波动的影响,全球汽车销量表现不佳,2020年则有疫情进一步影响,因此公司营业收入、营业利润等经营业绩出现一定程度的下滑。

但同类可比企业的表现,似乎让上声电子这个理由难以站住脚。

在公司《第二轮审核问询函的回复》中有资料显示,2019年同类可比企业中的国光电器、漫步者净利率分别较2018年增加13.33个百分点、4.59个百分点。歌尔股份、惠威科技当期净利率水平与2018年基本持平。可比企业2019年行业平均净利率(剔除奋达科技)较2018年是增加4.23个百分点。相比之下,上声电子的2019年净利率还较2018年下降了2.45个百分点。

细看公司资料数据可以发现,上声电子自身不少问题正在阻碍公司长期发展。

低研发、中低端市场的弊端 逐渐显现

长期低研发投入,是上声电子急需解决的问题。

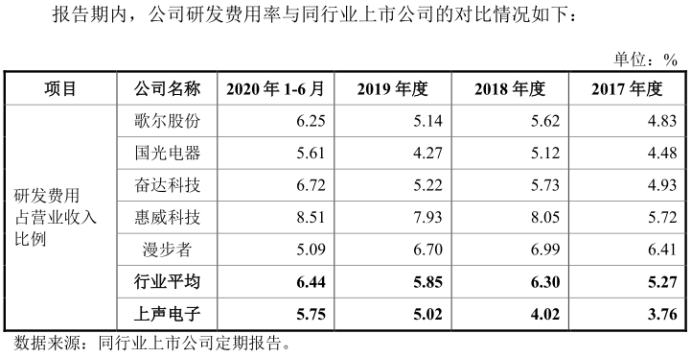

招股资料显示,2017-2019年及2020年上半年,上声电子的研发费用率分别为3.76%、4.02%、5.02%和5.75%,其中2017-2019年整三个年度在可比同类企业中,上声电子都是最后一名。即便研发费用率陆续有所提升,公司2020年上半年的5.75%,依旧低于可比公司行业平均的6.44%。

图/招股书

与此同时,较全球龙头竞争劣势明显的公司,目前还多集中在中低端市场。

即便唯一专注的车载扬声器领域,与欧美市场的普瑞姆及艾思科集团相比,公司在响应速度、技术支持等方面均处于劣势。而在日韩市场竞争中,高进入壁垒也让公司在日韩体系中的竞争能力较为弱。并且,由于公司在高端品牌市场的起步较晚,相较于竞争对手,公司现有的高端汽车品牌客户也很少。

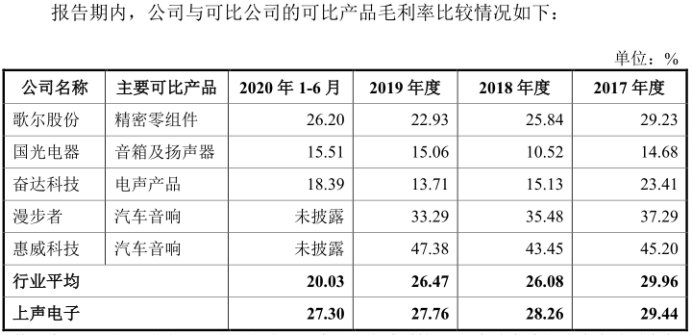

这导致公司同类产品远低于同行的毛利率,并呈现持续下滑态势。

2017-2019年及2020上半年,公司主营业务毛利率分别为29.44%、28.26%、27.76%和27.30%,相较于同作汽车音响的漫步者、惠威科技分别为35%、45%左右的毛利率而言,上声电子落后态势明显。

而2018年、2019年及2020年上半年,毛利率还分别同比下降1.18个百分点、0.5个百分点和0.46个百分点,下跌态势明显。并且公司明确表示,随着未来市场竞争加剧等原因,公司将面临毛利率继续下降的风险。

图/招股书

而此时的公司市占率,也同样表现出不乐观的局面。

招股资料显示,中国、美洲、欧洲为公司的主要市场,其中中国2017-2019年市占率分别为20.23%、19.20%、19.22%;美洲13.59%、14.21%、15.20%;欧洲14.43%、13.76%、14.27%。除了美洲市占率有所增长外,公司在中国、欧洲2019年市占率均低于2017年,使得公司整体市占率从2017年的12.2%跌至12.1%。

此背景下,公司的上市募资扩产,更像是病急乱投医。

提不起的产能利用率vs募资扩产能

产能利用率全面下滑,上声电子却仍要坚持扩产能?

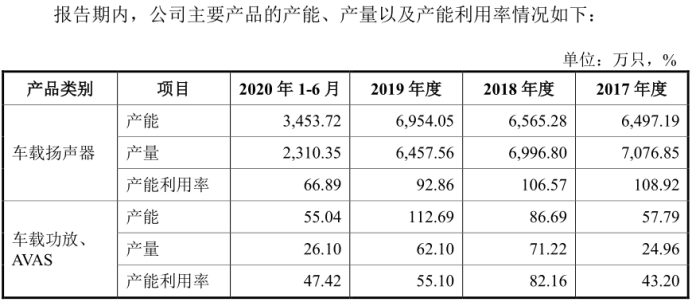

招股资料显示,上声电子2017-2019年及2020上半年车载扬声器的产能利用率,分别为108.92%、106.57%、92.86%、66.89%,公司从满产状态逐渐脱离。同时,公司处于起步阶段并在投研发全面弱势的车载功放、AVAS业务,其产能率在2018年爬坡到82.16%后断崖式下跌,2020年上半年仅剩47.42%。

公司此次计划募集的4.47亿元资金中,最大部分的2.47亿元是用于扩产扬声器项目,1.49亿元则用于扩产汽车电子项目,在公司现有产能利用率不断下滑情况下扩产,效果难言乐观。

图/招股书

除此之外,公司长期发展还面临着股权结构风险的压制。

“死亡三角”股权结构

目前,上声电子是公司无控股股东和实际控制人。

因为公司股东中上声投资、同泰投资、元和资产和元件一厂的持股比例,分别为 35.00%、25.00%、24.16%和 15.84%。

其中,元和资产全资控股元件一厂,该两名股东合计持有上声电子 40.00%股份。元和资产与上声投资实际支配公司股份表决权均超过 30.00%,双方持有权益相近。除元和资产全资控股元件一厂外,公司股东之间不存在其他一致行动关系,任何单一股东及其关联方无法控制公司股东大会或公司董事会。

行业内创业大佬曾直言表示过“创业是企业家的责任,是英雄,就必须集权,必须控制。”而在一个创业型的公司当中,三角形的股权关系是危险的,是企业治理结构中最不可取的。任何两边都可以大于第三边,如果创始人不集权,公司随时处于不稳定当中,损害的自然是企业和员工的利益。

研发不足、中低端市场、产能利用率下滑、毛利率下滑,麻烦正不断爆出的上声电子,已然在行业式微中陷入困境。若未能从根源上解决自身问题,仅凭外部资本力量加持,又有何用呢?

更多精彩视频就在全景财经视频号!

点击图片可直接阅读

更多精彩内容请关注全景财经微信公众号

暂时没有评论