200亿股本封涨停!10%股息吊打主流理财产品!中国神华累计分红额超2600亿

作者 | 紫枫

作者 | 紫枫

流程编辑 | 小白

“经营性现金流表现稳定,资本支出处于历史最低水平,是高比例分红的重要原因。

”这个周末,中国神华(601088.SH)的超诱人分红引起了整个市场的热议:每股派发现金红利1.81元(含税),按总股本198.69亿股计算,拟派发现金红利高达359.62亿元(含税),占当期归母净利润高达91.8%。

今天总股本约200亿的中国神华直接涨停了,市场疯抢能下蛋的“母鸡”。

赚来的钱几乎全部分给股东,绝对是傲视群雄的中国神“壕”。风云君对神“壕”的一贯态度是这样的:

自2007年上市至今,中国神华累计分红额将达到2657.82亿,与流通市值约2990亿非常接近,在A股市场上实属难得。

而且,以上周五的收盘价18.13元/股计算,股息率高达9.98%,秒杀市场上一众主流理财产品,足以让很佛系的只看分红的投资者血脉喷张。

作为“吾股大数据”系统中常年位列前7的存在,中国神华没有让投资者失望。

(来源:市值风云“吾股大数据”系统)

(来源:市值风云“吾股大数据”系统)

我司头牌常老板曾在2018年10月发布重磅研报《风云深度研报 | 黑金再起:看懂累计分红2000亿的煤炭龙头中国神华,看懂中国煤炭产业投资大局》对中国神华和煤炭产业进行深入剖析。

煤炭行业已经步入稳定期,高分红属性凸显,近期对分红表现相当不错的平煤股份和陕西煤业也重点覆盖,感兴趣的老铁可在APP上搜索阅读。

今天,我们来跟踪中国神华2020年的经营数据表现。

一、各分部经营情况稳定

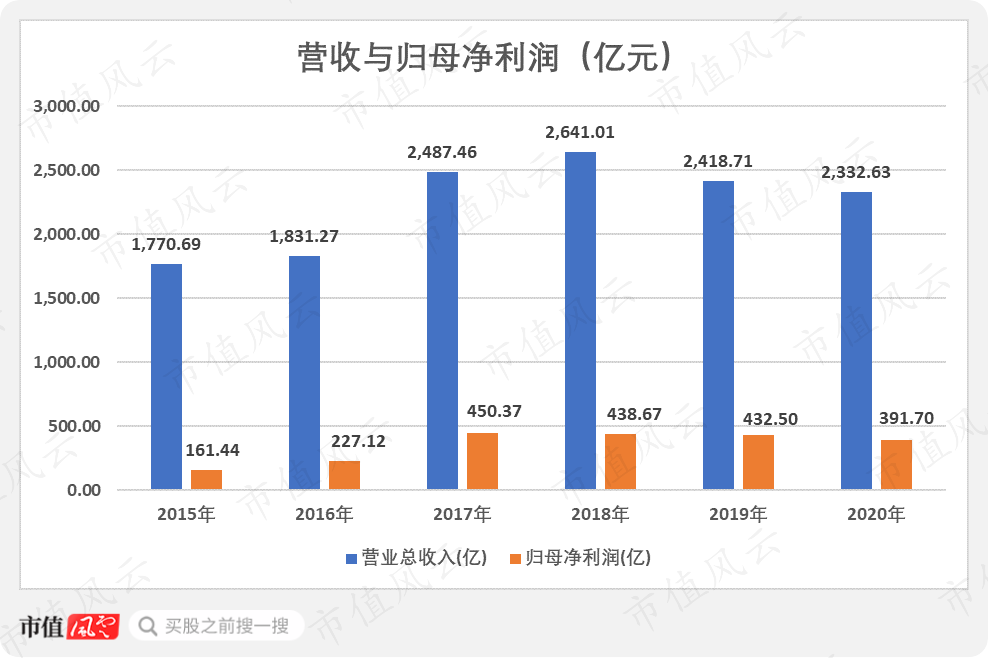

2020年,中国神华的营业收入为2332.63亿元,同比下滑3.56%,连续两年负增长;归母净利润为391.7亿元,同比下滑9.43%,连续三年负增长。

接下来对各分部情况进行简单分析。由于各分部之间存在业务往来,各分部收入列示均为合并抵消前。

(一)煤炭业务

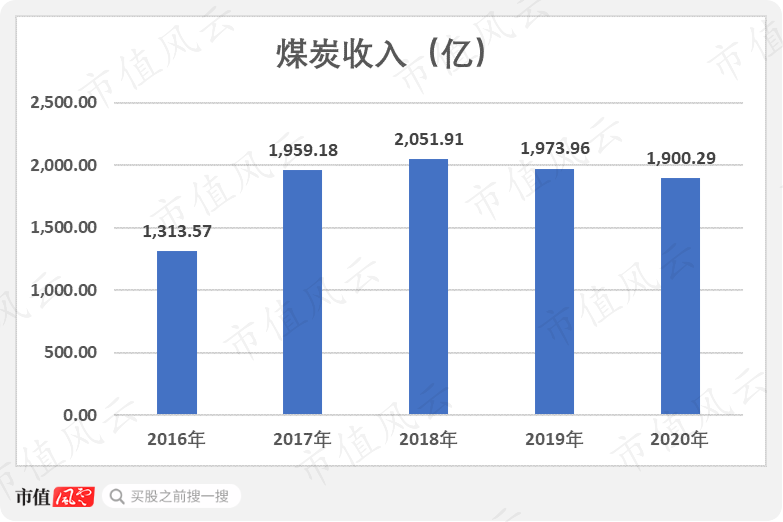

2020年,中国神华的煤炭收入为1900.29亿,同比下滑3.04%,仍是公司最主要的收入来源。

2020年商品煤产量约为2.92亿吨,同比小幅上升3.1%,但低于2018年的2.97亿。另外,公司外购煤为1.5亿吨,相比2019年的1.62亿吨下滑了7.3%。

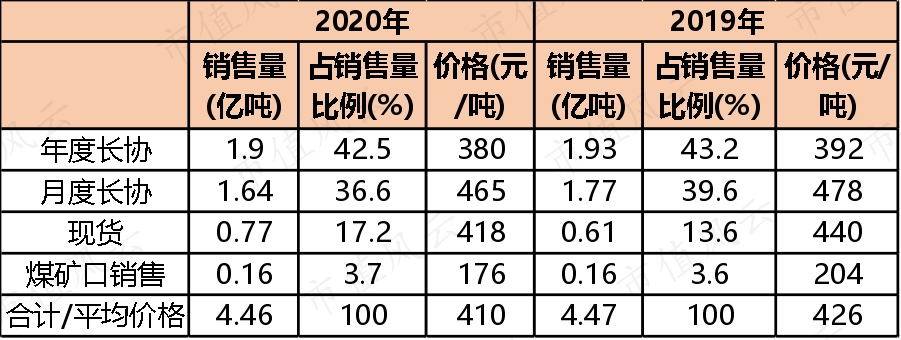

煤炭销售量多达4.46亿吨,相比2019年的4.47亿吨基本平稳。

截止2020年12月31日,中国标准下煤炭保有资源量296.8亿吨、煤炭保有可采储量144.2亿吨,JORC标准下煤炭可售储量77.3亿吨,按照2020年商品煤产量,中国标准下还可开采近50年。

在价格方面,2020年公司的煤炭平均销售价格为410元/吨(不含税),相比2019年的426元/吨下降了3.8%。

从合同定价机制看,占比超四成的年度长协的平均价格相对较低,每吨380元,相比2019年下滑了3.5%。

月度长协的平均价格相对最高,每吨465元,相比2019年微跌3.1%。

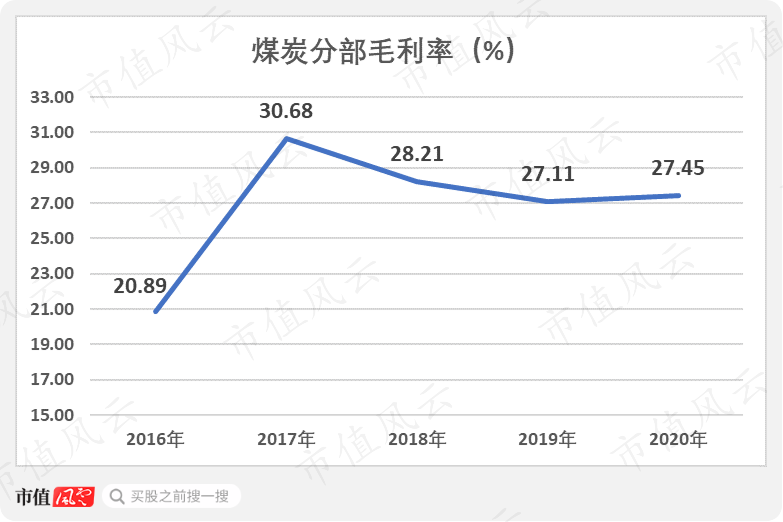

虽然营收小幅下滑3.04%,但由于外购煤销售量和平均采购价均出现下降,同期营业成本下滑了4.18%,毛利率不降反升至27.45%,最近四年总体表现平稳。

(二)非煤业务

非煤业务的收入主要由发电和铁路组成,港口、煤化工等业务的收入均低于70亿,对公司整体影响很小。

先看发电部分,2020年完成总售电量1276.5亿千瓦时,相比2019年的1310.4亿千瓦时下滑了2.6%。

同时,电力市场化改革快速发展,全年市场化交易电量达675.4亿千瓦时,占总售电量的比例达52.9%,去年同期仅为29%。

发电业务在2020年创收494.86亿,相比2019年的526.26亿下降了5.97%。

此外,2020年底公司控制并运营的发电机组装机容量为32279兆瓦,其中燃煤发电的装机容量增加了1250兆瓦。

公司目前在建、已核准但尚未开建的燃煤发电机组约有9320兆瓦,占现有装机容量的28.87%,营收仍有进一步上升的潜力。

2020年公司燃煤发电机组平均利用小时数达4412小时,同比下降了3.8%,相比全国平均水平4340小时高72小时。

而2020年的毛利率为27.23%,相比2019年的28.02%基本持平。

再来看铁路业务。

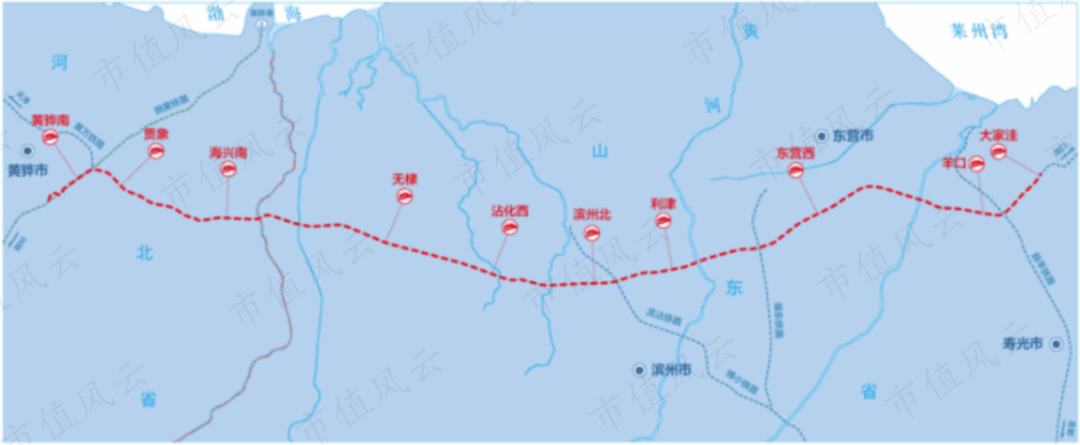

风云君在深度研报中提及,公司目前控制并运营围绕“晋西、陕北和蒙南”主要煤炭基地的环形辐射状铁路运输网络和“神朔—朔黄线”西煤东运大通道,2016年底控制并运营的铁路营业里程约2155公里。

而随着2020年12月环渤海能源新通道,黄大铁路开通试运营,线路全长216.8公里,总铁路营业里程增至2371公里。

(黄大铁路线)

(黄大铁路线)

全年完成自有铁路运输周转量2857亿吨公里,与2019年持平。同时,公司拓展新客户,助力非煤运输业务发展,全年非煤炭货物运输量达2080万吨,同比增长31.4%;反向运输铁矿、锰矿达1430万吨,同比增长51.2%。

2020年铁路收入为387.23亿,同比下滑了2.46%。

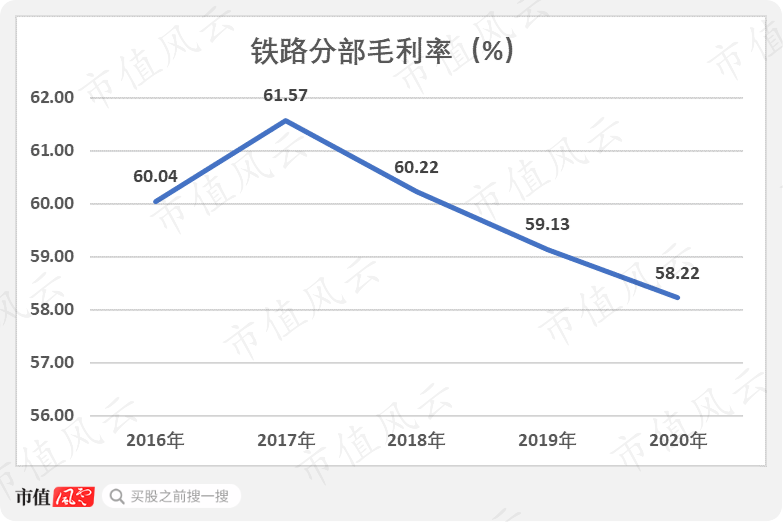

铁路业务的毛利率相对其他业务明显较高,长期处于50%以上,但自2017年起毛利率出现四连降至58.22%。

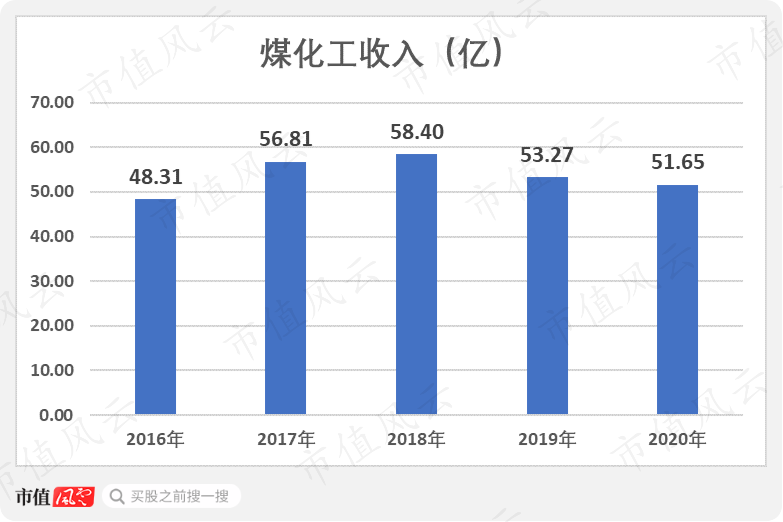

最后看看煤化工业务。

公司煤化工业务主要是包头的煤制烯烃一期项目,主要生产聚乙烯和聚丙烯,生产能力均约为30万吨/年。

2020年聚烯烃产品产量为70.05万吨,相比2019年的61.57万吨增长了13.8%。其中,聚乙烯和聚丙烯的销售量为35.69和33.12万吨,同比增长11.9%和9.6%,但由于价格分别下滑了13.2%和11.5%,营收反而同比下滑了3.04%。

综上所述,煤炭业务和非煤业务的营收均出现小幅下滑,主要受价格影响,产量基本持平或小幅上升。

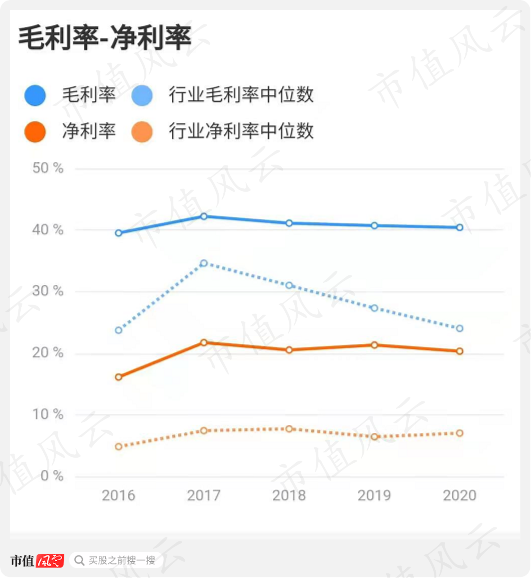

2020年公司综合毛利率和净利率分别为40.4%和20.26%,表现非常稳定,且长期高于行业中位数24%和7%,主要原因就是公司不仅从事采煤业务,铁路、航运等业务毛利率相对较高,拉高了毛利率表现。

(来源:市值风云“吾股大数据”系统)

(来源:市值风云“吾股大数据”系统)

接下来,我们看看公司资产端表现。

二、账上现金达1274.57亿

截止2020年底,中国神华的总资产达5584.47亿,与2019年持平。

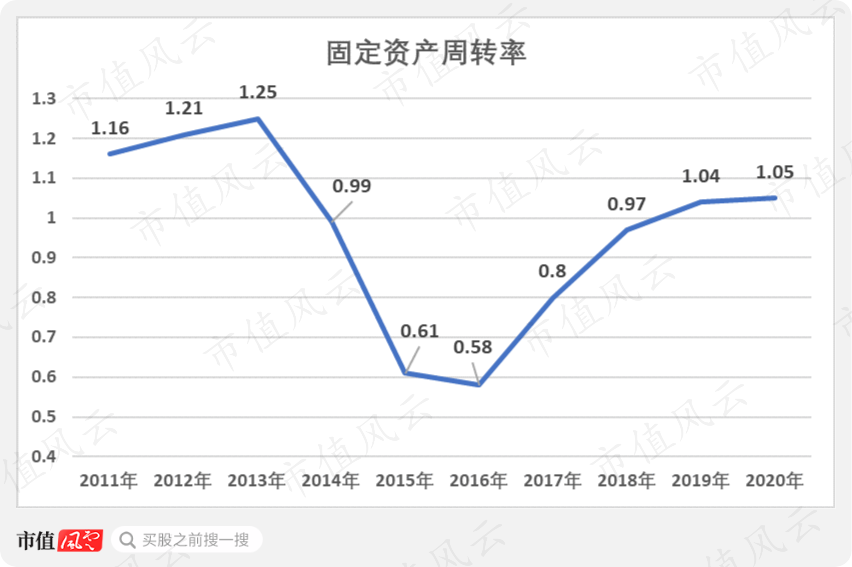

固定资产规模达2190.43亿,占总资产比例达39.22%,相比2019年的261.12亿小幅下滑了3.13%。

其周转率呈“V”形趋势,拐点就是2017年起实施的供给侧改革,随后周转率持续攀升至2020年的1.05次。

资产占比较大的还有货币资金,账上现金达1274.57亿,占比达22.82%。

(来源:市值风云“吾股大数据”系统)

(来源:市值风云“吾股大数据”系统)

公司的应收账款非常少,2018年至今连续三年均低于100亿,且存货长期也就一百多亿元,不存在煤炭积压或者收不到钱的情况,表现碾压大部分A股上市公司。

三、经营性现金流表现良好

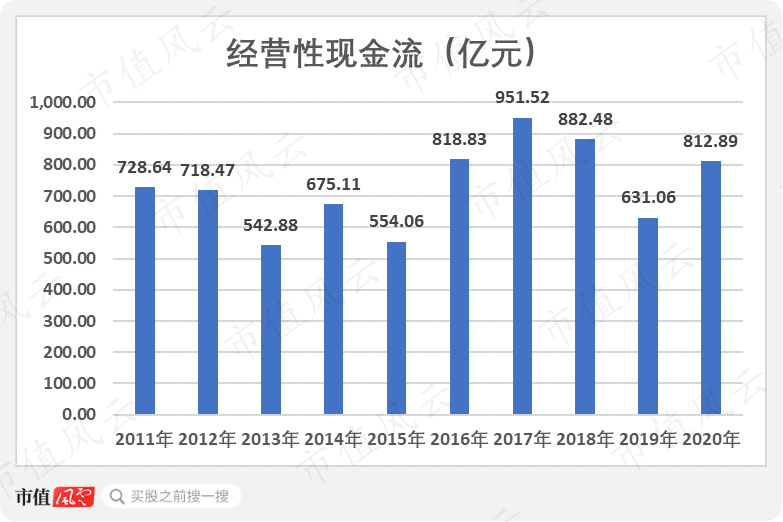

2020年,公司的经营性现金流为812.89亿,自2011年至今,累计额多达7315.94亿元。

其中,自供给侧改革以来,中国神华每年的现金流表现明显高于此前。

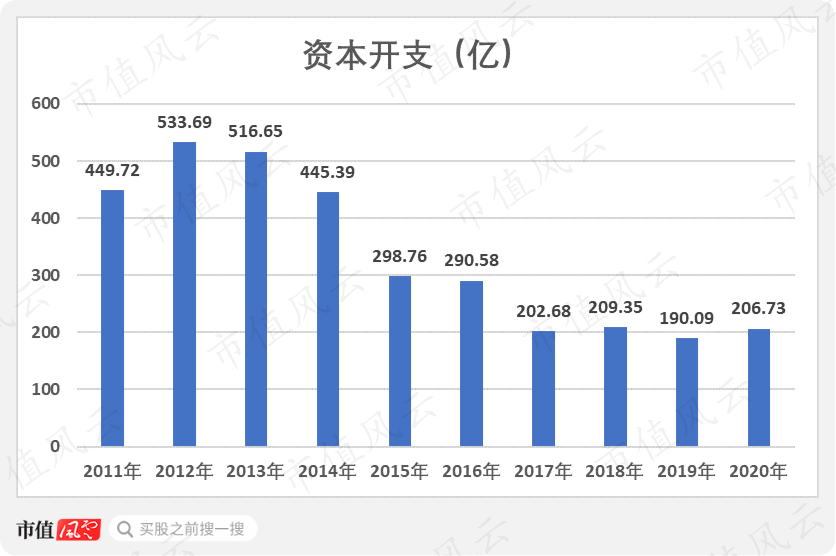

而公司近年来资本开支稳定在200亿元,处于历史较低水平,这也是公司进行高比例分红的重要原因。

综上所述,公司经营情况表现稳定,虽然难言有成长性,但该阶段我们也不应该对煤炭企业仍抱有过高增长期望。

公司能做到在牛熊周期均能保持盈利,长期创造稳定现金流,资本开支已缩减至历史较低,能给出如此诱人的股息率,已堪称资源类企业的楷模。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng56293暂时没有评论