没钱分红硬蹭高送转,子公司重复确认收入!首华燃气:解禁期已到,让股东先走!

作者 | 观韬

作者 | 观韬

流程编辑 | 小白

“每销售1方天然气竟然可以确认两遍收入。

”3月16日,首华燃气(300483.SZ)发布2020年度报告,当年归母净利润1.08亿元,同比增长46.11%,拟每10股转增8股。

并同时披露拟发行不超20亿元可转债,用于石楼西区块天然气阶段性开发项目及补充流动资金。

风云君捋了一下,这些话主要表达了三层意思:

首先,2020年我挣钱了,比2019年多出不少,大家高兴不?

但是呢,别高兴太早,因为我没钱分给大家,但是我可以帮大家把兜里的股票拿出来,让股票面值变小、张数变多,这样大家数起来能开心点;

对了,除了不分钱,我还很缺钱,要发20亿的可转债搞项目以及补充流动资金。

此外,首华燃气2020年15.26亿元营收,较2019年还略微下滑0.33%。

除了高送转炒作题材,风云君实在无法从这份年报中品出任何亮点。

一、花匠完成上市,利润立即下滑

首华燃气前身是2015年上市的上海沃施园艺股份有限公司(以下简称“沃施股份”)。

沃施股份2003年成立,主要从事园艺用品的研发、生产和销售,包括剪刀、铲子、花架、喂鸟器、水管、喷枪、剪草机、割草机等4,000多个品种规格,同时还接一些绿化工程方面的业务,不过规模不大。

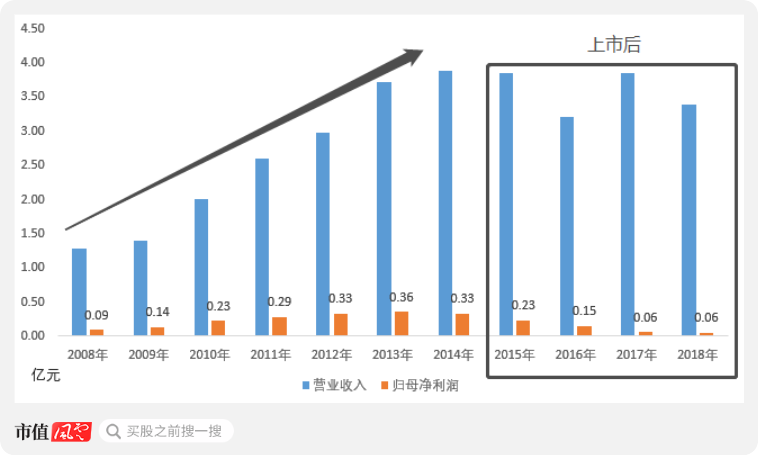

沃施股份从2011年底就开始报材料,辛苦排队4年,并在上市前7年展现出优美迷人的增长曲线。生命中最美好的时光都用来等待。

但是卖园艺工具这么缺乏想象力的业务真的是一点前景都没有。上市后,沃施股份营收再也没有创新高,净利润更是持续走低。

尤其是2017和2018年,净利润只有600万左右。

要说这个利润水平是居然是A股一家堂堂上市公司干出来的会令各位老铁跃跃欲试总觉得自己也可以上市耍一耍,那么,还有那些亏几十亿几百亿的公司呢?

所以,这叫比上不足,比下下下下下下下下下……有余。

反正已经上市了,年年亏损不可怕,没有主业不可怕,只要不退市,一切皆可抛!

你们谁见过守着金饭碗还要饭吃的呢?上市公司一张“代码牌照”,那可值老鼻子钱了!摆在上市公司面前的道路还有很多,比如卖壳啊,比如并购重组啊,比如减持套现啊。

2017年10月,沃施股份果然停牌筹划重大资产重组,准备进军天然气产业。

二、中海沃邦,手握价值21亿合作合同

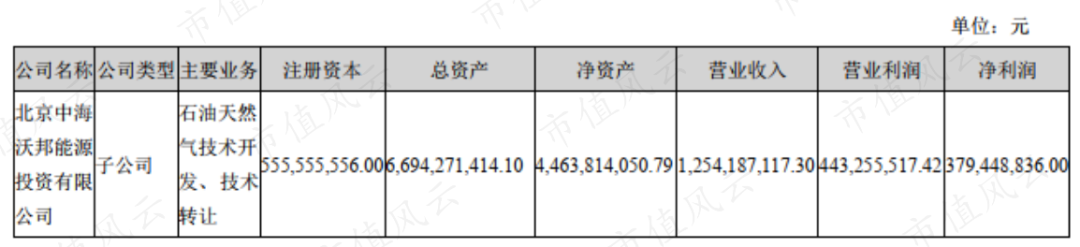

北京中海沃邦能源投资有限公司(以下简称“中海沃邦”)浮出水面。

中海沃邦核心资产是其拥有的中石油煤层气有限责任公司(以下简称“中油煤”)签订的产量分成合同,中油煤是中国石油的全资子公司,拥有在石楼西区块开采天然气资源的许可。

2009年8月13日,中海沃邦与中油煤签订了《合作合同》,获得石楼西区块1,524平方公里30年的天然气勘探、开发和生产经营权。中海沃邦作为石楼西区块作业者,负责全区天然气勘探、开发项目的资金筹措、方案审定、工程实施和项目日常管理等。

中海沃邦承担项目所有生产成本,在中海沃邦勘探开发成本收回前,其分成比例为87%,勘探开发成本收回100%后且150%前,其分成比例变为76%,勘探开发成本收回150%后,其分成比例变更为74.9%;

中海沃邦天然气的销售全部由中油煤对外负责。

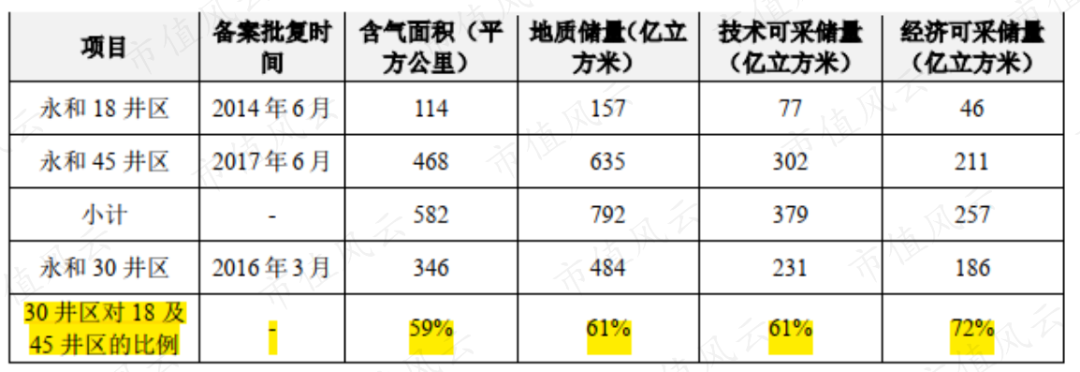

石楼西区块天然气资源的勘查面积共计1,524平方公里。截止2017年9月30日,石楼西区块已取得国土资源部备案的探明地质储量1,276亿方、技术可采储量610亿方、经济可采储量443亿方。

中海沃邦当时已完成勘测的永和18井区、45井区、30井区合计经济开采储量443亿立方米,与石楼西区块天然气资源经济可采储量443亿方完全一致。

中油煤干的才是一本万利的买卖:拿着开采许可证,啥都不用管,只用坐那拿分成数钱。

不过即使是像中海沃邦这样既出钱又出力苦力角色,也是吃香的紧,2007至2017年十年间,中海沃邦实控人就换了三波,期间的股权变动更是眼花缭乱,基本上每半年就有一次股权转让。

而根据收购时的评估报告,在采用资产法评估时,虽然和中油煤的合同账面价值不到200万,但评估值高达26亿元,也难怪一波又一波的资本来来去去。

而在完成中海沃邦收购后,这份合作合同及其补充协议最终反映到上市公司账面的公允价值是27.1亿。

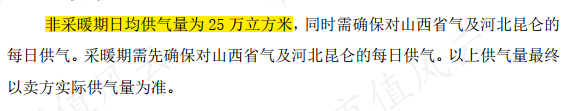

目前,永和18井、45井、30井已完成备案的年合计开采量为28亿立方米。

三、蛇吞象并购后遗症,赚了利润却没钱分红

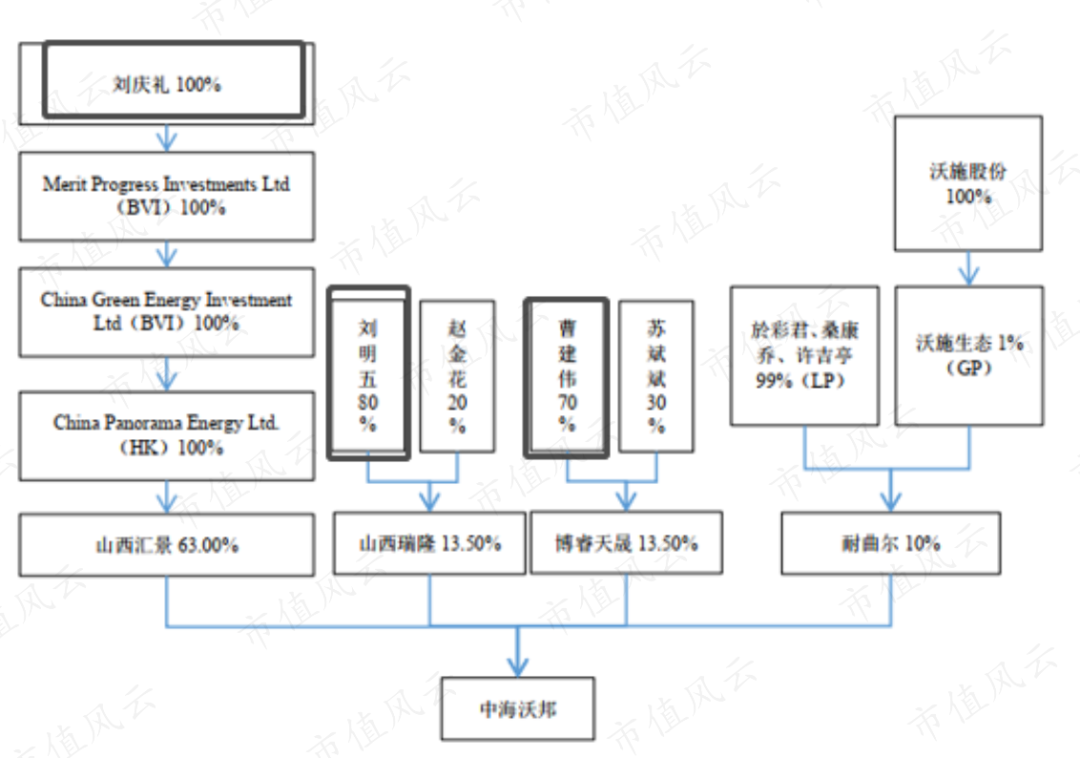

根据当时交易方案,沃施股份拟采用发行股份与支付现金相结合的方式购买中海沃邦48.88%的股权,进而控制中海沃邦50.36%的股权,其中:

先支付12.24亿现金自刘庆礼、刘明五、曹建伟控制公司处直接购买中海沃邦27.20%股权;

再以发行2.96亿元股票形式收购刘庆礼、刘明五、曹建伟合计持有的6.58%股权,同时募集2.96亿元配套资金再次取得三人持有的6.58%股权;

最后以发行3.83亿元股票方式取得於彩君、桑康乔、许吉亭间接持有的中海沃邦8.52%股权。

(注:收购时中海沃邦股权结构图)

(注:收购时中海沃邦股权结构图)

别的不说,单一次性支付12.24亿元现金,沃施股份就很有困难。

2017年末,沃施股份总资产5.85亿元,货币资金只有2.26亿元,净资产更是只有3.99亿元。

而当时中海沃邦总资产25.93亿元,净资产11.25亿元,营业收入7.71亿元,净利润3.10亿元。

无论从哪个角度讲,沃施股份和中海沃邦都不是一个量级。

以沃施股份当时的资产状况,完成这样的并购,最经济的方法就是发行股票。但如果全部用股票支付,沃施股份原实控人就可能会失去公司控制权。

于是就有了上面极其复杂的交易结构。至于12.24亿元现金自然只能借了。2018年一季末,在现金支付收购款后,沃施股份账面长投增加12亿元,货币资金约减少2亿元,其他应付款增加约10亿元。

1、绞尽脑汁绕开监管完成收购

但即便这样,2018年5月30日第一次过会时,仍被并购重组委会议否决。

主要原因有两点:

收购完成后上市公司控制权不稳定;

上市时募集资金使用不合规。

如果按当时收购方案实施,沃施股份原实际控制人吴海林、吴海江、吴君亮、吴汝德和吴君美合计持股28.55%,中海沃邦原股东合计新增持股23.47%,持股比例比较接近,极易导致控制权不稳定。

上市时,扣除发行费后,沃施股份净募集1.5亿元,但由于主营业务缺乏前景,募资资金使用缓慢,这并不符合募资配套资金融资相关要求。

第一次被否决后,沃施股份并没有灰心,变更了方案:

第一,承诺拿下中海沃邦50.36%控制权后,除原有条款新增股东不谋求控制权外,还增加了中海沃邦后续股权收购只能采取现金支付形式,这样就不会有控制权危机;

第二,取消募集配套资金,只增发股票。

2018年12月5日,证监会最终有条件审核通过此次重组。2021年1月8日,沃施股份正式更名首华燃气。

2020年,首华燃气再次发行股票募集配套资金,主要用途就是用来收购中海沃邦部分剩余股权。

看见没,男子汉就是男子汉,说用现金收购就用现金收购,虽然钱还是增发股票募来的。你上次不让增发,我等过段时间再增发。

据2020年报,首华燃气目前直接控制及间接制中海沃邦合计67.50%的股权,享有中海沃邦65.32%的权益。

但现金收购给沃施股份套上了沉重的枷锁。

2、自由现金流为负,债都还不起,更何况分红

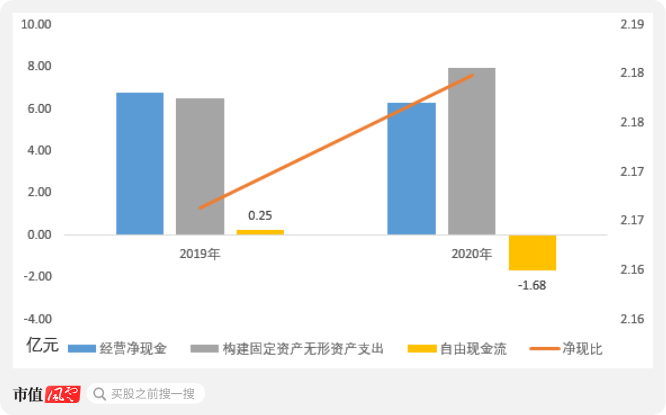

中海沃邦收购于2018年底完成,业绩自2019年并入上市公司。并入后,虽然中海沃邦盈利质量不错,但由于每年仍需投入大量资产性支出,近两年自由现金流接近0,或者是负数。

即虽然挣钱,但是自己花都不够用,更不用说偿还之前收购时的借款了。

2020年末,首华燃气账面货币资金2.91亿元,但短期借款就有1.52亿,长期借款9个亿,其他应付款还有一大堆工程款,这也是2020年不分红的主要原因。

有老铁说了,不分红就不分吧,你这个情况大家都能理解,干嘛炒作高送转呢?回答这个问题之前,风云君说一件更有意思的事。

四、每销售1方天然气竟然可以确认两遍收入!

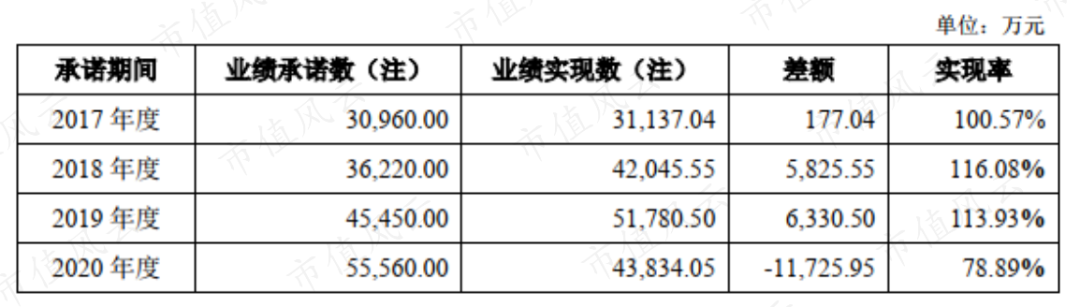

中海沃邦原股东承诺其2017年至2020年扣非净利润不低于3.10亿元、3.62亿元、4.55亿元以及5.56亿元。

1、2020年扣非净利润比净利润还多出0.59亿?

2017至2019年,中海沃邦均超额完成业绩承诺,但2020年扣非利润4.38亿,仅完成当年业绩承诺的78.89%。

不过由于四年累计实现16.88亿元扣非净利润,刚好超过累计承诺16.82亿元一丢丢,所以无需进行业绩补偿。

不过有意思的是,根据首华燃气2020年报,中海沃邦当年净利润3.79亿元,也就是说扣非净利润比当年净利润还要多出0.59亿元。

一般情况下,约定使用扣非净利润主要是担心非经常损益美化利润,而中海沃邦这个情况业绩承诺到能算完成吗?

2、X因素,2020年外采的1.77亿立方天然气

什么影响了业绩承诺的实现呢?

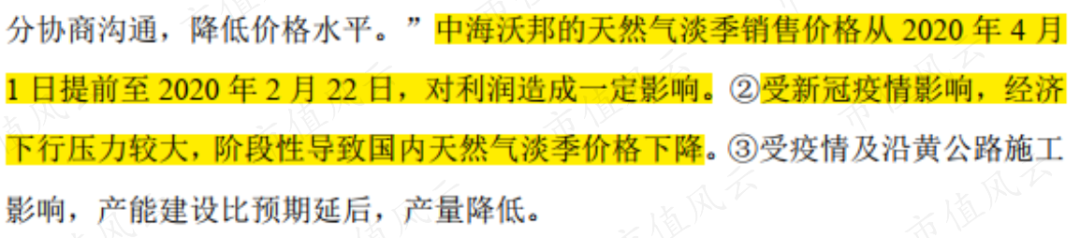

根据立信出具的业绩承诺完成审核报告,2020年中海沃邦未完成业绩承诺主要是受疫情影响,要求天然气企业提前执行淡季价格;及疫情导致的天然气价格下降。

也就是说天然气价格下降是中海沃邦未实现业绩承诺的主要原因。这一点在毛利率也反映出来,2020年天然气业务毛利率39.15%,较2019年55.34%下滑16.19%。

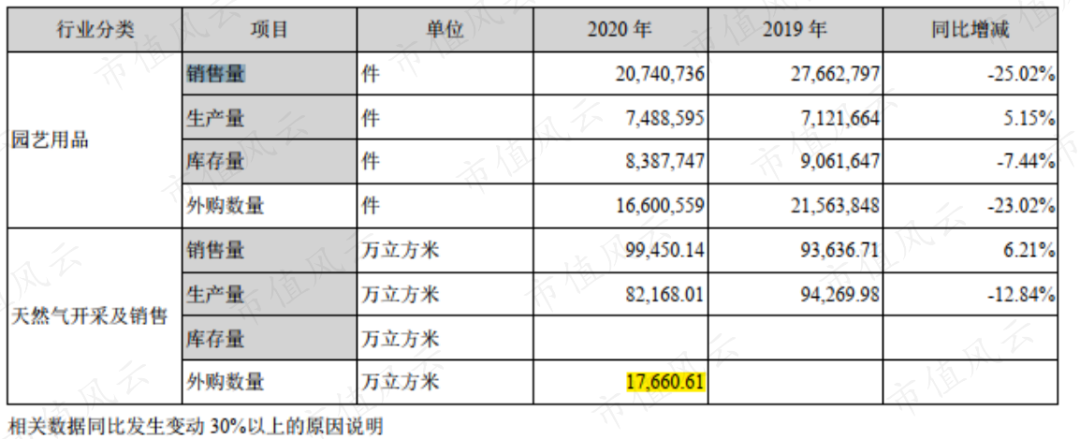

但风云君在2020年报中发现了更有意思的:2020年,首华燃气当年外购天然气1.77亿立方米,占当年产量的21.49%,当年销量的17.76%。

对外销售的约20%左右天然气是从外部采购的,这才是2020年天然气业务下滑的主要原因。

首华燃气孙公司山西沃晋燃气销售有限公司(以下简称“沃晋燃气”)2019年底成立,全资子公司浙江沃晶能憬有限公司2020年6月成立。根据2020年年报,均已实现盈利。

由于没有沃晋燃气详细财务数据,风云君不好发表观点。但一家当年刚开展业务参保人数只有2个人的天然气销售公司,1年就卖出的天然气占公司当年总销量的20%,能有多大的可能呢?

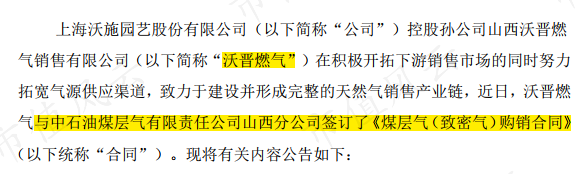

沃晋燃气的天然气从中油煤购得。首华燃气先把天然气卖给中油煤,中油煤再部分天然气卖给沃晋燃气,沃晋燃气再对外销售。

1.77亿立方米天然气如果都是先由首华燃气卖给中油煤,再由中油煤销售给沃晋燃气,沃晋燃气再对外独立销售,每销售1立方米天然气竟然可以在首华燃气报表确认两遍收入,那重复确认了多少收入呢?

而沃晋燃气的盈利对中海沃邦2020年恰好完成业绩承诺又有多少帮助呢?

尾声

2021年3月22日,首华燃气公告收购中海沃邦时增发的部分限售股解禁,约734万股,占公司总股本的4.92%。

老朋友们即将迎来解禁,这可能才是首华燃气硬蹭高送转的主要原因。

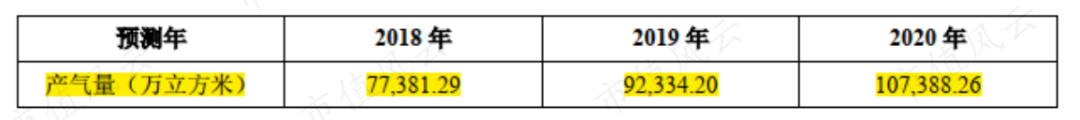

根据收购时评估报告,预计中海沃邦2020年产量10.74亿立方米,而当年实际产量8.22亿立方米,仅为预计生产量76.54%,较2018年下降12.84%。

一方面,是公司解释的下游需求萎缩致使开采量同比下滑12.84%,另一方面,新开展的天然气销售业务当年销量就达到全年产量的21.49%,那下游需求到底有没有萎缩呢?

抑或是开采不出那么多气了?

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng56293暂时没有评论