美联储先签了“巴黎协定” 气候变化带来哪些风险和机会?

美联储加入NGFS,签署巴黎协定,关注气候变化的金融风险;

受灾房贷支持债券和芝商所水期货是主要的气候变化风险交易工具;

国内关注环保限产带来的涨价行情,当下尤其关注水泥价格和水泥股。

美联储加入央行版“巴黎协定”美联储周二发表声明称,联邦储备委员会以5-0的票数同意成为央行和监管机构绿色金融网络(Network for Greening the Financial System,NGFS)的成员,该网络包含75家中央银行。美联储是八个在本月加入NGFS的新成员之一。

2017年12月,NGFS在法国巴黎“一个星球”峰会上成立,是目前全球唯一的汇集多个司法管辖区央行和金融监管机构的国际论坛,由荷兰央行董事会成员Frank Elderson担任论坛主席,法国央行履行秘书职责。其成员监管着全球三分之二的系统重要性银行和保险公司,成员所管辖地区的温室气体排放量占全球温室气体排放总量的50%。

美联储的行动为拜登带领美国重返巴黎协定打了前站。NGFS要求成员签署《巴黎气候协定》。特朗普于2017年宣布退出该协议,但新的当选总统拜登已经许诺重新加入,他将应对气候变化视作明年1月当选以后的重点任务之一。

中央银行是否应该通过出售高碳排相关行业的债券,并购买更多绿色债券来应对气候变化的问题,这是全球货币政策领域最具争议的话题之一。但全球央行并没有达成共识,只有少数央行支持。

相较之下,NGFS更现实的议题是评估气候变化带来的金融风险,这也是投资者更关注的,风险往往也意味着机会。

气候风险之一:受灾房贷债券全球气候变暖带来了更多的自然灾害,比如美国的飓风和山火。这让做空次贷发家的大空头又看到了机会。

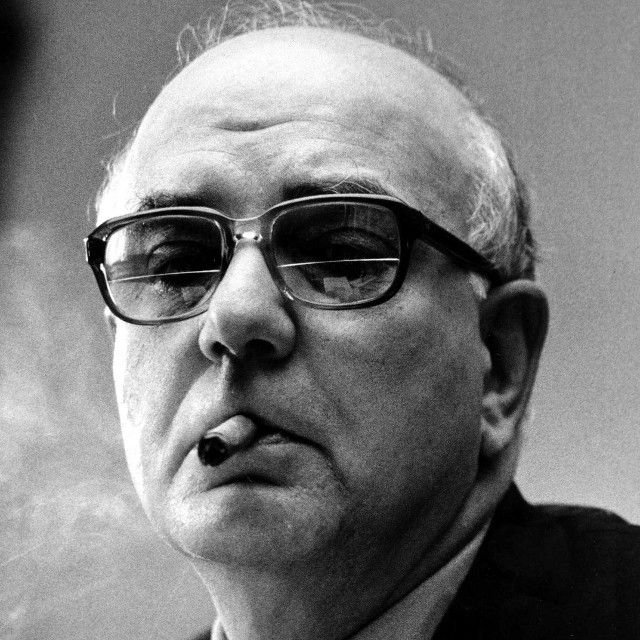

戴夫-伯特(Dave Burt )是一位研究房地产衍生品市场风险的金融分析师,他在2007年的次贷危机前实地调查了美国房地产市场的信用状况,发现贷款机构正在给完全不具备还款能力的居民或家庭放贷,社会最底层的群体也持有多套住宅。因此他选择做空MBS债券及CDO等金融衍生品,一战成名,还被作为原型人物纳入电影《大空头》的剧情中。

这一次,在美国房价中位数不断刷新纪录、成屋新屋销售持续爆棚、建筑商信心指数站上新高的背景下,戴夫-伯特又出手做空了。但做空的对象不是次贷衍生品,而是暴露在疫情及自然灾害风险下的房贷债券——信用风险被低估,估值被高估。

有些房贷债券则处在气候变化带来的自然灾害威胁之下。这些房贷抵押的房产极容易受到飓风、山火及洪水的冲击,因此具有高额保险费用的特点。伯特利用天气大数据公司RisQ提供的数据,捕捉这类房产及其所对应的房贷债券。一旦有灾害将发生,这些房产的价值将不复存在,借款人也不会再偿还贷款,房贷债券的价格也会崩盘。

气候风险之二:水期货12月17日,芝加哥商品交易所(CME)正式推出与规模11亿美元的加州现货水市场相关的合约。据芝加哥商业交易所称,该期货将帮助用水户管理风险,更好地调整供求关系。美国农场主、对冲基金和市政当局等将能够对冲或押注潜在的水资源短缺。

每份水期货合约代表10英亩英尺的水,并以纳斯达克韦莱斯加利福尼亚水指数(NQH2O)作为标的进行交易结算,该指数根据加州五个最大、交易最活跃的水市场交易量加权平均数,确定加州水权的每周基准现货价格。

加州是美国的农业大省,每年农业产值500亿美元左右,在全美50个州里面常年占第一,产值比第二名高出50%,用水支出是当地众多农业企业的核心成本。但加州也有一个严重的问题:那就是缺水、干旱——连年的大型山火就是例证,同时农业在干旱年所占全部用水比例可以达到60%以上。

CME在声明中称,推出水期货是为农场主提供一个可以“对冲”水价的金融工具,并可以做为加州乃至全球水资源紧缺程度的市场指标。但对冲过程的套期保值交易也存在市场波动风险,这让经营状况不稳定的加州农业企业又多了一个风险点。

国内关注:环保限产带来的涨价行情对于国内投资者,水期货和受灾房贷债券参与难度较高,参与气候变化带来的交易机会,需要另辟蹊径。

供给侧改革的去产能是实施节能减排的一个重要抓手,一方面是过剩产能出清,另一方面是环保限产、错峰生产。这都会对原材料及工业品的供应产生负面影响,从而推动涨价行情。

比如强烈的环保限产预期下,2018年7月A股钢铁板块跑出相对上证指数的超额收益;比如2016年11月到2018年11月,水泥行业几轮限产带动了水泥价格的持续上涨,也催生了明星周期股海螺水泥;再比如最近动力煤期货主力合约连日上涨,背后既有海外进口放缓,也有国内冬季限产的影响。

目前市场预期较为强烈的限产涨价行情集中在水泥市场。据不完全统计,目前,河北、山东、吉林、内蒙古、湖南等地已发布最新版水泥行业错峰生产通知,其中多地区今日(12月1日)起开始停产4个月。据中国水泥网水泥大数据统计,此次错峰停产涉及产能超6亿吨。

除了此次提价的塔牌水泥外,本周华东区域水泥价格继续上调,部分地区已进行第五轮水泥价格上调。机构认为,随着泛东北陆续开始错峰生产,未来供给有望减少,供需关系较为紧张,同时工程赶工叠加年末提价利润冲刺、提高次年基数的动力可持续,有利于价格上行。

过去五年,每年12月水泥都有一波明显的涨价行情。当前库存下降、价格推涨,年末提价可抬高次年价格基数,同时企业实现利润冲刺。同时在A股水泥建材板块内部,玻璃和其他建材都实现了估值修复,只有水泥仍在估值底部。

本文作者:岳嘉 来源:华尔街见闻APP

暂时没有评论