连续6年营收增速超26%!儿童近视眼药龙头兴齐眼药:手握两款首仿药,增长看点还有很多

作者:

市值风云

|

05-21

同行正在涌入,这并不是一门可以躺着赚钱的生意。

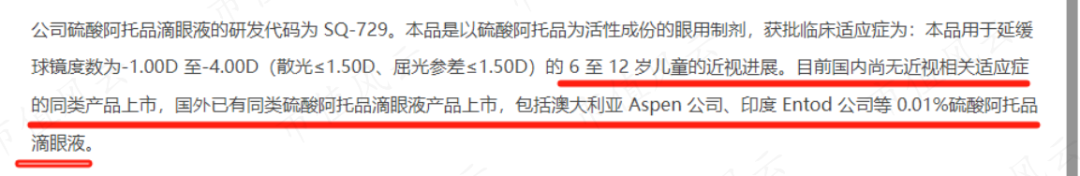

作者 | 白猫编辑 | 小白3月11日,兴齐眼药(300573.SZ)发布公告称,公司的0.01%硫酸阿托品滴眼液获批上市。作为国内首款上市的延缓儿童近视进展的处方药,资本市场也是非常给面子,当天兴齐眼药股价涨幅近13%。一直到3月25日,公司的股价不断攀升并创历史新高,3月25日盘中最高冲至239.5元/股。截止4月23日收盘,公司的市值超288亿,仍在历史高位。

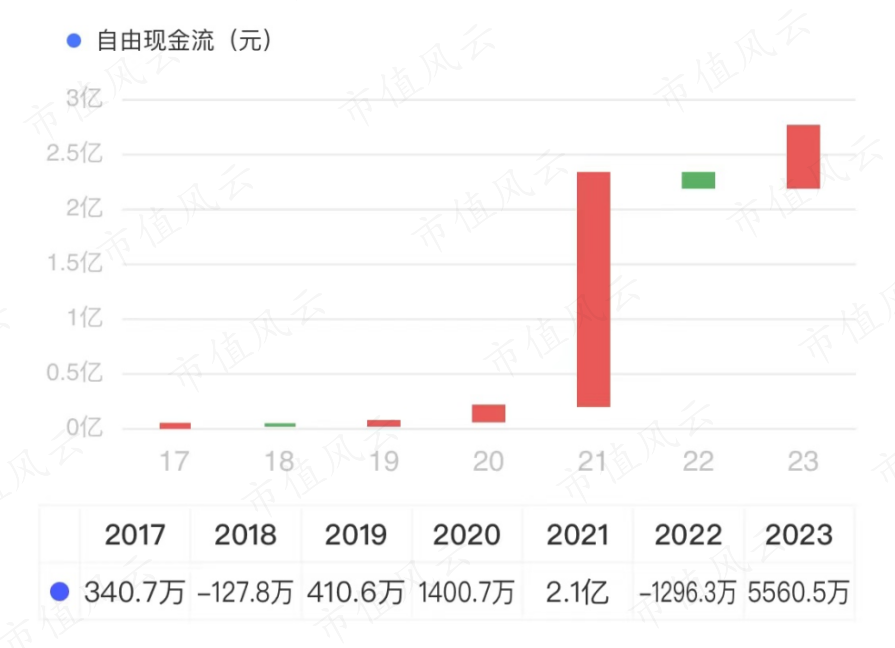

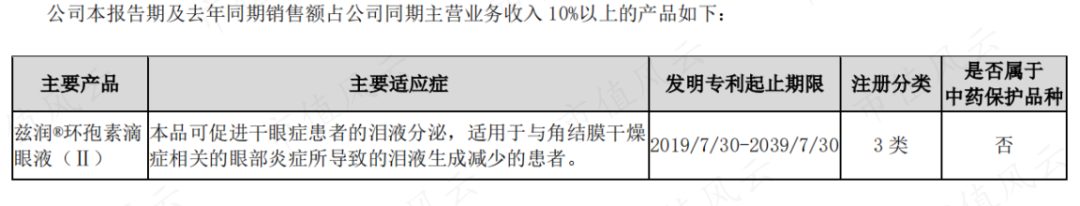

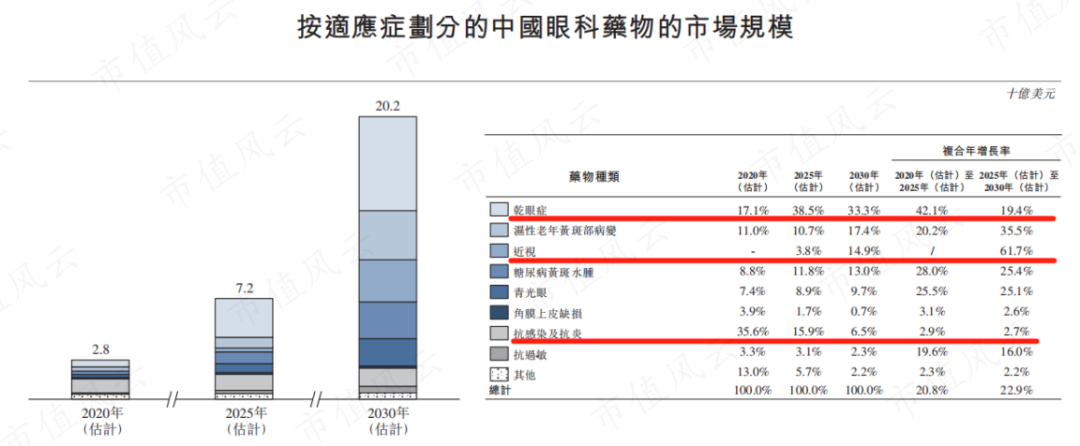

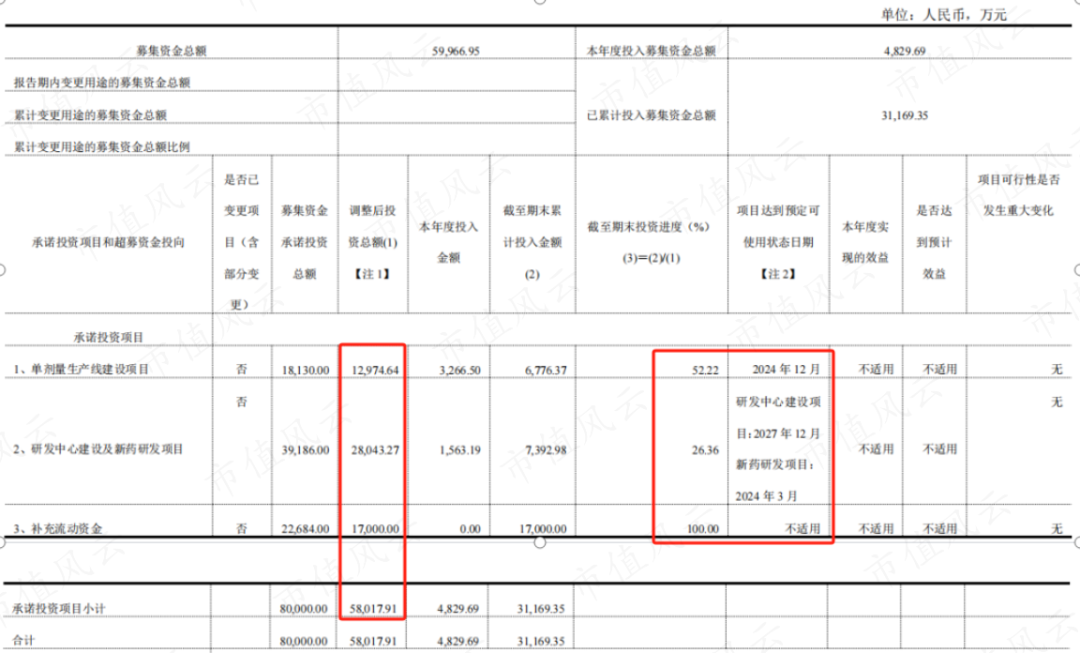

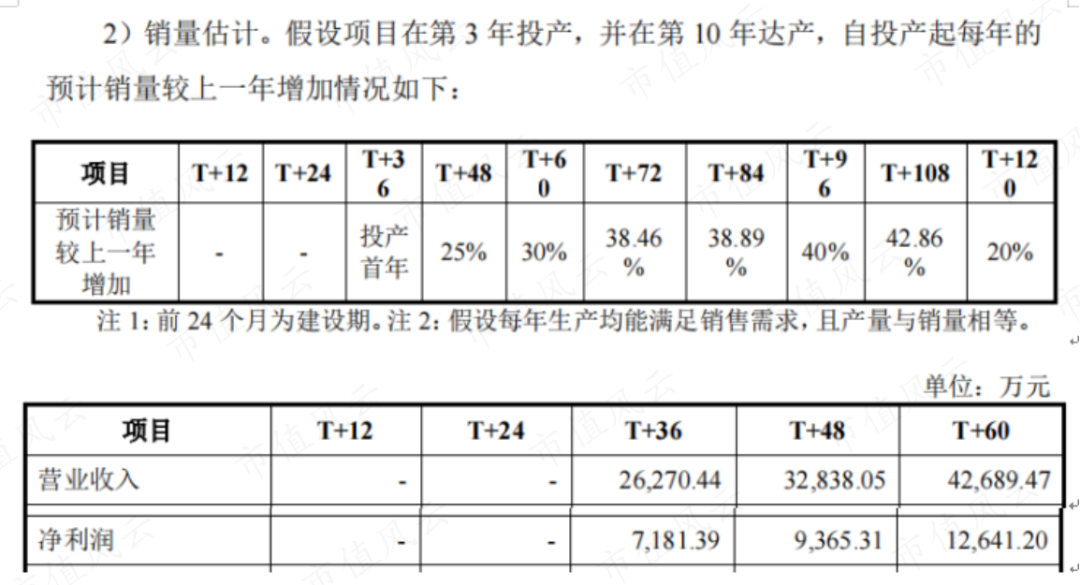

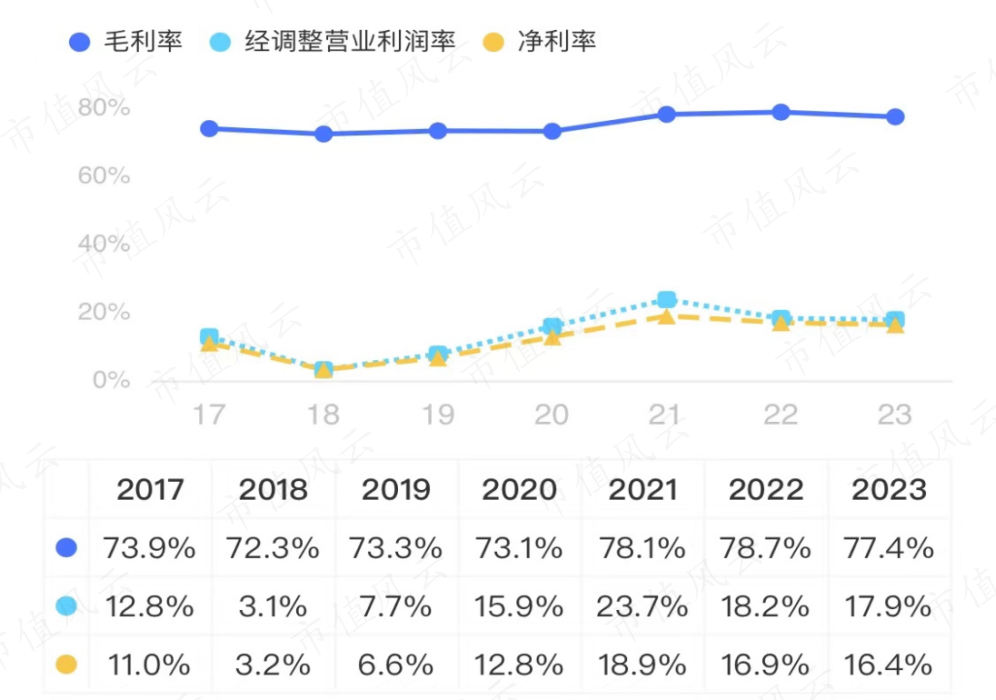

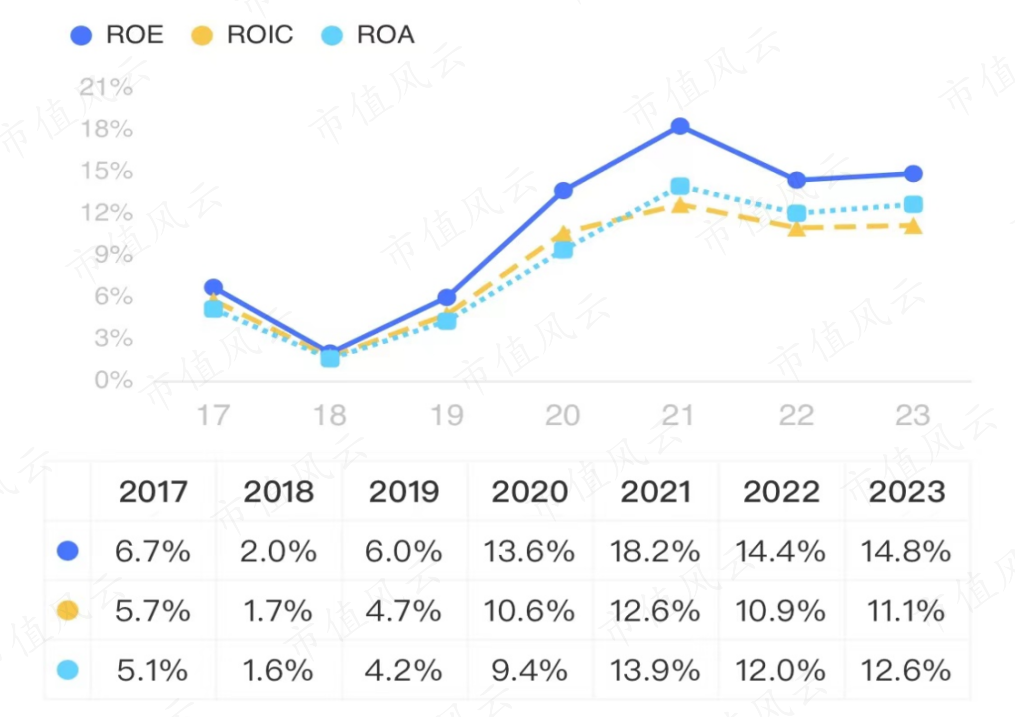

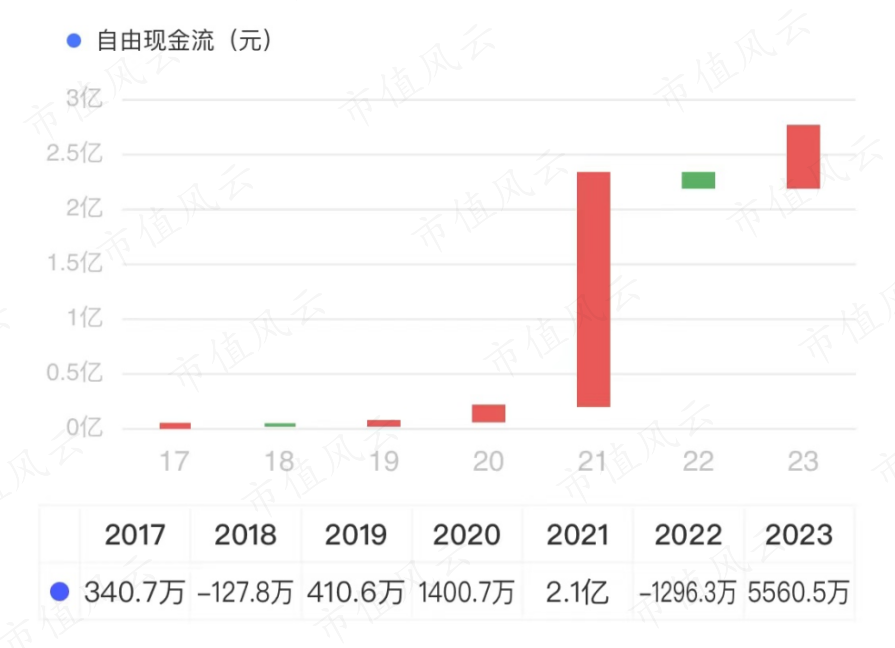

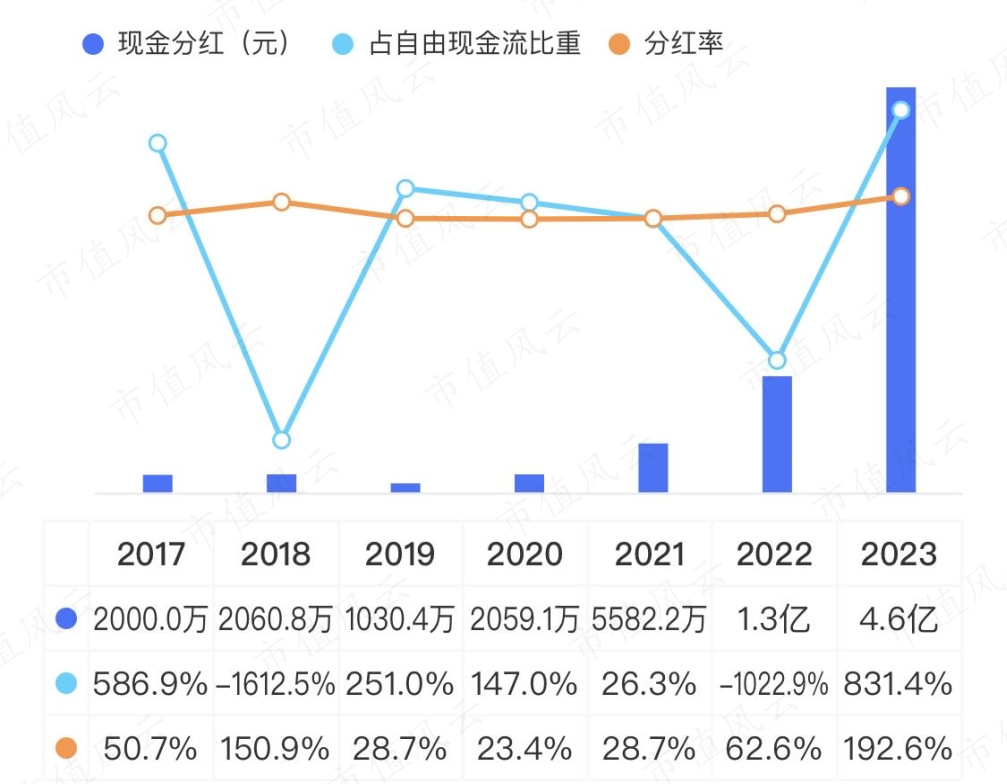

作者 | 白猫编辑 | 小白3月11日,兴齐眼药(300573.SZ)发布公告称,公司的0.01%硫酸阿托品滴眼液获批上市。作为国内首款上市的延缓儿童近视进展的处方药,资本市场也是非常给面子,当天兴齐眼药股价涨幅近13%。一直到3月25日,公司的股价不断攀升并创历史新高,3月25日盘中最高冲至239.5元/股。截止4月23日收盘,公司的市值超288亿,仍在历史高位。 小基数,高增长,市占率仅3.7%兴齐眼药主要从事眼科药物研发、生产、销售及医疗服务,主要产品为眼科处方药物。2017-2023年,公司营收连续增长,6年CAGR为26.4%,2023年为14.7亿,总的来说增长亮眼。但这个营收规模放在A股中也确实没什么存在感,主要是因为目前国内眼科药物市场盘子还不大,且公司在其中的市场份额也很小。

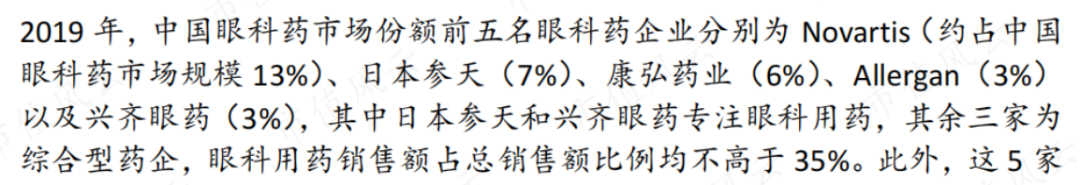

小基数,高增长,市占率仅3.7%兴齐眼药主要从事眼科药物研发、生产、销售及医疗服务,主要产品为眼科处方药物。2017-2023年,公司营收连续增长,6年CAGR为26.4%,2023年为14.7亿,总的来说增长亮眼。但这个营收规模放在A股中也确实没什么存在感,主要是因为目前国内眼科药物市场盘子还不大,且公司在其中的市场份额也很小。

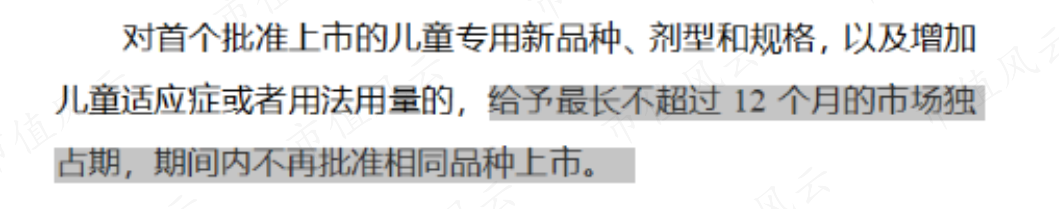

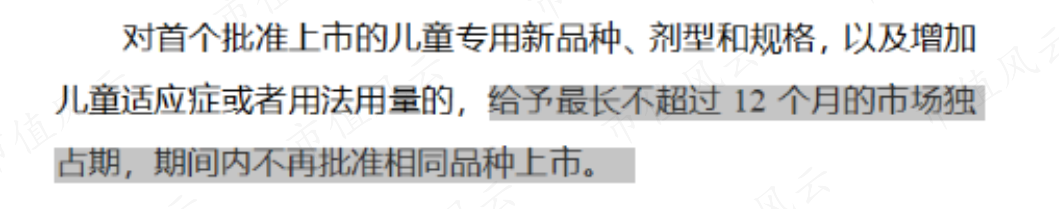

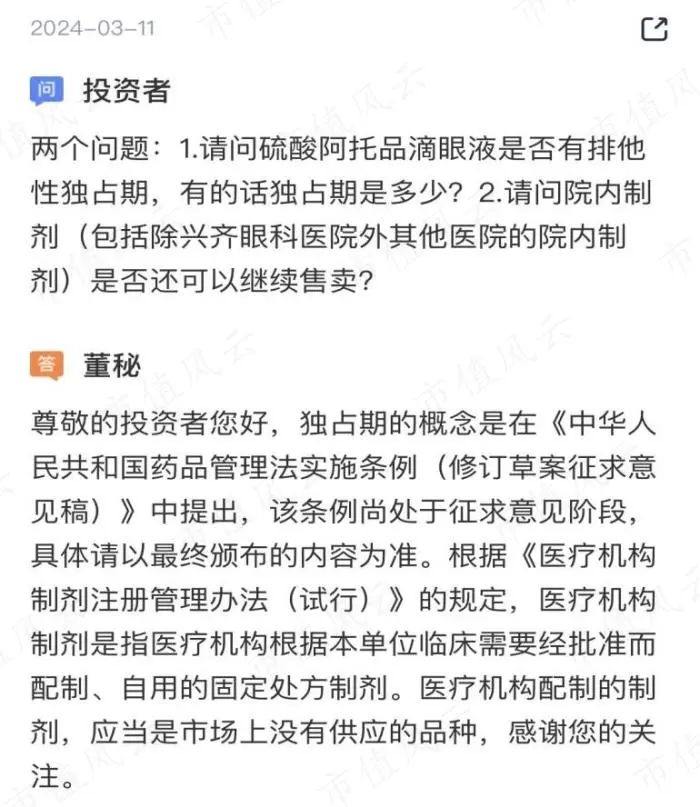

(来源:国家药监局综合司公开征求《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》意见)从公司在投资者互动上的回复来看,意见稿还处在征求意见阶段。

(来源:国家药监局综合司公开征求《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》意见)从公司在投资者互动上的回复来看,意见稿还处在征求意见阶段。 公司的控股股东、实际控制人为刘继东,最终受益股份为28.6%。

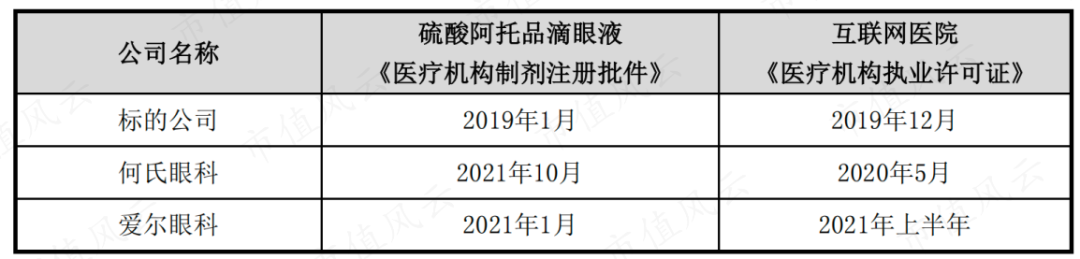

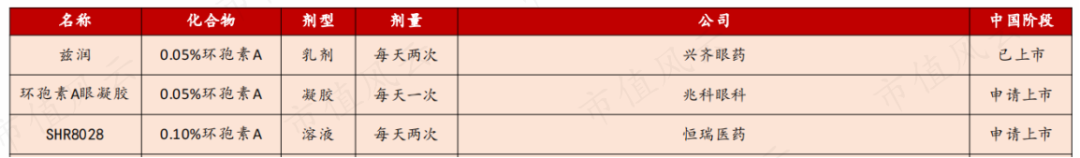

公司的控股股东、实际控制人为刘继东,最终受益股份为28.6%。 目前国内眼科药物市场本身盘子还小,集中度较低,身处百亿市场,2020年公司在其中的市占率不到3.7%。泼天的富贵泼向了业务起色不久的兴齐眼药,短期内放量可以让公司享受到独占红利。但从在研情况来看,现在无论大型老药企还是小型药企在公司已经拥有的两款国内首仿药上都有所布局,紧随其后,虎视眈眈。随着竞争者的不断涌入,这也并不是一门可以躺着赚钱的生意,手握两款国内首仿药,未来公司能啃下多少还得凭自身的努力和造化!免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

目前国内眼科药物市场本身盘子还小,集中度较低,身处百亿市场,2020年公司在其中的市占率不到3.7%。泼天的富贵泼向了业务起色不久的兴齐眼药,短期内放量可以让公司享受到独占红利。但从在研情况来看,现在无论大型老药企还是小型药企在公司已经拥有的两款国内首仿药上都有所布局,紧随其后,虎视眈眈。随着竞争者的不断涌入,这也并不是一门可以躺着赚钱的生意,手握两款国内首仿药,未来公司能啃下多少还得凭自身的努力和造化!免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

作者 | 白猫编辑 | 小白3月11日,兴齐眼药(300573.SZ)发布公告称,公司的0.01%硫酸阿托品滴眼液获批上市。作为国内首款上市的延缓儿童近视进展的处方药,资本市场也是非常给面子,当天兴齐眼药股价涨幅近13%。一直到3月25日,公司的股价不断攀升并创历史新高,3月25日盘中最高冲至239.5元/股。截止4月23日收盘,公司的市值超288亿,仍在历史高位。

作者 | 白猫编辑 | 小白3月11日,兴齐眼药(300573.SZ)发布公告称,公司的0.01%硫酸阿托品滴眼液获批上市。作为国内首款上市的延缓儿童近视进展的处方药,资本市场也是非常给面子,当天兴齐眼药股价涨幅近13%。一直到3月25日,公司的股价不断攀升并创历史新高,3月25日盘中最高冲至239.5元/股。截止4月23日收盘,公司的市值超288亿,仍在历史高位。

小基数,高增长,市占率仅3.7%兴齐眼药主要从事眼科药物研发、生产、销售及医疗服务,主要产品为眼科处方药物。2017-2023年,公司营收连续增长,6年CAGR为26.4%,2023年为14.7亿,总的来说增长亮眼。但这个营收规模放在A股中也确实没什么存在感,主要是因为目前国内眼科药物市场盘子还不大,且公司在其中的市场份额也很小。

小基数,高增长,市占率仅3.7%兴齐眼药主要从事眼科药物研发、生产、销售及医疗服务,主要产品为眼科处方药物。2017-2023年,公司营收连续增长,6年CAGR为26.4%,2023年为14.7亿,总的来说增长亮眼。但这个营收规模放在A股中也确实没什么存在感,主要是因为目前国内眼科药物市场盘子还不大,且公司在其中的市场份额也很小。

(来源:国家药监局综合司公开征求《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》意见)从公司在投资者互动上的回复来看,意见稿还处在征求意见阶段。

(来源:国家药监局综合司公开征求《中华人民共和国药品管理法实施条例(修订草案征求意见稿)》意见)从公司在投资者互动上的回复来看,意见稿还处在征求意见阶段。

![]()

公司的控股股东、实际控制人为刘继东,最终受益股份为28.6%。

公司的控股股东、实际控制人为刘继东,最终受益股份为28.6%。

目前国内眼科药物市场本身盘子还小,集中度较低,身处百亿市场,2020年公司在其中的市占率不到3.7%。泼天的富贵泼向了业务起色不久的兴齐眼药,短期内放量可以让公司享受到独占红利。但从在研情况来看,现在无论大型老药企还是小型药企在公司已经拥有的两款国内首仿药上都有所布局,紧随其后,虎视眈眈。随着竞争者的不断涌入,这也并不是一门可以躺着赚钱的生意,手握两款国内首仿药,未来公司能啃下多少还得凭自身的努力和造化!免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

目前国内眼科药物市场本身盘子还小,集中度较低,身处百亿市场,2020年公司在其中的市占率不到3.7%。泼天的富贵泼向了业务起色不久的兴齐眼药,短期内放量可以让公司享受到独占红利。但从在研情况来看,现在无论大型老药企还是小型药企在公司已经拥有的两款国内首仿药上都有所布局,紧随其后,虎视眈眈。随着竞争者的不断涌入,这也并不是一门可以躺着赚钱的生意,手握两款国内首仿药,未来公司能啃下多少还得凭自身的努力和造化!免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论