美元和人民币汇率如何走?

内容提要

文章分析指出,主导2022年汇率走势的主要因素,即美元流动性的实质性收紧和国内疫情加剧、经济偏弱,近期做出了显著调整,因此人民币和美元汇率都出现了明显反转。展望后市,美元流动性压力缓解的速度或没那么快,短期美元仍可能阶段性走强;而人民币汇率短期则可能随美元指数重新回升而更偏震荡。

近两月,人民币汇率出现明显反弹,截至2023年2月上旬,美元对人民币由2022年11月的峰值7.32震荡下行至6.75左右,基本消除了去年8月以后积累的贬值幅度。与此同时,美元指数则是出现一轮持续的回落,由2022年9月峰值114回落至102附近。

而在此前,人民币在2022年经历了两轮较大幅度的贬值。按照最高收盘价7.32计算,2022年2月至11月,人民币对美元的最大贬值幅度达到15.9%。其中,人民币对美元第一波快速走贬发生在2022年4、5月份,美元对人民币汇率从2022年4月中旬的6.37快速上行到5月中旬的6.8。第二轮贬值从2022年8月15日开始,从6.73持续上行,直至11月3日触达7.32。同期,美元指数则是持续大幅走强。2022年3月开始,美元指数从97附近快速攀升至9月下旬的114附近,达到近20年历史最高点,升值幅度达19%。

为什么去年11月以来,人民币和美元汇率都出现了明显的反转?要分析背后的原因,需要先回顾一下2022年是哪些因素在主导全球汇率变化,这些因素近期又发生了什么调整。

笔者认为,在去年,美元流动性是影响全球汇率市场乃至资本市场的核心矛盾。在当前的全球货币体系中,美元仍然占据着主导地位,占全球官方外汇储备60%左右。那么在美元主导地位的背景下,美联储的货币政策变化、美元流动性的宽松和收紧,就会对全球资产价格、汇率,甚至各国货币政策产生深刻影响。比如,在美元处于宽松周期时,美元流动性流向全球,包括人民币在内的其它货币有升值压力,货币政策跟着美元进行宽松;反之,在美元处于紧缩周期时,美元流动性从全球回流,其它货币有贬值压力,货币政策往往需要被迫收紧。

本轮美元宽松周期开始于2018年底,随着2020年新冠疫情的到来,经济压力明显增大,加速了美联储宽松周期。2020年,美联储迅速将政策利率降为0,并实施了大规模的量化宽松政策,全球各大央行也迫于经济压力,纷纷跟随实施宽松政策,货币超发程度快速上升。此后,随着全球通胀压力不断抬升,2021年下半年开始,美联储的货币政策态度逐渐转向鹰派,11月开启Taper,进入2022年以来开始快速加息周期,美元的名义和实际利率都快速回升。

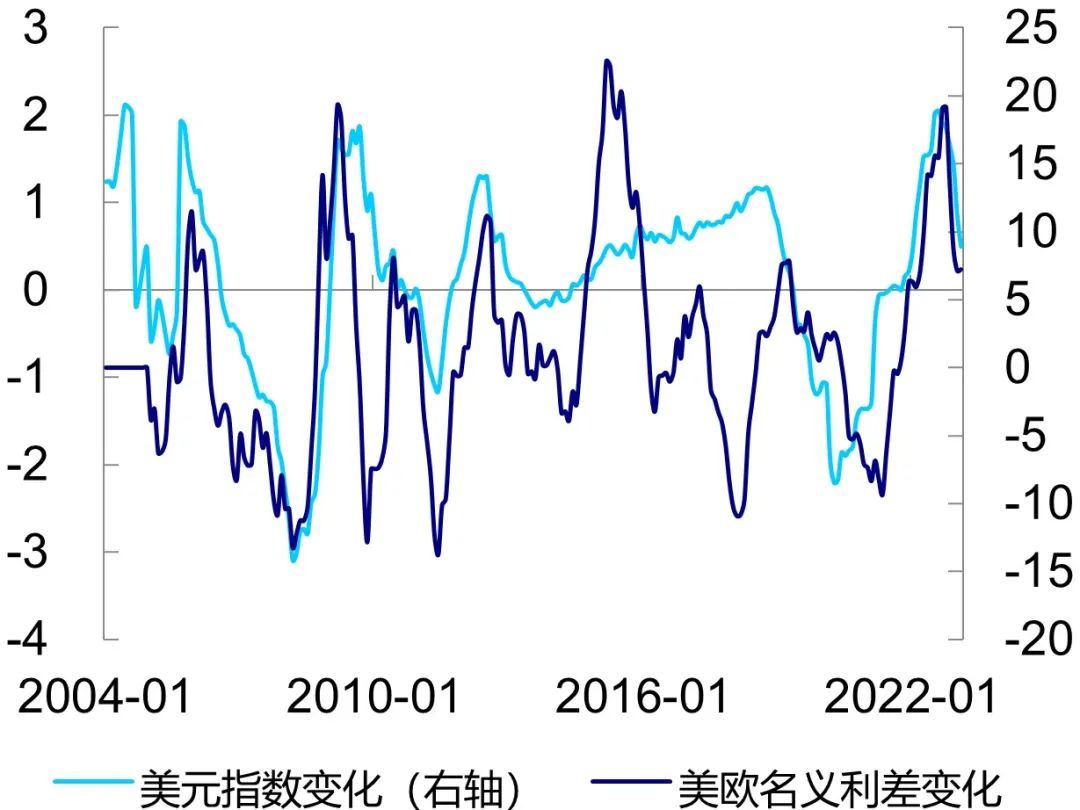

而汇率的变化决定于各国之间的相对利率变化。从理论上来分析,如果资本能够自由流动,两国之间名义利差决定了对汇率的变化预期;如果商品能够自由流动,两国的汇率变化预期应该等于通胀的预期差;如果资本和商品都能够自由流动,在这种理想状态下,两个国家的实际利率应该相等,也就是说,在均衡状态下,持有任何一种货币的实际预期回报率应该相同。但这毕竟是理想状态,从现实情况来看,名义利率和实际利率对汇率都会产生某些影响。最典型的,如果A货币的利率明显低于B货币的利率,那么投资者就可以借入A货币、持有B货币,进行套息交易,而套息交易本身就会对汇率产生影响。

利率的相对变化,反映的是两个经济体相对经济、货币政策的变化,所以汇率变化本质上反映的是两个经济体经济的相对强弱的变化。所以,去年以来美元指数升值速度较快,除了美联储加息、美债利率快速回升以外,也是因为其它经济体相对疲弱,和美国经济周期出现了明显错位。例如,欧洲经济受到能源短缺的影响,已经陷入滞胀;日本经济在2020年下半年恢复一波后,在2021年已经处于横盘震荡的状态。

图1 美欧利差与美元指数变化(%)

数据来源:Wind资讯

同样的,去年人民币相对美元的两轮较快速贬值,也存在经济内因。去年一季度时,美元指数已经在持续走强,但这一阶段人民币汇率反而在美元基础上进一步升值。背后是年初稳增长政策的集中前置落地,以及旺盛出口需求的支撑。直到4月上海疫情发生,经济活动受到影响,从而引发第一轮较快速的贬值。而后在8月开始的第二轮贬值中,除了美元快速走强引起的相对贬值外,国内疫情再度抬头、公布的经济数据偏弱,再加上央行进行了一轮逆回购、MLF利率的降息,都加剧了人民币的贬值。再到去年四季度,我国出口增速回落到个位数水平,美元指数的趋势更加主导了人民币走势,驱动了人民币的持续走贬。

那么理解了主导去年汇率走势的主要因素,即美元流动性的实质性收紧和国内疫情加剧、经济偏弱,我们就能够解释为什么近几个月,不管是美元指数还是人民币汇率都出现了趋势性反转。

首先,美元流动性加速收紧的预期回落,带动美元指数高位走弱。2020年疫情以后,由于美元流动性的过剩,美国通胀水平快速抬升,到2022年3月,美国CPI当月同比已经上行至8.5%,核心CPI同比也来到了6.5%,达到了近40年来的新高。美联储主席鲍威尔在去年8月底Jackson Hole的讲话就明确表达了治理通胀的决心,此后表示哪怕带来短期经济和就业走弱,也要加息控制住通胀。也就是,去年以来,美国的通胀指标就是决定美元流动性的核心变量。

因而随着美联储持续加息给需求降温,在10月和11月美国通胀数据持续低于市场预期后,美元的流动性压力阶段性的缓解,带动美元指数从9月的峰值114附近持续回落,人民币汇率则相对升值。

其次,国内方面,12月以来疫情政策不断优化,中国经济向好预期走强,进一步推动人民币升值。去年12月疫情政策优化后,随着疫情高峰过去,国内人口流动就出现了较快速的回升,经济也得以从底部修复。与此同时,国内地产方面的政策积极发力,包括“金融十六条”、房地产融资“三支箭”等,助力经济稳增长。而国内政策、经济的向好预期也带动外资大幅流入,今年1月陆股通净流入规模高达1412亿元,也进一步支撑了人民币汇率的走强。

往后看,美元流动性压力缓解的速度或没那么快,短期美元仍可能阶段性走强。

一方面,当前美国经济增长和消费虽有回落,但仍不弱。2022年4季度,美国GDP不变价环比折年率为2.9%,较3季度的3.2%有所回落,但仍高于市场预期的2.6%。根据纽约联储公布的周度经济指数来看,2021年四季度以来虽然经济增速有所走弱,但目前仍保持与疫情前相当的水平,也表明当前经济并不算差。消费方面,美国商品消费有所回落,但服务消费仍然不低,并且年化增速还在改善。

而且美国居民仍有较多的超额储蓄,能够支撑消费和经济表现。在疫情暴发之初,美国对居民的财政支持远远超过了居民其他收入损失的总和,在支出下降的情况下支撑了个人收入。到2021年第三季度,美国居民过剩储蓄存量约为2.3万亿美元,此后随着支出增加和财政支持减少,过剩储蓄存量开始下降。即便如此,截至2023年初,居民仍有超过1万亿美元的超额储蓄,能够支撑美国消费表现。

另一方面,美国核心通胀或仍难以明显降温。事实上,美国涨价的不仅仅是能源,截至2022年12月,美国核心CPI同比仍高达5.7%,环比虽然只有0.2%,但仍然不低。短期来看,美国核心通胀或仍难以明显降温。一是,劳动力市场依然紧张,工资-通胀螺旋压力不减;二是,租金通胀仍在支撑美国核心通胀,根据房价增速的领先参考,美国租金通胀加速回落的时点要到今年二或三季度。在美国消费仍有支撑的背景下,全年美国通胀或仍高于美联储2%的目标水平。因此,美联储或也不会那么快停止加息,美元指数仍可能阶段性走强。

人民币方面,随着2月以来美元指数的重新回升,人民币汇率短期看可能更偏震荡。整体来看,2023年中国经济呈现复苏态势,与美欧经济周期再度错位,因此相较于2022年,人民币贬值压力明显下降。今年,人民币汇率的主导因素将重回内部,当前市场或已经对国内的政策和经济复苏有了比较充分的预期。我们认为,在集中推出一波政策后,短期内“稳增长”政策增量相对有限,接下来汇率的关键是关注经济基本面的实现情况。

END

作者:梁中华、应镓娴,海通证券研究所,梁中华系研究所首席宏观分析师

原文《美元和人民币汇率如何走?》全文将刊载于中国外汇交易中心主办《中国货币市场》杂志2023.02总第256期。

更多阅读

◆2022年人民币汇率走势回顾及2023年展望

◆境外投资者债券需求的长期趋势分析

◆2022年银行间外汇市场报告

中国货币市场

更多精彩内容

扫码关注我们

暂时没有评论