95后买壳人竟是造假大亨之女,雅百特惊天造假大案还要换个姿势,再来一次?如果惩罚无力,那造假就是连续剧,而且演员都不换!

作者:

市值风云

|

2022-12-09

营收大起大落,毛利率大幅下滑,业绩持续暴雷,上市6年累计亏损4亿。

作者 | 海绵_编辑 | 小白11月初,一则95后成为上市公司实控人的消息刷爆全网。原来是上市公司国立科技(300716.SZ)的控股股东将其持有的公司10%股权,以1.96亿元的价格转让给95后小姑娘褚一凡控制的绿能投资(海南)有限公司(下称泉为绿能);并同时将其持有的上市公司12%股权的表决权不可撤销地委托给泉为绿能行使。风云君查了一下,2014年毕业至今,褚一凡女士做过总经理、记者、董事长助理,甚至亲自担任过董事长。但是,这些履历无论如何也挣不下2个亿的小目标。那么,就不得不介绍褚女士的父母了。

作者 | 海绵_编辑 | 小白11月初,一则95后成为上市公司实控人的消息刷爆全网。原来是上市公司国立科技(300716.SZ)的控股股东将其持有的公司10%股权,以1.96亿元的价格转让给95后小姑娘褚一凡控制的绿能投资(海南)有限公司(下称泉为绿能);并同时将其持有的上市公司12%股权的表决权不可撤销地委托给泉为绿能行使。风云君查了一下,2014年毕业至今,褚一凡女士做过总经理、记者、董事长助理,甚至亲自担任过董事长。但是,这些履历无论如何也挣不下2个亿的小目标。那么,就不得不介绍褚女士的父母了。

造假累一时,暴富爽一生2015年8月27日,褚女士的父亲陆永、母亲褚衍玲控制的雅百特借壳中联电气成功上市,中联电气也因此更名雅百特。此后的故事大家都知道了:为了完成业绩承诺,陆永在区区20平米的房间主导了雅百特5.8亿的财务造假,雅百特也曾一度站到退市边缘。

造假累一时,暴富爽一生2015年8月27日,褚女士的父亲陆永、母亲褚衍玲控制的雅百特借壳中联电气成功上市,中联电气也因此更名雅百特。此后的故事大家都知道了:为了完成业绩承诺,陆永在区区20平米的房间主导了雅百特5.8亿的财务造假,雅百特也曾一度站到退市边缘。 最终,陆永被证监会终身禁入证券市场,褚衍玲被采取3年禁入证券市场措施,雅百特则进行破产重整,直到2022年2月份才重整完毕,并最终更名雅博股份(002323.SZ)。所以,褚女士只是被操控的木偶,而他被终身禁入的父亲陆永是幕后提线人?雅百特破产重整时,陆永及褚衍玲的控制权先是被稀释降至15.71%,从而失去控制权;而后在2022年5月,夫妻俩持有的上市公司14.08%股权被分配给债权人以清偿债务。

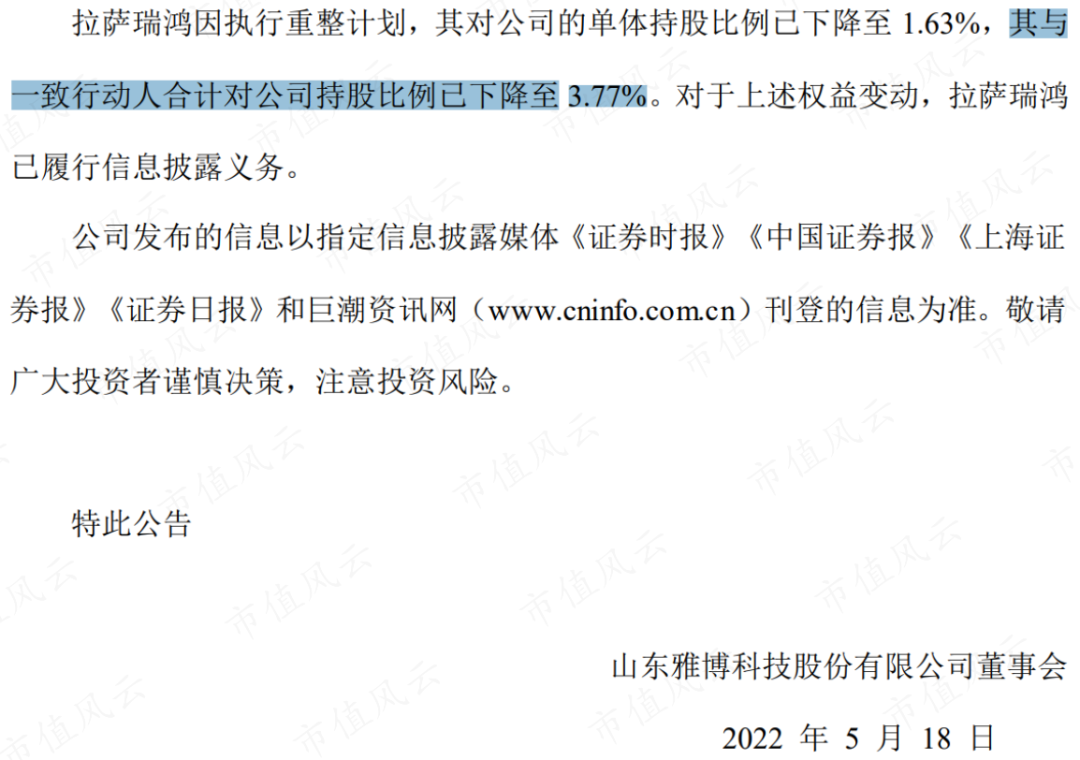

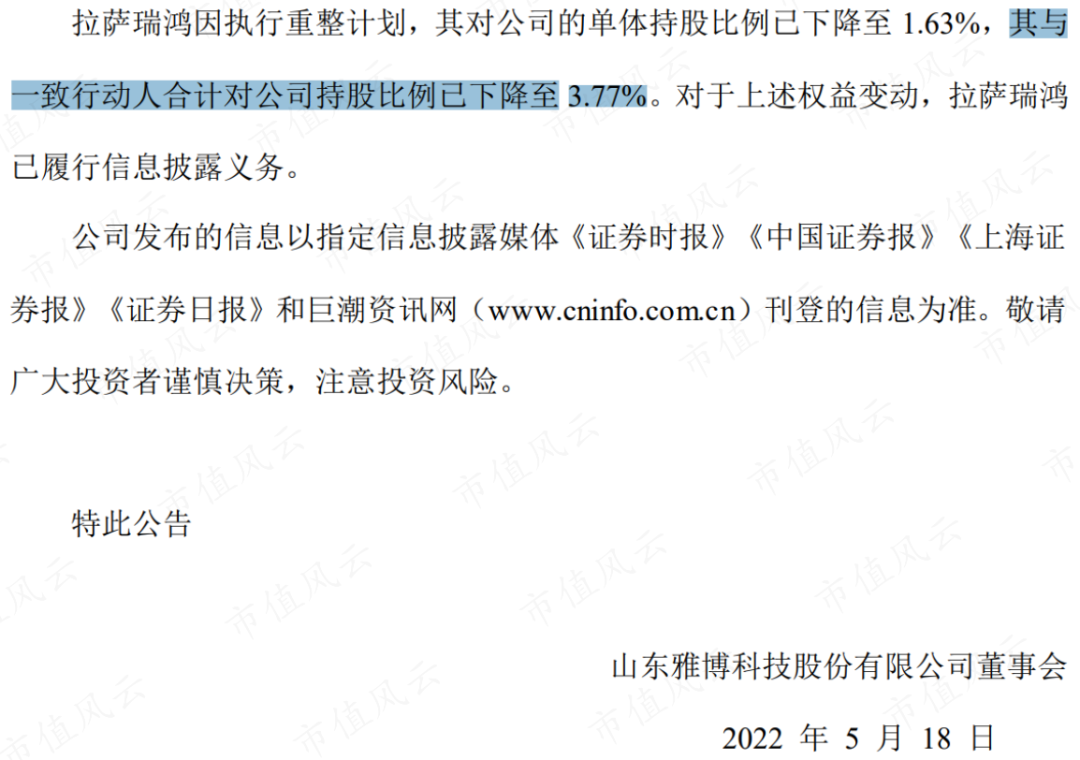

最终,陆永被证监会终身禁入证券市场,褚衍玲被采取3年禁入证券市场措施,雅百特则进行破产重整,直到2022年2月份才重整完毕,并最终更名雅博股份(002323.SZ)。所以,褚女士只是被操控的木偶,而他被终身禁入的父亲陆永是幕后提线人?雅百特破产重整时,陆永及褚衍玲的控制权先是被稀释降至15.71%,从而失去控制权;而后在2022年5月,夫妻俩持有的上市公司14.08%股权被分配给债权人以清偿债务。 (来源:*ST雅博简式权益变动报告书)根据最后一次披露权益变动记录,截止2022年5月17日,拉萨瑞鸿及一致行动人合计持有雅博股份3.77%股权,按照11月24日3.89元/股的收盘价计算,持股市值约3.11亿,不存在质押。

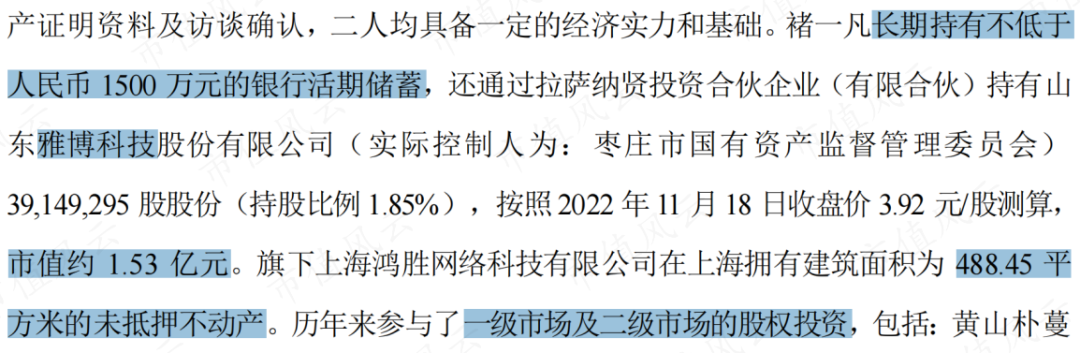

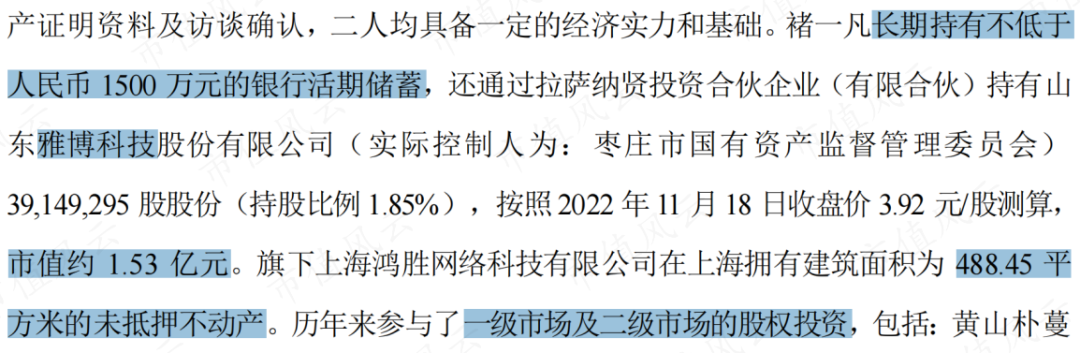

(来源:*ST雅博简式权益变动报告书)根据最后一次披露权益变动记录,截止2022年5月17日,拉萨瑞鸿及一致行动人合计持有雅博股份3.77%股权,按照11月24日3.89元/股的收盘价计算,持股市值约3.11亿,不存在质押。 按照国立科技对深交所关注函的回复,褚一凡银行账户活期存款余额长期不低于1,500万,其持有的雅博科技股权市值约1.53亿,还在上海拥有不动产及众多股权投资,这都是它支付国立科技股权转让款的底层资产。

按照国立科技对深交所关注函的回复,褚一凡银行账户活期存款余额长期不低于1,500万,其持有的雅博科技股权市值约1.53亿,还在上海拥有不动产及众多股权投资,这都是它支付国立科技股权转让款的底层资产。 (来源:国立科技关注函回复)但什么叫越描越黑?这些财富从何而来大家心里跟明镜一样。复盘陆氏夫妇操盘的雅百特财务造假终局,可谓竹篮打水一场空,而刚从雅百特这个烂泥坑里爬出来,陆氏夫妇又疑似在背地里拿下另一家上市公司控制权,是因为尝到了造假甜头,想故伎重演、三演、四演、五演吗?

(来源:国立科技关注函回复)但什么叫越描越黑?这些财富从何而来大家心里跟明镜一样。复盘陆氏夫妇操盘的雅百特财务造假终局,可谓竹篮打水一场空,而刚从雅百特这个烂泥坑里爬出来,陆氏夫妇又疑似在背地里拿下另一家上市公司控制权,是因为尝到了造假甜头,想故伎重演、三演、四演、五演吗? 在轮番破产重整,清偿债务后,陆氏夫妇竟然还能如此出手阔绰,单单女儿银行账户的活期存款余额都长期维持在1,500万左右,难道造假真的可以暴富?接下来风云君带大家重点研究一下本次的主角——国立科技。

在轮番破产重整,清偿债务后,陆氏夫妇竟然还能如此出手阔绰,单单女儿银行账户的活期存款余额都长期维持在1,500万左右,难道造假真的可以暴富?接下来风云君带大家重点研究一下本次的主角——国立科技。 虚胖的营收,消瘦的净利润国立科技2017年11月9日登陆创业板,上市刚刚满5年,实控人就潇洒卖壳套现走人了。事出反常必有妖,风云君嗅到一丝不对劲。国立科技主营产品是EVA/TPR环保改性材料及制品和改性再生工程塑料,从收入来看,其上市后营业收入大起大落:2019年,营收暴涨138.28%,但紧接着2020年就下滑25.94%;2021年几乎不增长,为19.02亿;2022年前三季度营收同比减少31.95%。如果没有意外情况,今年营收同比也会明显下滑,保持“大落”趋势。

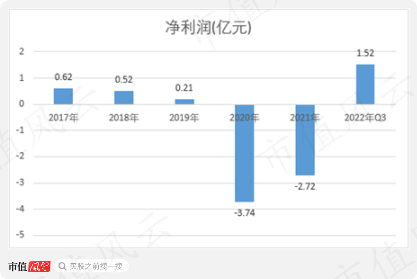

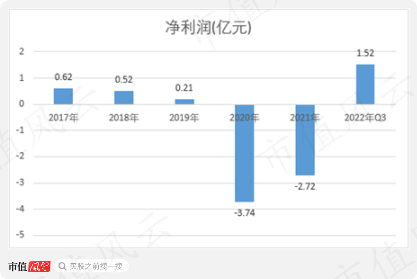

虚胖的营收,消瘦的净利润国立科技2017年11月9日登陆创业板,上市刚刚满5年,实控人就潇洒卖壳套现走人了。事出反常必有妖,风云君嗅到一丝不对劲。国立科技主营产品是EVA/TPR环保改性材料及制品和改性再生工程塑料,从收入来看,其上市后营业收入大起大落:2019年,营收暴涨138.28%,但紧接着2020年就下滑25.94%;2021年几乎不增长,为19.02亿;2022年前三季度营收同比减少31.95%。如果没有意外情况,今年营收同比也会明显下滑,保持“大落”趋势。 (来源:国立科技年报,2022年数据为三季报)相比收入的大起大落,国立科技的净利润从2017年上市后却一路下滑,2019年营收翻倍时,净利润居然同比减少59.62%,2020和2021连续两年更是大幅亏损,合计亏损额达6.46亿,其中2021年亏损2.72亿。

(来源:国立科技年报,2022年数据为三季报)相比收入的大起大落,国立科技的净利润从2017年上市后却一路下滑,2019年营收翻倍时,净利润居然同比减少59.62%,2020和2021连续两年更是大幅亏损,合计亏损额达6.46亿,其中2021年亏损2.72亿。 (来源:国立科技年报,2022年数据为三季报)很明显,有妖气。

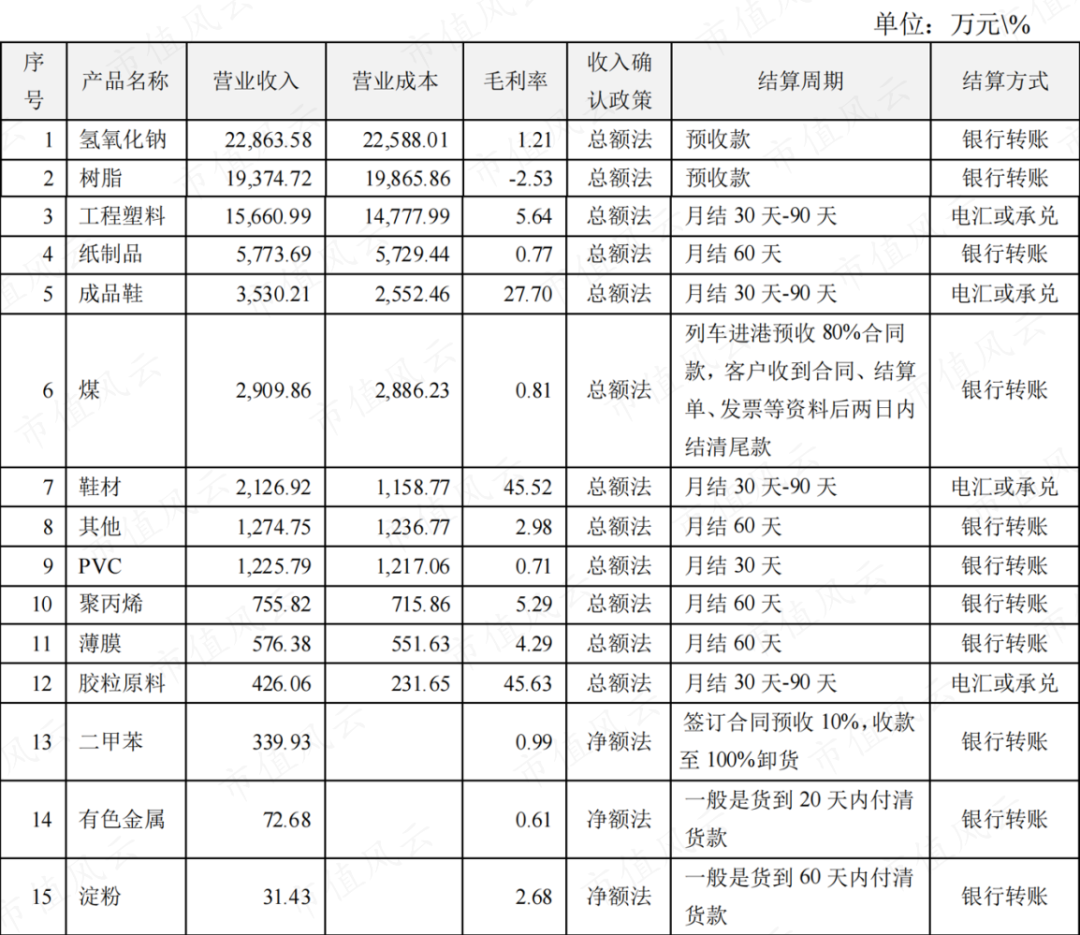

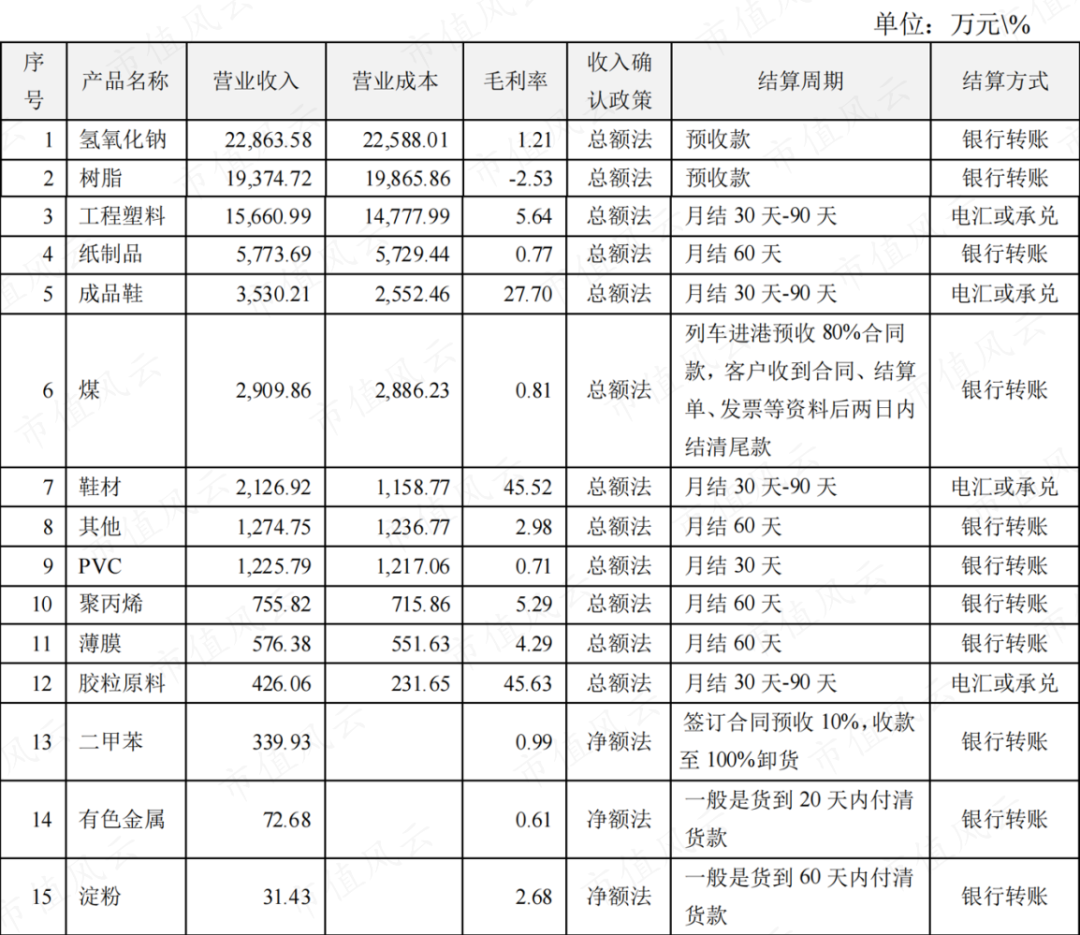

(来源:国立科技年报,2022年数据为三季报)很明显,有妖气。 01 营收暴增,靠的都是毛利率极低的供应链项目先来看大起大落的营业收入。2018年9月,公司成立子公司广东国立供应链管理有限公司(以下简称“国立供应链”),开拓供应链管理业务,后续的贸易业务主要是由国立供应链开展运营(下文的贸易业务仅指国立供应链开展的贸易)。2019年,贸易业务同比暴增2,358.00%,达12.88亿元。但贸易业务毛利率很低,2019年仅有1.5%,在2020年毛利率有了小幅提升,达到4.46%——最终却是一个“意外”大雷,风云君下节会讲这个雷。

01 营收暴增,靠的都是毛利率极低的供应链项目先来看大起大落的营业收入。2018年9月,公司成立子公司广东国立供应链管理有限公司(以下简称“国立供应链”),开拓供应链管理业务,后续的贸易业务主要是由国立供应链开展运营(下文的贸易业务仅指国立供应链开展的贸易)。2019年,贸易业务同比暴增2,358.00%,达12.88亿元。但贸易业务毛利率很低,2019年仅有1.5%,在2020年毛利率有了小幅提升,达到4.46%——最终却是一个“意外”大雷,风云君下节会讲这个雷。 (来源:国立科技问询函回复)2019年之后,贸易业务规模逐渐缩小,2020年该业务实现收入5.36亿,同比下滑58.39%,2021年贸易业务进一步缩减,公司不再单独披露贸易业务收入。剔除贸易业务后,2019年总营收增长26.10%,相比2018年下滑11个点,2020年总营收相比2019年再次下滑20个点。没有贸易业务掩护后,营收增长的真相就被戳破了。

(来源:国立科技问询函回复)2019年之后,贸易业务规模逐渐缩小,2020年该业务实现收入5.36亿,同比下滑58.39%,2021年贸易业务进一步缩减,公司不再单独披露贸易业务收入。剔除贸易业务后,2019年总营收增长26.10%,相比2018年下滑11个点,2020年总营收相比2019年再次下滑20个点。没有贸易业务掩护后,营收增长的真相就被戳破了。 接下来看节节败退的净利润。国立科技上市第四年净利润一把亏光,2020年亏损3.74亿,2021年又亏损2.72亿。其中,信用减值和资产减值是每年造成亏损的主要原因:2020-2021年,信用减值共计带来亏损1.68亿,资产减值共计带来亏损1.04亿。那么,为什么会有这么大的信用减值?闹呢?

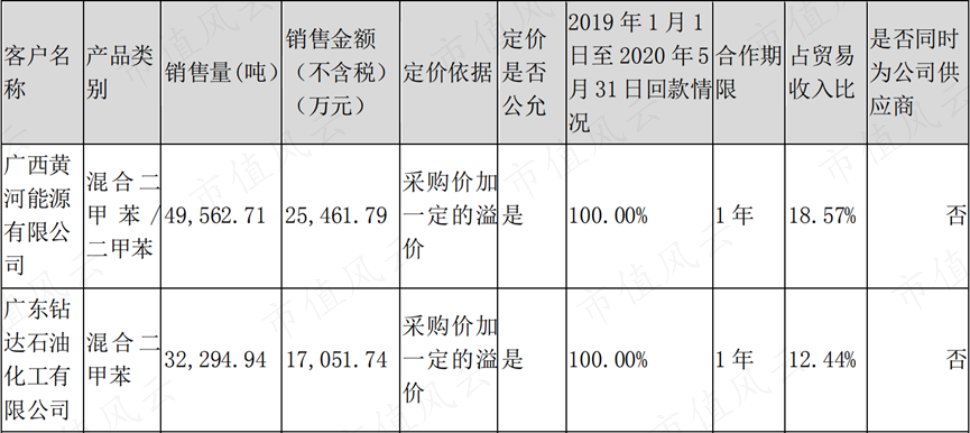

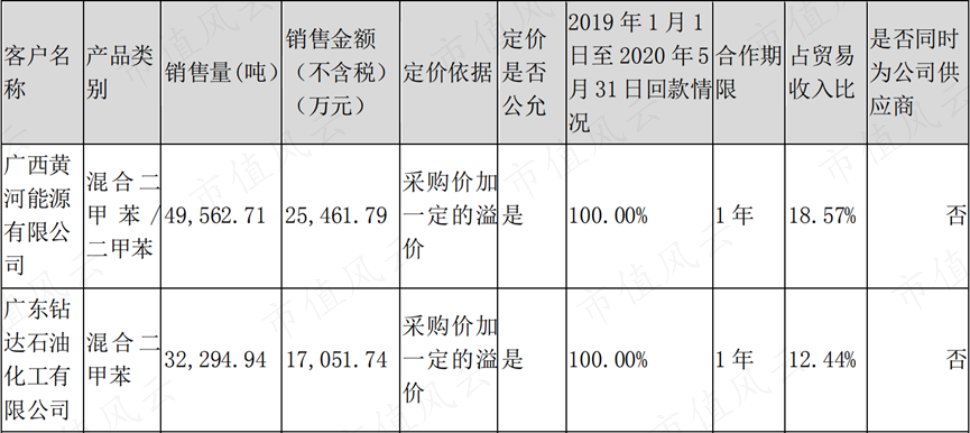

接下来看节节败退的净利润。国立科技上市第四年净利润一把亏光,2020年亏损3.74亿,2021年又亏损2.72亿。其中,信用减值和资产减值是每年造成亏损的主要原因:2020-2021年,信用减值共计带来亏损1.68亿,资产减值共计带来亏损1.04亿。那么,为什么会有这么大的信用减值?闹呢? 02 1.68亿大额信用减值损失风云君在上面提到过供应链业务毛利率很低,在2020年毛利率稍有好转之际,没想到竟踩了雷。关于这个雷,风云君总感觉里面有一些故事。(1) 给套就钻?为了400万利润,折了7000多万预付款!贸易业务开展中,国立科技的供应商和客户之间存在关联关系。2019年,国立供应链开展的贸易业务前2大客户分别是广西黄河能源有限公司(下称:黄河能源)、广东钻达石油化工有限公司(下称:钻达石油)。

02 1.68亿大额信用减值损失风云君在上面提到过供应链业务毛利率很低,在2020年毛利率稍有好转之际,没想到竟踩了雷。关于这个雷,风云君总感觉里面有一些故事。(1) 给套就钻?为了400万利润,折了7000多万预付款!贸易业务开展中,国立科技的供应商和客户之间存在关联关系。2019年,国立供应链开展的贸易业务前2大客户分别是广西黄河能源有限公司(下称:黄河能源)、广东钻达石油化工有限公司(下称:钻达石油)。 (来源:深交所问询函回复)贸易业务的前几大供应商包括:广东中谦石化有限公司(下称:中谦石化)、深圳市前海金鑫银汇石油化工有限公司(下称:前海金鑫)、茂名市富达石油有限公司(下称:茂名富达)。2020年4月3号之前,钻达石油和茂名富达的法定代表人都是柯永进,之后变为梁伟强,而且梁伟强还担任第一大客户黄河能源的监事。

(来源:深交所问询函回复)贸易业务的前几大供应商包括:广东中谦石化有限公司(下称:中谦石化)、深圳市前海金鑫银汇石油化工有限公司(下称:前海金鑫)、茂名市富达石油有限公司(下称:茂名富达)。2020年4月3号之前,钻达石油和茂名富达的法定代表人都是柯永进,之后变为梁伟强,而且梁伟强还担任第一大客户黄河能源的监事。 风云君发现,国立科技在二甲苯业务中,纯粹就是倒货商:在2019年二甲苯采销清单中,采购和销售的数量全都一样,当天买当天卖,国立科技就是过个手而已,当期二甲苯业务实现收入7个多亿。对国立科技来说,这确实是制造营收的好方法。

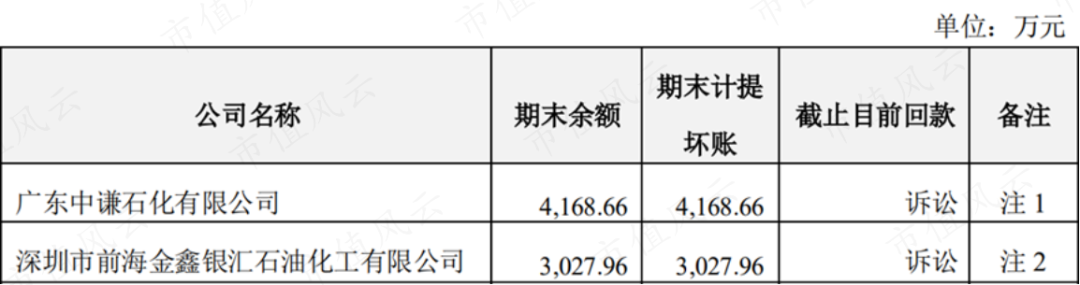

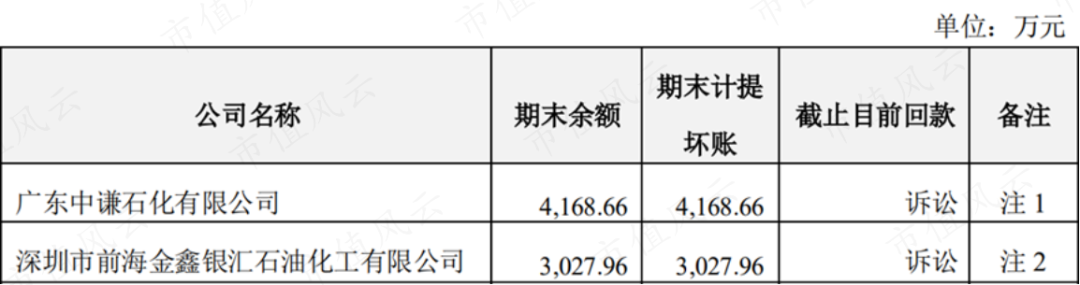

风云君发现,国立科技在二甲苯业务中,纯粹就是倒货商:在2019年二甲苯采销清单中,采购和销售的数量全都一样,当天买当天卖,国立科技就是过个手而已,当期二甲苯业务实现收入7个多亿。对国立科技来说,这确实是制造营收的好方法。 (来源:深交所关注函回复,以上仅为部分清单截图)由此风云君有个不成熟的猜想,考虑到二甲苯业务中供应商和客户的关联关系,他们本可以自产自用,何必让国立科技从中赚差价,难道是先给点甜头,然后再一记闷棍?接着公司2020年4月与中谦石化和前海金鑫签订购货合同,预付款分别为4,168万、3,028万,但截止交货日一直没有收到货。

(来源:深交所关注函回复,以上仅为部分清单截图)由此风云君有个不成熟的猜想,考虑到二甲苯业务中供应商和客户的关联关系,他们本可以自产自用,何必让国立科技从中赚差价,难道是先给点甜头,然后再一记闷棍?接着公司2020年4月与中谦石化和前海金鑫签订购货合同,预付款分别为4,168万、3,028万,但截止交货日一直没有收到货。

2019年年报显示,国立科技预付账款的大部分也是给了这两家公司。也许是由于之前业务往来建立了信任,公司在一个月的时间又支付了7,000多万的预付款,然后就暴雷了。

2019年年报显示,国立科技预付账款的大部分也是给了这两家公司。也许是由于之前业务往来建立了信任,公司在一个月的时间又支付了7,000多万的预付款,然后就暴雷了。 (来源:国立科技2019年年报)后来国立科技将预付款转入其他应收款后全额计提坏账准备7,197万,致使项目当年净利润亏损6,400多万,而供应链项目在2018和2019年共计实现的净利润才400多万。

(来源:国立科技2019年年报)后来国立科技将预付款转入其他应收款后全额计提坏账准备7,197万,致使项目当年净利润亏损6,400多万,而供应链项目在2018和2019年共计实现的净利润才400多万。 (来源:国立科技2020年年报)天眼查显示,黄河能源、中谦石化的子公司广西钻达资产管理有限公司、钻达石油的子公司广西钻达生态农业有限公司,共用联系电话和邮箱,而且为了提高知名度,对外还都说是广东钻达石油化工集团旗下公司。

(来源:国立科技2020年年报)天眼查显示,黄河能源、中谦石化的子公司广西钻达资产管理有限公司、钻达石油的子公司广西钻达生态农业有限公司,共用联系电话和邮箱,而且为了提高知名度,对外还都说是广东钻达石油化工集团旗下公司。 在被发现钻达石油和茂名富达存在关联关系时,国立科技很快就声明没有再与他们有过交易——但是转头就和该集团旗下其他有关联关系的公司开展业务。公司还是很维护这份感情的,称这几个公司的股东是同行或者老乡等关系,相互认识,他们都是独立经营。总之一句话,反正钱是无论如何要不回来了。

在被发现钻达石油和茂名富达存在关联关系时,国立科技很快就声明没有再与他们有过交易——但是转头就和该集团旗下其他有关联关系的公司开展业务。公司还是很维护这份感情的,称这几个公司的股东是同行或者老乡等关系,相互认识,他们都是独立经营。总之一句话,反正钱是无论如何要不回来了。 (2) 虽然受伤害的是上市公司,但一定是巧合!2021年,公司又因部分客户经营困难、部分子公司转让等原因,计提信用减值损失8,133万。上市公司的套路太多,风云君数量有限忙不过来,所以在这里只研究按单项计提坏账准备最大的两个。一个是泗洪捍福康医疗科技有限公司(下称:捍福康科技),风云君发现捍福康科技既是供应商又是客户。2021年1月至6月,国立科技与捍福康科技签订多份购销合同,合计销售金额3,360万元,报告期末捍福康科技仍欠公司货款1,316万,公司考虑其资金状况紧张,已无力偿还债务,对该笔欠款按单项计提坏账准备全额计提。另一方面,2021年供应商C作为公司材料收入第三大供应商,风云君经过确认,供应商C就是捍福康科技。

(2) 虽然受伤害的是上市公司,但一定是巧合!2021年,公司又因部分客户经营困难、部分子公司转让等原因,计提信用减值损失8,133万。上市公司的套路太多,风云君数量有限忙不过来,所以在这里只研究按单项计提坏账准备最大的两个。一个是泗洪捍福康医疗科技有限公司(下称:捍福康科技),风云君发现捍福康科技既是供应商又是客户。2021年1月至6月,国立科技与捍福康科技签订多份购销合同,合计销售金额3,360万元,报告期末捍福康科技仍欠公司货款1,316万,公司考虑其资金状况紧张,已无力偿还债务,对该笔欠款按单项计提坏账准备全额计提。另一方面,2021年供应商C作为公司材料收入第三大供应商,风云君经过确认,供应商C就是捍福康科技。 (来源:国立科技问询函回复)天眼查信息显示,捍福康科技2020年7月才刚刚成立,2021年就成为国立科技第三大供应商,然后就快速资不抵债,致使上市公司应收账款全额计提减值。整个操作过程简直丝般顺滑,良心去无踪,捞钱更出众。

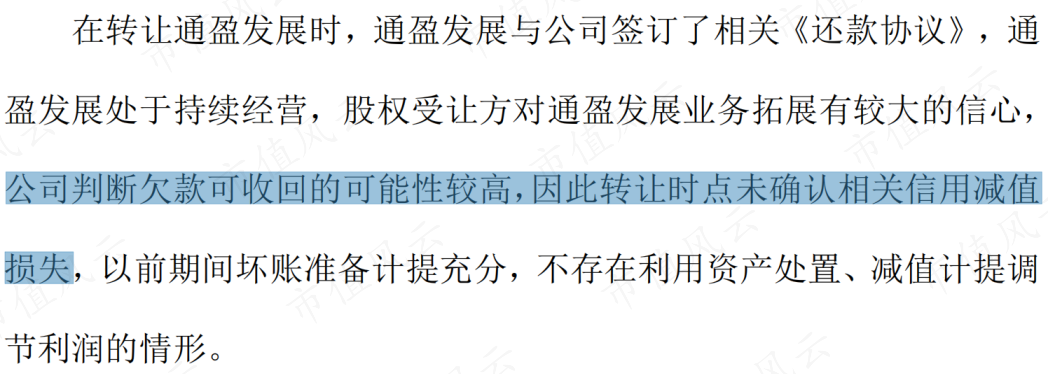

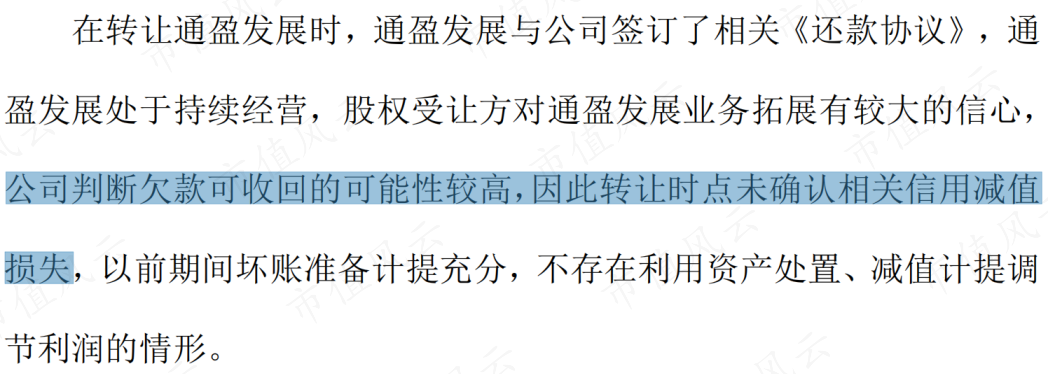

(来源:国立科技问询函回复)天眼查信息显示,捍福康科技2020年7月才刚刚成立,2021年就成为国立科技第三大供应商,然后就快速资不抵债,致使上市公司应收账款全额计提减值。整个操作过程简直丝般顺滑,良心去无踪,捞钱更出众。 风云君也不知道是敌人太狡猾,还是上市公司太单纯,一个成立不久的“特供”公司,就这样挥一挥衣袖,给上市公司创造亏损。2021年6月,国立科技将子公司广东国立通盈科技发展有限公司(下称:通盈发展)51%的股权转让给薛志文。以2021年4月30日通盈发展的净资产-2,576万为作价参考,交易定价1元。在通盈发展之前经营过程中,国立科技对其提供借款2,217万元,日常经营性活动形成应收货款1,830万元,转让后,被动对其形成财务资助合计4,047万元。转让股权时,国立科技称受让方对通盈发展有信心,被动财务资助欠款收回可能性大,转让时未确认相关信用减值损失。但回头就打脸——年末全额计提了。

风云君也不知道是敌人太狡猾,还是上市公司太单纯,一个成立不久的“特供”公司,就这样挥一挥衣袖,给上市公司创造亏损。2021年6月,国立科技将子公司广东国立通盈科技发展有限公司(下称:通盈发展)51%的股权转让给薛志文。以2021年4月30日通盈发展的净资产-2,576万为作价参考,交易定价1元。在通盈发展之前经营过程中,国立科技对其提供借款2,217万元,日常经营性活动形成应收货款1,830万元,转让后,被动对其形成财务资助合计4,047万元。转让股权时,国立科技称受让方对通盈发展有信心,被动财务资助欠款收回可能性大,转让时未确认相关信用减值损失。但回头就打脸——年末全额计提了。 (来源:国立科技问询函回复)风云君认为通盈发展的潜亏其实早都存在了,只是在转让其控制权后,亏损暴露出来了,本来还打算再撑一撑的,但由于受让方未及时按约还债,最终选择在年底把亏损一次性释放出来。

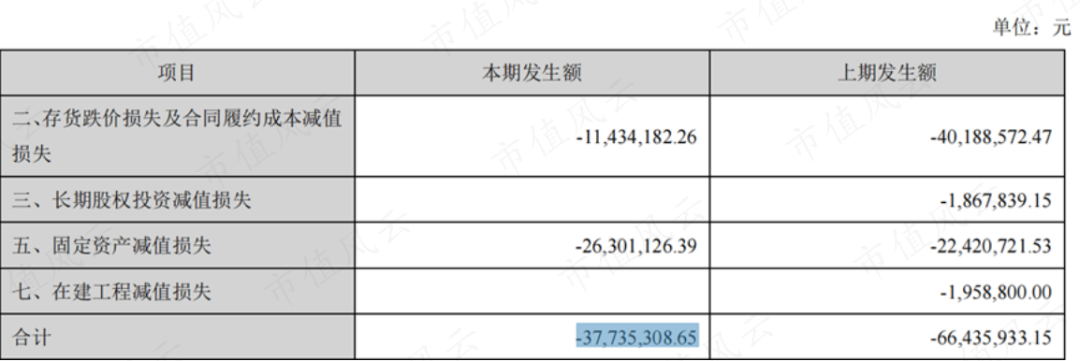

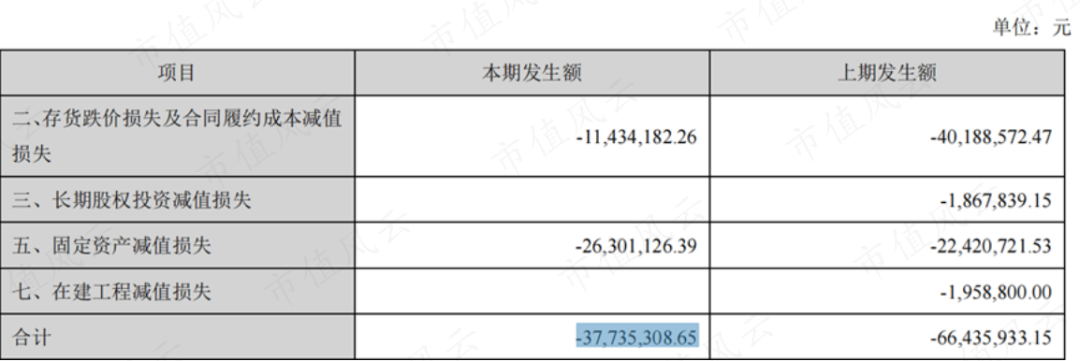

(来源:国立科技问询函回复)风云君认为通盈发展的潜亏其实早都存在了,只是在转让其控制权后,亏损暴露出来了,本来还打算再撑一撑的,但由于受让方未及时按约还债,最终选择在年底把亏损一次性释放出来。 03 1.04亿资产减值,这个锅必须大环境背2020年,受疫情和贸易摩擦影响,国立科技国内外订单出现大幅下降,对存货和固定资产计提减值损失0.66亿元。2021年因疫情反复,继续对固定资产和存货计提减值0.38亿元。

03 1.04亿资产减值,这个锅必须大环境背2020年,受疫情和贸易摩擦影响,国立科技国内外订单出现大幅下降,对存货和固定资产计提减值损失0.66亿元。2021年因疫情反复,继续对固定资产和存货计提减值0.38亿元。 (来源:国立科技2021年年报)客观来说,疫情确实给企业日常经营带来很大冲击,但在风云君看来,国立科技纯粹是为了减值而减值——因为自上市后,国立科技主要产品毛利率直线下滑。

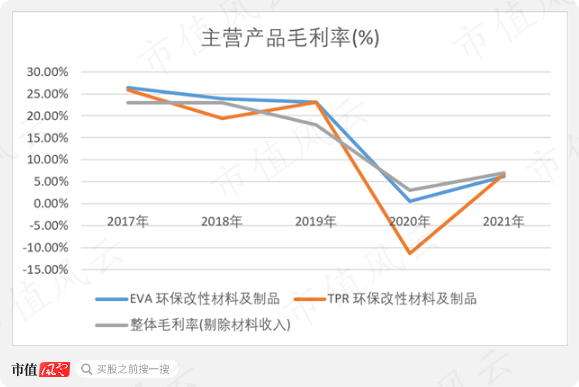

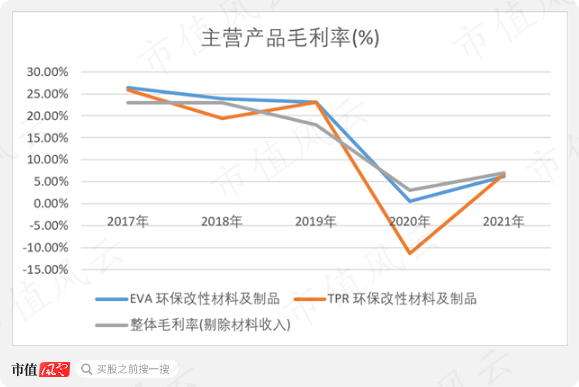

(来源:国立科技2021年年报)客观来说,疫情确实给企业日常经营带来很大冲击,但在风云君看来,国立科技纯粹是为了减值而减值——因为自上市后,国立科技主要产品毛利率直线下滑。 04 主营产品毛利率大幅波动,疫情偏偏就只影响上市公司国立科技上市以来主营产品毛利率大幅波动,第一大收入EVA改性材料及制品的毛利率在2020年几乎接近于零,第三大收入TPR产品的毛利率波动幅度更大,2020年下降了34个点。公司整体毛利率(剔除材料收入)一路下滑,在2020年大幅减少,2021年虽有所提高,但比起上市时差距依旧很大。

04 主营产品毛利率大幅波动,疫情偏偏就只影响上市公司国立科技上市以来主营产品毛利率大幅波动,第一大收入EVA改性材料及制品的毛利率在2020年几乎接近于零,第三大收入TPR产品的毛利率波动幅度更大,2020年下降了34个点。公司整体毛利率(剔除材料收入)一路下滑,在2020年大幅减少,2021年虽有所提高,但比起上市时差距依旧很大。 (来源:国立科技年报)国立科技对此解释是受疫情影响,原材料价格上涨和订单减少使得业务受到双重打击。

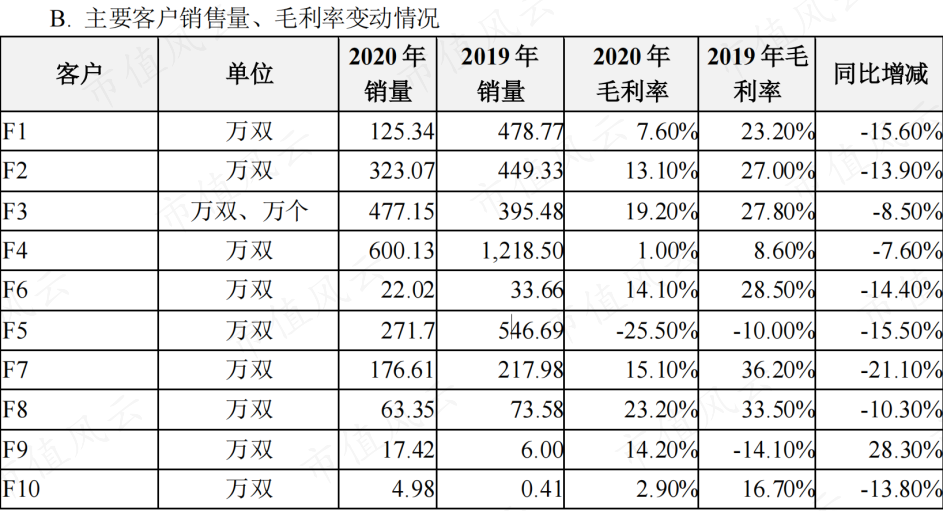

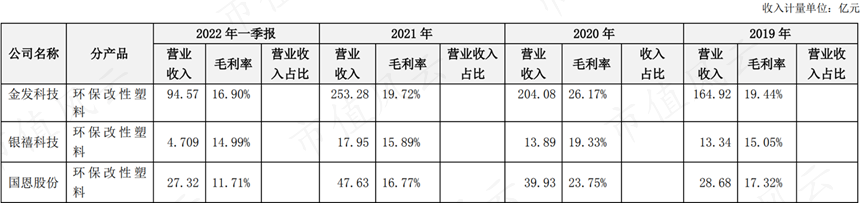

(来源:国立科技年报)国立科技对此解释是受疫情影响,原材料价格上涨和订单减少使得业务受到双重打击。 (来源:国立科技年报问询函回复)但是公司在问询函回复中列举的3家同行业可比公司,他们的改性材料产品毛利率都较为稳定,在2020年均比上年提高6个百分点左右,毛利率最低的也接近20%。风云君想问莫非疫情就不影响他们?浓霜偏打无根草,祸来只奔福轻人?

(来源:国立科技年报问询函回复)但是公司在问询函回复中列举的3家同行业可比公司,他们的改性材料产品毛利率都较为稳定,在2020年均比上年提高6个百分点左右,毛利率最低的也接近20%。风云君想问莫非疫情就不影响他们?浓霜偏打无根草,祸来只奔福轻人? (来源:国立科技年报问询函回复)

(来源:国立科技年报问询函回复) 套现正酣:上市6年累计亏损近4亿,实控人累计套现近5亿自今年3月7日开始,国立科技控股股东频繁减持套现。风云君大致统计了一下,上市至今,实控人邵鉴棠、杨娜夫妇已合计减持套现1.17亿元。

套现正酣:上市6年累计亏损近4亿,实控人累计套现近5亿自今年3月7日开始,国立科技控股股东频繁减持套现。风云君大致统计了一下,上市至今,实控人邵鉴棠、杨娜夫妇已合计减持套现1.17亿元。 (来源:国立科技减持公告)根据不久前发布的3个股份转让公告,转让价款共计3.55亿,这样算下来,虽然国立科技上市6年累计亏损3.59亿,但这并不影响原实控人邵鉴棠、杨娜夫妇累计套现4.72亿。除此之外,按目前市价估计,其剩余持股市值还有3.49亿。

(来源:国立科技减持公告)根据不久前发布的3个股份转让公告,转让价款共计3.55亿,这样算下来,虽然国立科技上市6年累计亏损3.59亿,但这并不影响原实控人邵鉴棠、杨娜夫妇累计套现4.72亿。除此之外,按目前市价估计,其剩余持股市值还有3.49亿。

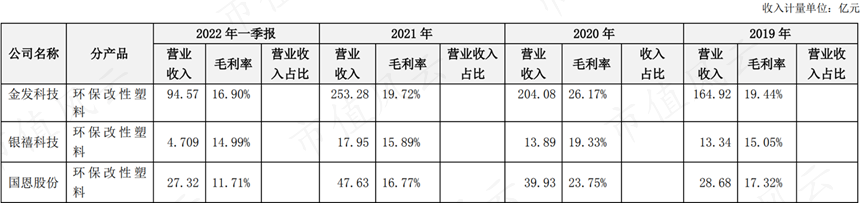

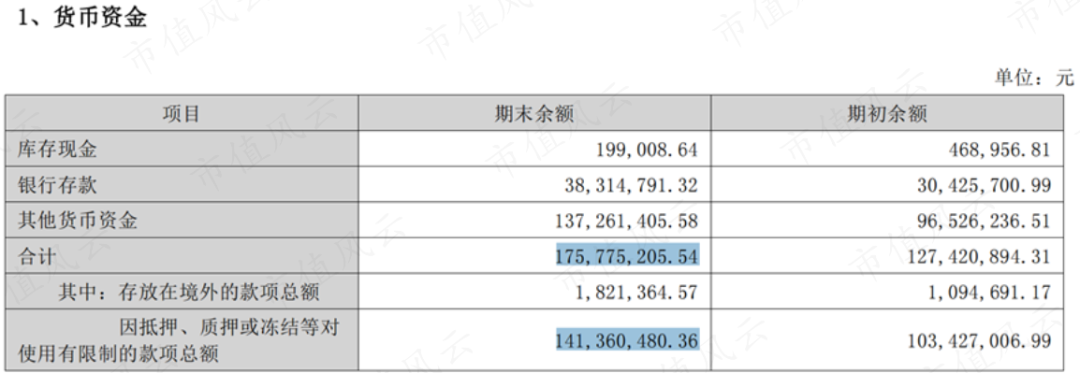

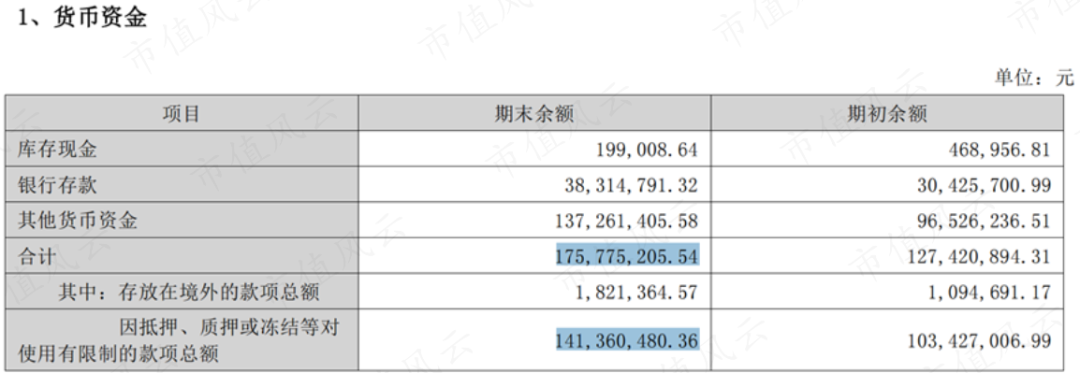

偿债压力大,融资项目进展不顺截止2022年三季度,国立科技货币资金1.79亿,短期借款1.60亿,一年内到期的非流动负债0.79亿,资金压力还是有的。而根据公司今年半年报披露,货币资金1.76亿中有1.41亿处于受限状态,实际可动用货币资金仅有3000多万,资金压力就更大了。

偿债压力大,融资项目进展不顺截止2022年三季度,国立科技货币资金1.79亿,短期借款1.60亿,一年内到期的非流动负债0.79亿,资金压力还是有的。而根据公司今年半年报披露,货币资金1.76亿中有1.41亿处于受限状态,实际可动用货币资金仅有3000多万,资金压力就更大了。 (来源:国立科技2022年中报)这也难怪公司都亏成这个熊样,都这个质地了,还有脸一直筹划募(圈)资(钱)呢:2020年4月发布非公开发行A股股票预案,拟募资不超过3.5亿元用于新项目建设,其中0.68亿用于补充流动资金。但是此次募资计划在当年9月宣布终止。

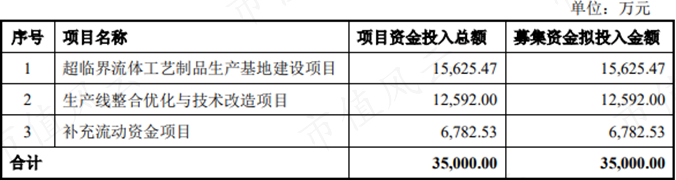

(来源:国立科技2022年中报)这也难怪公司都亏成这个熊样,都这个质地了,还有脸一直筹划募(圈)资(钱)呢:2020年4月发布非公开发行A股股票预案,拟募资不超过3.5亿元用于新项目建设,其中0.68亿用于补充流动资金。但是此次募资计划在当年9月宣布终止。 (来源:国立科技2020年非公开发行A股股票预案)当然公司并没有放弃圈钱的韧性——他们如果做主业也这么有韧性的话,也不至于现在天天在A股奉旨乞讨了吧——在2021年9月再次发布股票发行预案,计划募集资金2.8亿,用于生物降解材料项目和补充流动资金。但是在今年6月,公司认为该项目审批复杂决定终止,改为2022年通过简易程序向特定对象发行,但新的发行预案公布后就没有后文了。风云君有一种感觉,公司想通过简易程序募资也不太可能成功。

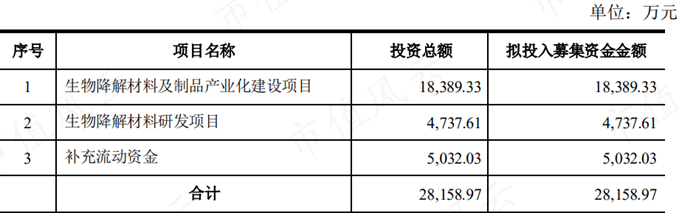

(来源:国立科技2020年非公开发行A股股票预案)当然公司并没有放弃圈钱的韧性——他们如果做主业也这么有韧性的话,也不至于现在天天在A股奉旨乞讨了吧——在2021年9月再次发布股票发行预案,计划募集资金2.8亿,用于生物降解材料项目和补充流动资金。但是在今年6月,公司认为该项目审批复杂决定终止,改为2022年通过简易程序向特定对象发行,但新的发行预案公布后就没有后文了。风云君有一种感觉,公司想通过简易程序募资也不太可能成功。 (来源:国立科技2021年度向特定对象发行股票预案)经过两次发行受阻,公司实控人这次是认真了:直接协(卖)议(壳)转(走)让(人)把控制权交给了泉为绿能。

(来源:国立科技2021年度向特定对象发行股票预案)经过两次发行受阻,公司实控人这次是认真了:直接协(卖)议(壳)转(走)让(人)把控制权交给了泉为绿能。 国立科技公告协议转让至今,股价已经累计上涨接近50.00%。

国立科技公告协议转让至今,股价已经累计上涨接近50.00%。 (来源:市值风云APP)不知道各位投资者是看上了国立科技的基本面,还是看好陆老板再秀一把财务造假的神技?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

(来源:市值风云APP)不知道各位投资者是看上了国立科技的基本面,还是看好陆老板再秀一把财务造假的神技?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

作者 | 海绵_编辑 | 小白11月初,一则95后成为上市公司实控人的消息刷爆全网。原来是上市公司国立科技(300716.SZ)的控股股东将其持有的公司10%股权,以1.96亿元的价格转让给95后小姑娘褚一凡控制的绿能投资(海南)有限公司(下称泉为绿能);并同时将其持有的上市公司12%股权的表决权不可撤销地委托给泉为绿能行使。风云君查了一下,2014年毕业至今,褚一凡女士做过总经理、记者、董事长助理,甚至亲自担任过董事长。但是,这些履历无论如何也挣不下2个亿的小目标。那么,就不得不介绍褚女士的父母了。

作者 | 海绵_编辑 | 小白11月初,一则95后成为上市公司实控人的消息刷爆全网。原来是上市公司国立科技(300716.SZ)的控股股东将其持有的公司10%股权,以1.96亿元的价格转让给95后小姑娘褚一凡控制的绿能投资(海南)有限公司(下称泉为绿能);并同时将其持有的上市公司12%股权的表决权不可撤销地委托给泉为绿能行使。风云君查了一下,2014年毕业至今,褚一凡女士做过总经理、记者、董事长助理,甚至亲自担任过董事长。但是,这些履历无论如何也挣不下2个亿的小目标。那么,就不得不介绍褚女士的父母了。

造假累一时,暴富爽一生2015年8月27日,褚女士的父亲陆永、母亲褚衍玲控制的雅百特借壳中联电气成功上市,中联电气也因此更名雅百特。此后的故事大家都知道了:为了完成业绩承诺,陆永在区区20平米的房间主导了雅百特5.8亿的财务造假,雅百特也曾一度站到退市边缘。

造假累一时,暴富爽一生2015年8月27日,褚女士的父亲陆永、母亲褚衍玲控制的雅百特借壳中联电气成功上市,中联电气也因此更名雅百特。此后的故事大家都知道了:为了完成业绩承诺,陆永在区区20平米的房间主导了雅百特5.8亿的财务造假,雅百特也曾一度站到退市边缘。 最终,陆永被证监会终身禁入证券市场,褚衍玲被采取3年禁入证券市场措施,雅百特则进行破产重整,直到2022年2月份才重整完毕,并最终更名雅博股份(002323.SZ)。所以,褚女士只是被操控的木偶,而他被终身禁入的父亲陆永是幕后提线人?雅百特破产重整时,陆永及褚衍玲的控制权先是被稀释降至15.71%,从而失去控制权;而后在2022年5月,夫妻俩持有的上市公司14.08%股权被分配给债权人以清偿债务。

最终,陆永被证监会终身禁入证券市场,褚衍玲被采取3年禁入证券市场措施,雅百特则进行破产重整,直到2022年2月份才重整完毕,并最终更名雅博股份(002323.SZ)。所以,褚女士只是被操控的木偶,而他被终身禁入的父亲陆永是幕后提线人?雅百特破产重整时,陆永及褚衍玲的控制权先是被稀释降至15.71%,从而失去控制权;而后在2022年5月,夫妻俩持有的上市公司14.08%股权被分配给债权人以清偿债务。 (来源:*ST雅博简式权益变动报告书)根据最后一次披露权益变动记录,截止2022年5月17日,拉萨瑞鸿及一致行动人合计持有雅博股份3.77%股权,按照11月24日3.89元/股的收盘价计算,持股市值约3.11亿,不存在质押。

(来源:*ST雅博简式权益变动报告书)根据最后一次披露权益变动记录,截止2022年5月17日,拉萨瑞鸿及一致行动人合计持有雅博股份3.77%股权,按照11月24日3.89元/股的收盘价计算,持股市值约3.11亿,不存在质押。 按照国立科技对深交所关注函的回复,褚一凡银行账户活期存款余额长期不低于1,500万,其持有的雅博科技股权市值约1.53亿,还在上海拥有不动产及众多股权投资,这都是它支付国立科技股权转让款的底层资产。

按照国立科技对深交所关注函的回复,褚一凡银行账户活期存款余额长期不低于1,500万,其持有的雅博科技股权市值约1.53亿,还在上海拥有不动产及众多股权投资,这都是它支付国立科技股权转让款的底层资产。 (来源:国立科技关注函回复)但什么叫越描越黑?这些财富从何而来大家心里跟明镜一样。复盘陆氏夫妇操盘的雅百特财务造假终局,可谓竹篮打水一场空,而刚从雅百特这个烂泥坑里爬出来,陆氏夫妇又疑似在背地里拿下另一家上市公司控制权,是因为尝到了造假甜头,想故伎重演、三演、四演、五演吗?

(来源:国立科技关注函回复)但什么叫越描越黑?这些财富从何而来大家心里跟明镜一样。复盘陆氏夫妇操盘的雅百特财务造假终局,可谓竹篮打水一场空,而刚从雅百特这个烂泥坑里爬出来,陆氏夫妇又疑似在背地里拿下另一家上市公司控制权,是因为尝到了造假甜头,想故伎重演、三演、四演、五演吗? 在轮番破产重整,清偿债务后,陆氏夫妇竟然还能如此出手阔绰,单单女儿银行账户的活期存款余额都长期维持在1,500万左右,难道造假真的可以暴富?接下来风云君带大家重点研究一下本次的主角——国立科技。

在轮番破产重整,清偿债务后,陆氏夫妇竟然还能如此出手阔绰,单单女儿银行账户的活期存款余额都长期维持在1,500万左右,难道造假真的可以暴富?接下来风云君带大家重点研究一下本次的主角——国立科技。 虚胖的营收,消瘦的净利润国立科技2017年11月9日登陆创业板,上市刚刚满5年,实控人就潇洒卖壳套现走人了。事出反常必有妖,风云君嗅到一丝不对劲。国立科技主营产品是EVA/TPR环保改性材料及制品和改性再生工程塑料,从收入来看,其上市后营业收入大起大落:2019年,营收暴涨138.28%,但紧接着2020年就下滑25.94%;2021年几乎不增长,为19.02亿;2022年前三季度营收同比减少31.95%。如果没有意外情况,今年营收同比也会明显下滑,保持“大落”趋势。

虚胖的营收,消瘦的净利润国立科技2017年11月9日登陆创业板,上市刚刚满5年,实控人就潇洒卖壳套现走人了。事出反常必有妖,风云君嗅到一丝不对劲。国立科技主营产品是EVA/TPR环保改性材料及制品和改性再生工程塑料,从收入来看,其上市后营业收入大起大落:2019年,营收暴涨138.28%,但紧接着2020年就下滑25.94%;2021年几乎不增长,为19.02亿;2022年前三季度营收同比减少31.95%。如果没有意外情况,今年营收同比也会明显下滑,保持“大落”趋势。 (来源:国立科技年报,2022年数据为三季报)相比收入的大起大落,国立科技的净利润从2017年上市后却一路下滑,2019年营收翻倍时,净利润居然同比减少59.62%,2020和2021连续两年更是大幅亏损,合计亏损额达6.46亿,其中2021年亏损2.72亿。

(来源:国立科技年报,2022年数据为三季报)相比收入的大起大落,国立科技的净利润从2017年上市后却一路下滑,2019年营收翻倍时,净利润居然同比减少59.62%,2020和2021连续两年更是大幅亏损,合计亏损额达6.46亿,其中2021年亏损2.72亿。 (来源:国立科技年报,2022年数据为三季报)很明显,有妖气。

(来源:国立科技年报,2022年数据为三季报)很明显,有妖气。 01 营收暴增,靠的都是毛利率极低的供应链项目先来看大起大落的营业收入。2018年9月,公司成立子公司广东国立供应链管理有限公司(以下简称“国立供应链”),开拓供应链管理业务,后续的贸易业务主要是由国立供应链开展运营(下文的贸易业务仅指国立供应链开展的贸易)。2019年,贸易业务同比暴增2,358.00%,达12.88亿元。但贸易业务毛利率很低,2019年仅有1.5%,在2020年毛利率有了小幅提升,达到4.46%——最终却是一个“意外”大雷,风云君下节会讲这个雷。

01 营收暴增,靠的都是毛利率极低的供应链项目先来看大起大落的营业收入。2018年9月,公司成立子公司广东国立供应链管理有限公司(以下简称“国立供应链”),开拓供应链管理业务,后续的贸易业务主要是由国立供应链开展运营(下文的贸易业务仅指国立供应链开展的贸易)。2019年,贸易业务同比暴增2,358.00%,达12.88亿元。但贸易业务毛利率很低,2019年仅有1.5%,在2020年毛利率有了小幅提升,达到4.46%——最终却是一个“意外”大雷,风云君下节会讲这个雷。 (来源:国立科技问询函回复)2019年之后,贸易业务规模逐渐缩小,2020年该业务实现收入5.36亿,同比下滑58.39%,2021年贸易业务进一步缩减,公司不再单独披露贸易业务收入。剔除贸易业务后,2019年总营收增长26.10%,相比2018年下滑11个点,2020年总营收相比2019年再次下滑20个点。没有贸易业务掩护后,营收增长的真相就被戳破了。

(来源:国立科技问询函回复)2019年之后,贸易业务规模逐渐缩小,2020年该业务实现收入5.36亿,同比下滑58.39%,2021年贸易业务进一步缩减,公司不再单独披露贸易业务收入。剔除贸易业务后,2019年总营收增长26.10%,相比2018年下滑11个点,2020年总营收相比2019年再次下滑20个点。没有贸易业务掩护后,营收增长的真相就被戳破了。 接下来看节节败退的净利润。国立科技上市第四年净利润一把亏光,2020年亏损3.74亿,2021年又亏损2.72亿。其中,信用减值和资产减值是每年造成亏损的主要原因:2020-2021年,信用减值共计带来亏损1.68亿,资产减值共计带来亏损1.04亿。那么,为什么会有这么大的信用减值?闹呢?

接下来看节节败退的净利润。国立科技上市第四年净利润一把亏光,2020年亏损3.74亿,2021年又亏损2.72亿。其中,信用减值和资产减值是每年造成亏损的主要原因:2020-2021年,信用减值共计带来亏损1.68亿,资产减值共计带来亏损1.04亿。那么,为什么会有这么大的信用减值?闹呢? 02 1.68亿大额信用减值损失风云君在上面提到过供应链业务毛利率很低,在2020年毛利率稍有好转之际,没想到竟踩了雷。关于这个雷,风云君总感觉里面有一些故事。(1) 给套就钻?为了400万利润,折了7000多万预付款!贸易业务开展中,国立科技的供应商和客户之间存在关联关系。2019年,国立供应链开展的贸易业务前2大客户分别是广西黄河能源有限公司(下称:黄河能源)、广东钻达石油化工有限公司(下称:钻达石油)。

02 1.68亿大额信用减值损失风云君在上面提到过供应链业务毛利率很低,在2020年毛利率稍有好转之际,没想到竟踩了雷。关于这个雷,风云君总感觉里面有一些故事。(1) 给套就钻?为了400万利润,折了7000多万预付款!贸易业务开展中,国立科技的供应商和客户之间存在关联关系。2019年,国立供应链开展的贸易业务前2大客户分别是广西黄河能源有限公司(下称:黄河能源)、广东钻达石油化工有限公司(下称:钻达石油)。 (来源:深交所问询函回复)贸易业务的前几大供应商包括:广东中谦石化有限公司(下称:中谦石化)、深圳市前海金鑫银汇石油化工有限公司(下称:前海金鑫)、茂名市富达石油有限公司(下称:茂名富达)。2020年4月3号之前,钻达石油和茂名富达的法定代表人都是柯永进,之后变为梁伟强,而且梁伟强还担任第一大客户黄河能源的监事。

(来源:深交所问询函回复)贸易业务的前几大供应商包括:广东中谦石化有限公司(下称:中谦石化)、深圳市前海金鑫银汇石油化工有限公司(下称:前海金鑫)、茂名市富达石油有限公司(下称:茂名富达)。2020年4月3号之前,钻达石油和茂名富达的法定代表人都是柯永进,之后变为梁伟强,而且梁伟强还担任第一大客户黄河能源的监事。 风云君发现,国立科技在二甲苯业务中,纯粹就是倒货商:在2019年二甲苯采销清单中,采购和销售的数量全都一样,当天买当天卖,国立科技就是过个手而已,当期二甲苯业务实现收入7个多亿。对国立科技来说,这确实是制造营收的好方法。

风云君发现,国立科技在二甲苯业务中,纯粹就是倒货商:在2019年二甲苯采销清单中,采购和销售的数量全都一样,当天买当天卖,国立科技就是过个手而已,当期二甲苯业务实现收入7个多亿。对国立科技来说,这确实是制造营收的好方法。 (来源:深交所关注函回复,以上仅为部分清单截图)由此风云君有个不成熟的猜想,考虑到二甲苯业务中供应商和客户的关联关系,他们本可以自产自用,何必让国立科技从中赚差价,难道是先给点甜头,然后再一记闷棍?接着公司2020年4月与中谦石化和前海金鑫签订购货合同,预付款分别为4,168万、3,028万,但截止交货日一直没有收到货。

(来源:深交所关注函回复,以上仅为部分清单截图)由此风云君有个不成熟的猜想,考虑到二甲苯业务中供应商和客户的关联关系,他们本可以自产自用,何必让国立科技从中赚差价,难道是先给点甜头,然后再一记闷棍?接着公司2020年4月与中谦石化和前海金鑫签订购货合同,预付款分别为4,168万、3,028万,但截止交货日一直没有收到货。

2019年年报显示,国立科技预付账款的大部分也是给了这两家公司。也许是由于之前业务往来建立了信任,公司在一个月的时间又支付了7,000多万的预付款,然后就暴雷了。

2019年年报显示,国立科技预付账款的大部分也是给了这两家公司。也许是由于之前业务往来建立了信任,公司在一个月的时间又支付了7,000多万的预付款,然后就暴雷了。 (来源:国立科技2019年年报)后来国立科技将预付款转入其他应收款后全额计提坏账准备7,197万,致使项目当年净利润亏损6,400多万,而供应链项目在2018和2019年共计实现的净利润才400多万。

(来源:国立科技2019年年报)后来国立科技将预付款转入其他应收款后全额计提坏账准备7,197万,致使项目当年净利润亏损6,400多万,而供应链项目在2018和2019年共计实现的净利润才400多万。 (来源:国立科技2020年年报)天眼查显示,黄河能源、中谦石化的子公司广西钻达资产管理有限公司、钻达石油的子公司广西钻达生态农业有限公司,共用联系电话和邮箱,而且为了提高知名度,对外还都说是广东钻达石油化工集团旗下公司。

(来源:国立科技2020年年报)天眼查显示,黄河能源、中谦石化的子公司广西钻达资产管理有限公司、钻达石油的子公司广西钻达生态农业有限公司,共用联系电话和邮箱,而且为了提高知名度,对外还都说是广东钻达石油化工集团旗下公司。 在被发现钻达石油和茂名富达存在关联关系时,国立科技很快就声明没有再与他们有过交易——但是转头就和该集团旗下其他有关联关系的公司开展业务。公司还是很维护这份感情的,称这几个公司的股东是同行或者老乡等关系,相互认识,他们都是独立经营。总之一句话,反正钱是无论如何要不回来了。

在被发现钻达石油和茂名富达存在关联关系时,国立科技很快就声明没有再与他们有过交易——但是转头就和该集团旗下其他有关联关系的公司开展业务。公司还是很维护这份感情的,称这几个公司的股东是同行或者老乡等关系,相互认识,他们都是独立经营。总之一句话,反正钱是无论如何要不回来了。 (2) 虽然受伤害的是上市公司,但一定是巧合!2021年,公司又因部分客户经营困难、部分子公司转让等原因,计提信用减值损失8,133万。上市公司的套路太多,风云君数量有限忙不过来,所以在这里只研究按单项计提坏账准备最大的两个。一个是泗洪捍福康医疗科技有限公司(下称:捍福康科技),风云君发现捍福康科技既是供应商又是客户。2021年1月至6月,国立科技与捍福康科技签订多份购销合同,合计销售金额3,360万元,报告期末捍福康科技仍欠公司货款1,316万,公司考虑其资金状况紧张,已无力偿还债务,对该笔欠款按单项计提坏账准备全额计提。另一方面,2021年供应商C作为公司材料收入第三大供应商,风云君经过确认,供应商C就是捍福康科技。

(2) 虽然受伤害的是上市公司,但一定是巧合!2021年,公司又因部分客户经营困难、部分子公司转让等原因,计提信用减值损失8,133万。上市公司的套路太多,风云君数量有限忙不过来,所以在这里只研究按单项计提坏账准备最大的两个。一个是泗洪捍福康医疗科技有限公司(下称:捍福康科技),风云君发现捍福康科技既是供应商又是客户。2021年1月至6月,国立科技与捍福康科技签订多份购销合同,合计销售金额3,360万元,报告期末捍福康科技仍欠公司货款1,316万,公司考虑其资金状况紧张,已无力偿还债务,对该笔欠款按单项计提坏账准备全额计提。另一方面,2021年供应商C作为公司材料收入第三大供应商,风云君经过确认,供应商C就是捍福康科技。 (来源:国立科技问询函回复)天眼查信息显示,捍福康科技2020年7月才刚刚成立,2021年就成为国立科技第三大供应商,然后就快速资不抵债,致使上市公司应收账款全额计提减值。整个操作过程简直丝般顺滑,良心去无踪,捞钱更出众。

(来源:国立科技问询函回复)天眼查信息显示,捍福康科技2020年7月才刚刚成立,2021年就成为国立科技第三大供应商,然后就快速资不抵债,致使上市公司应收账款全额计提减值。整个操作过程简直丝般顺滑,良心去无踪,捞钱更出众。 风云君也不知道是敌人太狡猾,还是上市公司太单纯,一个成立不久的“特供”公司,就这样挥一挥衣袖,给上市公司创造亏损。2021年6月,国立科技将子公司广东国立通盈科技发展有限公司(下称:通盈发展)51%的股权转让给薛志文。以2021年4月30日通盈发展的净资产-2,576万为作价参考,交易定价1元。在通盈发展之前经营过程中,国立科技对其提供借款2,217万元,日常经营性活动形成应收货款1,830万元,转让后,被动对其形成财务资助合计4,047万元。转让股权时,国立科技称受让方对通盈发展有信心,被动财务资助欠款收回可能性大,转让时未确认相关信用减值损失。但回头就打脸——年末全额计提了。

风云君也不知道是敌人太狡猾,还是上市公司太单纯,一个成立不久的“特供”公司,就这样挥一挥衣袖,给上市公司创造亏损。2021年6月,国立科技将子公司广东国立通盈科技发展有限公司(下称:通盈发展)51%的股权转让给薛志文。以2021年4月30日通盈发展的净资产-2,576万为作价参考,交易定价1元。在通盈发展之前经营过程中,国立科技对其提供借款2,217万元,日常经营性活动形成应收货款1,830万元,转让后,被动对其形成财务资助合计4,047万元。转让股权时,国立科技称受让方对通盈发展有信心,被动财务资助欠款收回可能性大,转让时未确认相关信用减值损失。但回头就打脸——年末全额计提了。 (来源:国立科技问询函回复)风云君认为通盈发展的潜亏其实早都存在了,只是在转让其控制权后,亏损暴露出来了,本来还打算再撑一撑的,但由于受让方未及时按约还债,最终选择在年底把亏损一次性释放出来。

(来源:国立科技问询函回复)风云君认为通盈发展的潜亏其实早都存在了,只是在转让其控制权后,亏损暴露出来了,本来还打算再撑一撑的,但由于受让方未及时按约还债,最终选择在年底把亏损一次性释放出来。 03 1.04亿资产减值,这个锅必须大环境背2020年,受疫情和贸易摩擦影响,国立科技国内外订单出现大幅下降,对存货和固定资产计提减值损失0.66亿元。2021年因疫情反复,继续对固定资产和存货计提减值0.38亿元。

03 1.04亿资产减值,这个锅必须大环境背2020年,受疫情和贸易摩擦影响,国立科技国内外订单出现大幅下降,对存货和固定资产计提减值损失0.66亿元。2021年因疫情反复,继续对固定资产和存货计提减值0.38亿元。 (来源:国立科技2021年年报)客观来说,疫情确实给企业日常经营带来很大冲击,但在风云君看来,国立科技纯粹是为了减值而减值——因为自上市后,国立科技主要产品毛利率直线下滑。

(来源:国立科技2021年年报)客观来说,疫情确实给企业日常经营带来很大冲击,但在风云君看来,国立科技纯粹是为了减值而减值——因为自上市后,国立科技主要产品毛利率直线下滑。 04 主营产品毛利率大幅波动,疫情偏偏就只影响上市公司国立科技上市以来主营产品毛利率大幅波动,第一大收入EVA改性材料及制品的毛利率在2020年几乎接近于零,第三大收入TPR产品的毛利率波动幅度更大,2020年下降了34个点。公司整体毛利率(剔除材料收入)一路下滑,在2020年大幅减少,2021年虽有所提高,但比起上市时差距依旧很大。

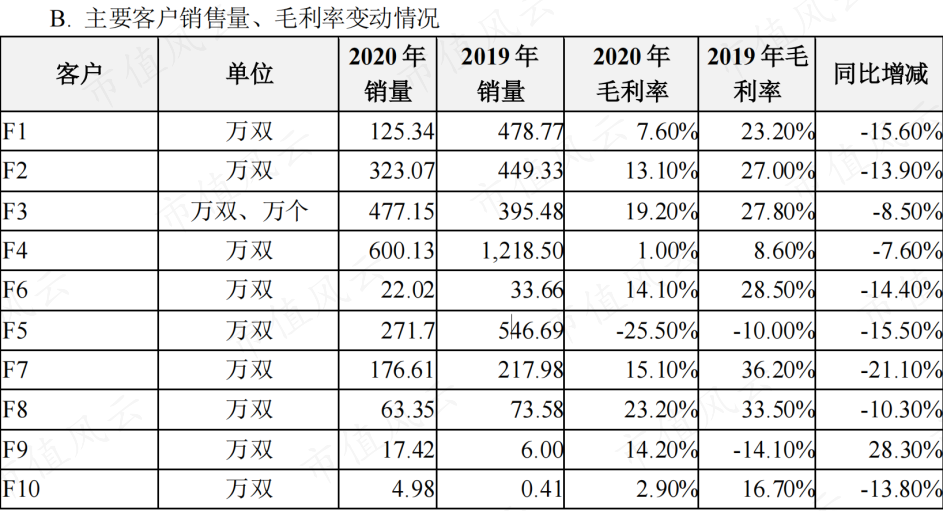

04 主营产品毛利率大幅波动,疫情偏偏就只影响上市公司国立科技上市以来主营产品毛利率大幅波动,第一大收入EVA改性材料及制品的毛利率在2020年几乎接近于零,第三大收入TPR产品的毛利率波动幅度更大,2020年下降了34个点。公司整体毛利率(剔除材料收入)一路下滑,在2020年大幅减少,2021年虽有所提高,但比起上市时差距依旧很大。 (来源:国立科技年报)国立科技对此解释是受疫情影响,原材料价格上涨和订单减少使得业务受到双重打击。

(来源:国立科技年报)国立科技对此解释是受疫情影响,原材料价格上涨和订单减少使得业务受到双重打击。 (来源:国立科技年报问询函回复)但是公司在问询函回复中列举的3家同行业可比公司,他们的改性材料产品毛利率都较为稳定,在2020年均比上年提高6个百分点左右,毛利率最低的也接近20%。风云君想问莫非疫情就不影响他们?浓霜偏打无根草,祸来只奔福轻人?

(来源:国立科技年报问询函回复)但是公司在问询函回复中列举的3家同行业可比公司,他们的改性材料产品毛利率都较为稳定,在2020年均比上年提高6个百分点左右,毛利率最低的也接近20%。风云君想问莫非疫情就不影响他们?浓霜偏打无根草,祸来只奔福轻人? (来源:国立科技年报问询函回复)

(来源:国立科技年报问询函回复) 套现正酣:上市6年累计亏损近4亿,实控人累计套现近5亿自今年3月7日开始,国立科技控股股东频繁减持套现。风云君大致统计了一下,上市至今,实控人邵鉴棠、杨娜夫妇已合计减持套现1.17亿元。

套现正酣:上市6年累计亏损近4亿,实控人累计套现近5亿自今年3月7日开始,国立科技控股股东频繁减持套现。风云君大致统计了一下,上市至今,实控人邵鉴棠、杨娜夫妇已合计减持套现1.17亿元。 (来源:国立科技减持公告)根据不久前发布的3个股份转让公告,转让价款共计3.55亿,这样算下来,虽然国立科技上市6年累计亏损3.59亿,但这并不影响原实控人邵鉴棠、杨娜夫妇累计套现4.72亿。除此之外,按目前市价估计,其剩余持股市值还有3.49亿。

(来源:国立科技减持公告)根据不久前发布的3个股份转让公告,转让价款共计3.55亿,这样算下来,虽然国立科技上市6年累计亏损3.59亿,但这并不影响原实控人邵鉴棠、杨娜夫妇累计套现4.72亿。除此之外,按目前市价估计,其剩余持股市值还有3.49亿。

偿债压力大,融资项目进展不顺截止2022年三季度,国立科技货币资金1.79亿,短期借款1.60亿,一年内到期的非流动负债0.79亿,资金压力还是有的。而根据公司今年半年报披露,货币资金1.76亿中有1.41亿处于受限状态,实际可动用货币资金仅有3000多万,资金压力就更大了。

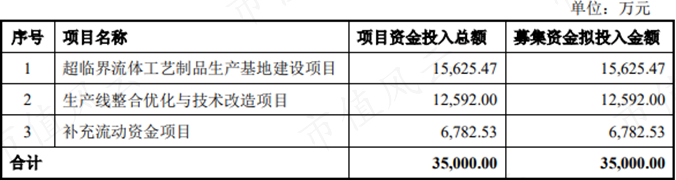

偿债压力大,融资项目进展不顺截止2022年三季度,国立科技货币资金1.79亿,短期借款1.60亿,一年内到期的非流动负债0.79亿,资金压力还是有的。而根据公司今年半年报披露,货币资金1.76亿中有1.41亿处于受限状态,实际可动用货币资金仅有3000多万,资金压力就更大了。 (来源:国立科技2022年中报)这也难怪公司都亏成这个熊样,都这个质地了,还有脸一直筹划募(圈)资(钱)呢:2020年4月发布非公开发行A股股票预案,拟募资不超过3.5亿元用于新项目建设,其中0.68亿用于补充流动资金。但是此次募资计划在当年9月宣布终止。

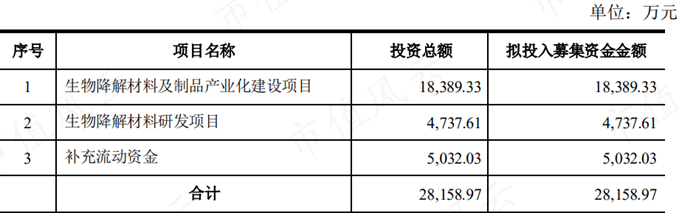

(来源:国立科技2022年中报)这也难怪公司都亏成这个熊样,都这个质地了,还有脸一直筹划募(圈)资(钱)呢:2020年4月发布非公开发行A股股票预案,拟募资不超过3.5亿元用于新项目建设,其中0.68亿用于补充流动资金。但是此次募资计划在当年9月宣布终止。 (来源:国立科技2020年非公开发行A股股票预案)当然公司并没有放弃圈钱的韧性——他们如果做主业也这么有韧性的话,也不至于现在天天在A股奉旨乞讨了吧——在2021年9月再次发布股票发行预案,计划募集资金2.8亿,用于生物降解材料项目和补充流动资金。但是在今年6月,公司认为该项目审批复杂决定终止,改为2022年通过简易程序向特定对象发行,但新的发行预案公布后就没有后文了。风云君有一种感觉,公司想通过简易程序募资也不太可能成功。

(来源:国立科技2020年非公开发行A股股票预案)当然公司并没有放弃圈钱的韧性——他们如果做主业也这么有韧性的话,也不至于现在天天在A股奉旨乞讨了吧——在2021年9月再次发布股票发行预案,计划募集资金2.8亿,用于生物降解材料项目和补充流动资金。但是在今年6月,公司认为该项目审批复杂决定终止,改为2022年通过简易程序向特定对象发行,但新的发行预案公布后就没有后文了。风云君有一种感觉,公司想通过简易程序募资也不太可能成功。 (来源:国立科技2021年度向特定对象发行股票预案)经过两次发行受阻,公司实控人这次是认真了:直接协(卖)议(壳)转(走)让(人)把控制权交给了泉为绿能。

(来源:国立科技2021年度向特定对象发行股票预案)经过两次发行受阻,公司实控人这次是认真了:直接协(卖)议(壳)转(走)让(人)把控制权交给了泉为绿能。 国立科技公告协议转让至今,股价已经累计上涨接近50.00%。

国立科技公告协议转让至今,股价已经累计上涨接近50.00%。 (来源:市值风云APP)不知道各位投资者是看上了国立科技的基本面,还是看好陆老板再秀一把财务造假的神技?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

(来源:市值风云APP)不知道各位投资者是看上了国立科技的基本面,还是看好陆老板再秀一把财务造假的神技?免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论