周期再临!雷打不动的智能电表大周期,能让这两家公司迎来业绩大爆发吗?

作者:

市值风云

|

2022-10-27

相比躁动的电力设备行业,两家公司堪称“佛系”。

作者 | 紫枫编辑 | 小白智能电表承担着电能数据的采集、计量、传输和处理的功能,是电网实现用电负荷管理、分布式能源计量、电网运行调度、电力市场交易等用电侧环节中最基础的元件。

作者 | 紫枫编辑 | 小白智能电表承担着电能数据的采集、计量、传输和处理的功能,是电网实现用电负荷管理、分布式能源计量、电网运行调度、电力市场交易等用电侧环节中最基础的元件。 我国目前已普及使用的智能电表,相比上一代的普通电子式电表和预付费电表,主要增加了通讯模块,可以在电表和系统主站之间实现双向通讯和数据传输,自2009年以来在全国大范围铺开,基本普及完成。但是,在“双碳”战略的大背景下,随着新能源将大规模接入电网、分布式电源大规模并网、充电桩数量高速增长和储能需求爆发等,原有的智能电表已经难以实现如此多元化的需求。

我国目前已普及使用的智能电表,相比上一代的普通电子式电表和预付费电表,主要增加了通讯模块,可以在电表和系统主站之间实现双向通讯和数据传输,自2009年以来在全国大范围铺开,基本普及完成。但是,在“双碳”战略的大背景下,随着新能源将大规模接入电网、分布式电源大规模并网、充电桩数量高速增长和储能需求爆发等,原有的智能电表已经难以实现如此多元化的需求。

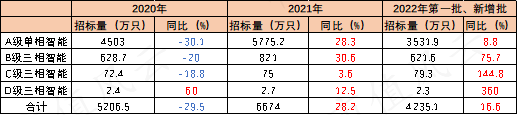

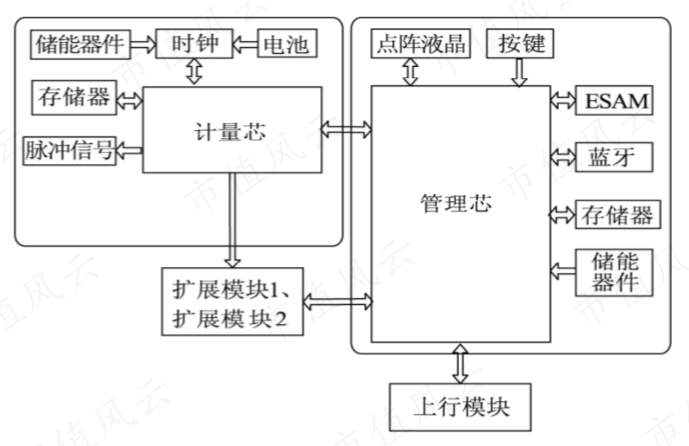

(二)新标准引导智能电表升级,价格更高为了适应新的需求,国网在2020年8月发布了智能电表、智能物联电表通用技术规范,遵循新的IR46标准。IR46标准是国际法制计量组织在2012年发布的电能表国际建议《有功电能表》,要求电能表的电能计量功能与非计量功能应该在硬件上独立,且非计量功能软件的升级不能影响计量部分的准确性与稳定性。目前阶段我国智能电表标准未区分计量与非计量部分的软件,在独立性上未做规定,因此不允许电能表软件升级。新规范发布后,炬华科技(300360.SZ)预计,国家电网、南方电网(以下简称“两网”)的下一代智能电表技术标准将参照国际IR46标准。两网新标准将要求智能电表计量与管理部分分离,计量芯负责计量,不允许软件升级;并新增一个管理芯负责计量以外的负荷控制、费控、通信、冻结、显示和事件记录等,允许升级。

(二)新标准引导智能电表升级,价格更高为了适应新的需求,国网在2020年8月发布了智能电表、智能物联电表通用技术规范,遵循新的IR46标准。IR46标准是国际法制计量组织在2012年发布的电能表国际建议《有功电能表》,要求电能表的电能计量功能与非计量功能应该在硬件上独立,且非计量功能软件的升级不能影响计量部分的准确性与稳定性。目前阶段我国智能电表标准未区分计量与非计量部分的软件,在独立性上未做规定,因此不允许电能表软件升级。新规范发布后,炬华科技(300360.SZ)预计,国家电网、南方电网(以下简称“两网”)的下一代智能电表技术标准将参照国际IR46标准。两网新标准将要求智能电表计量与管理部分分离,计量芯负责计量,不允许软件升级;并新增一个管理芯负责计量以外的负荷控制、费控、通信、冻结、显示和事件记录等,允许升级。

炬华科技最近两年迎来最佳表现炬华科技在2014年上市,控股股东是杭州炬华集团,持股21.8%,实控人丁敏华还直接持股12.2%。同时,2022年Q2还获得3只中国平安的产品建仓,成为了平安的“独门股”。

炬华科技最近两年迎来最佳表现炬华科技在2014年上市,控股股东是杭州炬华集团,持股21.8%,实控人丁敏华还直接持股12.2%。同时,2022年Q2还获得3只中国平安的产品建仓,成为了平安的“独门股”。

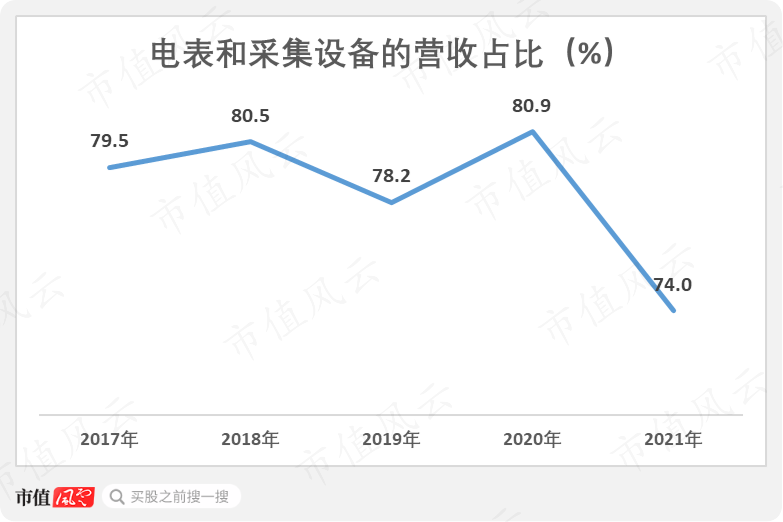

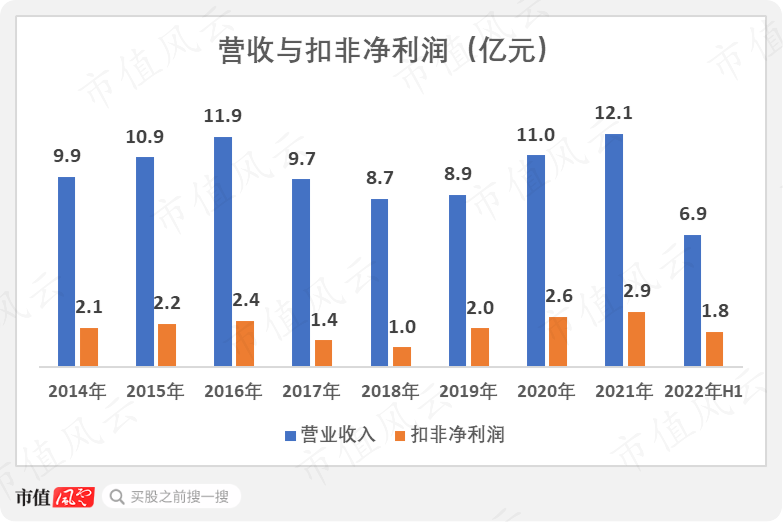

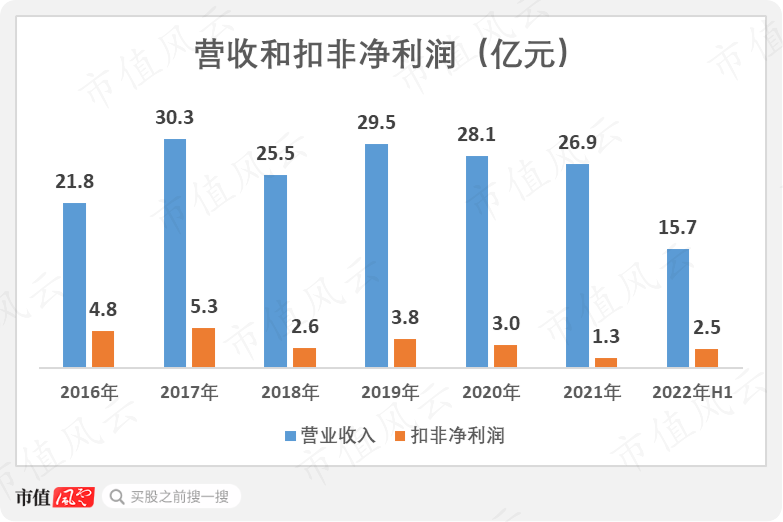

另外,充电桩、谐波治理设备等配用电产品的营收占比从2020年的5.3%上升至10.4%,因此94%的营收都来自电力领域。公司的营业收入和扣非净利润呈明显的波动性,2018年是谷底,随后缓慢回升,2021年分别为12.1亿和2.9亿,达到上市以来最好成绩。2022年H1,公司的营收和扣非净利润分别为6.9亿和1.8亿,同比增长56.7%和53%,增速达到上市以来新高。

另外,充电桩、谐波治理设备等配用电产品的营收占比从2020年的5.3%上升至10.4%,因此94%的营收都来自电力领域。公司的营业收入和扣非净利润呈明显的波动性,2018年是谷底,随后缓慢回升,2021年分别为12.1亿和2.9亿,达到上市以来最好成绩。2022年H1,公司的营收和扣非净利润分别为6.9亿和1.8亿,同比增长56.7%和53%,增速达到上市以来新高。 根据下文将分析的海兴电力在2022年5月的调研显示,电力设备在两网中标的是框架标,一般由各省网公司根据安装进度分批向公司下具体订单,执行时间大多在1年内,也会有部分订单超过1年以上再执行。而且,因为疫情影响,目前零部件,尤其是芯片的供应紧张,导致国内市场整体交付周期普遍延长。因此,考虑到上一年的招投标有部分订单在本年才交付并确认收入,炬华科技历史上的营收和净利润波动与智能电表更换周期基本吻合。由于智能电表的终端客户就是两网,2021年招标总额也就200亿,市场规模很小,风云君扫了一眼,国内电力设备企业以智能电表为主业的上市公司应该仅此一家,许继电气、三星医疗、国电南瑞等公司的产品一般覆盖电力设备全产业链。因此,这意味着炬华科技充分受益于智能电表这轮更换和升级周期,业绩具有爆发性,但其他电力产品的竞争力比较薄弱。智能电表的市场规模有限,如果公司在其他产品上无法实现突破,天花板较低。从2021年年报看,炬华科技的突破方向就是充电桩、物联网传感器等,两个板块的营收增速为118.7%和66.6%,但营收占比分别仅10.4%和2.4%,成为重要的收入来源仍需较长的时间。(二)盈利能力稳定由于产品定价采用成本加成的模式,炬华科技的毛利率非常稳定,不太受上游原材料成本等宏观因素的影响,但也限制了上涨的空间。2018年出现毛利率和净利率相反波动的情况,主要是受公司当时计提商誉减值损失5319.4万元。

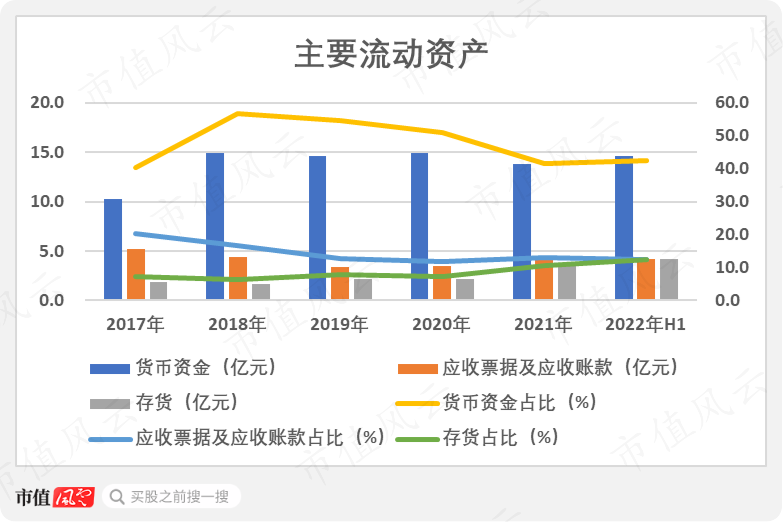

根据下文将分析的海兴电力在2022年5月的调研显示,电力设备在两网中标的是框架标,一般由各省网公司根据安装进度分批向公司下具体订单,执行时间大多在1年内,也会有部分订单超过1年以上再执行。而且,因为疫情影响,目前零部件,尤其是芯片的供应紧张,导致国内市场整体交付周期普遍延长。因此,考虑到上一年的招投标有部分订单在本年才交付并确认收入,炬华科技历史上的营收和净利润波动与智能电表更换周期基本吻合。由于智能电表的终端客户就是两网,2021年招标总额也就200亿,市场规模很小,风云君扫了一眼,国内电力设备企业以智能电表为主业的上市公司应该仅此一家,许继电气、三星医疗、国电南瑞等公司的产品一般覆盖电力设备全产业链。因此,这意味着炬华科技充分受益于智能电表这轮更换和升级周期,业绩具有爆发性,但其他电力产品的竞争力比较薄弱。智能电表的市场规模有限,如果公司在其他产品上无法实现突破,天花板较低。从2021年年报看,炬华科技的突破方向就是充电桩、物联网传感器等,两个板块的营收增速为118.7%和66.6%,但营收占比分别仅10.4%和2.4%,成为重要的收入来源仍需较长的时间。(二)盈利能力稳定由于产品定价采用成本加成的模式,炬华科技的毛利率非常稳定,不太受上游原材料成本等宏观因素的影响,但也限制了上涨的空间。2018年出现毛利率和净利率相反波动的情况,主要是受公司当时计提商誉减值损失5319.4万元。 2016年3月,炬华科技用2亿元现金收购了同样生产电力仪表的纳宇电气,增值率为1.6倍,交易对手承诺2016-2018年累计实现净利润6600万元。交易完成后,炬华科技“收获”了1.26亿元商誉。然而,直至2018年,炬华科技一敲计算器,发现纳宇电气才完成了4875.6万元,完成率73.9%,还差1724.4万元。于是,公司在2018年要求交易对手补偿2069.3万元(差额的1.2倍),并计提商誉减值损失。(三)试图借道产业并购基金“突围”总体来看,炬华科技的资产负债表比较健康,2022年H1货币资金为14.6亿,资产占比为42.4%,应收票据及应收账款和存货的资产占比均为12.3无有息债务。

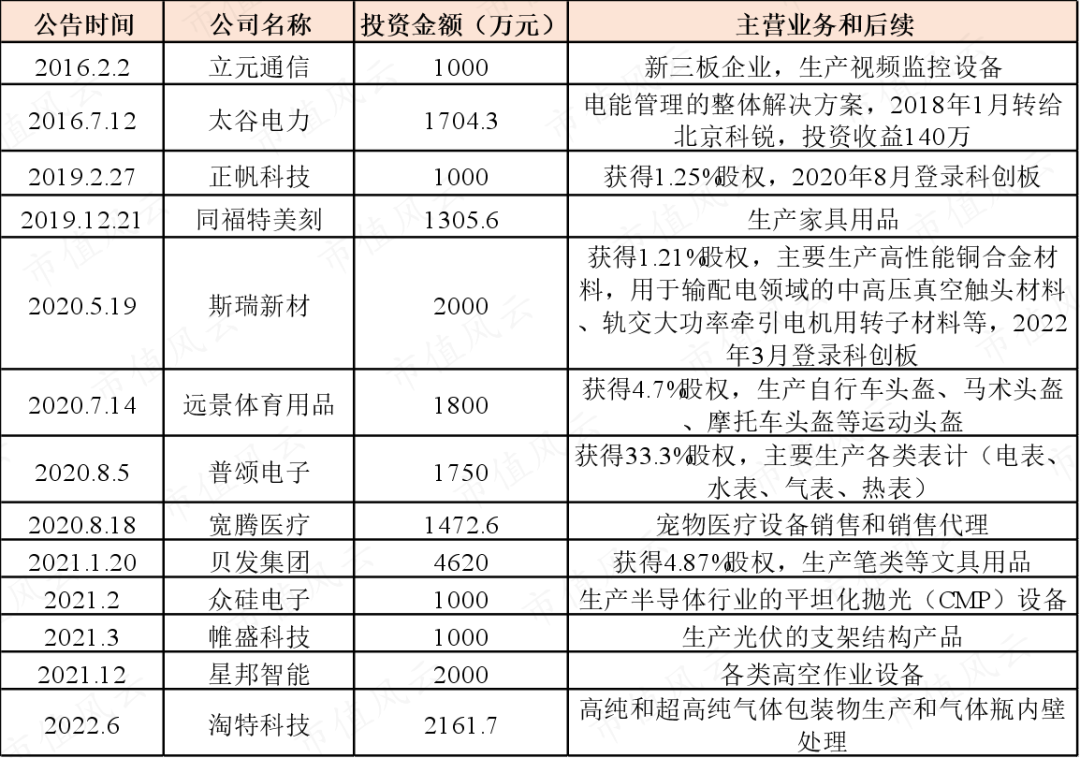

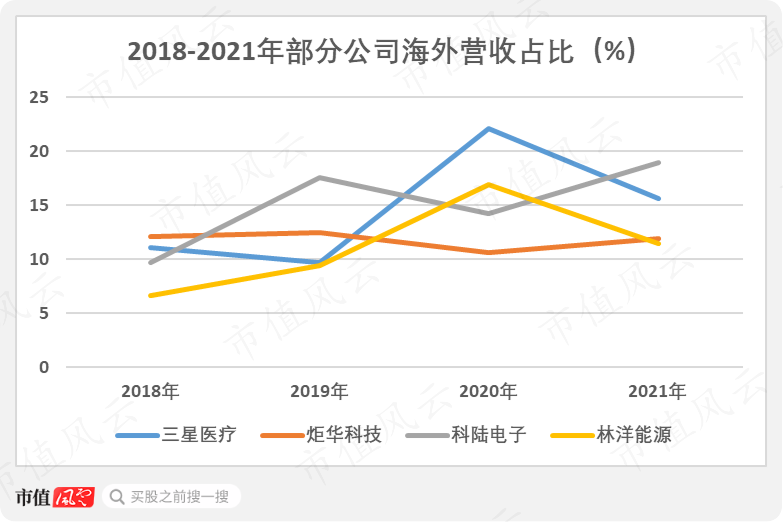

2016年3月,炬华科技用2亿元现金收购了同样生产电力仪表的纳宇电气,增值率为1.6倍,交易对手承诺2016-2018年累计实现净利润6600万元。交易完成后,炬华科技“收获”了1.26亿元商誉。然而,直至2018年,炬华科技一敲计算器,发现纳宇电气才完成了4875.6万元,完成率73.9%,还差1724.4万元。于是,公司在2018年要求交易对手补偿2069.3万元(差额的1.2倍),并计提商誉减值损失。(三)试图借道产业并购基金“突围”总体来看,炬华科技的资产负债表比较健康,2022年H1货币资金为14.6亿,资产占比为42.4%,应收票据及应收账款和存货的资产占比均为12.3无有息债务。 此时,科陆电子、林洋能源等同行公司在大股东极其娴熟的资本运作下,搞起了极其烧钱的新能源项目,如光伏EPC、储能等,详细情况可阅读风云君此前发布的相关研报。而在手握大额现金的情况下,公司能安安分分地做智能电表,没有动不动就去搞极其烧钱的新能源项目,在“浮躁”的电力设备行业算是比较“佛系”。公司对外投资的方式主要是通过产业并购基金。公司分别在2015年、2020年和2021年成立了3家产业并购基金,公司分别认缴了4500万、2.7亿和9500万。根据公告整理,公司目前参股了13家企业,总投资金额为2.3亿,涉足行业比较广泛。

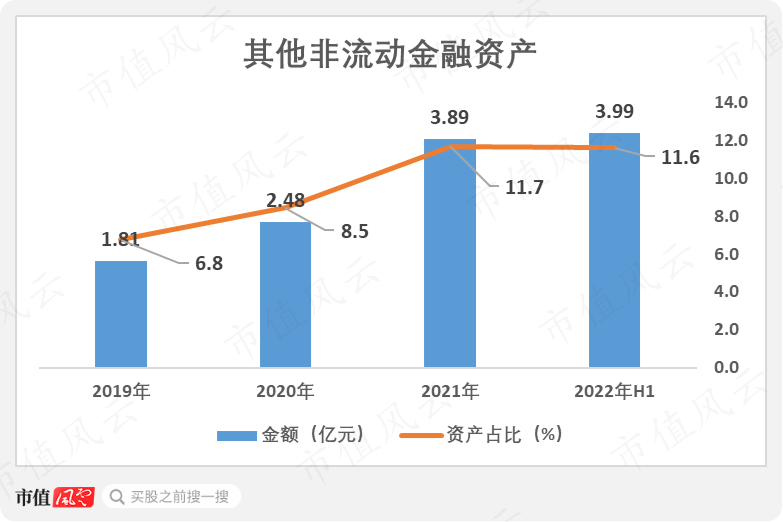

此时,科陆电子、林洋能源等同行公司在大股东极其娴熟的资本运作下,搞起了极其烧钱的新能源项目,如光伏EPC、储能等,详细情况可阅读风云君此前发布的相关研报。而在手握大额现金的情况下,公司能安安分分地做智能电表,没有动不动就去搞极其烧钱的新能源项目,在“浮躁”的电力设备行业算是比较“佛系”。公司对外投资的方式主要是通过产业并购基金。公司分别在2015年、2020年和2021年成立了3家产业并购基金,公司分别认缴了4500万、2.7亿和9500万。根据公告整理,公司目前参股了13家企业,总投资金额为2.3亿,涉足行业比较广泛。 其中,正帆科技和斯瑞新材已在科创板上市,如果基金未减持正帆科技,根据现有市值计算,产业基金持有两家公司的市值分别为8582.7万和6881.4万元,相比刚开始投资的1000万和2000万,收益率达7.6倍和2.4倍。其他非流动金融资产在2022年H1已上升至4亿,资产占比为11.6%,投资规模快速扩大。

其中,正帆科技和斯瑞新材已在科创板上市,如果基金未减持正帆科技,根据现有市值计算,产业基金持有两家公司的市值分别为8582.7万和6881.4万元,相比刚开始投资的1000万和2000万,收益率达7.6倍和2.4倍。其他非流动金融资产在2022年H1已上升至4亿,资产占比为11.6%,投资规模快速扩大。 (四)控股股东在股价最高位减持控股股东炬华集团等一众股东没有搞太多资本运作,唯一一次定增也是做智能电表相关项目,最大的“乐趣”就是减持。杭州正高投资咨询有限公司(简称“杭州正高”)是炬华科技的原始股东,持有3.15%股权,分别在2017年、2021年和2022年分三轮减持,合计减持2.27%股权,套现了1.19亿。

(四)控股股东在股价最高位减持控股股东炬华集团等一众股东没有搞太多资本运作,唯一一次定增也是做智能电表相关项目,最大的“乐趣”就是减持。杭州正高投资咨询有限公司(简称“杭州正高”)是炬华科技的原始股东,持有3.15%股权,分别在2017年、2021年和2022年分三轮减持,合计减持2.27%股权,套现了1.19亿。 炬华集团比较奇葩,曾在2020年8月末发布减持计划,但是在9月5日取消,原因竟是发布公告后才发现自己在7月7日曾承诺未来三个月内不能减持。也就是说,炬华集团作出的承诺过一个月居然不小心忘了。于是,炬华集团只能耐心地等到2个月后再次发布减持计划,随后在10月28日至12月8日减持了1145.9万股(减持比例2.27%),套现了1.18亿。比较蹊跷的是,炬华集团的减持节点刚好是股价经历两年的上涨后的最高位附近。

炬华集团比较奇葩,曾在2020年8月末发布减持计划,但是在9月5日取消,原因竟是发布公告后才发现自己在7月7日曾承诺未来三个月内不能减持。也就是说,炬华集团作出的承诺过一个月居然不小心忘了。于是,炬华集团只能耐心地等到2个月后再次发布减持计划,随后在10月28日至12月8日减持了1145.9万股(减持比例2.27%),套现了1.18亿。比较蹊跷的是,炬华集团的减持节点刚好是股价经历两年的上涨后的最高位附近。

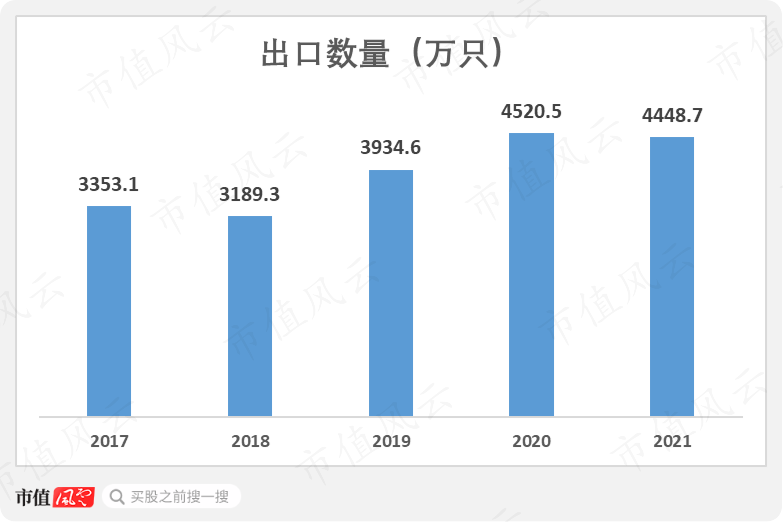

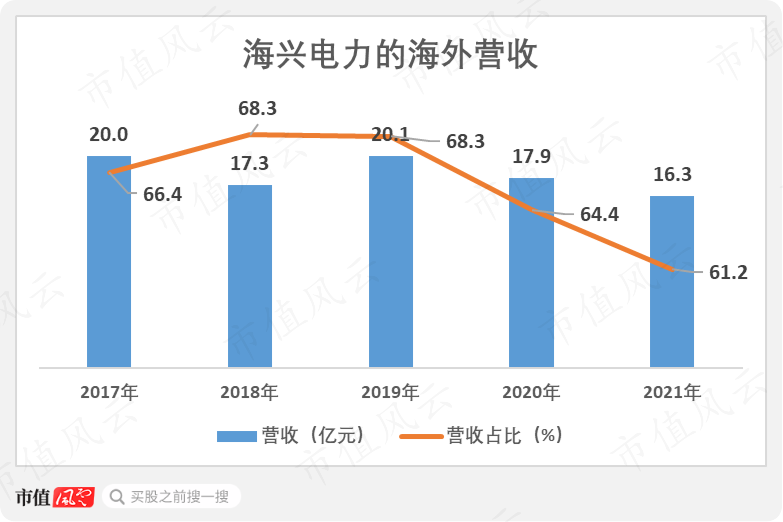

(一)受疫情、供应链的影响较大,国外的钱难赚炬华科技和海兴电力都是以电力计量产品为主,但后者以海外业务为主,2021年营收占比为61.2%,比较罕见。海兴电力表示,公司是国内电能表产品出口最早、出口额最大的企业,产品已覆盖全球90多个国家和地区。

(一)受疫情、供应链的影响较大,国外的钱难赚炬华科技和海兴电力都是以电力计量产品为主,但后者以海外业务为主,2021年营收占比为61.2%,比较罕见。海兴电力表示,公司是国内电能表产品出口最早、出口额最大的企业,产品已覆盖全球90多个国家和地区。 然而,海兴电力最近3年营收和扣非净利润持续下滑,2021年的跌幅相对较大。公司表示,海外营收同比下滑了11%,由于全球商品原材料价格上涨、物流成本上升、芯片断供情况时有发生、疫情影响较大,国内外人员往来非常低效和困难。而同期国内营收从9.9亿元小幅增长至10.3亿元,当年国网智能电表招标总计中标量排在第9名,南网排在第12名。

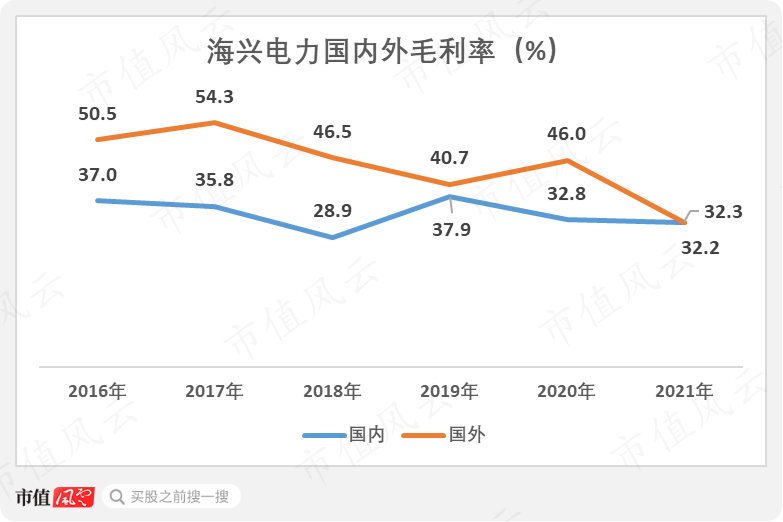

然而,海兴电力最近3年营收和扣非净利润持续下滑,2021年的跌幅相对较大。公司表示,海外营收同比下滑了11%,由于全球商品原材料价格上涨、物流成本上升、芯片断供情况时有发生、疫情影响较大,国内外人员往来非常低效和困难。而同期国内营收从9.9亿元小幅增长至10.3亿元,当年国网智能电表招标总计中标量排在第9名,南网排在第12名。 今年上半年,公司财务数据明显好转,营收和扣非净利润分别同比增长43.6%和2.5倍,主要原因是海外市场需求回暖,公司的产品在非洲和拉美地区获得大单,而且国内智能电表更换需求增长,2022年两网中标总金额较去年同期增长约68%。不过,国外业务是市场化定价为主,毛利率受汇率、材料价格和物流成本等影响颇大,在2017年还能维持在54.3%的高毛利,随后持续下滑,2021年大跌至32.3%,与其国内业务处于同一水平。

今年上半年,公司财务数据明显好转,营收和扣非净利润分别同比增长43.6%和2.5倍,主要原因是海外市场需求回暖,公司的产品在非洲和拉美地区获得大单,而且国内智能电表更换需求增长,2022年两网中标总金额较去年同期增长约68%。不过,国外业务是市场化定价为主,毛利率受汇率、材料价格和物流成本等影响颇大,在2017年还能维持在54.3%的高毛利,随后持续下滑,2021年大跌至32.3%,与其国内业务处于同一水平。 这明显影响到了海兴电力的综合毛利率,海兴电力的毛利率在2021年已下滑至炬华科技的下方,净利率自2018年以来也长期低于炬华科技近10个百分点。

这明显影响到了海兴电力的综合毛利率,海兴电力的毛利率在2021年已下滑至炬华科技的下方,净利率自2018年以来也长期低于炬华科技近10个百分点。 可见在国外,智能电表的钱可不好赚啊。

可见在国外,智能电表的钱可不好赚啊。 (二)运营能力不佳,但现金非常充裕值得注意的是,在海外卖智能电表不仅钱难赚,赊账比例还不低。公司的应收票据及应收账款近年来跟随营收小幅下跌至9.8亿元,赊账比例在2018年高达48.5%,随后逐年下滑至37.2%,高于同期炬华科技的32%。

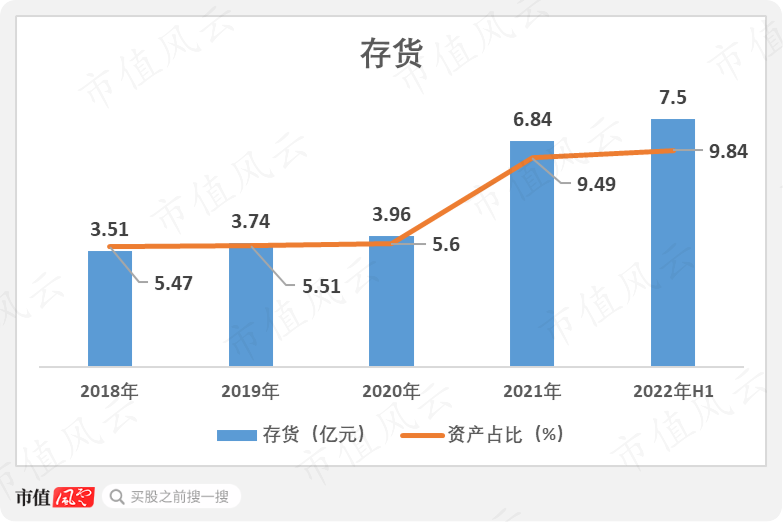

(二)运营能力不佳,但现金非常充裕值得注意的是,在海外卖智能电表不仅钱难赚,赊账比例还不低。公司的应收票据及应收账款近年来跟随营收小幅下跌至9.8亿元,赊账比例在2018年高达48.5%,随后逐年下滑至37.2%,高于同期炬华科技的32%。 而且,海兴电力在2021年末的存货为6.8亿,相比2020年同期大增71.7%。

而且,海兴电力在2021年末的存货为6.8亿,相比2020年同期大增71.7%。 或许基于当时供应链不通畅、物流成本上升等因素,公司大额囤货,原材料的账面价值从2020年的1.5亿大升至2021年的3.3亿。由于订单变更、存货库龄较长等原因,公司计提存货跌价4202万元,占当期扣非净利润的32.5%,影响较大。海兴电力的现金循环周期近年小幅下跌至2021年的109天,运营能力有所改善,但相比炬华科技仍相差较远,后者在2020年仅需21天便完成一轮现金流转。

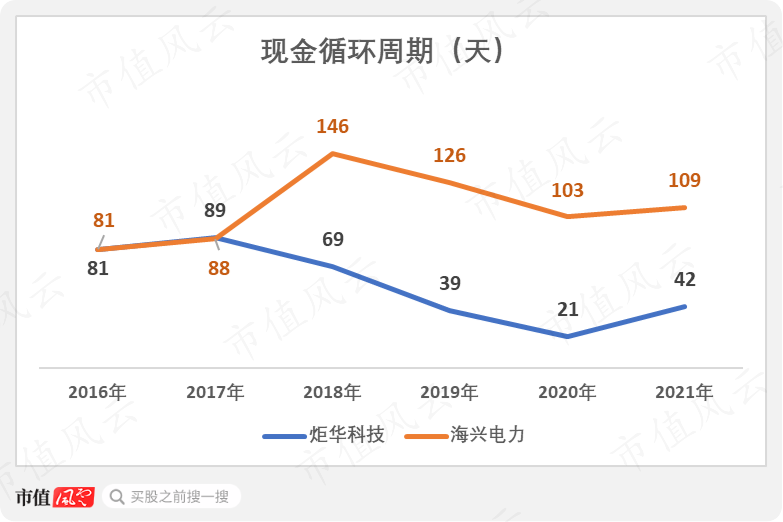

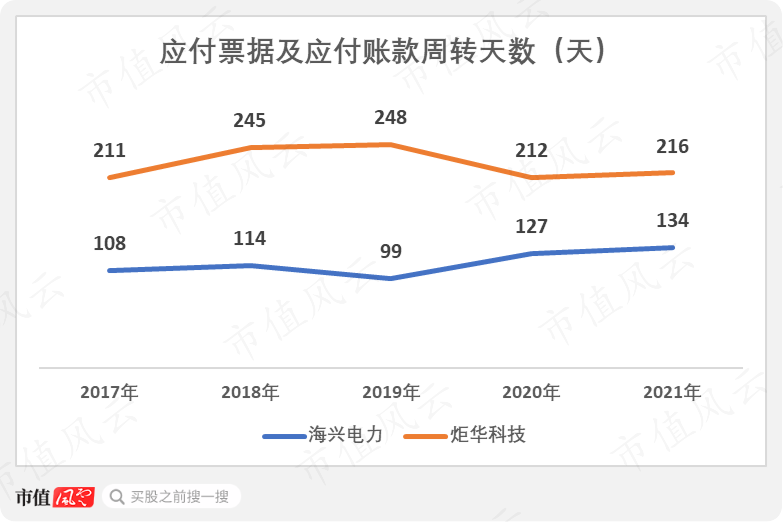

或许基于当时供应链不通畅、物流成本上升等因素,公司大额囤货,原材料的账面价值从2020年的1.5亿大升至2021年的3.3亿。由于订单变更、存货库龄较长等原因,公司计提存货跌价4202万元,占当期扣非净利润的32.5%,影响较大。海兴电力的现金循环周期近年小幅下跌至2021年的109天,运营能力有所改善,但相比炬华科技仍相差较远,后者在2020年仅需21天便完成一轮现金流转。 通过对比,两家公司最大的差距是对于上游的话语权,海兴电力的应付票据及应付账款周转天数与炬华科技相差较远,2019年双方周转天数足足相差149天。

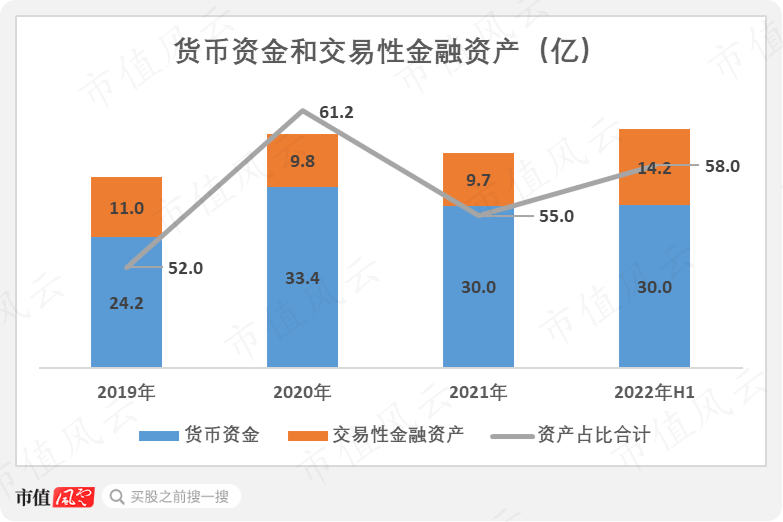

通过对比,两家公司最大的差距是对于上游的话语权,海兴电力的应付票据及应付账款周转天数与炬华科技相差较远,2019年双方周转天数足足相差149天。 不过,虽然海兴电力的赚钱能力和运营能力略逊一筹,家底倒是很雄厚。截至2022年H1,海兴电力的总资产为76.2亿,其中货币资金和交易性金融资产(大部分是理财产品)合计达44.2亿,占比58%。

不过,虽然海兴电力的赚钱能力和运营能力略逊一筹,家底倒是很雄厚。截至2022年H1,海兴电力的总资产为76.2亿,其中货币资金和交易性金融资产(大部分是理财产品)合计达44.2亿,占比58%。 然而,这么多钱趴在账上,持股比例为49%的大股东海兴控股既不搞大额并购,也不像炬华科技搞产业并购基金,更不把账上的钱都分掉,上市6年才累计分红10.9亿,一半还落入自己的口袋,非常“佛系”。唯一花钱的地方是公司在2018年11月-2019年5月、2022年4月-6月两次股价底部区间出手回购,分别回购了1.3亿和3000万元,均用于员工持股计划或股权激励。

然而,这么多钱趴在账上,持股比例为49%的大股东海兴控股既不搞大额并购,也不像炬华科技搞产业并购基金,更不把账上的钱都分掉,上市6年才累计分红10.9亿,一半还落入自己的口袋,非常“佛系”。唯一花钱的地方是公司在2018年11月-2019年5月、2022年4月-6月两次股价底部区间出手回购,分别回购了1.3亿和3000万元,均用于员工持股计划或股权激励。

由于2022年半年报两家公司都不公布营收和毛利率分类数据,风云君难以了解公司最新经营活动的细致情况,这给倚重公开信息的投资者带来相当大的不便。智能电表的市场规模不大,视其为核心主业的公司仅有这两家。炬华科技的表现中规中矩,如果两网进一步增大对智能电表的招标金额,炬华科技有望充分受益,但公司的上限比较明显。海兴电力的重心放在海外,但外国的钱也难挣,营收已多年停滞增长,盈利能力下滑,运营能力表现也不佳,但胜在账上资金多到没处花,控股股东也不乱搞。根据“吾股”评级,炬华科技的最新排名上升至827名,海兴电力的实时排名滑落至2489名。

由于2022年半年报两家公司都不公布营收和毛利率分类数据,风云君难以了解公司最新经营活动的细致情况,这给倚重公开信息的投资者带来相当大的不便。智能电表的市场规模不大,视其为核心主业的公司仅有这两家。炬华科技的表现中规中矩,如果两网进一步增大对智能电表的招标金额,炬华科技有望充分受益,但公司的上限比较明显。海兴电力的重心放在海外,但外国的钱也难挣,营收已多年停滞增长,盈利能力下滑,运营能力表现也不佳,但胜在账上资金多到没处花,控股股东也不乱搞。根据“吾股”评级,炬华科技的最新排名上升至827名,海兴电力的实时排名滑落至2489名。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究

用户评论

暂时没有评论