中国市场拯救了一家美股“躺平股”,ICL晶体供应商STAA:漂洋过海来淘金

作者:

市值风云

|

2022-09-24

国内竞争对手不成气候。

国内竞争对手不成气候。

作者 | 扶苏

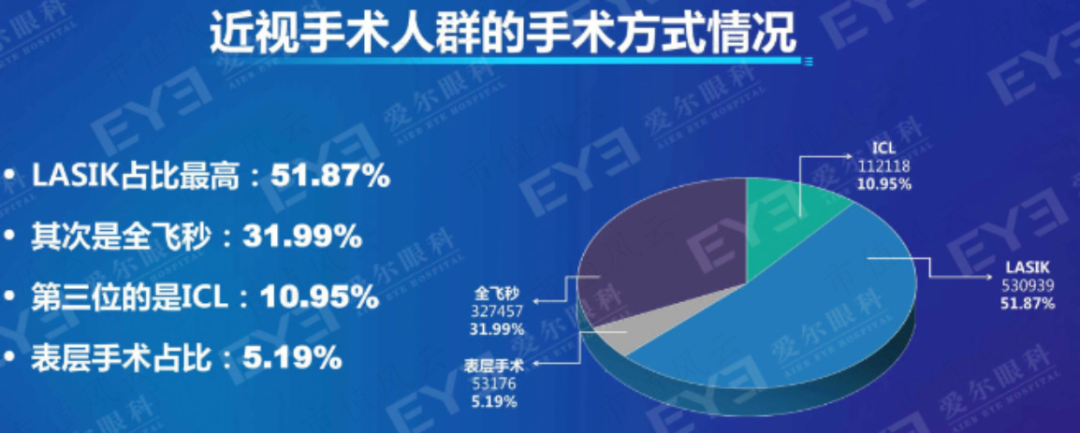

编辑 | 小白风云君近视多年,一旦离开眼镜就成了“睁眼瞎”:五步之内雌雄难辨,五米之外人畜不分…… 近年来,不少近视人群通过手术的方式,成功摘掉了眼镜。据了解,近视手术目前存在四种常见方式,按主流程度依次为:LASIK、全飞秒、ICL和表层手术。

近年来,不少近视人群通过手术的方式,成功摘掉了眼镜。据了解,近视手术目前存在四种常见方式,按主流程度依次为:LASIK、全飞秒、ICL和表层手术。

转型多年后,业绩迎来爆发期(一)营收处于高成长期STAAR是一家成立于1982年的美国公司,并于1990年挂牌纳斯达克。公司以生产和销售用于白内障手术的人工晶状体(Intraocular lens,IOL)业务起家。不过,该业务长期以来不愠不火,这也反映在公司一度“躺平”的股价走势上。

转型多年后,业绩迎来爆发期(一)营收处于高成长期STAAR是一家成立于1982年的美国公司,并于1990年挂牌纳斯达克。公司以生产和销售用于白内障手术的人工晶状体(Intraocular lens,IOL)业务起家。不过,该业务长期以来不愠不火,这也反映在公司一度“躺平”的股价走势上。

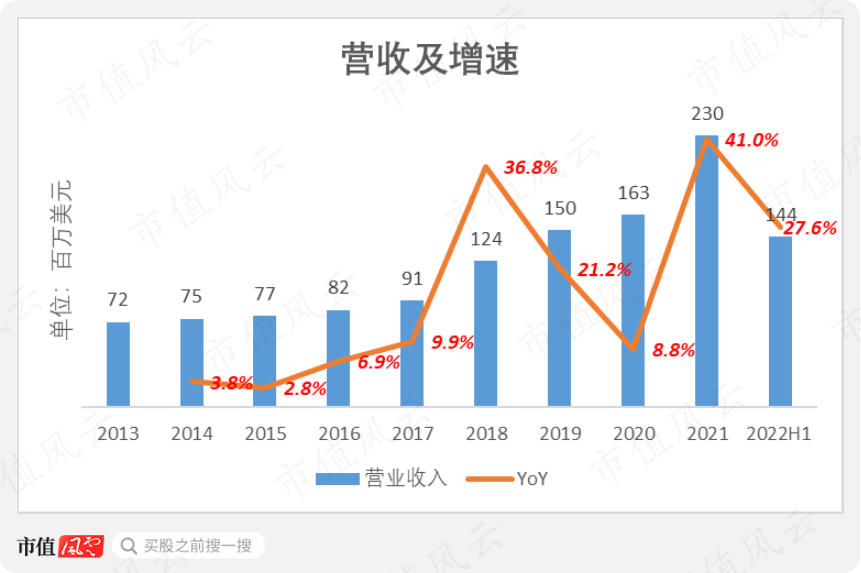

不过,公司的ICL产品在推出后的20年内,始终反响平平。2018年之前,公司营收增长缓慢,同比增速仅为个位数。公司的境况直到2018年才开始出现转机。当年,公司营收同比大增37%至1.2亿美元,首次突破1亿美元的关口。

不过,公司的ICL产品在推出后的20年内,始终反响平平。2018年之前,公司营收增长缓慢,同比增速仅为个位数。公司的境况直到2018年才开始出现转机。当年,公司营收同比大增37%至1.2亿美元,首次突破1亿美元的关口。 从此,公司营收开始迈入高成长期:除了2020年由于新冠疫情影响全球出货量外,每年均能实现双位数同比增速。2021年,公司营收同比增长41%至2.3亿美元;2022年上半年,营收同比增长28%至1.4亿美元。与此同时,公司逐渐退出竞争力不足的IOL业务。2017年至今,公司ICL产品的营收占比持续提升,于2021年已经高达92.4%;IOL的营收占比则从2017年的19%大幅下滑至2021年的5.4%。

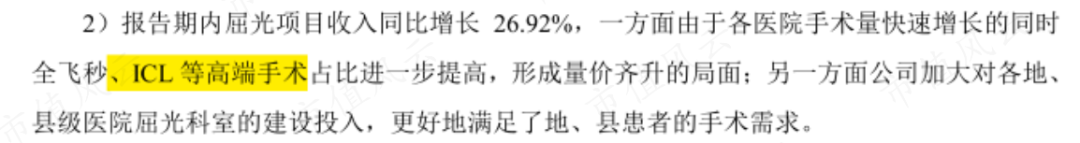

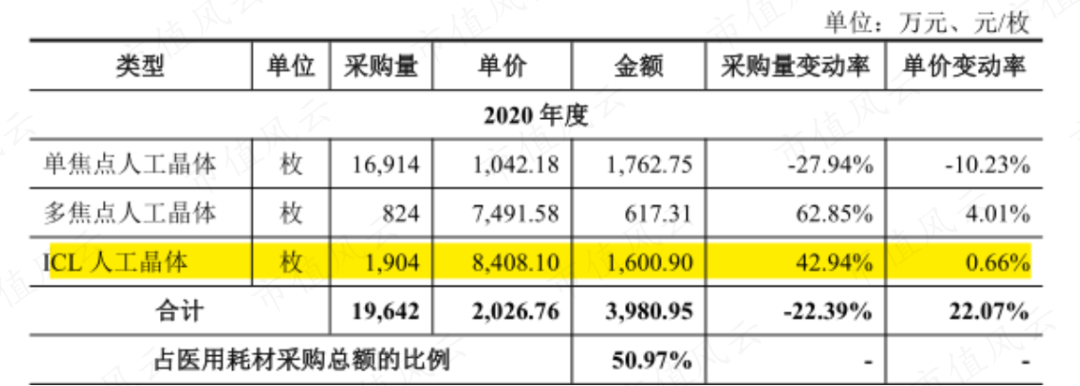

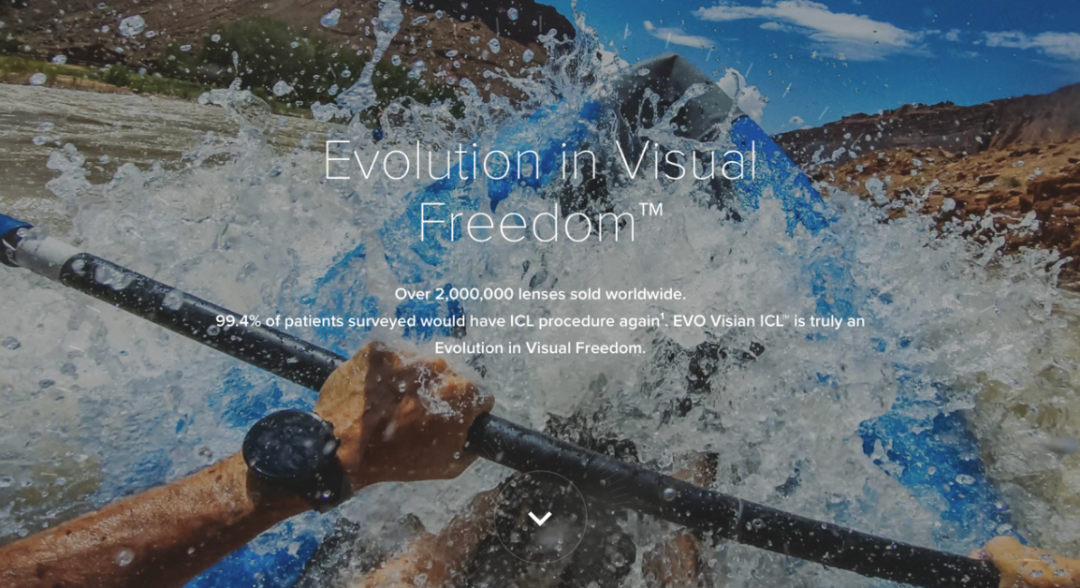

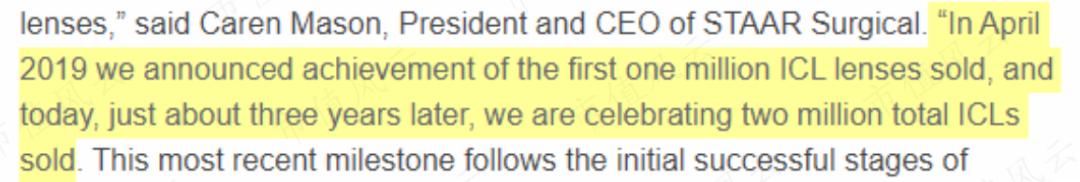

从此,公司营收开始迈入高成长期:除了2020年由于新冠疫情影响全球出货量外,每年均能实现双位数同比增速。2021年,公司营收同比增长41%至2.3亿美元;2022年上半年,营收同比增长28%至1.4亿美元。与此同时,公司逐渐退出竞争力不足的IOL业务。2017年至今,公司ICL产品的营收占比持续提升,于2021年已经高达92.4%;IOL的营收占比则从2017年的19%大幅下滑至2021年的5.4%。 (二)近一半营收来自中国公司的ICL产品已经通过包括美国FDA、欧盟CE在内等主要认证,可在中国、美国、欧盟等全球75个国家和地区销售。截至2022年上半年,公司在全球累计销售的ICL产品超过200万个。公司上一次披露销量还是在2019年初,当时宣布其全球累计销量突破100万个。仅在不到3年的时间内,公司ICL产品销量便实现了百万数量级的跃升。

(二)近一半营收来自中国公司的ICL产品已经通过包括美国FDA、欧盟CE在内等主要认证,可在中国、美国、欧盟等全球75个国家和地区销售。截至2022年上半年,公司在全球累计销售的ICL产品超过200万个。公司上一次披露销量还是在2019年初,当时宣布其全球累计销量突破100万个。仅在不到3年的时间内,公司ICL产品销量便实现了百万数量级的跃升。

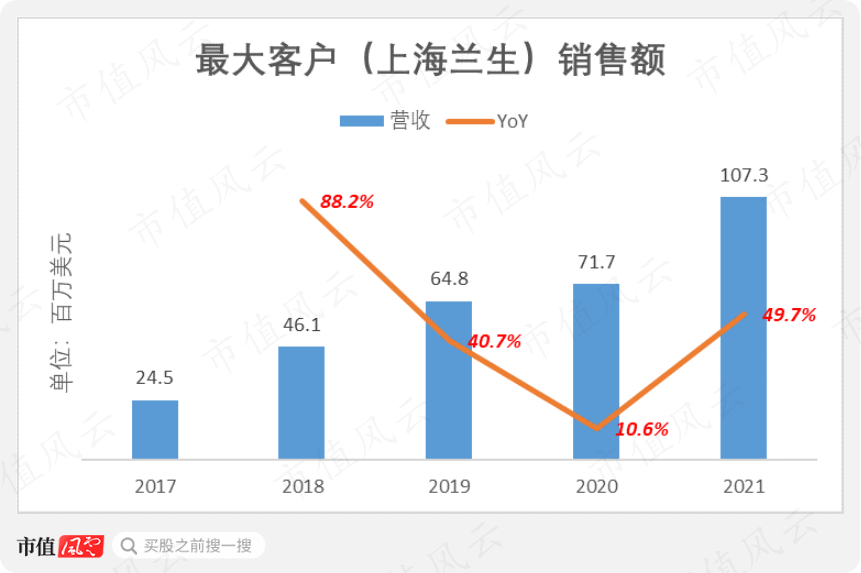

(来源:企查查)近年来,上海兰生是公司的最大客户,营收贡献从2017年的2450万美元逐年增长至2021年的1.1亿美元,期间CAGR为45%,明显高于同期公司总营收的CAGR 26%。

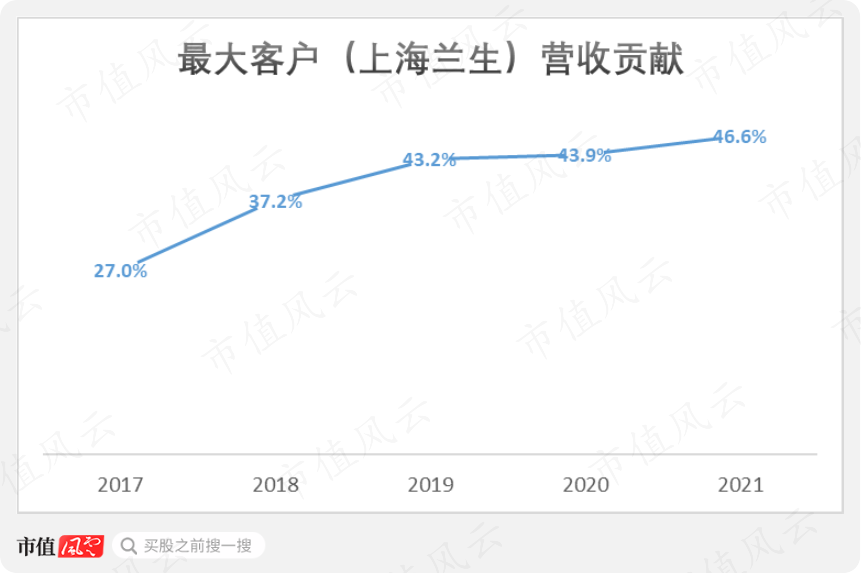

(来源:企查查)近年来,上海兰生是公司的最大客户,营收贡献从2017年的2450万美元逐年增长至2021年的1.1亿美元,期间CAGR为45%,明显高于同期公司总营收的CAGR 26%。 上海兰生的营收贡献百分比,也从2017年的27%一路提升至2021年的47%。中国已然成为公司的核心市场。

上海兰生的营收贡献百分比,也从2017年的27%一路提升至2021年的47%。中国已然成为公司的核心市场。

中国市场一家独大(一)美国市场竞争激烈老铁们或许好奇:为何美国作为公司的起源地,却未能发展成为其最大市场呢?原因在于公司采用新一代技术的ICL产品(“新一代ICL”)直到今年一季度才通过美国FDA认证。公司从2006年开始在美国销售上一代技术的ICL产品(“传统ICL”)。2011年,公司的ICL产品实现了一项名为“CentraFLOW”的重大技术突破。在传统ICL手术中,医生需要在为患者植入ICL晶体的前几天进行激光虹膜切开术。而新一代ICL则免除了这一额外流程,减缓了患者的手术痛苦,并且节省了治疗时间。FDA将医疗器械分为三类,而人工晶状体属于被认为是高风险、受监管最严格的III类器械,因此审查过程极其繁杂,耗时也较长。公司直至2020年初才在美国完成新一代ICL的临床试验,并于2021年初才向FDA提交临床数据。2022年3月,公司宣布其新一代ICL正式通过FDA验证,从此可在美国市场销售。

中国市场一家独大(一)美国市场竞争激烈老铁们或许好奇:为何美国作为公司的起源地,却未能发展成为其最大市场呢?原因在于公司采用新一代技术的ICL产品(“新一代ICL”)直到今年一季度才通过美国FDA认证。公司从2006年开始在美国销售上一代技术的ICL产品(“传统ICL”)。2011年,公司的ICL产品实现了一项名为“CentraFLOW”的重大技术突破。在传统ICL手术中,医生需要在为患者植入ICL晶体的前几天进行激光虹膜切开术。而新一代ICL则免除了这一额外流程,减缓了患者的手术痛苦,并且节省了治疗时间。FDA将医疗器械分为三类,而人工晶状体属于被认为是高风险、受监管最严格的III类器械,因此审查过程极其繁杂,耗时也较长。公司直至2020年初才在美国完成新一代ICL的临床试验,并于2021年初才向FDA提交临床数据。2022年3月,公司宣布其新一代ICL正式通过FDA验证,从此可在美国市场销售。

![]()

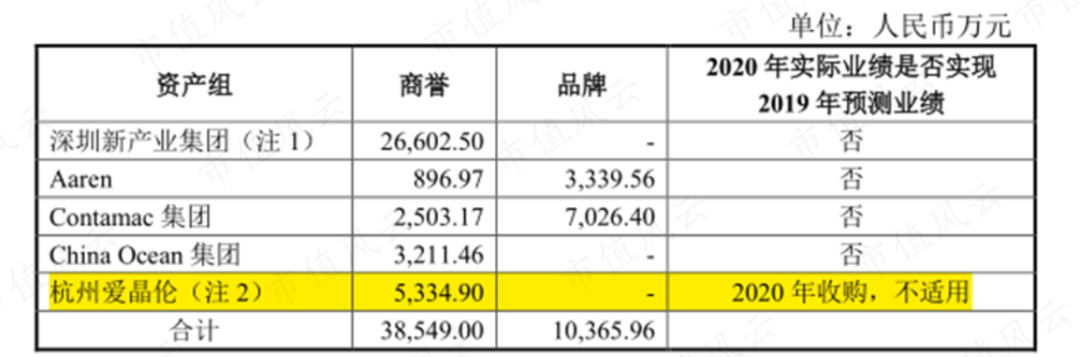

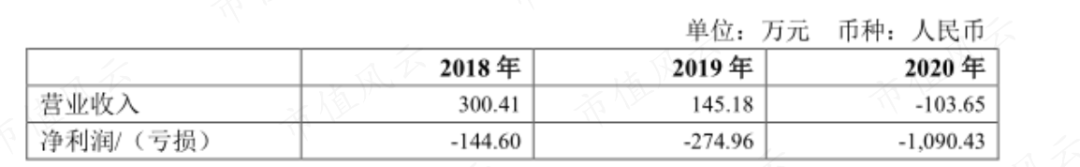

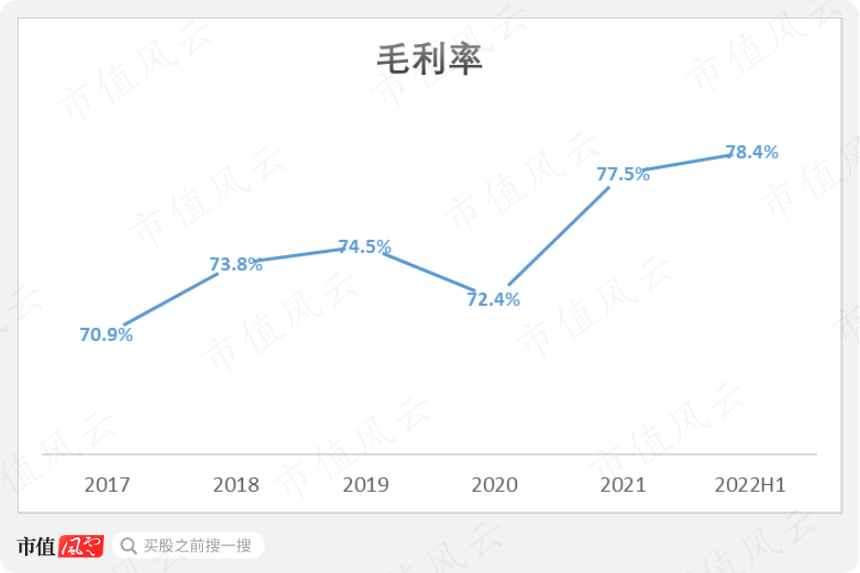

规模效应是最大的护城河(一)得益中国市场爆发,实现扭亏为盈不过,竞争对手是否有短期内弯道超车的可能性呢?风云君认为,规模效应是公司现有的最大护城河。而反观杭州爱晶伦的多年亏损,也侧面印证了该点。公司的毛利率较高,且近年持续提升。其毛利率从2017年的70.9%提升至2021年的77.5%,并于2022年上半年继续提升至78.4%。

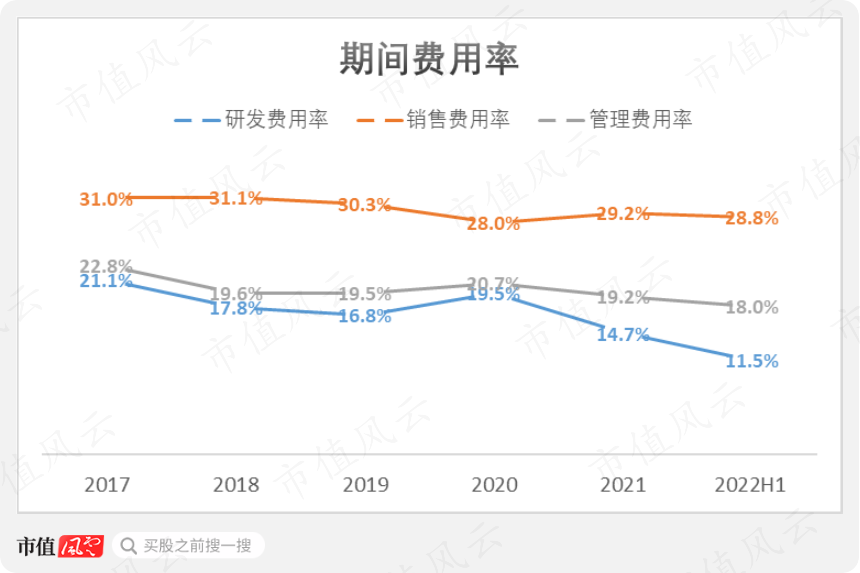

规模效应是最大的护城河(一)得益中国市场爆发,实现扭亏为盈不过,竞争对手是否有短期内弯道超车的可能性呢?风云君认为,规模效应是公司现有的最大护城河。而反观杭州爱晶伦的多年亏损,也侧面印证了该点。公司的毛利率较高,且近年持续提升。其毛利率从2017年的70.9%提升至2021年的77.5%,并于2022年上半年继续提升至78.4%。 与传统激光手术相比,植入式近视手术仍是一种新型治疗方式,公司长期以来销售费用率要明显高于研发费用率,也表明其业务模式是销售驱动。2021年,公司销售费用率和研发费用率分别为29.2%和14.7%。

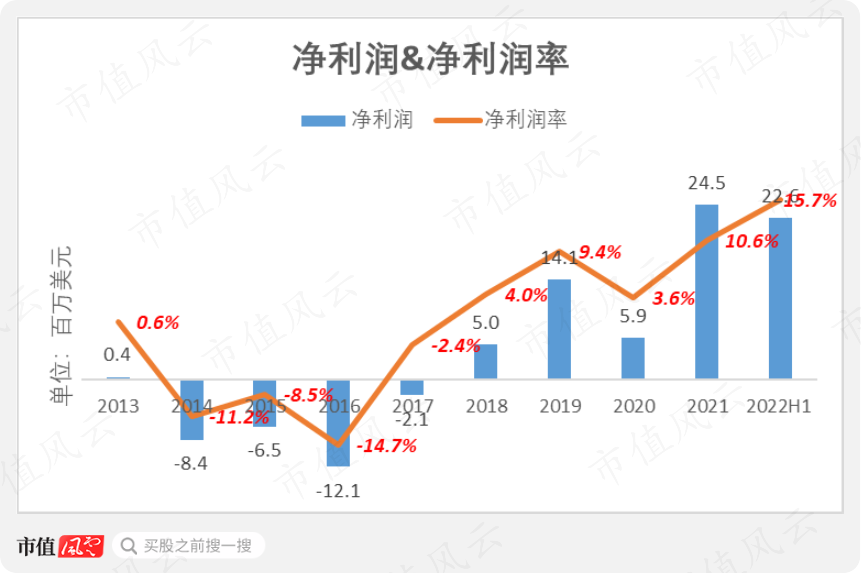

与传统激光手术相比,植入式近视手术仍是一种新型治疗方式,公司长期以来销售费用率要明显高于研发费用率,也表明其业务模式是销售驱动。2021年,公司销售费用率和研发费用率分别为29.2%和14.7%。 得益于中国市场近年来的大幅放量,公司才能从2018年开始扭亏为盈,自此连续实现净盈利。2018年之前,公司多数期间处于净亏损状态。

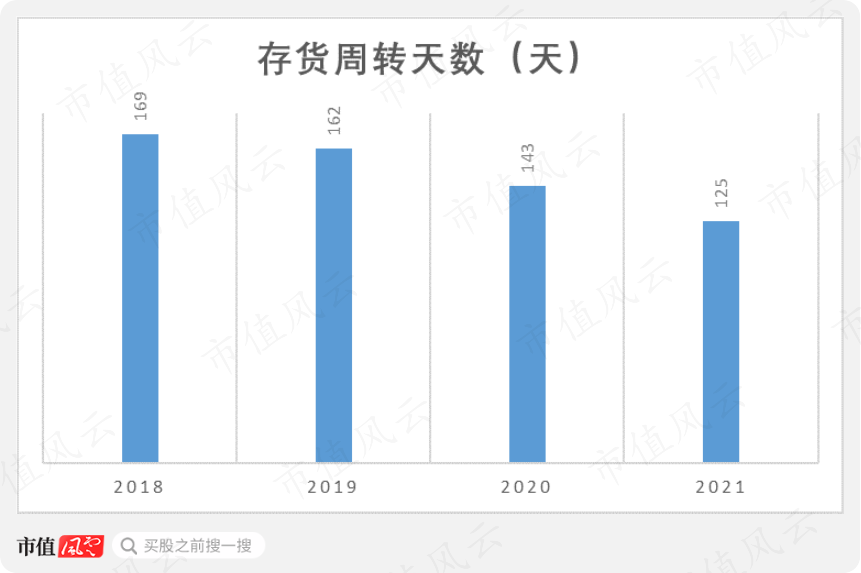

得益于中国市场近年来的大幅放量,公司才能从2018年开始扭亏为盈,自此连续实现净盈利。2018年之前,公司多数期间处于净亏损状态。 2021年,公司实现净利润2450万美元,净利润率为10.6%;2022年上半年,公司净利润率为15.7%,继续同比提升3.7个百分点。目前,公司在全球拥有三处生产设施,分别位于美国、瑞士和日本。其中,美国是ICL产品的主要产地,同时公司也在扩大瑞士工厂的产能。日本工厂则生产除ICL外的其他产品。由于患者的近视度数和眼球条件存在差异,公司的ICL产品种类高达数百种,这也要求其储备大量的库存,以满足全球范围内客户的快速交货需求。得益于瑞士工厂的扩产,公司的存货周转速度加快,其存货周转天数从2018年的169天持续下降至2021年的125天。

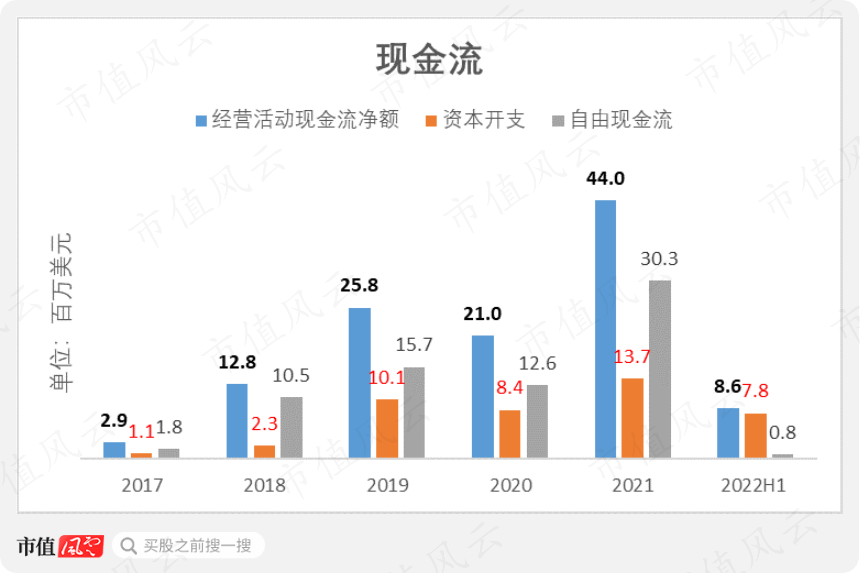

2021年,公司实现净利润2450万美元,净利润率为10.6%;2022年上半年,公司净利润率为15.7%,继续同比提升3.7个百分点。目前,公司在全球拥有三处生产设施,分别位于美国、瑞士和日本。其中,美国是ICL产品的主要产地,同时公司也在扩大瑞士工厂的产能。日本工厂则生产除ICL外的其他产品。由于患者的近视度数和眼球条件存在差异,公司的ICL产品种类高达数百种,这也要求其储备大量的库存,以满足全球范围内客户的快速交货需求。得益于瑞士工厂的扩产,公司的存货周转速度加快,其存货周转天数从2018年的169天持续下降至2021年的125天。 (二)现金流改善,股东回报不足自2018年连续实现盈利以来,公司的现金流状况也大幅改善。2021年,公司经营活动现金流净额和自由现金流分别为4400万美元和3030万美元。公司近年来增长的资本开支主要用于扩建瑞士工厂的ICL产能。此外,公司未发生任何重大收购活动。

(二)现金流改善,股东回报不足自2018年连续实现盈利以来,公司的现金流状况也大幅改善。2021年,公司经营活动现金流净额和自由现金流分别为4400万美元和3030万美元。公司近年来增长的资本开支主要用于扩建瑞士工厂的ICL产能。此外,公司未发生任何重大收购活动。 截至2021年末,公司账面上的现金及现金等价物达到2亿美元,创下历史新高。

截至2021年末,公司账面上的现金及现金等价物达到2亿美元,创下历史新高。 值得诟病的是,虽然公司的“腰包”日益丰厚,但其在回馈股东方面却相当吝啬。长期以来,公司都没有宣派过现金股息。最近一次股票回购还是发生在2018年,当年仅5万美元的回购规模也几乎微不足道。

值得诟病的是,虽然公司的“腰包”日益丰厚,但其在回馈股东方面却相当吝啬。长期以来,公司都没有宣派过现金股息。最近一次股票回购还是发生在2018年,当年仅5万美元的回购规模也几乎微不足道。 回首STAAR的成长史,颇具趣味。公司最初是一家不起眼的医疗器械商,在被爱尔康、强生等巨头垄断的白内障人工晶体市场苦苦挣扎。后来,公司另辟蹊径,转型近视人工晶体这一新兴眼科细分领域,但进军多年却未见起色。其新一代技术在其美国长期得不到主流认可,直到今年初才通过FDA认证。然而,公司幸运地抓住了中国市场,自2018年以来业绩持续爆发。得益于国内先发优势,其目前一家独大,唯一可能的竞争对手昊海生物尚未成气候。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

回首STAAR的成长史,颇具趣味。公司最初是一家不起眼的医疗器械商,在被爱尔康、强生等巨头垄断的白内障人工晶体市场苦苦挣扎。后来,公司另辟蹊径,转型近视人工晶体这一新兴眼科细分领域,但进军多年却未见起色。其新一代技术在其美国长期得不到主流认可,直到今年初才通过FDA认证。然而,公司幸运地抓住了中国市场,自2018年以来业绩持续爆发。得益于国内先发优势,其目前一家独大,唯一可能的竞争对手昊海生物尚未成气候。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论