四大基金经理成名记 | 市值风云基金评级系统上线预热第二篇

作者:

市值风云

|

2022-05-25

作者 | 紫枫

编辑 | 小白接上回《中国QDII 出海十六年众生相:为什么一个能打的都没有?| 市值风云基金评级系统上线预热第一篇》。打开第二个文件夹,紫枫看到的是一份相当长的名单。紫枫细细阅读后,发现这并不是一份“点开就看,看到就买,买了就发财”的名单,而是根据基金的各项公开数据进行分析、筛选而得到一份详尽的基金分析报告。通过大数据,紫枫能看到各基金的优势和问题,继而匹配不同风险偏好的投资者。紫枫感叹道:“这个系统已经很完善了!我能从中挑几个写一篇研报吗?”顾左右说:“你看着办,不透露核心指标就行,老板8000亿市值有1000亿就靠它了。”注意,本文提到的基金排名均为天天基金网的数据,市值风云独家的“吾股”基金评级排名仍在保密阶段,等评级上线后各位老铁可自行查阅相关基金的排名。提醒本文读者:基金有风险,投资须谨慎。本文根据公开数据对公募基金进行研究分析,仅分享基金研究的方法论和心得,不构成买卖建议。过去业绩优秀不等于未来的表现也突出。另外,2022年的涨跌幅统计截止于4月29日,文中不再提示。 “追涨杀跌型选手”袁维德:豪赌赛道股第一只基金是袁维德管理的中欧价值智选混合A(166019.OF),目前规模约100亿。(一)净值回撤较小,获FOF基金加持袁维德2015年7月加入中欧基金价值策略组,2016年开始担任基金经理,约6年公募基金投资经验,目前在管基金总规模约250亿元。

“追涨杀跌型选手”袁维德:豪赌赛道股第一只基金是袁维德管理的中欧价值智选混合A(166019.OF),目前规模约100亿。(一)净值回撤较小,获FOF基金加持袁维德2015年7月加入中欧基金价值策略组,2016年开始担任基金经理,约6年公募基金投资经验,目前在管基金总规模约250亿元。 中欧价值智选混合成立于2013年5月,历经吴鹏飞、刘晨两任基金经理,袁维德在2020年5月开始接手。在袁维德管理期间,基金规模从2020年6月的1.85亿飙升至2021年的140.3亿,工作成果“秒杀”前两任经理。基金公司的财富密码从来都不是基金经理的主动管理能力,而是牛市。牛市一来,宣传机器开动,资金就滚滚而来。

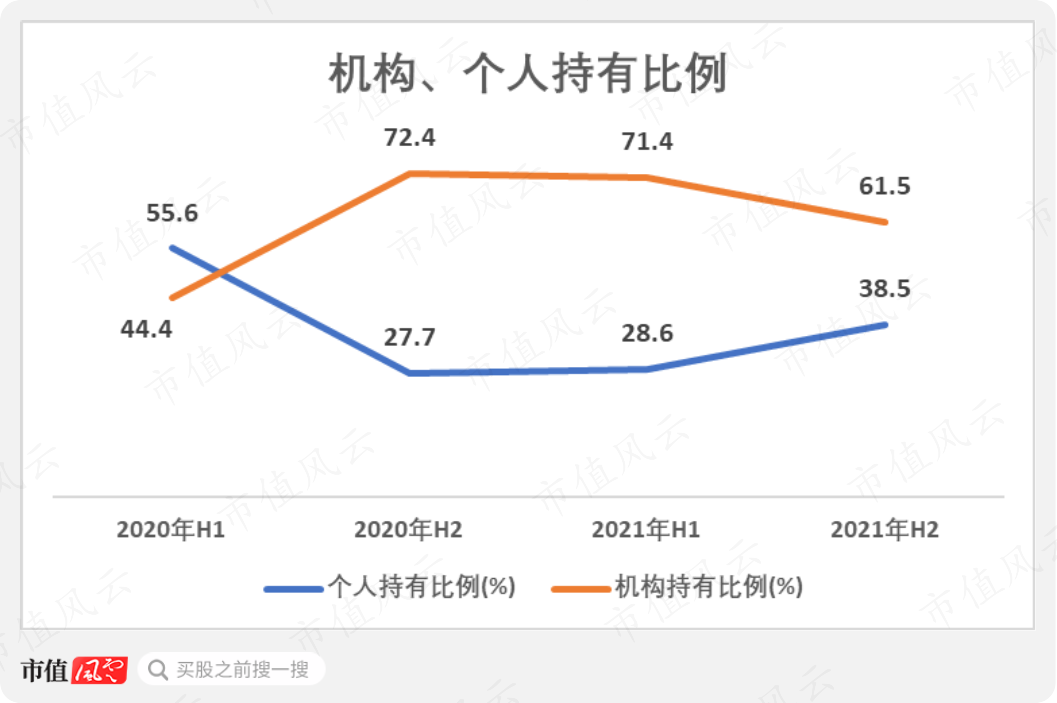

中欧价值智选混合成立于2013年5月,历经吴鹏飞、刘晨两任基金经理,袁维德在2020年5月开始接手。在袁维德管理期间,基金规模从2020年6月的1.85亿飙升至2021年的140.3亿,工作成果“秒杀”前两任经理。基金公司的财富密码从来都不是基金经理的主动管理能力,而是牛市。牛市一来,宣传机器开动,资金就滚滚而来。 值得一提的是,该基金获得机构的大手笔持仓,2020年H2至2021年H1,机构的持有比例高达7成,基民仅占不到3成。而在2021年H2,牛市气氛刺激许多基民高位申购,持有人户数从2021年6月末的15.1万户飙升至年底的59.8万户,个人持有比例上升至38.5%,基金规模翻倍增长。

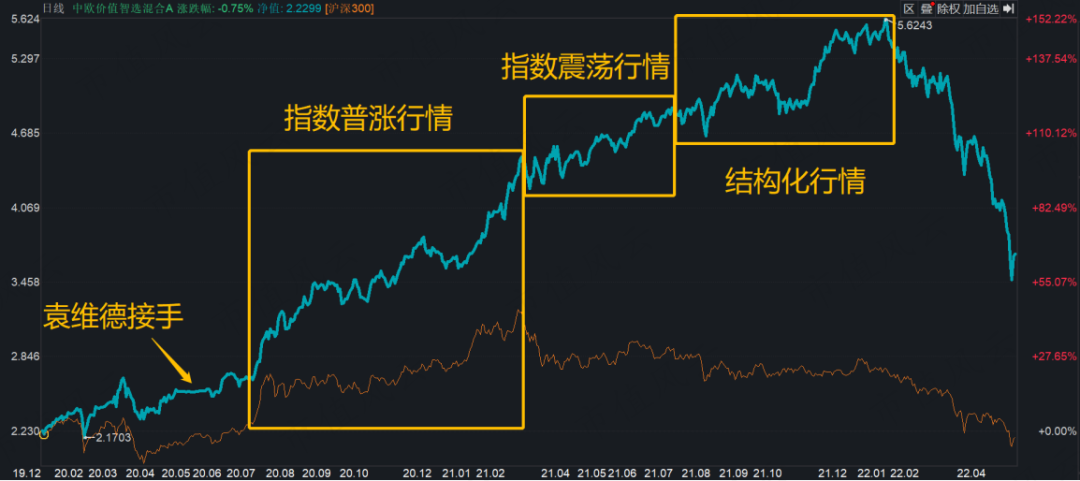

值得一提的是,该基金获得机构的大手笔持仓,2020年H2至2021年H1,机构的持有比例高达7成,基民仅占不到3成。而在2021年H2,牛市气氛刺激许多基民高位申购,持有人户数从2021年6月末的15.1万户飙升至年底的59.8万户,个人持有比例上升至38.5%,基金规模翻倍增长。 在牛市中,袁维德的表现确实“能打”,从接手基金至2021年2月是沪深300指数的普涨行情,基金收益率近70%,大幅跑赢沪深300指数约21个百分点。随后在震荡行情和结构性行情中,基金净值继续增长约30%。因此,从2020年5月至2021年末收益率近1.2倍,其中2021年的收益率为52.4%,在同类型1919只基金中排名32名,且牛市期间最大回撤是发生在2020年末的6.6%,净值曲线平稳上涨。

在牛市中,袁维德的表现确实“能打”,从接手基金至2021年2月是沪深300指数的普涨行情,基金收益率近70%,大幅跑赢沪深300指数约21个百分点。随后在震荡行情和结构性行情中,基金净值继续增长约30%。因此,从2020年5月至2021年末收益率近1.2倍,其中2021年的收益率为52.4%,在同类型1919只基金中排名32名,且牛市期间最大回撤是发生在2020年末的6.6%,净值曲线平稳上涨。 (数据来源:iFind终端,蓝线代表净值,橙线为沪深300指数)然而,在2022年初至今的调整中,这只基金被干趴下了,从高位回撤近35%,净值回到2020年10月的水平,在同类型基金中几乎倒数。2021年进场的基民损失惨重,纸面财富灰飞烟灭。

(数据来源:iFind终端,蓝线代表净值,橙线为沪深300指数)然而,在2022年初至今的调整中,这只基金被干趴下了,从高位回撤近35%,净值回到2020年10月的水平,在同类型基金中几乎倒数。2021年进场的基民损失惨重,纸面财富灰飞烟灭。 于是,2022年一季度基民纷纷出逃,净赎回份额达2.9亿份,总份额减少了13%,使基金规模下降至3月末的99亿。为什么会这么惨?我们需要对其持仓进行分析。

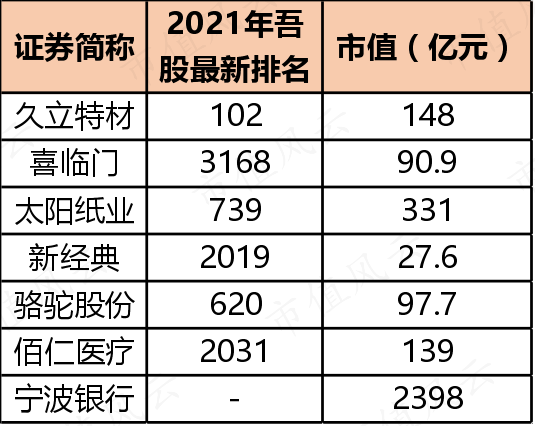

于是,2022年一季度基民纷纷出逃,净赎回份额达2.9亿份,总份额减少了13%,使基金规模下降至3月末的99亿。为什么会这么惨?我们需要对其持仓进行分析。 (二)保持3年的良好记录,因2022年高位追高赛道股而“葬送”复盘2020年5月至2021年,风云君发现袁维德的重仓时间基本在两、三个季度,其中持股三个季度的有久立特材、喜临门、太阳纸业、新经典、骆驼股份和佰仁医疗和宁波银行。从这些股票的情况看,袁维德的选股风格非常灵活,没有限制于特定行业,也不买当时市场热门股。而且除了佰仁医疗,其他股票当时的PE均未超过30倍,没有盲目买入赛道股。这些公司的财务质量参差不齐,但市值总体偏小,表明他倾向在估值相对较低的中小市值股票中寻找机会。

(二)保持3年的良好记录,因2022年高位追高赛道股而“葬送”复盘2020年5月至2021年,风云君发现袁维德的重仓时间基本在两、三个季度,其中持股三个季度的有久立特材、喜临门、太阳纸业、新经典、骆驼股份和佰仁医疗和宁波银行。从这些股票的情况看,袁维德的选股风格非常灵活,没有限制于特定行业,也不买当时市场热门股。而且除了佰仁医疗,其他股票当时的PE均未超过30倍,没有盲目买入赛道股。这些公司的财务质量参差不齐,但市值总体偏小,表明他倾向在估值相对较低的中小市值股票中寻找机会。 (市值风云“吾股”评级)只有$吉比特(603444.SH)$重仓了5个季度,但操作并不成功。袁维德在2021年上半年的股价飙升中浮盈不少,但没有及时离场;在三季度还逢低买进搏第二轮上涨,最后在四季度股价破位下跌中选择逢高清仓,在今年一季度退出前十大持仓。

(市值风云“吾股”评级)只有$吉比特(603444.SH)$重仓了5个季度,但操作并不成功。袁维德在2021年上半年的股价飙升中浮盈不少,但没有及时离场;在三季度还逢低买进搏第二轮上涨,最后在四季度股价破位下跌中选择逢高清仓,在今年一季度退出前十大持仓。 (来源:Choice数据)袁维德在基金公告中表示,其选股聚焦在公司质地和合理甚至偏低的PE上,在行业配置上选择更加均衡。但从其配置喜临门和新经典这点上,他判断公司质地的能力是否够强还有待判断。

(来源:Choice数据)袁维德在基金公告中表示,其选股聚焦在公司质地和合理甚至偏低的PE上,在行业配置上选择更加均衡。但从其配置喜临门和新经典这点上,他判断公司质地的能力是否够强还有待判断。 (喜临门独立研报和吾股评级。来源:市值风云APP)

(喜临门独立研报和吾股评级。来源:市值风云APP) (新经典独立研报和吾股评级。来源:市值风云APP)然而,在2022年一季度,袁维德的策略再度转变。他在一季报表示,考虑到牛市中低PE资产随着股价上涨已经趋于合理,高增长高PE资产快速回调后长期吸引力提升,因而不断增加该类资产的比重。但市场跌得超乎预料地凶,赛道股的波动极大,回撤完全控制不了。最后他无奈地摊摊手,表示我买的这些股票“前途远大”,估值合理,剩下的只能躺平,等待企业盈利回归合理水平。

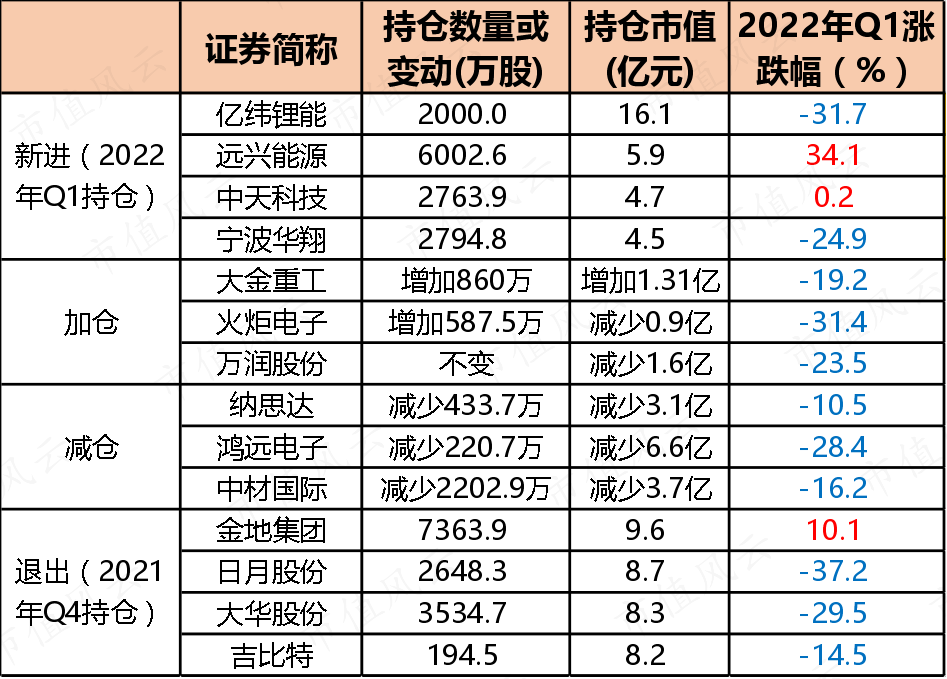

(新经典独立研报和吾股评级。来源:市值风云APP)然而,在2022年一季度,袁维德的策略再度转变。他在一季报表示,考虑到牛市中低PE资产随着股价上涨已经趋于合理,高增长高PE资产快速回调后长期吸引力提升,因而不断增加该类资产的比重。但市场跌得超乎预料地凶,赛道股的波动极大,回撤完全控制不了。最后他无奈地摊摊手,表示我买的这些股票“前途远大”,估值合理,剩下的只能躺平,等待企业盈利回归合理水平。 至于基民信不信……反正看这个赎回力度,大家还是用脚投票,走为上计。从3月末的持仓看,基金逐渐转向赛道股风格,跨多条赛道的亿纬锂能成为第一大持仓股,并持有涉及军工MLCC的鸿远电子和火炬电子,和受益于海上风电发展的中天科技和大金重工。

至于基民信不信……反正看这个赎回力度,大家还是用脚投票,走为上计。从3月末的持仓看,基金逐渐转向赛道股风格,跨多条赛道的亿纬锂能成为第一大持仓股,并持有涉及军工MLCC的鸿远电子和火炬电子,和受益于海上风电发展的中天科技和大金重工。 关于远兴能源的故事,风云君曾发布重磅研报《赢麻了!275万采矿证134亿卖给上市公司,1.6亿投资先套现32亿再230亿“卖拐”!远兴能源:一场史诗级掏空》。

关于远兴能源的故事,风云君曾发布重磅研报《赢麻了!275万采矿证134亿卖给上市公司,1.6亿投资先套现32亿再230亿“卖拐”!远兴能源:一场史诗级掏空》。 (远兴能源独立研报和吾股评级。来源:市值风云APP)所以,也能看出,基金的研究能力可谓一言难尽……看来手里还缺个市值风云App,和那么点儿勤奋。来,袁经理,掏出手机,现在就下载一个吧~

(远兴能源独立研报和吾股评级。来源:市值风云APP)所以,也能看出,基金的研究能力可谓一言难尽……看来手里还缺个市值风云App,和那么点儿勤奋。来,袁经理,掏出手机,现在就下载一个吧~

“靠天吃饭型选手”杜猛:牛市大赚,熊市跌出翔接下来这位牛市型选手,牛市大赚特赚,熊市拉胯拉出翔,大起大落实在是太刺激,风格极为鲜明。

“靠天吃饭型选手”杜猛:牛市大赚,熊市跌出翔接下来这位牛市型选手,牛市大赚特赚,熊市拉胯拉出翔,大起大落实在是太刺激,风格极为鲜明。 (一)业绩优秀,但回撤也大上投摩根新兴动力混合(377240.OF)自2011年7月成立。基金经理是杜猛,人称“猛哥”,是上投摩根资历最深厚的基金经理,可参考基金业绩时间超过10年。目前担任上投摩根基金副总经理、投资总监。

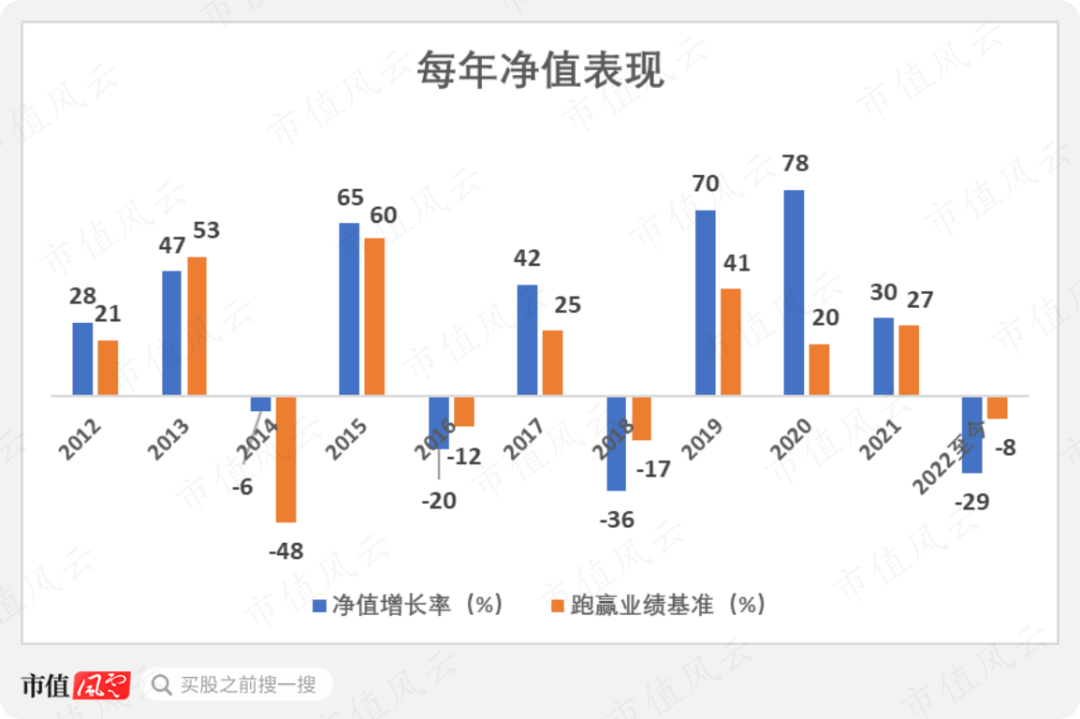

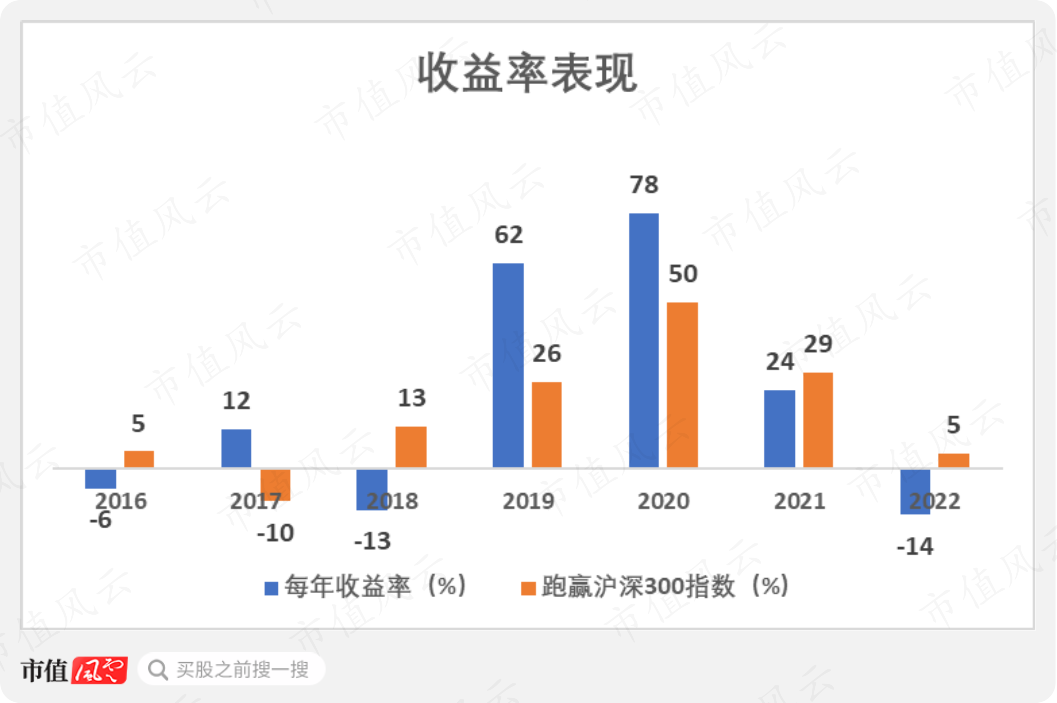

(一)业绩优秀,但回撤也大上投摩根新兴动力混合(377240.OF)自2011年7月成立。基金经理是杜猛,人称“猛哥”,是上投摩根资历最深厚的基金经理,可参考基金业绩时间超过10年。目前担任上投摩根基金副总经理、投资总监。 该基金属于偏股混合型基金,但股票资产占基金总资产的比例接近9成,基本可看作股票型基金,最新规模为75.3亿元。自2011年7月至2022年一季度末,该基金净值累计增长5.19倍,跑赢沪深300指数4.37倍,表现相当不错。观察其最近10年的净值表现,可发现:大盘上涨时期,如2013年、2015年、2017年和2019-2021年均能取得较好成绩,且能大幅跑赢沪深300指数;大盘下跌时期,如2016年、2018年和今年至今的表现则较差,2016年和2018年分别跑输沪深300指数12和17个百分点。

该基金属于偏股混合型基金,但股票资产占基金总资产的比例接近9成,基本可看作股票型基金,最新规模为75.3亿元。自2011年7月至2022年一季度末,该基金净值累计增长5.19倍,跑赢沪深300指数4.37倍,表现相当不错。观察其最近10年的净值表现,可发现:大盘上涨时期,如2013年、2015年、2017年和2019-2021年均能取得较好成绩,且能大幅跑赢沪深300指数;大盘下跌时期,如2016年、2018年和今年至今的表现则较差,2016年和2018年分别跑输沪深300指数12和17个百分点。 在天天基金网上,该基金的排名在牛市中排名极为靠前,2017年和2019年甚至在前百名;但在2018年和2022年至今的排名几乎垫底。

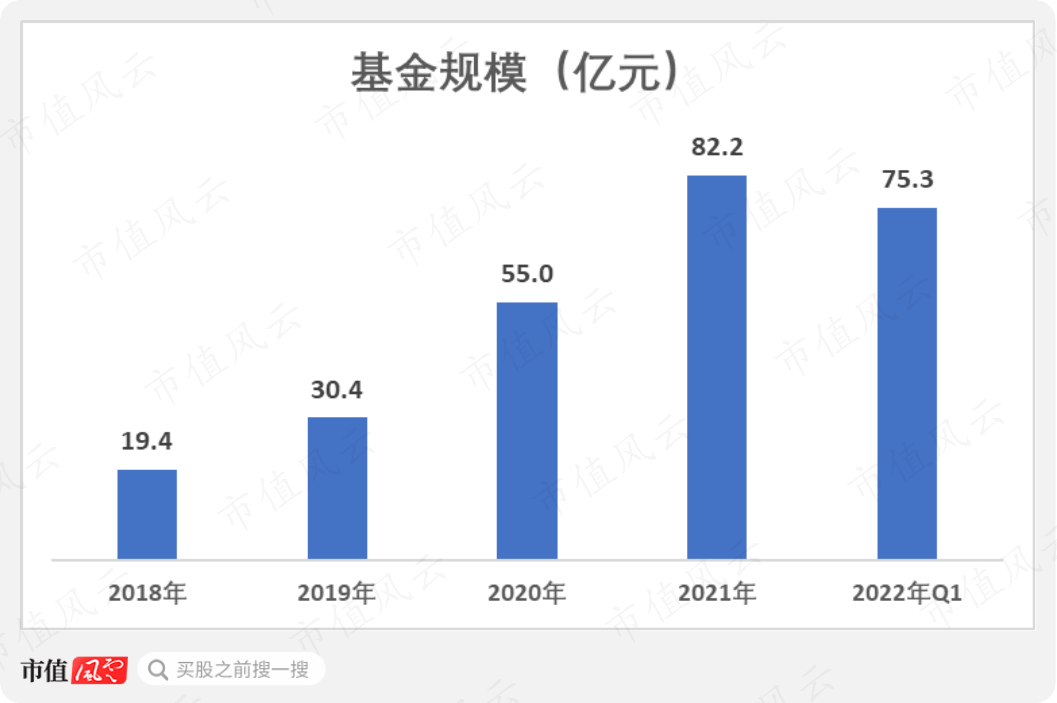

在天天基金网上,该基金的排名在牛市中排名极为靠前,2017年和2019年甚至在前百名;但在2018年和2022年至今的排名几乎垫底。 (来源:Choice数据)与袁维德不同,杜猛曾在采访中公开表示不在乎股价的短期波动,回撤相当大,即使在2019-2021年的行情中,该基金有2次回撤达20%。熊市更不敢提了,可以用“惨烈”来形容。由于杜经理能在牛市中创造排名前列的业绩,基金的规模在2021年末上升至82.2亿元,2022年Q1回调至75.3亿元。

(来源:Choice数据)与袁维德不同,杜猛曾在采访中公开表示不在乎股价的短期波动,回撤相当大,即使在2019-2021年的行情中,该基金有2次回撤达20%。熊市更不敢提了,可以用“惨烈”来形容。由于杜经理能在牛市中创造排名前列的业绩,基金的规模在2021年末上升至82.2亿元,2022年Q1回调至75.3亿元。 在2022年Q1,该基金被净申购1.14亿份,总份额增长超10%,现在还买入基金的基民要不想赌牛市未结束,要不就是功课没做好。要想了解为什么基金在牛熊市的表现迥异,还需要研究其持仓。

在2022年Q1,该基金被净申购1.14亿份,总份额增长超10%,现在还买入基金的基民要不想赌牛市未结束,要不就是功课没做好。要想了解为什么基金在牛熊市的表现迥异,还需要研究其持仓。 (二)2022年豪赌锂电池板块研究杜猛的持仓后发现,他对市场热点板块的预判能力很强,非常擅长右侧投资,能耐心持有,且敢于在高位建仓。这在牛市全是优点,但在熊市很容易翻车。直接给老铁们上案例吧!下表是2019年一季度新兴动力混合的交易记录。在A股熊市底部转向牛市的初期,杜猛快速调仓,一季度前十大持仓列表新进6股,加仓4股,动作很大。

(二)2022年豪赌锂电池板块研究杜猛的持仓后发现,他对市场热点板块的预判能力很强,非常擅长右侧投资,能耐心持有,且敢于在高位建仓。这在牛市全是优点,但在熊市很容易翻车。直接给老铁们上案例吧!下表是2019年一季度新兴动力混合的交易记录。在A股熊市底部转向牛市的初期,杜猛快速调仓,一季度前十大持仓列表新进6股,加仓4股,动作很大。 2020年初猪周期“发威”,猪肉指数飙涨60%,杜猛及时“上车”,大手笔买入正在单边上涨的正邦科技、天邦股份和牧原股份(002714.SZ)共5.3亿元。

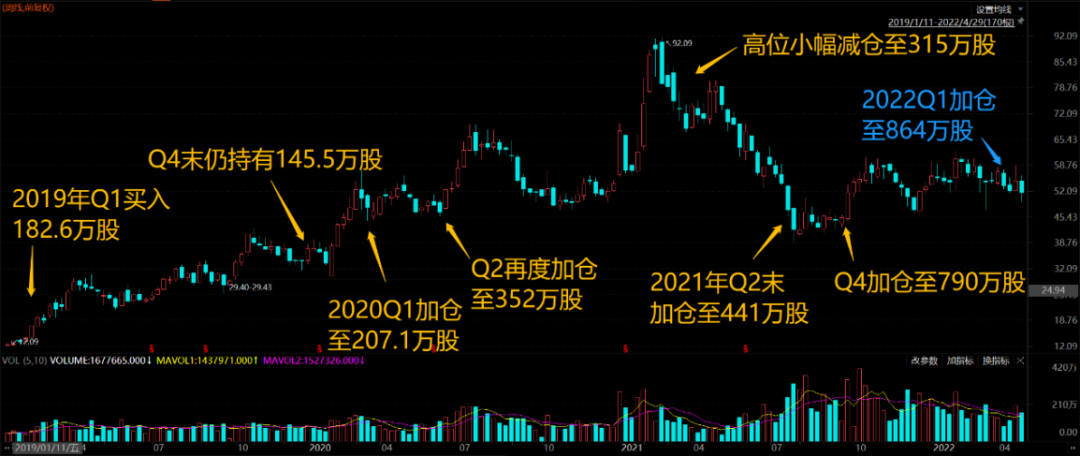

2020年初猪周期“发威”,猪肉指数飙涨60%,杜猛及时“上车”,大手笔买入正在单边上涨的正邦科技、天邦股份和牧原股份(002714.SZ)共5.3亿元。 (来源:注册制看行情,用市值风云APP)正邦科技持有至2019年三季报就快速减仓,而牧原股份一直持有至今。下图为杜猛在牧原股份上的操作,2019年受限于基金规模,一季度加仓后再无大动作。随后在2020年上半年随着股价上涨再度加仓,在2021年3月的股价高位仍持有315万股。后来,牧原股份快速回调,接近腰斩,杜猛再度疯狂加仓,从2021年Q1的315万股增加至2022年Q1的864万股,为第三大重仓股,持仓市值达4.9亿元。

(来源:注册制看行情,用市值风云APP)正邦科技持有至2019年三季报就快速减仓,而牧原股份一直持有至今。下图为杜猛在牧原股份上的操作,2019年受限于基金规模,一季度加仓后再无大动作。随后在2020年上半年随着股价上涨再度加仓,在2021年3月的股价高位仍持有315万股。后来,牧原股份快速回调,接近腰斩,杜猛再度疯狂加仓,从2021年Q1的315万股增加至2022年Q1的864万股,为第三大重仓股,持仓市值达4.9亿元。 (来源:Choice数据)同时,他相当坚定地看好光伏板块,自2018年四季度买入通威股份(600438.SH)和隆基股份以后长期重仓持有。以通威股份为例,杜猛在2018年四季度和2019年一季度股价持续上涨时大幅买入1660万股,但在随后的长期横盘中失去耐心,2019年末减仓至741万股。2020年一季度,通威股份的股价突然大涨40%,杜猛再度加仓1000万股至1721万股,随后在第二轮上涨中逢高抛售,年末减仓至1051万股。而在2022年一季度,杜猛仍持有1175万股,持仓市值达5亿元,为第二大重仓股。

(来源:Choice数据)同时,他相当坚定地看好光伏板块,自2018年四季度买入通威股份(600438.SH)和隆基股份以后长期重仓持有。以通威股份为例,杜猛在2018年四季度和2019年一季度股价持续上涨时大幅买入1660万股,但在随后的长期横盘中失去耐心,2019年末减仓至741万股。2020年一季度,通威股份的股价突然大涨40%,杜猛再度加仓1000万股至1721万股,随后在第二轮上涨中逢高抛售,年末减仓至1051万股。而在2022年一季度,杜猛仍持有1175万股,持仓市值达5亿元,为第二大重仓股。 (来源:Choice数据)此外,杜猛在锂电池板块的眼光也很敏锐,在2018年四季度买入先导智能,在2019年二季度买入亿纬锂能,在2019年四季度买入宁德时代(300750.SZ)。杜猛持有宁德时代的时间较短,同样是在2019年四季度股价开始上涨时建仓138万股,市值为1.47亿,2020年二季度加仓至158万股,四季度股价冲高时大幅减仓至29.5万股并消失在前十大持仓列表,在此区间涨幅达2.4倍。

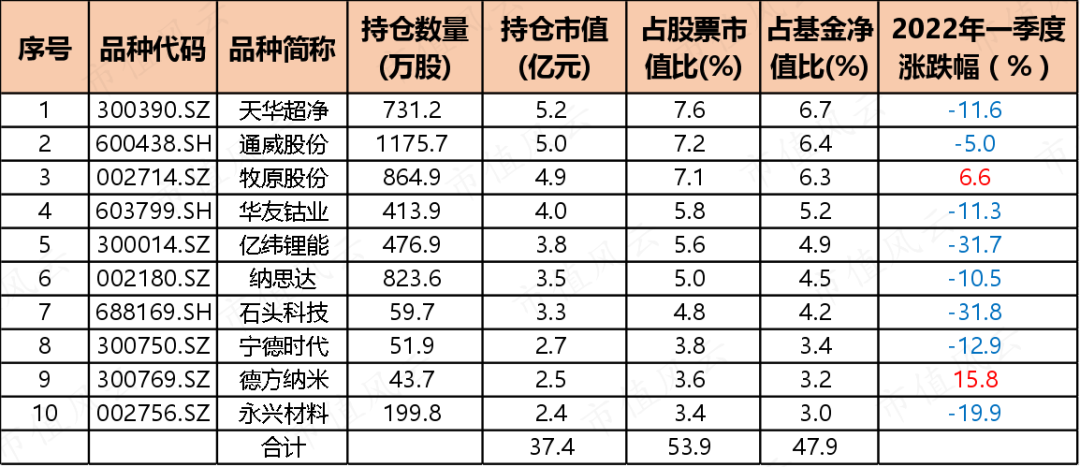

(来源:Choice数据)此外,杜猛在锂电池板块的眼光也很敏锐,在2018年四季度买入先导智能,在2019年二季度买入亿纬锂能,在2019年四季度买入宁德时代(300750.SZ)。杜猛持有宁德时代的时间较短,同样是在2019年四季度股价开始上涨时建仓138万股,市值为1.47亿,2020年二季度加仓至158万股,四季度股价冲高时大幅减仓至29.5万股并消失在前十大持仓列表,在此区间涨幅达2.4倍。 (来源:Choice数据)最后我们来观察该基金2022年一季度的持仓,锂电池相关概念占据“半壁江山”,有天华超净、亿纬锂能、宁德时代、华友钴业、德方纳米和永兴材料。

(来源:Choice数据)最后我们来观察该基金2022年一季度的持仓,锂电池相关概念占据“半壁江山”,有天华超净、亿纬锂能、宁德时代、华友钴业、德方纳米和永兴材料。 综上所述,与选股较冷门、行业配置均衡的袁维德风格不同,杜猛是标准的赛道型风格,重仓参与主流板块,所以能在牛市中做到名列前茅的收益率,但在熊市中回撤会比较大。基本也算是持牌的靠天吃饭了~看完两位牛市型基金经理大起大落的净值走势后,我估计各位老铁都看累了,接下来我们换换口味,来看一只净值稳步上涨的基金。

综上所述,与选股较冷门、行业配置均衡的袁维德风格不同,杜猛是标准的赛道型风格,重仓参与主流板块,所以能在牛市中做到名列前茅的收益率,但在熊市中回撤会比较大。基本也算是持牌的靠天吃饭了~看完两位牛市型基金经理大起大落的净值走势后,我估计各位老铁都看累了,接下来我们换换口味,来看一只净值稳步上涨的基金。 “长跑耐力型选手”张翼飞:积小胜为大胜安信稳健增值混合(001316.OF)的基金经理是张翼飞和李君,其中张翼飞自2014年3月起担任基金经理。

“长跑耐力型选手”张翼飞:积小胜为大胜安信稳健增值混合(001316.OF)的基金经理是张翼飞和李君,其中张翼飞自2014年3月起担任基金经理。 (张翼飞)该基金成立于2015年5月,正是牛市的最高位。然而,炸裂的是:自成立以来,该基金的累计涨幅接近60%,年化收益率约为6.9%。而且,它的净值曲线真的非常迷人啊!有没有家人们!稳步向上延伸!与同期的沪深300指数跌幅超20%形成鲜明对比!

(张翼飞)该基金成立于2015年5月,正是牛市的最高位。然而,炸裂的是:自成立以来,该基金的累计涨幅接近60%,年化收益率约为6.9%。而且,它的净值曲线真的非常迷人啊!有没有家人们!稳步向上延伸!与同期的沪深300指数跌幅超20%形成鲜明对比! (数据来源:iFind终端,蓝线代表净值,橙线为沪深300指数)中间没有大的回撤,仅仅在2018年6月因分红导致净值小幅下滑。无论牛熊市,该基金每年稳定盈利。2019年收益率最高,达11.4%,在2016年和2018年仍保持超5%的收益率。今年至今收益率为0.29%,在2068只同类型基金中排26名。

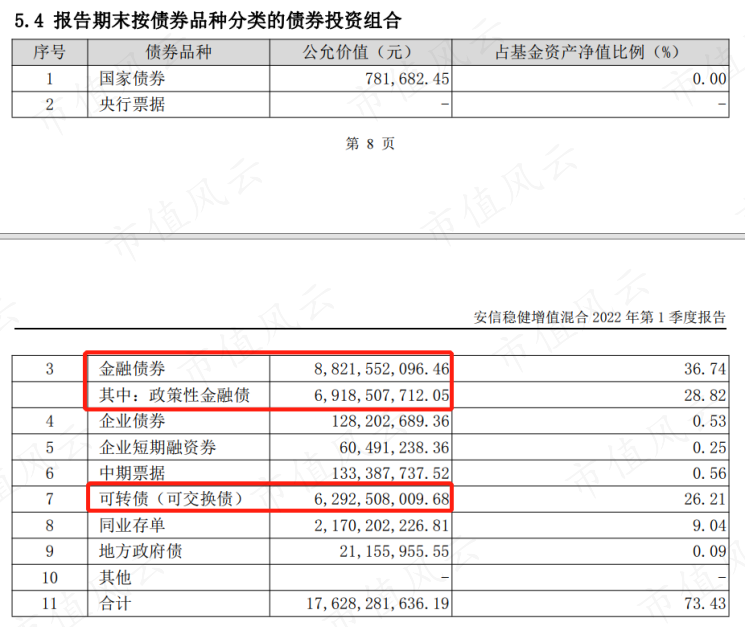

(数据来源:iFind终端,蓝线代表净值,橙线为沪深300指数)中间没有大的回撤,仅仅在2018年6月因分红导致净值小幅下滑。无论牛熊市,该基金每年稳定盈利。2019年收益率最高,达11.4%,在2016年和2018年仍保持超5%的收益率。今年至今收益率为0.29%,在2068只同类型基金中排26名。 由于相当稳健的净值表现,截止2021年末,机构持有比例已上升至40.5%。取得这些成绩的关键是其资产配置以债券为主。截止2022年3月末,该基金的权益投资为31.9亿元,债券投资达176.3亿元,分别占基金总资产的比例为13.1%和72.3%。01 债券配置以金融债券和可转债为主截止2022年3月末,该基金持有的债券公允价值达176.3亿元,投资方向主要是比较稳健的金融债券和波动较大的可转债,分别占基金资产比例的36.7%和26.2%。

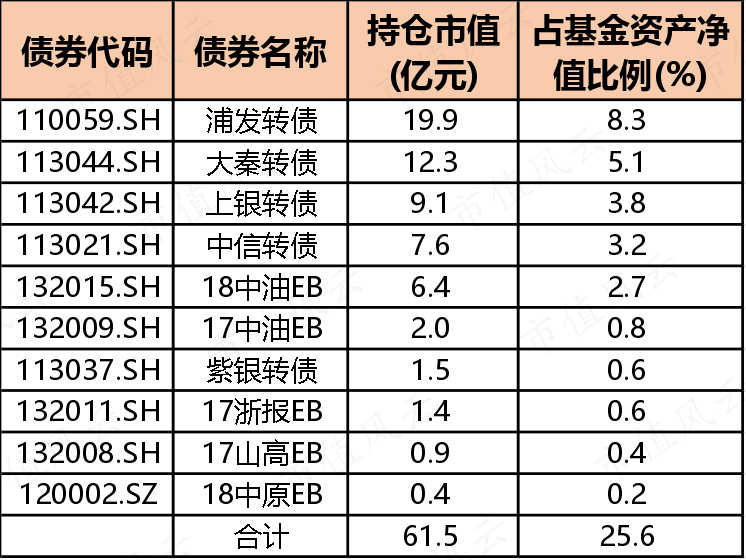

由于相当稳健的净值表现,截止2021年末,机构持有比例已上升至40.5%。取得这些成绩的关键是其资产配置以债券为主。截止2022年3月末,该基金的权益投资为31.9亿元,债券投资达176.3亿元,分别占基金总资产的比例为13.1%和72.3%。01 债券配置以金融债券和可转债为主截止2022年3月末,该基金持有的债券公允价值达176.3亿元,投资方向主要是比较稳健的金融债券和波动较大的可转债,分别占基金资产比例的36.7%和26.2%。 稳健的金融债券相当于基金的压舱石,保证不跑输业绩基准(1年期人民币定期存款基准利率+3.00%);跑赢业绩基准28个百分点靠的是可转债和股票投资。在标的选择上,基金比较保守地选择了浦发银行、上海银行、大秦铁路和中信银行的可转债,合计持有48.9亿元。前十大债券占净值比例仅25.6%,非常分散。

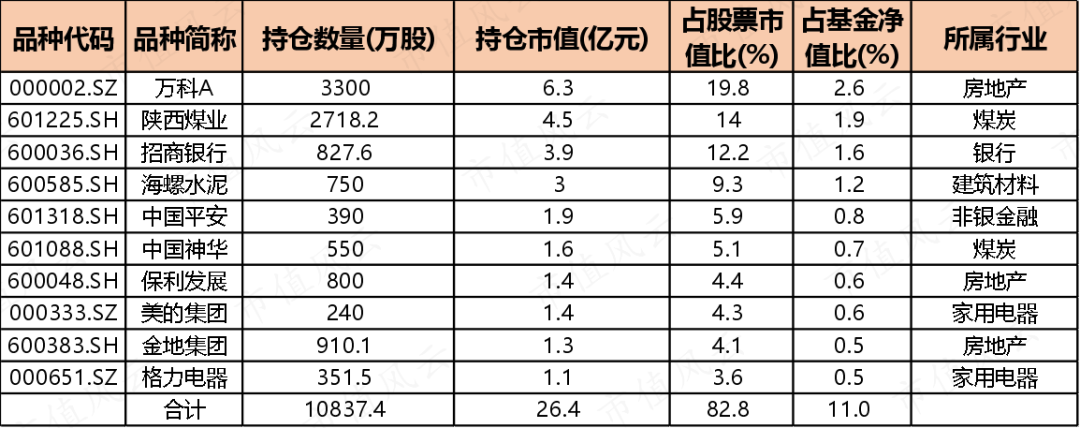

稳健的金融债券相当于基金的压舱石,保证不跑输业绩基准(1年期人民币定期存款基准利率+3.00%);跑赢业绩基准28个百分点靠的是可转债和股票投资。在标的选择上,基金比较保守地选择了浦发银行、上海银行、大秦铁路和中信银行的可转债,合计持有48.9亿元。前十大债券占净值比例仅25.6%,非常分散。 带有“EB”的债券是可交换公司债券,公司选择了中国石油、浙报传媒、山东高速和中原出版发行的债券。这个选择进可攻,退可守,如果转股有利可图,可卖出股票套现;如果转股价高于股价,则继续持有债券吃利息。02 股票配置集中白马股在股票投资上,该基金集中持有白马股,前10大持仓股占股票市值的比例达82.8%,但占基金净值比例仅11%。下图为2022年一季度的股票持仓,有3家房地产企业、2家煤炭企业和电器巨头,基本是各传统行业的龙头。基金经理还在2021年报中幽默地表示,我们也很看好新能源、电动车这些热点行业的前景,但是价格太贵了,我们就不凑热闹了。由于每个季度的持仓变化不大,这里不展示基金的换仓情况了。

带有“EB”的债券是可交换公司债券,公司选择了中国石油、浙报传媒、山东高速和中原出版发行的债券。这个选择进可攻,退可守,如果转股有利可图,可卖出股票套现;如果转股价高于股价,则继续持有债券吃利息。02 股票配置集中白马股在股票投资上,该基金集中持有白马股,前10大持仓股占股票市值的比例达82.8%,但占基金净值比例仅11%。下图为2022年一季度的股票持仓,有3家房地产企业、2家煤炭企业和电器巨头,基本是各传统行业的龙头。基金经理还在2021年报中幽默地表示,我们也很看好新能源、电动车这些热点行业的前景,但是价格太贵了,我们就不凑热闹了。由于每个季度的持仓变化不大,这里不展示基金的换仓情况了。 风云君认为,这类历史净值曲线能稳健上涨的基金其实相当不错,持仓稳定,换手率低。只要基金经理能继续保持谨慎的态度不乱搞,不连续踩中大雷,保持住这条净值曲线的斜率,积小胜为大胜,不失为一条行之有效的投资之路。

风云君认为,这类历史净值曲线能稳健上涨的基金其实相当不错,持仓稳定,换手率低。只要基金经理能继续保持谨慎的态度不乱搞,不连续踩中大雷,保持住这条净值曲线的斜率,积小胜为大胜,不失为一条行之有效的投资之路。

“均衡发展型选手”张亮:国企为主,均衡配置,每年排名中上(一)又见机构大手笔加仓最后一只出场的基金是华安国企改革主题灵活配置混合(001445.OF,以下简称“华安国企混合”),成立于2015年6月,目前基金经理是张亮。

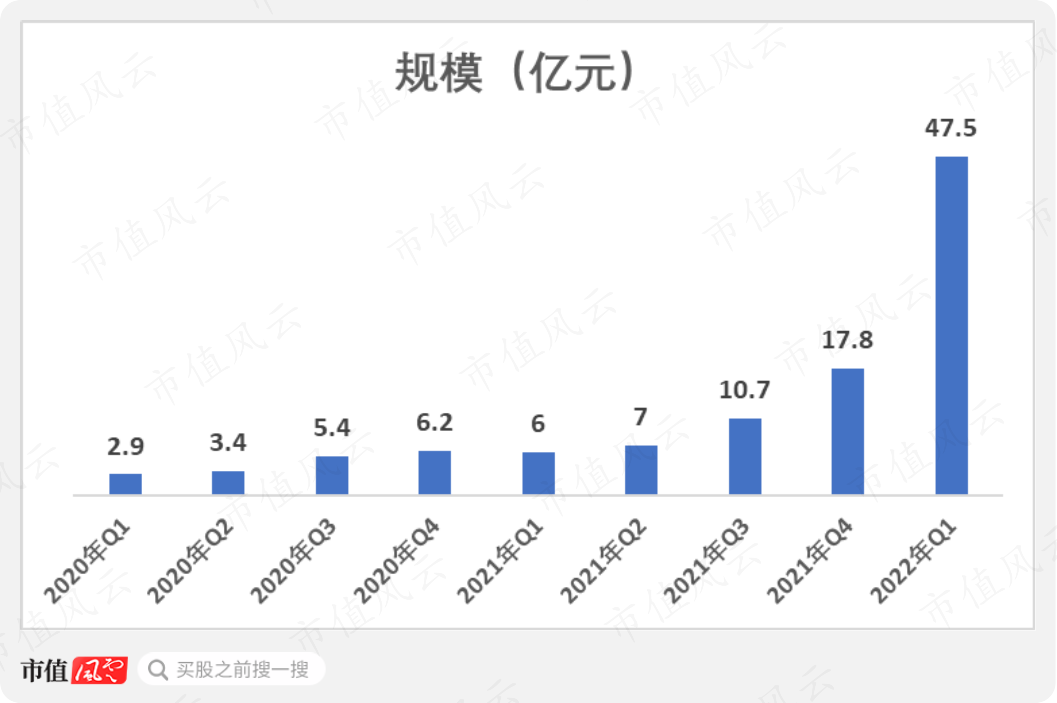

“均衡发展型选手”张亮:国企为主,均衡配置,每年排名中上(一)又见机构大手笔加仓最后一只出场的基金是华安国企改革主题灵活配置混合(001445.OF,以下简称“华安国企混合”),成立于2015年6月,目前基金经理是张亮。 张亮曾在广发证券做分析师,2015年6月加入华安基金,2018年10月开始操盘该基金。目前管理规模为57.7亿元,其中该基金的规模就达47.5亿。有意思的是,虽然成立时间较长,但该基金的规模很小,一直到2021年三季度才勉强突破10亿,随后在2022年一季度快速飙升至47.5亿。

张亮曾在广发证券做分析师,2015年6月加入华安基金,2018年10月开始操盘该基金。目前管理规模为57.7亿元,其中该基金的规模就达47.5亿。有意思的是,虽然成立时间较长,但该基金的规模很小,一直到2021年三季度才勉强突破10亿,随后在2022年一季度快速飙升至47.5亿。 查询持有人结构发现,机构持有比例从2020年6月的0.7%上升至2021年末的67.6%,说明华安国企混合的份额增量主要来自机构。

查询持有人结构发现,机构持有比例从2020年6月的0.7%上升至2021年末的67.6%,说明华安国企混合的份额增量主要来自机构。 2022年一季度,该基金的总份额再度大涨至13.08亿份,环比增长1.9倍,净申购份额达8.7亿份。一般而言,基民只有在牛市才会大笔申购基金,不太可能在2022年一季度大盘下跌时大举认购这只没什么名气的基金,因此大概率还是机构在买入。在风云君看来,与前面这些基金的风格都不同,张亮属于“均衡性选手”。华安国企混合自成立以来净值累计增长2.48倍,年化收益率为20%,跑赢其业绩基准2.6倍。其中,在张亮管理的2018年10月至今,净值增长了2.27倍。

2022年一季度,该基金的总份额再度大涨至13.08亿份,环比增长1.9倍,净申购份额达8.7亿份。一般而言,基民只有在牛市才会大笔申购基金,不太可能在2022年一季度大盘下跌时大举认购这只没什么名气的基金,因此大概率还是机构在买入。在风云君看来,与前面这些基金的风格都不同,张亮属于“均衡性选手”。华安国企混合自成立以来净值累计增长2.48倍,年化收益率为20%,跑赢其业绩基准2.6倍。其中,在张亮管理的2018年10月至今,净值增长了2.27倍。 (数据来源:iFind终端,蓝线代表净值,橙线为沪深300指数)从每年的业绩表现看,该基金能在牛市中获得不错的收益,除了2017年,其他年份能跑赢沪深300指数。在2018年和2022年的跌幅分别为-12.6%和-14.1%,亏损幅度不算大。

(数据来源:iFind终端,蓝线代表净值,橙线为沪深300指数)从每年的业绩表现看,该基金能在牛市中获得不错的收益,除了2017年,其他年份能跑赢沪深300指数。在2018年和2022年的跌幅分别为-12.6%和-14.1%,亏损幅度不算大。 在天天基金网的排名统计中,该基金能在大盘上涨时获得相对靠前的排名,在大盘回调时,排名也能维持在中等偏上的位置。

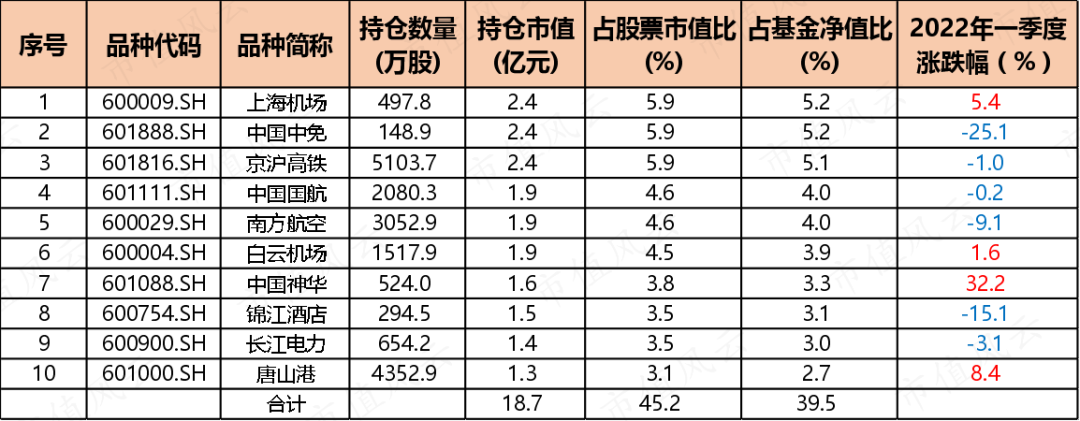

在天天基金网的排名统计中,该基金能在大盘上涨时获得相对靠前的排名,在大盘回调时,排名也能维持在中等偏上的位置。 在基金界,这类基金经理因不能在某一年拿到非常拔尖的排名而默默无闻,但是几轮牛熊下来,只要基金经理能持之以恒地维持这个状态,收益率甚至比那些大起大落的基金好不少,也会被越来越多基民关注到。有老铁可能会说,现在的基金经理在2018年底才上任,此前的收益率不能当做参考吧?风云君认为这种说法没错,但是除了基金经理的主动管理能力以外,该收益率还与该基金的投资方向主要在国企范围内有很大关系。前后两任基金经理的投资思路和持仓是一脉相承,因而2018年之前的收益率有一定参考价值。(二)2022年押注航空、旅游出行先看2022年一季度的持仓,该基金的前十大持仓全部为市值规模较大、在行业处于龙头地位的国企。有意思的是,张亮的配置思路明显是押注疫情防控政策放松后的受益行业,如航空业的上海机场、白云机场、中国国航和南方航空,涉及商务旅游出行的$中国中免(601888.SH)$、京沪高铁和锦江酒店。另外,前十大持仓占股票市值比例为45.2%,前三大重仓股的比例均不超过6%,持股相对分散。

在基金界,这类基金经理因不能在某一年拿到非常拔尖的排名而默默无闻,但是几轮牛熊下来,只要基金经理能持之以恒地维持这个状态,收益率甚至比那些大起大落的基金好不少,也会被越来越多基民关注到。有老铁可能会说,现在的基金经理在2018年底才上任,此前的收益率不能当做参考吧?风云君认为这种说法没错,但是除了基金经理的主动管理能力以外,该收益率还与该基金的投资方向主要在国企范围内有很大关系。前后两任基金经理的投资思路和持仓是一脉相承,因而2018年之前的收益率有一定参考价值。(二)2022年押注航空、旅游出行先看2022年一季度的持仓,该基金的前十大持仓全部为市值规模较大、在行业处于龙头地位的国企。有意思的是,张亮的配置思路明显是押注疫情防控政策放松后的受益行业,如航空业的上海机场、白云机场、中国国航和南方航空,涉及商务旅游出行的$中国中免(601888.SH)$、京沪高铁和锦江酒店。另外,前十大持仓占股票市值比例为45.2%,前三大重仓股的比例均不超过6%,持股相对分散。 由于投资思路偏向大盘白马股,持仓时间比较长,这里仅分享张亮操作中国中免、贵州茅台(600519.SH)的过程。在中国中免,张亮在2020年Q2股价大幅上涨75%时建仓24万股,市值为3704.4万,跃升至第一大重仓股。随后四个季度逢高减持,2021年Q2只剩13.8万股。接着,趁中国中免在2021年下半年股价下跌26%时逢低加仓至31.7万股,并在2022年一季度随着大量资金涌入,大手笔加仓至148.9万股,市值达2.4亿。

由于投资思路偏向大盘白马股,持仓时间比较长,这里仅分享张亮操作中国中免、贵州茅台(600519.SH)的过程。在中国中免,张亮在2020年Q2股价大幅上涨75%时建仓24万股,市值为3704.4万,跃升至第一大重仓股。随后四个季度逢高减持,2021年Q2只剩13.8万股。接着,趁中国中免在2021年下半年股价下跌26%时逢低加仓至31.7万股,并在2022年一季度随着大量资金涌入,大手笔加仓至148.9万股,市值达2.4亿。 (来源:Choice数据)贵州茅台在2020年Q1进入华安国企混合的前十大持仓,持有1.4万股,持仓市值为1557.8万元,然后一路加仓,在2020年9月末加仓至2.4万股,市值上升至3985万元,浮盈约60%。后来,贵州茅台在2021年二、三季度股价下跌近30%,张亮再度加仓至2.09万股,在四季度的上涨中清仓。

(来源:Choice数据)贵州茅台在2020年Q1进入华安国企混合的前十大持仓,持有1.4万股,持仓市值为1557.8万元,然后一路加仓,在2020年9月末加仓至2.4万股,市值上升至3985万元,浮盈约60%。后来,贵州茅台在2021年二、三季度股价下跌近30%,张亮再度加仓至2.09万股,在四季度的上涨中清仓。 (来源:Choice数据)张亮的操作总体上比较灵活,买入的个股基本上是大市值的龙头国企,踩雷概率较少,股价回撤幅度不会很大,因而只需要优中选优就能获得不错的α收益。

(来源:Choice数据)张亮的操作总体上比较灵活,买入的个股基本上是大市值的龙头国企,踩雷概率较少,股价回撤幅度不会很大,因而只需要优中选优就能获得不错的α收益。 韦三甲拍了拍紫枫的肩膀,问:“听说你最近在看基金评级的数据,能不能分享一下发财代码啊?”紫枫摇摇头,回答:“研究完这些基金后,结论其实很清晰,基金投资的关键除了挑选好的基金经理以外,必须要让自己的投资观点、风险偏好与基金相匹配,否则你很难理解基金经理的操作,也很难在牛熊中坚定持有。买中了茅台拿不住也没用啊。”至于如何挑选好的基金经理,这就是市值风云“吾股”基金评级的活,我们能做的是挑合适的,合适的才是最好的。韦三甲点了点头,表示明(我)白(呸)。这时,顾左右路过,顺口问道:“看到哪个文件了?”紫枫说:“第二个文件才刚看明白一些,还……”顾左右打断了他,说:“那你先看看第三个文件,这个是我认为最有意思的。”紫枫关掉第二个文件,扫一眼第三个文件的标题,笑了起来:“这个光看标题就能引起我的注意了。”各位老铁喜欢上述哪种风格的基金,欢迎在评论区留言讨论。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

韦三甲拍了拍紫枫的肩膀,问:“听说你最近在看基金评级的数据,能不能分享一下发财代码啊?”紫枫摇摇头,回答:“研究完这些基金后,结论其实很清晰,基金投资的关键除了挑选好的基金经理以外,必须要让自己的投资观点、风险偏好与基金相匹配,否则你很难理解基金经理的操作,也很难在牛熊中坚定持有。买中了茅台拿不住也没用啊。”至于如何挑选好的基金经理,这就是市值风云“吾股”基金评级的活,我们能做的是挑合适的,合适的才是最好的。韦三甲点了点头,表示明(我)白(呸)。这时,顾左右路过,顺口问道:“看到哪个文件了?”紫枫说:“第二个文件才刚看明白一些,还……”顾左右打断了他,说:“那你先看看第三个文件,这个是我认为最有意思的。”紫枫关掉第二个文件,扫一眼第三个文件的标题,笑了起来:“这个光看标题就能引起我的注意了。”各位老铁喜欢上述哪种风格的基金,欢迎在评论区留言讨论。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论