在本应最赚钱的年份里亏掉底裤,而且是上市18年首亏:宝胜股份,恒大票据暴雷案的又一受害者

作者:

市值风云

|

2022-04-13

作者 | 小羽儿

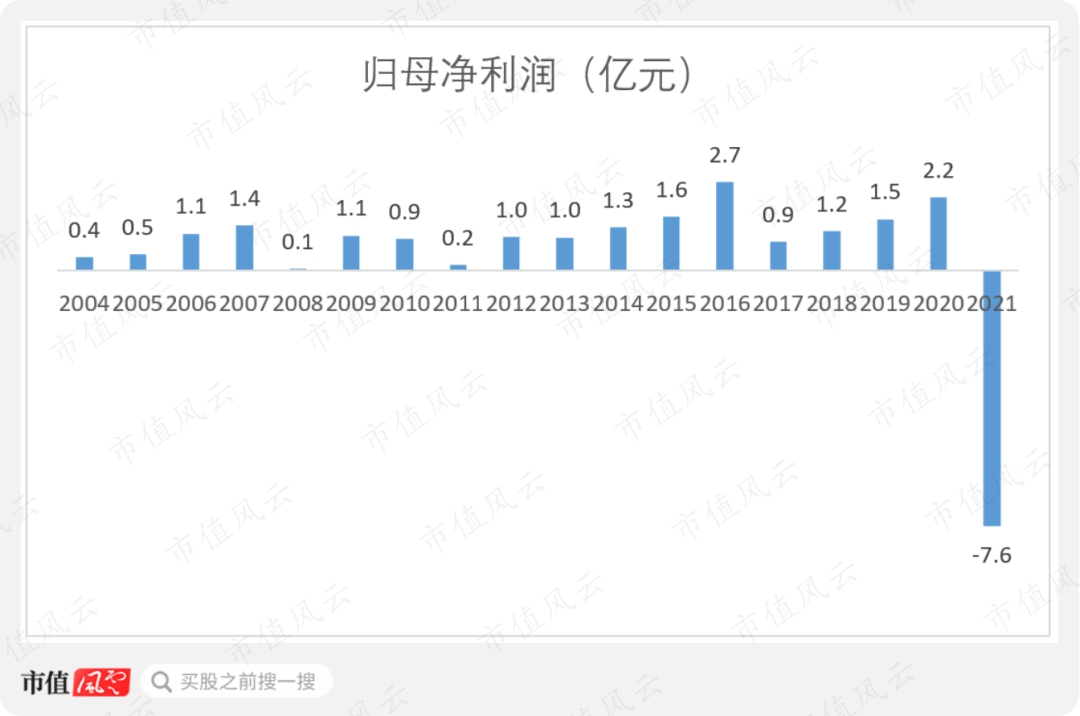

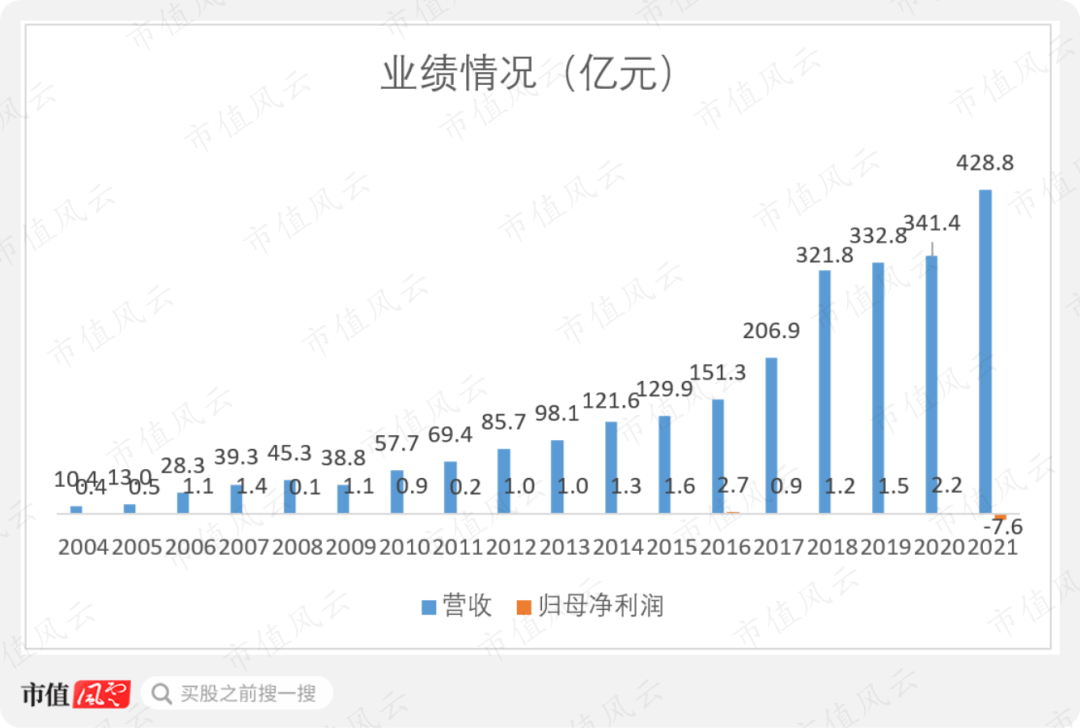

编辑 | 小白 应收票据暴雷13亿导致巨亏,矛头直指恒大01 本应最好的年份,却命运多舛近日,电线电缆生产厂家宝胜股份(600973.SH)(公司)发布年报,显示公司2021年计提信用减值损失高达13亿,也因此导致2021年归母净利润巨亏7.63亿。这是公司2004年上市18年以来的首亏。那么亏损7.63亿对公司来说是个什么概念呢?这么说吧,公司2004年上市至2020年归母净利润合计为18.91亿,最低的时候只有0.1亿,最高的时候也只有2.7亿。2021年亏损7.63亿一把就亏掉了16年来辛辛苦苦赚的40%,顶最赚钱年份赚的近3倍。而且,假设这13亿减值没有发生,那么公司2021年归母净利润将达到5.4亿,创上市以来最高纪录。也就是说,本应是公司最赚钱的年份,却变成了最亏钱的年份。

应收票据暴雷13亿导致巨亏,矛头直指恒大01 本应最好的年份,却命运多舛近日,电线电缆生产厂家宝胜股份(600973.SH)(公司)发布年报,显示公司2021年计提信用减值损失高达13亿,也因此导致2021年归母净利润巨亏7.63亿。这是公司2004年上市18年以来的首亏。那么亏损7.63亿对公司来说是个什么概念呢?这么说吧,公司2004年上市至2020年归母净利润合计为18.91亿,最低的时候只有0.1亿,最高的时候也只有2.7亿。2021年亏损7.63亿一把就亏掉了16年来辛辛苦苦赚的40%,顶最赚钱年份赚的近3倍。而且,假设这13亿减值没有发生,那么公司2021年归母净利润将达到5.4亿,创上市以来最高纪录。也就是说,本应是公司最赚钱的年份,却变成了最亏钱的年份。 公司自2004年上市至2020年期间,减值损失金额一直较小,在亿元之内,2021年直接减值13亿。

公司自2004年上市至2020年期间,减值损失金额一直较小,在亿元之内,2021年直接减值13亿。 风云君隐隐的感觉这其中不简单,反正每天在公司摸鱼也是摸鱼,这就来深挖一下。

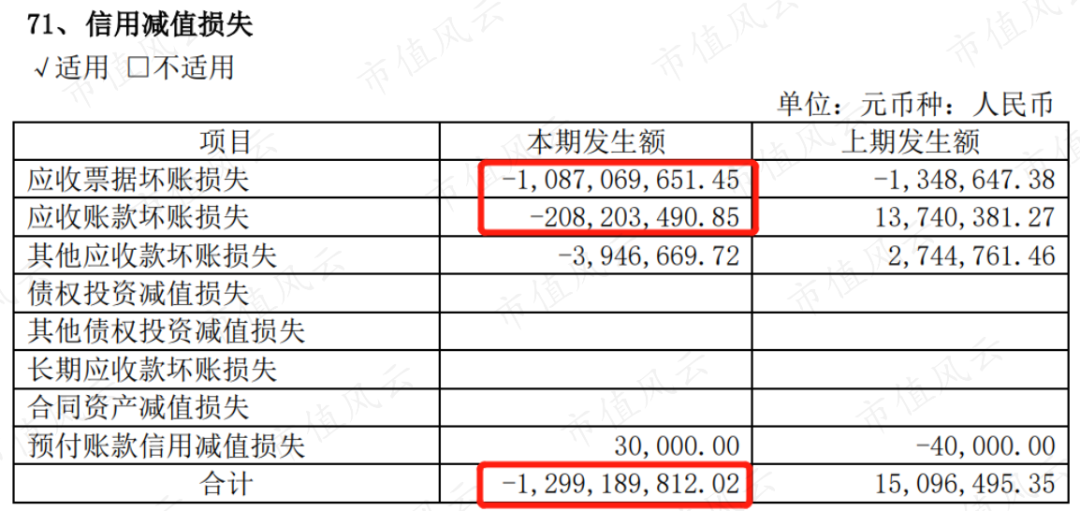

风云君隐隐的感觉这其中不简单,反正每天在公司摸鱼也是摸鱼,这就来深挖一下。 02 谁是减值的罪魁祸首?2021年13亿信用减值损失中,应收票据坏账损失为10.9亿,是主要部分,应收账款坏账损失2.1亿。

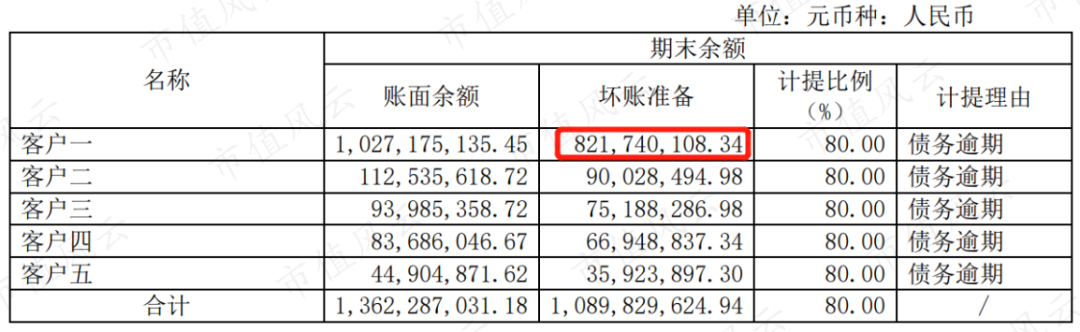

02 谁是减值的罪魁祸首?2021年13亿信用减值损失中,应收票据坏账损失为10.9亿,是主要部分,应收账款坏账损失2.1亿。 应收票据坏账计提主要来源于五个客户,其中客户一高达8.2亿,占比达75%,可以说这个客户一就是导致公司大额亏损的“元凶”了。

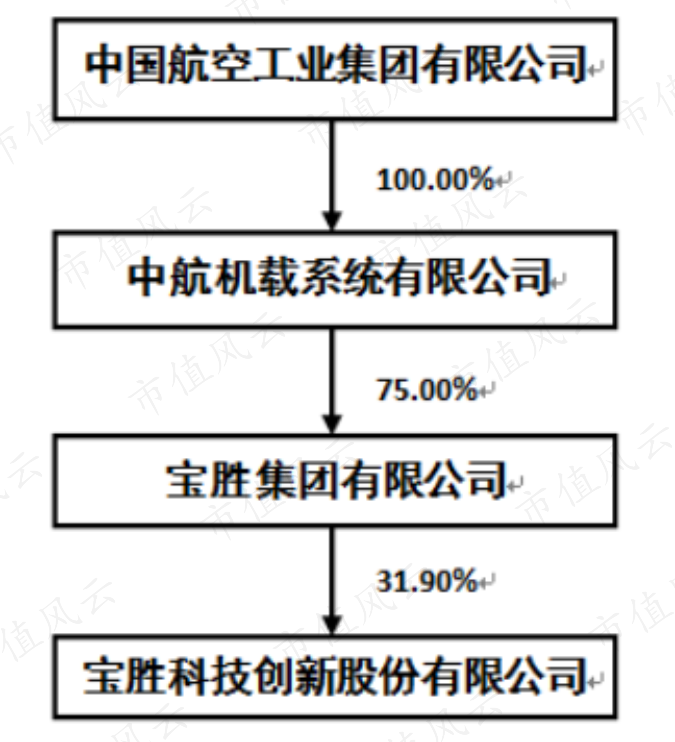

应收票据坏账计提主要来源于五个客户,其中客户一高达8.2亿,占比达75%,可以说这个客户一就是导致公司大额亏损的“元凶”了。 宝胜股份的实控人为中国航空工业集团有限公司,是根正苗红的央企,同时是中国电线电缆行业唯一的国有大型控股企业,主营的电线电缆营收规模稳居行业第一。那么这客户一到底是谁呢,吃了雄心豹子胆了,敢给央企开空头支票后欠钱不还?

宝胜股份的实控人为中国航空工业集团有限公司,是根正苗红的央企,同时是中国电线电缆行业唯一的国有大型控股企业,主营的电线电缆营收规模稳居行业第一。那么这客户一到底是谁呢,吃了雄心豹子胆了,敢给央企开空头支票后欠钱不还? 公司年报并没有进一步披露相关信息,因此风云君就只能发挥天生的八卦天赋,狂翻公司公告。这一翻不得了,风云君发现诸多证据都将这神秘的“客户一”指向了恒大地产集团。2017年,公司与恒大地产集团签订战略合作协议,自此开始了与恒大的大规模合作。

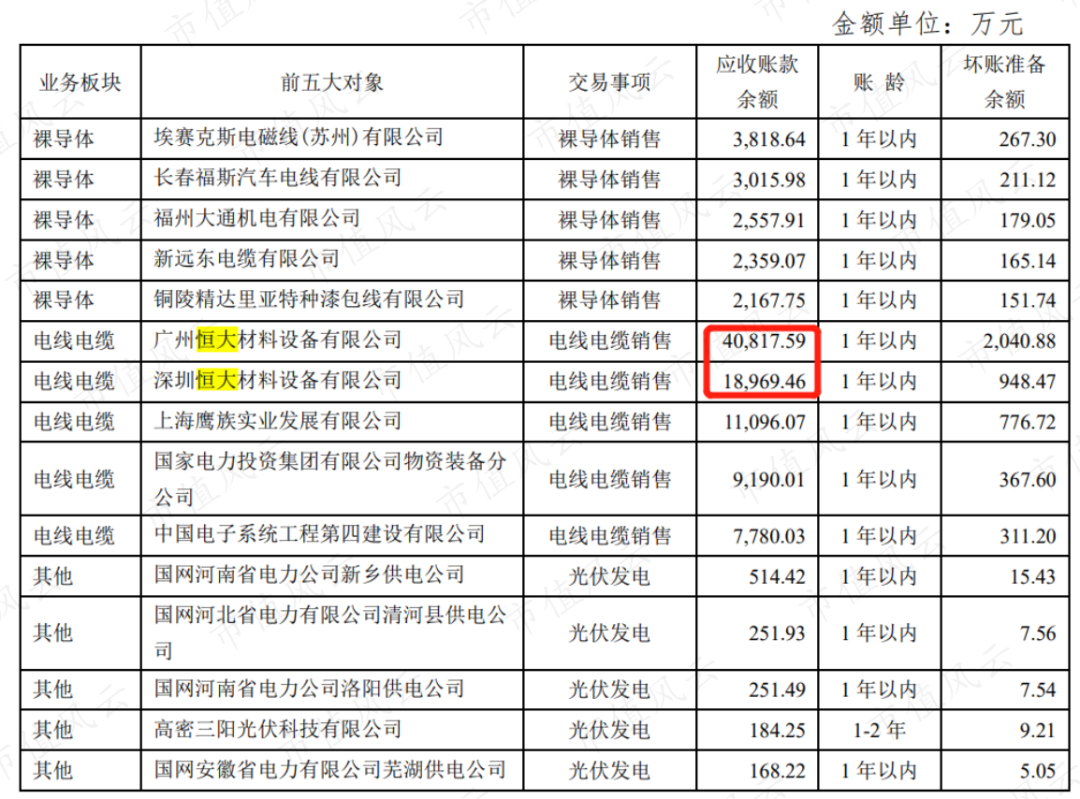

公司年报并没有进一步披露相关信息,因此风云君就只能发挥天生的八卦天赋,狂翻公司公告。这一翻不得了,风云君发现诸多证据都将这神秘的“客户一”指向了恒大地产集团。2017年,公司与恒大地产集团签订战略合作协议,自此开始了与恒大的大规模合作。 2019公司年报问询函回复函中显示,恒大系已经是公司电线电缆应收账款的第一大和第二大对象,合计余额达6亿,显著大于其他应收账款前五大对象。

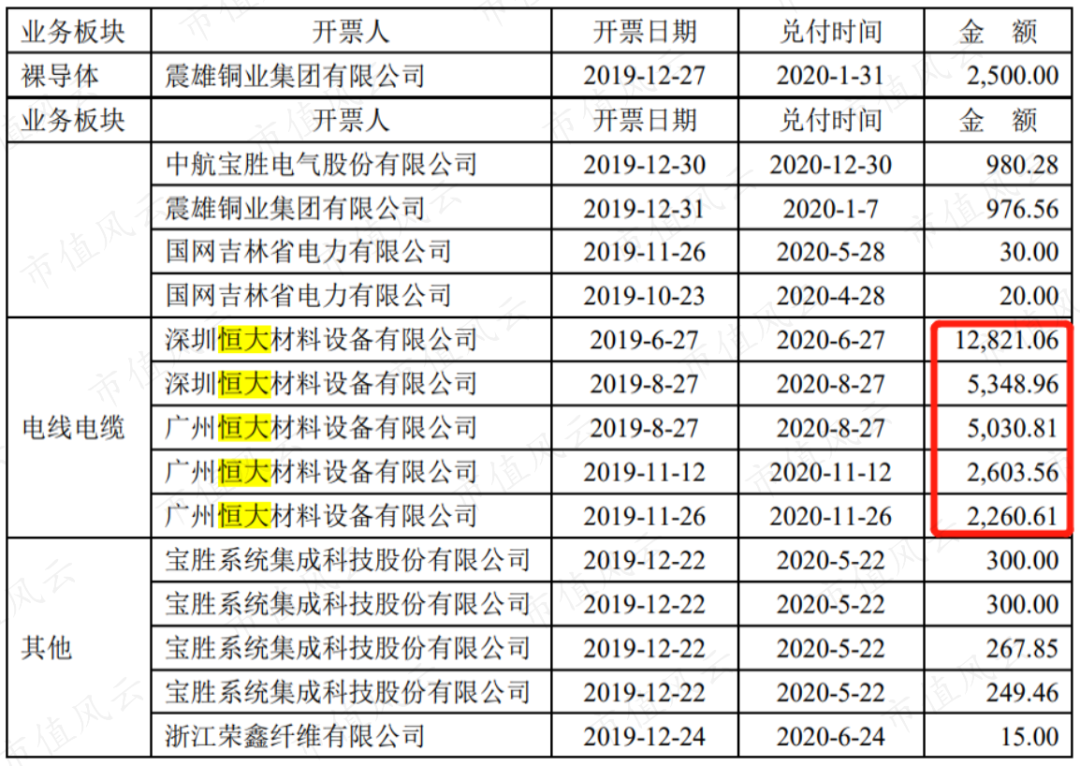

2019公司年报问询函回复函中显示,恒大系已经是公司电线电缆应收账款的第一大和第二大对象,合计余额达6亿,显著大于其他应收账款前五大对象。 同时,恒大系还包揽了2019年公司电线电缆应收票据的前五大对象,合计余额达2.8亿。

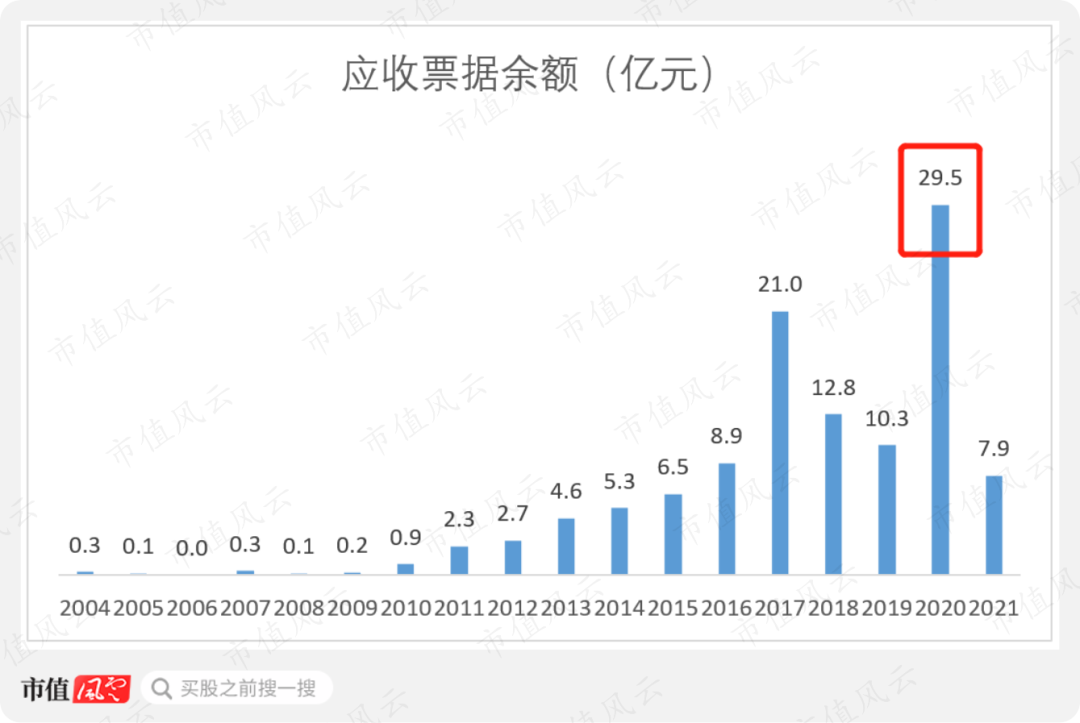

同时,恒大系还包揽了2019年公司电线电缆应收票据的前五大对象,合计余额达2.8亿。 2019年是恒大系在地产业大杀四方、一路狂奔的一年,宝胜股份也深受其迷惑,认为恒大系作为公司电线电缆业务的大客户,信誉度较高,回款情况良好,过往年度支付的商业票据未出现过逾期无法兑付情况,因此不存在回收风险。的确,2019年恒大系给公司提供的商票总额为6.2亿,余额仅为2.8亿,信用情况似乎还维持的住。到了2020年,从6月份三棵树(603737.SH)称恒大商票逾期开始,恒大开始陷入一系列债务逾期事件。但宝胜股份明显属于心大的那一挂,2020年公司的应收票据金额还创了历史新高,达30亿,相信身为大客户的恒大贡献的不会太少。

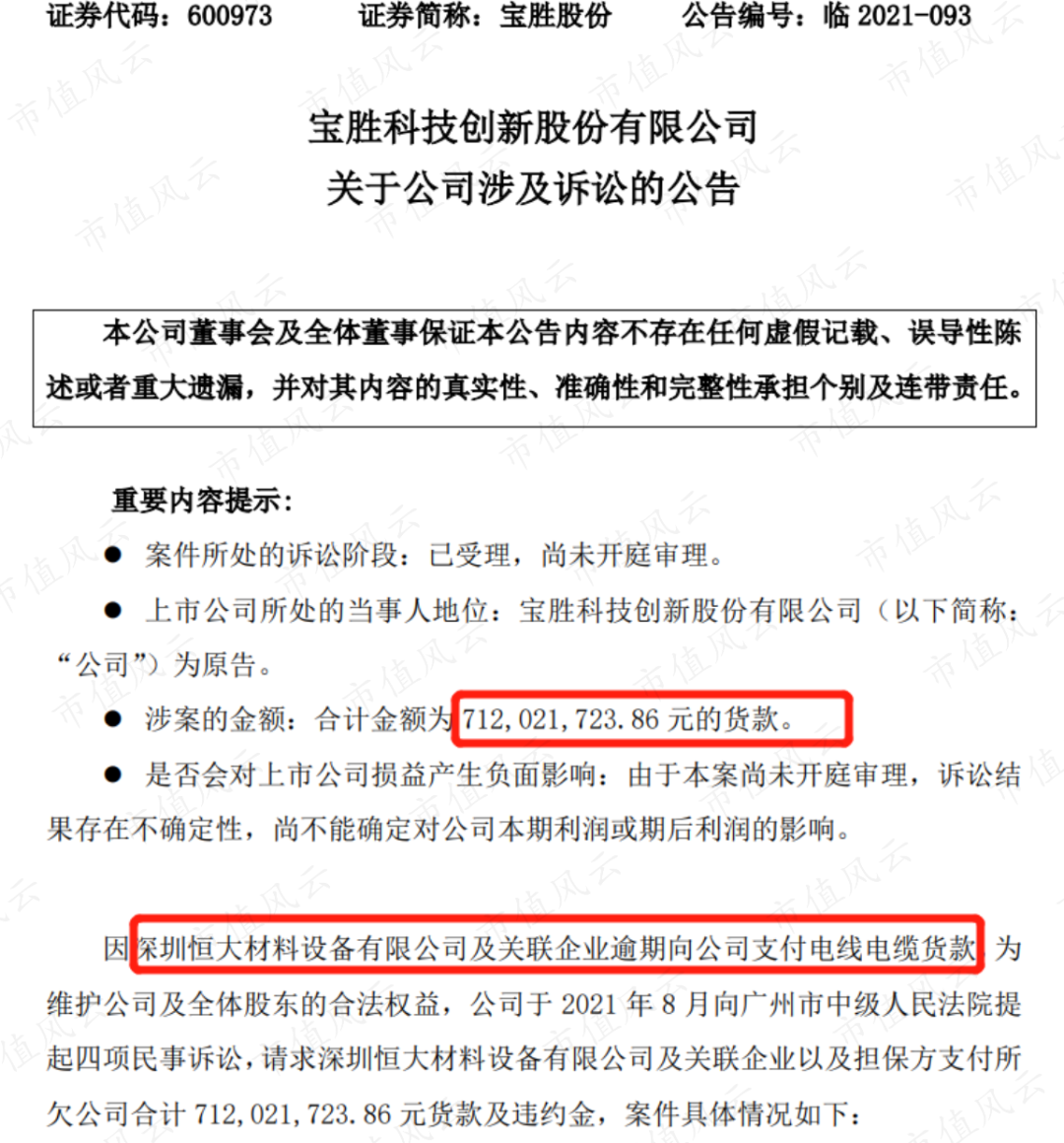

2019年是恒大系在地产业大杀四方、一路狂奔的一年,宝胜股份也深受其迷惑,认为恒大系作为公司电线电缆业务的大客户,信誉度较高,回款情况良好,过往年度支付的商业票据未出现过逾期无法兑付情况,因此不存在回收风险。的确,2019年恒大系给公司提供的商票总额为6.2亿,余额仅为2.8亿,信用情况似乎还维持的住。到了2020年,从6月份三棵树(603737.SH)称恒大商票逾期开始,恒大开始陷入一系列债务逾期事件。但宝胜股份明显属于心大的那一挂,2020年公司的应收票据金额还创了历史新高,达30亿,相信身为大客户的恒大贡献的不会太少。 直到2021年9月4日,公司才发布一则关于涉及诉讼的公告,称已将逾期支付7.1亿电线电缆货款的恒大系告上法庭,这个金额与公司2021年对客户一计提的应收票据坏账损失金额8.2亿也最为相近。

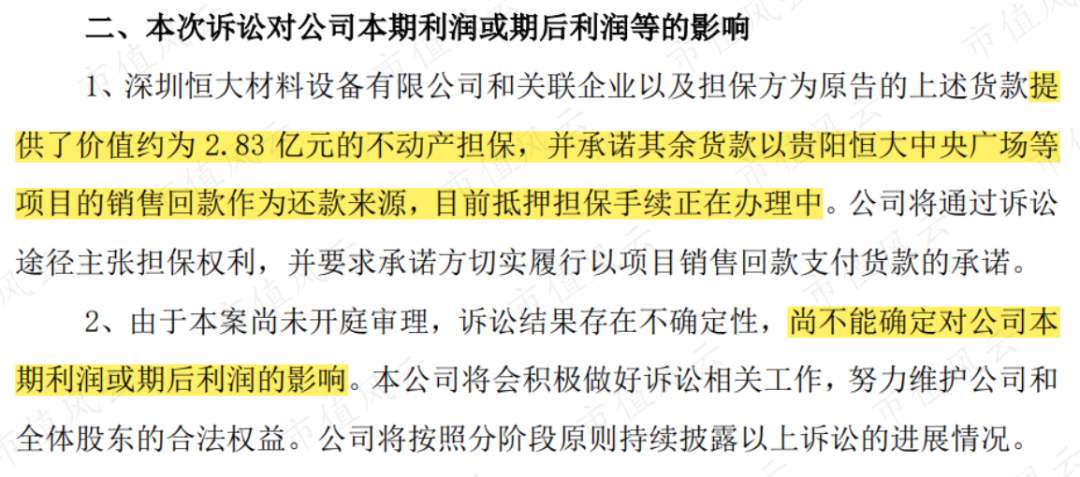

直到2021年9月4日,公司才发布一则关于涉及诉讼的公告,称已将逾期支付7.1亿电线电缆货款的恒大系告上法庭,这个金额与公司2021年对客户一计提的应收票据坏账损失金额8.2亿也最为相近。 此时,公司还是寄希望于恒大承诺的不动产担保以及地产项目销售回款,因此在随后10月30日发布的2021年三季报中并未对恒大计提减值。

此时,公司还是寄希望于恒大承诺的不动产担保以及地产项目销售回款,因此在随后10月30日发布的2021年三季报中并未对恒大计提减值。 但该来的还是来了:2021年年报的大额信用减值命运,终于未能逃过。而从恒大是公司第一大应收账款和应收票据客户、以及公司对恒大的起诉金额与对客户一的坏账损失计提金额相近等等证据来看,恒大极有可能就是那个导致公司上市以来首次巨亏的“元凶”。被恒大票据违约拖累的供应商并不止公司一家,其中上市公司中制门企业江山欧派(603208.SH)、装修公司金螳螂(002081.SZ)、工程建设公司淮北矿业(600985.SH)也在其列。

但该来的还是来了:2021年年报的大额信用减值命运,终于未能逃过。而从恒大是公司第一大应收账款和应收票据客户、以及公司对恒大的起诉金额与对客户一的坏账损失计提金额相近等等证据来看,恒大极有可能就是那个导致公司上市以来首次巨亏的“元凶”。被恒大票据违约拖累的供应商并不止公司一家,其中上市公司中制门企业江山欧派(603208.SH)、装修公司金螳螂(002081.SZ)、工程建设公司淮北矿业(600985.SH)也在其列。

电线电缆行业第一,赚钱依旧辛苦上面我们说过,公司赚钱非常辛苦。2004年上市至2019年归母净利润合计仅为18.91亿,2021年亏掉6.63亿后,就只剩下11.28亿了,平均每年只赚6200万,与营收的百亿规模相比着实可怜。上市以来,公司的营收翻了41倍,2021年达到428.8亿,而历史上归母净利润却从未超过3亿,利润率极低。

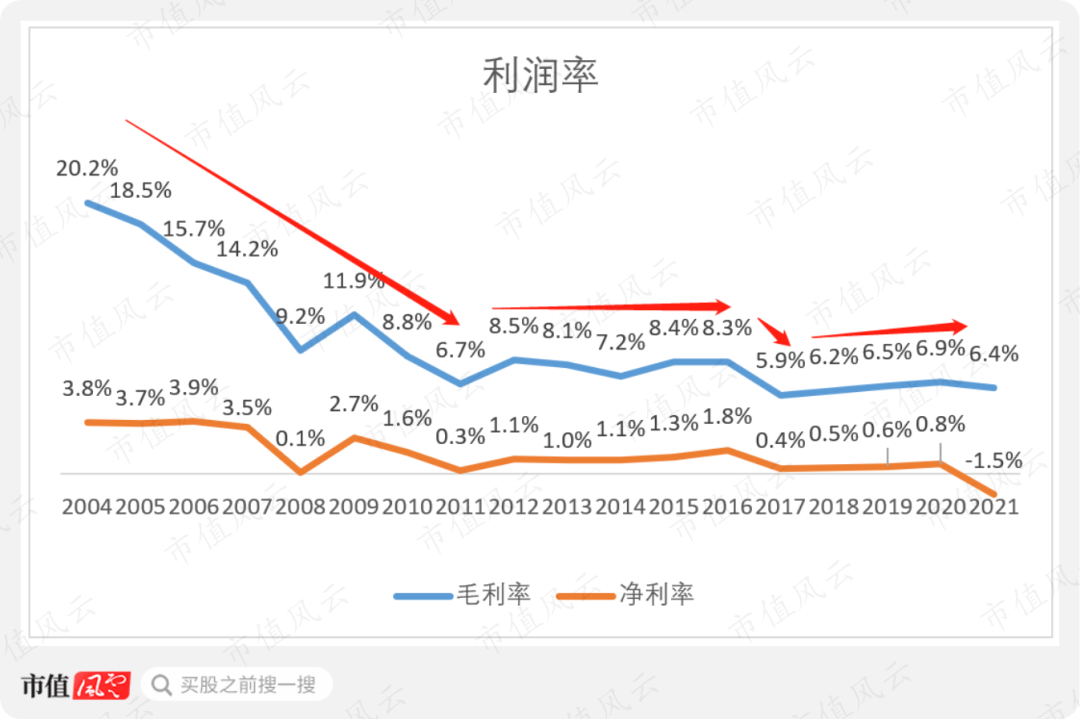

电线电缆行业第一,赚钱依旧辛苦上面我们说过,公司赚钱非常辛苦。2004年上市至2019年归母净利润合计仅为18.91亿,2021年亏掉6.63亿后,就只剩下11.28亿了,平均每年只赚6200万,与营收的百亿规模相比着实可怜。上市以来,公司的营收翻了41倍,2021年达到428.8亿,而历史上归母净利润却从未超过3亿,利润率极低。 公司的利润率水平可以分为三个区间,分别以2011年和2016年为节点。2004年-2011年,公司的毛利率不断下降,由20.2%下滑至6.7%,净利率一直在4%以下,也呈下降趋势,由3.8%下滑至0.3%;2012年-2016年,公司毛利率和净利率稳定在8%和1%左右。2017年毛利率和净利率较2016年均有所下降,此后2017-2021年公司毛利率一直稳定在6%左右,净利率维持在1%以下,赚的都是辛苦钱。

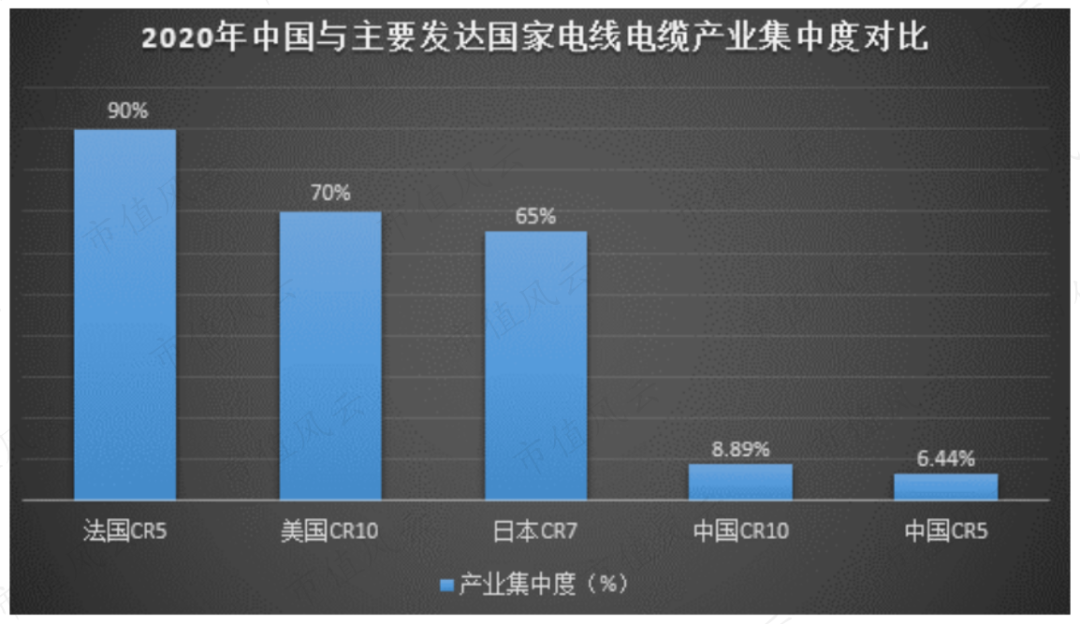

公司的利润率水平可以分为三个区间,分别以2011年和2016年为节点。2004年-2011年,公司的毛利率不断下降,由20.2%下滑至6.7%,净利率一直在4%以下,也呈下降趋势,由3.8%下滑至0.3%;2012年-2016年,公司毛利率和净利率稳定在8%和1%左右。2017年毛利率和净利率较2016年均有所下降,此后2017-2021年公司毛利率一直稳定在6%左右,净利率维持在1%以下,赚的都是辛苦钱。 那么公司利润率为何这么低呢?我国电线电缆行业虽然在电工电器行业二十余个细分行业中是产值最大的行业,占据四分之一的产值规模,但由于厂家众多,行业高度分散,市场集中度低,没有一家企业拥有绝对的龙头优势。2020年我国电线电缆行业CR3为4.57%,CR5为6.44%,CR10为8.89%。而美国CR10达到了70%以上,日本CR7达到65%以上,法国CR5达到90%以上。因此尽管公司营收规模在电线电缆行业第一,毛利率水平依然很低。

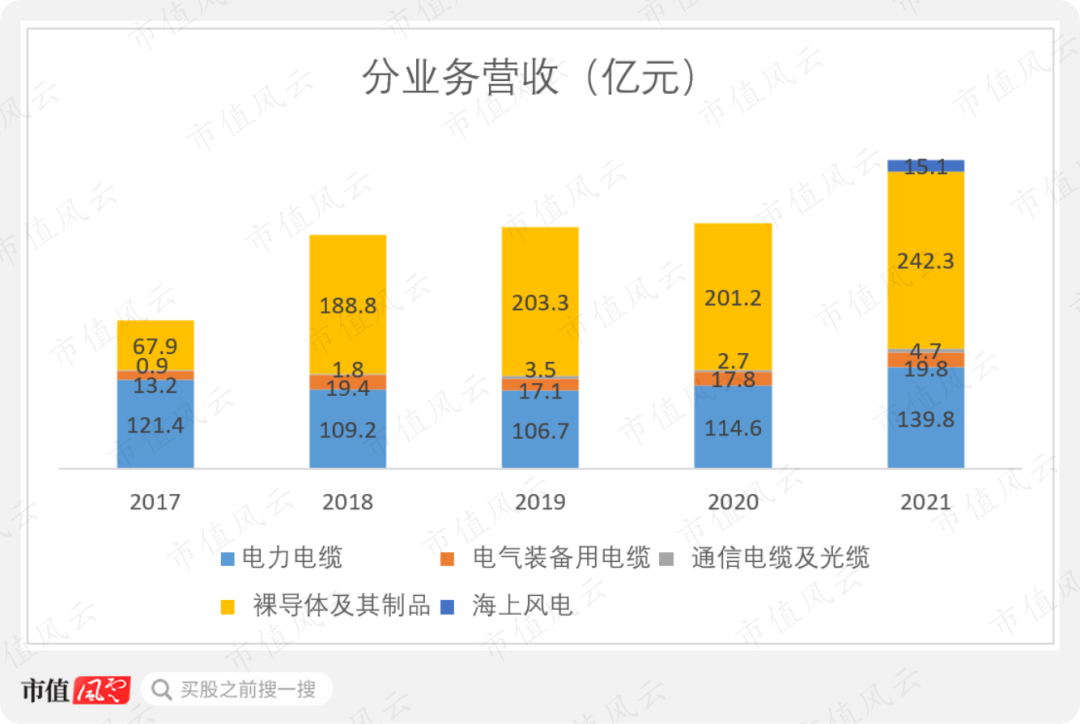

那么公司利润率为何这么低呢?我国电线电缆行业虽然在电工电器行业二十余个细分行业中是产值最大的行业,占据四分之一的产值规模,但由于厂家众多,行业高度分散,市场集中度低,没有一家企业拥有绝对的龙头优势。2020年我国电线电缆行业CR3为4.57%,CR5为6.44%,CR10为8.89%。而美国CR10达到了70%以上,日本CR7达到65%以上,法国CR5达到90%以上。因此尽管公司营收规模在电线电缆行业第一,毛利率水平依然很低。 (数据来源:前瞻产业研究院)从产品结构看,我国中低压电缆竞争较为激烈,但高压和超高压线缆、以及海缆产品呈现寡头垄断的状况。其中壁垒较高的海缆的竞争企业主要有东方电缆(603606.SH)、中天科技(600522.SH)、亨通光电(600487.SH)以及宝胜股份。2020年公司花费4.9亿从母公司处购买宝胜高压100%股权,取得了高压及超高压产品的完全自主权,2021年已获得多个高压电缆项目。因此目前公司的产品已涵盖各种中低高压产品、以及海缆产品。2021年,公司陆缆产品(包括电力电缆、电气装备用电缆、通信电缆及光缆)、海缆产品(海上风电)、和裸导线及其制品分别实现营收164.3亿、15.1亿和242.3亿,其中裸导线是电缆的原材料,除自用之外用于外销。可以看出公司目前海缆营收还较小,但与2020年的3.1亿营收相比,增速较快,海缆业务子公司宝胜海缆的2021年净利润也达到3.1亿,而2020年仅为0.2亿。

(数据来源:前瞻产业研究院)从产品结构看,我国中低压电缆竞争较为激烈,但高压和超高压线缆、以及海缆产品呈现寡头垄断的状况。其中壁垒较高的海缆的竞争企业主要有东方电缆(603606.SH)、中天科技(600522.SH)、亨通光电(600487.SH)以及宝胜股份。2020年公司花费4.9亿从母公司处购买宝胜高压100%股权,取得了高压及超高压产品的完全自主权,2021年已获得多个高压电缆项目。因此目前公司的产品已涵盖各种中低高压产品、以及海缆产品。2021年,公司陆缆产品(包括电力电缆、电气装备用电缆、通信电缆及光缆)、海缆产品(海上风电)、和裸导线及其制品分别实现营收164.3亿、15.1亿和242.3亿,其中裸导线是电缆的原材料,除自用之外用于外销。可以看出公司目前海缆营收还较小,但与2020年的3.1亿营收相比,增速较快,海缆业务子公司宝胜海缆的2021年净利润也达到3.1亿,而2020年仅为0.2亿。 毛利率对比来看,公司海缆业务毛利率最高,2021年为38.7%,高于陆缆的10%-20%,但低于东方电缆海缆系统的43.9%。裸导体及其制品主要是将铜等原材料物理加工成电线,技术含量较低,毛利率只有1个点左右,这也导致其营收占比达57%的情况下利润占比仅为8%。但由于公司电缆所用的电线自供,因此陆缆系统毛利率整体要高于外购电线的东方电缆。

毛利率对比来看,公司海缆业务毛利率最高,2021年为38.7%,高于陆缆的10%-20%,但低于东方电缆海缆系统的43.9%。裸导体及其制品主要是将铜等原材料物理加工成电线,技术含量较低,毛利率只有1个点左右,这也导致其营收占比达57%的情况下利润占比仅为8%。但由于公司电缆所用的电线自供,因此陆缆系统毛利率整体要高于外购电线的东方电缆。 鉴于海缆业务较高的增速和利润率,公司也加大对海缆业务的投资,2021年12月完成对宝胜海缆的增资,注册资本从1亿增加至8.5亿。未来高压电缆及海缆业务的比例提升,公司的利润率应该会有所提升。

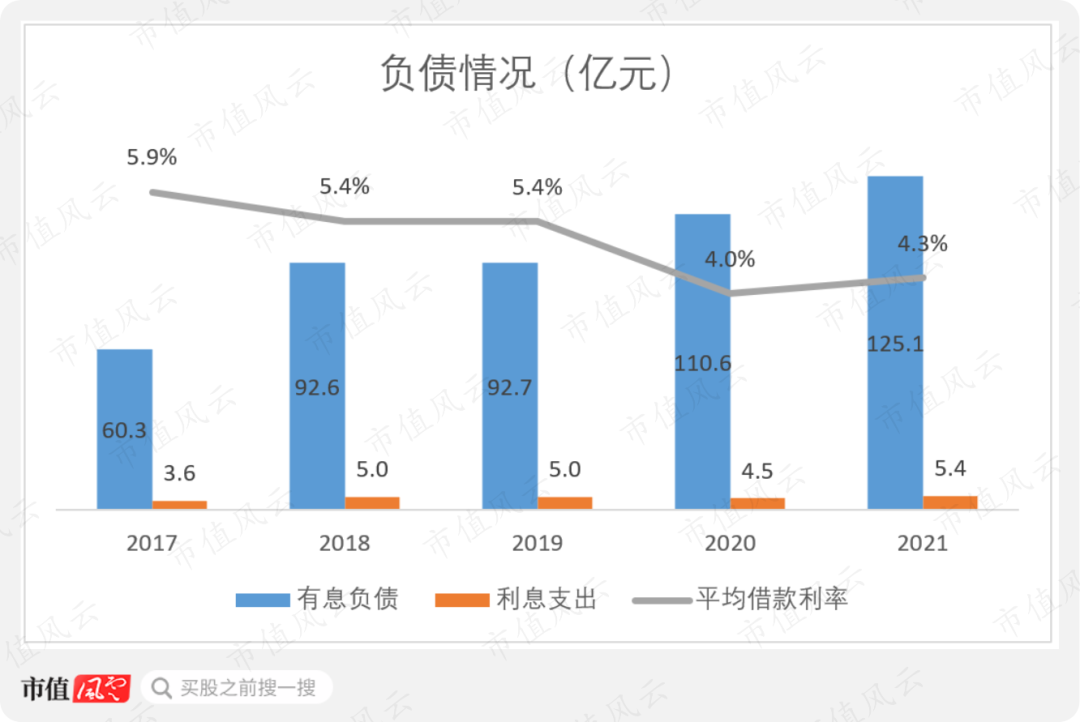

鉴于海缆业务较高的增速和利润率,公司也加大对海缆业务的投资,2021年12月完成对宝胜海缆的增资,注册资本从1亿增加至8.5亿。未来高压电缆及海缆业务的比例提升,公司的利润率应该会有所提升。 现金流压力大上面我们说过公司裸导线业务主要是为了给电缆业务提供原料,自用之外用于外销。而裸导线业务除了毛利率低至1%之外,还存在一个明显的bug。裸导线业务“料重工轻”,原材料阴极铜占成本的90%以上,价值较高且价格波动较大,上游原材料供应商主要为铜铝等大宗商品生产商,通常要求预付或者现付形式进行结算,需要占用较多资金。而公司下游客户主要为电力集团、房地产、通信运营商等大型企业集团,具有一定信用期,付款周期较长。因此,公司除经营活动产生的现金流外还需要大规模的有息负债来保障现金流。2017-21年,公司经营活动产生的现金流量净额波动较大,分别为-15.7亿、-8.3亿、0.5亿、-1.3亿和4.4亿,累计为-20.4亿。按裸导线业务营业成本的90%计算,每年也有百亿左右,因此公司各年有息负债金额较大,且随着业务规模的增长逐年上升,2021年底达到125.1亿,对比经营性现金流的确是个天文数字了。

现金流压力大上面我们说过公司裸导线业务主要是为了给电缆业务提供原料,自用之外用于外销。而裸导线业务除了毛利率低至1%之外,还存在一个明显的bug。裸导线业务“料重工轻”,原材料阴极铜占成本的90%以上,价值较高且价格波动较大,上游原材料供应商主要为铜铝等大宗商品生产商,通常要求预付或者现付形式进行结算,需要占用较多资金。而公司下游客户主要为电力集团、房地产、通信运营商等大型企业集团,具有一定信用期,付款周期较长。因此,公司除经营活动产生的现金流外还需要大规模的有息负债来保障现金流。2017-21年,公司经营活动产生的现金流量净额波动较大,分别为-15.7亿、-8.3亿、0.5亿、-1.3亿和4.4亿,累计为-20.4亿。按裸导线业务营业成本的90%计算,每年也有百亿左右,因此公司各年有息负债金额较大,且随着业务规模的增长逐年上升,2021年底达到125.1亿,对比经营性现金流的确是个天文数字了。 有息负债对应每年的利息支出也需要5亿左右,平均借款利率在4%-5%,而裸导线业务每年的毛利润也仅有2亿左右,毛利率只有1个点。因此可以说,公司的裸导线业务尽管规模领先,但基本上还是个亏钱业务,仅有的优点就是和电缆业务的协同性。

有息负债对应每年的利息支出也需要5亿左右,平均借款利率在4%-5%,而裸导线业务每年的毛利润也仅有2亿左右,毛利率只有1个点。因此可以说,公司的裸导线业务尽管规模领先,但基本上还是个亏钱业务,仅有的优点就是和电缆业务的协同性。 不过,公司在现金流如此差的情况下,依旧坚持每年分红。2004年上市以来,除今年亏损不分红之外,其余年份均进行了现金分红,累计分红5.1亿,但距离公司合计募集资金30亿还有一定距离。

不过,公司在现金流如此差的情况下,依旧坚持每年分红。2004年上市以来,除今年亏损不分红之外,其余年份均进行了现金分红,累计分红5.1亿,但距离公司合计募集资金30亿还有一定距离。 宝胜股份电线电缆业务营收位居行业第一,其中陆缆业务有一定竞争力,毛利率高于同行东方电缆,有10%-20%的水平。但由于拖后腿的电线业务只有1%的毛利率,加上财务费用的侵蚀,公司净利率仅剩1%左右,赚钱可谓辛苦,净利润最高没有超过3亿。2021年公司毛利率较高的海缆业务放量,赚了3个亿,本能使公司利润创新高,达到5.4亿,却受到恒大应收票据暴雷影响,直接巨亏。但应收票据减值事件落地之后,公司有盈利能力较高的高压产品和海缆产品的加持,未来应该也不会太差。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

宝胜股份电线电缆业务营收位居行业第一,其中陆缆业务有一定竞争力,毛利率高于同行东方电缆,有10%-20%的水平。但由于拖后腿的电线业务只有1%的毛利率,加上财务费用的侵蚀,公司净利率仅剩1%左右,赚钱可谓辛苦,净利润最高没有超过3亿。2021年公司毛利率较高的海缆业务放量,赚了3个亿,本能使公司利润创新高,达到5.4亿,却受到恒大应收票据暴雷影响,直接巨亏。但应收票据减值事件落地之后,公司有盈利能力较高的高压产品和海缆产品的加持,未来应该也不会太差。免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究

用户评论

暂时没有评论