主业颓败,业绩暴跌,一把亏掉上市后全部利润;满嘴借口,自导自演,蹭概念疯狂减持:上市仅4年的国立科技,市值跌到14亿

作者 | 春晓

作者 | 春晓

流程编辑 | 小白

“实控人和重要股东纷纷减持套现。

”就在不久前的5月30日,国立科技(300716.SZ)公告公司的生物降解吹膜料通过检测。

(来源:吾股大数据)

(来源:吾股大数据)

然而,打开吾股大数据,风云君诧异地发现,国立科技自2017年上市后,排名连年下滑,从最初的698名,直线掉到目前的3,623名。

这三年多来国立科技经历了什么,让他往下出溜的背影是如此神采飞扬,一骑绝尘?

一、上市以来利润一把亏光!

先来看看国立科技的业绩表现。

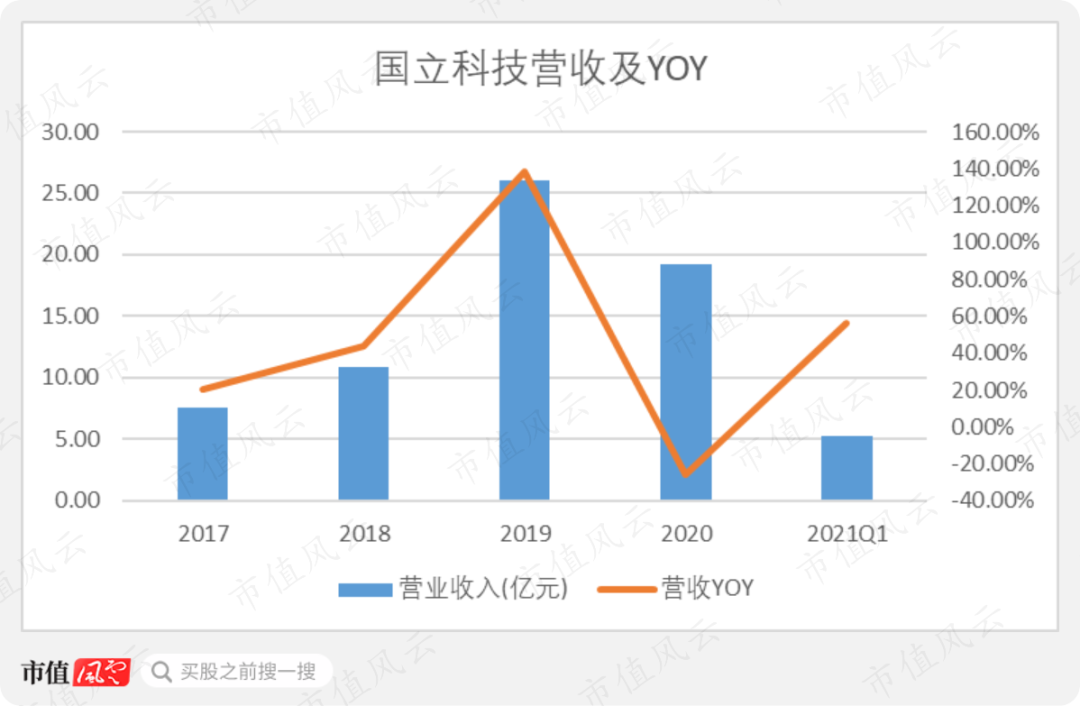

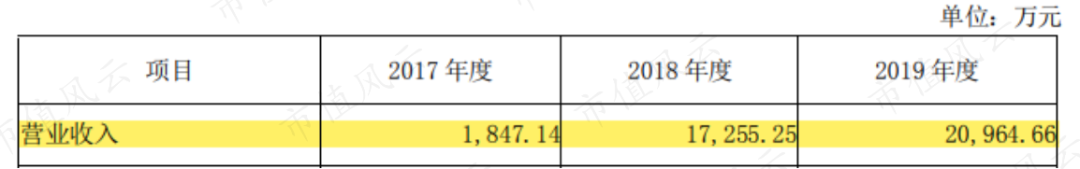

2017-2019年,国立科技的营收逐年上升;其中,2019年营收为26.02亿,同比大幅上升了138.27%。

2020年,公司营收降至19.27亿,同比下降-25.94%。不过,即使营收有所减少,较2018年仍有明显增长。

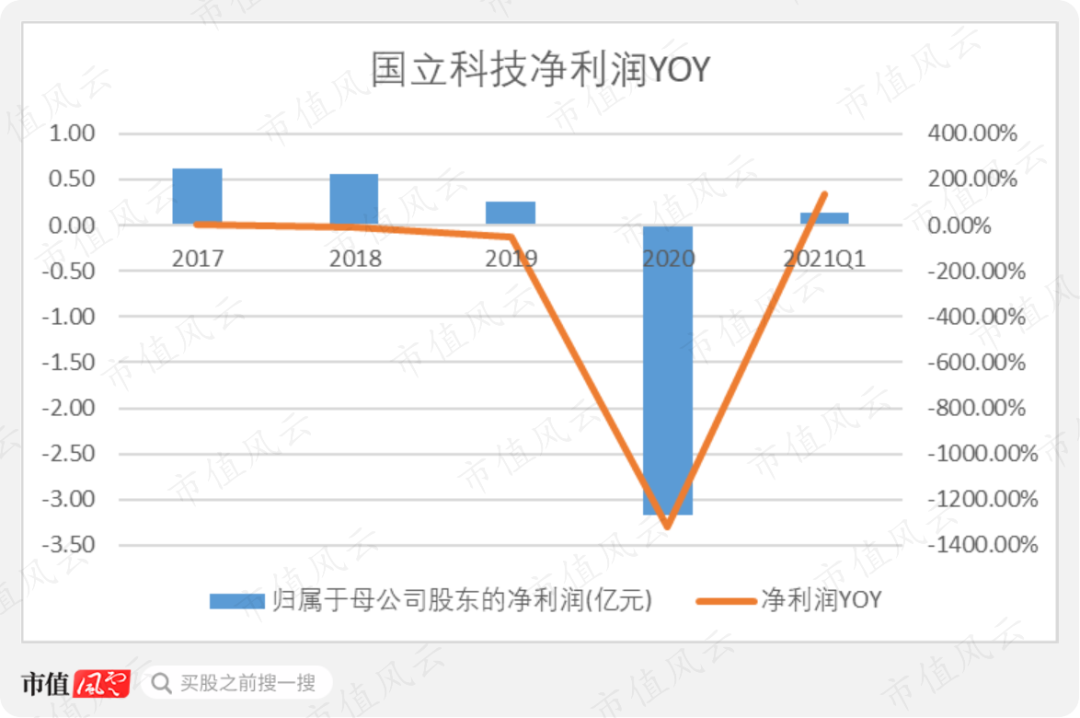

然而,真相是,2017年上市之后,国立科技的净利润便开始逐年下滑。

2019年,在公司营收翻番的同时,净利润却同比下降53.23%,仅为0.26亿!

2020年,公司净利润更是亏损了3.17亿,将上市以来产生的1.44亿净利润一把亏光!

这究竟是怎么一回事呢?

二、营收先增后降的秘密

1、营收先增后降的原因在此

要说营收变化的原因,其实公司的业务构成变化已经给出了答案。

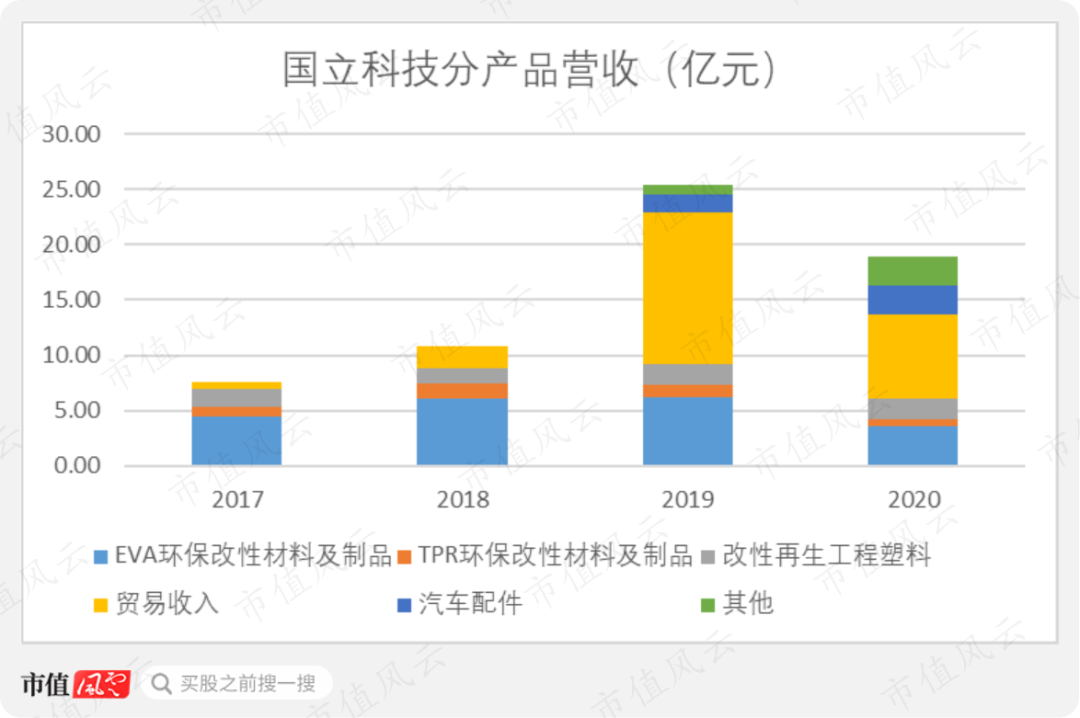

2017-2018年,EVA环保改性材料及制品支撑着营收的半壁江山。然而,2019-2020年,贸易收入激增,转而成为营收的主要贡献者。

2019年,贸易收入达13.71亿,占总营收的52.69%,EVA环保改性材料及制品营收占比下降至23.64%。

2020年,贸易收入的营收下降为7.69亿,但占比仍为近40%,EVA环保改性材料及制品营收占比进一步下降至18.73%。

总的来看,2020年,公司营收下降了6.75亿,其中,贸易收入下降了6个亿。显而易见,贸易收入营收的下降,是2020年公司营收下滑的主要原因。

剔除贸易收入的影响,来看一下公司原有业务情况。

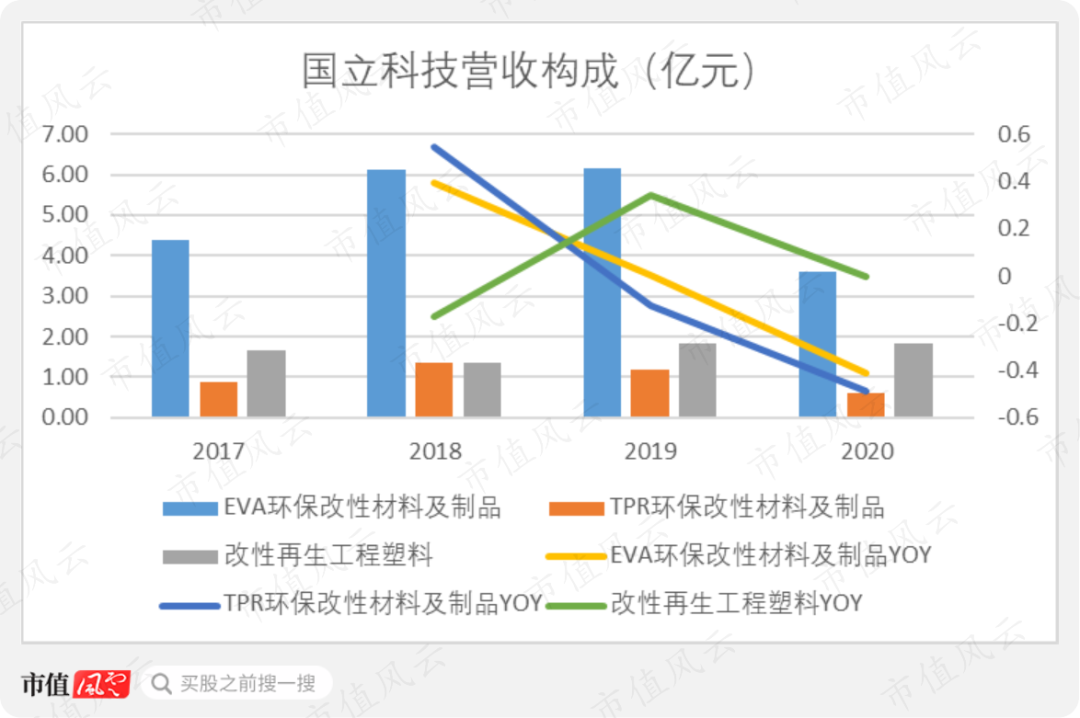

国立科技原主打产品——EVA环保改性材料及制品,2019年营收增长停滞,2020年大幅下降至3.61亿,甚至不及2017年。

同样,TPR环保改性材料及制品、改性再生工程塑料的营收在2020年也出现了不同程度的下降。

总体来看,2019年国立科技这三项原有业务的营收合计为9.18亿,2020年该项数据为6.05亿,营收共减少了3.13亿。

2、净利率近乎为零的供应链业务,采用了总额法?

公司的贸易收入主要来源于广东国立供应链管理有限公司(简称“国立供应链”)。2018年9月,国立科技新设国立供应链,出资5,100万,持股51%;2019年的持股比例上升至85%。

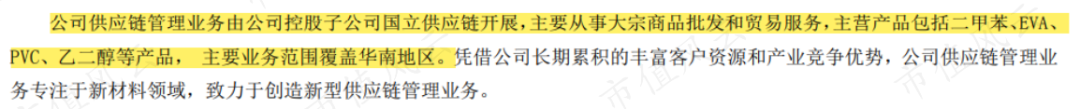

国立供应链主营大宗商品批发和贸易服务,主营产品包括二甲苯、EVA、PVC、乙二醇等。

然而,就是这样一家刚成立不久,员工只有10人,搞批发的公司,就在2019年实现了12.29亿(内部抵消后)的巨额营收。

众所周知,供应链业务毛利率是相当低的,2019年贸易收入的毛利率仅为1.5%,净利率为0.3%,近乎为零。

国立供应链的出现,使得2019年公司营收翻番,但却对净利润几乎没有帮助。

而且,风云君发现了一件有意思的事儿。

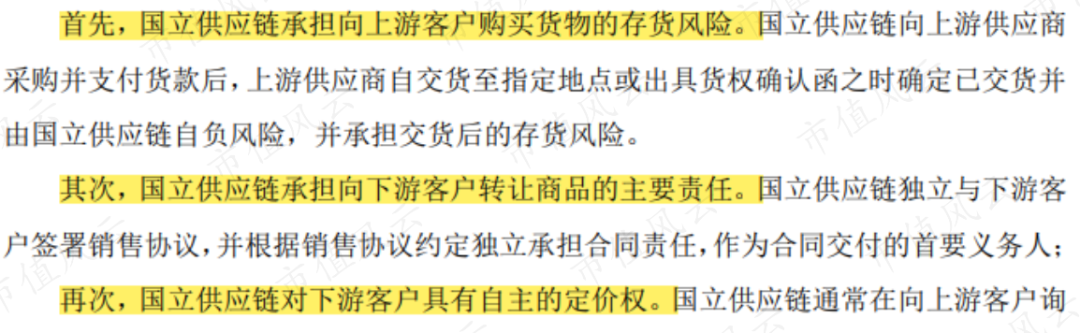

早在2020年6月,深交所就问询国立科技在贸易业务中是主要责任人还是代理人,采用总额法确认收入是否合理。

简单说,国立科技从采购到销售的过程中,是否承担相应的风险和责任,如果在倒手转卖的过程中赚差价,只起到代理人的作用,应该按照净额法确认收入。

国立科技列出了三点原因,证明自己在销售的过程中是主要责任人,按总额法确认收入没有问题。

搞笑的是,上市公司没多久就打了自己的脸。

2021年4月28日,国立科技发布了会计差错更正的公告,称2020年由于公司对产品质量问题免除了责任,对存货的控制权不足,将部分贸易业务修正为净额法核算。

相应,国立科技将2020年一季报、半年报、三季报相关的营业收入和成本均进行修正,分别调减了2.44亿元、0.97亿元、0.52亿元营业收入,使得公司2020年前三季度合计减少营收3.93亿。

这成为公司2020年营收下降的原因之一。

而对于业绩的下降,国立科技没有一丝丝害臊地将责任都推给了新冠肺炎疫情、中美贸易摩擦等大环境因素上。

![]()

看来,除了这些冠冕堂皇的客观因素,国立科技是不是更应该要在自己身上多找原因?

三、利润逐年下滑的秘密

上一部分介绍了营收变动的原因,下面咱们来看看公司净利润逐年下滑的原因有哪些。

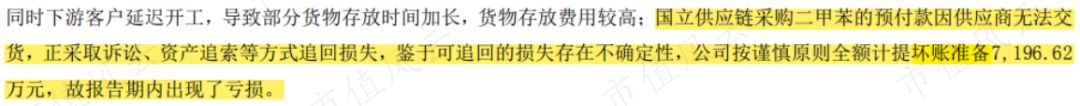

1、大额预付款计提坏账,供应链业务亏损6,400万

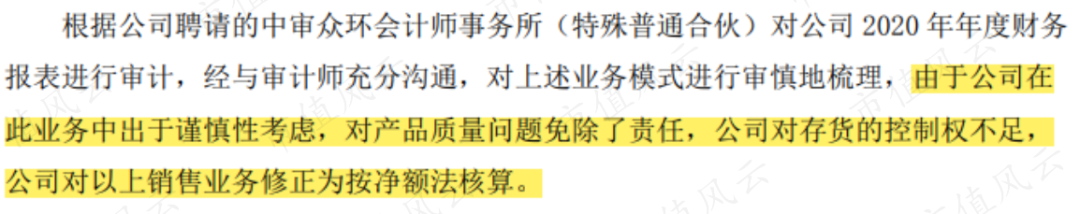

原因之一是2020年国立科技分别计提了0.66亿资产减值损失和0.89亿信用减值损失,合计1.55亿。

其中,0.89亿信用减值损失中,其他应收款计提了0.82亿坏账损失。

而且,奇怪的是,2020年,公司将预付账款的1.03亿转入其他应收款,结果年末便计提了坏账。

公司在年报中也有所解释,即国立供应链采购二甲苯,预付款因供应商无法交货而全额计提坏账准备。

看来,这大额坏账准备,也来自于供应链业务。

同时,这也引起了深交所的注意,问询国立科技这笔预付款是否对外提供财务资助或资金占用。

对此,国立科技尚未回复,不过有没有的人家应该也不会承认。

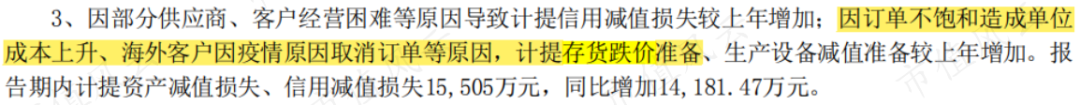

另外,0.66亿资产减值损失,主要由0.4亿存货跌价准备、0.22亿固定资产减值损失构成。

公司主要对存货中的原材料、库存商品和发出商品计提减值,对此解释为:订单不饱和造成单位成本上升,海外客户因疫情原因取消订单等。

2020年,国立供应链净利润亏损6,400万,连原本微薄的利润都赚不到了。

同时,国立科技称受疫情影响,决定调整经营计划,对供应链业务逐步进行缩减。

2、盈利能力下滑

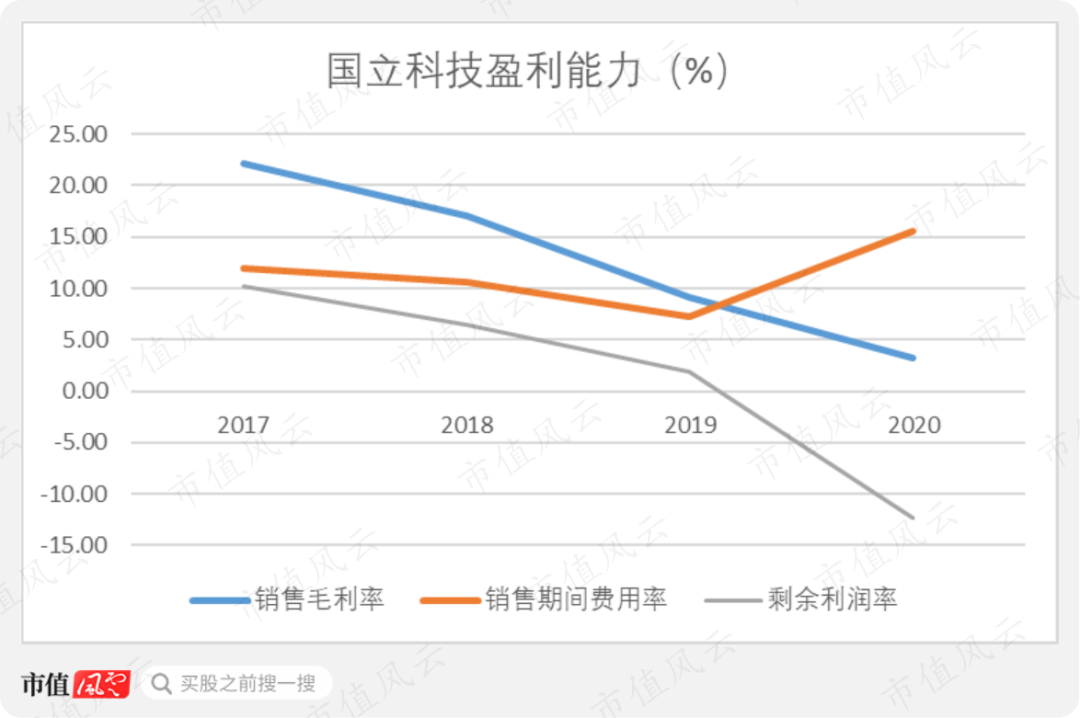

原因之二便是国立科技的盈利能力逐年下滑。

表面上,2019年公司的期间费用率下滑,是成本费用控制得更好的体现。但是,实际上主要得益于营收的增长。

2019年,国立科技的毛利率大幅下降,主要是贸易收入拉低了整体毛利率。销售毛利率扣除费用率后仅为1.87%,同比上年下降了4.59个百分点。

风云君举一个最简单的例子,2019年公司营收由10.92亿上升至26.02亿,同时,上述比率由6.46%下降至1.87%,算下来公司的利润还是下降的。

因此,即使2019年营收为26亿,也无法阻挡利润下滑的事实。

2020年就更好笑了,公司的毛利率不断下滑,期间费用率不断上升,毛利率扣除费用率后为-12.32%。

四、2017年才上市的公司,连年举债

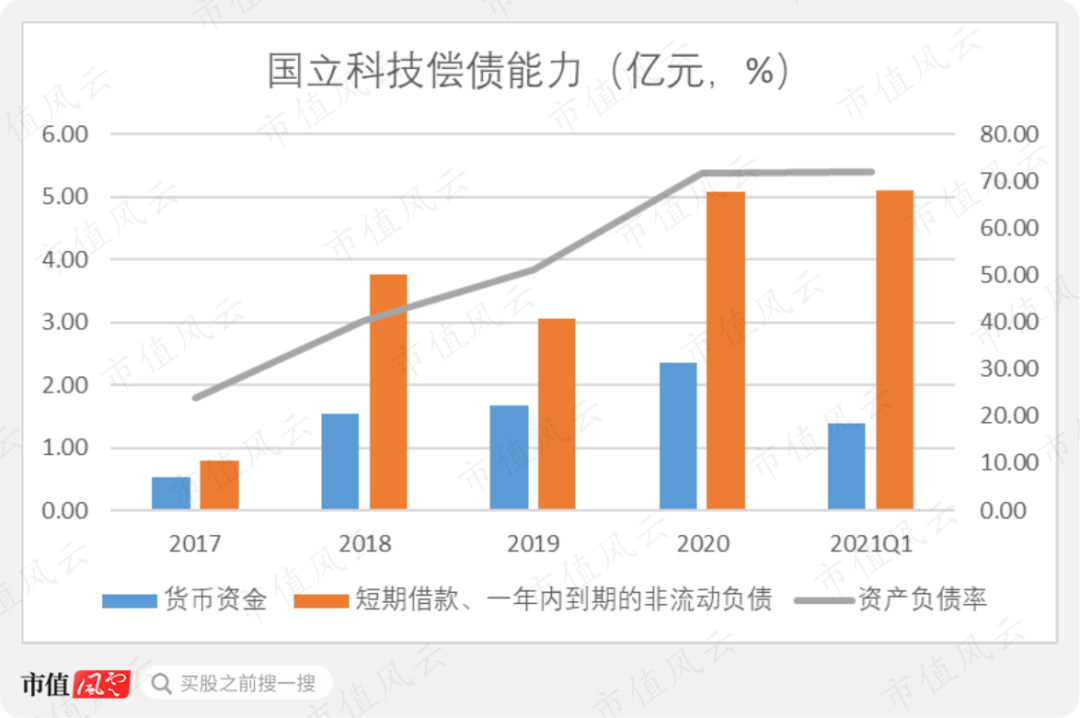

1、偿债压力大

国立科技业绩经营得如此糟糕,想必手头也不宽裕吧?

果然,国立科技自上市时起,货币资金就不足以支付短期有息负债。2018年,公司的短期有息负债增至3.77亿,而货币资金仅为1.54亿。

更糟的是,2021年一季度国立科技的偿债压力进一步增大,短期有息负债上升至5.1亿,有息负债为8.42亿,货币资金仅为1.38亿。

同时,国立科技的资产负债率也逐年上升,由2017年的23.78%上升至目前的71.94%,偿债压力十分明显。

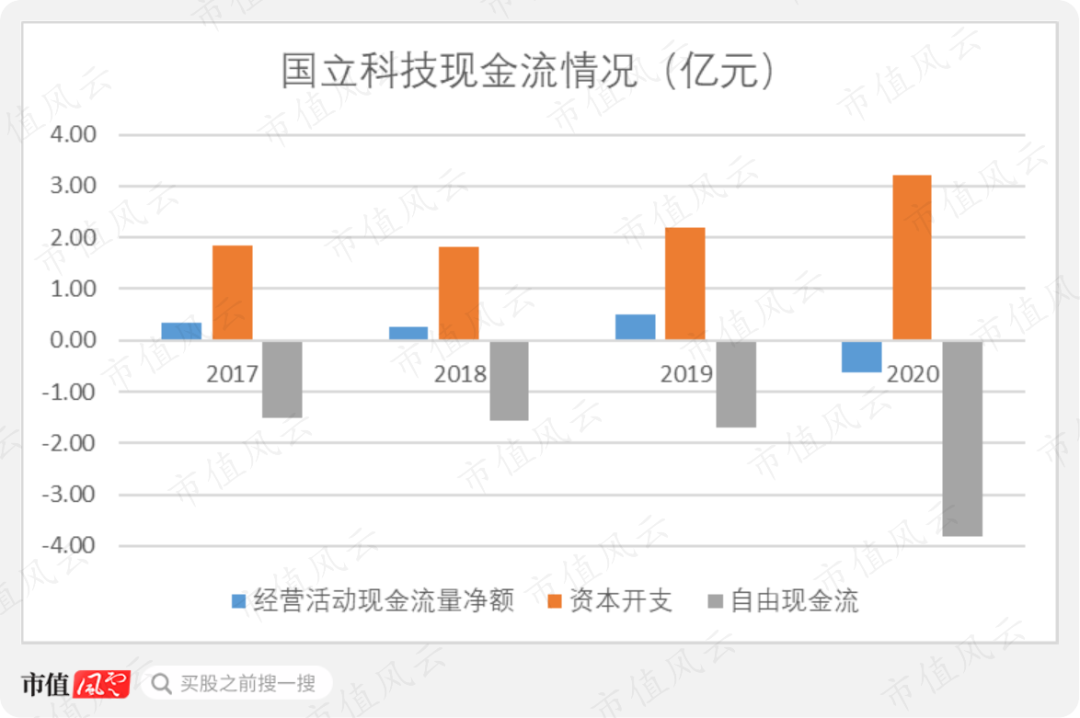

2、自由现金流常年为负

国立科技偿债压力大的主要原因是现金流十分紧张。

2017年上市后,国立科技的自由现金连续四年均为负数,且逐年增大,2020年,上市公司的自由现金流为-3.8亿。

国立科技自身造血能力不足,同时连续举债。提高自身造血能力,是公司面临的主要问题。

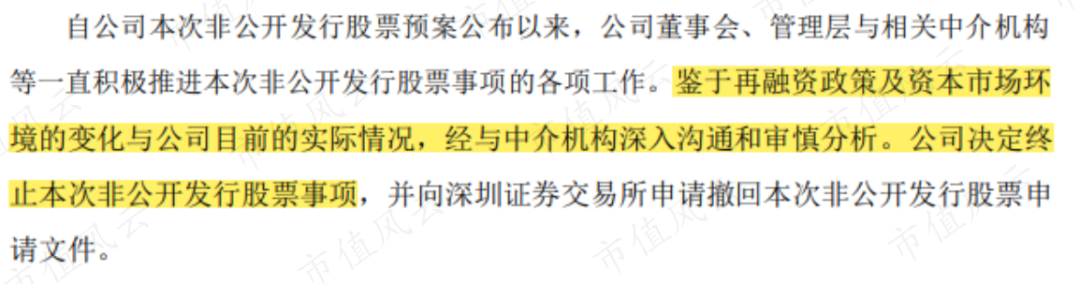

国立科技也曾试图非公开发行股票,2020年4月8日,公司公告非公开发行股票预案。然而经过了二次修订,2020年9月18日,国立科技最终还是终止了本次非公开发行。

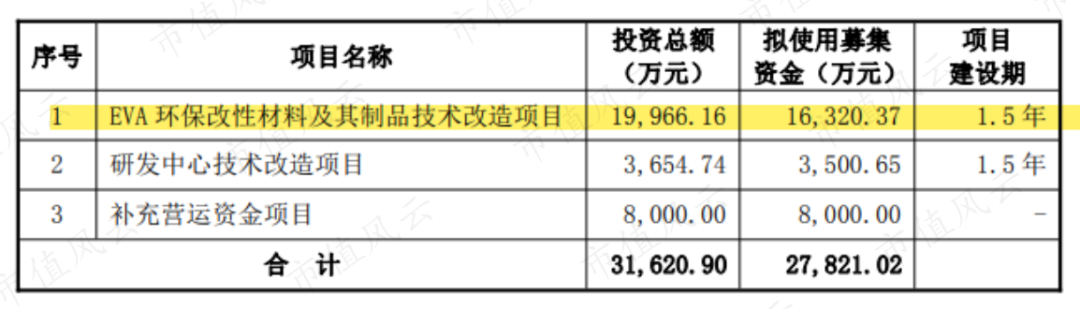

五、募投项目被“问询”亏损

国立科技上市时,募资3.24亿(包含募资费用)。

其中,拟用1.63亿建设EVA环保改性材料及其制品技术改造项目,建设期1.5年,预计于2019年4月30日完工。

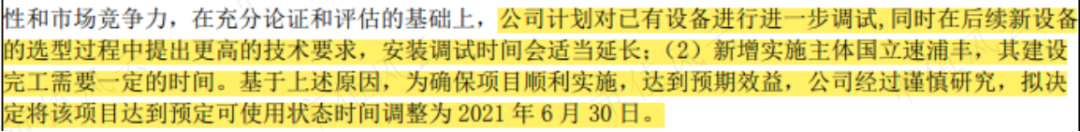

然而,这个项目却因为后续采购新设备并安装调试、新增实施主体等原因,延期至2021年6月30日。

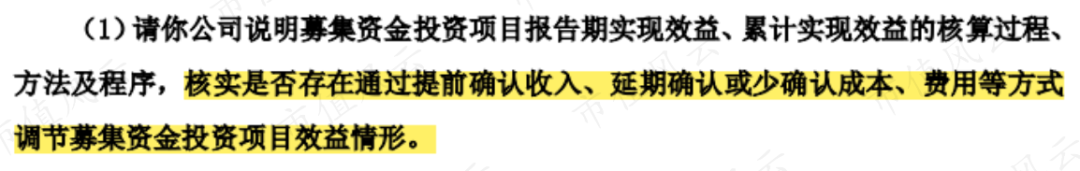

有趣的是,项目虽然没完工,但是却每年给国立科技带来了可观的收益。

![]()

而且,2019年国立科技的净利润为0.28亿,募投项目带来的收益为0.32亿,超过了当年的净利润!

同时,国立科技的这个情况也收到了深交所的问询,公司是否存在通过提前确认收入、延期确认成本或少确认成本的方式,来调节募投项目的效益的情况。

特别擅长甩锅外部环境、宏观环境、宇宙射电、太阳黑子的上市公司自然不会承认,但募投项目转脸就在2020年亏损了1,628.51万元。

六、重要股东借热点减持不断

2021年4月9日,国立科技公告,实控人邵鉴棠、杨娜夫妇控制的东莞市永绿实业投资有限公司(简称“永绿投资”),通过协议方式转让了公司5.06%股权,合计套现6,415.2万元。

相比之下,重要股东的减持热情更为高涨,都引起了投资者的关注。

自2019年6月至今,国立科技的前十大股东中的七家合计减持套现1.94亿。

其中,长兴文喜企业管理咨询合伙企业(有限合伙)的执行事务合伙人是黄喜。同时,黄喜也是上市公司的原总经理。

2020年3月10日,国立科技的股东也因减持收到了深交所的问询函,原因是:在疫情期间,有投资者在易互动上提问“公司是否有生产聚丙烯熔喷料产品”。

而聚丙烯是口罩熔喷布的原材料。上市公司回复“正在研发相关产品”,也因此蹭上了口罩的热点。

不过,实际情况是2020年2月17日,公司才成立的研发小组,共6名成员,到了2月25日便研发出聚丙烯。

研发速度那是相当惊人,但整个研发过程让人感觉十分临时。

即便如此,也挡不住股价连连上涨。

而且,在这则消息出现的前半个月,股东们不约而同地减持套现。大股东们一有机会就借机出逃,可见所谓的“研发”不过是“研究发现减持的技巧”。

当然了,国立科技肯定不能承认,否认主动迎合市场热点、炒作公司股价。

总结

国立科技于2017年在创业板上市,主要产品包括EVA环保改性材料及制品、TPR环保改性材料及制品、改性再生工程塑料等。

供应链业务对公司近年业绩影响巨大。一方面,2019年供应链业务带来巨额营收,对公司的业绩下滑有一定掩饰作用。

另一方面,公司被供应链业务拉低了整体毛利率,盈利能力下降。随着2020年供应链业务营收狂降、利润亏损、计提减值,使得公司业绩一落千丈。

而且,公司原有的业务在整个过程中,也业绩颓败、溃不成军。

一边是公司主业颓败、业绩下滑,另一边,重要股东纷纷减持。

当然,A股市场机制也日趋成熟,这样的公司目前的市值也就14亿,更像个壳股。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng562933暂时没有评论