穆迪:美联储正在钢丝上游走

作者 | 扶苏

作者 | 扶苏

流程编辑 | 小白

“美联储周三宣布,将逐步退出二级市场企业信贷工具。美联储因此面临着两种风险之间的平衡:一种是将利率维持在过低水平导致暂时性通胀持续的风险,另一种是迅速加息导致股市估值缩水的风险。

”美联储对新冠疫情的应对措施是历史性的,这使得它进入了一个未知的领域。现在,它开始退出一些市场。

美联储首先退出的可以说是对其自身以及公司债券市场而言最重要的工具——二级市场企业信贷工具(Secondary Market Corporate Credit Facility,SMCCF)。

美联储此前利用该紧急贷款工具购买5年或更短期限的投资级公司债券,以及购买这些债券的ETF,但美联储的购买标的不包括那些已经得到联邦政府直接支持的公司,比如航空业和酒店业。

只有剩余期限不超过5年的债券才有资格纳入SMCCF的购买范围。财政部为此提供了100亿美元的股权投资,SMCCF对财政部股权的杠杆比率最高可达10:1。

尽管美联储不能直接购买私营部门资产或者较长期限的地方政府债券,但它可以在异常或紧急的情况下,以所谓的“13(3)工具”(13(3) Facilities)为抵押,向这些资产放贷。这使得美联储首次涉足公司债券市场,并留下了巨大的印记。

SMCCF对当时正在冻结的企业信贷市场产生了立竿见影的积极影响。

在美联储宣布SMCCF后的几周内,高收益和投资级公司债利差收窄约100个基点。实际上,美联储释放出的这个信号比该工具本身起到了更大的作用。在可用的2500亿美元中,美联储持有的未偿付公司债券约为137亿美元。

SMCCF的宣布使投资者立即恢复了对公司债市场的信心,导致息差收窄,投资级和高收益公司债大幅增加。

根据我们使用Dealogic 数据的计算,2020年以美元计价的投资级公司债券发行总量为2.012万亿美元,而此前五年的平均发行量为1.4万亿美元。高收益债券也表现强劲,发行总量达到5690亿美元,明显高于此前五年的平均水平3770亿美元。

然而,美联储周三宣布,将从交易所交易基金(ETF)开始,出售其在SMCCF的头寸。央行表示,投资组合的出售将是循序渐进的,它希望将对市场功能产生不利影响的可能性降到最低。这位政策制定者将考虑日常流动性和交易状况,并相应地调整资产出售。

对美联储来说,进入市场比退出市场更容易。在这个过程中会出现一些小问题,这也给我们对投资级和高收益公司债券发行的预测带来了下行风险。

5月份的发行量已经比我们预期的要小一些,因此我们很可能会对预测进行修正。最初的下调幅度将取决于未来几个交易日市场的反应。美联储购买的公司债券中并没有多少是高收益的,因此这种工具的逐步减少可能不会导致显著的预测调整。

同时,金融市场流动性泛滥,因此美联储可能会比我们预期的更优雅地退出公司债市场。

我们预测,今年以美元计价的投资级公司债券发行量为1.28万亿美元,高收益债券发行量为6920亿美元。

一、美联储会担心估值吗?

美联储即将着手解除这项紧急贷款安排,但值得担忧的是金融稳定性。

长期和短期的近零利率持续了10年,大幅推高了资产价格。在利率较低的情况下,股票和债券等长期资产对利率变化更为敏感,如果美联储比预期更快地收紧政策,这些资产将更容易发生价格修正。

此外,有迹象表明,对盈利潜力的乐观情绪或对利率不切实际的预期,导致股票估值过高。在美联储维持宽松货币政策立场的情况下,这种泡沫可能会持续下去。

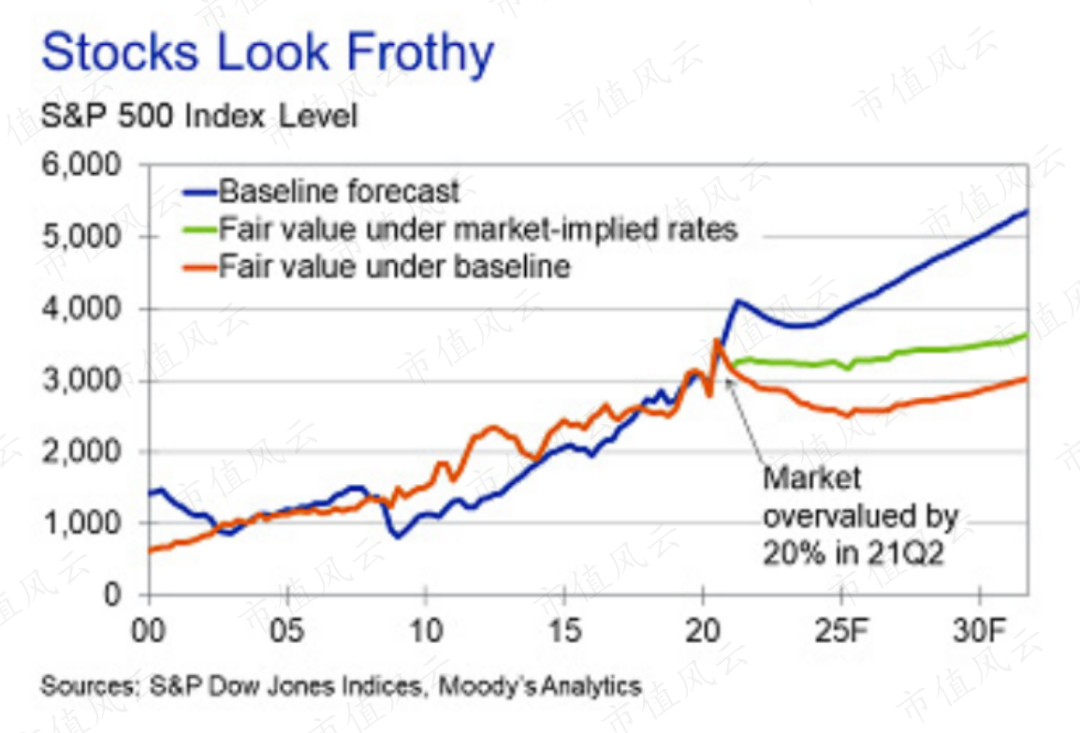

如下图,蓝线是标普500指数的基准值及预测值,绿线是标普500指数基于市场隐含利率的公允价值,红线是标普500指数基于基准的公允价值。

2021年二季度,标普500指数的公允价值基准(红线)较其当前市场价值(蓝线)高出20%,这是股市存在泡沫的证据之一。

易受资产价格大幅下跌影响的一个因素是企业杠杆率。非金融企业债务占GDP的比例已从2011年的约40%上升至2021年的50%以上,而且以信用评级衡量,这种债务的风险已经增加。债台高筑的企业将在调整中面临急剧上升的融资成本,导致它们收紧投资支出和减少雇员。

美联储正在游走于钢丝之上。它必须平衡两种风险:一种是将利率维持在过低水平导致暂时性通胀持续的风险,另一种是迅速加息导致股市估值缩水的风险。

穆迪预测,到2022年,标普500指数的年化涨幅将从两位数降至3%。股市已经消化了大部分与经济基本面改善有关的涨幅。2022年,经济刺激力度的减弱和可能的增税,将导致经济进一步减速,并最终出现修正。到2021年底,10年期美国国债收益率将升至2%以上,到2023年底会突破3%。

二、10年期国债收益率的经济公允价值水平

10年期美国国债收益率最近仍维持在一定区间内,需要有催化剂来推高它。美联储可能会宣布缩减月度资产购买规模,但这要到今年夏末或初秋才会发生。

目前10年期美国国债1.6%的收益率应与其“经济公允价值”(Economicfair value)相符。

为了评估10年期国债收益率背后的经济和金融市场基本面因素,我们使用普通最小二乘回归来估算10年期国债收益率的经济公允价值,如果这一估算值出现重大偏差,就意味着还有其他力量在推动长期利率。

在回归中使用的五个变量分别是:“美国月度实际GDP的估计值”“CPI”“当前有效联邦基金利率”“美联储资产负债表占名义GDP的份额”以及“使用联邦基金期货构建的美联储偏差指标”。

回归结果显示,上述五个变量都有统计学意义,且符号正确。该模型估计10年期美国国债收益率的经济公允价值为1.63%。

三、通货膨胀风险来自何处?

个人消费支出平减指数(PCE deflator)在4月环比上升0.6%,略高于我们预期的0.5%。同比增幅从2.4%升至3.6%,基数效应推动了个人消费支出平减指数的同比变化。

美联储首选的通胀衡量指标——核心个人消费支出平减指数(Core PCE)环比上涨0.7%。上涨压力主要来自一小部分商品和服务的超大幅度增长。

在疫情恐慌情绪下降和大规模商业限制放松的背景下,4月份航空运输价格上涨了10%,酒店和汽车旅馆价格上涨了8.8%,汽车租赁率飙升至16.2%。

与经济复苏相关的成长痛苦正在推高物价,使美国的通货膨胀更加不稳定。

自 2021年初以来,穆迪大宗商品价格指数上涨了21.5%,这是自2011年以来的5个月期间最大涨幅。木材和铜的涨价被广泛关注,但钢、铁和石膏的价格也在大幅上涨。

受疫情影响最严重的许多服务业正出现价格飙升。

消费者价格指数(CPI),是衡量通货膨胀的另一个主要指标。该指标在4月份出人意料地强劲增长了0.8%,但其中四分之一的月度增长来自门票、机票、酒店和汽车租赁,这些行业都受到了疫情的打击。

导致4月份CPI上涨的50%推动力来自新车和二手车,由于半导体短缺,新车和二手车的价格不断攀升。

如果不包括新车和二手车以及上述休闲娱乐服务,调整后的4月份CPI增长率为0.25%,这是该指数自2020年11月以来的最低涨幅。

预计未来几个月,经济的供应面会赶上需求,尽管并非所有的大宗商品、商品和服务都能在同一时间恢复。比如,木材价格已经显示出降温的迹象,休闲服务业的通货膨胀可能需要更长的时间才能平息。

根据穆迪的预测,核心PCE将在2022年底前稳定在美联储2%的目标附近,CPI的峰值将略高于核心PCE,但预计两者峰值出现的时间相似。由于两者在商品和服务权重方面的差异,预计两个指标序列之间的差距将异乎寻常地大。

尽管如此,通胀风险还是更可能加剧。在商业重新开放和扩张性财政刺激的推动下,美国经济可能会相对轻松地超越充分就业水平,工资的加速增长可能为广泛而持续的物价上涨创造条件。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。以上内容为市值风云APP原创未获授权 转载必究邮箱:mvlegend@163.com /微信:yangfeng562933暂时没有评论