债务高企,产能利用率下滑,产业链没有话语权:久久王,上市两个月,股价已腰斩 | 港股风云

作者 | 罗兰

作者 | 罗兰

流程编辑 | 小白

“久久王的短期借款有非常大的“借新还旧”的嫌疑:表面上看是短期借款,实际上是一种展了期的长期借款。

”一、不到两个月,股价几近腰斩

今天,风云君要扒一家在香港上市的食品公司久久王(01927.HK)。

看久久王股价的走势图,是典型的“上市即巅峰”,从发行价的0.75港元一路下跌到0.4港元左右,不到两个月,股价跌幅接近50%。

作为国内老牌糖果企业的久久王,着实把那些刚开始就认购久久王新股的股民坑了一把,正所谓“买了久久王,成了韭菜王”。

更有意思的是,久久王的logo竟然是绿色的,嗯,这真的很应景。

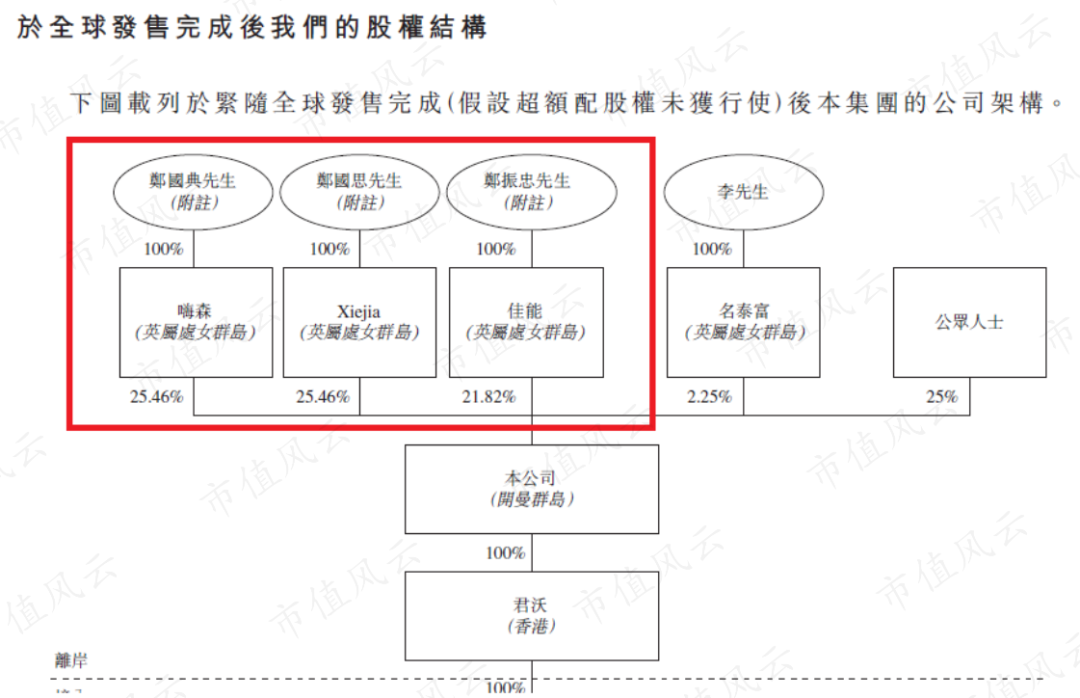

久久王的股权结构如下图所示:郑振忠、郑国思、郑国典三人,通过境外的离岸控股公司分别持有久久王21.82%、25.46%以及25.46%的股权,三人合计持有久久王72.74%的股份。

(久久王招股说明书)

(久久王招股说明书)

2019年3月,郑氏家族三人签订了一份一致行动人协议,这样,郑氏家族三人就一致成为久久王的控股股东以及实际控制人,其中,郑振忠是郑国思和郑国典的父亲,郑国思是郑国典的胞兄。

(久久王招股说明书)

(久久王招股说明书)

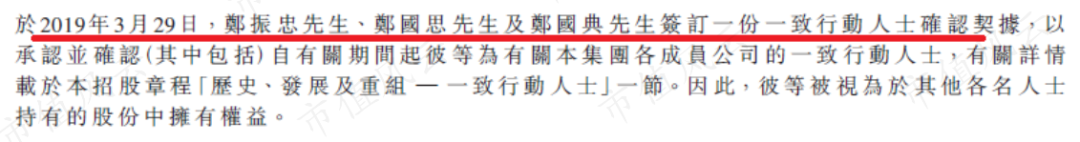

管理层方面,久久王董事会有三位执行董事,其中两位都是郑家的人,郑振忠担任久久王的主席兼CEO,郑国思是专门负责公司销售和营运业务的执行董事,剩下的一位是公司的财务总监。

(久久王招股说明书)

(久久王招股说明书)

二、一个非常负面的信号:产能利用率不断下滑

久久王成立于1999年,是一家甜食产品制造商,主营业务是生产及销售甜食。

按大类来划分的话,久久王生产的甜食产品可以分为四大类。

首先是胶基糖果。胶基糖果的生产原料包括木糖醇、胶基以及葡萄糖浆。常见的口香糖和泡泡糖就属于这一类,产品的形状各异,包括卷状、片状以及豆状等。

胶基糖果的平均保质期为一年,久久王目前所销售的胶基糖果的价格在25元/kg左右。

接着是压片糖果。压片糖果的主要原料是山梨醇,典型的压片糖果是爽口含片,其形状往往是传统的丸状,由于压片糖果的原料成本比其他类别的糖果要高,所以,其售价也相对较高。

久久王的压片糖果的平均售价介乎70元/kg至100元/kg之间,平均保质期约为一年。

第三类是充气糖果。充气糖果的原材料以白砂糖和葡萄糖浆为主,其特点是耐嚼且部分为夹心。典型的充气糖果包括奶糖和牛轧糖,其平均售价在20元/kg左右。

最后一类是硬糖。其原材料和充气糖果差不多,都是以白砂糖和葡萄糖浆为主,既然叫硬糖,其特点自然是口感较硬,像棒棒糖、夹心硬糖这些,都属于硬糖的范畴。

在四大糖果类别里面,久久王的硬糖的平均售价是最低的,不到20元/kg。

从各品类糖果的毛利率看,充气糖果的毛利率是最高的,在40%左右。

(久久王招股说明书)

(久久王招股说明书)

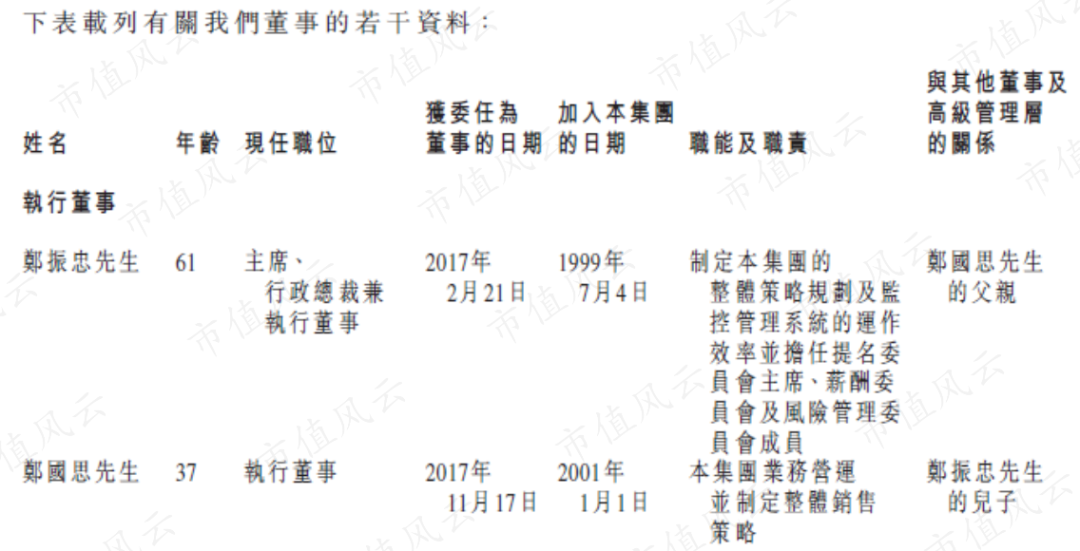

久久王的胶基糖果的销售额从2017年的1.42亿元增长至2019年的1.48亿元,压片糖果的销售额从2017年的1.31亿元增长至2019年的1.7亿元,2020年前8个月,胶基糖果和压片糖果的销售额分别达到0.76和1亿元。

2017-2020年前8个月,胶基糖果和压片糖果合计的销售额占总营业收入的比例一直保持在70%以上。

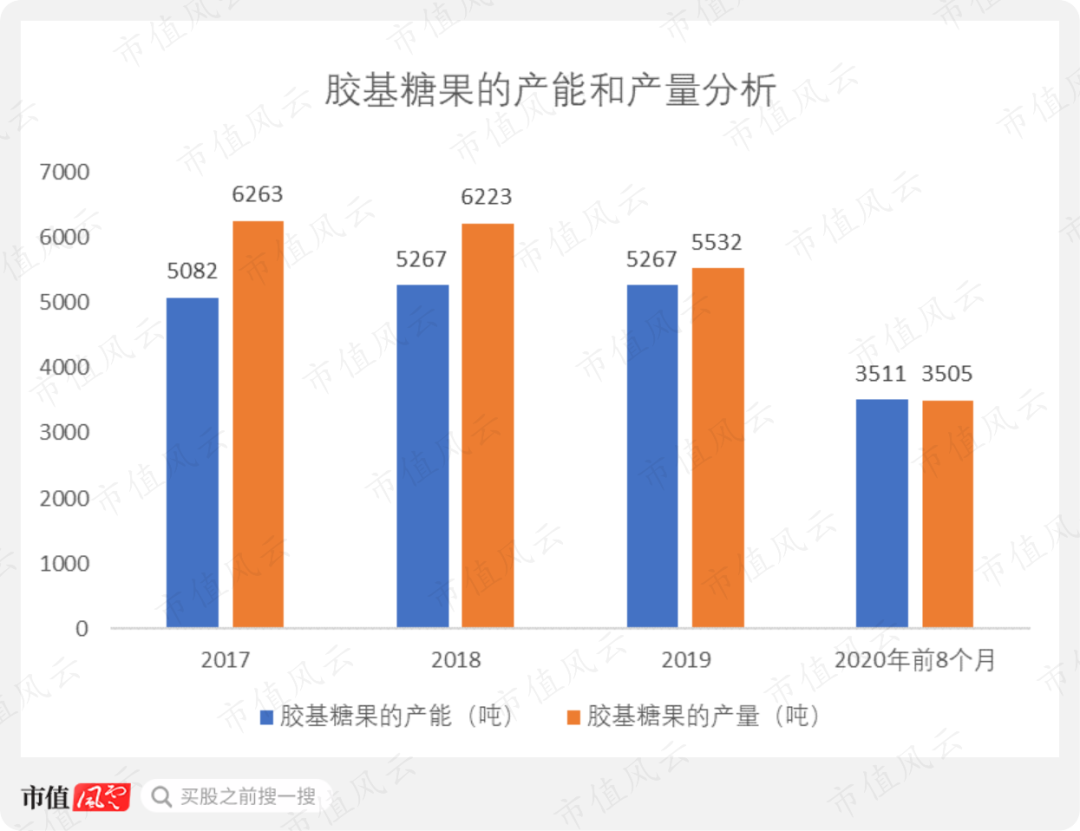

产量方面,胶基糖果的产能和产量一直是所有类别的糖果里最多的。不考虑2020年疫情的影响下,2017-2019年,胶基糖果的产能一直在5000吨以上,而胶基糖果的产量则从2017年的6263吨一路下降至2019年的5532吨。

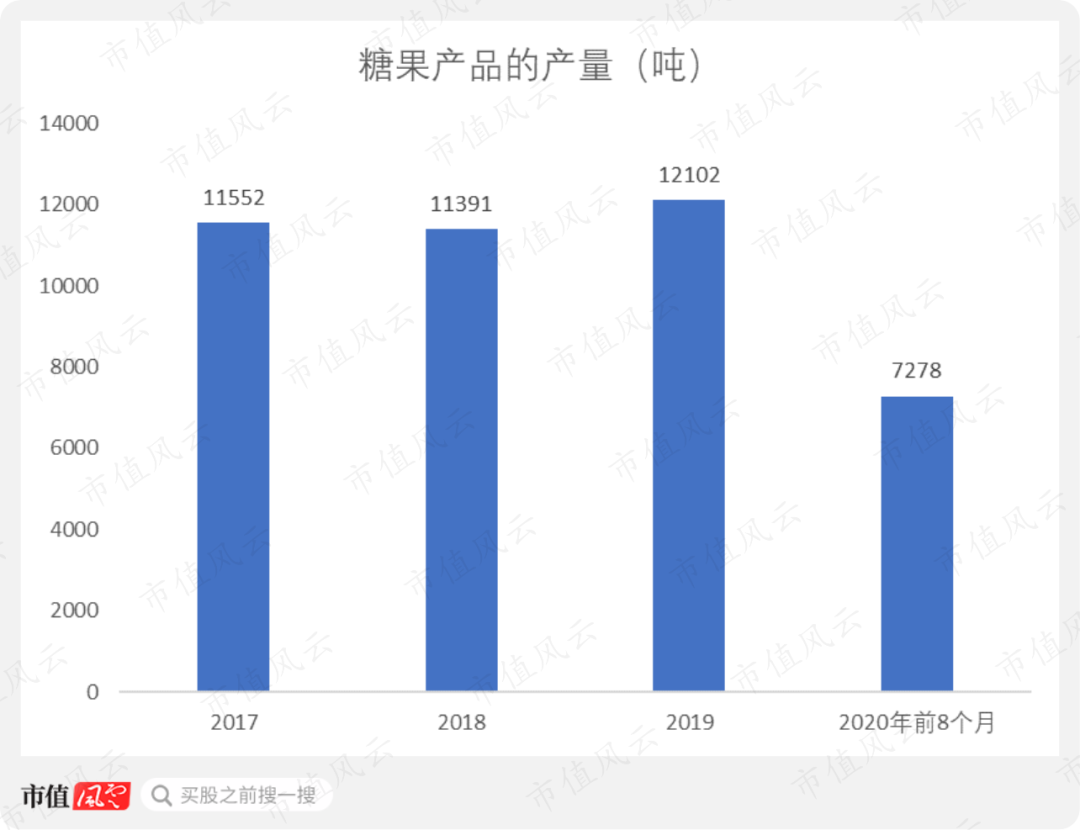

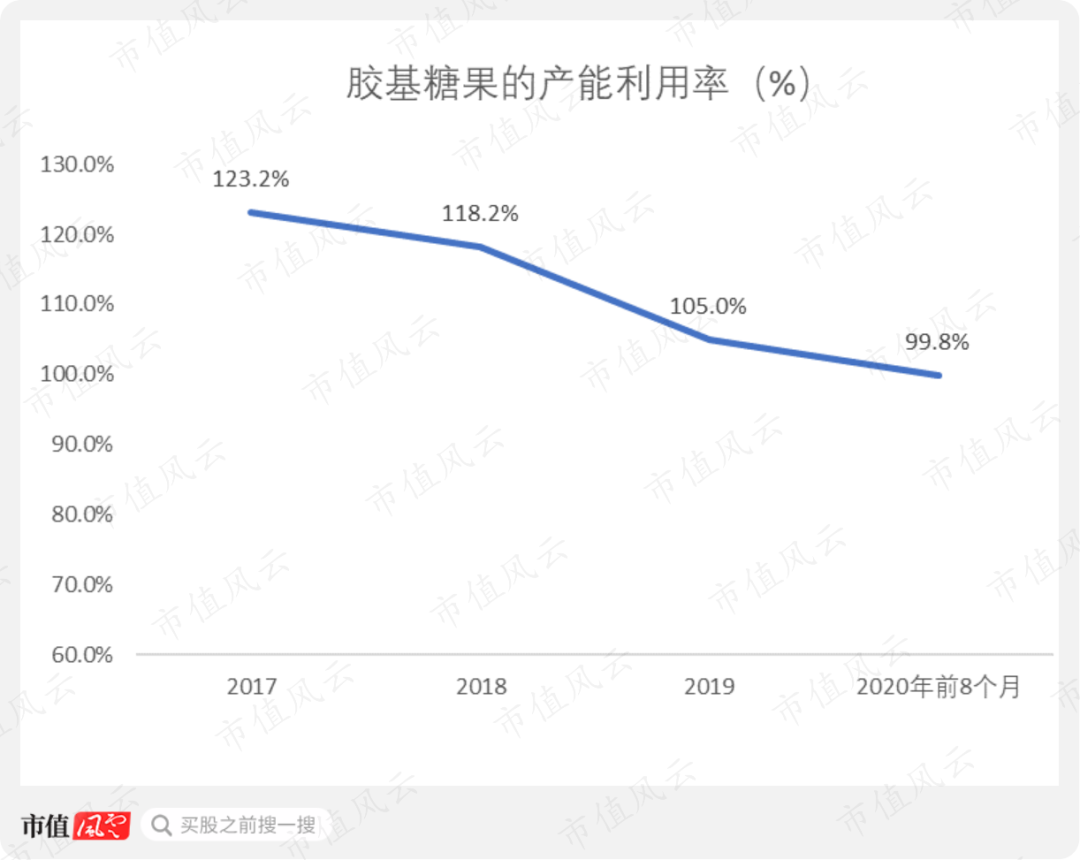

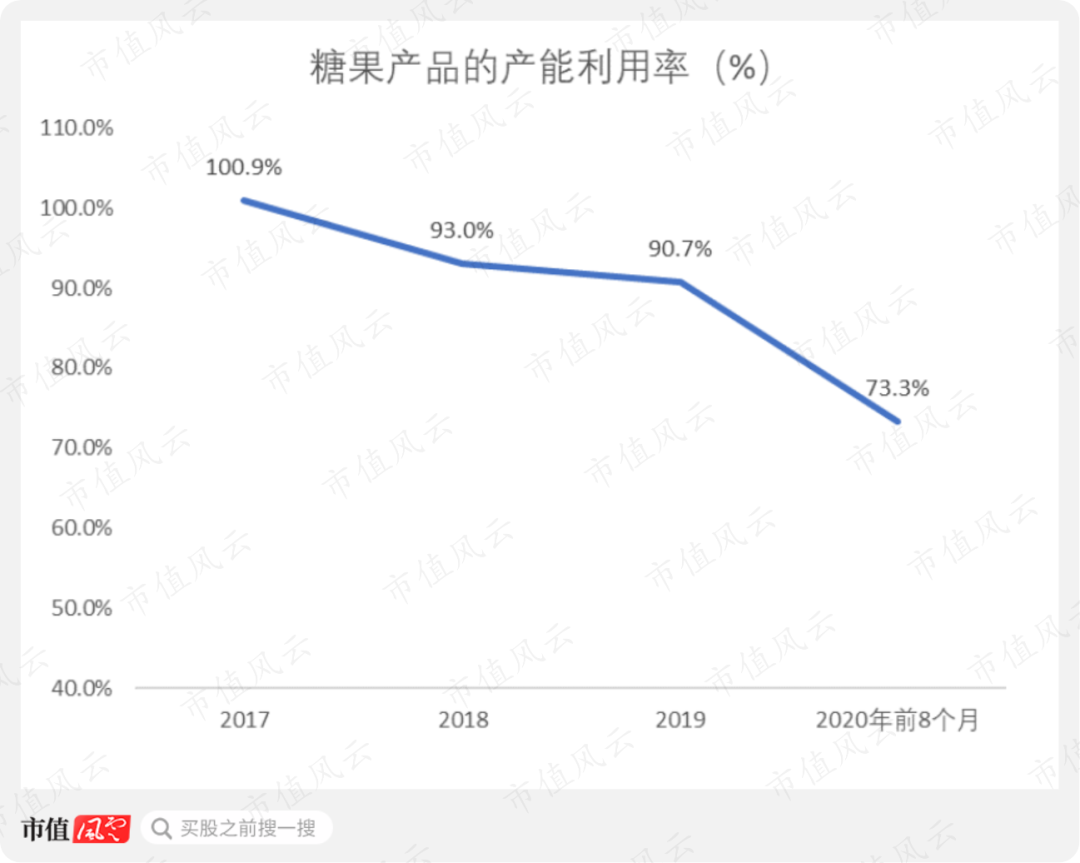

久久王糖果产品的产能利用率从2017年的100.9%一路下滑至2020年前8个月的73.3%,即便不考虑疫情的因素,产能利用率在2017至2019年期间也是呈下滑趋势的,这可是一个颇为负面的信号。

公司糖果产品的产量则先从2017年的11552吨下降至2018年的11391吨,后又上涨至2019年的12102吨,2020年前8个月,糖果产品的产量达到7278吨。

2017-2020年前8个月,胶基糖果的产能利用率从123.2%一路下滑至99.8%,而前文提到过,胶基糖果的产能和产量一直是最多的,这说明胶基糖果是造成公司整体产能利用率下滑的“罪魁祸首”。

三、自有品牌超越代工,成为久久王最主要的商业模式

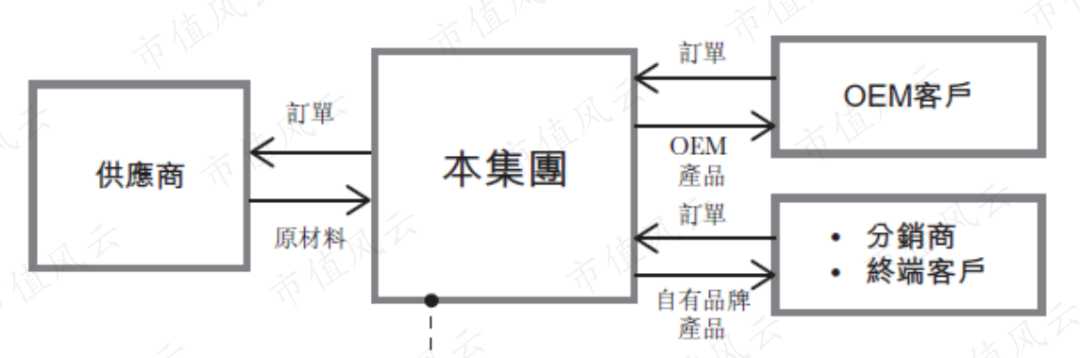

久久王的业务模式包括两种:

一种是OEM客户将品牌授权给久久王,然后久久王向供应商采购原材料进行生产,再销售出去,这种模式就是典型的代工厂模式;

另一种则是自主品牌模式,自己采购,自己生产,然后挂上自己的品牌销售出去。

这里需要说明的是,代工厂模式下,久久王会根据OEM客户的订单进行生产,其直接的销售对象是OEM客户本身。

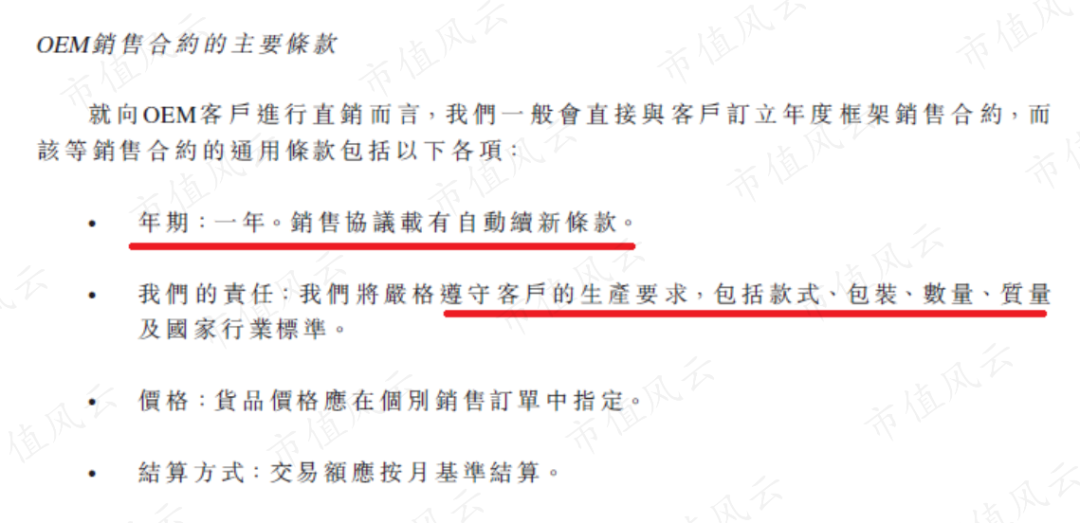

如果久久王与OEM客户签订销售协议,那么这个协议的期限一般是一年,销售协议会写有自动续约的条款,协议还会规定产品的销售价格、款式、包装以及数量等。久久王会给予OEM客户最多半年的信贷期。

(久久王招股说明书)

(久久王招股说明书)

而自主品牌模式下,销售的对象要么是第三方分销商,比如卖场、超市等,要么就是通过电子商务平台,直接销售给终端客户。

(久久王招股说明书)

(久久王招股说明书)

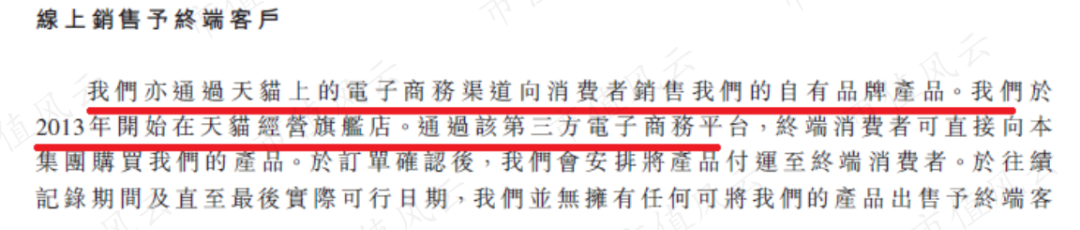

2013年,久久王在天猫开设了自己的官方旗舰店,这是目前公司唯一的一个线上销售渠道。

(久久王招股说明书)

(久久王招股说明书)

终端消费者可以直接通过该旗舰店购买久久王的自有品牌产品。

既然久久王的业务模式分为两种,那么自然,公司销售的产品也可以分为两种,即OEM产品和自有品牌产品。

这里需要说明的是,不管是OEM产品还是自有品牌产品,都包括前文所述的那四大类型的糖果。

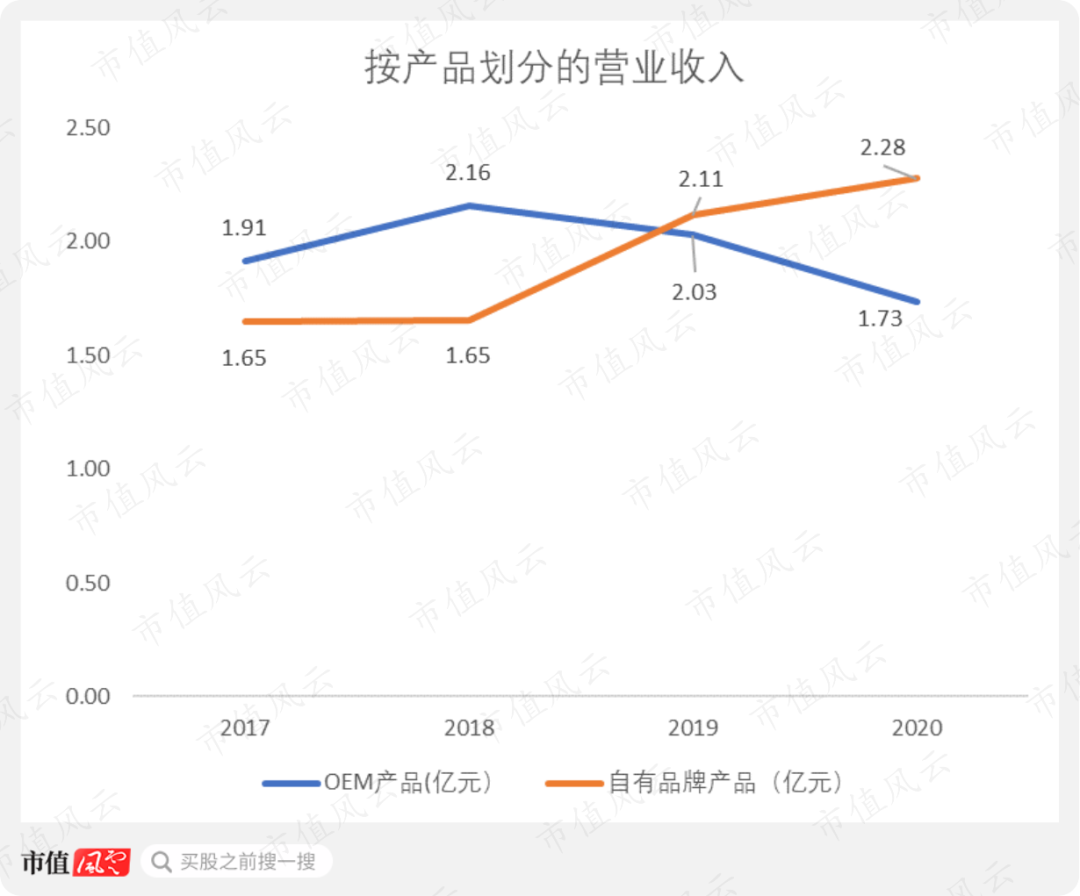

OEM产品销售额从2017年的1.91亿元增长至2018年的2.16亿元,后不断下降至2020年的1.73亿元,自有品牌产品的销售额,则从2017年的1.65亿元一路上涨至2020年的2.28亿元。

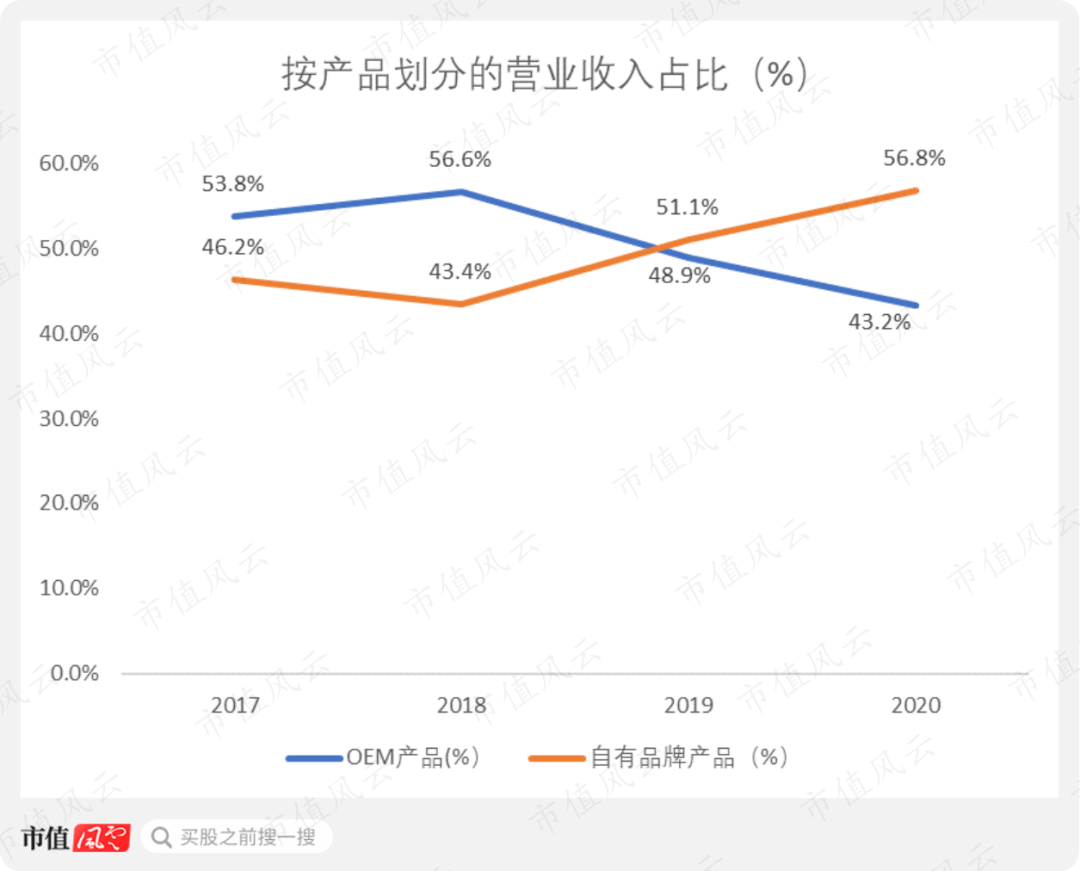

OEM产品占营业收入的比例先从2017年的53.8%上升至2018年的56.6%,后不断下降至2020年的43.2%,与此同时,自有品牌产品占营业收入的比例则从2017年的46.2%下降至2018年的43.4%,后不断上升至2020年的56.8%。

从以上两个纵向分析图看,2017-2018年,久久王的自有品牌产品和OEM产品的销售额都在增长,但是显然后者增长得更快一些,而且本身OEM产品的销售额就比自有品牌产品的销售额大,所以,这一段时间,久久王很明显是以代工为主。

但是自2018年以后,OEM产品的销售额开始不断下滑,而自有品牌产品的销售额逐渐上升,自有品牌产品的销售额在2019年正式超过OEM产品,自此,久久王最主要的业务模式从代工,转变为了自主品牌。

(久久王招股说明书)

(久久王招股说明书)

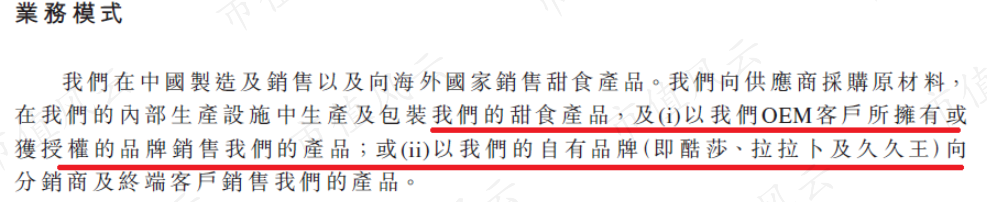

销量方面,OEM产品的销量是一直不如自有品牌销量的。

2017-2019年,OEM产品的销量一直保持在5000吨左右,而自有品牌产品的销量则从2017年的5955吨一路上涨至2019年的7270吨,2020年前8个月,OEM产品和自有品牌产品的销量分别为2935吨和4491吨。

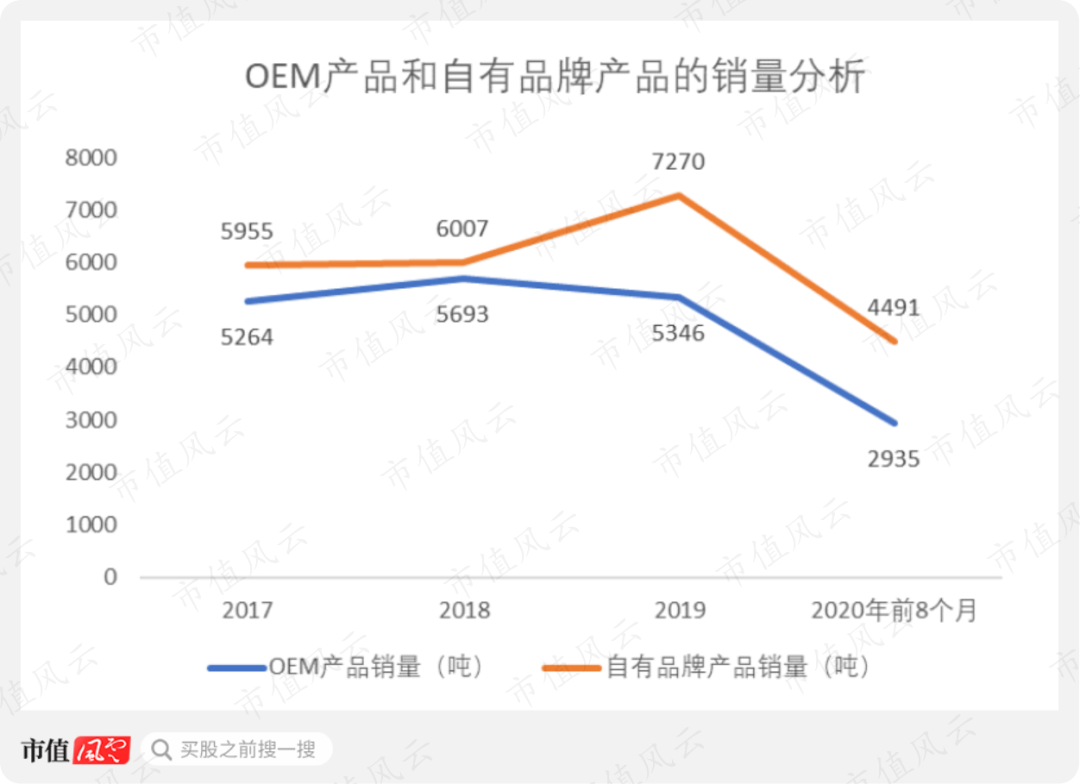

定价方面,OEM产品的销售价格是一直比自有品牌产品的销售价格要高的。

2017-2020年前8个月,OEM产品的定价一直保持在30元/kg以上,而同期,自有品牌产品的销售价格则从2017年的27.6元/kg上涨至2020年前8个月的30.8元/kg。

从趋势上看,自有品牌产品的价格正在逐步赶上OEM产品的价格。

2017-2020年前8个月,久久王产品的平均售价在31元/kg、32元/kg附近波动,整体而言变化不大。

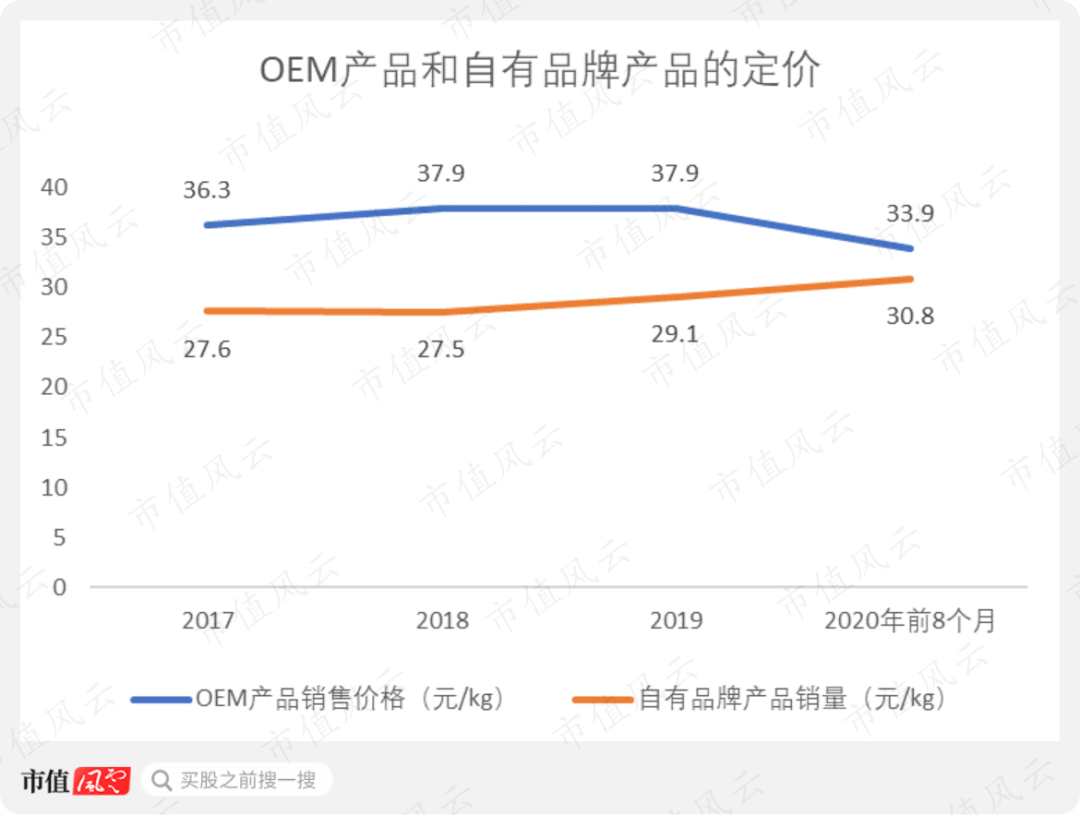

至于毛利率的话,虽然OEM产品的售价比自有品牌产品的售价要高,但其毛利率还是要比自有品牌产品的毛利率低。

2017-2020年前8个月,OEM产品的毛利率一直保持在25%左右,而自有品牌产品的毛利率则一直维持在35%以上。

2017-2020年,久久王整体的毛利率水平一直保持在30%左右,比较稳定。

久久王的自主品牌共有三个,分别是酷莎、拉拉卜以及久久王。

酷莎这个品牌的定位是时尚和凉爽,生产的糖果品类包括压片糖果、充气糖果以及硬糖。

根据久久王官方网站的信息,酷莎旗下的产品以各式各样的含片或者薄荷糖为主,如下图所示。

拉拉卜这个品牌的定位应该就是儿童友好型了,以硬糖和胶基糖果为主,最典型的就是棒棒糖。

最后一个自有品牌是久久王,以胶基糖果为主,比如泡泡糖。

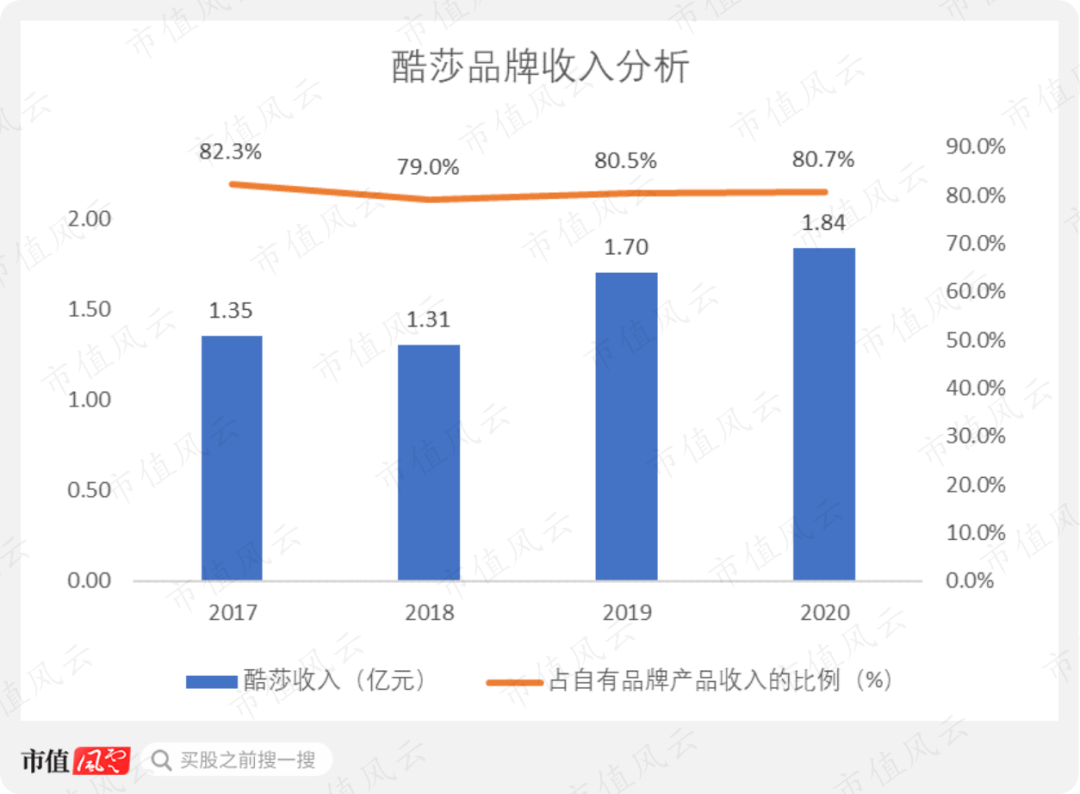

这三大自有品牌中,以酷莎为绝对主力。

酷莎品牌收入从2017年的1.35亿元增长至2020年的1.84亿元,酷莎品牌收入占自有品牌产品收入的比例,在2017-2020年期间一直保持在80%左右。

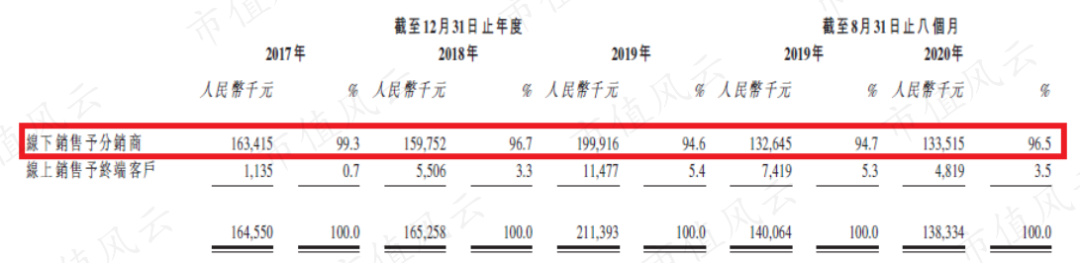

前文提到,自有品牌产品的销售,要么走线下的分销商,要么走线上的电子商务平台,2017-2020年前8个月,久久王的自有品牌产品的销售额,其90%以上都是源自线下的分销商。

(久久王招股说明书)

(久久王招股说明书)

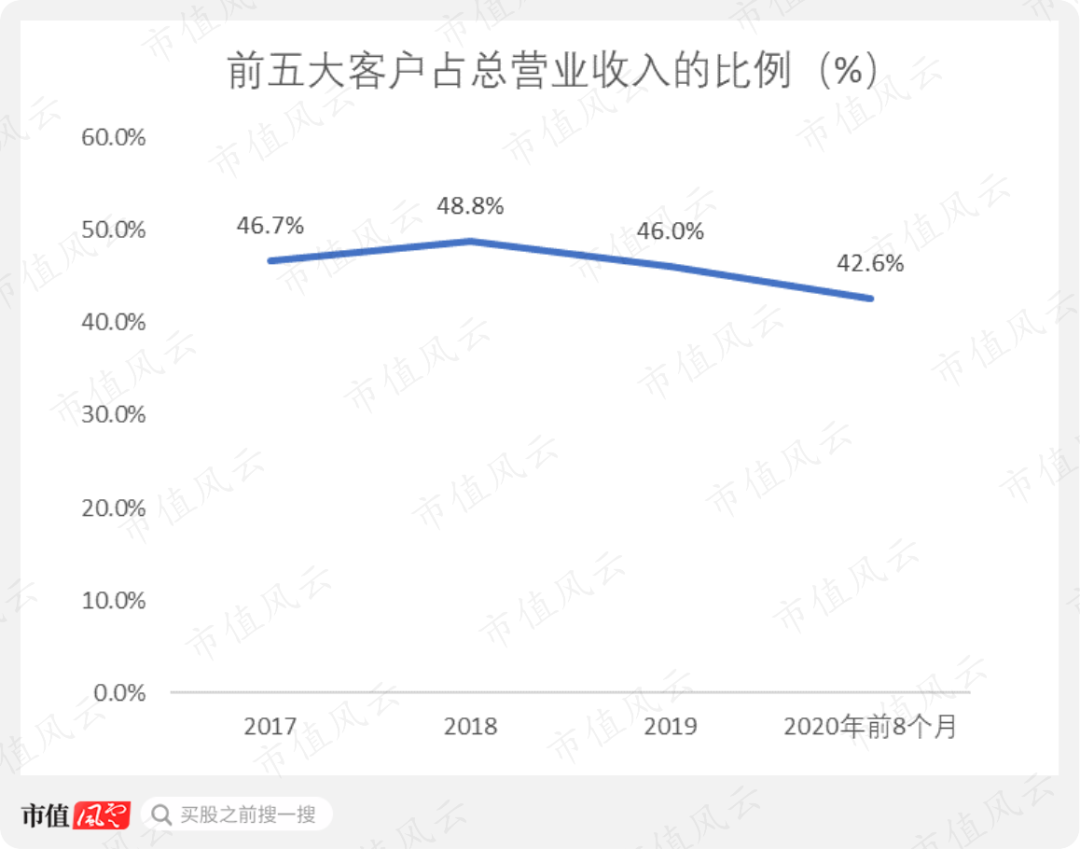

2017-2020年前8个月,久久王前五大客户占总营业收入的比例从46.7%下降至42.6%。

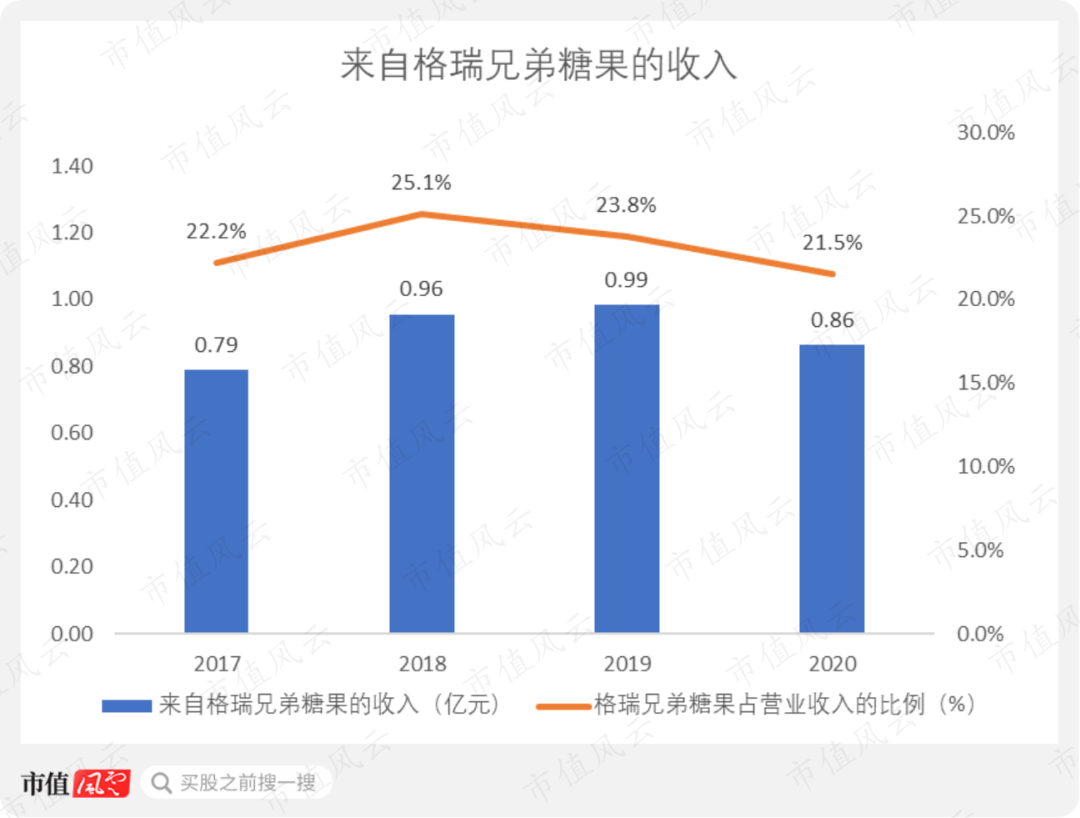

2017-2020年期间,久久王最大的客户一直是格瑞兄弟糖果,来自格瑞兄弟糖果的收入从2017年的0.79亿元增长至2019年的0.99亿元,后受到疫情因素的影响,下降至2020年的0.86亿元。

来自格瑞兄弟糖果的收入占总营业收入的比例一直保持在20%以上。

格瑞兄弟糖果是久久王的OEM客户,也就是说,格瑞兄弟糖果有自己的糖果品牌,自己也会负责销售工作,只不过把加工、制造环节,外包给了久久王而已。

由于格瑞兄弟糖果将其资源集中于品牌建设和销售上,所以公司大部分员工都是销售人员,截至2021年2月,格瑞兄弟糖果拥有135名销售人员,占其总员工人数的比例高达83.9%。

根据格瑞兄弟糖果的官网信息,格瑞兄弟糖果旗下的主要品牌是Kiskis压片薄荷糖系列。按照久久王的说法,目前,久久王是Kiskis品牌的唯一代工制造商。

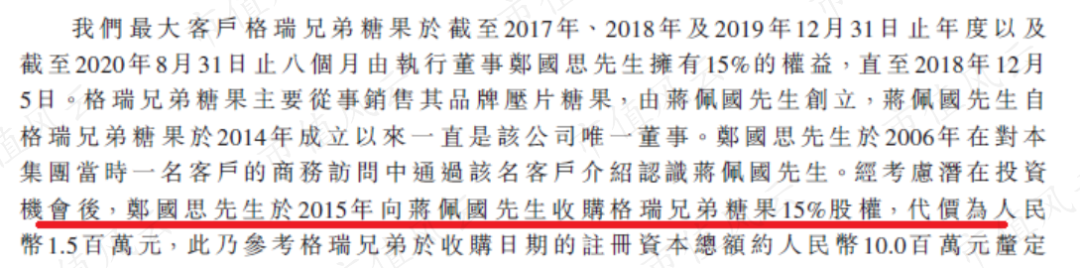

格瑞兄弟糖果的实际控制人是蒋佩国,2015年,蒋佩国将自己所持有的格瑞兄弟糖果15%的股权卖给郑国思,而郑国思是久久王的实际控制人兼执行董事。

因此,久久王和格瑞兄弟糖果之间无疑构成关联关系。

(久久王招股说明书)

(久久王招股说明书)

不过,风云君在天眼查APP上查到,在格瑞兄弟糖果的股东名单里,已经没有了郑国思的名字。天眼查APP的信息显示,郑国思早在2018年12月就出售了自己所持有的格瑞兄弟糖果的全部股份。

虽然郑国思不持股了,但是久久王和格瑞兄弟糖果之间的合作关系依然存在。

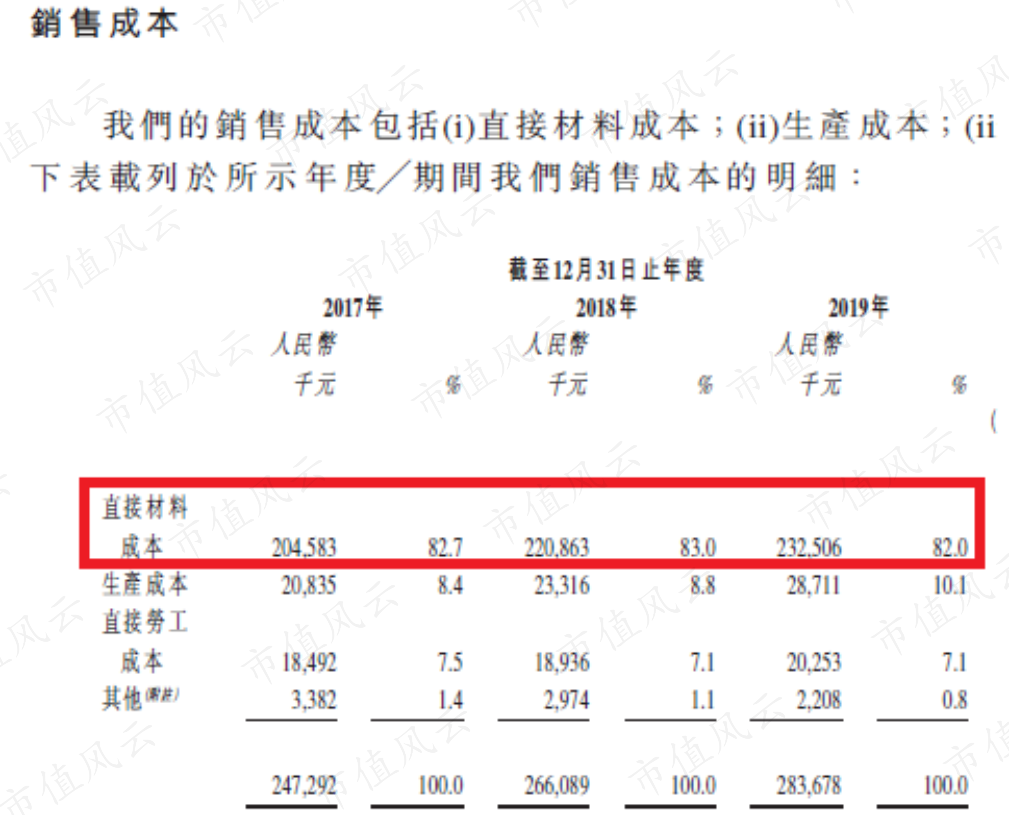

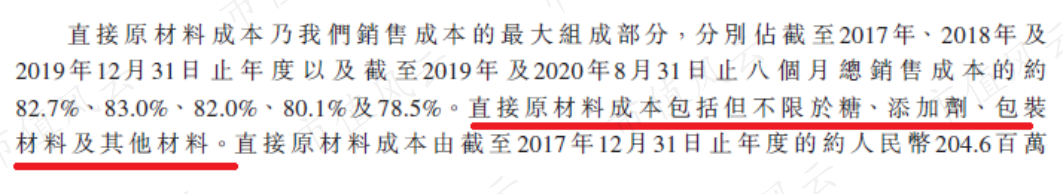

久久王的营业成本主要包括直接材料成本、生产成本以及直接劳工成本等。其中,直接材料成本占营业成本的比例在80%左右,是营业成本的最大组成部分。

(久久王招股说明书)

(久久王招股说明书)

直接原材料成本包括糖、添加剂以及包装材料。而生产成本主要是指生产机械的折旧开支以及公共事业费(如工厂的水电费)等。

(久久王招股说明书)

(久久王招股说明书)

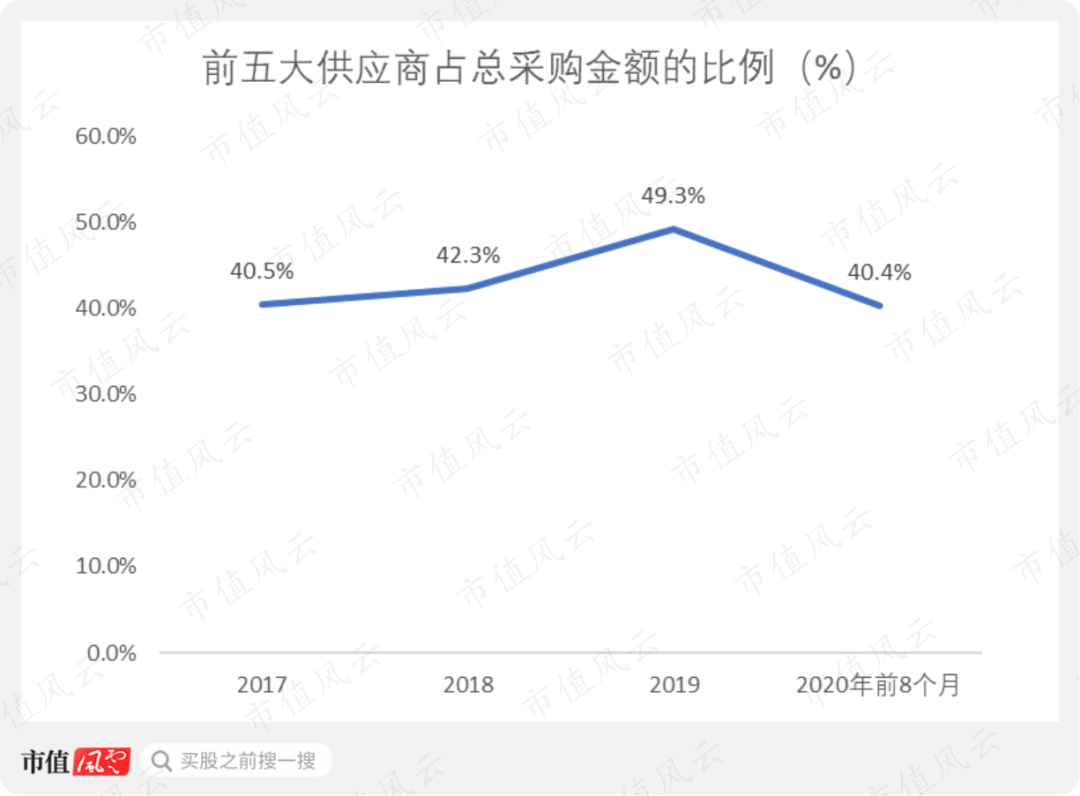

2017-2020年前8个月,久久王的前五大供应商占总采购金额的比例在40%以上,但没有超过50%,集中度不算太高。

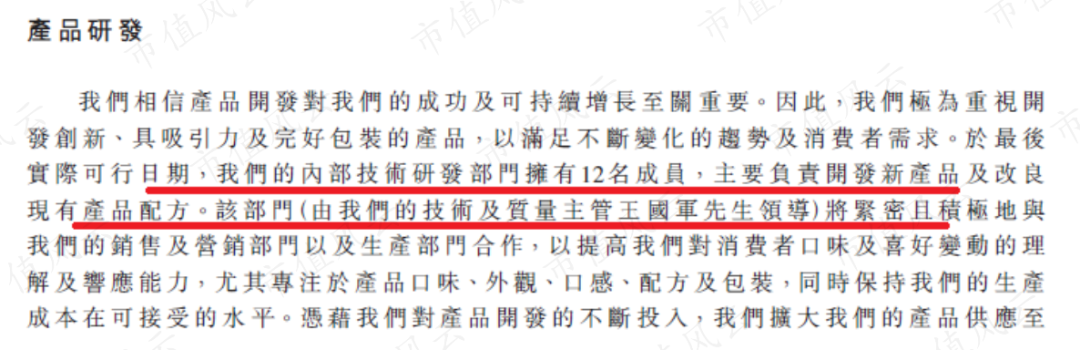

截至2020年8月底,久久王共有12名技术研发人员,主要职责就是不断开发新的产品以及改良现有产品的配方、口味以及包装等。

(久久王招股说明书)

(久久王招股说明书)

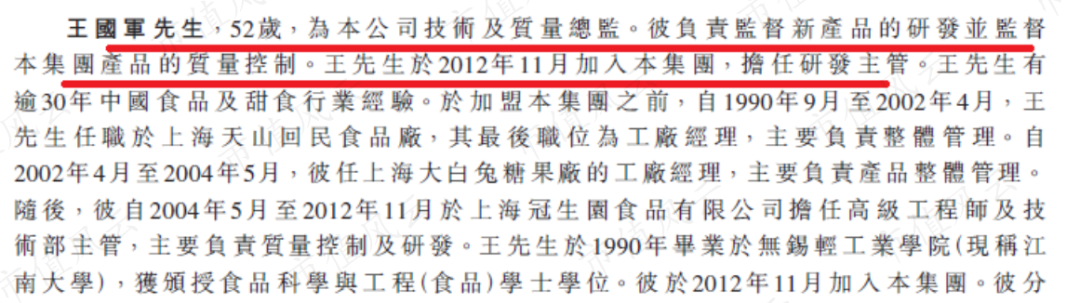

久久王技术研发团队的负责人是王国军,王国军担任公司的技术和质量总监,专门负责新产品的研发和质量控制,王国军虽未进入董事会,但也属于久久王的高级管理层,早在2009年,王国军就被中国食品工业协会授予国家糖果评估师。

(久久王招股说明书)

(久久王招股说明书)

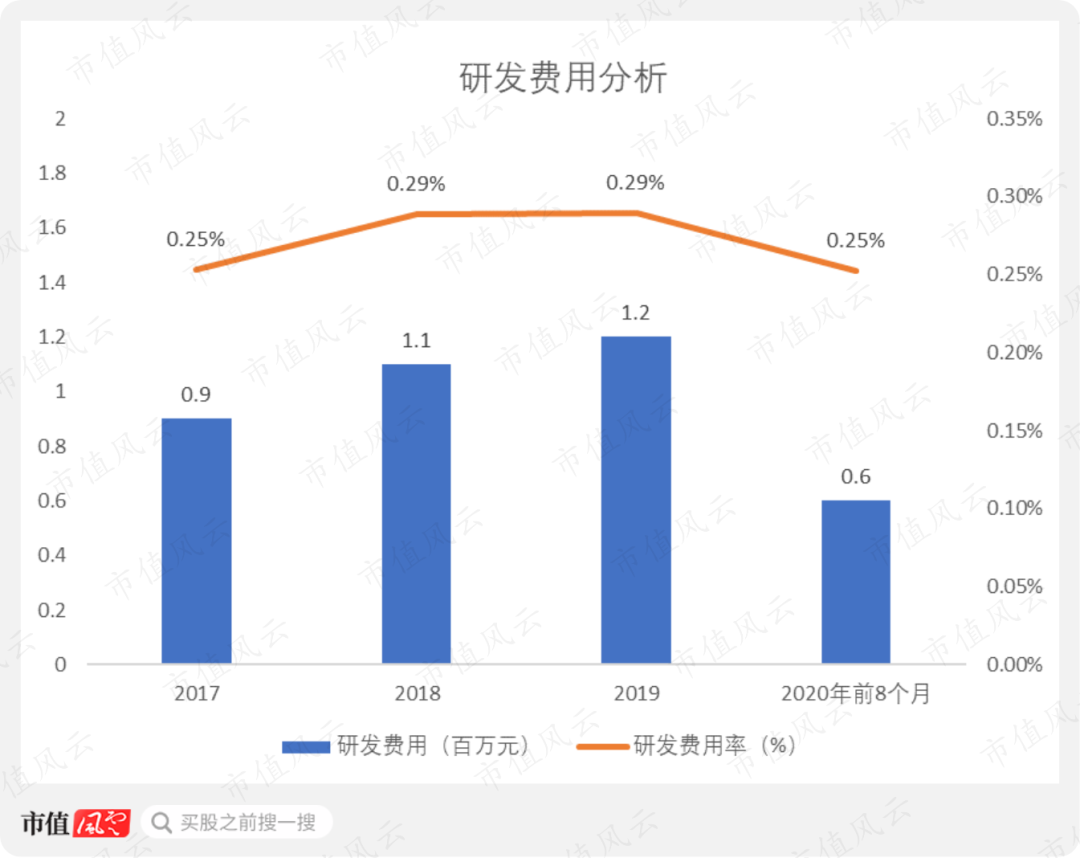

久久王的研发费用从2017年的90万元增长至2019年的120万元,2020年前8个月,研发费用达到60万元。

研发费用率在2017-2020年前8个月一直保持在0.3%左右,久久王只在招股说明书中,披露了2020年前8个月的研发开支,而在2020年年报里,没有披露2020年全年的研发开支,所以风云君就只能用2020年前8个月的数据。

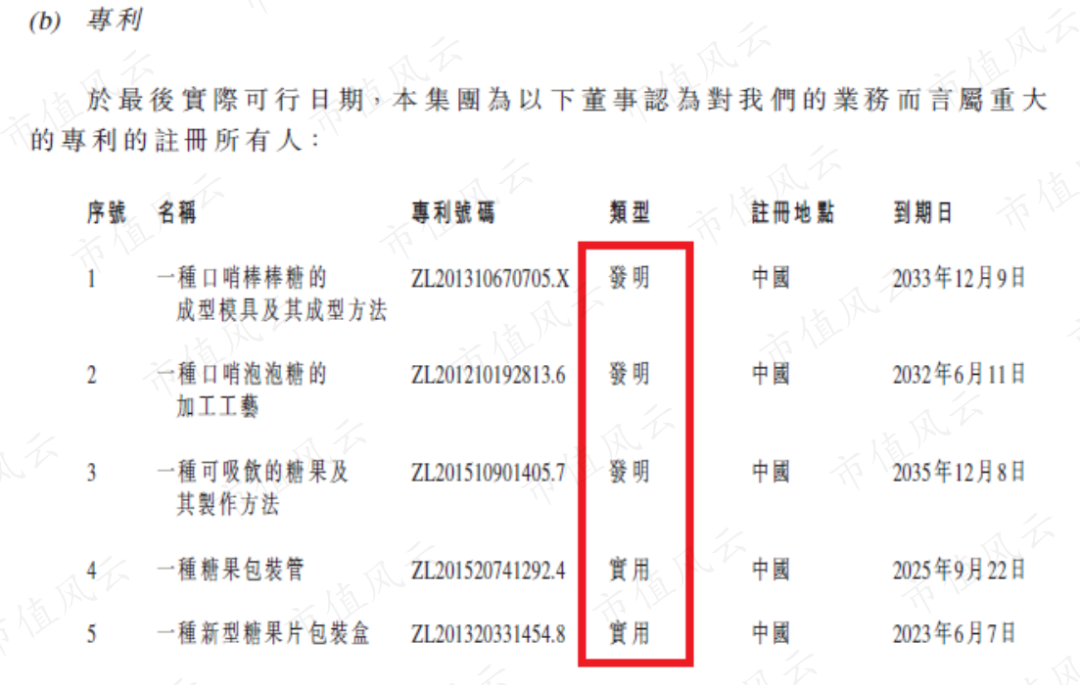

别看久久王是个做糖果的公司,研发开支和研发费用率都不高,但是人家还真有专利,而且不仅有实用型专利,还有发明型专利,截至2020年8月底,久久王认为对公司业务有重大影响的发明型专利,就有三个。

(久久王招股说明书)

(久久王招股说明书)

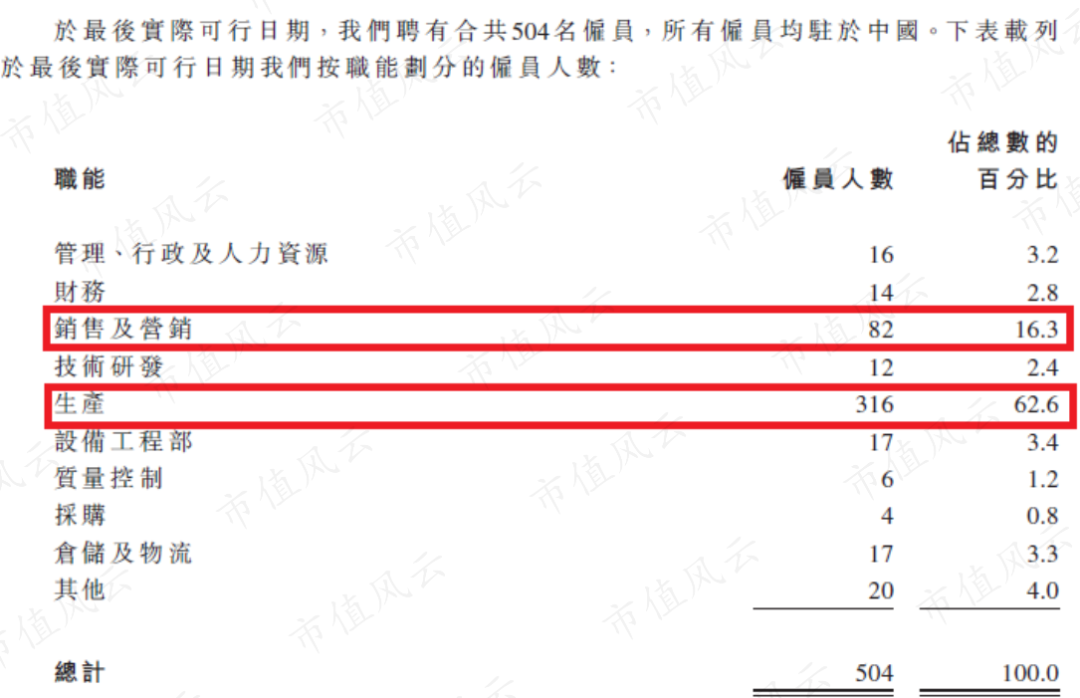

截至2020年8月底,久久王共有504名员工,其中生产类人员有316人,占总员工人数的比例高达62.6%,说明久久王是一家典型的生产型企业,这和前文提到的格瑞兄弟糖果有明显的区别,毕竟久久王40%以上的收入是来自代工厂模式。

(久久王招股说明书)

(久久王招股说明书)

四、企业短期债务高企,流动性风险过高

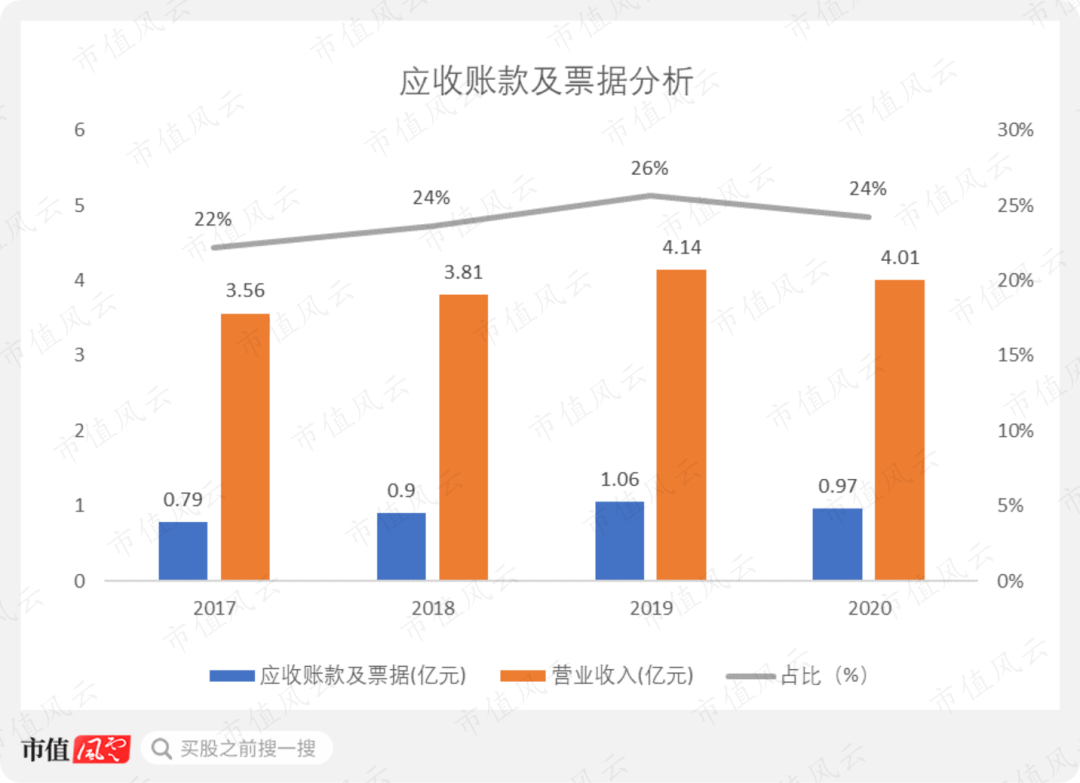

久久王的应收账款及票据从2017年的0.79亿元增长至2019年的1.06亿元,后又稍微下降至2020年的0.97亿元。

公司的营业收入也是呈现相同的变化趋势,从2017年的3.56亿元增长至2019年的4.14亿元,后又下降至4.01亿元。

应收账款及票据占营业收入的比例在2017-2020年期间,一直保持在20%左右,不算高。

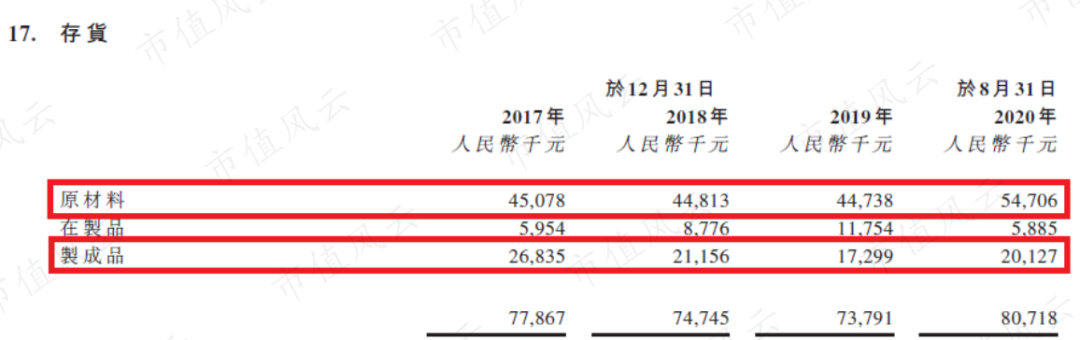

久久王的存货主要是一些原材料和制成品。

(久久王招股说明书)

(久久王招股说明书)

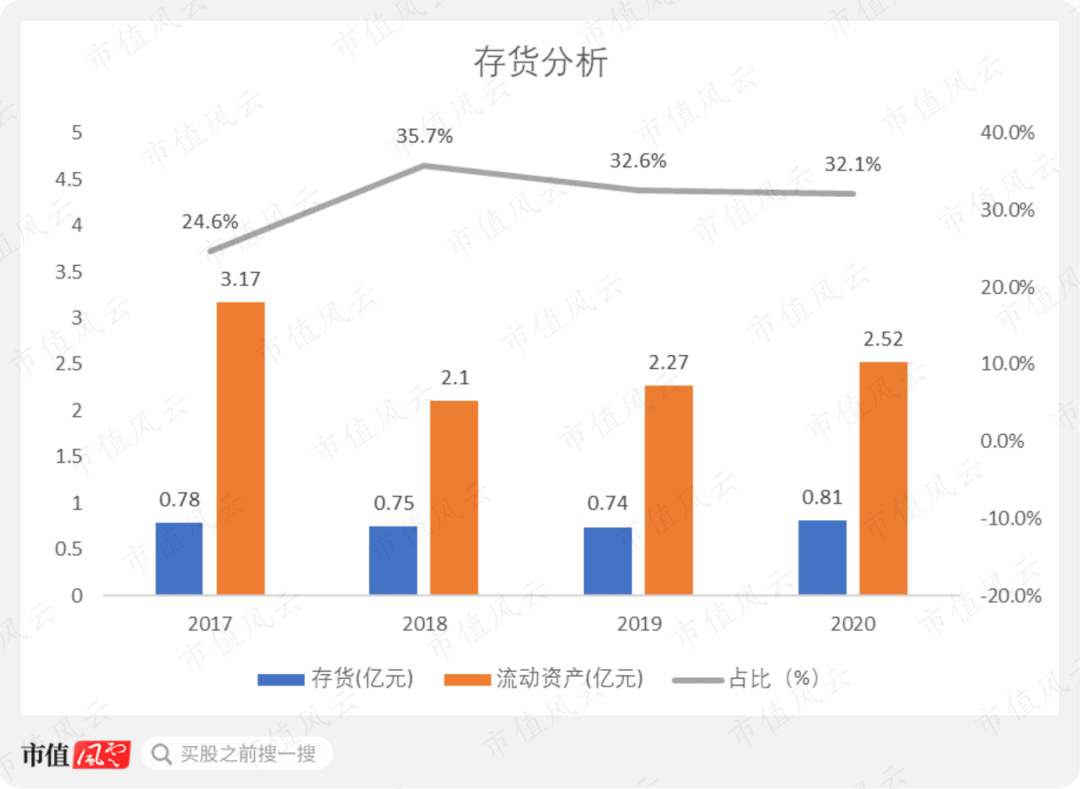

2017-2020年,久久王的存货规模一直保持在0.8亿元左右,存货占流动资产的比例也一直保持在30%左右。

久久王的资产负债表的最明显的一个特点就是短期债务巨多!

久久王没有长期借款,只有短期借款。

公司的短期借款从2017年的1.89亿元增长至2018年的2.27亿元,后下降至2020年的2.19亿元,而同期的现金及现金等价物,还不到0.5亿元,远不足以覆盖公司的短期债务,流动性风险着实较高。

这里需要说明两点。

第一,久久王每年的营业收入都还是在增加的(不考虑2020年),每年的净利润也都为正值,那么,为什么现金及现金等价物还从2018年的0.43亿元下降至2020年的0.28亿元?

根据久久王的财务报表,公司每年赚到的钱,主要有两个去处。

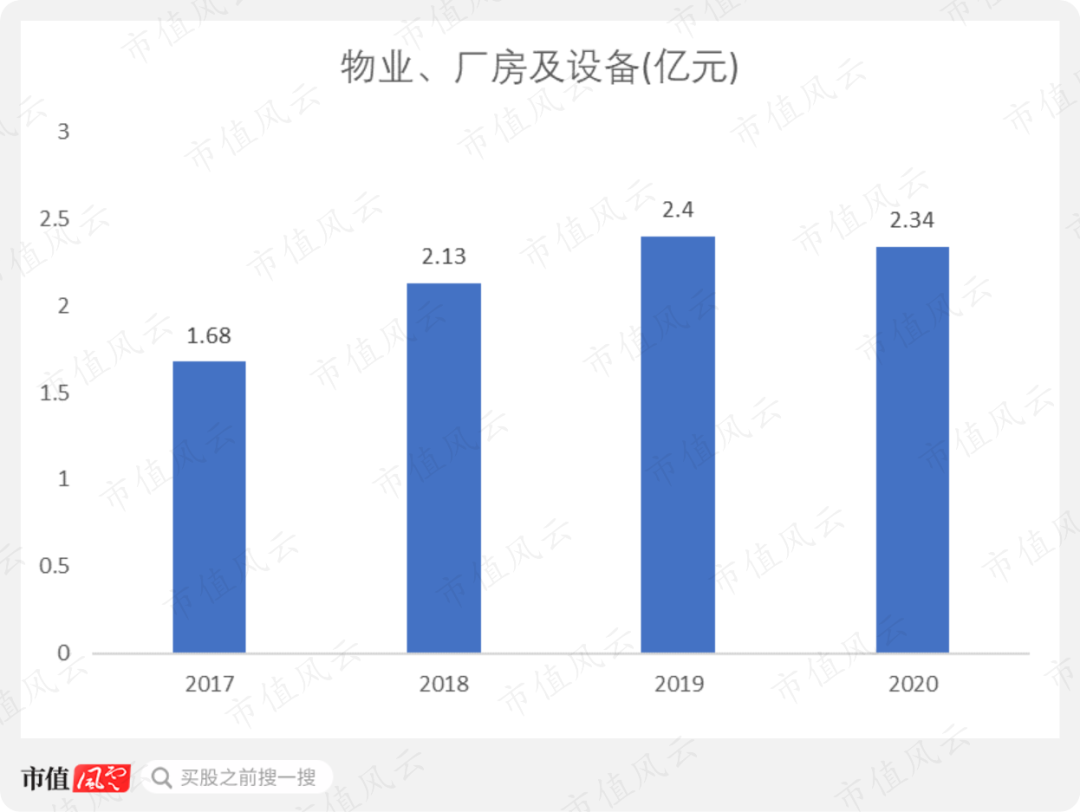

第一个去处是物业、厂房及设备。

2017-2020年,物业、厂房及设备从2017年的1.68亿元增长至2020年的2.34亿元。久久王显然是在扩厂和增加产能,但是前文已有提到,久久王的产能利用率是在不断下降的,所以,久久王这么做,缺乏一定的合理性。

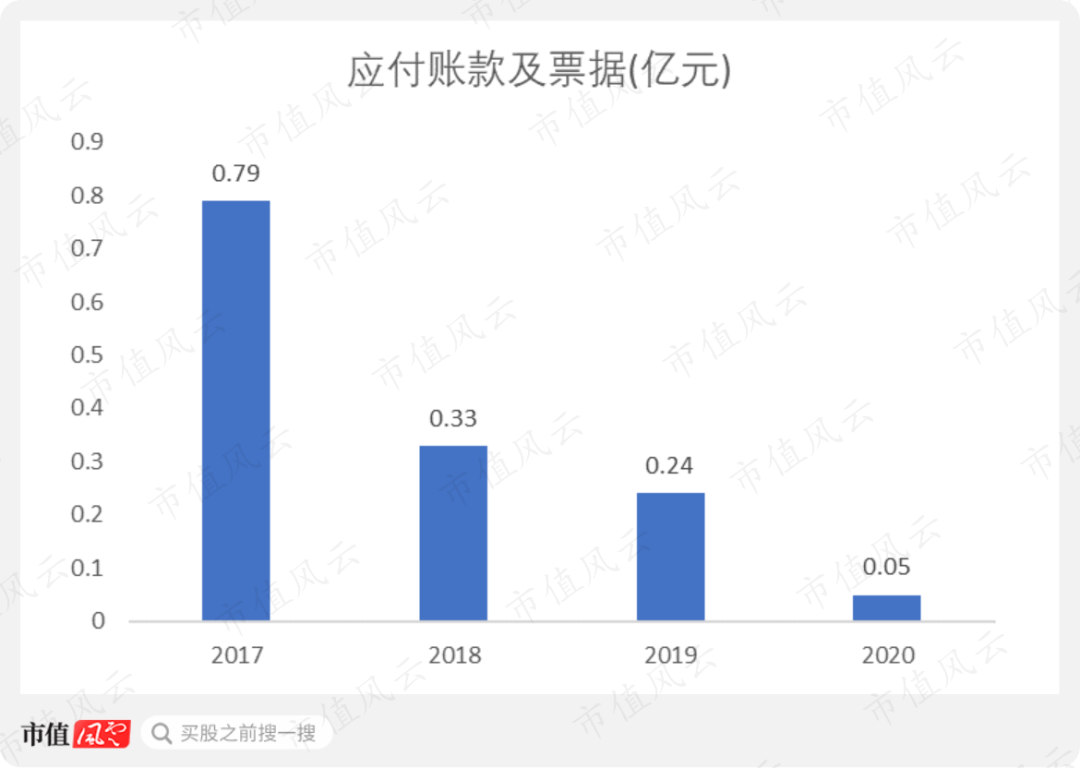

第二个去处,则是偿还一些贸易应付款项,2017-2020年,久久王的应付账款及票据从0.79亿元一路下降至0.05亿元。

需要说明的第二点是,短期借款是账期在一年之内的有息银行借款,也就是说,同样一笔银行的短期借款,理论上一年之后就应该还清了。

那么,为什么久久王的短期借款并没有减少很多,而且账上的现金及现金等价物可以连续四年低于短期借款?

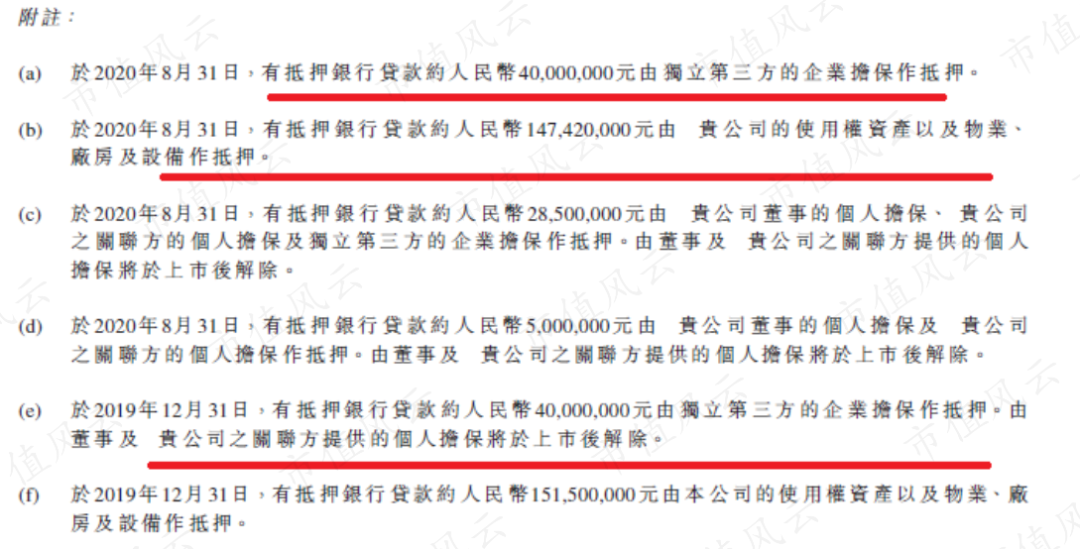

根据久久王披露的信息,这些短期借款均为有抵押的银行借款,而且大部分的担保方,是久久王的董事、关联方以及独立第三方的个人或者企业。

这么看来,久久王的短期借款有非常大的“借新还旧”的嫌疑:表面上看是短期借款,实际上是一种展了期的长期借款!

(久久王招股说明书)

(久久王招股说明书)

在国内找银行借钱,一般需要抵押物,尤其是长期借款,久久王的物业、厂房及设备大概有2亿元左右的规模,而短期借款的规模就已经超过2个亿。

根据国内银行业一般的做法,抵押率通常不超过抵押物现值的70%,如果久久王采取传统的抵押借款模式,公司是肯定拿不到超过2亿元的长期借款的。

所以,久久王用了一种“聪明”的方式,找公司的董事、关联方以及独立第三方企业做担保,不断地借新钱,还旧钱,不断延展信贷期,这样就变相地把短期借款转化为了长期借款。

总之,根据以上两点的分析可知,久久王是真的很缺钱,也难怪公司这么急吼吼地要上市。

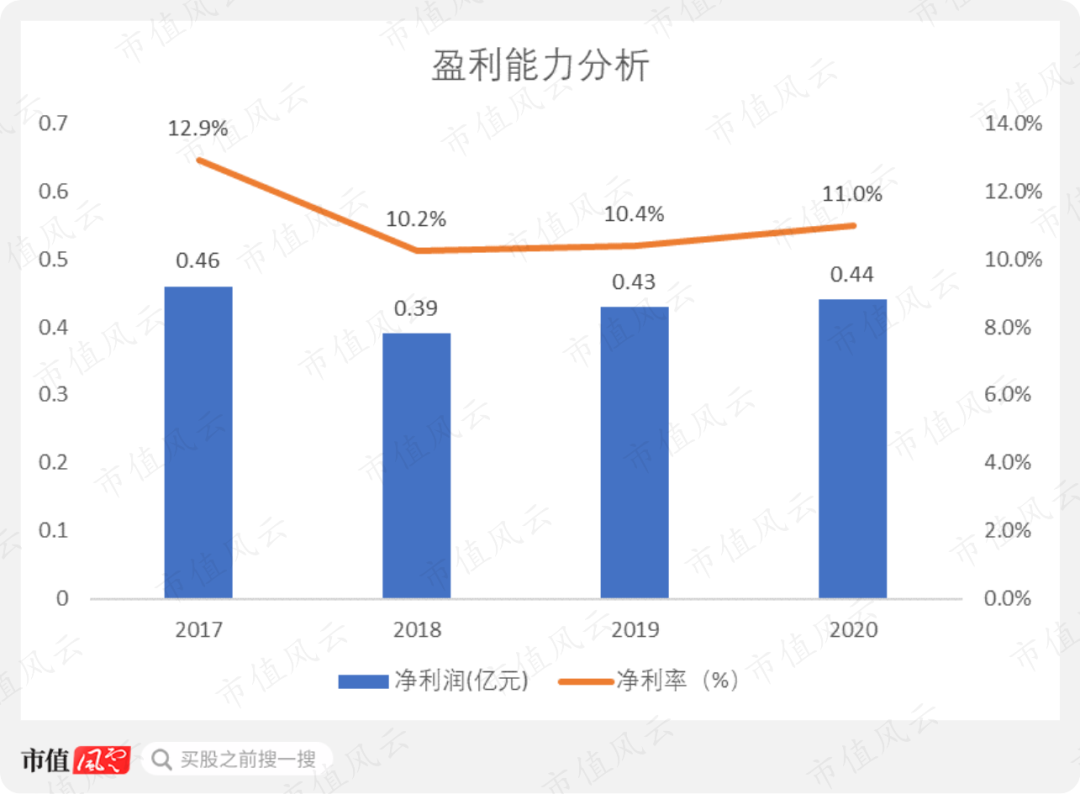

久久王在盈利方面乏善可陈,净利润从2017年的0.46亿元下降至2018年的0.39亿元,后不断上升至2020年的0.44亿元,2020年的净利润依然没有恢复到2017年的水平。

净利率从2017年的12.9%下滑至2018年的10.2%,后面净利率虽在提升,但也没有恢复到2017年的水平。

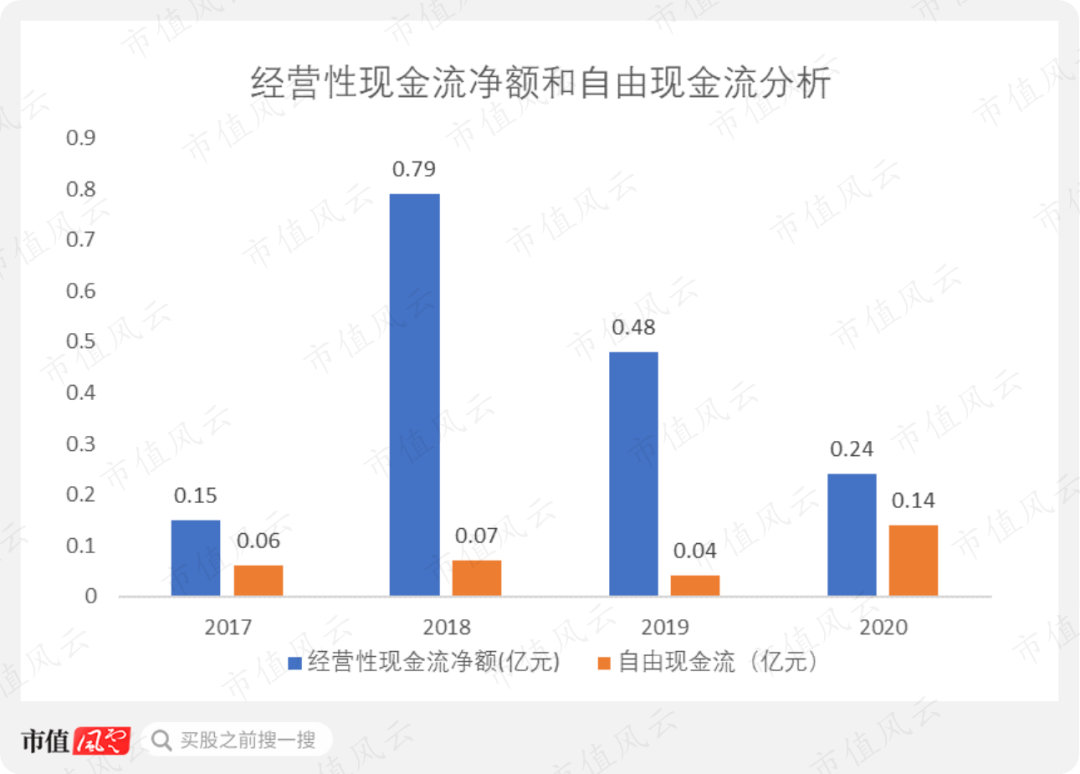

久久王的现金流也表现得很糟糕,经营性现金流净额从2018年的0.79亿元一路下降至2020年的0.24亿元,自由现金流则从2017年的0.06亿元,下降至2019年的0.04亿元。

2020年自由现金流达到0.14亿元,主要是当年购买物业、厂房及设备支付的现金减少了。

从以上数据可知,久久王的营业收入每年都在增长,但是净利润的增长明显乏力,在公司不断扩充产能,增加资本性开支的情况下,经营性现金流净额更是在近几年不断下降。

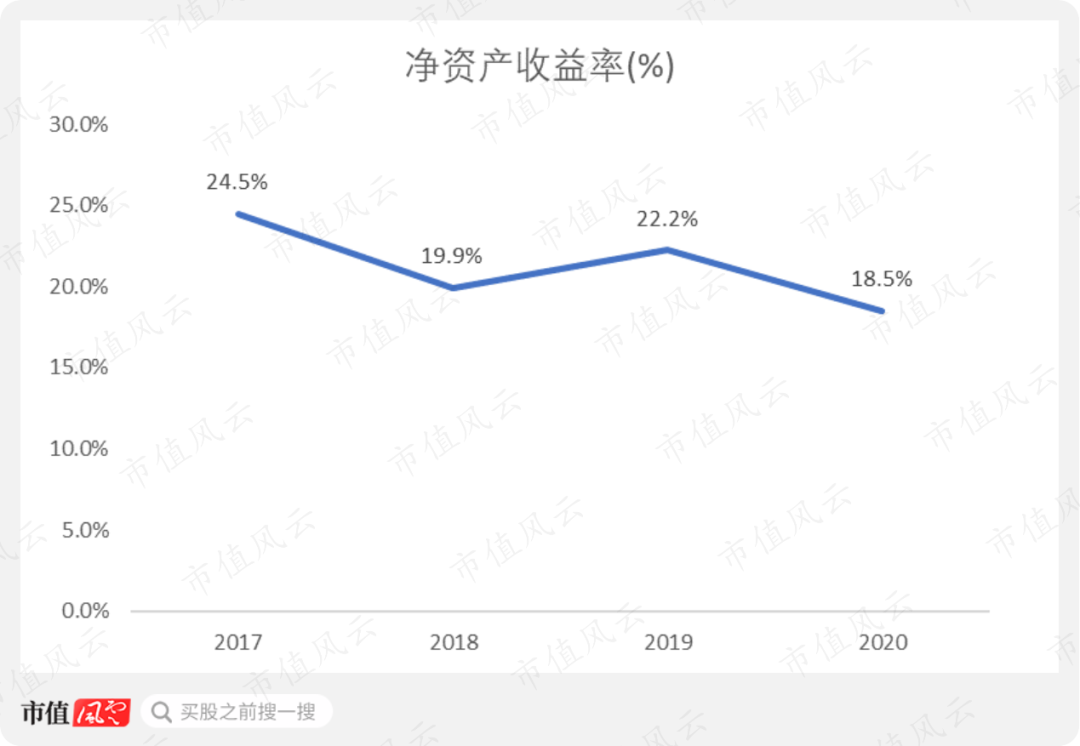

2017-2020年,净资产收益率也踉踉跄跄地从24.5%下降至18.5%。

五、品牌竞争力太差

久久王这家公司的缺点还是非常明显的。

从财务数据上看,公司营业收入在持续不断地增加,但是净利润的增长则明显乏力,公司2020年的盈利能力(净利率为11%),甚至还不如2017年的盈利能力(净利率为12.9%)。

另外,公司的短期债务规模庞大,已经连续四年远远超过同期的现金及现金等价物,为了缓解流动性压力,久久王更是通过董事、关联方以及独立第三方的担保,变相将短期借款转化为长期借款。

在流动性压力巨大的情况下,公司还在不断扩厂,增加产能,这就导致公司的经营性现金流净额近几年一直在下滑。

其实,风云君对久久王这种增加产能的行为并不是很理解,毕竟公司的产能利用率从2017年起就在不断地下降。

风云君认为,久久王糟糕的财务数据和运营数据背后,反映的是公司较差的品牌竞争力。

根据久久王的发展历史,当初公司最早做的是代工厂模式,像糖果这类行业,本身的技术门槛不高,加工、制造环节的附加值更是比较低。

在代工厂模式下,公司在渠道的话语权非常小,掌握不了产品的定价权,也无法直接触及终端消费者,久久王最近不断加强自有品牌的建设,但是其产品的竞争力依然很弱。

根据前文所述,久久王最主要的自有品牌是酷莎,久久王天猫旗舰店里,销量最高的几款产品几乎全是酷莎薄荷糖系列,其月销量为1万多笔,500g的酷莎薄荷糖,仅售20元左右。

而风云君在天猫里搜索薄荷糖的品牌,发现销量排在前列的是Kissport和IMINT,这两个品牌的月销量均高达10万笔以上,销售数量远超过久久王的酷莎,而且Kissport和IMINT的销售价格均为8.9元/16g。

换句话说,500g的Kissport或者IMINT,其售价约为278元,其价格几乎是同等重量的酷莎薄荷糖的14倍。

久久王不仅销量远不如Kissport和IMINT,其价格也远不如后两者。久久王的品牌竞争力确实太差。

如此糟糕的基本面,也要上市,难不成久久王真是为了割一把韭菜?

暂时没有评论